消費電子 :市場溫和恢復,關注VR及AI終端創新機遇

展望2024年,我們認爲智能手機市場有望溫和復蘇,PC市場或迎來亮眼成長,建議關注新興市場成長潛力、PC及手機供應鏈盈利能力改善、折疊屏手機三大投資機會。此外,AR/VR、AIPC/AI手機等終端亦將有望帶動消費電子進入新一輪產品創新周期。

摘要

手機&PC市場:2024年出貨量望重回增長,關注三大投資機會。在庫存出清完成和新品拉貨的帶動下,我們判斷手機及PC行業將迎來加速恢復。Canalys預計2024年全球智能手機/PC出貨量同比增長3.5%/8%。建議關注:1)新興市場長期結構性增長機會;2)AIPC及安卓手機供應鏈投資機會;3)折疊屏手機出貨量持續提升。

ARVR:2024年有望迎來拐點,Vision Pro推動行業共同成長。我們預計1Q24蘋果將啓動Vision Pro线下銷售,看好在Vision Pro成熟的硬件助力下,用戶對MR產品體驗反饋或將超出市場預期,從而推動零部件創新如硅基OLED、IPD瞳距調節等。我們預計2024年Meta、Pico及三星等大廠均有望發布多款VR品牌,推動VR出貨量重回正增長。此外,我們看好AR產品或將成爲AI應用落地載體之一,2024年亦有望加速放量。

AI終端:移動端AI加速落地,消費電子進入新一輪創新周期。隨着雲端推理成本高、可靠性及時延、用戶隱私及數據安全等問題受到關注,端側AI部署成爲AI實現規模化擴展及應用落地的關鍵。在模型、芯片、操作系統、軟件應用等各方面,智能終端新形態在不斷落地:1)AIPC:2024年起,PC廠商搶灘AIPC市場,Canalys預測,兼容AI的PC有望在2027年滲透率達到60%;2)AI手機:三星、小米等廠商在大模型及操作系統等各方面持續探索;3)AI智能可穿戴終端創新百花齊放。

光學:周期與創新並重。展望2024年,周期視角看,我們認爲手機光學拉貨動能已基本見底,建議關注未來出貨量的邊際改善以及龍頭公司的盈利修復;創新視角看,我們看好安卓大客戶的回歸及AI技術升級賦能光學行業創新動能擡升,建議關注:1)潛望式在中高端手機的持續滲透;2)玻塑混合鏡頭帶來的優質攝影體驗;3)AI+3D視覺的新興產業變革機會。

風險:宏觀經濟低迷及疫情影響消費者需求,AI落地進展緩慢,VR產品銷量不及預期。

正文

2023年回顧:需求不佳致估值承壓,但基本面逐季改善

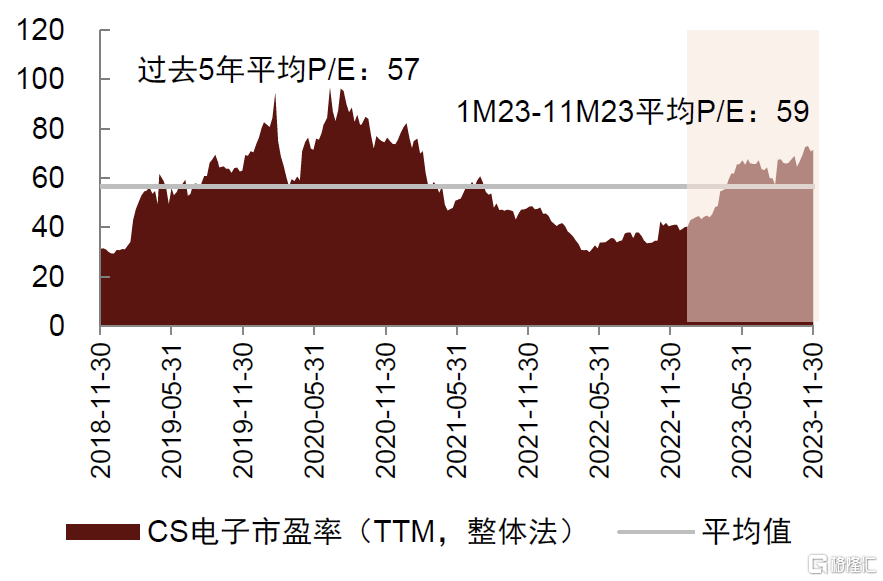

估值水平:AI及手機市場改善驅動電子板塊市盈率提升

AI及手機市場改善驅動電子板塊估值提升,其中消費電子整體估值呈現階段性修復,但仍處於歷史相對低位。

圖表1:縱向看,年初至今電子板塊估值水平逐步回升

注:數據統計截至2023年11月30日資料來源:Wind,中金公司研究部

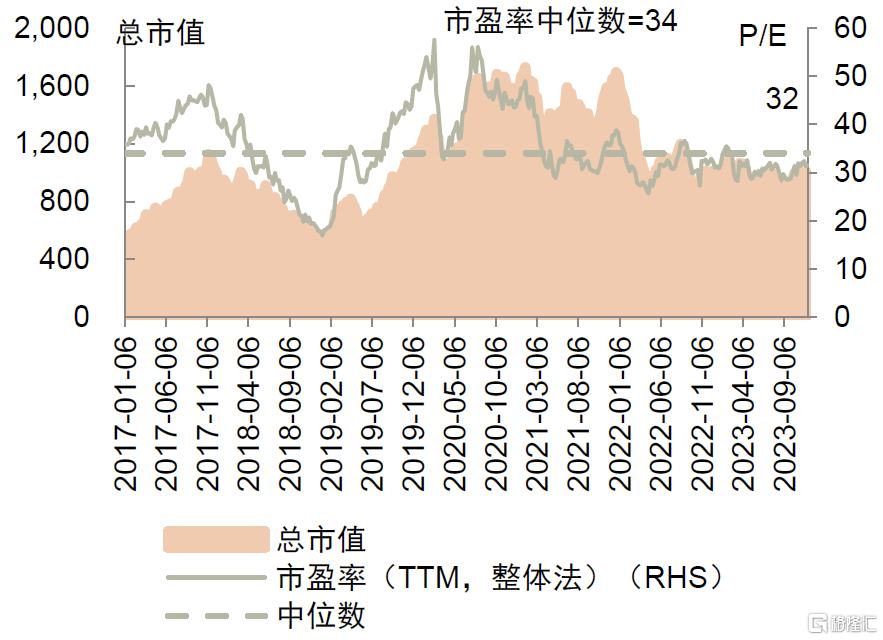

圖表2:聚焦A/H手機產業鏈,手機產業鏈公司市盈率仍處於低位

注:數據統計區間爲2023年1月6日-11月30日申萬行業板塊區間漲跌幅

資料來源:Wind,中金公司研究部

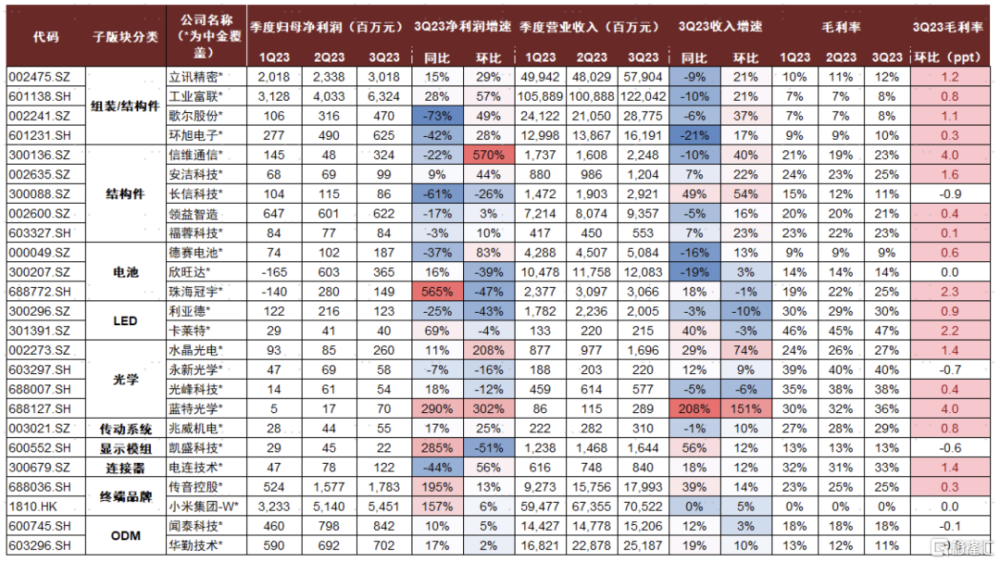

基本面:需求低迷下收入繼續承壓,但盈利能力逐季度環比改善

從業績表現看,我們認爲前三季度收入持續低迷主要系智能手機等出貨量不佳;但隨着終端陸續完成庫存出清恢復正常拉貨節奏,同時產業鏈公司也將提升經營效率、增強盈利能力放在了更重要的位置,因此毛利率及淨利潤逐季度改善趨勢明顯。

圖表3:消費電子板塊(中金覆蓋)季度業績回顧

資料來源:公司公告,Wind,中金公司研究部

市場表現:1-3Q23手機市場需求持續低迷,但已走出至暗時刻

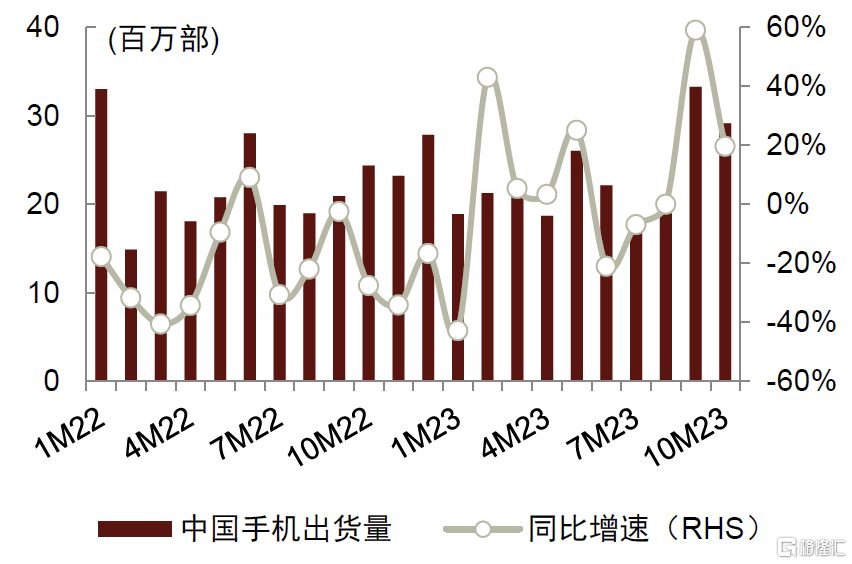

市場規模:1-3Q23手機市場需求持續低迷,但供給端改善明確

全球市場:智能手機需求持續低迷,但出貨量環比有所改善。在全球宏觀經濟低迷及手機市場庫存高企的背景下,根據IDC,1-3Q23全球智能手機累計出貨量同比下降7.3%至8.39億台。但逐季度出貨量環比顯著改善,根據IDC,1-3Q23單季度同比增速分別爲-14.6%/-6.8%/-0.1%,降幅逐步收窄。

中國市場:2023年8月以來,供需拉動下手機出貨量同比增速轉正。在需求端,根據信通院數據,1-10M23中國市場智能手機累計出貨量同比增長4.2%至2.3億台。在供給端,受到全球需求低迷影響,今年上半年中國生產手機出口量同比持續下降,但三季度手機出口量同比增速回正,我們判斷主要系終端庫存出清完成後,行業恢復正常生產節奏。

圖表4:1M22-10M23中國手機月度出貨量

資料來源:信通院,中金公司研究部

圖表5:“雙十一”中國市場智能手機銷量同比增長

注:2022年跨度10月31日至11月13日; 2023年跨度10月30日至11月12日

資料來源:Counterpoint Research智能手機360周度追蹤,中金公司研究部

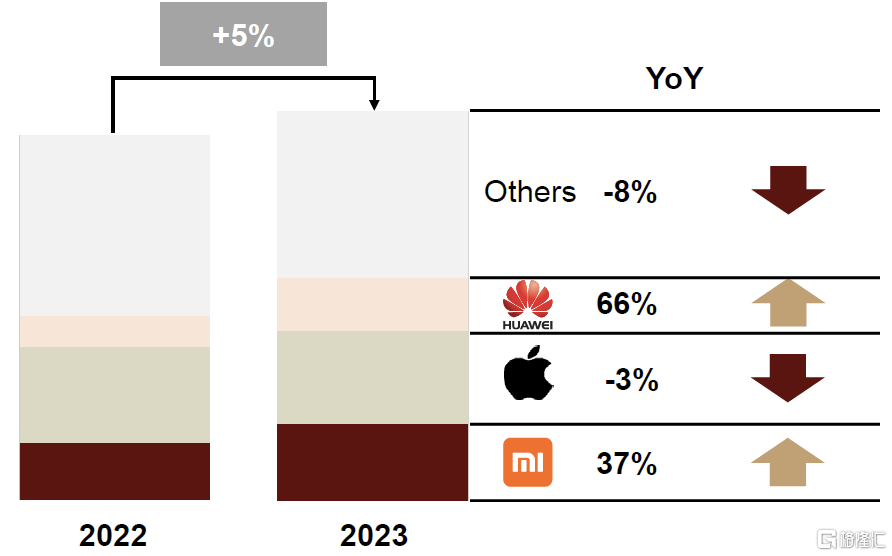

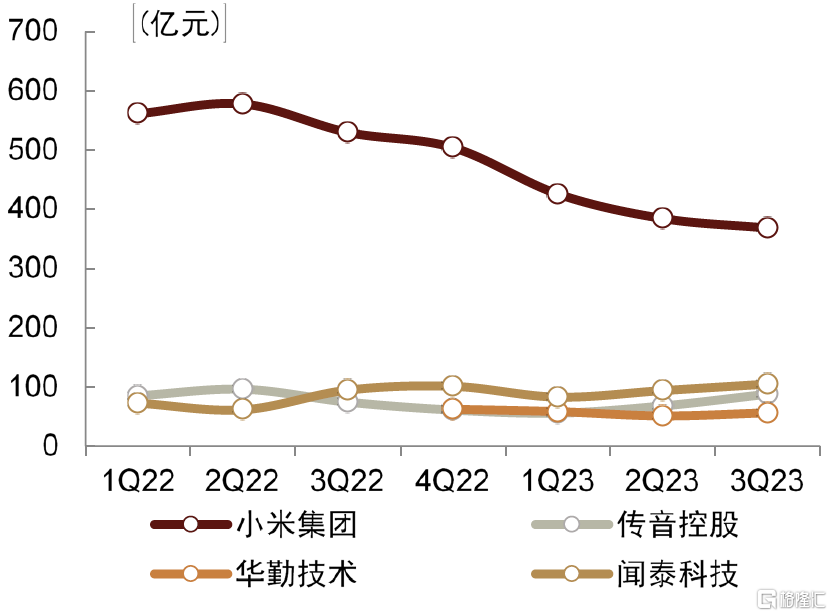

競爭格局:華爲及傳音表現亮眼,中國品牌佔比有所提升

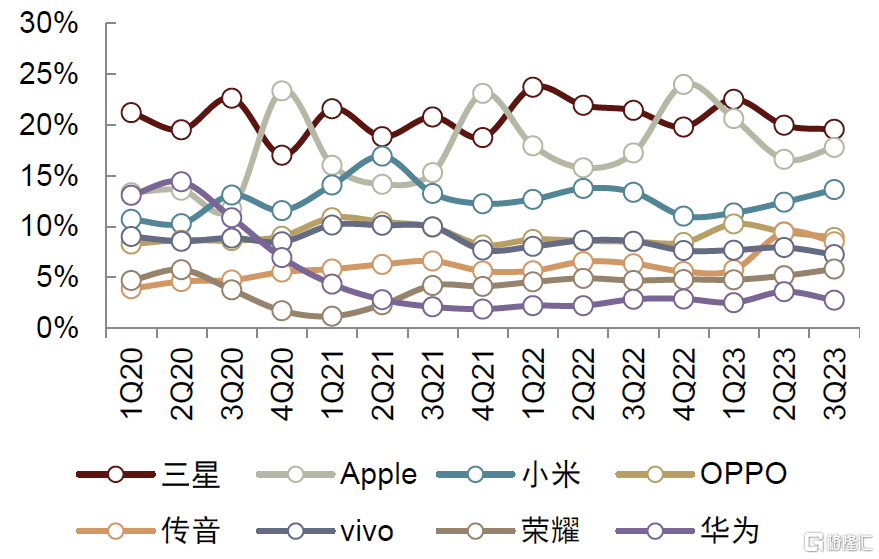

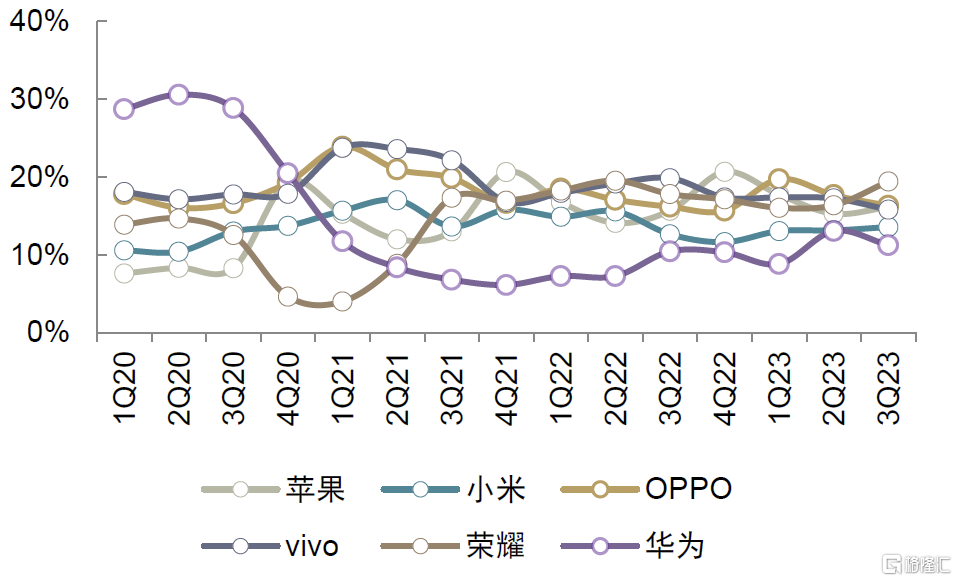

華爲及傳音出貨量表現亮眼,蘋果同比穩定。根據IDC,1~3Q23三星/蘋果/小米/OPPO/傳音/vivo/榮耀/華爲全球智能手機出貨量分別同比增長-14%/0%/-14%/-14%/19%/-16%/4%/13%,其中傳音得益於在中東、拉美等地區的快速擴張出貨量表現亮眼;華爲在Mate 60系列新機發布帶動下重回增長;榮耀折疊屏等產品受到關注;蘋果憑借較強用戶粘性表現相對穩定;而vivo、OPPO、小米等安卓廠商受需求低迷及庫存包袱影響,出貨量有所下降。但綜合來看, 1~3Q23中國手機品牌出貨量全球佔比從2022年的47%提升至49%,表明了國產安卓品牌競爭力有所提升。

圖表6:1Q20-3Q23全球Top5智能手機廠商市佔率

資料來源:IDC,Bloomberg,中金公司研究部

圖表7:1Q20-3Q23中國Top5智能手機廠商市佔率

資料來源:IDC,Bloomberg,中金公司研究部

智能手機&PC:2024年溫和復蘇,關注三大投資機會

市場規模:預計2024年智能手機/PC出貨量同比增長3.5%/8%

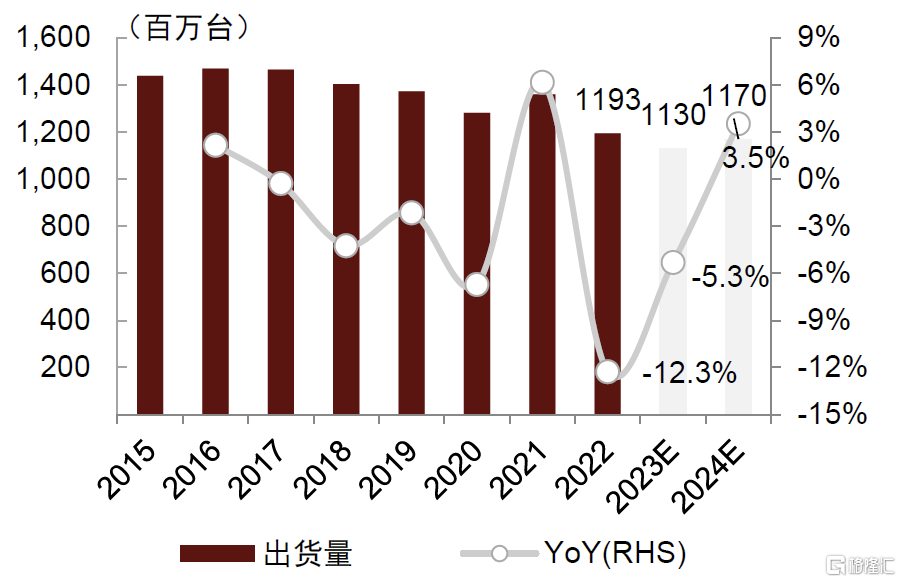

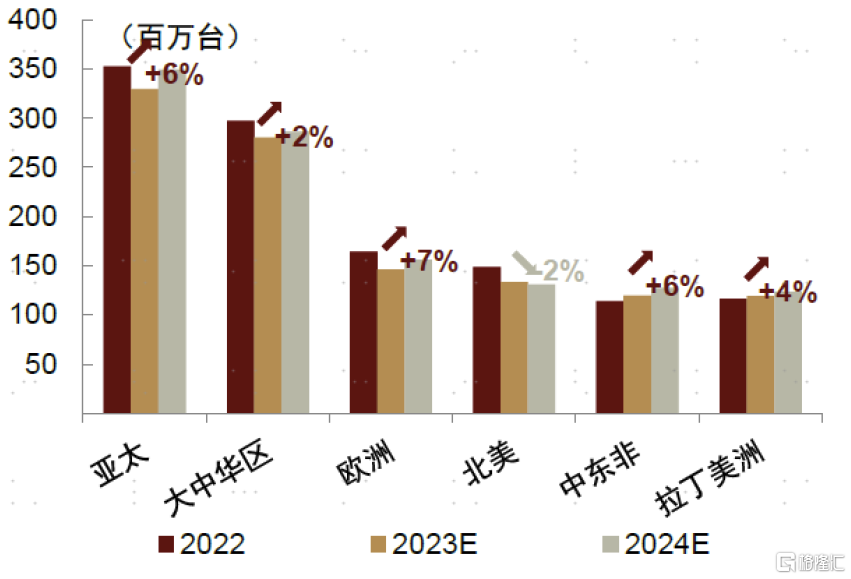

智能手機:2024年市場溫和復蘇,新興市場或迎來較快成長。Canalys預計2023年全球智能手機出貨量將同比下降5.3%至11.3億台;2024年出貨量預計同比增長3.5%至11.7億台,主要得益於新興市場需求增長。

圖表8:2015-2024E全球智能手機出貨量及預測

注:預測年份增速爲Canalys 2023年11月報告預測,實際出貨量數值或略有出入資料來源:Canalys,中金公司研究部

圖表9:2022-2024E分地區智能手機出貨量及預測

資料來源:Canalys,中金公司研究部

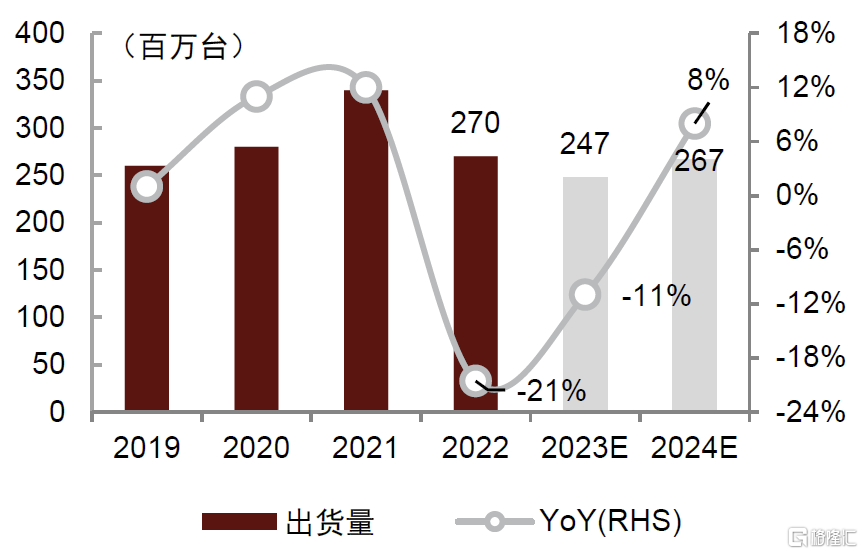

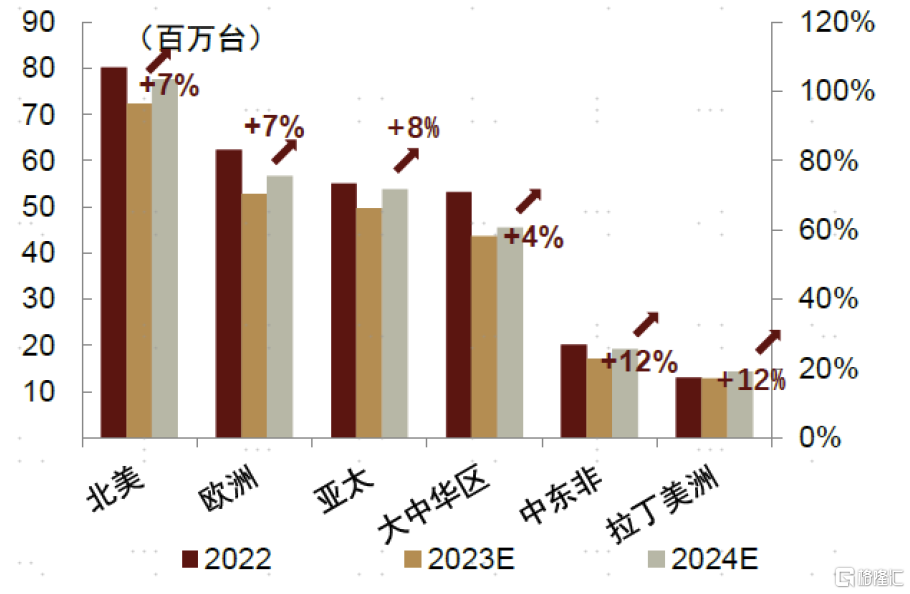

PC:2024年PC市場回暖,關注AIPC催化。根據IDC,3Q23全球PC出貨量連續兩個季度環比增長,同比下降幅度進一步收窄至8%。展望2024年,在終端完成庫存出清背景下,隨着Windows11更新帶動PC升級換代及AIPC的陸續發布,Canalys預計2024年全球PC出貨量有望同比增長8%至2.67億台。

圖表10:2019-2024E全球PC出貨量及預測

注:預測年份增速爲Canalys 2023年11月報告預測,實際出貨量數值或略有出入資料來源:Canalys,中金公司研究部

圖表11:2022-2024E分地區PC出貨量及預測

資料來源:Canalys,中金公司研究部

關注三大增長機會:結構性增長、安卓盈利能力改善、折疊屏手機

#1 溫和復蘇背景下,新興市場存在結構性增長機會。展望2024,我們看好非洲、拉美等新興市場結構性增長機會:在需求端,考慮到非洲及印度等市場較低的智能機滲透率及人口增長趨勢,我們判斷若宏觀經濟有所改善,2024年新興市場智能手機需求有望迎來復蘇;在供給端,隨着終端在3Q23完成庫存出清,我們預計安卓廠商2024年將以更加豐富的新機供給積極提升市場份額,考慮到中國等市場智能手機滲透率已經處於較高位置,我們預計具備長期增長潛力的新興市場將獲得更多關注,而在新興市場分配更多資源的品牌有望從中受益。

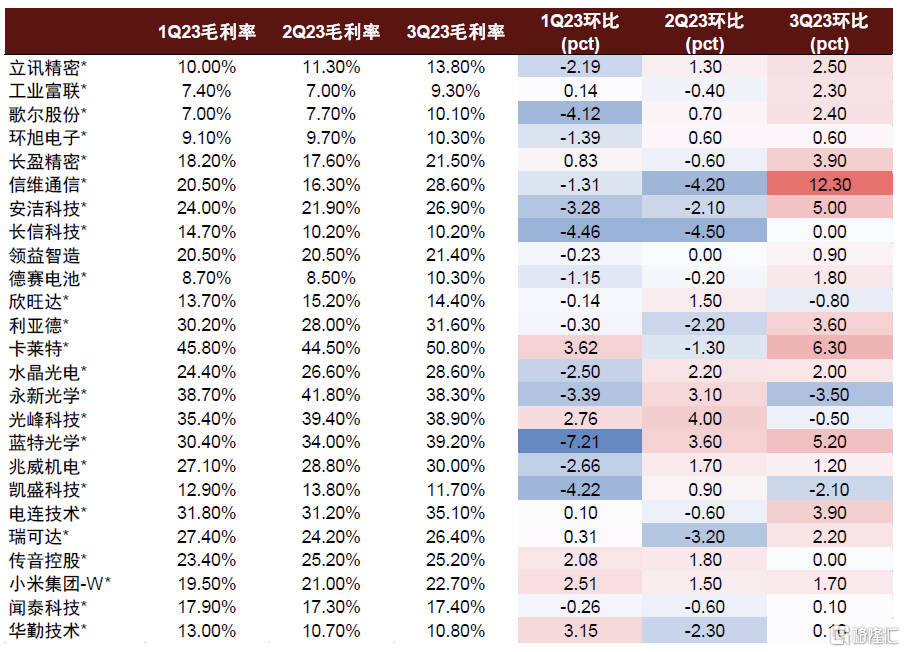

#2 行業庫存完成出清,關注供應鏈盈利能力改善機會。在庫存壓力背景下,1H23消費電子供應鏈部分環節承受了較大的降價壓力,隨着3Q23前後終端庫存完成出清並开始拉貨,我們判斷供應鏈降價基本結束,1~3Q23部分消費電子中上遊公司毛利率水平已經开始實現環比增長或虧損收窄。展望2024年,我們預計下遊需求恢復有望帶動供應鏈部分環節價格有所回升,同時正常拉貨帶來的產能利用率提升亦有望改善供應鏈公司盈利能力。此外果鏈方面,建議關注iPhone 16在攝像頭等方面的創新機遇。

圖表12:終端廠商存貨完成出清並逐漸开始拉貨

資料來源:Wind,公司公告,中金公司研究部

圖表13:供應鏈毛利率改善趨勢明顯

資料來源:Wind,公司公告,中金公司研究部

#3 折疊屏手機供給豐富,關注核心零部件增量機會。根據Counterpoint,1-3Q23全球折疊屏智能手機出貨量同比增長12.9%,中國折疊屏手機出貨量同比增長96.5%。展望2024年,我們認爲折疊屏手機有望在性能優化的同時繼續降低價格門檻,IDC預計2024年中國折疊屏手機出貨量將同比增長53.2%至1,000萬台左右。

圖表14:1-3Q23折疊屏產品發布情況

資料來源:Counterpoint,中金公司研究部

ARVR:Vision Pro有望帶動市場增長

2024年VR有望迎多款新品,出貨量或將重新增長

2023前三季度全球VR頭戴設備出貨持續承壓,3Q23單季度明顯改善。根據IDC及Wellsenn數據,1-3Q23全球VR頭戴設備出貨量僅爲449萬台,同比下降30%;3Q23全球VR出貨123萬部,同比下滑11%,大幅收窄。展望2024,我們看好在蘋果、Meta、Pico等公司新品推動下,VR出貨量有望重新恢復高增長。

圖表15:各VR參數

資料來源:The Information,Meta,蘋果官網,MWC 2023,中金公司研究部

硅基OLED有望成爲中高端VR頭顯標配

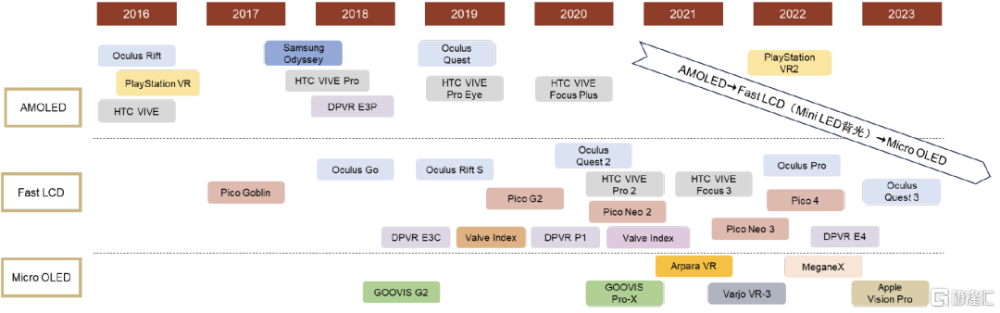

我們預計Micro OLED有望替代Fast LCD。VR初期,由於色彩對比度高、響應速度快等優勢,廠商們主要選用AMOLED爲顯示方案。伴隨行業景氣度提升,衆多廠商入局,在降低成本並盡量保證顯示效果的前提下,Fast LCD成爲大多數廠商的選擇。發展至今,VR設備廠商的追求已逐漸轉變爲提升產品的實際使用效果,而蘋果Vision Pro對於Micro OLED的搭載引起了行業對於此種顯示方案的高度關注。

圖表16:VR顯示技術演進

資料來源:Omdia,MicroDisplay,中金公司研究部

AI終端:移動端AI加速落地,消費電子產品迎新周期

AI競爭的下半場:移動端AI加速落地

繼ChatGPT熱潮引發大模型競爭後,市場也逐漸將目光投向了應用變現上。雖然目前AI處理重心主要集中在雲端,但由於雲端推理成本較高、能耗較大、可靠性及時延、用戶隱私及數據安全等問題,端側AI部署成爲AI實現規模化擴展及應用落地的關鍵。

圖表17:AI雲側及端側部署體系架構情況

資料來源:各公司官網,中金公司研究部

AIPC:各廠商搶灘AIPC,AI端側落地第一站

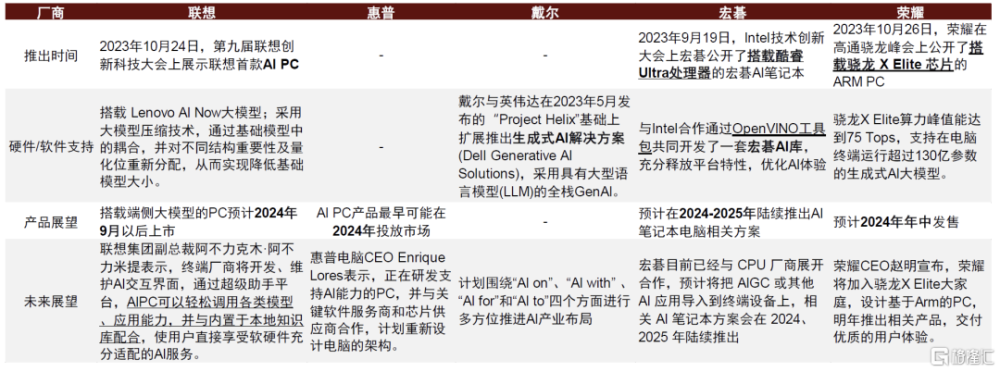

PC廠商搶灘AIPC,2024年多款產品陸續發布

AIPC指的是硬件上集成了混合AI算力單元,能夠本地運行“個人大模型”、創建個性化的本地知識庫,實現多模態人機交互,展現爲爲每個人量身定制個人AI助理,能夠提升生產效率、簡化工作流程的PC終端。當前,聯想、戴爾等PC廠商計劃在2024年陸續推出AIPC產品。Canalys預測,兼容AI的PC有望在2025年滲透率達到37%,2027年AIPC約佔所有PC出貨量的60%。

圖表18:各PC廠商對AIPC產品的布局情況

資料來源:聯想官網,惠普官網,戴爾官網,宏碁官網,榮耀官網,中金公司研究部

行業升級:關注算力芯片及存儲升級趨勢

我們總結了AIPC在模型端、芯片端、其他零部件端、軟件端的可能變化。

► 在模型端,爲適配PC端側運行需求,基於LLM开源大模型的輕量化模型等陸續發布。

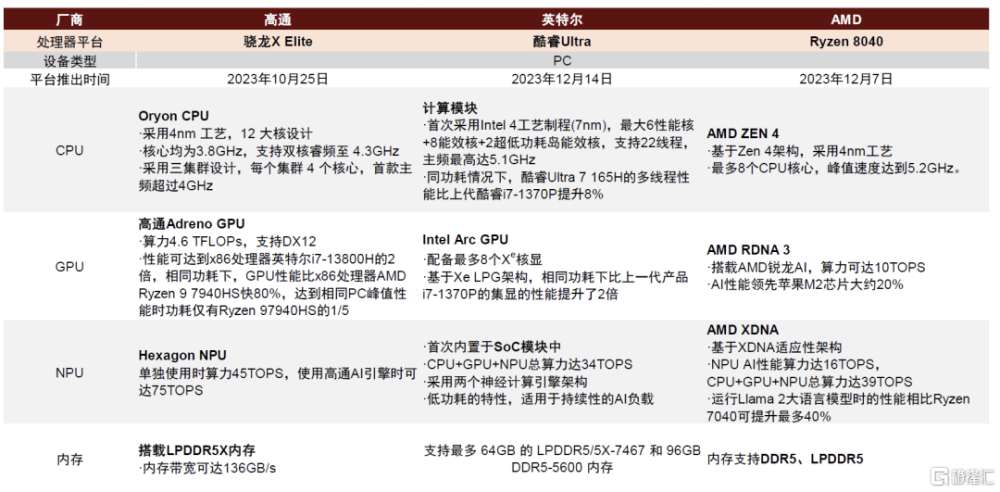

► 在芯片端,ARM架構有望崛起、異構計算和存儲升級。近期英特爾、AMD及高通陸續發布了面向PC市場的新一代SoC,主要變化有:1)ARM架構有望挑战X86架構。兩種架構對比來看,ARM具有低功耗、續航時間更長等優勢,而大模型端側部署對於功耗消耗大。我們認爲,未來在AIPC領域,ARM架構有望挑战X86架構的優勢地位;2)“CPU+GPU+NPU+DPU”異構計算。當前英特爾、高通等廠商均採用異構架構,尤其強調NPU的性能;3)內存容量及速率提升。在內存容量方面,我們以百億參數大模型爲例來看,100億參數大模型的運行需要有10GB的內存容量,同時PC系統佔用及其他軟件正常使用需要至少6GB以上;4)在內存速度方面,AIPC也需要更高的帶寬提升運算性能,有望提升對更高速率DDR5內存的需求。

圖表19:主要AIPC芯片

資料來源:高通官網,英特爾官網,AMD官網,中金公司研究部

► 在其他硬件變化方面,爲了適配大模型及其計算需求,AIPC在功耗、散熱、電池等環節亦或將帶來升級變化。

AI手機:從智能手機到AI手機,人工智能重塑手機生態

從智能手機到AI手機,多模態人機交互有望實現

AI手機指的是通過端側部署GPT等AI大模型,實現多模態人機交互,展現爲非單一應用智能化的手機終端。相比於智能手機中智能化功能集中在一個個分立的APP應用上,如人臉識別、智能拍照、智能語音助手等,我們認爲AI手機或將通過智能助手等統一入口的方式,以AI agent應用形態聯動各種功能應用以完成用戶目標,實現多模態人機交互。

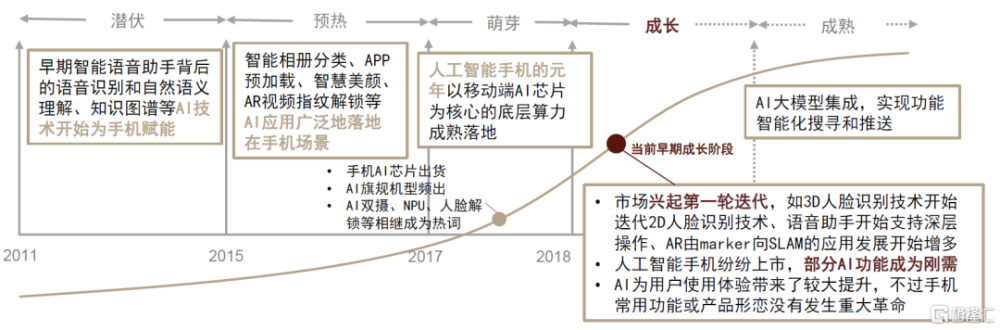

圖表20:手機AI應用發展階段

資料來源:艾瑞咨詢,中金公司研究部

行業升級:關注端側芯片及手機大模型進展

► 在模型端,目前各手機廠商大模型參數量在10億~130億之間,AI智能助手同質化較明顯,AI agent應用形態仍處於初期。

► 在芯片端,高通及聯發科分別發布新品,致力於提升SoC計算性能:1)CPU方面,設計架構經歷了從單核高頻率、多核、大小核、“大核+中核+小核”到“全大核”的變化,頻率和核心數也相應不斷增加,實現了運行效率的提升和功耗的降低;2)GPU方面,蘋果採用自研GPU;安卓領域中,高通自研Adreno GPU ,三星和AMD聯動布局;3)NPU方面,各芯片廠紛紛集成高性能NPU以提升SoC AI計算能力;4)內存方面,高通和聯發科不斷升級,天璣9300支持LPDDR5T,快於高通的LPDDR5X。

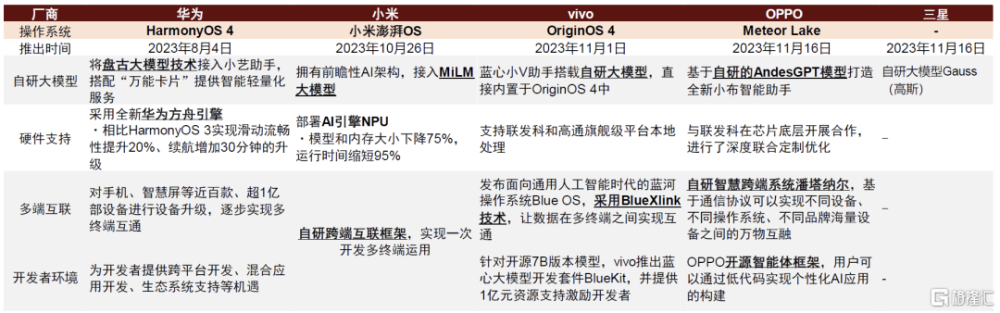

► 在操作系統端,爲了適配大模型及軟硬件部署,提供較好的用戶體驗,華爲、小米、vivo 、OPPO紛紛優化升級操作系統。

圖表21:手機廠商AI終端生態建立情況

資料來源:華爲官網,小米官網,vivo官網,OPPO官網,三星官網,中金公司研究部

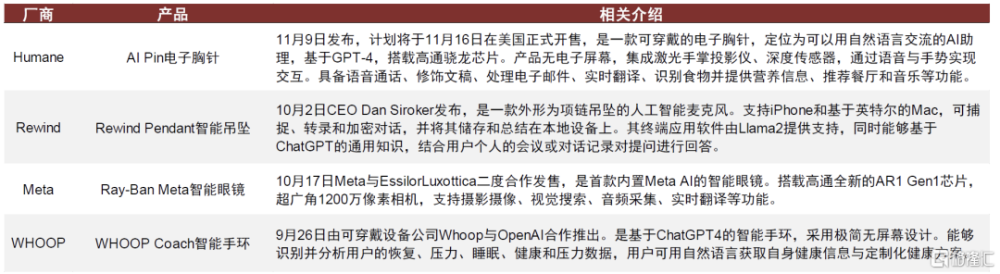

AI穿戴產品:百花齊放的AI終端新形態

以OpenAI爲代表的大模型廠商不斷探索AI新終端形態,AIpin電子胸針、Rewind Pendant智能吊墜、Ray-Ban Meta智能眼鏡、WHOOP Coach智能手環等智能可穿戴終端相繼推出。

圖表22:各廠商對AI穿戴硬件產品的布局情況

資料來源:Humane官網,Rewind官網,Meta官網,WHOOP官網,中金公司研究部

光學:周期與創新並重

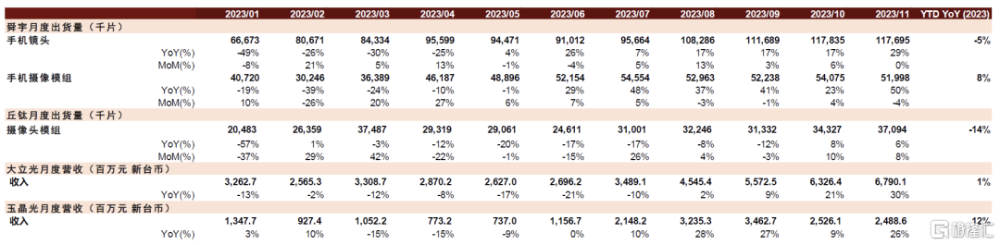

消費電子光學:行業底部信號明確,關注順周期背景下的盈利修復機會

周期角度看,建議關注2024年拉貨動能的邊際改善。展望2024年,我們看好光學技術作爲微創新的重要方向,同時安卓大客戶的回歸有望帶動行業創新動能擡升。根據IDC,截至2022年,單機搭載後置攝像頭數量爲2.5顆,多攝趨勢仍在不斷延續。我們認爲2024年手機光學市場出貨量有望逐步底部回暖,疊加安卓及北美大客戶的創新推動,行業出貨動能有望邊際改善。

圖表23:光學產業鏈公司月度數據匯總

資料來源:各公司公告,中金公司研究部

創新角度:安卓大客戶回歸帶動光學行業創新動能重啓,潛望式、玻塑混合及3D視覺或將帶動手機攝像體驗進一步提升。展望未來,基於當前手機攝像相較專業的攝影技術仍然存在差距,我們持續看好手機在光學變焦倍數、鏡頭高度、3D拍攝等領域存在進一步升級。建議關注以下機遇:1)潛望式解決“接力式”變焦問題,行業滲透率提升在即;2)玻塑混合材質引入利於鏡頭厚度降低及溫漂問題解決;3)AI+3D攝像打开光學行業新想象空間。

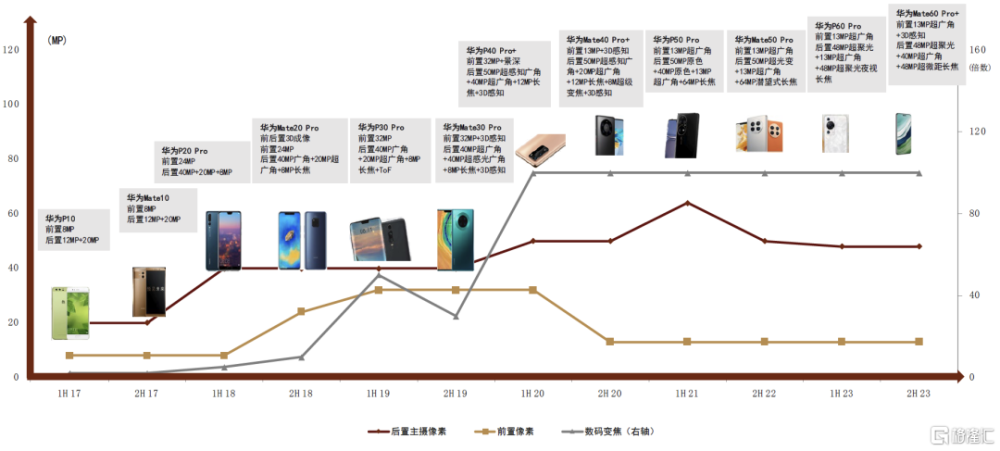

圖表24:華爲旗艦機型在像素和變焦上的升級

資料來源:華爲官網,中金公司研究部

圖表25:3D視覺感知技術在智能手機領域的滲透

資料來源:奧比中光招股說明書,各公司官網,中金公司研究部

工業級精密光學:定制化壁壘高鑄,國產替代邏輯日益凸現

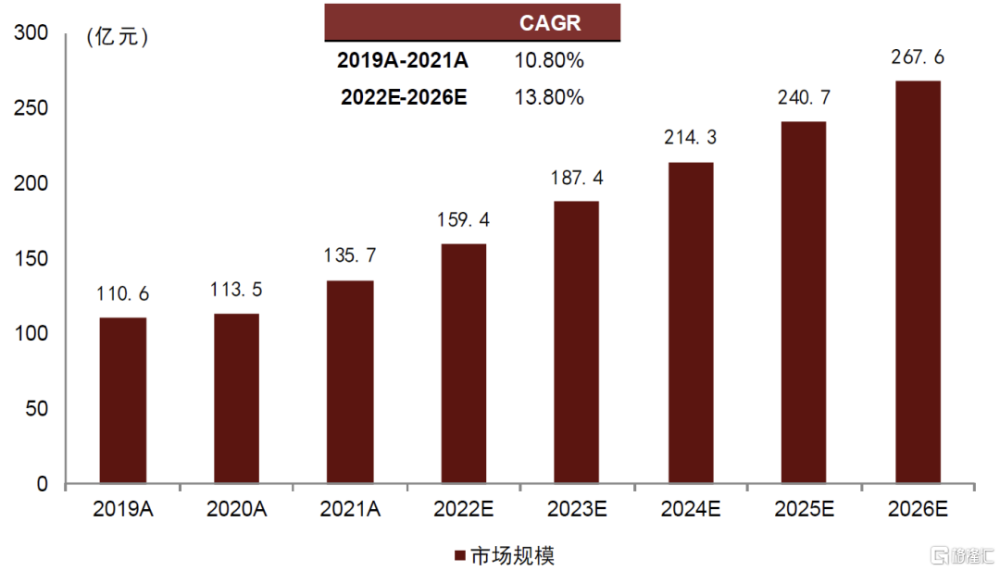

工業級精密光學市場成長穩健,海外公司佔據產業鏈主導。根據弗若斯特沙利文發布的《全球及中國精密光學市場獨立行業研究報告》,全球工業級精密光學市場從2019年的110.6億元上升到2021年的135.7億元,年均復合增長率達到10.8%。展望未來,根據弗若斯特沙利文預測,行業規模2022-2026年均復合增長率有望達到13.8%,行業增速穩健。

圖表26:全球工業級精密光學市場規模

資料來源:弗若斯特沙利文,茂萊光學招股說明書,中金公司研究部

投資機遇#1-半導體光學:多重技術難點構築光刻機物鏡高難度制造壁壘。展望未來,我們看好深耕工業級精密領域的光學制造平台型企業未來有望在半導體光學領域進一步發展公司的第二成長曲线,助推國產替代節奏加速。

投資機遇#2-顯微鏡光學:顯微鏡爲工業級精密光學核心儀器之一,國內中高端顯微鏡市場空間大。我們認爲,海外四大巨頭高度壟斷的高端顯微鏡市場中蕴含國產替代機遇,伴隨國內高端顯微鏡生產技術能力的提升,國產力量有望逐步入局顯微鏡行業。

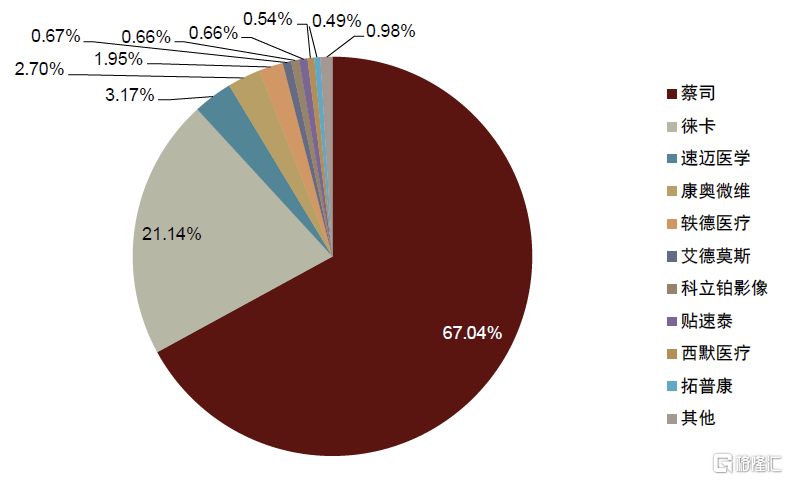

圖表27:2023Q1手術顯微鏡品牌中標情況(top10)

資料來源:MDCLOUD,中金公司研究部

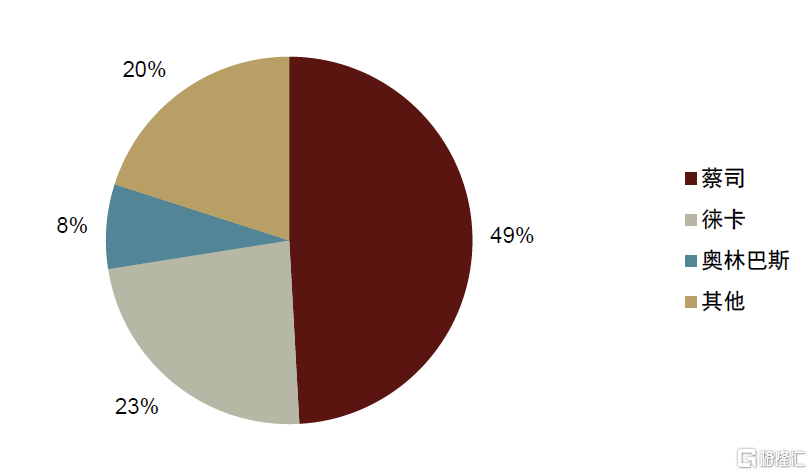

圖表28:2019年全球手術顯微鏡市場競爭格局

資料來源:QYResearch,中金公司研究部

風險提示

宏觀經濟低迷及疫情影響消費者需求:如匯率波動、大宗商品價格、通脹等宏觀因素影響消費者需求。此外,若疫情再度蔓延,可能將對全球經濟活動开展造成較爲負面的影響,從而影響整體經濟需求。

AI落地進展緩慢:AI應用發展仍處於早期階段,需密切關注AI落地進展情況。

VR產品銷量不及預期:消費電子需求、產品技術升級市場認可度等因素均會對VR產品銷量造成影響,需密切關注VR產品銷量情況。

注:本文來自中金公司2023年12月27日已經發布的《消費電子2024年展望:市場溫和恢復,關注VR及AI終端創新機遇》,報告分析師:賈順鶴 SAC 執證編號:S0080522060002 SFC CE Ref:BTN002,溫晗靜 SAC 執證編號:S0080521070003 SFC CE Ref:BSJ666,李澄寧 SAC 執證編號:S0080522050003 SFC CE Ref:BSM544,黃天擎 SAC 執證編號:S0080523060005 SFC CE Ref:BTL932,查玉潔 SAC 執證編號:S0080122120012,彭虎 SAC 執證編號:S0080521020001 SFC CE Ref:BRE806

標題:消費電子 :市場溫和恢復,關注VR及AI終端創新機遇

地址:https://www.iknowplus.com/post/66205.html