降准何時會來?

當前市場槓杆率維持高位,且央行更強調資金的使用效率而不是數量,博弈央行降准的理由或並不充分。

8月以來,國內貨幣市場處於持續震蕩偏緊的狀態。

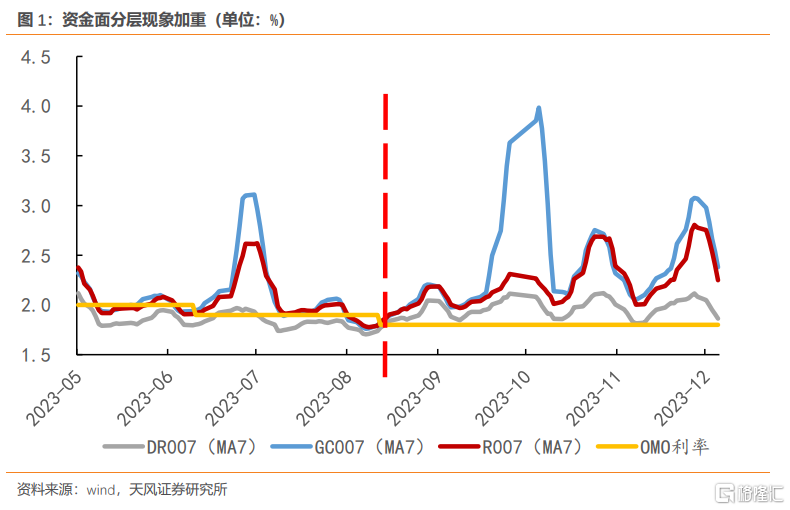

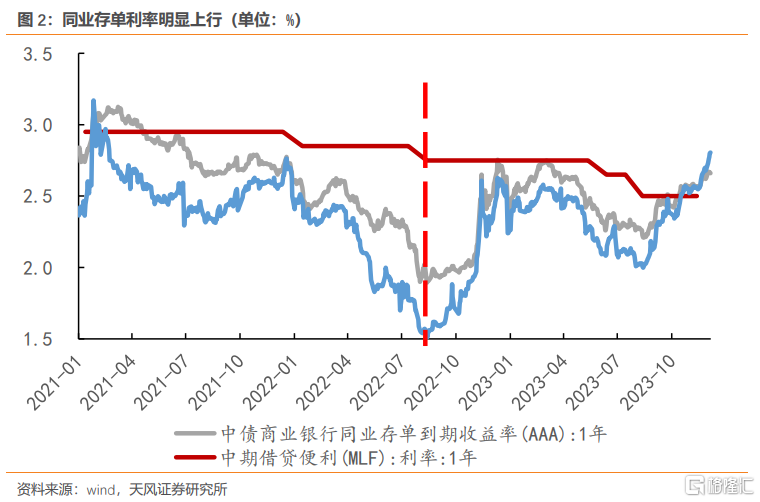

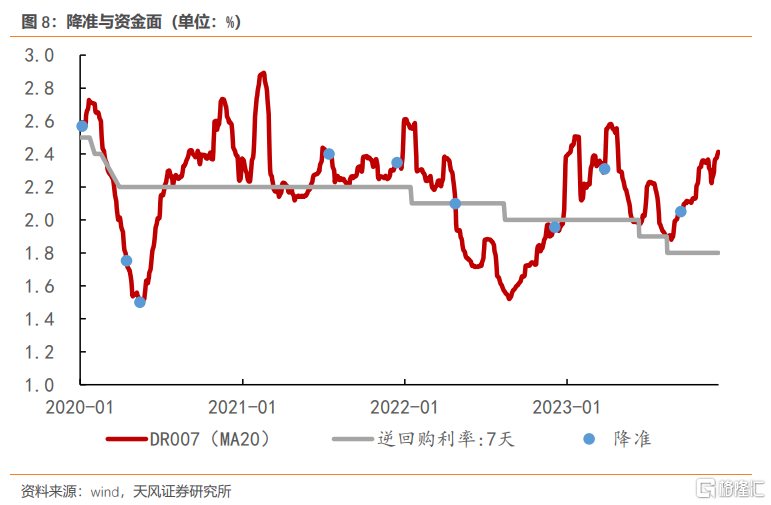

一是短期資金利率和長期資金利率上台階,如DR007利率超過同期限OMO利率,同業存單利率也超過同期限MLF利率。

2023年6-8月DR007利率中樞低於OMO利率中樞5BP左右。但8月降息之後,資金利率不下反上,DR007上行至OMO利率上方,10-11月DR007 利率中樞高於OMO利率18個BP左右。

截止12月8日,1年期AAA級同業存單到期收益率相比於8月低點上行45個BP至2.66%,超過MLF利率16個BP;1年期AA+級同業存單到期收益率上行80個BP至2.8%,超過MLF利率30個BP。

二是資金分層現象加劇,如R007 、GC007 和DR007的利差走闊。

8月以來,R007 和DR007 的利差從9BP逐步上行至11月的38BP,且在月末等時間點兩者之間的利差能夠超過100個BP。同時,GC007和DR007的利差也從8月的12個BP上行至11月的69個BP。

我們認爲本輪資金利率上行的核心原因是資金空轉引發關注,在政府債發行造成銀行資金短缺時,容許了資金利率走高。

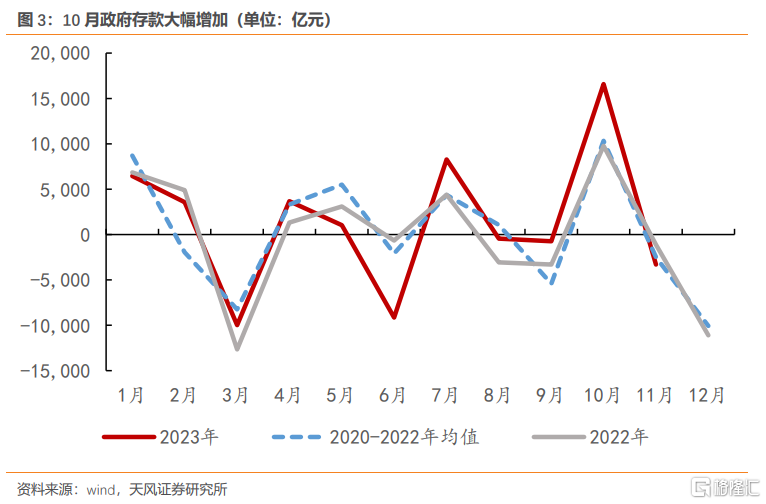

政府債發行是資金利率上行的直觀原因。在專項債加速發行、再融資債和增發國債接力的情況下,8月以來政府債融資規模持續偏高,8-11月wind口徑政府債淨融資規模4.8萬億,大幅高於2022年同期1.7萬億的規模。

受此影響,8月以來政府存款明顯多增。8-11月,新增政府存款1.2萬億,同比2022年多增9872億元,相較於2020-2022年均值多增8660億元。

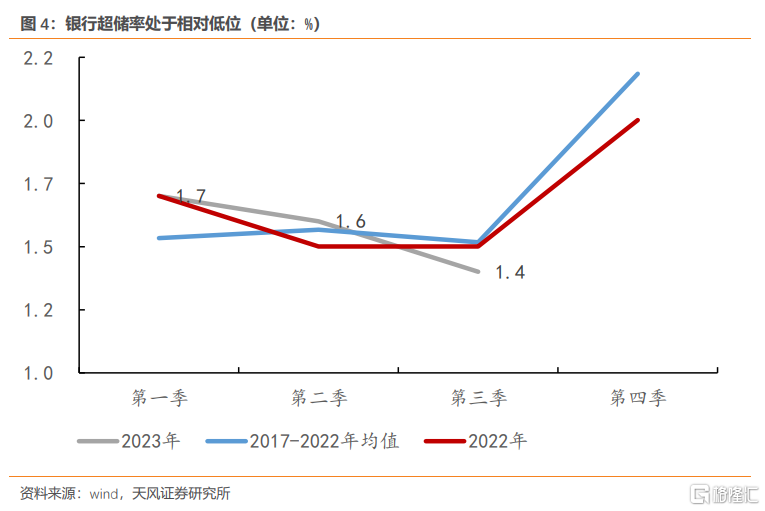

政府債發行也消耗了銀行超儲,導致銀行間市場流動性收緊。從超儲率上看,9月超儲率爲1.4%,爲近年來同期的低點,10月超儲率預計進一步回落至1.2%左右。

面對資金面收緊、超儲率下滑,央行有充足的工具(如降准、增加MLF、逆回購的投放量等)來平衡資金市場的供需,但8月以來,資金利率中樞上移或表明當前資金面緊平衡的狀況是合意的。

從央行操作上看,8月以來央行在資金投放上“縮長放短”。8-11月,通過降准、增加MLF投放等方式,央行僅向市場提供了1.6萬億左右的中長期資金(降准釋放5000-6000億,MLF淨投放10810億)。這一規模明顯小於政府債供給。

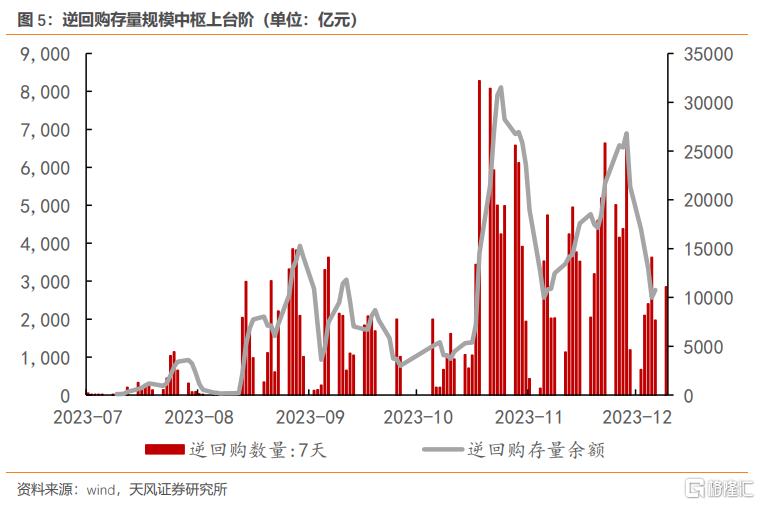

在面臨資金壓力時,央行通過增加短期逆回購資金來平衡資金供需。2023年10月7天逆回購每日投放量一度超過5000億,存量規模超過2.5萬億。這也使得資金面的穩定性降低,個別時間市場資金供需不平衡加劇,如10月31日,R001加權3.21%,較昨日加權上升143BP。

從央行的貨幣政策框架來看,央行的貨幣操作可能與基本面企穩、“防止資金空轉”有關。

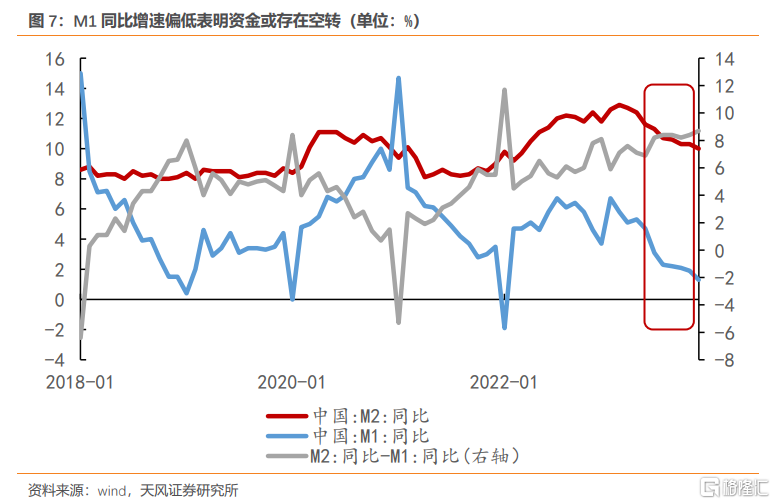

在二季度基本面偏弱時,央行通過降准、降息等方式,降低銀行的流動性壓力和利率約束,鼓勵銀行爲實體經濟提供有效支持。當時資金利率低於政策利率,市場出現資金空轉現象,如銀行間市場滾隔夜、存款定期化、M1同比增速持續回落等。當然,市場出現資金空轉現象,與貨幣政策並沒有直接關系。

三季度基本面回暖,GDP同比增長4.9%,超過市場預期,央行三季度貨幣政策執行報告也明確表明“中國經濟保持發展的有力因素較多…未來經濟內生動力還將不斷增強”。

基本面回暖後,央行壓低資金利率來“穩信用”的必要性減弱。而前期資金利率偏低所導致的“資金空轉”現象开始引起央行關注,8月央行明確表示“要根據宏觀金融形勢和宏觀調控需要…防止資金套利和空轉,提升政策傳導效率”。

面對政府債發行導致的資金緊張,央行順勢引導市場資金利率重回政策利率中樞附近,以此來打壓機構加槓杆的行爲。

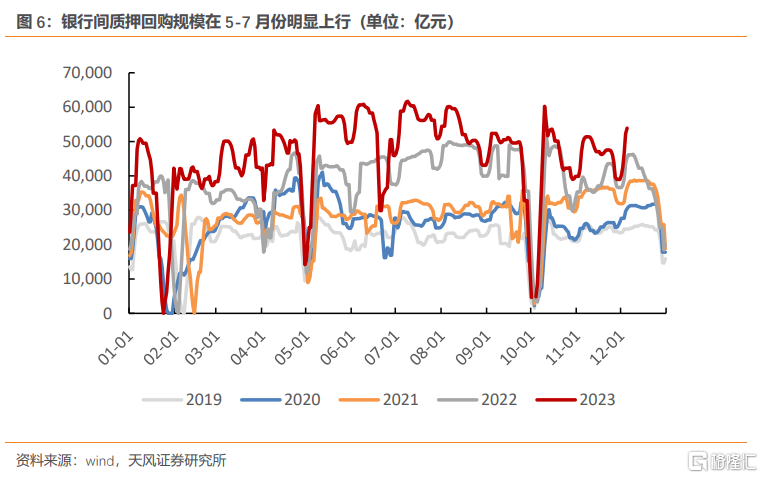

可以看到,伴隨着資金利率上移,銀行市場質押回購規模也從5-7月日均7.6萬億下滑至9-11月的6.5萬億。

到年末,市場再度开始關注央行是否會有降准等總量刺激政策。

從歷史數據看,降准與資金面的關聯度不大,而與基本面的相關性更高。

2020年以來有9次降准,其中5次發生在DR007利率低於OMO利率時,彼時市場流動性並不緊張。

相反,這幾次降准幾乎都與基本面偏弱有關,如2020年1-5月、2022年4月、2022年12月的降准主要是爲了應對當時疫情對於經濟基本面的衝擊,2021年7月則是爲了減輕大宗商品漲價對小微企業的壓力,2023年8月降准也是爲了進一步穩增長。

四季度,基本面再度小幅轉弱,我們估算的月度GDP兩年復合增速從9月的4.8%回落至11月的4.3%,同時11月CPI和PPI也回落至負增長區間。

在這樣的情況下,盡管不排除央行通過降准來適度助力穩增長的可能,但降准並非是唯一選擇。

一是從《央行三季度貨幣政策執行報告》來看,目前央行更注重金融支持實體的結構和效率,強調要“盤活存量資金”,“不宜過於關注新增貸款情況”。在這樣的情況下,通過寬貨幣來促進寬信用的必要性有所下降。

二是當前銀行間市場加槓杆、滾隔夜的規模依舊較大。12月第一周,銀行質押回購規模均值爲7.5萬億,隔夜回購規模均值爲6.7萬億,依舊處於近年來的相對高位。在央行治理資金空轉的情況下,偏高的槓杆水平也會限制寬貨幣的動機。

三是12月政府債的供給壓力相比於之前邊際上有所緩和,且12月歷來是財政支出大月,財政資金回流銀行間市場會對資金面形成一定支撐。

四是從近期的央行操作來看,央行或更習慣通過增加MLF、逆回購等的投放規模來平滑稅期、跨年等資金需求。

另外近年來央行較少在春節前降准。比如在2019-2020年春節前央行有通過定向/全面降准的方式來投放中長期資金,但是2021-2023年春節,央行均未進行降准,只是通過超額續作MLF、投放14天期逆回購等方式來滿足春節期間的資金需求。

總結來看,我們認爲本輪資金面收緊的觸發因素是政府債超量發行,核心原因是央行在基本面好轉時,开始治理資金空轉的主動選擇。

由於當前市場槓杆率維持高位,且央行更強調資金的使用效率而不是數量,因此博弈央行降准的理由或並不充分。

風險提示:基本面表現不及預期,資金利率變動超預期,貨幣政策變動超預期

注:本文來自天風證券股份有限公司2023年12月15日發布的《資金面緣何偏緊》,報告分析師:宋雪濤 SAC 執業證書編號:S1110517090003,孫永樂 SAC 執業證書編號:S1110523010001

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:降准何時會來?

地址:https://www.iknowplus.com/post/61951.html