更重視信貸擴張的“質” ——3季度貨幣政策報告點評

摘要

在本次貨幣政策執行報告中,央行首提“債務拉動增長”的效能問題。本次貨幣政策報告在分析國內經濟面臨的挑战時,更加強調中長期經濟發展模式的問題,指出“以債務拉動經濟增長的效能降低,房地產供求關系發生重大變化,推動經濟加快轉型的緊迫性上升”。我們在2024年宏觀經濟展望《從內生探底到外生復蘇》中提出,金融周期下行,私人部門資產負債表承壓,風險偏好下降,私人部門去槓杆,體現爲“緊信用”。在這種背景下,提升增長可持續性的思路可能從金融轉向財政。

正文

與對經濟的判斷相適應,央行對貨幣信貸總量目標與政策節奏的思路有所變化。具體來看:

►對存量信貸盤活的重視程度上升,強調從更長周期的維度把握貨幣信貸總量增速。在此前的貨幣政策報告中,央行曾經提過要“着力提升貨幣信貸支持實體經濟恢復發展的質量和效率”,但並未給出進一步的具體舉措。在本次貨幣政策報告中,央行提出要“更多關注存量貸款的持續效用,盤活被低效佔用的金融資源”,並且指出“提升存量貸款使用效率、優化新增貸款投向對支撐經濟增長同等重要”。央行在貨幣政策執行報告中比較強調“保持貨幣供應量和社會融資規模增速與名義經濟增速基本匹配”,本次貨幣政策執行報告首次提出“要從更長時間的跨周期視角去觀察,更爲合理把握對‘基本匹配’的理解和認識”。我們認爲,這一判斷與央行提出的“以債務拉動經濟增長的效能降低”一致。我們認爲,在金融周期(房價與信貸互相加強而形成的周期)下半場,私人部門去槓杆,金融順周期性意味着貨幣政策穩增長的效果可能邊際減弱。

►更加重視信貸的平穩投放。在此前的貨幣政策報告當中,央行提到過“增強信貸總量增長的穩定性和可持續性”。本次貨幣政策執行報告在以往的基礎上,更加具體地指出“着力加強貸款均衡投放,統籌銜接好年末年初信貸工作,適度平滑信貸波動”,這可能意味着明年1季度大概率不會出現今年1季度信貸大幅增長的狀況。

►更加重視融資成本的有效、可持續下降。央行本次明確提出要統籌好“增量、存量及其他金融產品”的關系、加強LPR的指導性作用,並且指出要抓好落實支持民營企業融資的工作,推動實體經濟融資成本穩重有降。同時,央行也指出要引導存款利率市場化調整。我們認爲,存貸款利率共同調整有利於銀行維持一定的利差,讓實體經濟融資成本的下行更具可持續性。向前看,不能排除存貸款利率同時調降的可能。

►我們認爲,財政在宏觀政策中的作用將進一步上升。中國處於金融周期下行階段,內生貨幣(信貸)動能不足。我們認爲,在內生貨幣(信貸)不足的背景下,外生貨幣(財政)投放可能更有效地促進總需求。就當下而言,財政擴張還有利於穩匯率。10月24日,全國人大常委會決定增發一萬億元國債,上調今年財政赤字率至3.8%。我們認爲,明年財政可能會進一步發力。

在信貸內生動能不足的背景下,央行可能對信貸投放的“質”的關注度提升。央行在專欄二中指出,經濟結構轉型和金融回歸本源對融資增長和融資結構帶來深刻變化,信貸投向有取舍,不僅要看信貸總量增長,更要看貸款支持實體經濟的效能,不宜過於關注新增貸款情況,信貸增速本身需要適配經濟增長逐步提質換檔;信貸結構有增減,“增”在重大战略、重點領域和薄弱環節的優質金融服務上,“減”可能體現在房地產信貸需求自然回落、地方債務化存量和控增、盤活存量低效基建等,且增和減在時間上可能不同步,短期信貸有波動,避免對單月增量數據過度解讀。金融周期下行階段,由於高債務負擔,私人部門自發“緊信用”,實體信貸需求偏弱,新增信貸同比從去年开始就呈現一個月高、一個月低、波動幅度加大的情況。8月以來政府債供給增加(專項債集中發行、特殊再融資債發行、未來還將有萬億元新增國債發行),央行9月前瞻性降准25bp、11月超額續作MLF 6000億元、逆回購余額創新高,平抑資金市場的流動性壓力,不過資金市場利率仍較高,這可能也顯示信貸投放的部分資金對實體的支持仍有提升空間,在關注信貸“量”的同時,也更關注信貸的“質”。

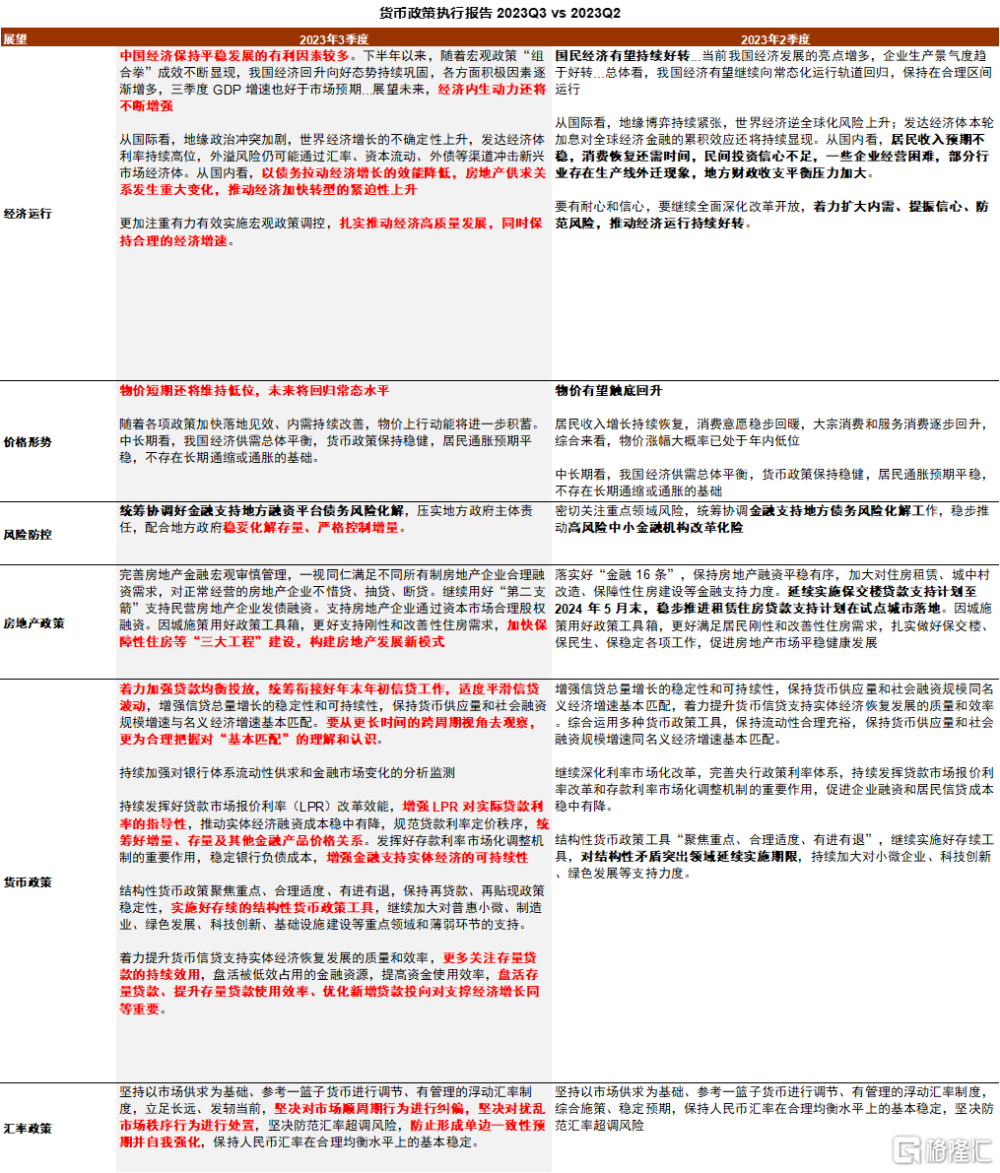

圖表1:貨幣政策報告表述對比

資料來源:Wind,中金公司研究部

注:本文來自中金公司2023年11月38日已經發布的《更重視信貸擴張的“質” | 3季度貨幣政策報告點評》;周彭 SAC 執證編號:S0080521070001、黃文靜 SAC 執證編號:S0080520080004 SFC CE Ref:BRG436、張文朗 SAC 執證編號:S0080520080009 SFC CE Ref:BFE988

標題:更重視信貸擴張的“質” ——3季度貨幣政策報告點評

地址:https://www.iknowplus.com/post/56097.html