國盛固收楊業偉:化債下的投資機會

主要觀點

根據11月8日大常委會上財政部長藍佛安的表述,2024-2026年三年下發6萬億地方債額度用於置換隱債,另外從2024年开始,連續5年從新增地方政府專項債中安排8000億元專門用於化債,兩者合計10萬億。11月25-29日,預計發行特殊再融資債近9000億。化債地方債放量在即,本次化債對各類機構和債券有何影響?

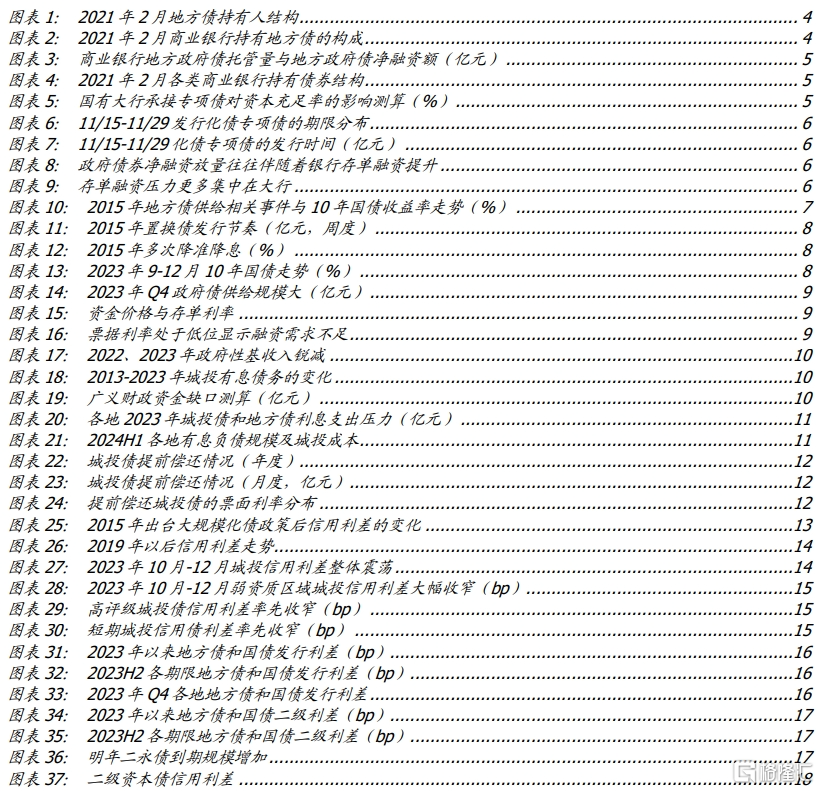

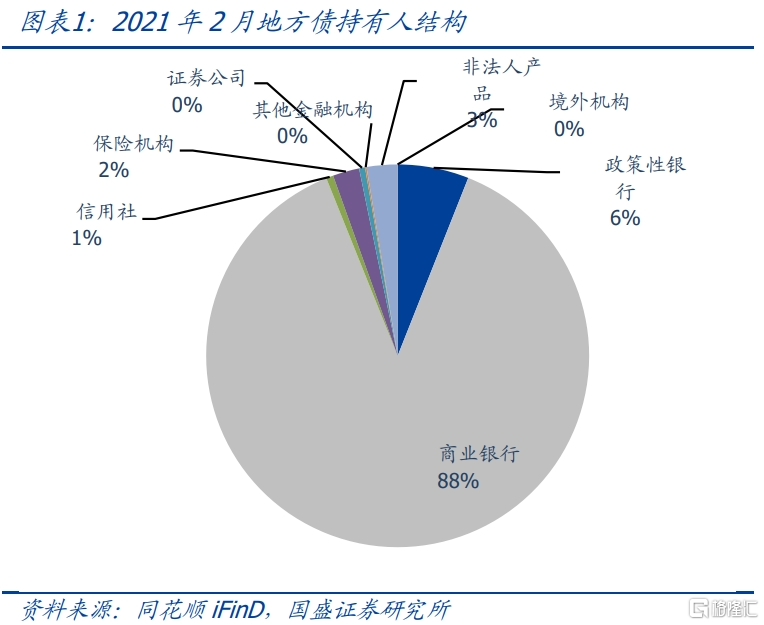

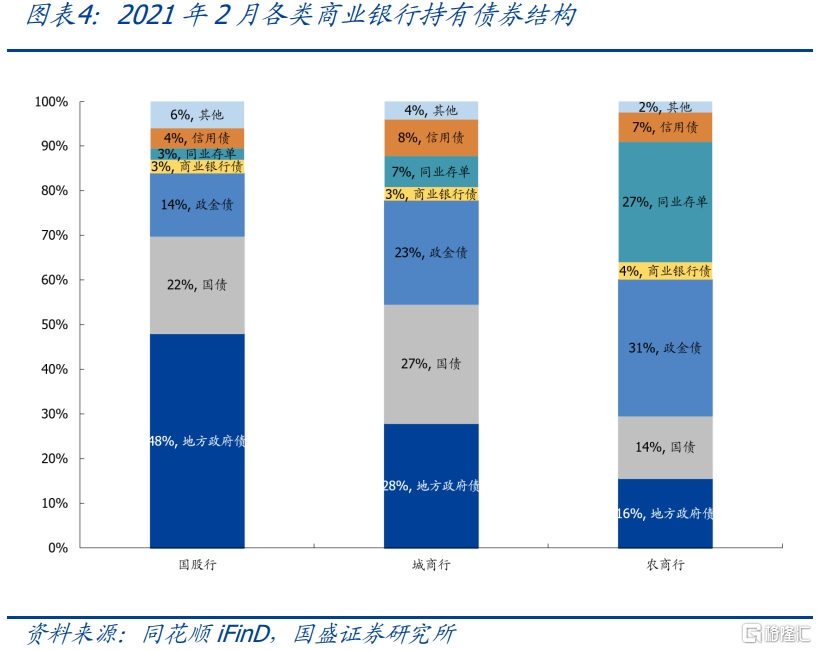

首先,對市場機構而言,國股行負債端承壓,中小行和保險面臨資產缺口。本輪化債的形式是發行地方債置換城投隱性債務,商業銀行是地方債主要承接機構,而商業銀行中地方債的主要持倉機構爲國股行,2021年2月末國股行的地方債持倉佔比達48%。而被置換的隱性債務可能更多對應中小行的貸款和非標資產。但同時,存款增速方面大行卻並不具有明顯優勢,這會導致大行資產負債缺口壓力加大,而中小行、保險更加缺資產。

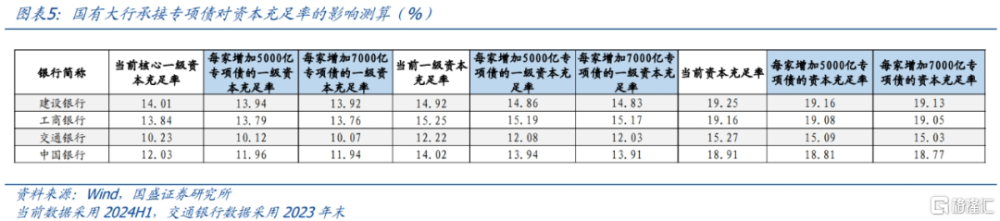

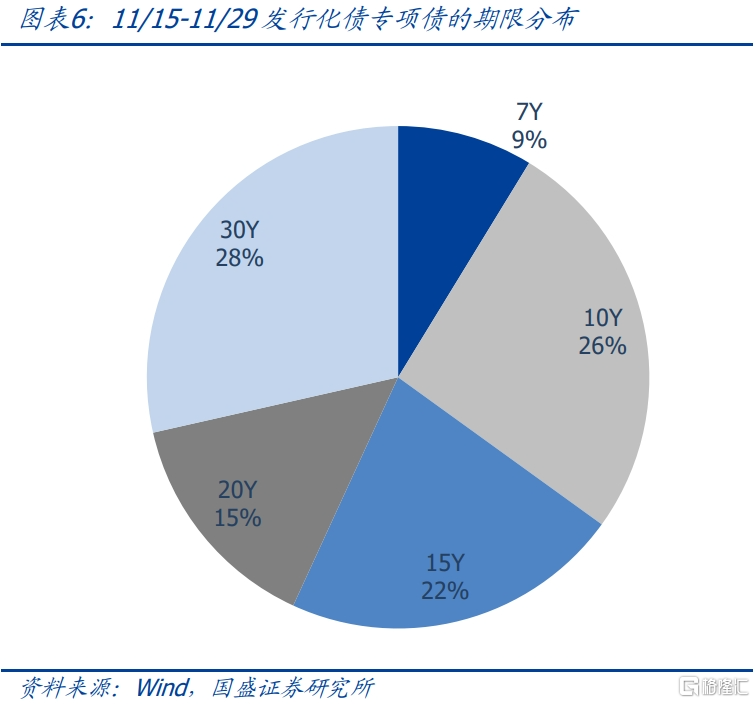

國股行承接大量地方債,資本壓力將改善,但資產承接能力可能存在挑战。國股行增配地方債,將面臨更多的資本消耗,假設發行2萬億/2.8萬億專項債由四家國有行平均承接,測算結果看對資本充足率的影響不大,並且考慮到將發行特別國債補充國有行核心一級資本,國有行的資本充足率壓力相對較小。但大規模集中配置長久期債券,將會影響銀行承接長債的能力。截止11/29,今年發行置換隱債的專項債將超過1萬億,約65%的期限在10年以上。如果銀行將其放入銀行账簿,則會面臨利率敏感度考核壓力,需要控制債券組合的久期,如果放入交易账簿,則會面臨淨值波動風險,直接影響銀行當期損益。短期內大量發行地方債,大行可能需要賣出部分長債,以承接新發的長期限地方債,長端利率或面臨一定的拋售壓力。

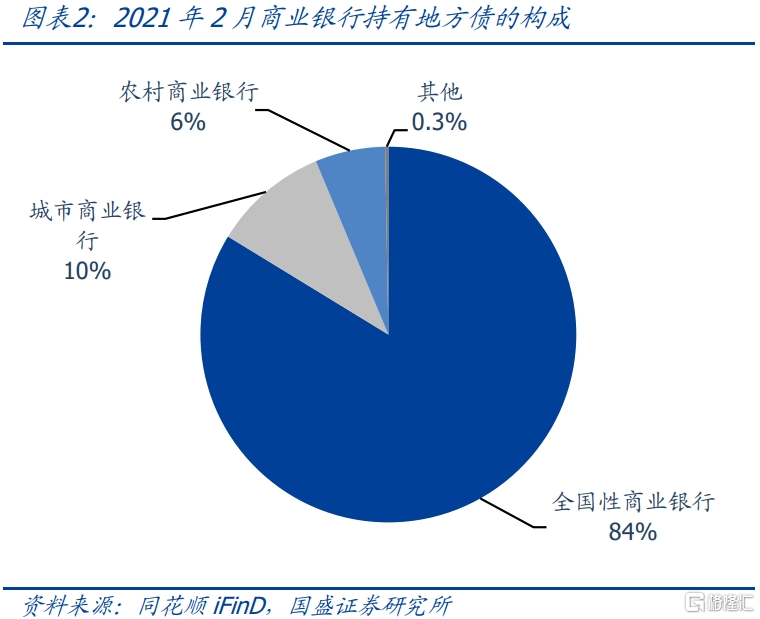

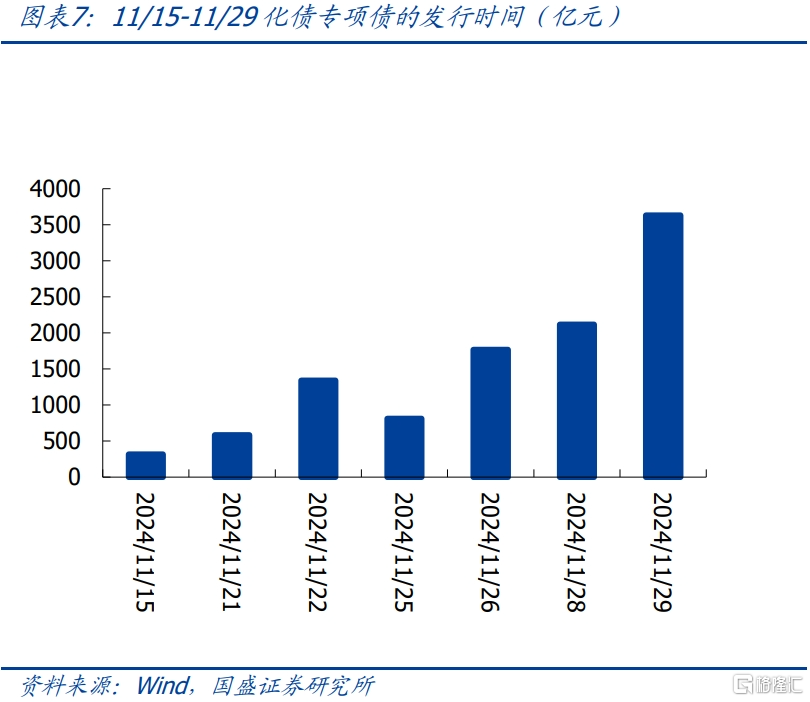

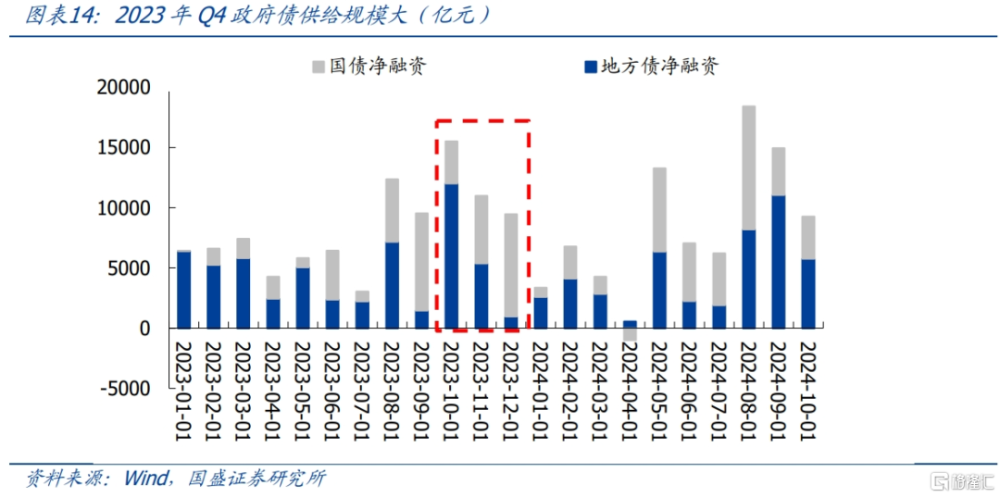

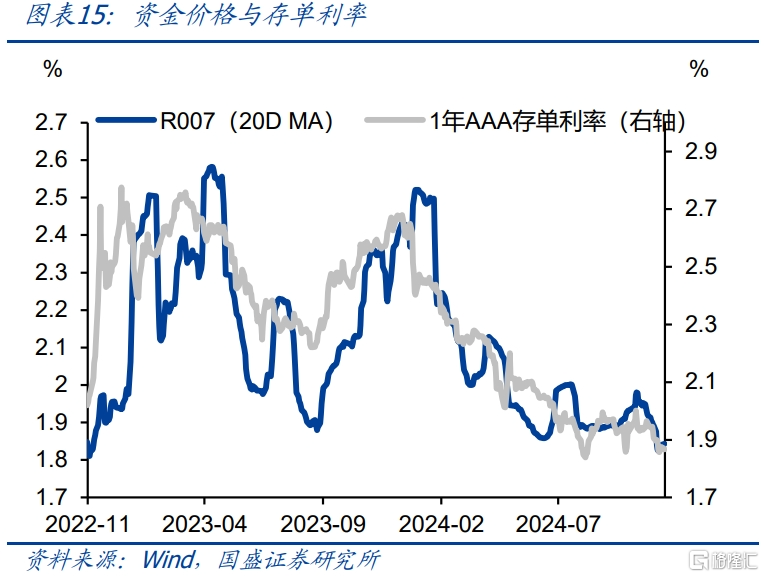

其次,政府債供給放量或導致短期資金面收緊,持續性取決於置換債的發行節奏和央行的配合。政府債券供給放量會增加短期資金需求,加大銀行等的負債壓力,需要銀行增加存單等融資來補充負債。而資金面收緊的持續時間,則取決於置換債的發行節奏和央行的配合。從資金衝擊結構來看,一般在置換債券放量初期影響較大,發行中後期資金往往趨於穩定。這是由於前期置換債券會產生淨資金需求,但在中後期,隨着資金撥付和置換的推進,前期發行債券獲得資金將逐步釋放,因而流動性衝擊將明顯緩和。回顧此前化債,2015年上半年供給衝擊反復擾動資金面,在持續大幅降准降息後下半年資金面維持平穩。而2023年四季度政府債快速密集發行,流動性收緊時間較短。當前考慮到央行、其它融資需求,以及衝擊節奏上來看,政府債券供給對資金的衝擊可能集中在11月月末一周,此後影響相對有限。

再次,對於地方政府而言,化債將緩解地方的短期償債壓力,尤其是付息支出壓力。近年來,“土地財政”衰弱、城投融資收縮,而城投利息支出並未下降,這導致地方政府的資金缺口變大,地方政府債務壓力累積。付息支出是更爲直接的壓力,由於存量規模和融資成本的差距,各地的城投債利息支出普遍遠高於地方債利息支出。根據我們的測算,2023年,天津付息支出佔綜合財力的比例接近30%。本次大規模隱債置換,債務成本高、債務壓力大的地區或更爲受益。

最後,化債將爲債券帶來趨勢性投資機會。城投債:供給減少,利差壓縮。1)城投債券供給下降,預計10萬億債務置換減少城投債存量的18%。2023年末城投有息債務中,債券佔比約27%,以此結構估算,10萬億化債額度對應置換2.7萬億城投債券,同花順口徑下11月22日城投債券存量約15萬億,靜態測試下將減少18%。2)城投債出現提前償還潮,高票息債券或被優先置換。在此前幾輪化債中,部分涉隱主體會提前償還城投債,如2017-2018年、2023年10-12月,提前償還規模明顯提升,提前償還的城投債整體票面利率較高。預計本輪化債專項債發行之後,也將引發城投債提前償還潮,高票息的債券或被優先償還。3)再次,“資產荒”繼續演繹,利差或將趨勢性壓縮。如果城投融資不放松,城投債券供給減少,高票息資產進一步稀缺,而中小銀行、保險等機構缺資產,將會導致“資產荒”的持續演繹,利差或呈現趨勢性壓縮。從此前化債的經驗來看,高評級、期限較短的城投債信用利差率先收窄。

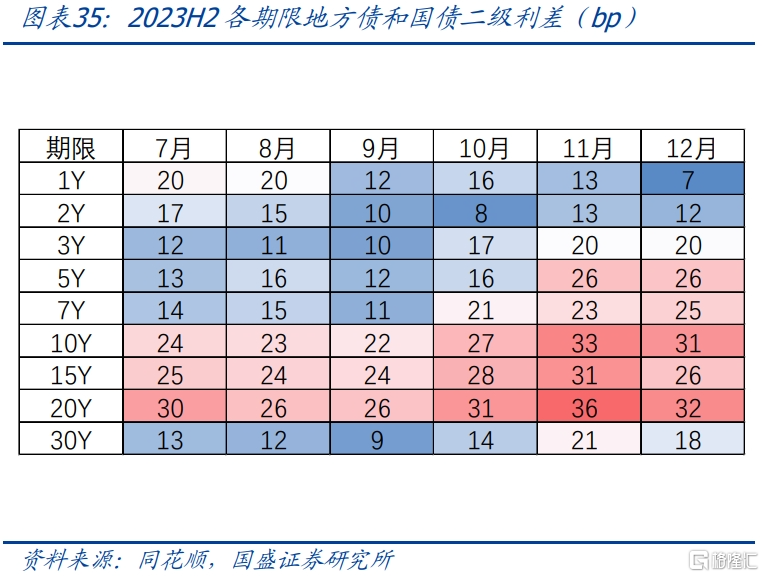

地方債:供給上升,關注短期調整出的機會。地方債短期內密集發行,影響資金面和銀行承接能力,可能導致地方債“發飛”或利率調整。回顧2023年四季度,一級市場方面,2023年10-12月地方債較國債的發行利差明顯走擴,分期限看,各期限地方債的利差均有走擴,10-20年的發行利差更大,分地區看,寧夏、甘肅、吉林、內蒙古等經濟欠發達地區“發飛”的現象較多;二級市場與一級市場表現類似,10-20年利差較高,30年和1-3年利差走擴相對有限。而在供給衝擊結束後,地方債一二級利差均明顯收窄,負債端穩定的機構,可關注短期調整出的配置機會。

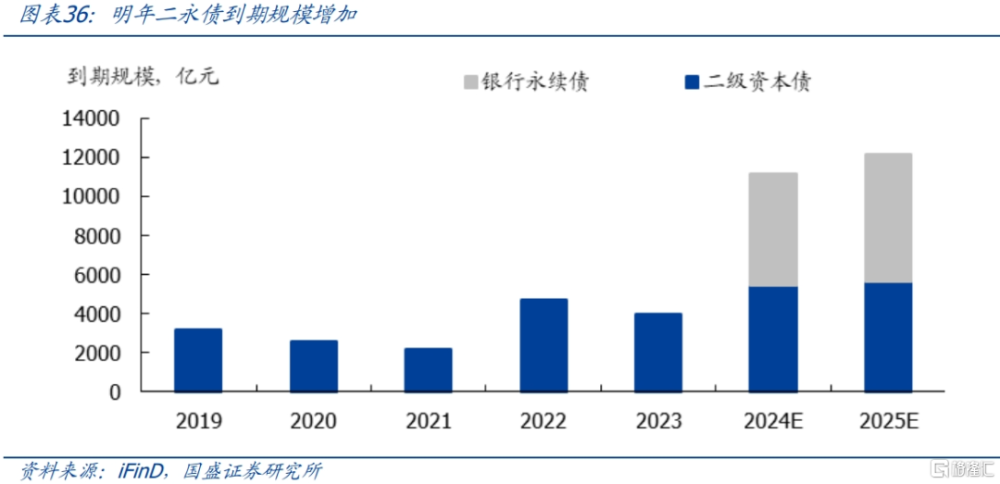

二永債:供不應求,利差收窄。一方面,化債主要置換中小行、保險的資產,中小行的資本消耗減少,如果城投融資政策不放松,信用債整體規模將收縮,這會加劇中小行、保險的資產荒,屆時對二永債的需求將會增加。另一方面,中小行的資本缺口下降,並且明年補充銀行資本金國債安排後,二永債發行需求可能減少,而同時明年二永債到期規模增加,預計明年淨融資會進一步下降。預計年末資金衝擊過後,非銀負債端逐步的修復,明年年初信用利差預計將出現趨勢性修復。

風險提示:地方債供給超預期;財政政策超預期;城投融資政策超預;測算結果存在誤差

報告正文

根據11月8日大常委會上財政部長藍佛安的表述,2024-2026年三年下發6萬億地方債額度用於置換隱債,另外,從2024年开始,連續5年從新增地方政府專項債中安排8000億元專門用於化債,兩者合計10萬億。11月25-29日,預計發行特殊再融資債近9000億。化債地方債放量在即,本次化債對各類機構和債券有何影響?

一、市場機構

1.1 國股行負債端承壓,中小行和保險面臨資產缺口

化債涉及債務形式的轉換,也伴隨持有人結構的變動,地方債供給放量將導致大行承接壓力上升,中小行、保險缺資產。本輪化債的形式是發行地方債置換城投隱性債務,商業銀行是地方債主要承接機構,從歷史經驗來看,商業銀行對地方政府債的淨融資與地方政府供給節奏基本一致。而商業銀行中地方債的主要持倉機構爲國股行,2021年2月末,國股行的債券持倉中地方債佔比48%,爲第一大配置券種,而城商行和農商行分別佔比28%、16%。而被置換的隱性債務可能更多對應中小行的貸款和非標資產。但同時,存款增速方面大行卻並不具有明顯優勢,這會導致大行資產負債缺口壓力加大,而中小行、保險更加缺資產。

1.2 國股行長債承接能力面臨挑战

國股行增配地方債造成的資本充足率的壓力不大。整體來看,將資產從貸款轉換爲地方債,一般企業貸款風險權重100%,專項債風險權重20%,將減少銀行資本的消耗。而結構上,國股行增加地方債的投資,資產負債表將擴張,面臨更多的資本消耗,假設發行2萬億/2.8萬億專項債由四家國有行平均承接,測算結果看對資本充足率的影響不大,並且考慮到將發行特別國債補充國有行核心一級資本,國有行的資本充足率壓力相對較小。

但如果本輪化債發行大量長期地方債,國股行承接長債的能力或受到影響。雖然對資本充足率的壓力不大,但大規模集中配置長久期債券,將會影響銀行承接長債的能力。根據地方債發行計劃,截止11/29,今年發行置換隱債的專項債將超過1萬億,約65%的期限在10年以上。如果銀行將其放入銀行账簿,則會面臨利率敏感度考核壓力,需要控制債券組合的久期,如果放入交易账簿,則會面臨淨值波動風險,直接影響銀行當期損益。短期內大量發行地方債,大行可能需要賣出部分長債,以承接新發的長期限地方債,長端利率或面臨一定的拋售壓力。中期來看,隨着未來幾年長久期政府債券的持續放量,需要銀行監管指標和其他方面進行相應調整,來緩解銀行承接長久期債券的壓力。

1.3 短期資金面衝擊,持續性取決於置換速度

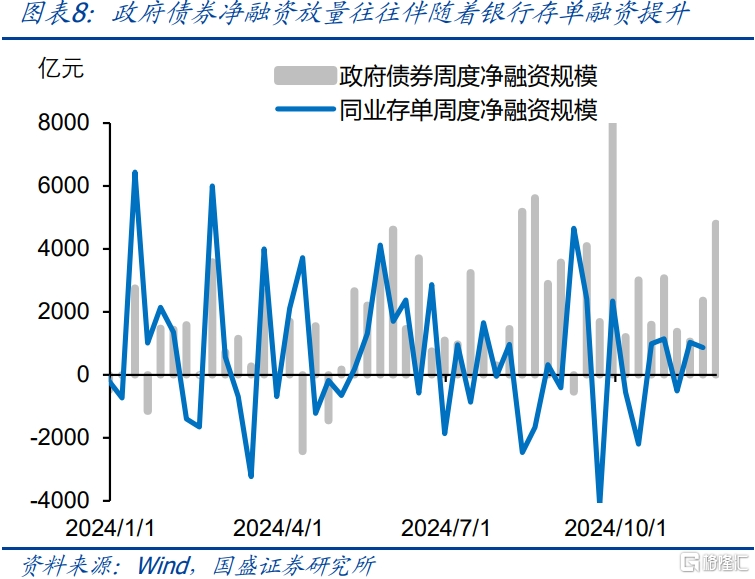

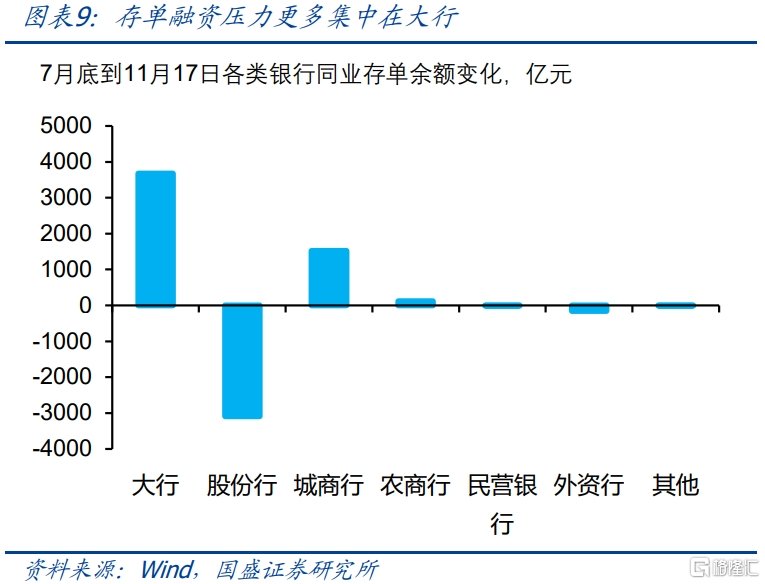

政府債供給放量或導致短期資金面收緊,持續性取決於置換債的發行節奏和央行的配合。政府債券供給放量會增加短期資金需求,加大銀行等的負債壓力,需要銀行增加存單等融資來補充負債。今年政府債券供給放量時,存單融資需求往往隨之提升。8月政府債券供給放量以來,存單淨融資就集中在大行層面。而資金面收緊的持續時間,則取決於置換債的發行節奏和央行的配合。從資金衝擊結構來看,一般在置換債券放量初期影響較大,發行中後期資金往往趨於穩定。這是由於前期置換債券會產生淨資金需求,但在中後期,隨着資金撥付和置換的推進,前期發行債券獲得資金將逐步釋放,因而流動性衝擊將明顯緩和。

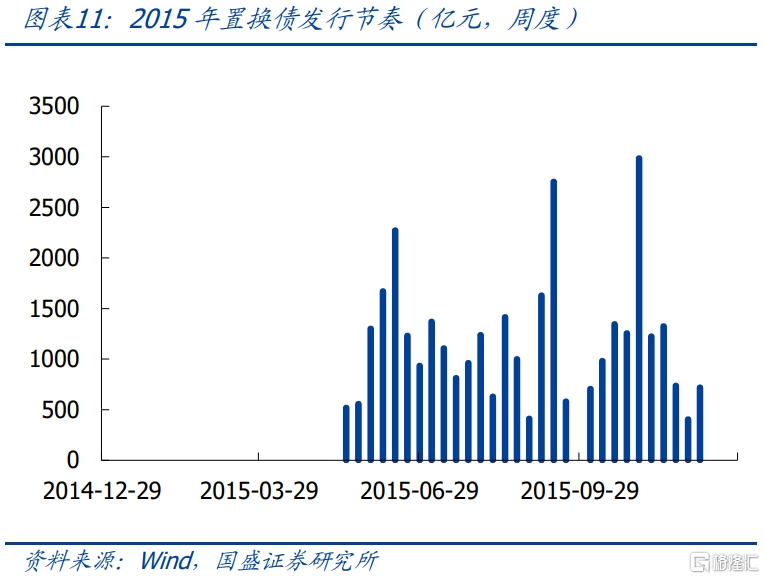

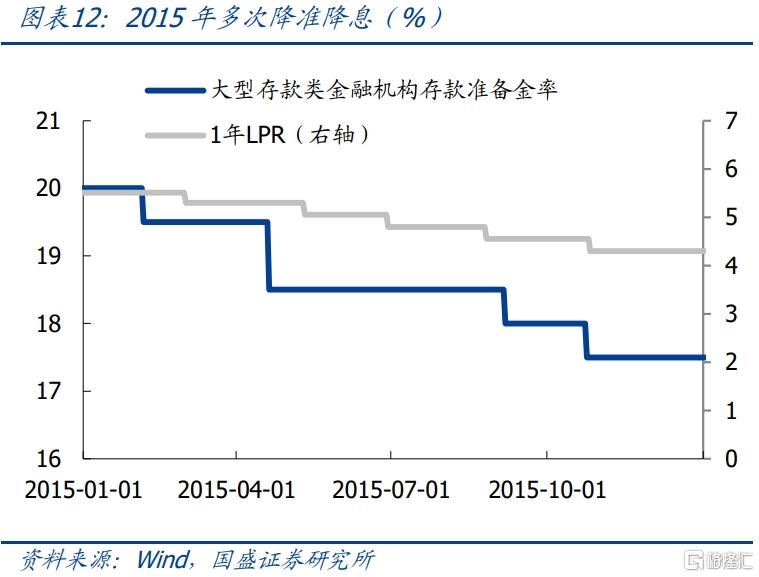

以2015年爲例,上半年供給衝擊預期反復擾動資金面,在持續大幅降准降息後下半年資金面維持平穩。2014年末存量地方債僅1.2萬億,存量國債9.6萬億,面對天量置換債供給,2015年3-5月,市場反復博弈置換債供給衝擊。2月4日,央行宣布降准,2月28日,下調存貸款基准利率,但供給衝擊的擔憂下資金利率仍在高位,3月12日,財政部下達1萬億置換債額度。3月17日和3月24日,央行再次分別下調公开市場7天逆回購操作利率10bp,資金利率开始下行。4月1日,國常會決定把社保基金投資範圍擴展到地方債,利好債市。4月7日和4月14日,央行分別再次下調公开市場7天逆回購操作利率10bp,4月19日,央行公告降准1個百分點。連續降准降息,市場預期貨幣大寬松格局,疊加4月23日江蘇省地方債推遲發行,3月下旬後資金面利率一路下行。5月10日央行再次宣布降息,5月12日,江蘇重啓地方債發行,5月15日,央行表示地方債置換銀行貸款不會涉及央行流動性投放,5月28日,路透社28日報道,央行近期向部分機構進行了定向正回購,市場擔憂貨幣政策轉向,6月10日,財政部宣布第二批1萬億置換債額度下達,資金面再次收緊。6月25日重啓逆回購操作,並且大幅下調公开市場7天逆回購操作利率65bp。6月27日央行宣布同時降准和降息,6月30日再次下調公开市場7天逆回購操作利率20bp,貨幣政策持續加碼,並且6月第二批置換債額度下達後,置換債發行規模趨於穩定,資金利率下行並在此後維持寬松。

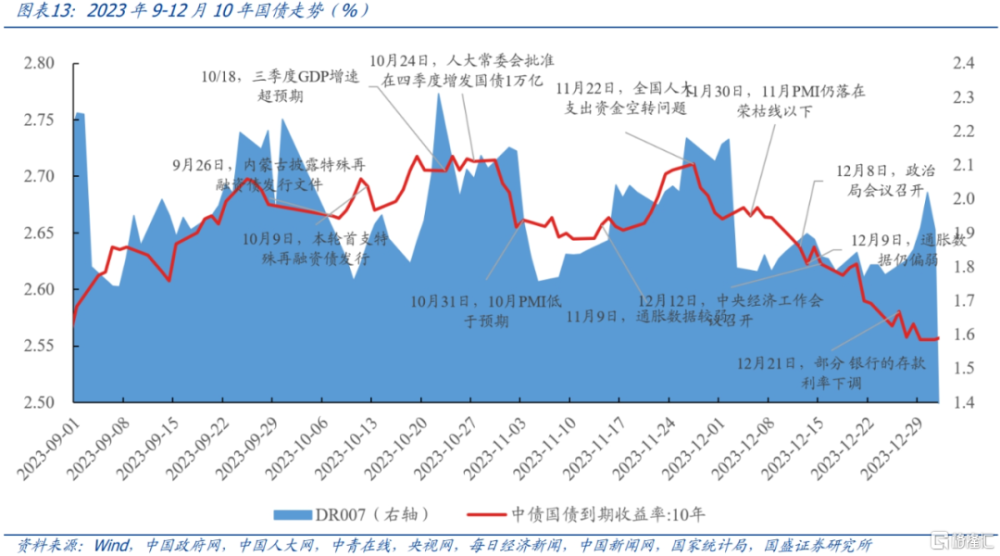

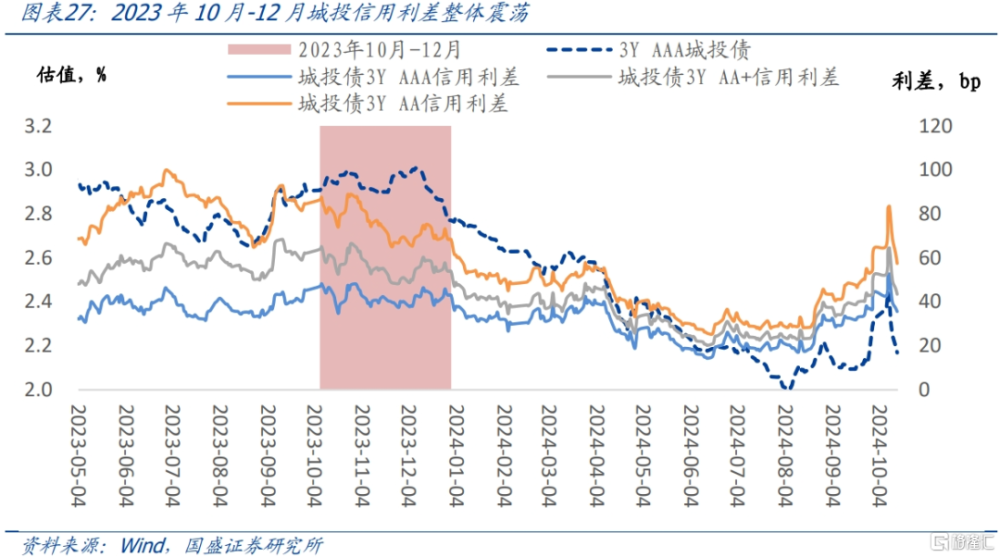

2023年四季度政府債快速密集發行,流動性收緊時間較短。2023年四季度交易主线爲資金面、寬財政與基本面修復,9月26日,內蒙古披露本輪首支特殊再融資債發行文件,10月9日开始發行。進入10月,各地陸續披露地方債發行計劃,並在10月中下旬集中發行。10月24日,人大常委會批准四季度增發1萬億國債,寬財政發力使債市承壓,加之政府債供給衝擊下,資金面持續偏緊,10月利率震蕩上行。跨月後,資金面轉松,同時基本面數據偏弱,10月底-11月中旬,利率向下修復。11月中下旬,穩增長預期發酵,萬億增發國債开始陸續發行,資金面再度收緊,11月22日,全國人大指出資金存在空轉現象,流動性擔憂提升,11月中旬-11月底,資金利率上行,債市再度回調。進入12月,隨着重要會議落地,政策內容並未超預期,基本面數據仍偏弱,流動性轉松,利率重回下行通道。

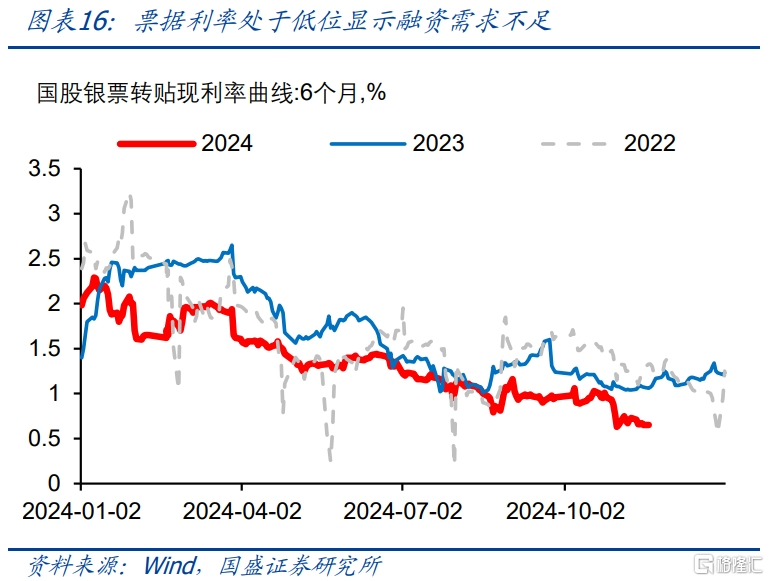

但考慮到央行、其它融資需求,以及衝擊節奏上來看,政府債券供給對資金的衝擊或相對有限。雖然此前政府債券供給放量確實對資金形成短期壓力,但目前來看,這種壓力或相對此前較低。一方面,隨着政府債券供給放量,央行或增加資金投放進行配合,9月底央行行長潘功勝曾表示年內還有1-2次降准,預計近期存在降准落地可能;另一方面,由於當前債券供給是置換債券,因而在政府債券放量的同時,其它融資部分被償還,因而均呈現偏弱狀態,當前6個月國股轉帖票據利率僅爲0.65%,顯示信貸依然偏弱,其它融資需求收縮將爲政府債券承接騰挪出空間。最後,從資金衝擊結構來看,一般在置換債券放量初期影響較大,發行中後期資金往往趨於穩定。這是由於前期置換債券會產生淨資金需求,但在中後期,隨着資金撥付和置換的推進,前期發行債券獲得資金將逐步釋放,因而流動性衝擊將明顯緩和。因此,如果這次再融資債發行有資金衝擊,可能也更多集中在本月中下旬。

二、地方政府

地方債置換隱債的思路是以時間換空間,將相對高息短期的城投隱性債務,置換爲低利率長期限的地方政府顯性債務,將會緩解地方的短期償債壓力,尤其是付息支出壓力。

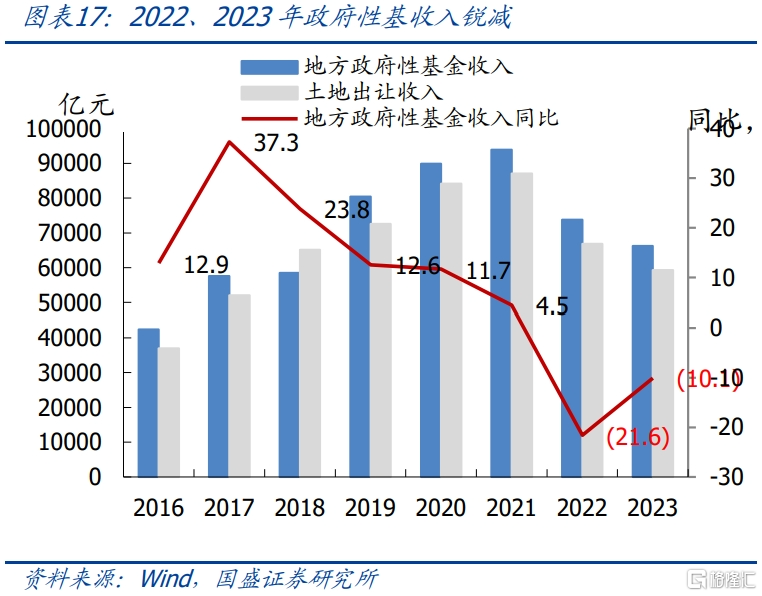

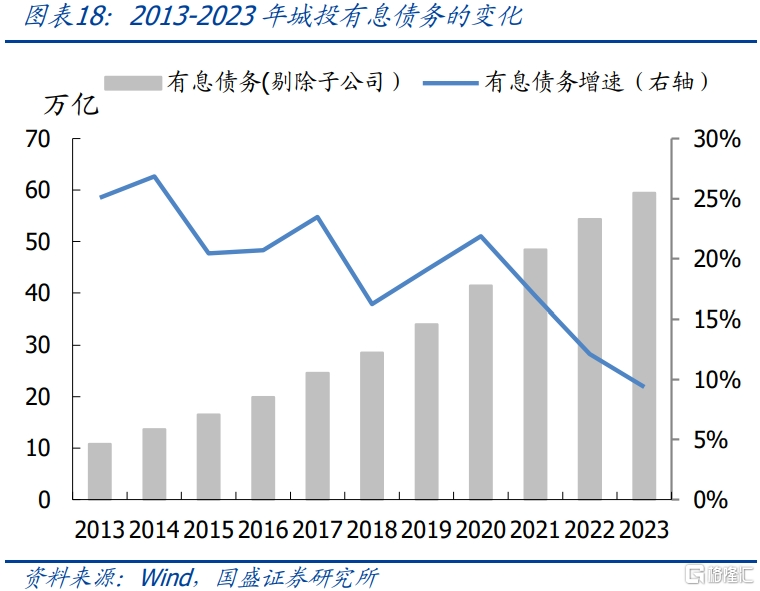

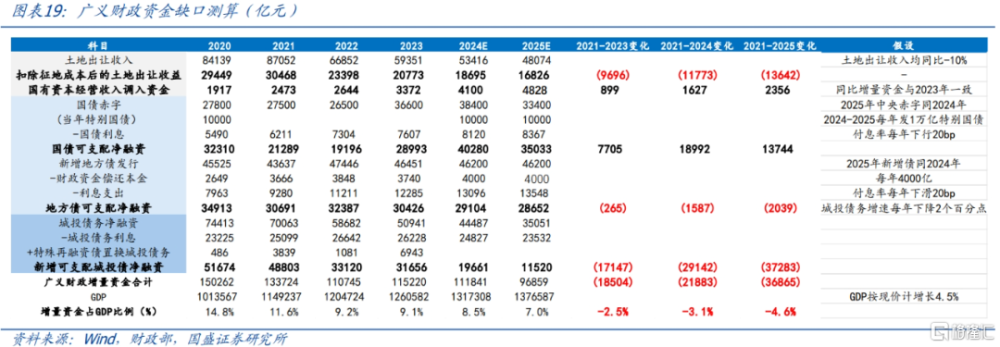

近年來,“土地財政”衰弱、城投融資收縮,導致地方財政收支平衡壓力加大。土地出讓收入是城投融資的基礎,由城投平台以土地作爲融資工具,進行區域开發,政府通過低價出讓工業用地加稅收優惠來招商引資,實現經濟增長和人口聚集,從而提高地方的房地產價格,通過高價出讓商住用地,彌補前期城市开發的成本和出讓工業用地的虧損。隨着房地產行業進入下行周期,土地市場表現低迷,2022-2023年,政府性基金收入分別同比下滑21.6%、10.1%。此外,作爲廣義地方政府重要收入來源的城投融資也持續收緊,2023年城投有息債務淨融資首次回落至10%以內。而同時,城投利息支出並未下降,這導致地方政府的資金缺口變大。在外發報告《政府資金缺口有多大?》中,根據我們的測算,不考慮一般公共預算收入,2021-2023年,廣義政府的可支配收入下降了1.9萬億。

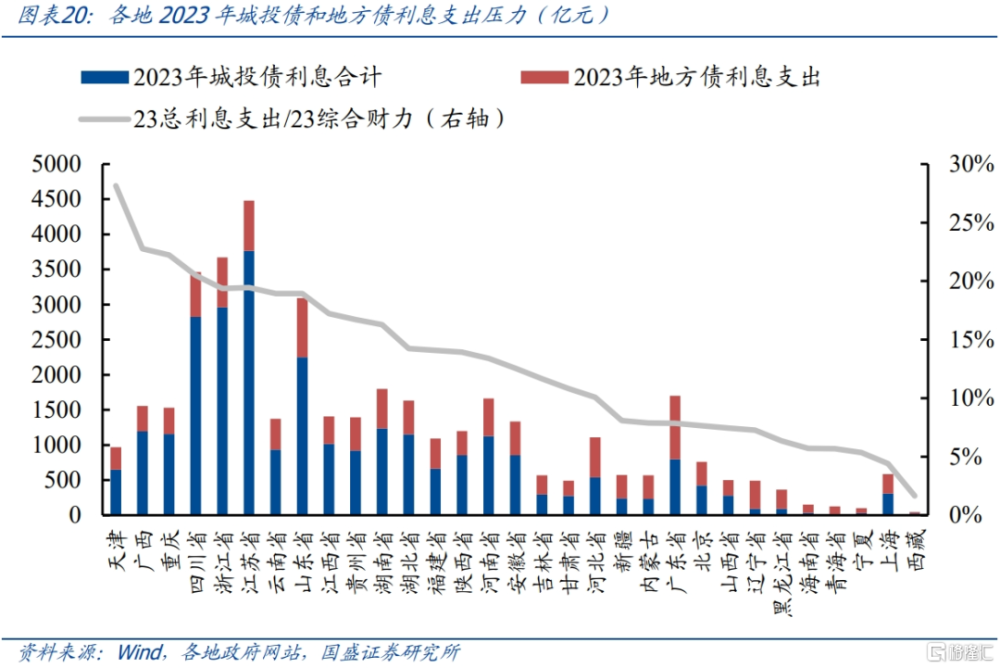

地方付息支出佔綜合財力普遍較高,其中城投利息支出佔大頭。根據我們在《政府資金缺口有多大?》中的測算,加總城投債務和地方債付息支出,與地方政府綜合財力(一般公共預算收入+政府性基金收入+中央補助收入)比較,衡量各地的相對付息壓力。由於存量規模和融資成本的差距,各地的城投債利息支出普遍遠高於地方債利息支出。2023年,天津付息支出比例接近30%,廣西、重慶、四川、浙江、江蘇、雲南、山東在20%上下,表明地方綜合財力中,有相當大一部分用於付息支出。

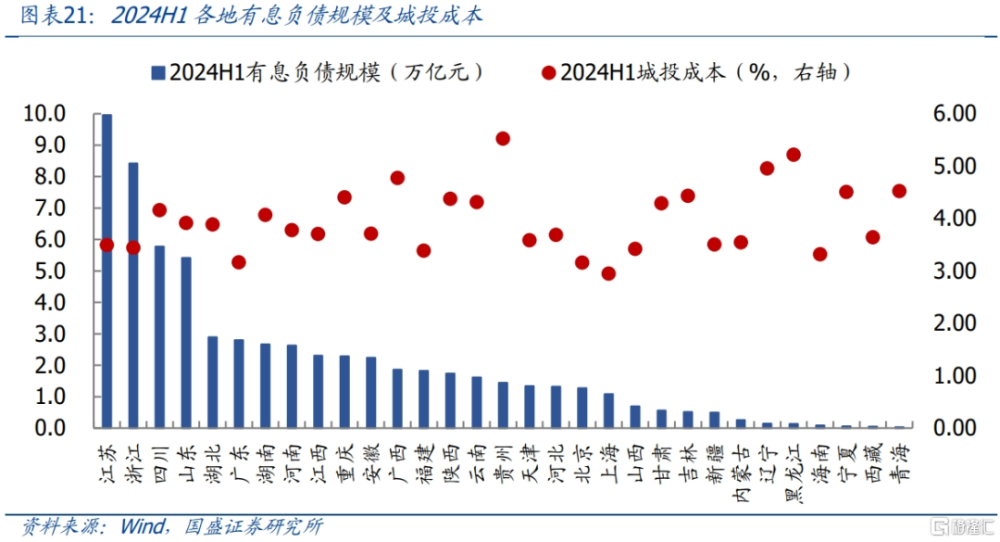

本次大規模隱債置換,債務成本高、債務壓力大的地區或更爲受益。以2024半年報有息債務規模估計各地置換隱債的比例,並以各地城投債的平均票面利率測算各地城投融資成本的相對排序。從各地有息債規模來看,江蘇、浙江、四川、山東、湖北、廣東、湖南、河南、江西、重慶、安徽等地有息負債規模較高,其中四川、湖南、重慶的城投債務成本較高,仍高於4%。結合各地有息負債規模以及融資成本估計,預計以上地區更能從本輪隱債置換中受益。

三、各類債券影響幾何?

3.1 城投債:供給減少,利差壓縮

首先,債務置換直接導致城投債券供給下降,以城投有息債務結構估算,完成10萬億債務置換,城投債券規模減少約18%。地方債置換將直接壓縮城投有息債務,2023年末城投有息債務中,債券佔比約 27%,銀行貸款 59%,非標佔比約 14%。以此結構估算,2024-2028年用於債務置換的專項債10萬億,置換債券的比例27%,則城投債券將減少2.7萬億。按照同花順口徑,截止11月22日,城投債券存量約15.0萬億,不考慮未來淨融資影響,靜態測算下城投債券將減少18%。

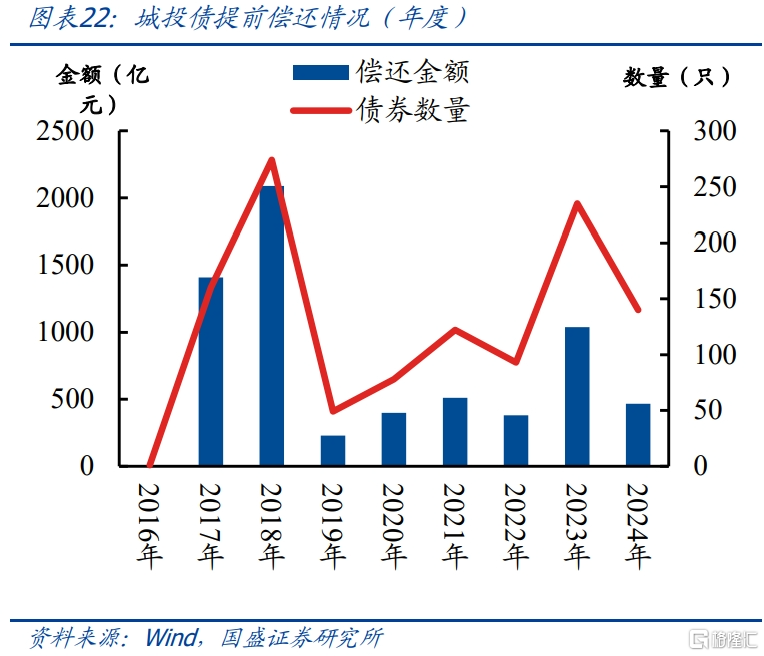

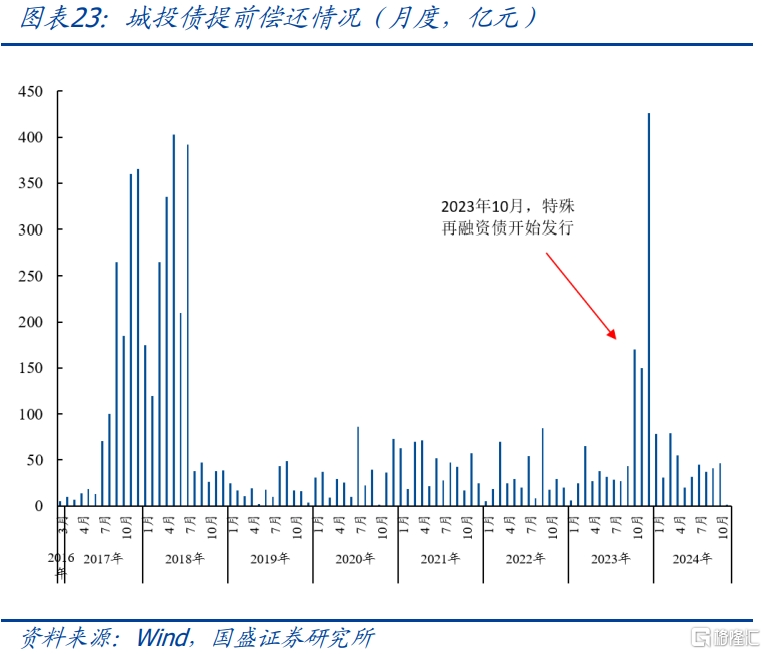

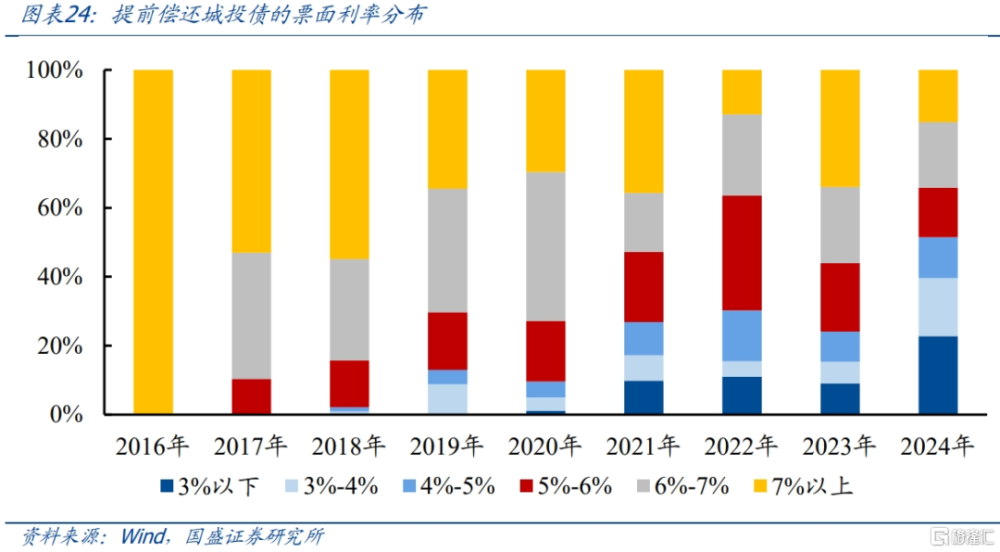

其次,城投債可能出現提前贖回潮,高票息債券或被優先置換。爲減少付息支出、完成隱債化解任務,部分涉隱主體可能會提前償還隱債。提前償還是指在未設立提前償還條款,通過召开持有人會議決議提前兌付。這在此前幾輪化債中均有體現,如2017-2018年、2023年10-12月,提前償還債券數量和規模明顯提升。且提前償還的城投債整體票面利率較高,例如2023年提前償還城投債中,票面利率5%以上的佔75%,預計本輪化債專項債發行之後,也將引發城投債提前贖回潮,高票息的債券或被優先償還。

再次,“資產荒”繼續演繹,利差或將趨勢性壓縮。如果城投融資不放松,城投債券供給減少,高票息資產進一步稀缺,而中小銀行、保險等機構缺資產,將會導致“資產荒”的持續演繹,利差或呈現趨勢性壓縮。其中變數在於新增融資是否釋放,需要觀察後續政策調整。結合此前幾輪化債來看:

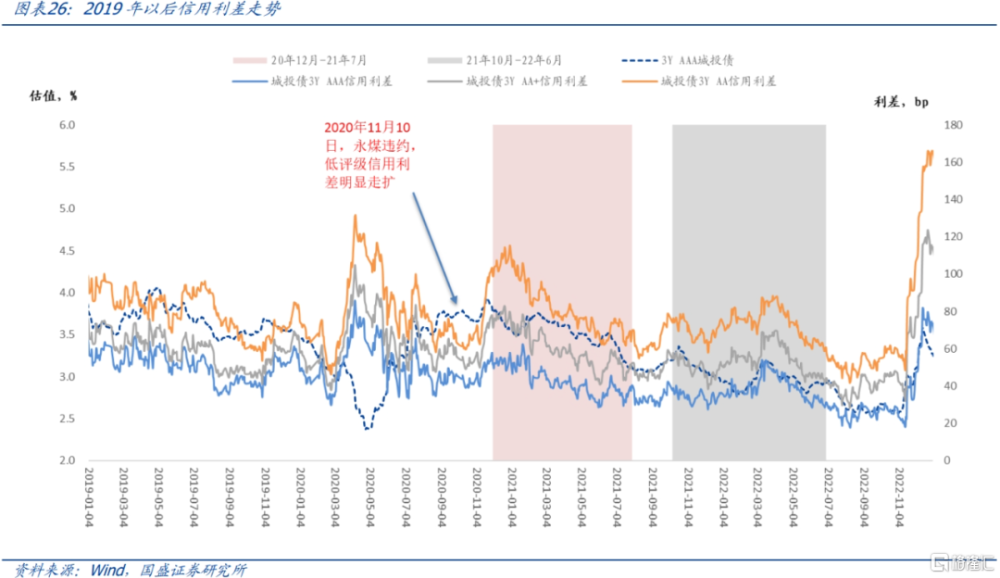

1)2015-2018年:2015年出台大規模化債政策後,城投信用利差明顯收窄。2015年5月-2016年8月,信用利差大幅趨勢性收窄,2016年8月30日,3Y AAA城投債信用利差壓縮至12bp。進入2016年四季度,隨着資金面收斂和基本面企穩,債市牛熊迅速切換,債券估值快速上行,疊加城投融資進入緊縮周期,信用利差隨之震蕩走擴。

2)2019-2022年:期間發行的置換債和特殊再融資債規模有限,且區域相對分散,並未成爲影響信用利差的主導因素。

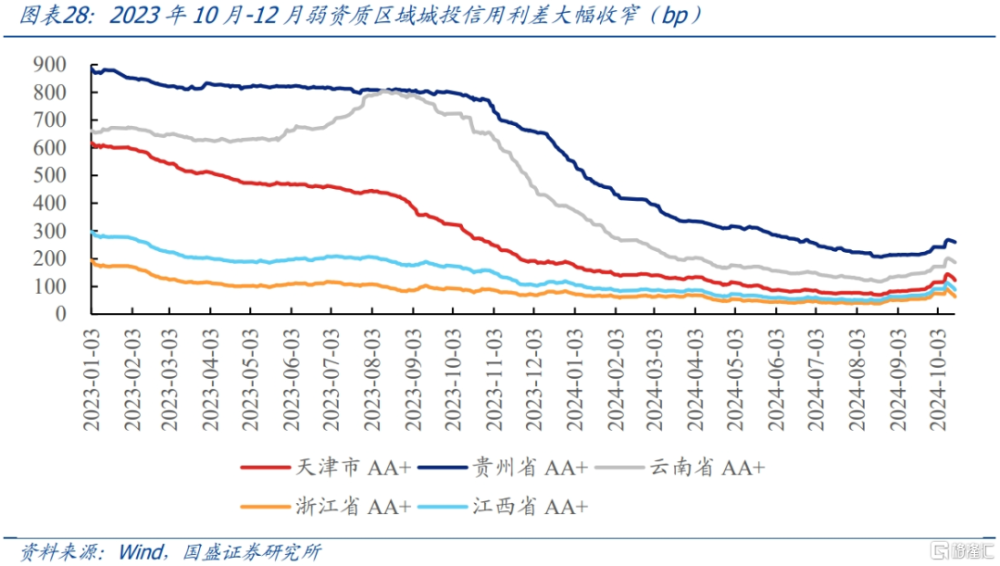

3)2023年以來:貴州、天津、雲南等發行額度較大的區域城投信用利差大幅收窄,此後城投利差持續壓縮。2023年債市利率處於震蕩調整階段,特殊再融資債發行後並未對城投債整體利差帶來趨勢性影響,而由於本次特殊再融資債額度對重債省份有所傾斜,市場一致做多發行額度大的弱資質區域,天津、貴州、雲南等地城投債信用利差迅速大幅收窄,遠大於其他區域。而隨着城投融資持續收緊,資產荒格局持續,2024年城投利差趨勢性收窄。

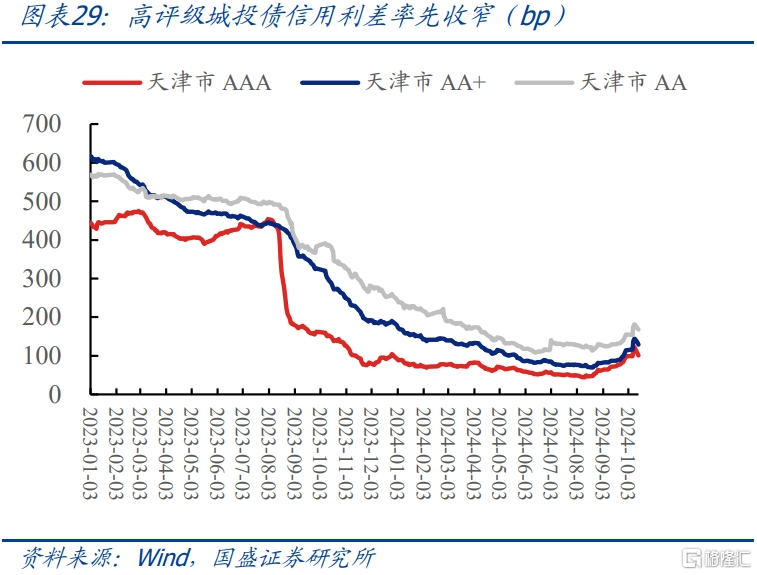

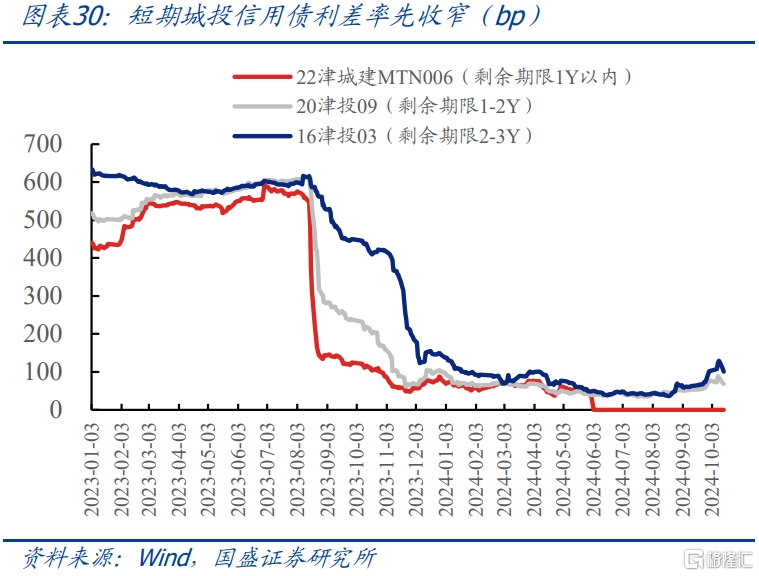

從調整的順序來看,高評級、期限較短的城投債信用利差率先收窄。特殊再融資債發行後,化債行情愈演愈烈,以天津爲例,高評級AAA城投債信用利差率先大幅收窄,隨後AA+和AA信用利差逐步收窄;期限方面,2Y期以內的城投債信用利差率先收窄,且1Y期以內的幅度更大,隨着短期城投債票息被逐步抹平,市場开始對弱資質區域拉久期,隨後2-3Y的信用利差也迅速大幅收窄。

本輪化債方案落定後,11月8日-11月22日,各地城投信用利差普遍收窄,但幅度有限。一方面,2024年以來城投債信用利差已壓縮較多,另一方面,在增量財政政策出台前,市場對穩增長政策存在擔憂,近期債市窄幅震蕩,流動性較弱的信用債收益率下行受阻。往後看,隨着財政政策落地、化債資金下發,信用利差將進一步下降。

3.2 地方債:供給上升,關注短期調整出的機會

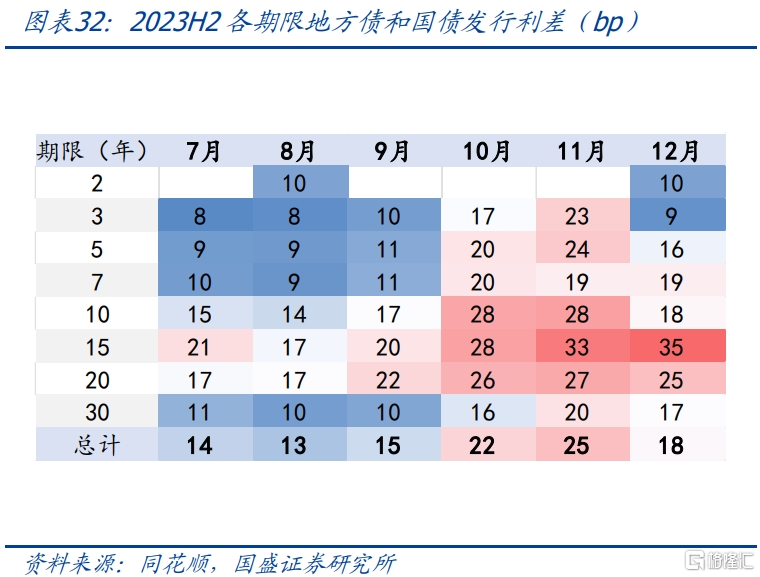

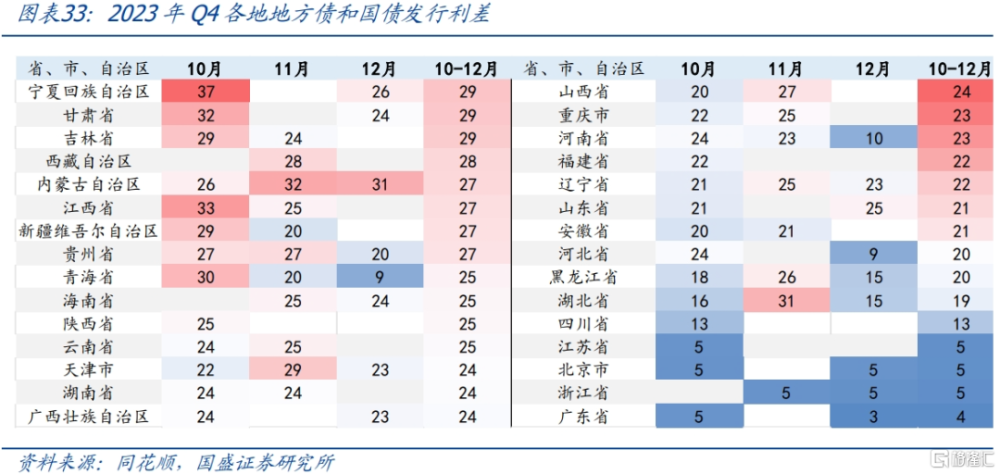

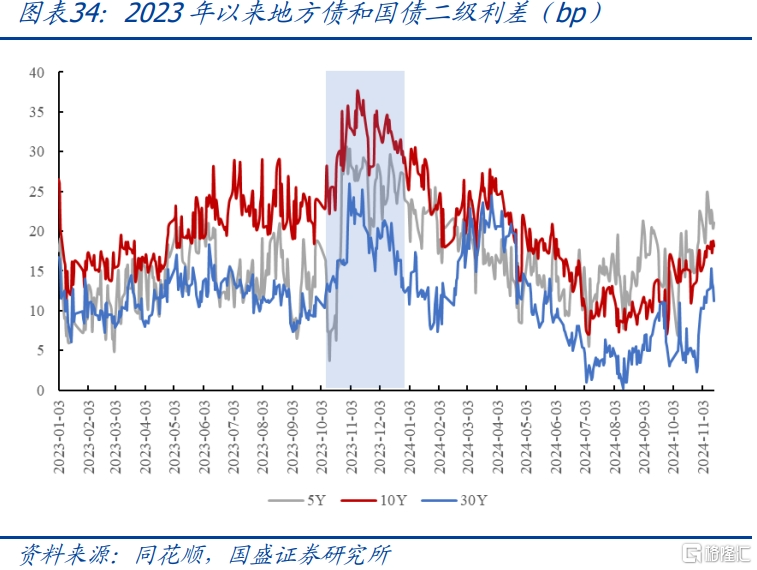

地方債短期內密集發行,除了可能對資金面造成擾動,也會影響銀行、保險等主要配置機構的承接能力,因此地方債供給上升可能導致地方債“發飛”或利率調整。回顧2023年四季度,一級市場方面,2023年10-12月地方債較國債的發行利差明顯走擴,分期限看,各期限地方債的利差均有走擴,10-20年的發行利差更大,分地區看,寧夏、甘肅、吉林、內蒙古等經濟欠發達地區“發飛”的現象較多;二級市場與一級市場表現類似,10-20年利差較高,30年和1-3年利差走擴相對有限。而在供給衝擊結束後,地方債一二級利差均明顯收窄,負債端穩定的機構,可關注短期調整出的配置機會。

3.3 二永債:供不應求,利差收窄

一方面,化債主要置換中小行、保險的資產,中小行的資本消耗減少,如果城投融資政策不放松,信用債整體規模將收縮,這會加劇中小行、保險的資產荒,屆時對二永債的需求將會增加。另一方面,中小行的資本缺口下降,並且明年補充銀行資本金國債安排後,二永債發行需求可能減少,而同時明年二永債到期規模增加,預計明年淨融資會進一步下降。預計年末資金衝擊過後,非銀負債端逐步的修復,明年年初信用利差預計將出現趨勢性修復。

風險提示

地方債供給超預期;財政政策超預期;城投融資政策超預;測算結果存在誤差

注:本文節選自國盛證券研究所於2024年11月26日發布的研報《化債下的投資機會》,證券分析師:

楊業偉 S0680520050001

yangyewei@gszq.com

王春囈 S0680122110005

wangchunyi@gszq.com

標題:國盛固收楊業偉:化債下的投資機會

地址:https://www.iknowplus.com/post/170405.html