康農種業衝刺北交所,主營業務毛利率逐年下滑,存經銷商管理風險

公开信息顯示,11月30日,湖北康農種業股份有限公司(以下簡稱“康農種業”)將在北交所上會,保薦人爲第一創業證券承銷保薦有限責任公司。

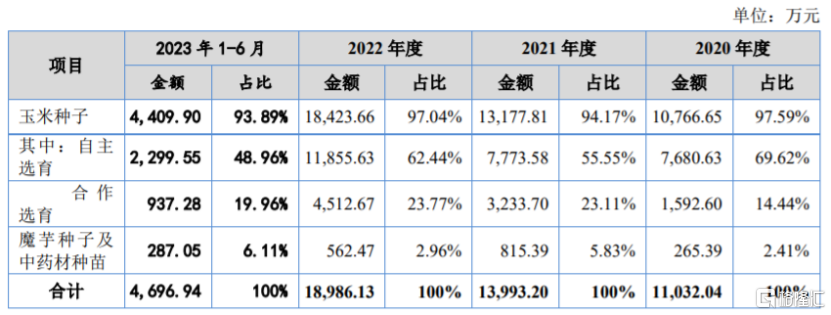

康農種業聚焦於高產、穩產、綜合抗性良好的雜交玉米種子研發、生產和銷售。報告期內,公司玉米種子的銷售收入佔主營業務收入的比例在90%以上,與其他同行業可比公司相比,康農種業尚未涉足水稻、小麥等其他主要農作物種子領域,收入結構相對單一。

公司玉米種子品種收入及其佔主營業務收入的比例情況,圖片來源:招股書

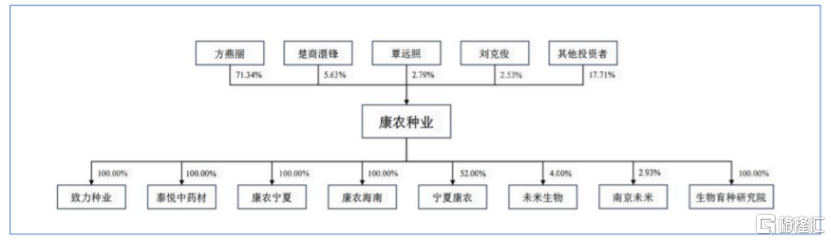

招股書顯示,康農種業的實際控制人爲方燕麗、彭緒冰夫妻。截至招股說明書籤署日,方燕麗系公司董事長,直接持有公司71.34%股份;彭緒冰系公司董事、總經理,未直接或間接持有公司股權。

發行前股權結構圖,圖片來源:招股書

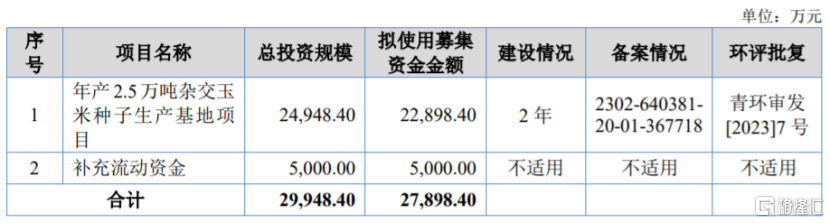

本次申請上市,康農種業擬募集資金用於年產2.5萬噸雜交玉米種子生產基地項目、補充流動資金。

募資使用情況,圖片來源:招股書

1

主營業務毛利率逐年下滑

種子處於農業種植產業鏈的最前端,是農業生產的芯片,整體上一直受到國家產業政策的大力支持。但各類農作物品種的供求關系和生產情況會受到國家和地方產業政策的影響。

比如農業部在2015年下發了《關於“鐮刀彎”地區玉米結構調整的指導意見》,要求力爭到2020年“鐮刀彎”地區(即東北冷涼區、北方農牧交錯區等地區)的玉米種植面積穩定在1億畝,比政策發布時減少5000萬畝以上,這也使2015年至2020年我國玉米種植面積下降,玉米種子需求量也相應減少。

盡管2021年以來,隨着我國的玉米種植面積和玉米產量的回升,康農種業和同行業企業的收入呈上漲趨勢,但公司未來仍面臨着產業政策變動風險。

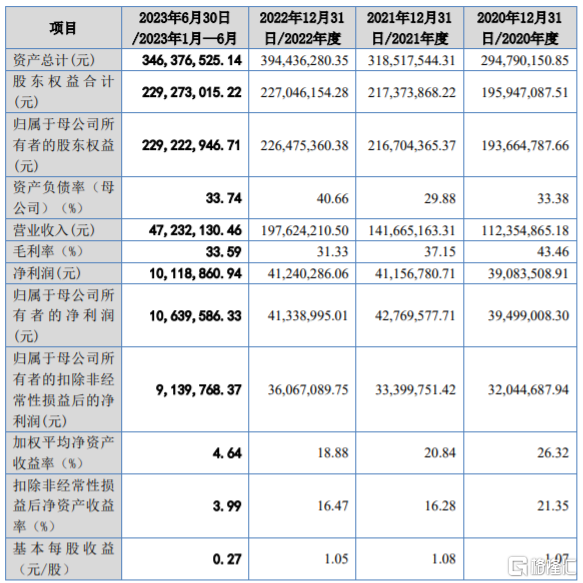

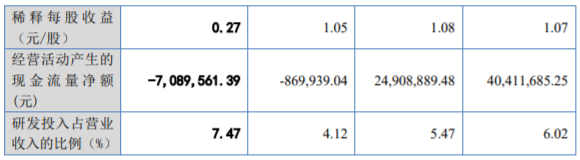

業績方面,招股書顯示,2020年至2023年上半年,康農種業的營業收入分別約1.12億元、1.42億元、1.98億元、0.47億元,淨利潤分別約0.39億元、0.41億元、0.41億元、0.1億元。

主要財務數據及財務指標,圖片來源:招股書

報告期內,康農種業的主營業務毛利率分別爲42.56%、37.24%、32.71%和33.83%,呈逐年下滑趨勢。

從競爭格局來看,目前我國種子行業集中度相對較低且以中小企業爲主,市場競爭較爲激烈。康農種業目前經營規模仍然相對較小,主要面臨着與先正達、孟山都、先鋒種業等跨國企業和隆平高科、荃銀高科、登海種業等上市公司的競爭。

康農種業還面臨着轉基因玉米商業化衝擊風險。目前,國內雖然尚未放开轉基因玉米的生產、推廣與銷售,但據2023年中央1號文件中的決策部署,預計未來我國將在確保安全的前提下逐步慎重推廣包括玉米品種在內的轉基因農作物種子。種子行業競爭的核心在於優良品種資源和持續的技術創新與積累,公司雖然在轉基因玉米種子領域進行了一定的內部儲備和外部合作,但在人才儲備、技術實力等方面仍與國內外領先企業存在一定差距。

2

存在經銷商管理風險

農業種植受到氣候、水文、土壤等自然條件的影響具有明顯的區域性,導致種子銷售也具有明顯的區域化特徵。報告期內,康農種業的主要銷售區域爲西南地區(包括雲南省、貴州省、四川省等)以及湖北省和湖南省,銷售區域集中度較高,2021年公司逐步進入了北方春播區和黃淮海夏播區的玉米種子市場。

未來如果康農種業的傳統優勢區域受產業政策調整、自然災害、病蟲害等客觀因素的影響出現銷售受阻,或者公司在新進入區域的產品推廣不及預期,可能會影響公司的經營業績。

由於玉米種子產品的終端用戶主要爲農戶,具有分布廣泛、集中度低等特點,因此我國種子企業普遍採用經銷模式,截至報告期末,公司共有經銷商590余家。報告期內,康農種業通過經銷模式實現的銷售收入佔公司主營業務收入的比例分別爲68.57%、59.93%、61.64%和73.04%,佔比較大,由於經銷商數量衆多、地域分布較分散,對公司管理經銷商的能力是一種挑战。

公司按照銷售模式劃分的主營業務收入構成情況,圖片來源:招股書

報告期各期末,康農種業的應收账款账面原值分別爲7609.73萬元、8699.27萬元、1.52億元、7583.93萬元,佔總資產的比例分別爲25.81%、27.31%、38.54%和21.90%,公司應收账款金額及其佔總資產的比例均較高,主要是由公司的銷售政策決定。如果公司的應收账款管理不當,可能存在壞账風險。

值得注意的是,報告期內,康農種業經營活動產生的現金流量淨額分別爲4041.17萬元、2490.89萬元、-86.99萬元和-708.96萬元,呈持續下滑趨勢,且2022年和2023年上半年爲負,經營活動現金流明顯承壓。

標題:康農種業衝刺北交所,主營業務毛利率逐年下滑,存經銷商管理風險

地址:https://www.iknowplus.com/post/55746.html