財政與美債3:利率的悲喜之間

中金研究

11月以來,受美聯儲鴿派信息影響,市場情緒樂觀,10年期美債利率下行。我們判斷,貨幣政策的樂觀預期是美債近期下行的主要推手,而財政發債壓力帶來的影響尚未得到有效緩解。今年底至明年一季度,淨發債量仍維持高位,美債利率或在4.3%-4.7%之間震蕩。明年2季度後,隨着發債壓力緩解,經濟增長將成爲美債主導因素。基准情形下,我們判斷美國經濟在2024年增速趨緩,實際利率帶動下,10年期美債利率或趨勢性跌至3.8%。鑑於短期美債利率或高位震蕩,如果高波動性觸發對衝基金基差交易逆轉,進而引燃系統性金融風險,致使美聯儲貨幣政策快速轉向,甚至重啓QE,利率或下探至3.5%以下。長期來看,我們依然維持美債利率中樞較疫情前擡升的基本判斷,在自然利率和通脹中樞擡升的背景下,10年期美債名義利率中樞未來幾年或將趨勢性上升至4.5%。

美聯儲在11月的FOMC會議上再次暫停加息,並釋放出了鴿派信號,認爲美債利率過快上漲起到了收緊金融條件的效果。美國10月經濟數據表現偏弱,ISM PMI、CPI等指標均低於市場預期,催化貨幣政策樂觀預期。芝商所聯邦基金期貨交易結果顯示,市場預判本輪加息達峰並最快可能於明年5月开啓降息,年底或降至4.25%-4.5%的區間。而財政方面,4季度美國財政部再融資計劃淨發債量略不及預期,並未形成新的財政衝擊。10年期美債利率下行,最低跌至4.38%。那么,在近期的樂觀情緒釋放後,未來美債利率的走向將如何演繹呢?

回顧這兩年美債利率的變化,我們認爲把握趨勢的關鍵在於底層範式的判斷,而節奏的關鍵在於抓住市場當下的主要矛盾。2022年5月,我們判斷通脹中樞上移推升風險中性利率和大財政趨勢推升期限溢價,並率先提出美債利率可能趨勢性上行至4.0%-4.7%(參見《宏觀範式大變局下的資產定價》)。2022年底,在通脹增速出現拐點時,我們提示雖然通脹同比开始回落,但2023年市場仍將面臨“高利率測試”,並指出由於十年期美債利率的期限溢價定價偏低以及市場過於樂觀的降息預期,長端利率預計在更長時間維持高位(參見《新宏觀範式下的熊市、修復,與灰犀牛》)。今年8月初以來,在觀察到美債需求疲弱、三季度經濟韌性較強和債務上限得以解決後財政發債壓力增加的情況下,我們在一系列報告[1]中多次提示了供需失衡情況下期限溢價推動美債利率持續上行的壓力。站在當下的節點,我們判斷,11月以來市場對貨幣政策的樂觀預期是美債近期下行的主要推手,而財政發債壓力帶來的影響尚未得到有效緩解。今年底至明年一季度,淨發債量仍維持歷史高位,我們估計美債利率或將在4.3%-4.7%之間震蕩。明年2季度後,隨着發債壓力緩解,美國經濟增長因素將取代財政發債成爲主導因素。在基准情形下,我們判斷美國經濟在2024年面臨增速趨緩,在實際利率的帶動下,10年期美債名義利率或趨勢性下跌至3.8%附近。而鑑於短期美債利率預計高位震蕩,如果高波動性觸發對衝基金基差交易逆轉,進而引燃系統性金融風險,致使美聯儲貨幣政策快速轉向,甚至重啓QE,利率或下探至3.5%以下(參見《美國金融裂縫2:從對衝基金到企業債》)。從長期來看,我們依然維持美債利率中樞較疫情前擡升的基本判斷,在自然利率(實際利率的中樞)和通脹中樞擡升的背景下,10年期美債名義利率中樞未來幾年或將趨勢性上升至4.5%。

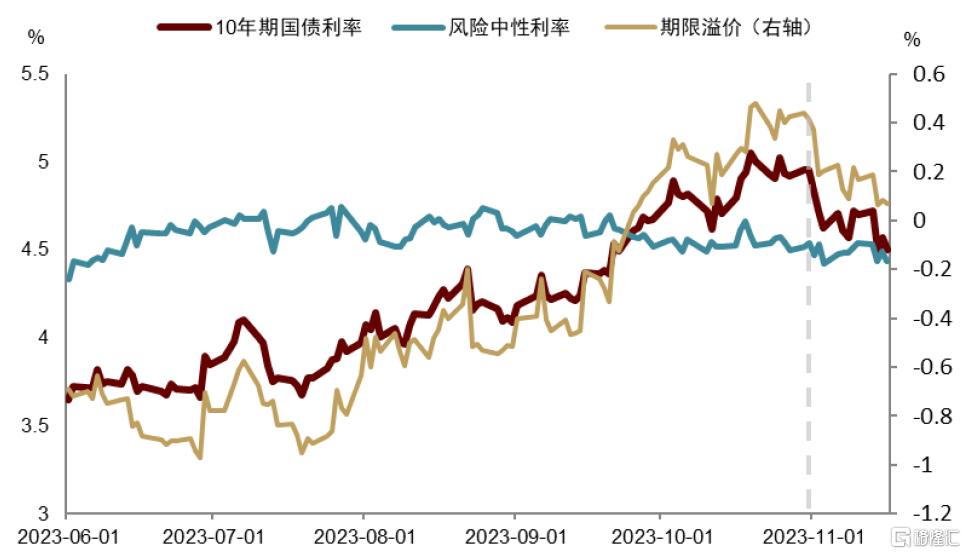

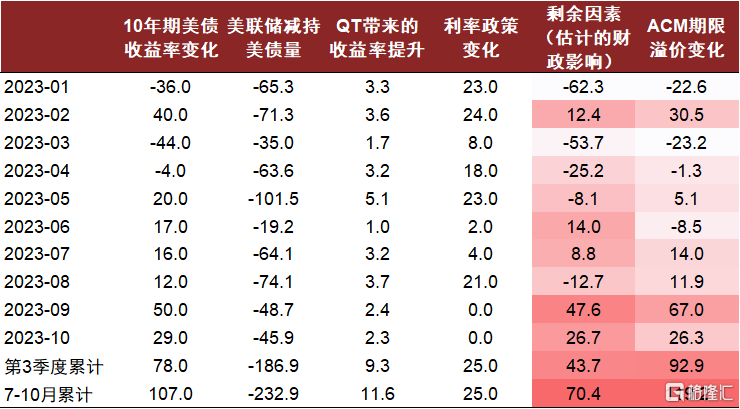

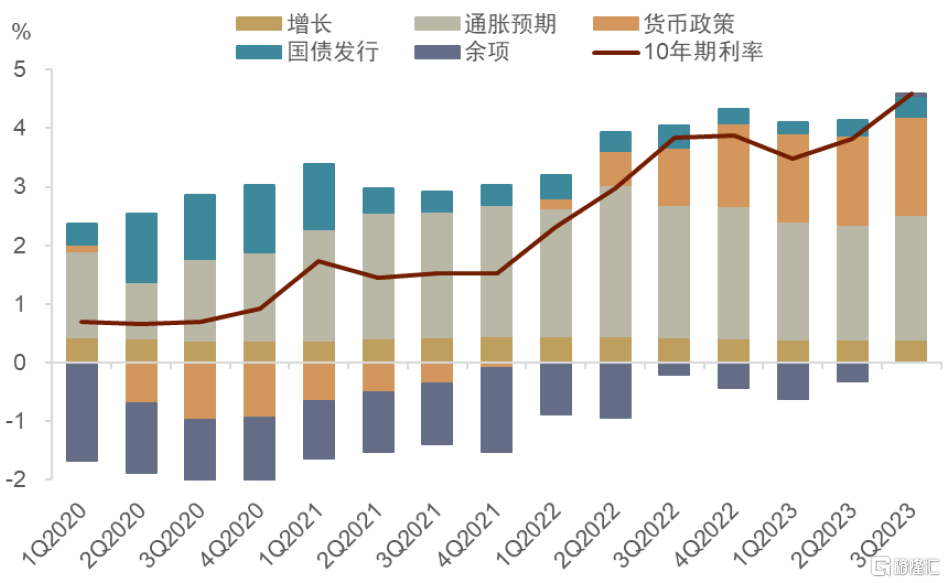

我們首先對7月以來美債利率的漲跌做一個量化剖析。根據紐約聯儲ACM分解,美債變化主要來自於期限溢價的快速上行(7-10月累計上漲119個bps),而風險中性利率幾乎沒有變化(圖表1)。但影響期限溢價變化的因素有很多[2],特別是在美聯儲持續輸出利率高位維持更久言論的情況下[3],加息預期的不確定性再次上漲(圖表4),也可能推升期限溢價。那么市場關注的財政因素在美債利率今年7-10月的上升中貢獻了多少呢?這需要剔除貨幣因素帶來的變化。這需要剔除貨幣因素帶來的變化。這裏我們用兩種方法交叉驗證。第一種測算方法裏(圖表2),我們簡單得從10年期美債利率變化中減去估計的加息和縮表影響[4],用余項作爲財政的可能影響(即圖中的“剩余因素”)。7-10月,這部分的增量大致爲70個bps,其中3季度(7-9月)增加43.7bps。爲確認這部分上漲主要受財政影響,我們採用第二種測算方式進行交叉驗證。我們構建了10年期美債利率分解模型,通過回歸分析剔除可能影響利率的經濟增長、通脹預期和貨幣政策工具本身的變化[5](受數據限制,這種方法僅能精確至季度)。測算中,2023年三季度較二季度的增量裏,財政的邊際影響體現在兩點,其中國債發行直接貢獻10bps,無法由增長、通脹預期和貨幣政策工具變化解釋的因素(即回歸余項,反映財政政策帶來的市場情緒變化)貢獻35bps,兩項變化總計爲45bps。受數據可得性影響,我們比較兩種方法對第三季度(7-9月)財政貢獻的估算(分別爲43.7bps和45bps),確定兩個模型結果基本一致,並採用第一種測算中7-10月估算累計值(70bps)作爲7-10月財政影響可能的總量。總結來說,在7-10月美債期限溢價上升的119.2bps中,“財政風波”和美債大量淨供給可能貢獻了主要部分(約70bps),而其余部分(約50bps)可能受貨幣政策不確定性和美聯儲持續縮表等其他因素影響。

圖表1:期限溢價主導10年期美債利率變化

資料來源:紐約聯儲,中金公司研究部

圖表2:利率拆解——剔除加息縮表的剩余變化

注:美聯儲減持量單位爲10億美元,其余單位爲bps。利率政策變化包括加息本身和對預期管控的影響,一般來說加息25bps帶來8bps的上漲,但預期管控在不同時期作用不同,較難量化。在7月以來美聯儲持續輸出利率高位停留更久言論(higher for longer)的背景下,一個可能的假設是利率維持高位的預期推動長端利率與短端同步上行25bps。鑑於該測算中,財政影響是減去貨幣的余項(剩余因素),這種方法相當於提供了財政影響的下限。QT對美債利率影響的系數引自Sack, B. (2011). The financial market effects of the Federal Reserve's large-scale asset purchases.

資料來源:彭博資訊,Haver,中金公司研究部

圖表3:利率拆解——綜合考慮基本面因素

資料來源:FRED,Haver,中金公司研究部

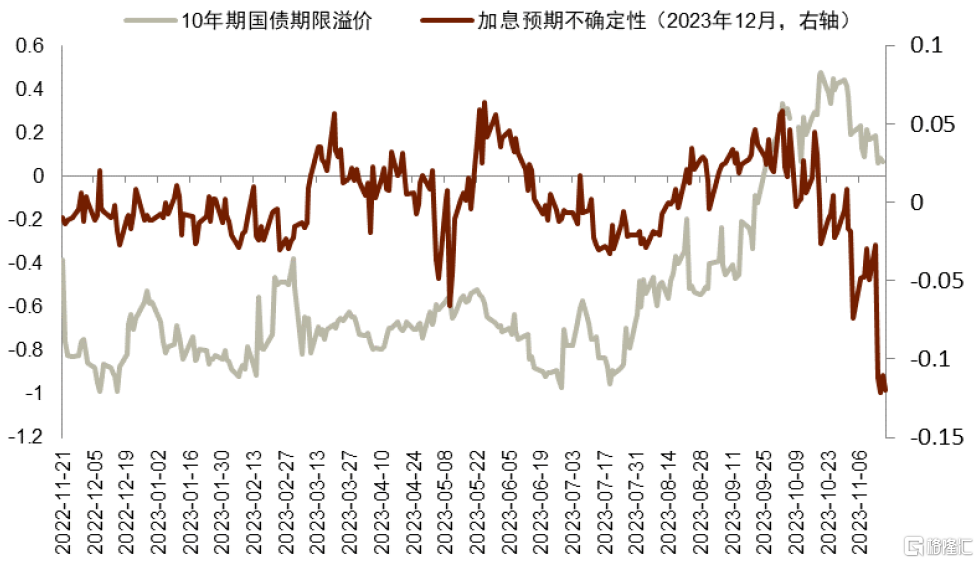

圖表4:近期加息預期不確定性和期限溢價下行

資料來源:CME,紐約聯儲,中金公司研究部

近期的下跌主要受什么影響?根據ACM拆解,11月1日至17日,10年期美債利率共下降48bps,其中期限溢價下降了43bps,風險中性利率下行5bps。風險中性利率部分更多受短期政策利率預期影響,可歸因於貨幣政策。對於風險溢價,我們觀察到,這段時間市場的邊際變化主要來自對貨幣政策的樂觀判斷,加息預期的不確定性快速下行(圖表4),而相比較來說,財政發債壓力仍在。在TBAC 11月1日公布的發債計劃中,2023年四季度和2024年一季度各淨發行美債7760億美元和8160億美元,其中中長債分別爲3390億和3480億美元[6]。圖表5所示,根據美國財政部公布的拍賣計劃,從11月到明年3月,平均每周的息票(coupon)拍賣量爲756億美元,對比2009-2019年平均每周爲447億美元,即使是期限溢價上升較快的2023年3季度平均每周也僅爲610億美元。在中長期息票發行壓力仍然較大的情況下,我們預計,財政發債壓力帶來的期限溢價很難出現明顯的緩解。總結來說,11月以來美債利率的下行可能主要受貨幣政策預期邊際改善的影響,而財政壓力的影響仍未完全緩解。往前看,我們預計,貨幣政策預期帶來的影響可能已經在邊際減弱。市場當前已經預計明年底聯邦基金利率會降至4.25-4.5%的區間,遠遠低於9月FOMC會議紀要所預期的5.1%[7]。如果美聯儲短期內不釋放兌付當下較樂觀降息預期的信號,未來一段時間貨幣政策預期路徑可能很難繼續爲美債利率降溫。特別是鑑於當前核心通脹距離其目標仍有一段距離,且核心服務通脹粘性仍在,而鮑威爾本人亦表示使通脹率持續向2%目標靠攏的過程並不容易[8]。因此,我們不能排除美聯儲官員通過預期管理手段再度拉升加息不確定性和期限溢價的可能。從點位來看,考慮到三季度貨幣政策影響的50bps全部釋放,疊加美國財政部四季度再融資計劃淨發債總量略不及市場預期(可能釋放10-20個bps),本輪波動的低點或在4.3%附近。如果債務拍賣需求惡化或明年一季度財政部再融資計劃再次超預期,疊加貨幣政策不確定性再起,利率可能再度上行至4.7%(其中貨幣貢獻30bps,財政10bps)。短期內,我們認爲美債利率高位寬幅震蕩,區間4.3%-4.7%。鑑於對衝基金的基差套利交易(basis trade)逼近史高倉位,短期內利率存在大幅波動的風險,很難形成單邊持續力量。

圖表5:11月至明年3月美債息票拍賣仍然較多

注:拍賣周爲當周周五的日期

資料來源:美國財政部,中金公司研究部

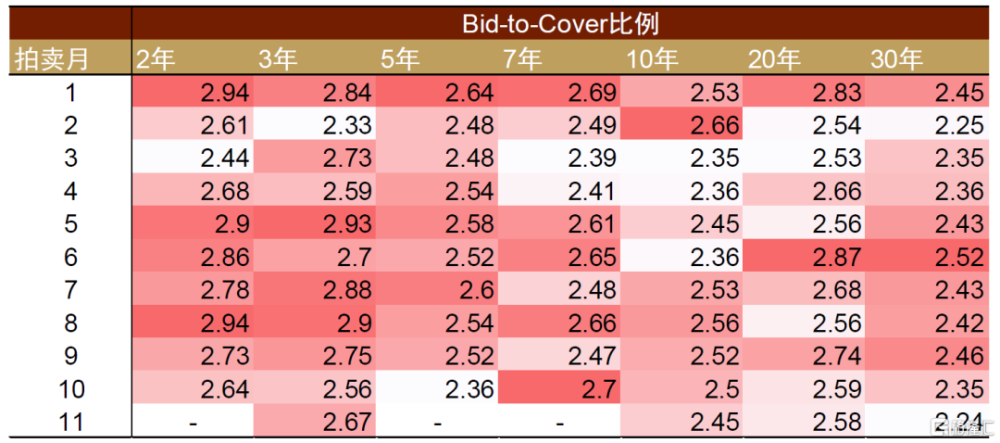

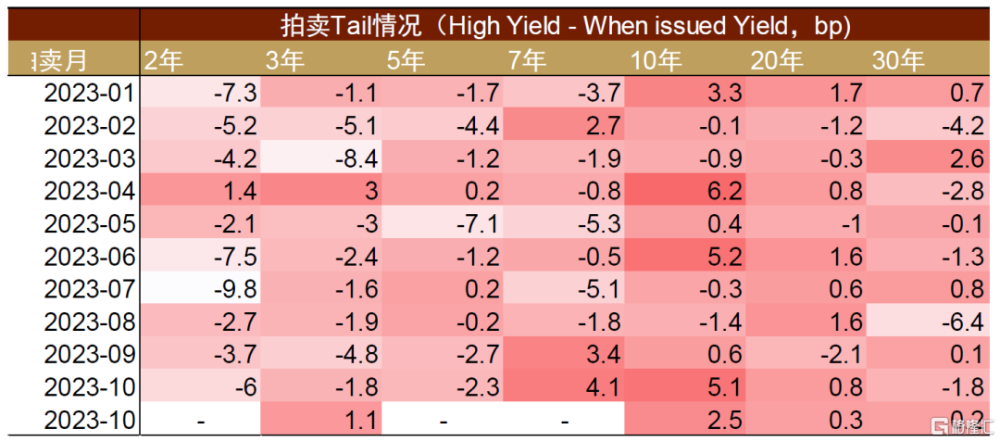

展望明年,我們認爲利率下行會是大趨勢,但需掌握好下行的節奏,而財政發債的變化和經濟增長因素將是主要抓手。首先,明年一季度,鑑於發債量仍然處於歷史高位和趨緩的經濟增速,美債利率波動中樞將下一個台階,我們預計到4.1%-4.3%(財政及發債壓力繼續釋放20個基點,如果屆時美聯儲停止縮表,利率有望更低)。我們提示息票集中拍賣時段可能仍是利率震蕩的關鍵節點。財政部拍賣存在明顯規律,每月內,有兩周的拍賣較爲集中,總量超過1000億美元。其中一周集中拍賣3年、10年和30年期美債,另一周集中拍賣2年、5年和7年期美債。剩余的兩周中,一周不安排長債拍賣,另一周拍賣20年期美債、Tips和FRN,總量在300-600億美元之間,供給壓力較低。從這個角度來看,接下來兩個月內,11月24日、12月15日與12月29日結束的這三周可能是美債利率壓力較大的時期。今年以來的拍賣情況已經逐漸顯露出市場對美債需求的不足。交易商承接比例在多數券種中擡升,雖然在11月市場情緒轉暖後出現邊際改善,但整體仍高於年初狀態,暗示非交易商私人部門的購債意愿仍待恢復(圖表6)。從整體投標情況看,11月10年、20年和30年期長債拍賣投標覆蓋率(Bid-to-cover ratio)同步下行(圖表7)。需求不足表現在拍賣結果上,美債邊際購买者正向市場尋求更高的風險溢價,11月份的拍賣中,3年、10年、20年和30年期美債拍賣最高利率(high yield)分別高過當天市場利率(when-issued yield)1.1、2.5、0.3和0.2個bps(圖表8)。

圖表6:美債拍賣交易商承接比例仍然較高

資料來源:彭博資訊,中金公司研究部

圖表7:11月長債拍賣投標覆蓋率(Bid-to-cover ratio)下行

資料來源:彭博資訊,中金公司研究部

圖表8:國債拍賣尾部(Tail)情況較爲嚴重

資料來源:彭博資訊,中金公司研究部

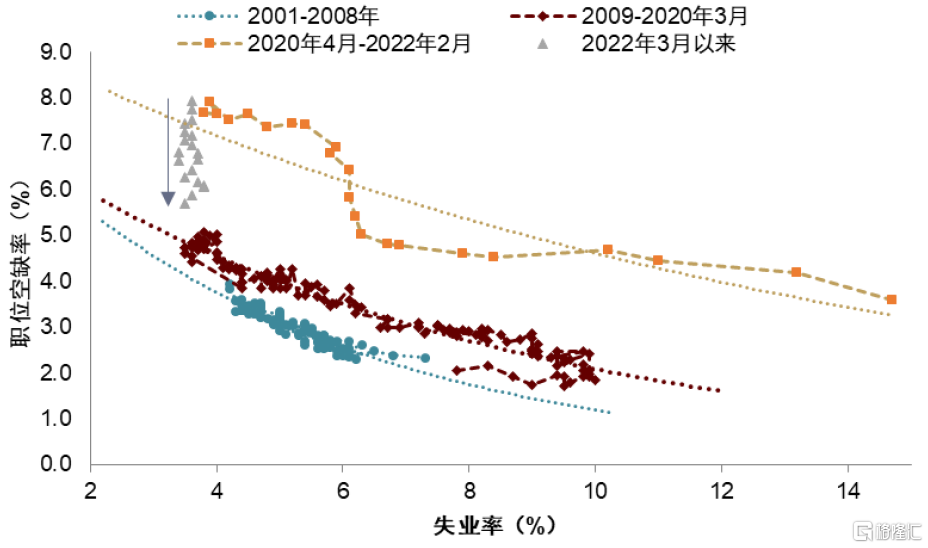

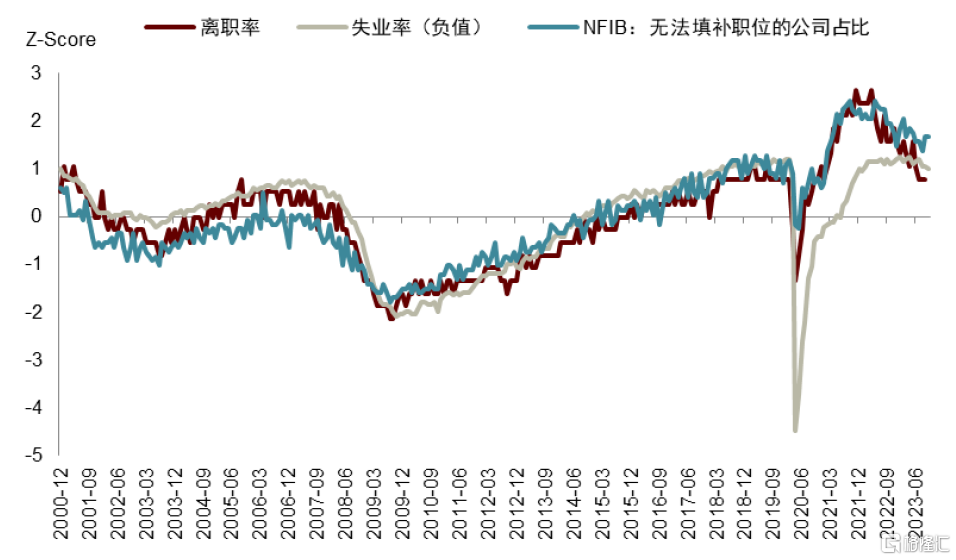

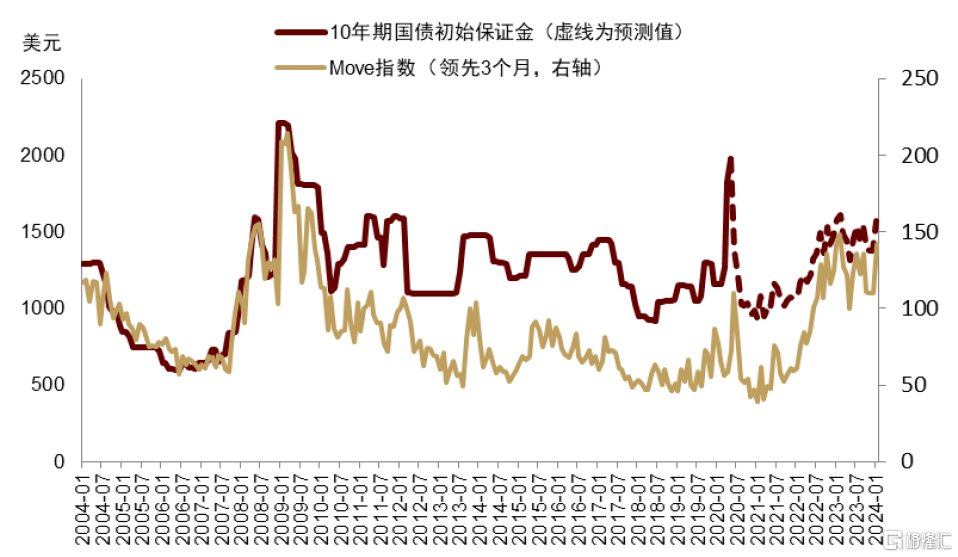

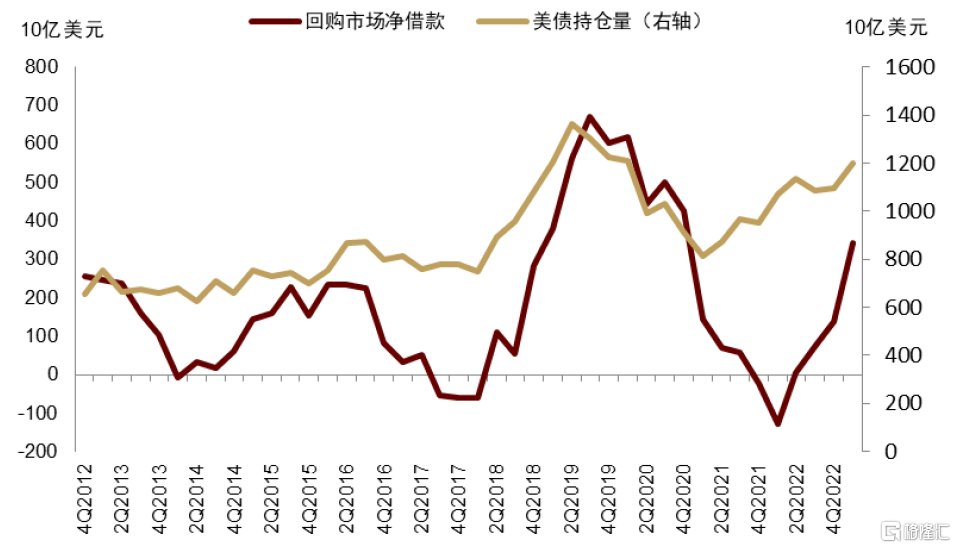

明年二季度起,在財政發債壓力預計大幅緩解和經濟繼續降溫的背景下,利率繼續下行的空間或將打开。鑑於連續三個季度集中發債後美聯儲TGA账戶現金儲備較多,持續大規模融資的必要性減弱,而明年財政赤字率受國會兩黨分歧和6月FRA法案的束縛,融資需求亦相應減弱,財政發債壓力或將邊際緩解(詳見《》)。我們預計,明年二季度起10年期美債利率或趨勢性得下行至3.8%(即7月以來的期限溢價上行因素119bps全部釋放,如果屆時美聯儲停止縮表,利率有望更低)。從市場主线來講,隨着財政壓力釋放,主導利率走勢的將更多是美國經濟增長的變化。自本輪加息以來,美國勞動力市場緊張狀態得到不斷緩解,在失業率沒有大幅上漲的情況下,職位空缺率幾乎回落至了2009年至新冠疫情衝擊前的歷史线上(圖表9),就業景氣指標出現明顯的均值回歸(圖表10)。基准情形下,我們預計美國經濟增速在2024年或將趨勢放緩,推動降息預期升溫進而實際利率趨勢下行。同時需要提醒的是,鑑於美聯儲在9月FOMC會議後首次承認中性利率或已擡升,在不發生大的系統性風險的情況下,降息的幅度或並沒有市場預期的那么大。但我們也提醒,由於在短期的財政壓力下,美債利率可能仍然高位寬幅震蕩,而高波動性可能擡升對衝基金美債基差交易的保證金需求(圖表11),甚至引發基差交易逆轉進而拋售美債現貨。鑑於對衝基金的基差交易可能是近期美債市場的主要邊際需求來源(根據回購融資和期貨做空情況來看,我們預計基差相關的現貨持倉可能在2023年一季度便達到了6000-8000億美元左右,見圖表12),這一風險也引起了美國SEC的關注[9]。如果高利率測試觸發了基差套利交易反轉,進而通過美債交易商傳導跨市場的系統性風險,迫使美聯儲貨幣政策快速轉向甚至重啓QE,在此情況下,我們預計10年期美債利率可能跌至3.5%以下(參考《》)。

圖表9:貝弗裏奇曲线下移,淺衰退可能性提高

資料來源:Haver,中金公司研究部

圖表10:多重指標表明勞動力市場趨緩

資料來源:Haver,中金公司研究部

圖表11:美債保證金與MOVE指數高度相關

注:紅色虛线爲預測值

資料來源:OFR,美聯儲,中金公司研究部

圖表12:對衝基金回購淨借款與美債持倉量同步上行

資料來源:美聯儲,中金公司研究部

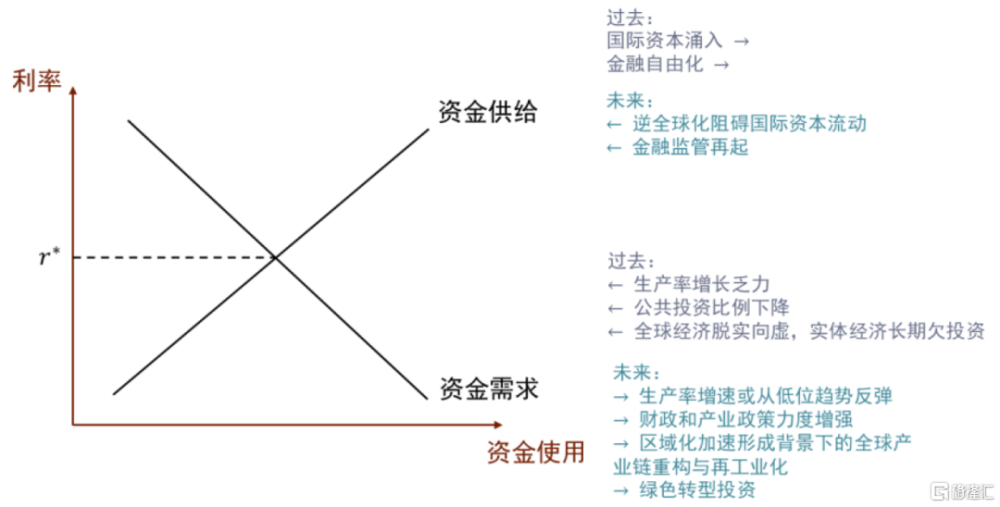

從更長期的視角來看,我們一直強調美債利率中樞或已較新冠疫情前出現結構性擡升,10年期美債利率中樞未來幾年或趨勢上行至4.5%附近。去年5月我們率先提出,隨着宏觀範式轉換,通脹中樞上移和經濟波動加大,風險中性利率和期限溢價都將面臨上升壓力,推升10年期美債利率中樞至4.0%-4.7%(參見《宏觀範式大變局下的資產定價》)。在《三論美債利率的頂:自然利率視角》中,我們以自然利率(實際利率的中樞)+通脹中樞的視角再次審視並強化了這一判斷。具體來說,我們預計資金供需關系正迎來結構性變化,資金需求增加同時供給減少,將擡升自然利率中樞(圖表13)。從需求端看,財政和產業政策思維轉換、全球產業鏈重構及再工業化、綠色轉型等因素有望提升實物資產和實體經濟的投資和消費需求。而從供給端看,人口老齡化將減少家庭儲蓄;逆全球化對國際貿易和資本流動形成衝擊,削弱全球美元回流;去金融化下的金融監管趨嚴和貨幣政策趨緊亦從源頭減少信貸的派生,從而收縮資金供給。另外,從“貨幣非中性”視角來看,在9月鮑威爾承認中性利率上升後,可能使得美聯儲和市場對自然利率的判斷相互強化,導致自然利率走高的預期容易自我實現。基於這些判斷,我們的預測模型顯示,未來幾年10年期TIPS收益率中樞位於1.2%-1.5%附近;再疊加3%的中長期通脹中樞假設,未來十年期美債利率中樞或將達到4.5%。

圖表 13:多重結構性因素推升自然利率中樞

資料來源:IMF,美聯儲,中金公司研究部

注:本文摘自中金2023年11月22日已經發布的《財政與美債3:利率的悲喜之間》,分析師:張峻棟S0080522110001 SFC CE Ref:BRY570、張文朗S0080520080009 SFC CE Ref:BFE988

標題:財政與美債3:利率的悲喜之間

地址:https://www.iknowplus.com/post/54857.html