東南亞宏觀動態:通脹壓力企穩,政策空間受限

摘要

東南亞宏觀動態:通脹壓力企穩,政策空間受限

整體而言,進入2023下半年,隨着國際貿易走弱和金融條件收緊,東南亞經濟增速出現放緩跡象。一方面,雖然東南亞多數國家消費仍然具有較強韌性,繼續爲經濟增長提供主要動力,但政府支出和投資較爲低迷,加之外需持續走弱,出口進一步下跌,拖累經濟復蘇步伐。另一方面,考慮到後續通脹走勢的不確定性以及貨幣貶值的潛在壓力,東南亞國家央行難以快速進入降息通道。與此同時,該地區各國財政空間較爲有限,穩增長心有余而力不足。鑑於內外需不足、政策刺激空間有限,我們認爲東南亞短期內經濟增長面臨挑战,下半年經濟增速或不及年初預期。

重點關注的東南亞行業動態:

► 電商平台:Temu進軍東南亞,平台競爭加劇,電商公司的战略重點從關注盈利轉向較爲激進的增長模式。

► 按需服務:外賣市場競爭格局可能發生變化。Delivery Hero正計劃出售其外賣品牌FoodPanda在東南亞的業務,而潛在买家或爲其他大型外賣平台,我們認爲這一發展可能標志着外賣行業整合階段的开始。此外,旅遊業的持續復蘇將帶動網約車行業盈利。

印尼礦業:受快速擴張的鎳礦項目驅動,印尼有色金屬2023年初至今的出口量同比穩步增長,然而我們認爲近期印尼政府在礦業監管政策方面的擾動或將影響新項目落地的節奏,一定程度上緩解鎳價面臨的壓力。就銅礦而言,印尼針對銅金礦的出口禁令的臨時豁免或將在2024年5月到期,而這可能會在2024年後對印尼銅礦項目的开發造成阻礙。煤炭方面,受印尼國內和海外兩方面旺盛需求的帶動,印尼煤炭產量穩步增長並創近年來新高。印尼國內火電和冶金行業的發展在推動煤炭需求方面發揮着關鍵作用,而海外需求則受中國和印度等國穩步增長的需求拉動。

正文

東南亞宏觀動態:通脹壓力企穩,政策空間受限

進入2023下半年,隨着國際貿易走弱和金融條件收緊,東南亞經濟增速出現放緩跡象。一方面,雖然東南亞多數國家消費仍然具有較強韌性,繼續爲經濟增長提供主要動力,但政府支出和投資較爲低迷,加之外需持續走弱,出口進一步下跌,拖累經濟復蘇步伐。另一方面,考慮到後續通脹走勢的不確定性以及貨幣貶值的潛在壓力,東南亞國家央行難以快速進入降息通道。與此同時,該地區各國財政空間較爲有限,穩增長心有余而力不足。鑑於內外需不足、政策刺激空間有限,我們認爲東南亞短期內經濟增長面臨挑战,下半年經濟增速或不及年初預期。

投資與出口拖累,東盟六國經濟增長繼續放緩

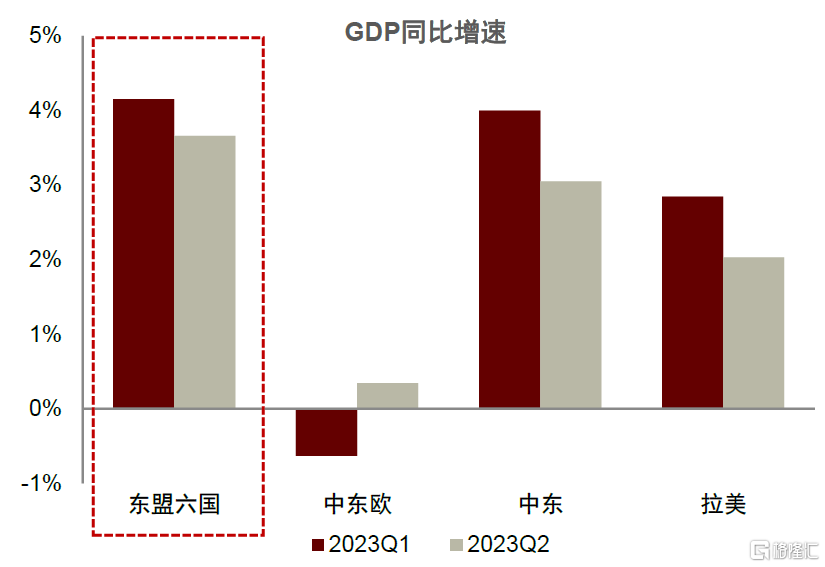

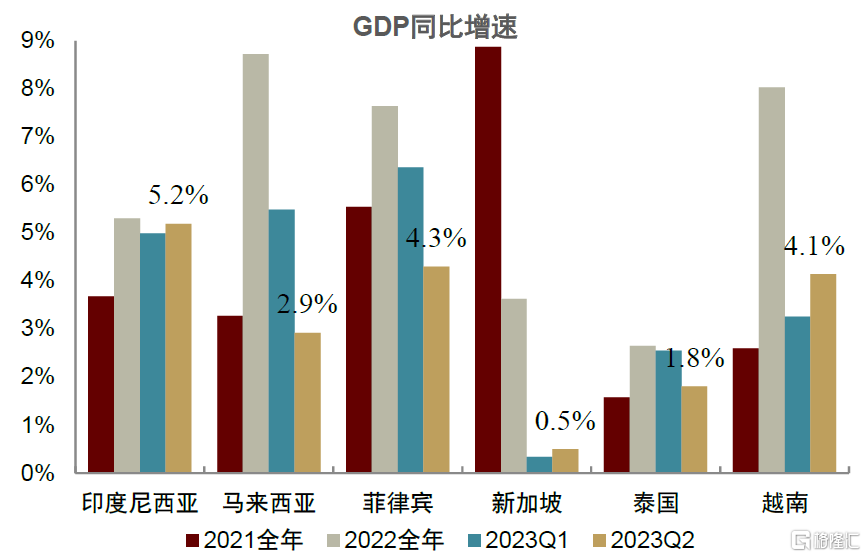

外部逆風影響下,東盟六國[1]經濟增速多創兩年來新低。2023Q2,東盟六國GDP同比增長3.7%[2],雖高於中東歐、中東、拉美等地區的增速,但較Q1的4.2%繼續放緩,爲自2021Q3該地區疫情復發以來的最低值。分國家看,僅印尼延續了過去較爲平穩的增長,GDP同比增速爲5.2%,與該國2022年全年增速大致相當,且高於其他五國。菲律賓和和越南緊隨其後,實現了4%以上的增長,但較去年增速均有顯著下滑。馬來西亞和泰國GDP增速分別放緩至2.9%和1.8%,復蘇面臨挑战。新加坡今年以來經濟增長持續乏力,Q2僅實現了0.5%的GDP同比增長,爲該地區最低。

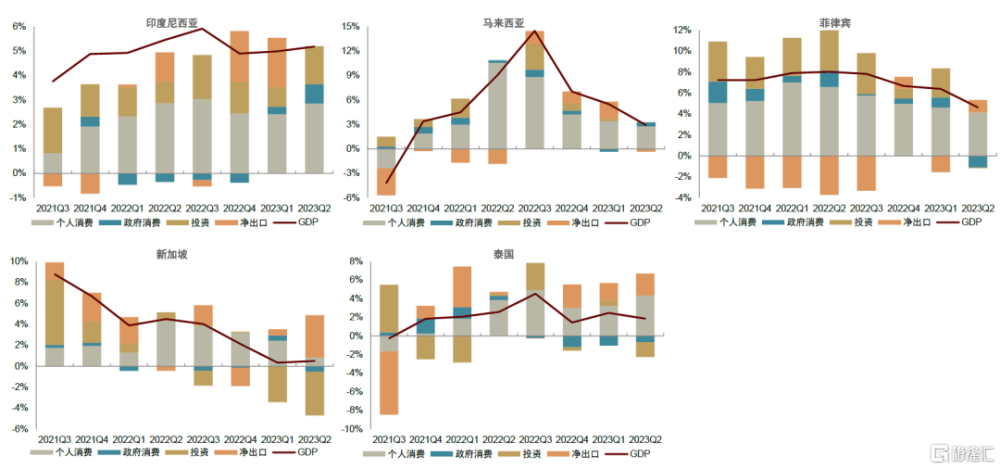

多數國家消費較有韌性,繼續爲經濟增長提供主要動力。2023Q2,東盟五國[3]私人消費平均同比增長5.1%,其中泰國復蘇尤爲強勁,同比增長7.8%,爲近三個季度以來的最高增速。從具體消費品類別來看,各國食品飲料等生活性服務業相關的消費增長相對更有韌性,而電子電器、化學品等制造品消費則繼續同比下跌。但與此同時,部分國家的私人消費增長正在放緩,對整體經濟的貢獻也有所下降。其中,馬來西亞部分是因爲去年的高基數效應,菲律賓和新加坡則主要是因爲快速的貨幣緊縮抑制了居民消費需求,表現在兩國耐用品零售額下跌較大,如汽車和家具等。今年8月,菲律賓鞋類、化學品、家具零售額分別同比下跌22.5%、13.8%、26.6%,跌幅進一步走闊。

相比之下,該地區政府支出和投資較爲低迷。2023Q2,菲律賓、新加坡、泰國的政府支出與投資大幅縮水。其中,菲律賓的政府支出和投資均是自2021年上半年以來首次同比下跌,對經濟增長的貢獻也由Q1的3.8%降至-1.2%。新加坡和泰國投資分別同比收縮16.4%和6.0%,政府支出也同比下降4%以上,成爲兩國經濟增長的主要拖累。以上三國的投資下降主要受到去庫存的影響。東盟六國中,僅印尼表現亮眼,政府支出和投資分別同比增長10.6%和4.9%,拉動GDP增長2.3%[4]。這得益於印尼總統佐科在任期最後一年加快實施基礎設施建設。印尼經濟統籌部長表示,政府計劃在下半年繼續增加支出,以實現該國全年5.3%的增長目標[5]。

圖表1:主要新興市場經濟增速多有放緩

資料來源:Haver Analytics,中金研究院

圖表2:2023Q2,東盟六國經濟增長較去年繼續放緩

資料來源:Haver Analytics,中金研究院

圖表3:私人消費支撐東盟國家經濟增長,政府支出和投資較爲低迷

注:越南未披露相關數據,故未在本圖顯示 資料來源:Haver Analytics,中金研究院

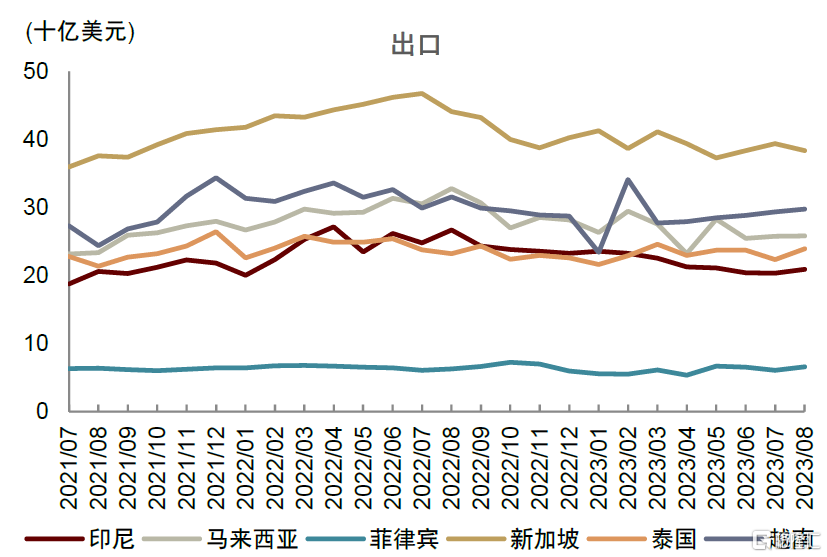

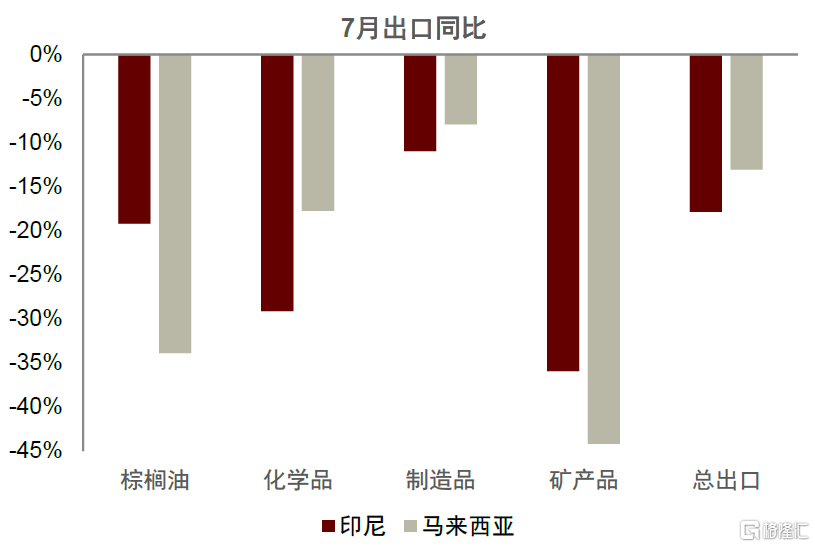

與此同時,東盟六國出口同比進一步下跌。如我們在《》所述,今年年初以來,外需持續走弱疊加高基數效應導致東盟六國出口普遍下滑,電子產品、化工產品、紡織服裝等產業受影響尤爲顯著。進入下半年,東盟六國出口表現依舊不盡人意,7月、8月出口總額分別同比下降11.5%和11.7%。其中,印尼和馬來西亞出口下跌較爲明顯,8月同比跌幅在21%以上,主要受礦產品和棕櫚油出口下跌的拖累和去年同期高基數影響。向前看,該地區出口或能在年底築底企穩,部分國家已呈現改善趨勢。今年8月,菲律賓和泰國出口同比重回正增長;越南出口同比跌幅收窄至5.6%,出口額絕對值自今年2月以來已連續6個月環比上升,我們認爲這或有望帶動出口同比增速轉正。

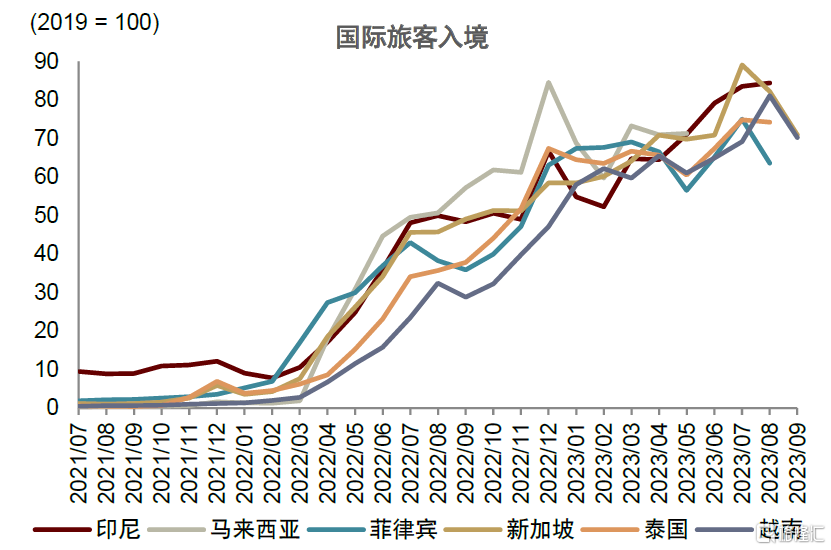

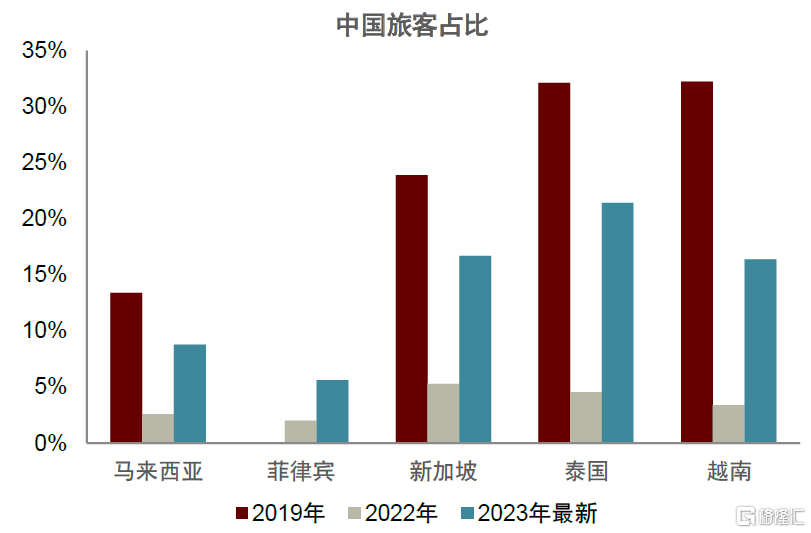

國際旅遊快速恢復,但也面臨一定挑战。今年暑期,東盟六國國際遊客入境均已恢復至疫情前的七至八成水平,其中印尼與新加坡復蘇更快;但多國在8-9月出現環比下降,旅客修復進度存在不確定性。特別地,來自中國的旅客仍有增長空間。2019年,中國[6]旅客佔馬來西亞、泰國、越南入境旅客總數分別達13.4%、32.1%和32.2%;但截至最新數據[7],相關比重僅分別修復至8.8%、21.4%、16.4%。

旅遊業回暖有望提振服務出口,但也應注意到東南亞地區當前旅遊業的高增長或難以長期持續:第一,邊境管控措施放松帶來的短期刺激效應消退,我們認爲後續國際遊客增長將更多依賴中長期供需關系。第二,全球經濟放緩,可能使得單客消費下降。2022年以來,印尼旅客平均停留時間爲1.63天,低於2015-2019年的1.88天。第三,中國長线出境旅遊陸續开放、免籤國家數量增加,國際航班也在恢復中,或產生一定替代效應。

圖表4:各國出口進一步同比下跌,但部分國家已呈改善趨勢

資料來源:Haver Analytics,中金研究院

圖表5:印尼和馬來西亞出口主要受到棕櫚油、礦產品和化學品拖累

資料來源:Haver Analytics,中金研究院

圖表6:國際旅遊恢復至疫情前七至八成水平

資料來源:Haver Analytics,中金研究院

圖表7:來自中國的旅客仍有修復空間

注:“2023年最新數據”項目下,馬來西亞爲今年5月,新加坡和越南爲今年9月,泰國爲今年8月。菲律賓2019年數據缺失,故未在此圖顯示資料來源:Haver Analytics,中金研究院

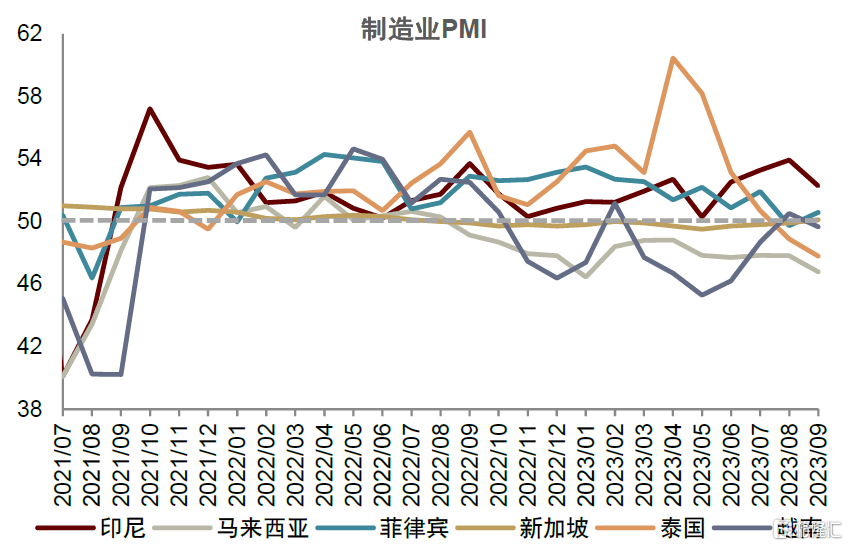

在生產端,東盟六國制造業表現有所分化。印尼制造業保持穩定擴張,Q2增加值同比增長4.9%,是東盟六國裏的最高水平,PMI也長期位於擴張區間,反映出該國制造業增長前景可觀。越南Q2制造業增加值實現同比正增長,8月PMI重返擴張區間,或預示着外需走弱的負面影響正在緩解。馬來西亞、菲律賓、泰國制造業增長似進入停滯,增加值環比變化在1%以內,未有顯著的復蘇跡象。其中,馬來西亞制造業PMI已連續13個月位於收縮區間,泰國也在8月跌至枯榮线以下。新加坡制造業增加值則呈逐季下跌趨勢,Q2同比下降7.2%,爲六國中最大跌幅。

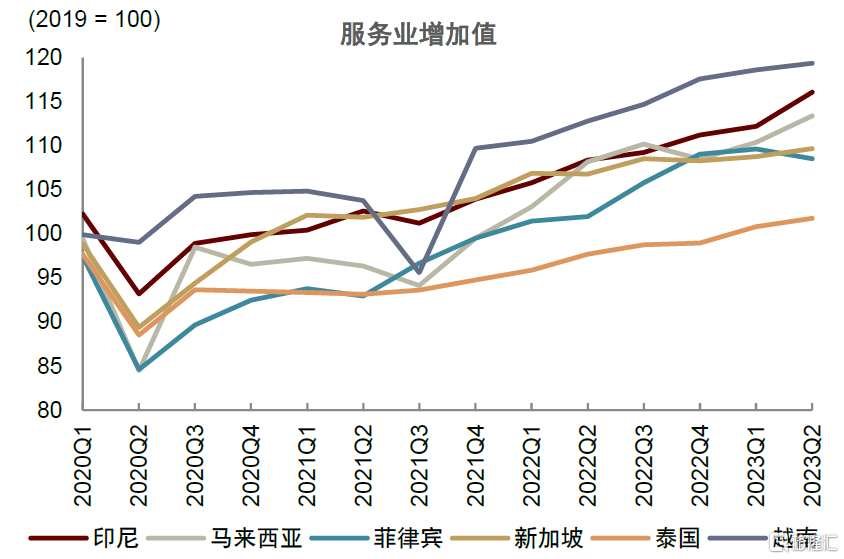

服務業的復蘇情況相對更好。2023Q2,東盟六國服務業增加值平均同比上升5.2%。旅遊消費相關服務業[8]是重要支撐,平均同比增長6.8%,拉動服務業增長3%左右。但也需注意到,部分國家的服務業復蘇正面臨瓶頸。以旅遊業爲支柱的泰國,旅遊消費相關服務業增加值Q2僅環比增長0.6%,是東盟六國裏唯一未回升至2019年水平的國家。新加坡服務業增長後勁不足,主要是批發零售和金融商業活動自2022年初起便擴張緩慢。

圖表8:東盟六國制造業表現分化,僅印尼增長較穩定

資料來源:Haver Analytics,中金研究院

圖表9:服務業的復蘇情況相對更好

資料來源:Haver Analytics,中金研究院

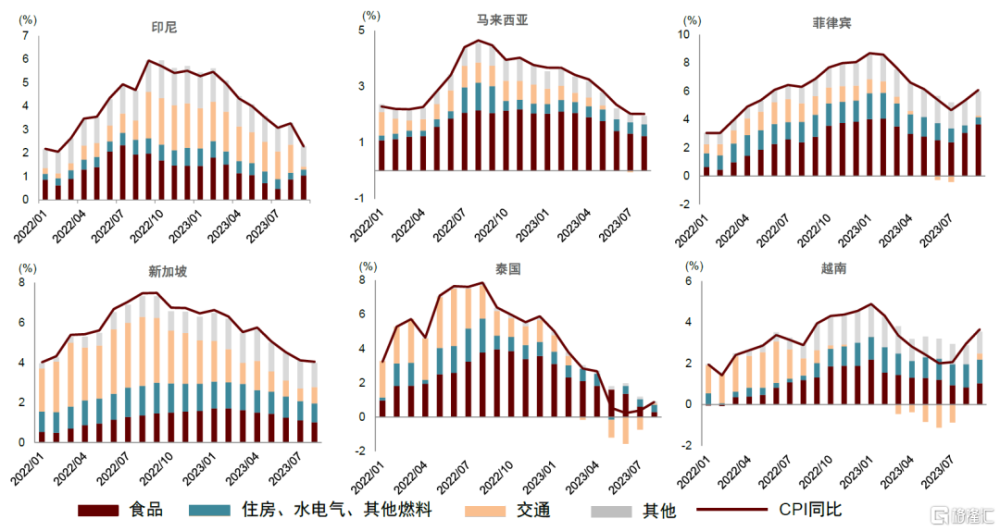

通脹壓力明顯緩解,但未來不確定性仍存

2023年上半年,在交通價格降溫帶動下,東盟六國通脹持續放緩,進入三季度後有小幅反彈。截至二季度末,除菲律賓通脹仍處於相對高位以外,其余五個國家的通貨膨脹均已在目標/預期區間內[9],泰國甚至已低於目標區間。其中,菲律賓、泰國、越南交通分項對通脹的貢獻在二季度由正轉負。特別地,截至9月,泰國通脹已連續五個月錄得1.0%以下,除交通價格降低外,食品及非酒精飲料分項通脹也持續下滑,其CPI同比已從去年12月8.9%的高點降至9月的0.3%。不過,進入三季度以來,主要由於大米帶動的糧食價格上漲,東南亞地區整體面臨壓力,多國通脹出現反彈,菲律賓擡升幅度最大,9月通脹率較7月上升了約1.4個百分點。

圖表10:上半年東盟六國通脹持續放緩,Q3部分國家重現壓力

資料來源:CEIC,中金研究院

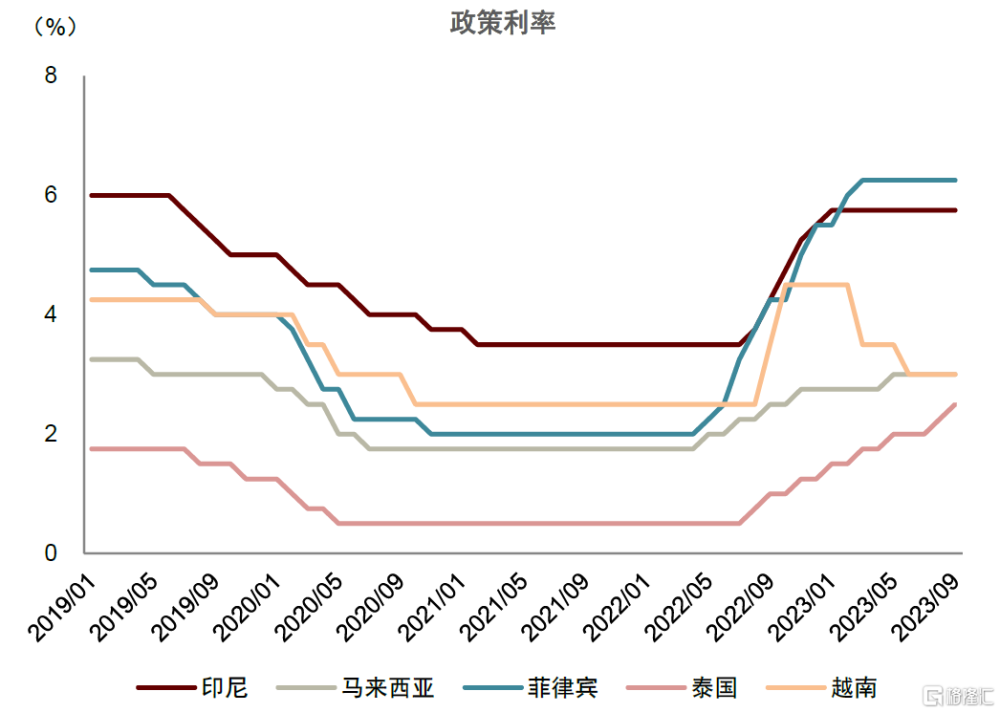

在通脹整體呈現緩和的大趨勢下,3月以來僅馬來西亞和泰國央行進行了一次小幅加息;越南繼續降息;印尼、菲律賓則維持政策利率不變。近月,該地區多國央行在貨幣政策聲明指出通脹壓力緩解,馬來西亞、菲律賓、新加坡等國的貨幣當局預計下半年通脹將繼續緩和。整體上,今年以來各國相繼放緩加息步伐;進入2023Q2,該地區基本結束了持續約一年時間的加息進程。盡管貨幣政策緊縮進入尾聲,但從政策利率水平來看,各國均處於高位,除越南外,其余國家均接近或高於2019年水平。

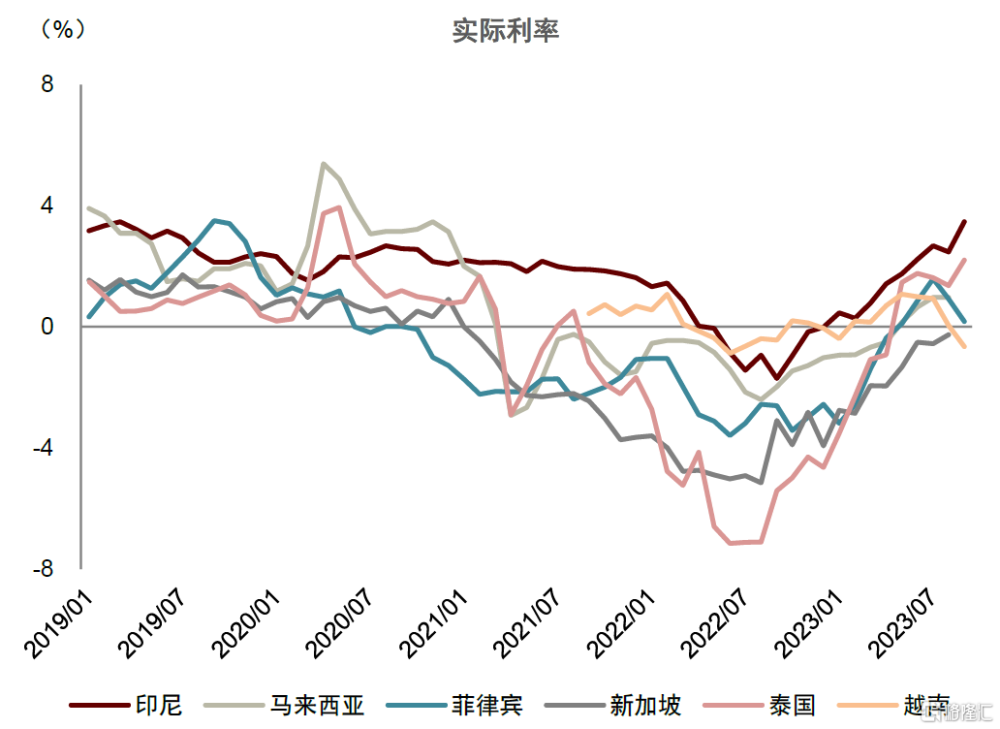

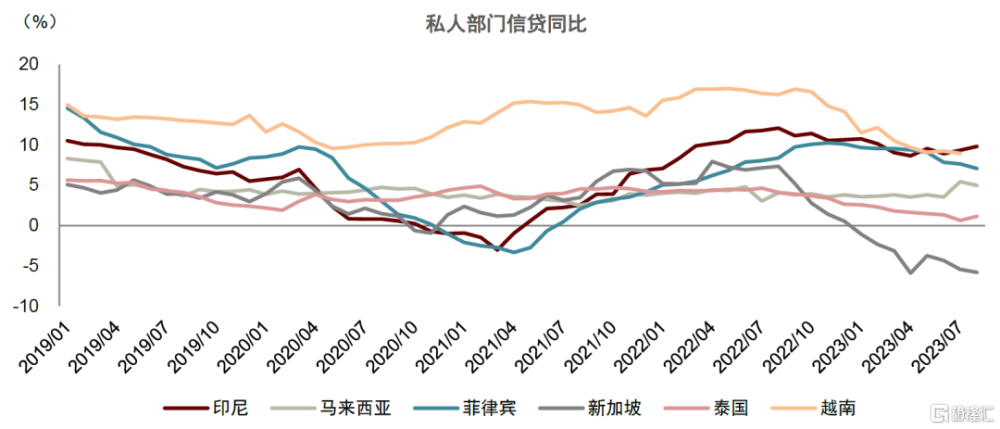

加息對實體經濟的負面影響已逐漸顯現。由於通脹高企,各國實際利率在2022年大多處於負區間[10],但自2022Q4起,越南、印尼實際利率相繼轉正。截至目前,除越南因降息而回落以外,該地區發展中國家實際利率均已回到正區間,且泰國已高於疫情前同期水平。政策利率上升疊加通脹趨穩推高實際利率,推動國內信貸增速逐漸放緩,甚至出現緊縮。2023Q2,新加坡私人部門信貸呈-6%至-3%之間的同比負增長,而去年同期該增速爲7%左右。與此同時,越南、印尼、泰國的私人部門信貸增速也呈持續回落趨勢,其中越南在今年8月已較2022年5月高點下滑8.0%。

爲克服此前貨幣政策持續緊縮的負面影響,一些國家已採取措施增加流動性,但目前效果不盡如人意。菲律賓央行在6月將對銀行和非銀金融機構的存款准備金要求從12%下調至9.5%,但考慮到疫情期間菲央行爲大銀行提供的援助措施已在6月底取消[11],降准或僅能作爲對衝,難以提供額外的刺激。印尼央行近月來在維持政策利率不變的同時,提出放松宏觀審慎措施以應對下滑的銀行貸款增速,包括下調最低准備金要求等[12]。越南是該地區唯一开啓降息的國家,並於4月出台了促進信貸增長的措施,但在企業訂單減少、外需放緩的經濟環境下,信貸增速仍在持續下滑[13]。

圖表11:加息進入尾聲,政策利率處於高位

資料來源:Haver Analytics,中金研究院

圖表12:多國實際利率轉正,給實體經濟帶來壓力

資料來源:Haver Analytics,CEIC,中金研究院

圖表13:多國信貸同比增速回落,新加坡已降至負區間

資料來源:Haver Analytics,中金研究院

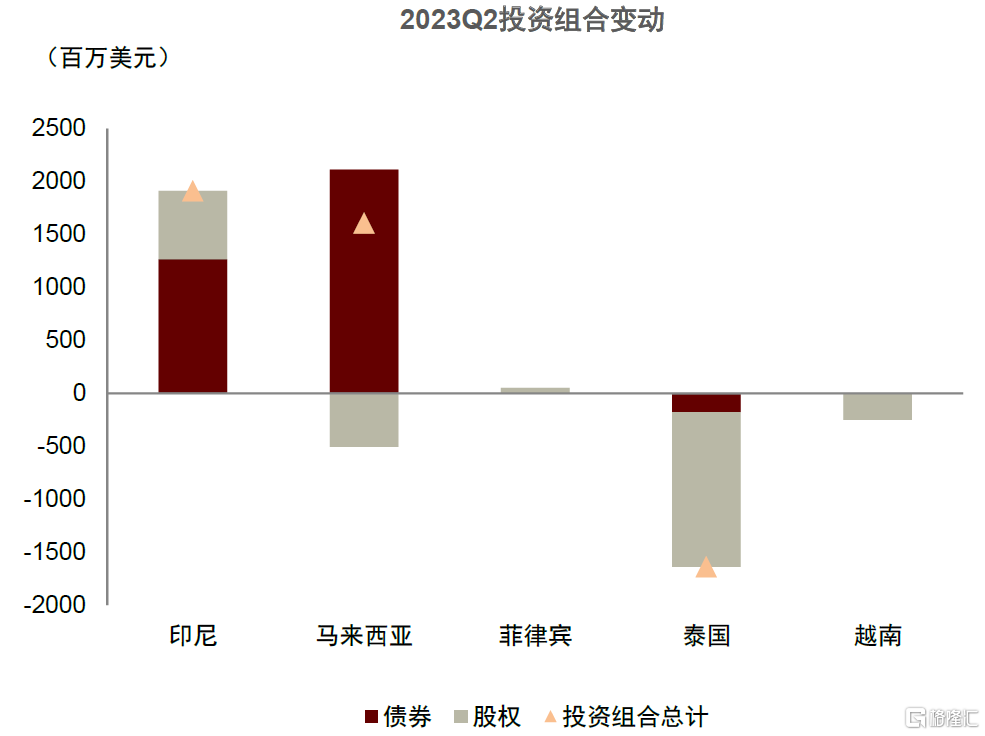

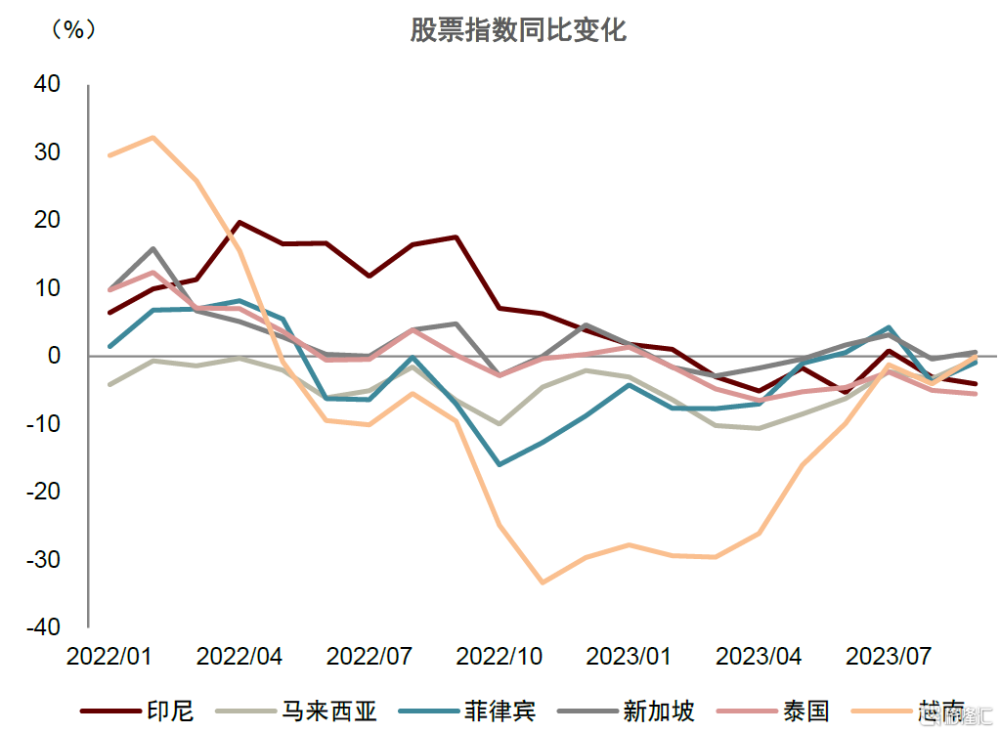

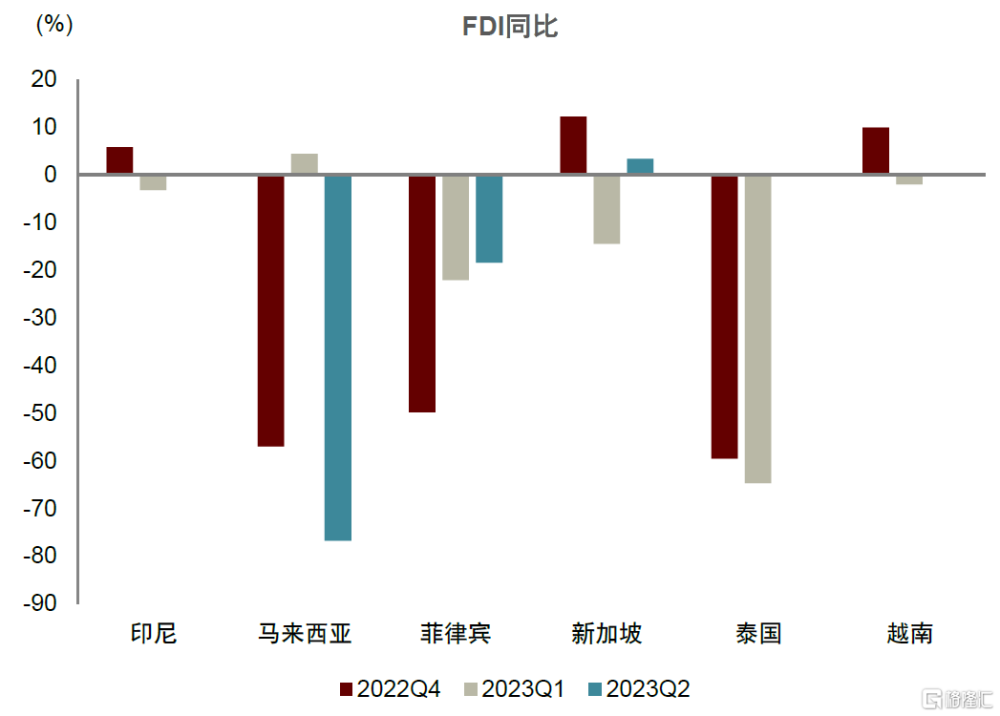

全球普遍貨幣緊縮環境下,投資者對新興經濟體(EM)經濟增長前景有隱憂,東盟地區同樣面臨挑战。去年以來發達國家的加息帶動全球普遍的流動性緊縮,鑑於EM經濟的相對脆弱性,投資者傾向於資金回流至發達國家。正如我們此前的報告《》所展示的,東盟等發展中國家加息節奏相對滯後於發達國家,也帶來額外的資金外流壓力。今年二季度,泰國的海外投資者股權與債權淨流出累計達到16.4億美元[14],同期股指也呈現持續下跌[15]。今年8月份全球EM的CDS上升,東盟國家也呈同樣趨勢。外部資金收緊也對信貸活動有不利影響,表現爲亞洲各國美元債利率跟隨上升,其中菲律賓相對突出。此外,今年以來該地區部分國家的外商直接投資也出現回落,菲律賓已連續三個季度呈下降趨勢。

圖表14:泰國出現大規模資金流出

注:由於數據可得性原因,菲律賓、越南不包含債券數據資料來源:Haver Analytics,中金研究院

圖表15:東盟六國股票指數整體表現不佳

資料來源:Haver Analytics,中金研究院

圖表16:東盟國家CDS上行

資料來源:Bloomberg,中金研究院

圖表17:部分國家FDI出現下滑

資料來源:CEIC,中金研究院

盡管經濟承壓,我們預計多數國家政策利率在短期內或仍將維持審慎,這主要有三點考慮:

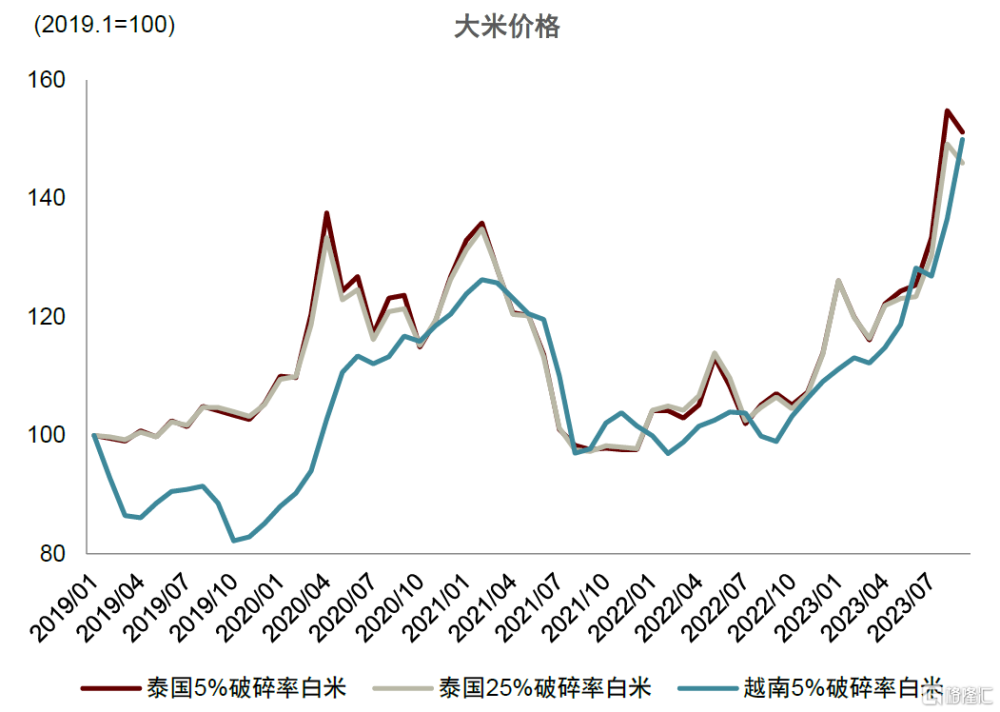

首先,通脹走勢仍存一定不確定性。一方面,由於沙特、俄羅斯連續減產,國際原油供給收緊,全球油價上行。截至9月8日,油價已升至近9個月來高點[16]。油價上漲已對該地區部分國家造成影響,如菲律賓的石油公司已連續六周上調石油產品零售價[17],新加坡8月中旬油價已達過去11個月來新高[18]。向前看,該地區交通分項價格放緩趨勢或被逆轉。另一方面,今年夏天極端天氣多發,厄爾尼諾對該地區糧食整體產量造成影響,多國面臨產量下滑壓力;疊加印度、緬甸相繼限制大米出口,進一步對該地區大米價格形成衝擊。二季度以來,該地區大米價格加速上升,作爲亞洲基准的泰國5%破碎率白米8月價格已較今年1月的價格高出22.8%。對於馬來西亞、菲律賓、新加坡等大米進口國而言,價格上漲疊加近期貨幣疲軟可能推高進口成本,推升通脹,同時擠壓當地餐飲消費。對於泰國、越南、印尼等大米出口國而言,這些國家雖一定程度上獲得了大米價格上漲帶來的出口收益,但也同樣面臨價格壓力。目前,已有部分國家政府擬採用其它措施控制食品價格,如菲律賓政府對谷物設置價格上限[19],並考慮與泰國籤訂大米進口協定等[20]。

其次,央行出於穩匯率目標,不太可能快速放松貨幣政策。2023Q2,東盟六國匯率基本保持穩定,但進入三季度後各國貨幣均呈貶值趨勢,特別是菲律賓比索和泰銖貶值速度較快。值得關注的是,貶值直觀上能夠降低出口價格,提升本國出口競爭力,但是研究表明,盡管這一效應的確存在,但僅有在貨幣永久貶值的情況下才能夠刺激企業增加產量,而非在短期內迅速獲得紅利[21]。對於東南亞而言,亞洲金融危機已表明其難以承受貨幣持續貶值帶來的成本,且在短期內貶值便可導致通脹上行。因此,近期貨幣疲軟或增加央行維持貨幣政策緊縮的可能性。

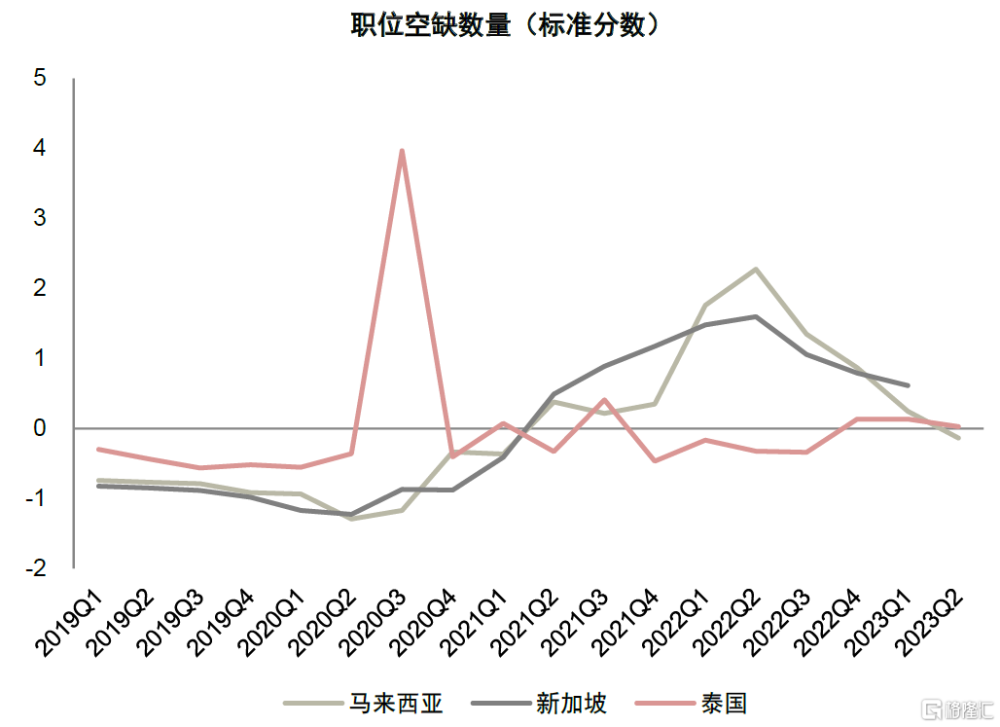

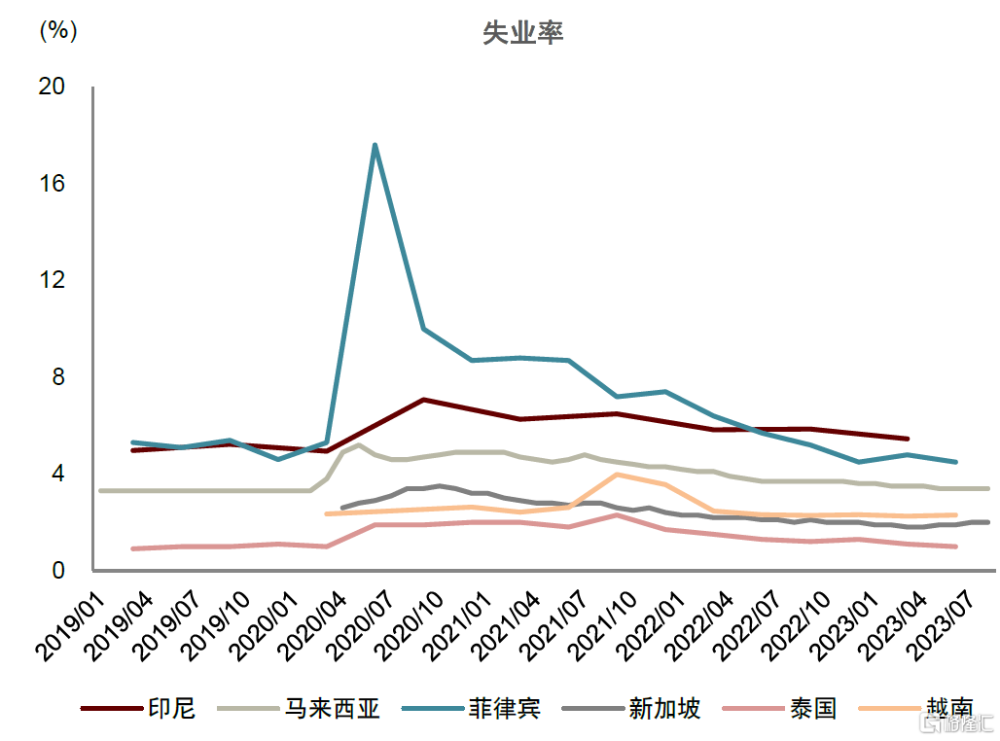

最後,該地區勞動力市場緊俏程度整體有所降溫,如馬來西亞、新加坡職位空缺數量已較爲明顯地從2022Q2高點持續回落,但是該地區失業率整體維持穩定,部分國家平均工資仍在上行[22],表明勞動力市場數據仍具一定韌性,貨幣政策未到必須轉向寬松之時。

綜合而言,該地區仍面臨糧食價格上漲和貨幣貶值的潛在壓力,因此整體上或難以像拉美等其它地區的發展中國家央行一樣快速進入降息通道。不過,通脹或已逐漸不再是該地區宏觀經濟的核心問題,在實體經濟和金融市場持續走弱的情況下,後續經濟增長的動力可能受到更多重視,因此也更應關注貨幣政策對信貸、投資、金融市場等的影響。向前看,東盟六國或仍將觀察歐美央行的貨幣政策決策,並採取跟隨策略,且可能類似於2022年加息時,呈現歐美發達國家先調整、東盟六國數月後才跟進變化的時滯。特別地,泰國當前通脹低於1%且經濟表現不佳,或較該地區其它國家更快地啓動降息[23]。此外,若新的價格上漲壓力形成,不排除部分國家重新啓動加息的可能性。

圖表18:東南亞地區大米價格自3月起大幅增長

資料來源: Haver Analytics,中金研究院

圖表19:三季度以來東盟六國整體出現貶值

注:爲對美元匯率,採用間接標價法,數值上升爲貶值

資料來源:Wind,中金研究院

圖表20:馬來西亞、新加坡職位空缺數量高位回落

資料來源: Haver Analytics,中金研究院

圖表21:東盟六國失業率保持穩定

資料來源:Haver Analytics,中金研究院

圖表22:東盟六國政策利率(%)、近期貨幣政策舉措及展望

注:前五列數據爲各國政策利率,採用截至11月3日Bloomberg的預測 資料來源:Bloomberg,Haver Analytics,中金研究院

財政政策約束凸顯,短期經濟增長面臨挑战

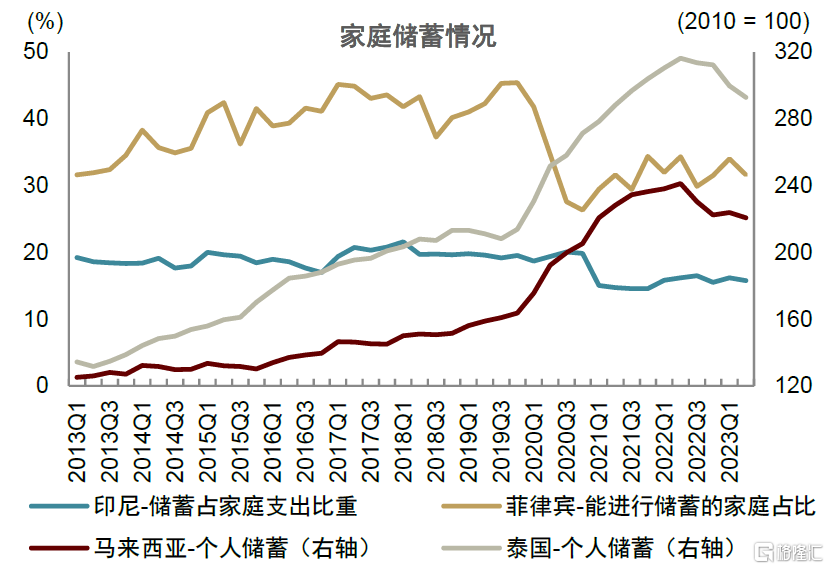

東盟六國作爲小型开放經濟體,一度依靠外需驅動經濟;內需的貢獻近年來雖有提升,但仍難以完全對衝外部經濟環境變化對國內經濟的影響。當前美國加息、中國經濟放緩,以及歐元區復蘇受阻,對東盟六國的外需均有直接負面影響。因此在短期內,以內需爲主導的印尼和菲律賓可能相比新加坡和越南等更外向的經濟體有更好的經濟表現。但這種領先可能未必持久:疫情後各國居民儲蓄相比之前已有較多消耗,消費的高增長可能難以持續。例如,2021年以來,消費在印尼家庭支出中的佔比顯著增加,由2019年的68.5%上升74.8%,而儲蓄所佔比重下降4個百分點至15.5%。菲律賓家庭的儲蓄能力大幅減弱,能進行儲蓄的家庭佔比由疫情前的43.5%降至31.8%,家庭財務狀況和收入水平也均出現退化。馬來西亞和泰國的個人儲蓄在2022Q2見頂,後呈下降趨勢。

與此同時,東盟六國財政空間較爲有限,穩增長心有余而力不足。2021年以來,東盟六國普遍推動財政整頓,以緩解政府收支壓力。例如,馬來西亞已提出財政整頓,計劃通過擴大稅基、限制償債支出、規劃政府借款實際用途等方式[24],到2025年將財政赤字佔GDP比重收窄到3.2%(2022年爲5.6%)[25]。菲律賓財政整頓也在持續進行,赤字佔GDP比重已由2020Q2的11.5%降至今年二季度的4.8%,推動惠譽將該國經濟前景展望從“負面”上調至“穩定”[26]。然而,面臨國內外經濟增長放緩和物價擡升,東盟六國的經常账戶和短期外債表現並不樂觀,反映出國際資金流入不足。這限制了該地區繼續進行財政整頓的空間,也限制了推動新的財政刺激的能力。

考慮到財政空間有限,疊加通脹上行風險仍存,東盟六國當前更傾向於將財政資源用於穩定物價,而非刺激經濟增長上。印尼於2022Q3下調燃料補貼,雖在短期內造成整體通脹上升,但在貨幣緊縮和全球燃料價格回落後通脹已逐漸好轉。馬來西亞對價格補貼的依賴度較高,提升了相關政策的退出難度。今年6月初,該國雞肉和雞蛋補貼措施在短短兩天內便出現逆轉,政府於6月7日宣布月底开始取消價格管控,9日又同意繼續實行補貼[27]。當前,馬來西亞政府每月在雞肉雞蛋上的補貼开支達2億林吉特[28](約合4280萬美元),另還有廣泛的電費價格補貼,增加了政府的財政負擔。隨着財政整頓和補貼改革持續進行,該國面臨一定通脹上行風險。相似地,菲律賓也設置有燃油補貼和大米價格限制。該國燃料和食品高度依賴進口,在國際大宗商品價格上漲時易出現經常账戶和財政的雙赤字問題。

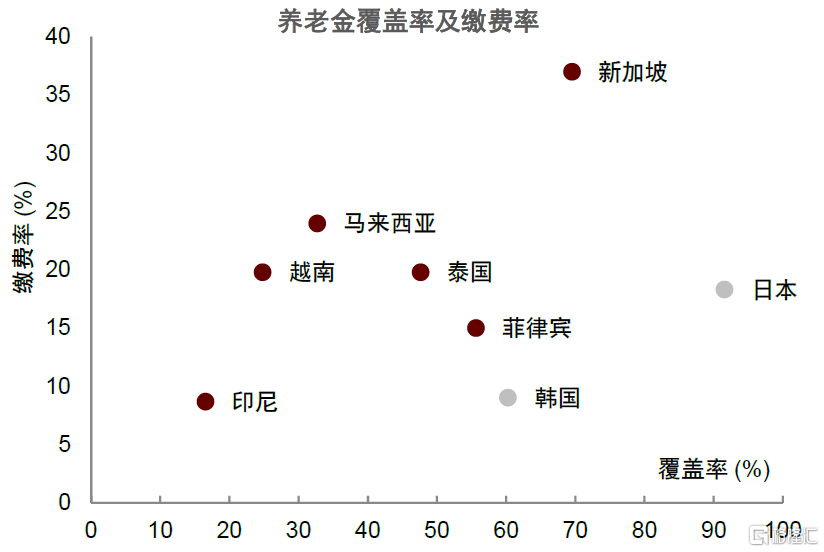

各國政府還背負着相當的“或然債務(Contingent Liability)”[29],進一步限制財政空間,也提升財政整頓的必要性。例如,除新加坡外,東盟六國當前養老金制度的覆蓋範圍和繳費率都不高;隨着生育率下降和預期壽命延長,未來該地區的養老金體系可能會出現缺口。特別地,印尼的強制性養老金僅覆蓋了3070萬人,約爲勞動年齡人口的16.5%;低繳費率也導致該國養老金規模較小[30]。居民收入水平較高的馬來西亞,也面臨類似挑战:由於疫情期間工資下降,許多馬來西亞民衆提前提取養老金,導致該國僱員公積金账戶管理資產規模於2022年首次出現下降,加劇了其養老金不足的風險[31]。此外,各國還面臨着緩解企業債務壓力、維護金融體系穩定等方面可能產生的財政开支。這種情況下,如果強行推動大規模財政刺激,反而會加大財政和主權債務的不可持續性。

圖表23:疫情後各國家庭儲蓄已消耗較多

資料來源:CEIC,中金研究院

圖表24:養老金問題可能加重各國或然債務

注:繳費率 = 養老金繳納佔月收入比重;覆蓋率 = 參與養老金繳納計劃人數佔勞動年齡人口比重資料來源: AMRO,中金研究院

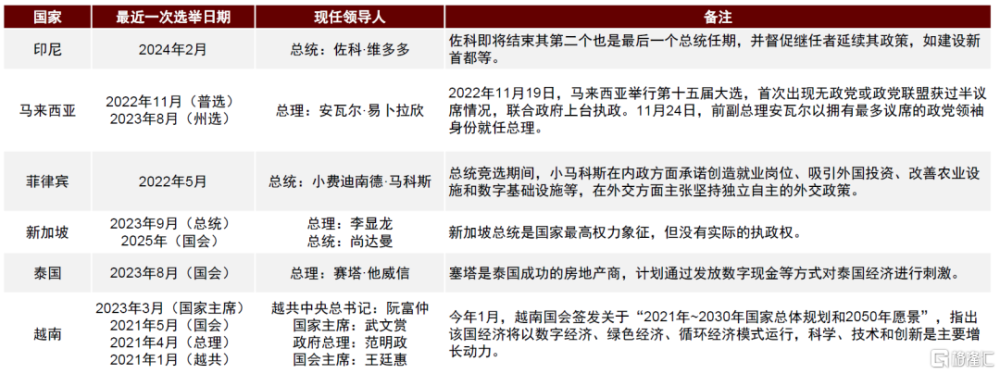

政府選舉也可能對財政支出有影響。印尼將於明年舉行大選,總統佐科督促接班人延續現有政策,以推進該國的產業鏈下遊建設,實現中長期經濟增長目標[32],印尼2024年的財政預算也較今年擴張了6%[33]。菲律賓新預算案計劃將財政支出提升9.5%,重點關注人力資本培育、基礎設施建設和應對氣候變化[34]。馬來西亞8月中旬結束州選後,政府即刻啓動新工業總體規劃(NIMP),以推動經濟改革、提升本地制造業競爭力[35];2024年財政預算案也一脈相承,旨在促進直接投資和支持中小企業發展[36]。新加坡新任總統尚達曼於9月14日宣誓就職,稱如果未來有必要動用國家儲備金來應對氣候變化等生存危機,他與新加坡政府將仔細權衡,在滿足眼下需要和守護儲備金之間取得平衡[37]。

圖表25:東盟六國近期選舉概況

資料來源: 中國外交部,人民日報,Bloomberg,路透社,越通社,聯合早報,中金研究院

特別關注泰國新政府的經濟政策。經歷長達4個月的大選後,泰國新任總理塞塔於9月5號正式就職,11日向國會提交施政報告,計劃採取一系列措施以提振泰國經濟。爲實現每年增長5%的目標,新政府短期內將通過放寬籤證要求,以促進旅遊業復蘇[38]。9月13日,泰國宣布自9月25日至明年2月29日對中國和哈薩克斯坦實施免籤證計劃。泰國旅遊局預計,這一措施將額外帶來70萬名新遊客[39]。此外,泰國新政府將爲16歲以上的泰國居民發放1萬泰銖(約合282美元)的數字現金。這筆資金只能在注冊地址周圍四公裏以內的商店進行消費,旨在刺激當地經濟增長[40]。新政府也關注電力和天然氣價格管控,以降低居民生活成本[41]。這些措施在短期內可能會對泰國經濟有提振作用,但可能也會導致未來政府債務負擔加重。

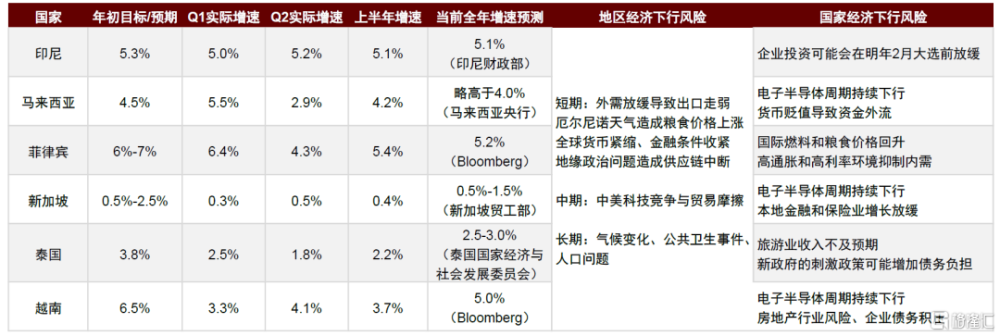

向前看,東盟六國今年下半年預計將繼續復蘇,但鑑於內外需不足、政策刺激空間有限,經濟增速或不及年初預期。爲實現經濟目標,印尼[42]、菲律賓[43]計劃在下半年適度擴大政府支出,馬來西亞[44]則將在維持“響應性”(responsive)財政政策的同時,加快已批准的投資落地和公共項目建設。新加坡更關注長遠發展,如推行“新加坡經濟2030愿景”[45],支持貿易、商業、制造、服務等領域實現可持續增長。泰國[46]將促進政府支出與私人投資增長,並刺激旅遊服務業和出口復蘇。越南[47]計劃優先解決企業生產經營困難和房地產問題,並採取“激烈”(drastic)措施加快財政支出和公共項目落地。在中長期,隨着美國暫停加息、中國和歐洲經濟回暖,以及全球產業鏈向東南亞轉移,我們認爲東盟六國的外需有望逐漸恢復,爲其貨幣和財政政策打开空間,經濟將恢復上行動能。

圖表26:東盟六國今年經濟增速或不及年初預期

注:第二列馬來西亞、新加坡、泰國的數據爲官方GDP增長預期,其余三國爲目標值。增速預測更新截至2023年9月20日 資料來源:馬來西亞央行[48],新加坡貿工部[49],泰國國家經濟與社會發展委員會[50],路透社[51],Bloomberg,Haver Analytics,中金研究院

行業動態:東南亞零售 - Temu進軍東南亞,電商战略重心調整

電商战略重點從盈利轉向增長

上季度拼多多旗下的Temu進入東南亞市場,於8月底在菲律賓推出,並於9月拓展到馬來西亞。隨着Temu的進駐以及TikTok Shop等社交電商平台的快速擴張,平台間競爭加劇,電商公司的战略重點從關注盈利轉向較爲激進的增長模式,增長策略包括提高對直播電商促銷的投入以及爲獲取新客戶而提供的免郵服務。我們認爲這些額外的支出或使得2Q23的經調整EBITDA降低,但我們對GMV增長潛力持樂觀的態度。

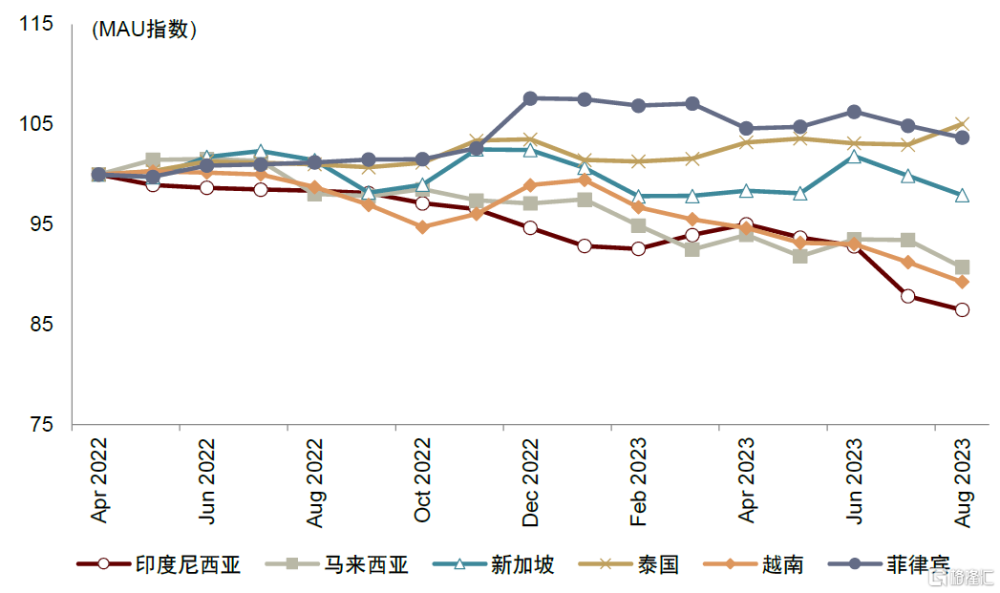

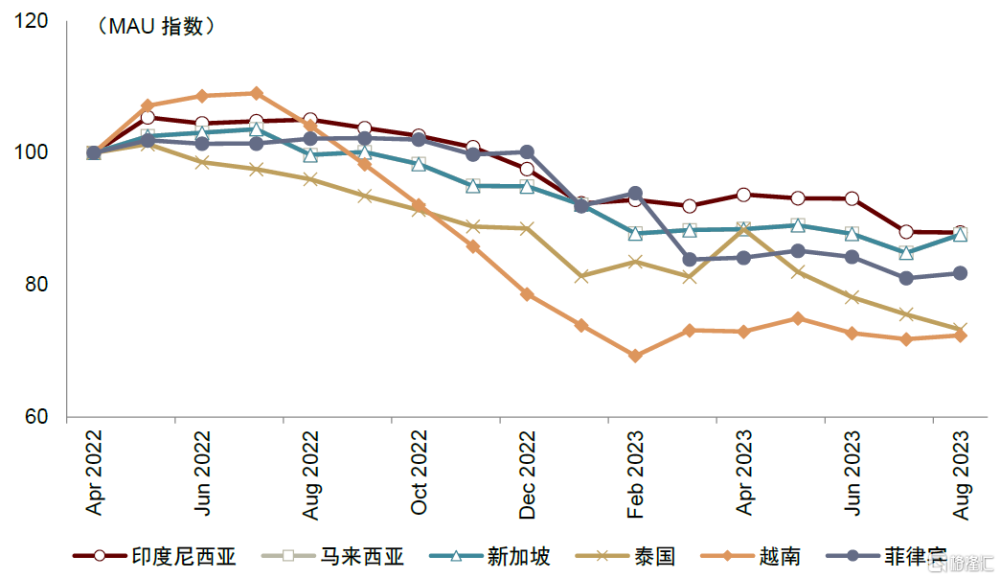

東盟六國的電商月活躍用戶數繼續呈下降趨勢。2023年8月的月活躍用戶數趨勢爲2022年 4月(東盟六國經濟體新冠疫情首次重新开放時)記錄水平的91.5%,相較於2Q23的95.8%有所下降,這主要由於社交電商平台的競爭加劇以及线下活動的復蘇。

旅遊業復蘇帶動網約車行業盈利

東盟六國的旅遊業在暑假期間呈現強勁增長。根據CEIC的數據,2023年7月,前往東盟六國(不包括馬來西亞)的遊客總數上升至2019年7月的75.7%(上季度爲73.6%);2023年7月中國遊客總數(不包括馬來西亞)提高至2019年7月的32.3%(上季度爲27.4%),仍有上漲空間;國際機場的周均座位量達到860萬個以滿足不斷上漲的旅行需求。在旅遊業蓬勃發展的背景下,我們預計網約車行業在3Q23將繼續保持增長勢頭。特別是新加坡舉辦了多項重大活動,包括一級方程式大獎賽和SuperReturn等,增長潛力大。然而,值得注意的是,中國遊客對於安全問題的擔憂可能會影響旅遊業的持續復蘇,進而影響網約車行業的整體表現。

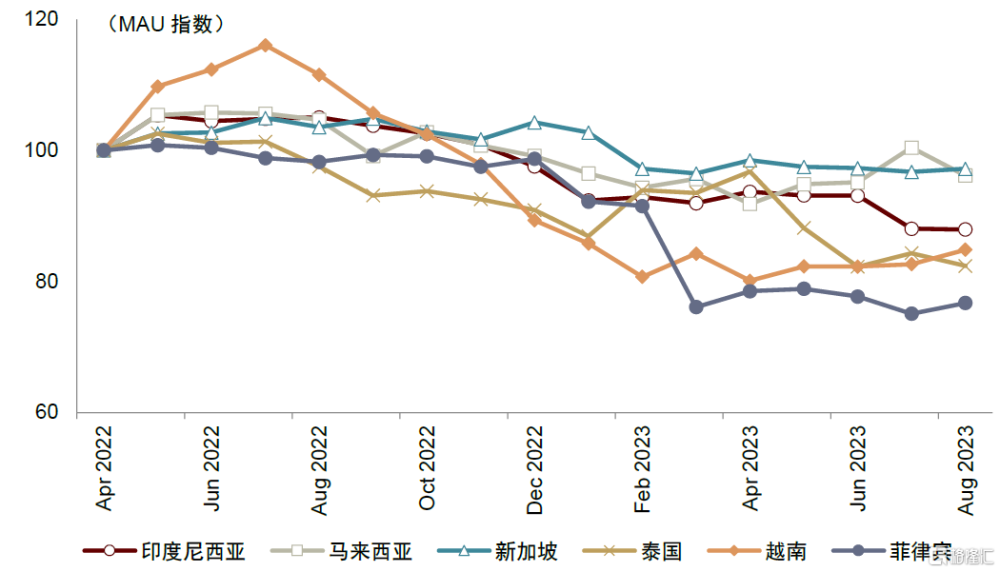

網約車市場的活躍用戶略有回升,與遊客數量的恢復保持一致。2023年8月,月活躍用戶達到2022年4月水平的86.7%,略低於上季度末水平(89.8%),但較上月的86.6%略有改善。

外賣市場競爭格局可能發生變化

據公开媒體報道,Delivery Hero正計劃出售其外賣品牌FoodPanda在東南亞的業務[52]。我們認爲,如果收購方爲Grab等大型外賣平台,將對東盟六國外賣行業的競爭格局產生深遠影響。以Grab爲例,若其爲最終收購方,完成收購後預計將在外賣領域贏得可觀的市場份額(除在印尼市場面臨Gojek的強勢競爭外,在其余五個國家市佔率均有望超過90%)。進一步地,這一發展可能標志着外賣行業整合階段的开始,使Grab有機會將战略重心轉向平台的持續增長,並重新投資於新用戶獲取,從而將較小的平台邊緣化。

東南亞地區外賣市場月活躍用戶數趨於穩定。2023年8月月活躍用戶爲2022年4月水平的83.7%,與上月相比保持不變。

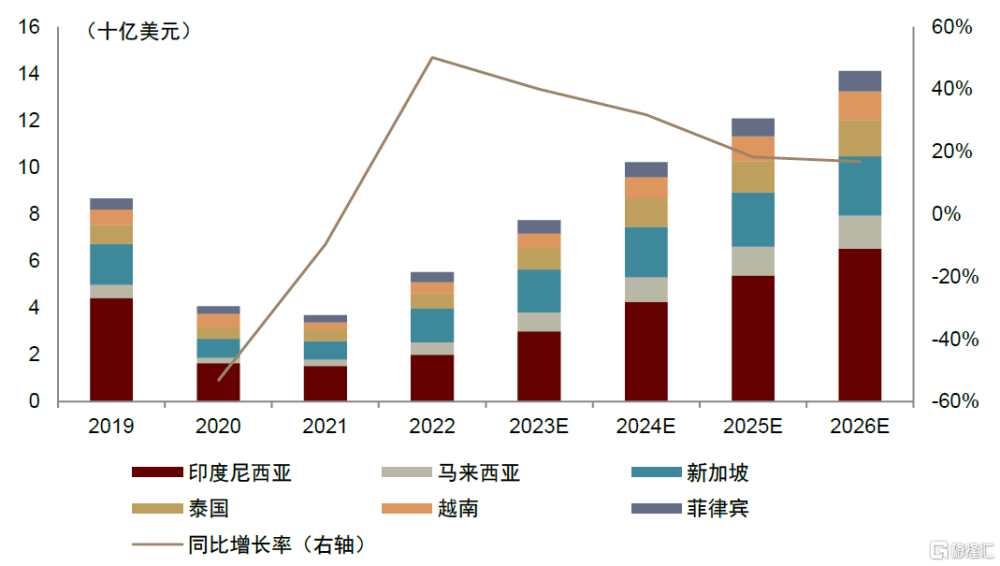

圖表27: 電商行業模型

資料來源:公司公告,中金公司研究部

圖表28: 電商月活躍用戶指數

資料來源:data.ai,中金公司研究部

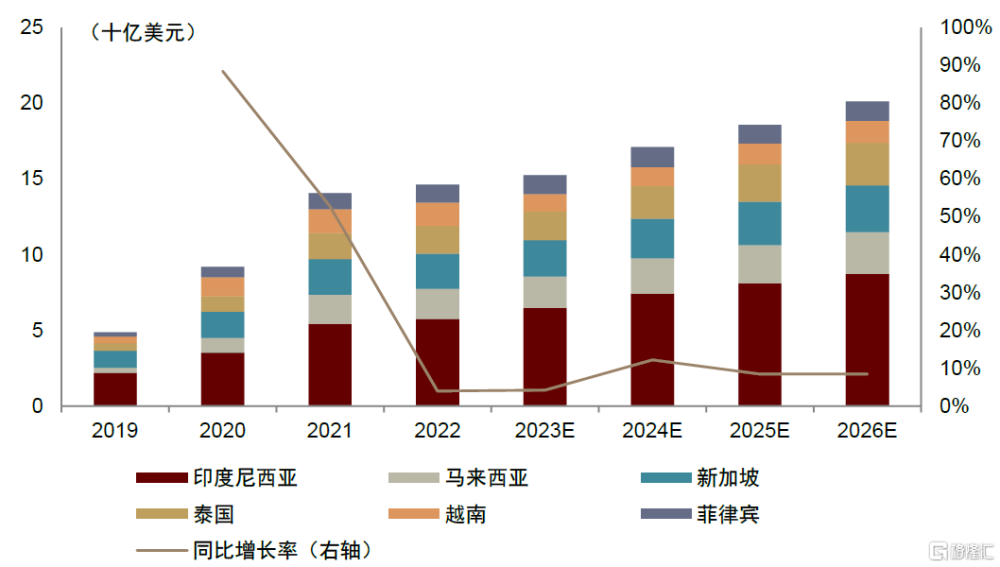

圖表29: 網約車行業模型

資料來源:公司公告,中金公司研究部

圖表30: 網約車MAU指數

資料來源:data.ai,中金公司研究部

圖表31: 外賣行業模型

資料來源:公司公告,中金公司研究部

圖表32: 外賣MAU指數

資料來源:data.ai,中金公司研究部

行業動態:印尼礦業 - 內外需求強勁,刺激煤炭產量

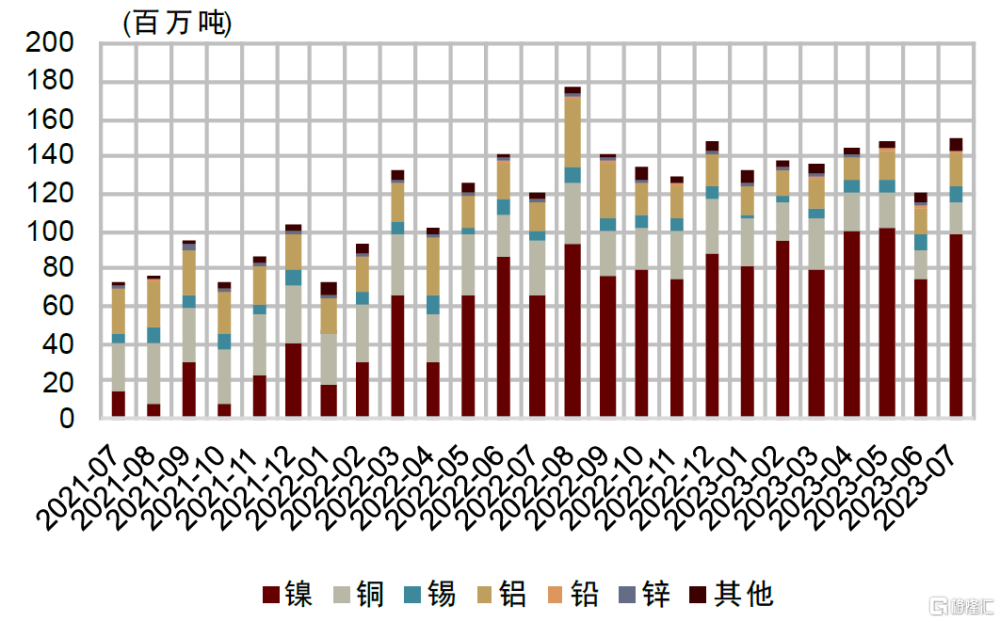

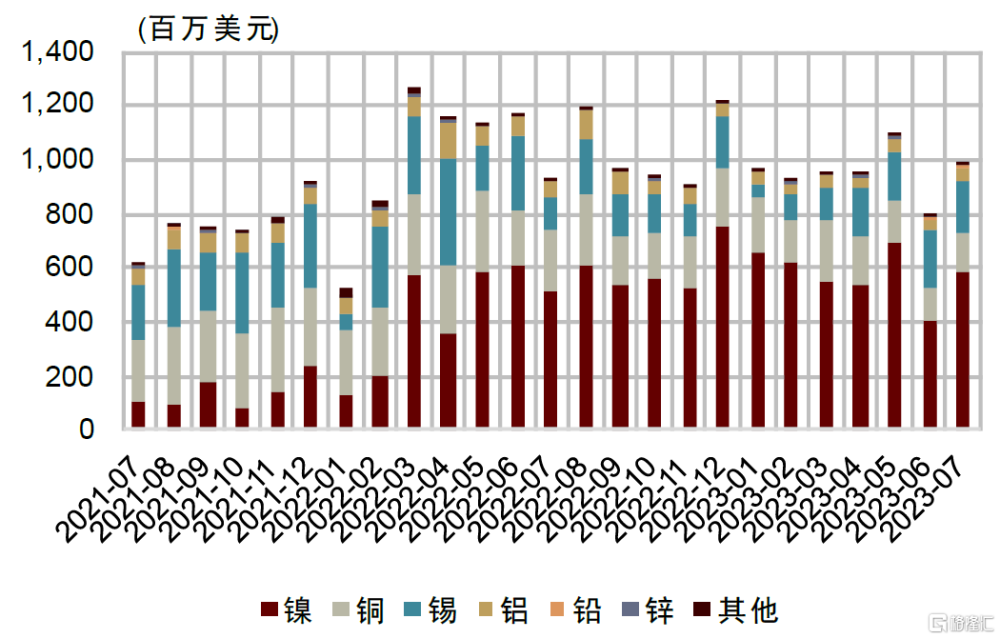

礦業監管擾動或減緩2023年鎳供應的擴張速度;銅精礦的出口禁令或將阻礙新礦山的开發。2023年1-7月印尼有色金屬及其制品出口量同比增長22%,主要受到鎳出口同比增長73%的推動。然而,由於鎳價和銅價下跌,2023年1-7月出口額同比略降5%。盡管印尼高速开發的新項目對鎳價持續施壓,但近期對非法採礦的調查以及2023年內停發新的採礦配額可能會減緩新供應的增加。如果該情況持續,鎳冶煉廠的礦石供應或將枯竭,這已經推高了鎳礦價格。我們認爲監管方面存在的不確定性或將減緩2023年供應增長,在一定程度上緩解鎳價壓力。就銅礦而言,印尼銅精礦出口禁令針對現有主要礦山(包括Freeport的Grasberg和Amman Mineral的Batu Hijau)的臨時豁免或將最早於2024年5月到期。屆時,出口禁令的實施或將在2024年後對印尼新的銅礦項目开發構成一定阻礙,因爲需要額外資金來冶煉無法直接在全球市場上銷售的銅精礦。

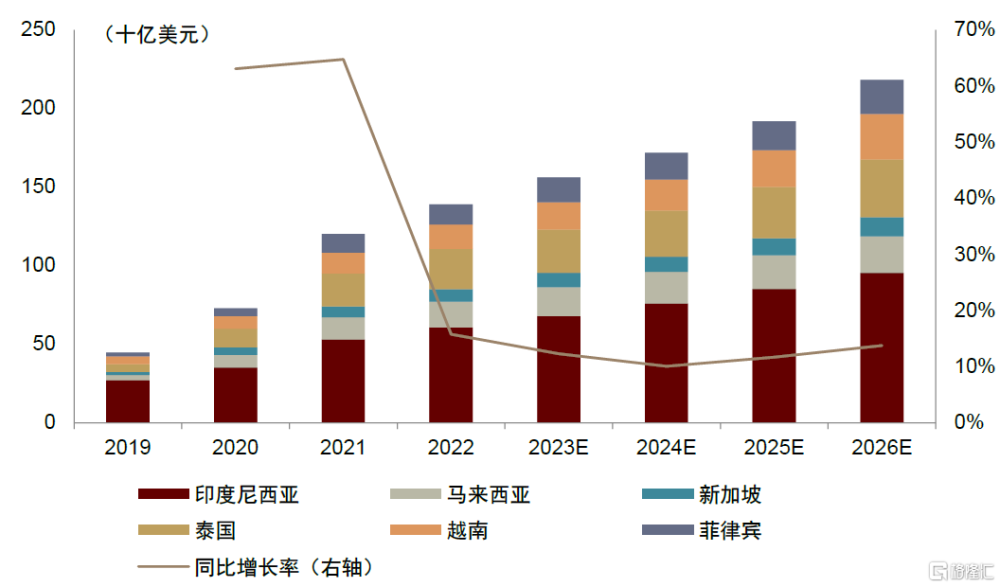

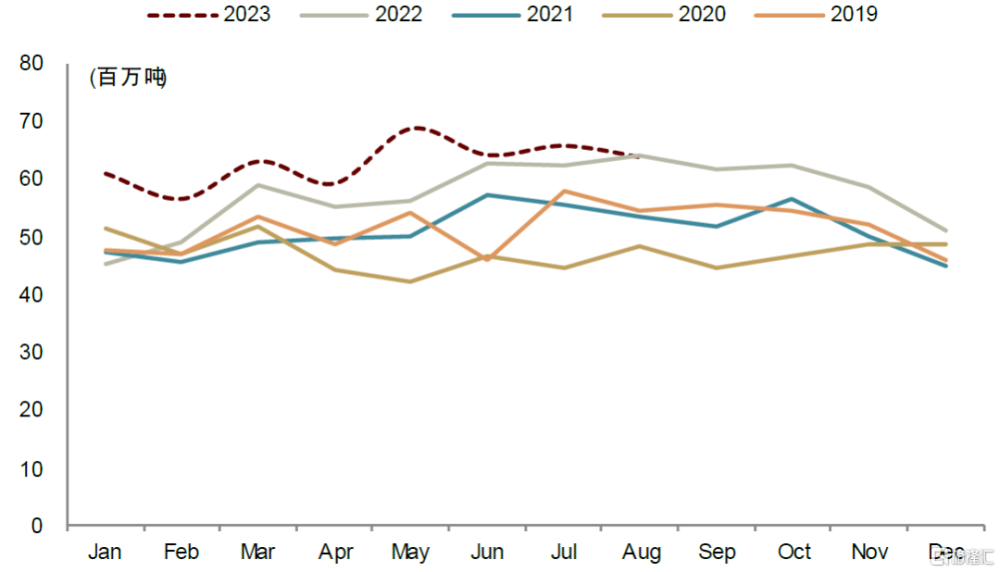

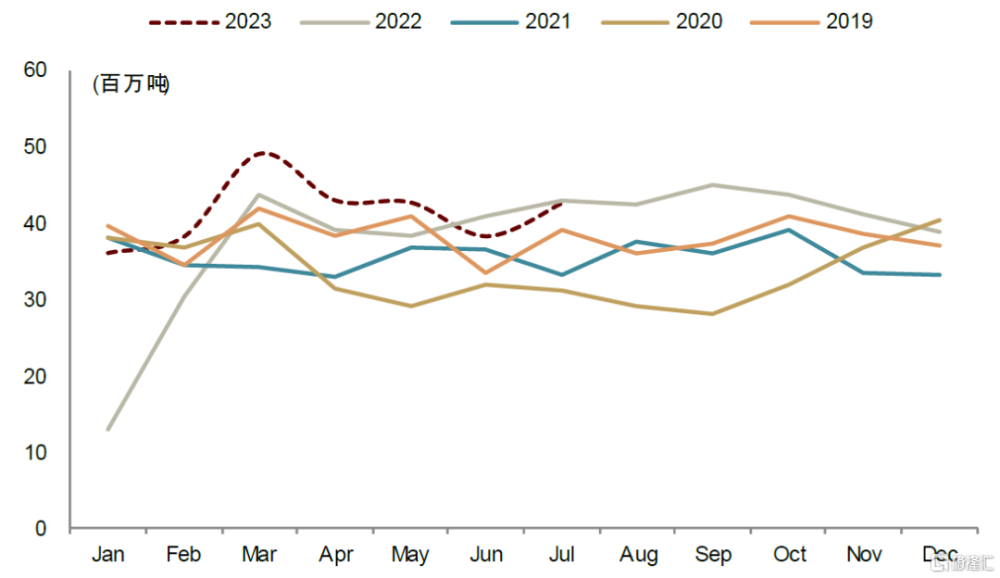

國內外市場強勁的煤炭需求刺激了煤炭產量。2023年前8個月,印尼的煤炭產量超過5億噸,同比增長11%,創下了近年來的最高水平。除了較好的天氣使當地煤礦企業的生產活動得到改善外,中國和印度等國家海外需求的穩定增長以及印尼國內需求的快速增長也促使印尼自今年年初以來煤炭產量的增加。由於全球能源價格居高不下,低等級煤炭因價格低廉對新興市場更具吸引力,我們認爲土耳其、菲律賓和馬來西亞等其他新興市場在短期內對印尼煤炭的需求也將保持強勁。2023年前8個月,印尼國內煤炭銷量同比增長14%至1.8億噸。我們認爲印尼國內電力和冶金行業在推動煤炭需求方面發揮着關鍵作用。展望未來,隨着印尼大力發展經濟,我們預計印尼國內需求將以比先前預期更快的速度增長。

圖表33:印尼各品種有色金屬及其制品出口量

資料來源:印尼統計局,中金公司研究部

圖表34:印尼各品種有色金屬及其制品出口額

資料來源:印尼統計局,中金公司研究部

圖表35: 印尼煤炭產量

資料來源:印尼統計局,中金公司研究部

圖表36: 印尼煤炭出口

資料來源:印尼統計局,中金公司研究部

注:本文摘自中金2023年11月3日已經發布的《通脹壓力企穩,政策空間受限 ——東盟六國3季度宏觀經濟與行業觀察》分析師:侯利維S0080521090008 SFC CE Ref:BLP081、洪燦輝S0080523060022、楊鑫S0080511080003 SFC CE Ref:APY553、馮廷帥S0080523090002 SFC CE Ref:BKQ263、張卓然S0080122080157、吳愛旌S0080122080255

標題:東南亞宏觀動態:通脹壓力企穩,政策空間受限

地址:https://www.iknowplus.com/post/49313.html