5月經濟數據點評:經濟增長放緩,降息如期而至

核心觀點

結論

5月份,國內消費、投資、生產單月增速均在放緩,出口增速(美元計價)再次轉負。當前國內產需兩端下行的壓力仍在。6月13日央行調降7天逆回購利率10BP,隨後SLF、MLF均跟隨下調10BP,我們認爲本月LPR下調也是大概率事件。近期發改委等四部門發布關於做好2023年降成本重點工作的通知,提到要“小規模納稅人免徵增值稅”、“推動貸款利率穩中有降”。後續可盯緊國常會等重點會議對於經濟刺激政策導向。

數據

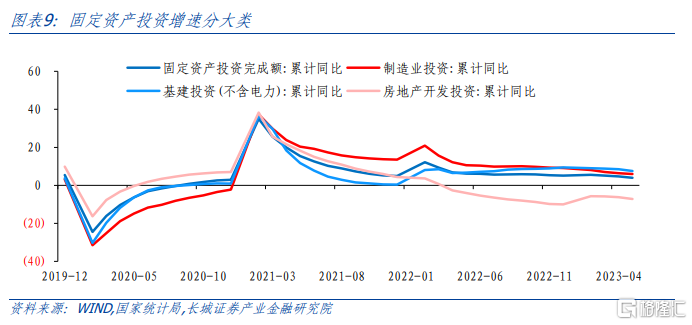

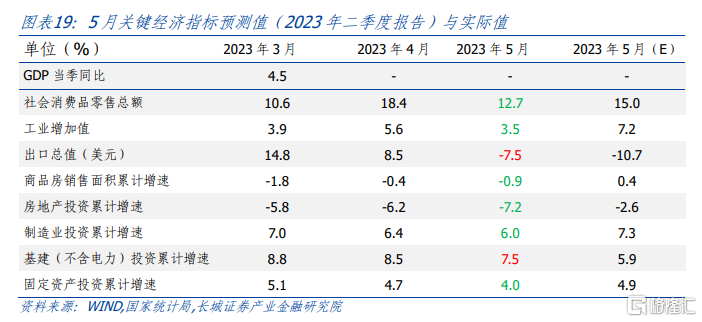

5月份社會消費品零售總額同比爲12.7%,前值18.4%;工業增加值增速爲3.5%,前值5.6%。1-5月固定資產投資完成額累計同比4.0%,前值4.7%;其中制造業投資累計增速爲6.0%,前值6.4%;基礎建設投資(不含電熱氣水)累計增速爲7.5%,前值爲8.5%。1-5月商品房銷售面積累計同比-0.9%,前值-0.4%;房地產开發投資累計增速爲-7.2%,前值-6.2%。

要點

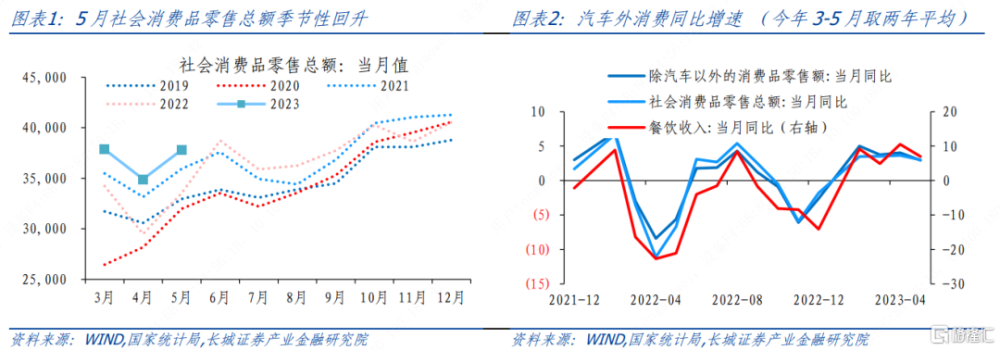

5月份社會消費品零售總額同比兩年均值3%,較4月的3.7%有所下降。表明當前消費動力不強,後續或需一定強度政策刺激(消費補貼、退稅等)。從消費結構上看,場景耐用品分化大體延續。亮點在汽車與通訊器材,但地產下遊銷售並未明顯好轉,場景消費後勁也有放緩苗頭。地產銷售延續弱勢,1-5月銷售面積降幅擴大。

1-5月固定資產投資累計增速進一步下降至4%。地產、制造業延續增速放緩趨勢,而基建(不含電力)投資也出現明顯下滑,對固投的托舉作用減弱。我們認爲基建(不含電力)投資累計增速後續可能仍將繼續明顯放緩,向政府債增速靠攏;制造業投資三重壓力(需求、利潤、產能利用率)未明顯緩解,盡管有部分領域受政府支持,綜合來看全年增速可能平穩下滑;地產投資竣工端與施工/新开工端分化加劇,“保交樓”仍是當前重點,地產延續去庫存。

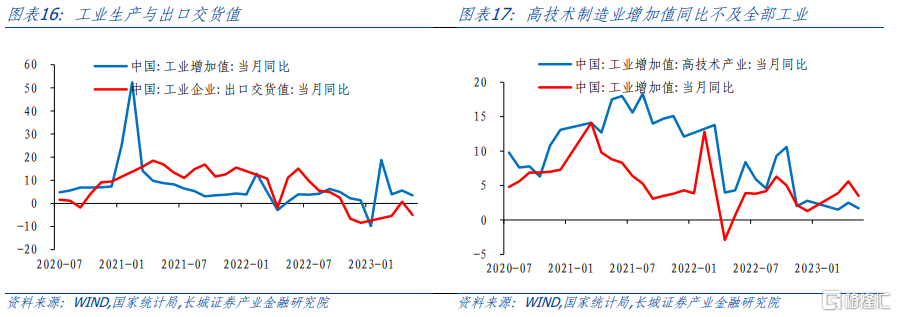

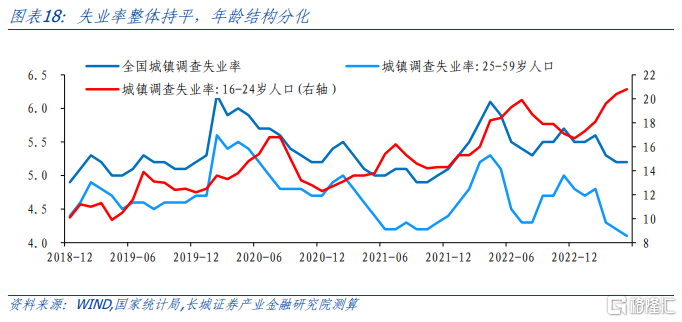

5月份工業生產增速依然不高,這與5月PMI的預示一致,內生動力不足,出口壓力加大,工業企業產能釋放受抑制。5月份全國城鎮調查失業率維持在5.2%,青年失業率繼續擡升。

1

社零消費同比增速兩年均值有所下降

5月份社會消費品零售總額爲37803億元,環比8.3%,同比12.7%,略低於我們前期預測的15%。5月份仍有去年同期低基數影響(去年5月同比-6.7%),我們取去年與今年增速均值,5月社零同比3%,較4月的3.7%有所下降。表明當前消費動力不強,後續或需一定強度政策刺激(消費補貼、退稅等)。從消費結構上看,場景耐用品分化大體延續。亮點在汽車與通訊器材,但地產下遊銷售並未明顯好轉,場景消費後勁也有放緩苗頭。分細項來看:

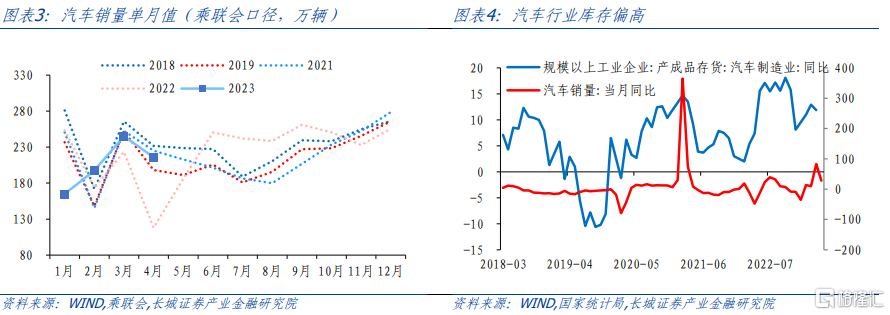

1.1 汽車銷售繼續回升,6月或轉爲負增

5月份,低基數影響仍在,汽車銷售同比增速仍相對較高。汽車類銷售額爲3928億元,同比24.2%(去年5月同比-16%),拉動社零同比增長約2.4個百分點。前期促銷潮熱度降低,消費逐步回歸理性,疊加五一假期的各類營銷活動等綜合因素影響,5月汽車市場比4月進一步好轉。5月份乘聯會口徑乘用車銷售174.2萬輛,同比+28.6%,環比+7.3%,1-5月累計同比+4.2%。

汽車作爲重要的耐用品消費品,佔社會消費品零售總額的約10%。同時汽車產業也是我國一大優勢產業。6月2日召开的國務院常務會議指出,新能源汽車是汽車產業轉型升級的主要方向,發展空間十分廣闊。爲更大釋放新能源汽車消費潛力,會議提出要鞏固和擴大新能源汽車發展優勢,進一步優化產業布局。同時,會議明確延續和優化新能源汽車車輛購置稅減免政策。實際上新能源汽車免徵車輛購置稅政策自2014年9月起實施,2022年9月最新政策已延續實施至2023年底。

往後看,社融增速放緩或預示年內汽車銷售額同比持穩,難以大幅回正。乘聯會數據顯示,6月1-11日,乘用車市場零售42.5萬輛,同比-10%,較上月同期下降25%。由於去年6月車購稅減稅利好集中釋放基數較高,今年6月全月大概率出現負增長。汽車行業產成品庫存依然相對較高,去庫存壓力相對較大。

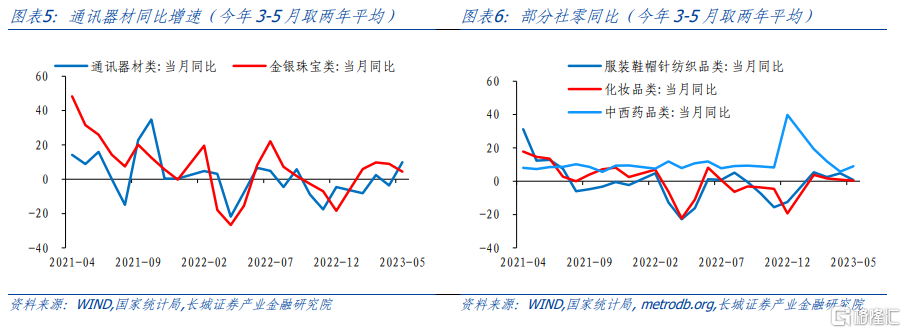

1.2 其余消費分化延續,場景消費可能後勁不足

5月份扣除汽車以外消費品零售額同比11.5%,兩年平均增速爲3%,比4月的4%增速有所回落。去年3、4、5月份基數較低,爲了剔除其影響,我們對今年相應的細項消費增速均做兩年平均處理。從消費結構來看,5月份延續了前期的場景、耐用品分化特點,餐飲消費增速較高,多數耐用品漲勢不強。

5月份的一個消費亮點在通訊器材類,同比+27.4%,兩年平均增速也達到9.9%,比4月份明顯提高,可能是今年五一假期促銷補貼力度較大,通訊器材消費持續回升。另外,服裝、化妝品、中西醫藥消費同比分別+17.6%、+11.7%和7.1%,分別拉動5月社零同比增長0.5、0.1和0.1個百分點。不過從兩年平均增速來看,服裝、化妝品增速均趨緩,一定程度表明場景相關消費增速可能後勁不足。

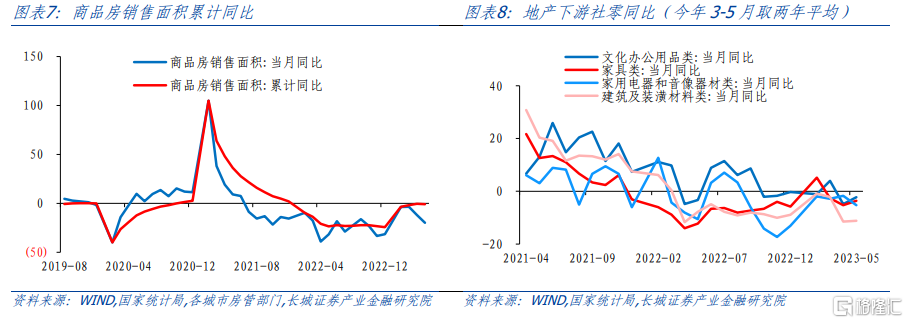

1.3 商品房銷售降幅重新擴大

我們在《4月經濟數據點評》已經提示,房地產修復受阻。而5月份,地產銷售延續弱勢,1-5商品房銷售面積37636萬平方米,累計同比-0.9%,降幅重新擴大,低於我們在《二季度國內經濟展望》中的預測的+0.4%,表明當前地產仍在調整期。

從單月情況看,5月份銷售面積8804萬平方米,環比回升力度弱於季節性;同比-19.7%,降幅比4月繼續擴大。不僅地產銷售處於調整期,地產下遊商品零售的回暖也不穩固,家電、家具、文化辦公、建築裝潢類零售額5月分別同比增長0.1%、5.0%,-1.2%和-14.6%,增速均不高於整體社零增速,並且從兩年平均增速來看,上述四類商品零售增速均爲負值。

6月以來,30大中城市商品房日均成交面積出現回落,6月10日當周,日均成交面積甚至低於去年同期水平。這也符合我們在《二季度經濟展望》中的判斷:全年地產銷售還在調整期。我們預計地產銷售全年累計同比增速或仍負增,在-4%左右。

2

固定資產投資增速繼續放緩

1-5月份,固定資產投資累計增速比4月下降0.7個百分點至4%,對應5月份單月同比-21%,降幅比4月進一步擴大。地產、制造業延續增速放緩趨勢,而基建(不含電力)投資也出現明顯下滑,對固投的托舉作用減弱。

我們在《二季度國內經濟展望》中提示,制造業投資年末增速可能逐步下滑至5.2%,而1-5月制造業投資累計增速已經回落至6%,快於我們預期。我們認爲政府債增速年底將回落,對應基建投資難以維持高位,年底增速或在4%左右,1-5月基建(不含電力)投資累計增速小幅下降1個百分點至7.5%,預計後續可能仍將繼續明顯放緩;房地產投資同比降幅仍在擴大,1-5月累計降幅已至-7.2%。

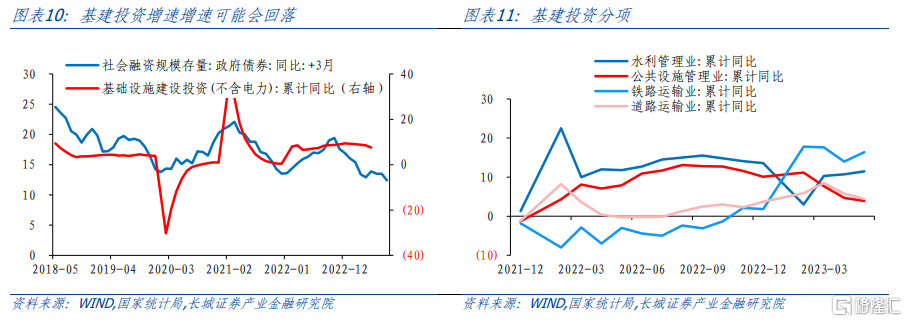

2.1 基建投資增速初步放緩,後續可能將快速回落

1-5月份,基建投資(不含電力)同比7.5%,比前4月增速下滑1個百分點,對固定資產投資的托舉作用減弱。這一點我們在5月PMI點評中也有提示,當前政府債增速相對放緩,基建投資增速持續偏高,這種背離已經持續了較長時間,我們認爲基建投資增速的高位難以持續。預計今年基建投資增速可能平穩下滑至4.1%左右,2020-2023年平均增速落在3.7%左右,回歸到疫情前(2018、2019年均爲3.8%)的水平。

分行業看,水利、鐵路投資是亮點,累計同比增速均進一步回升。1-5月份水利投資同比11.5%,比前4月擡升0.8個百分點。另外鐵路運輸業投資增速仍較快,同比增長16.4%,兩年平均增速也達到6.7%,比前4月提高2.2個百分點)。

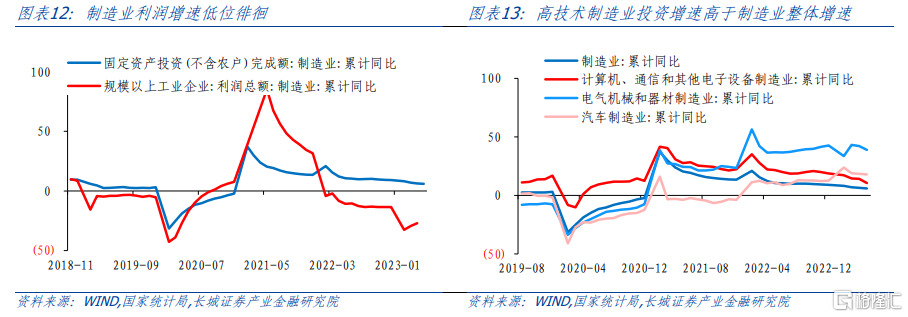

2.2 制造業投資增速繼續下台階

制造業投資增速繼續下台階。1-5月累計同比6%,比前4月下降0.4個百分點;對應單月同比約5.1%,較4月份下降0.2個百分點。當前國內PPI還未見底,對應制造業企業利潤也在磨底期,主動去庫存周期未結束,制造業整體投資動力不足。分行業看,部分高技術制造業增速相對較高,是制造業的結構性機遇。其中,計算機、電氣機械、汽車制造業投資分別增長10.5%、38.9%和17.9%,均高於制造業整體增速。

國家發改委5月17日在新聞發布會上表示,“下一步將在穩定和擴大制造業投資方面持續發力,繼續加大制造業中長期貸款投放力度,擴大工業和技術改造投資,推動企業技術改造和設備更新。”對於後續制造業投資,我們認爲盡管有部分領域受政府支持,但當前國內制造業面臨的三重壓力(需求、利潤、產能利用率)仍未出現明顯緩解,綜合來看我們維持《二季度國內經濟展望》的觀點,全年制造業投資增速可能平穩下滑至5.2%左右,回歸2020-2021年平均水平。

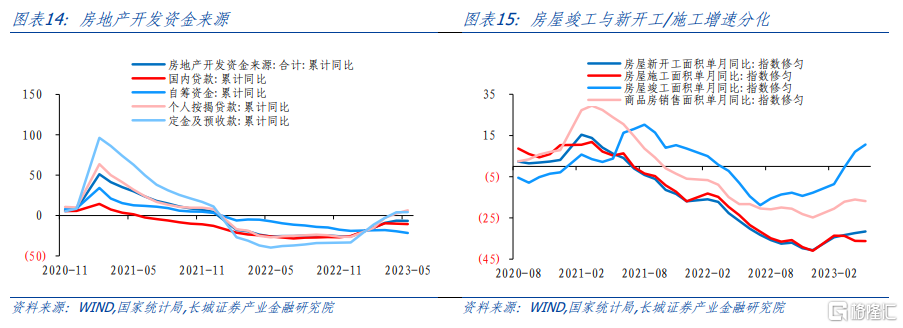

2.3 房地產投資降幅仍在擴大,繼續去庫

1-5月房地產开發投資完成額同比-7.2%,比前4月繼續擴大1個百分點,低於我們預期。對應地產投資單月同比-21.5%,比4月份降幅擴大5.3個百分點。從資金來源看,1-5月房地產开發到位資金累計同比-6.6%,降幅擴大0.2個百分點,表明房企“保交樓”意愿強於新开工意愿,地產延續去庫存。

從房地產开發資金來源看,銷售回款繼續好轉,但地產公司融資走弱。佔比最大的定金及預收款累計同比+4.4%,另外個人按揭貸款累計同比6.5%,增速均在提升。而國內貸款和自籌資金累計增降幅分別擴大0.5和2.2個百分點至-10.5%和-21.6%。從地產投資去向結構看,竣工端與施工/新开工端分化加劇,“保交樓”仍是當前重點。1-5月房屋竣工同比+19.6%,漲幅擴大0.8個百分點,而新开工面積同比-22.6%,降幅比前4月進一步擴大1.4個百分點。以房屋新开工面積+施工面積-竣工面積作爲房屋在建面積(即廣義庫存),1-5月房屋在建面積累計同比降幅比前4月擴大0.9個百分點至-8.0%。

3

需求動力不足,工業企業產能釋放受抑制

5月份工業生產增速依然不高,規上工業增加值同比3.5%,兩年均值2.1%(4月/3月工增同比兩年均值分別爲1.4%/4.5%),對應第二產業發電量同比兩年均值1.8%,比4月份明顯回落。環比來看,5月份工業增加值僅+0.63%,回升力度也不及往年同期。這與5月PMI的預示一致,內生動力不足,出口壓力加大,工業企業產能釋放受抑制。

分門類看,5月制造業增加值同比4.1%,對應兩年均值2.1%,也低於3月的均值4.3%。制造業行業分化較明顯,部分下遊產業如汽車、電氣通用設備等增速相對較高。高技術制造業同比1.7%,增速不高;汽車行業增加值同比23.8%,兩年平均增速達8.4%。

5月份全國城鎮調查失業率維持在5.2%,其中25-59歲就業主體人群失業率爲4.1%,比4月下降0.1個百分點;16-24歲人口失業率較4月份進一步上升至0.4個百分點至20.8%。統計局指出,“5月份,16-24歲進入勞動力市場尋找工作的有3300多萬,其中有2600多萬已經找到工作,約600多萬目前還在尋找工作。下階段,隨着經濟持續好轉,就業保持總體穩定有較好支撐。”6-9月份是傳統畢業、就業季。6月14日人力資源社會保障部相關司局負責人提到“下一步將強化就業優先,堅持供需發力”、“強化優先政策擴大就業容量。健全就業目標優先的宏觀調控機制,推動財政、金融、產業、區域政策與就業政策協同聯動。拓寬高質量就業空間,加大重大战略與就業布局協同,支持吸納就業能力強的行業、產業和企業發展”。

4

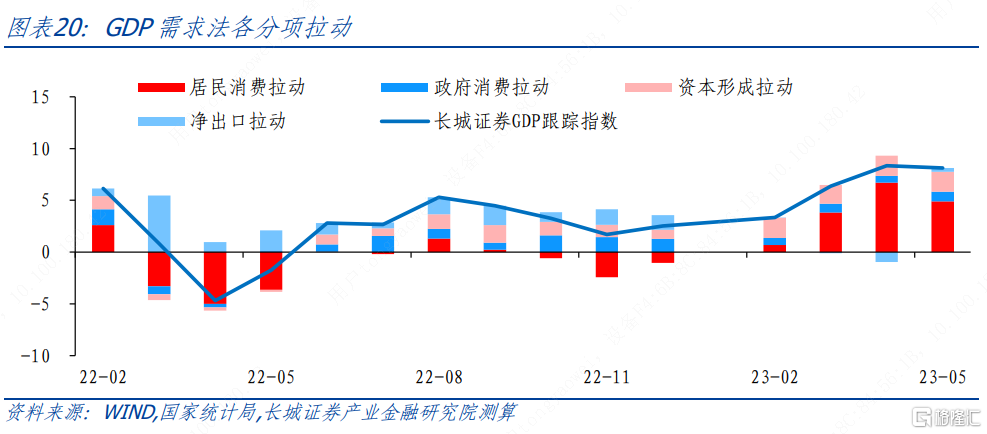

內外需求不足壓力加大,降息如期而至

5月份,國內消費、投資、生產單月增速均在放緩,出口增速(美元計價)再次轉負。我們根據統計局公布的經濟數據大致測算,5月份單月GDP同比約8.1%,較4月份漲幅回落。其中消費支出、資本形成、淨出口分別拉動GDP增長約5.9/1.9/0.3個百分點。

當前國內產需兩端下行的壓力仍在。生產端看,工業企業利潤壓力偏大。PPI連續數月同比負增,近兩月降幅仍在擴大,本輪主動去庫存周期仍未結束。在PPI負增的背景下,工業企業利潤增速也在低位徘徊。需求端看,內需外需均有壓力。私人需求出現一定的收縮趨勢:地產銷售邊際放緩,6月第二周30城地產銷售甚至低於2022年同期水平;汽車銷量同比回升但持續性仍待觀察。6、7月份出口同比降幅可能擴大,外需壓力也有所凸顯,擴內需必要性進一步擡升。

6月13日央行調降7天逆回購利率10BP,隨後SLF、MLF均跟隨下調10BP,我們認爲本月LPR下調也是大概率事件。近期發改委等四部門發布關於做好2023年降成本重點工作的通知,提到要“小規模納稅人免徵增值稅”、“推動貸款利率穩中有降”。後續可盯緊國常會等重點會議對於經濟刺激政策導向。

風險提示

國內宏觀經濟政策不及預期;降息降准不及預期;高溫幹旱天氣對電力供需的影響;財政政策超預期;信用事件集中爆發。

注:本文爲長城證券2023年6月15日研報《經濟增長放緩,降息如期而至——5月經濟數據點評》,報告分析師: 蔣飛S1070521080001仝垚煒(研究助理)S1070122040023

標題:5月經濟數據點評:經濟增長放緩,降息如期而至

地址:https://www.iknowplus.com/post/4655.html