絕地反擊!大白馬站起來了

6月13日,知名基金經理老將劉彥春在策略會上重磅喊話:關注消費,關注績優公司。

然後,這兩天的大消費板塊果然开始明顯走強。

這或許是一個巧合,但從本周开始,市場確實开始出現了一些顯著風格變化。

從只有AI在唱獨角戲,到各順周期和成長板塊龍頭开始陸續高光亮相。

今天,恰逢美國6月停止加息,全球市場普天同慶,新能源、汽車、醫療、家電甚至很多其他順周期領域的龍頭,都顯著漲起來了。

不排除今天的A股行情只是短期狂歡,但從停止加息這個關鍵因素轉變的時點起,順周期和成長板塊的關注度也已經越來越高了。

01

回暖

今天的漲幅最大的主主角不再是AI產業鏈概念,而新能源、制造業,甚至消費、房地產業等表現也都很強。

隆基綠能,昨天在德國慕尼黑太陽能光伏展覽會宣布在商業級絨面CZ硅片上實現了晶硅-鈣鈦礦疊層電池33.5%的轉換效率,重磅利好刺激下,今天收漲6.8%。同時也帶動了整個電池概念的報復性暴漲。

儲能概念更是直接炸裂,超10個股漲幅超過10M。

甚至近日備受關注的寧德時代,也怒漲了8個點,一舉重回萬億大關。

另一些板塊,汽車、醫療、機器人等行業的產業鏈龍頭股,表現一個比一個強。

還有大消費,除了這兩天表現比較強的白酒,之前被砸到地板的免稅巨頭中免都大漲了超過6%。

從資金視角看,也可以很顯著看到資金的高低轉場跡象。

一方面,今天淨流入最大規模的是,新能源、醫療、消費、電力、制造業和房地產等板塊。

另一方面,盡管今天大部分的AI產業鏈個股表現依然上漲,但也普遍出現了日內橫盤調整狀態,背後是出現了大量AI+概念的主力資金都出現了資金流出,並且規模都很大。

同時,今天的北上資金數據也佐證了這一個變化,從淨流出轉爲重新回流,今天淨买入92億,主要买的還是白酒、汽車、家電等周期龍頭。

港股方面今天也大幅收漲,表現最好的板塊除了新能源、地產,其他基本都是體育服飾、食品飲料、餐飲、旅遊等大消費概念。

很顯然,雖然今天順周期、和成長板塊大反彈也有情緒刺激使然,但資金的高低切換這么明顯,再加上宏觀邏輯上的一些重要變化,大概率這個切換短期不會停下來。

不是說AI板塊就此會告一段落,只是大概率很多高位股會進入長短线資金的洗盤博弈階段,波動性會變得很大。對行業評判和心態不穩的股民,接下來一段時間會變得很難受。

也不是說順周期和成長板塊從此會持續走強,畢竟宏觀經濟還沒見到足夠回暖,現在還有很多大資金還是很糾結要不要參與進來,但短炒的情緒真的很濃。

02

邏輯

其實昨天出的5月貨幣數據和今天的宏觀經濟數據,都是比較不及預期,且方向都是繼續向下,整體給市場的壓力是很大的。

投資增速放緩、工業生產下行,消費持續疲軟,這些基礎數據,都在說明經濟修復內生依然動力不足。

如果沒有足夠強大的新力量,這個趨勢短期基本不可能得到扭轉。

但好在,這些市場也是一直預期得到的,連月的走弱已經讓市場對此的邊際反映減弱到很低了。

讓市場更在意的變化,有兩個,且都是跟美國有關。

一是美國6月不再加息。雖然議息會議按時後面幾個月可能還有一次加息,但這一輪激烈的加息周期,伴隨美國的通脹开始超預期回落,已經非常明確看到頭了。

對於包括中國金融市場在內的全球市場,這都是極其重磅的轉變。

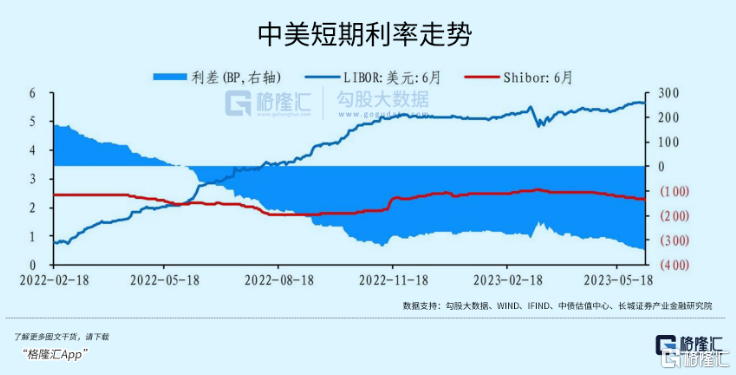

要知道,截至目前,中美利差超過3個點,如此之大,資金很難抵得住不流出的誘惑。截至今年一季度,外資持有我國債券資產余額自最高點下滑8800億,流出規模佔最高余額21.2%,持有股票資產余額自高點下滑4515億,下滑11.5%。從二季度的金融市場走勢看,這個流出增量可能更大。

這就是美國加息核武器的威力衝擊之一。

當然,國內股市失血的另一個因素還在注冊制之下,大量新股上市,以及上市企業融資。今年A股累計融資超過5600億,全球最多。

但主要還是在於美國加息,因爲不僅導致流動性壓力,還有影響經濟景氣預期。

如今,加息周期走到盡頭,一切的擔憂也可以緩釋了。

接下來,市場風格是有望在大基金切入下走一段流動性寬松交易風格的。

二是中美加大溝通,帶來轉機信號。先是美國國務卿布林肯將於6月18日至19日,然後耶倫會見美中貿易全國委員會董事會成員等美國商界領袖,強調與中國在貿易和投資上合作的重要性,還有比爾蓋茨也時隔三年半重訪北京。這些跡象已經足夠說明,中美的經貿關系重新迎來暖意。

這絕對也是一劑強心劑,後續如果有什么重磅講話,市場肯定會有所反應。

而大概率,會是跟經貿有關的題材,是順周期的潛在利好。

另一方面。

在近期,關於國內开啓新一輪經濟刺激的各種預測小作文很多,實際上,即使沒有新一輪重磅刺激方案,政策面刺激從來沒停過,比如降息、大規模促消費、數字經濟/高端制造/人工智能等科技領域的政策指引一直很強,甚至地產/互聯網平台/教育/遊戲等之前被嚴監管領域都得到很大態度轉變。

這些政策刺激,只是在各種利空因素衝擊下,影響力要么被顯著削弱,要么只在個別領域有所反應。

過度放大利空因素,對利好因素視而不見,是熊市的特徵。

但也是一旦迎來重大轉變,這些政策所針對的領域,就會有預期差出現。

也就是大家常常說的“黃金坑”。

目前絕大多數的順周期和成長行業的大白馬都遭遇了腰斬待遇,有的甚至高位跌幅超過7成。

因爲它們對經濟趨勢的預期反應一直都比較及時且充足,導致到現在,它們的絕大多數自身估值已經處於了近年來的極低水平。

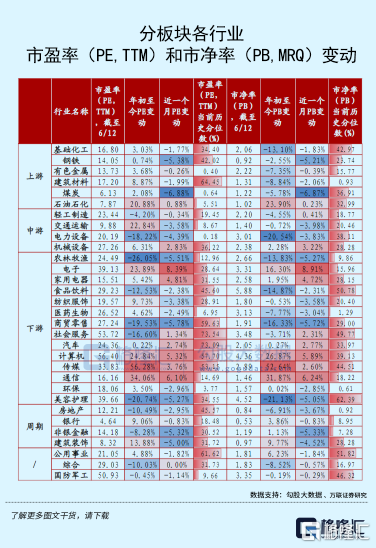

尤其銀行、基建、傳統能源、新能源、醫療醫藥、食品飲料等領域,是低估值重災區。

這么低的估值水平,對長线資金來說,賠率已近足夠OK了。

另外,我們不要忘記,之前上面一直力推的“中特估”在近期也是深度回調的領域,中特估的“長期使命”還遠沒有完成,現在隨着加息周期結束和國內政策持續催化,它們百分之百是會再次回到舞台C位的。

03

尾聲

AI相關概念板塊現在的邏輯還很硬,未來長线空間也很足,目前AI+賽道的交易還很火,最關鍵的在於市場還很愿意相信,但不妨礙部分資金認爲賺夠了,從高位切換下來。

現在市場還有大量穩健型的大資金沒有進場,它們是不敢去追現在估值已經高位的AI產業的,但博弈這些低估值的順周期板塊,尤其中特估這些,問題不大。

所以接下來中特估被資金重新盯上,那么不排除指數還會拉一把,進而產生連鎖反應。

所以如果我們的預測方向沒錯,那么當下的一些順周期和成長行業中的一些大白馬,或許是適合長线資金重新關注一下了的。(全文完)

標題:絕地反擊!大白馬站起來了

地址:https://www.iknowplus.com/post/4656.html