透析9月經濟數據

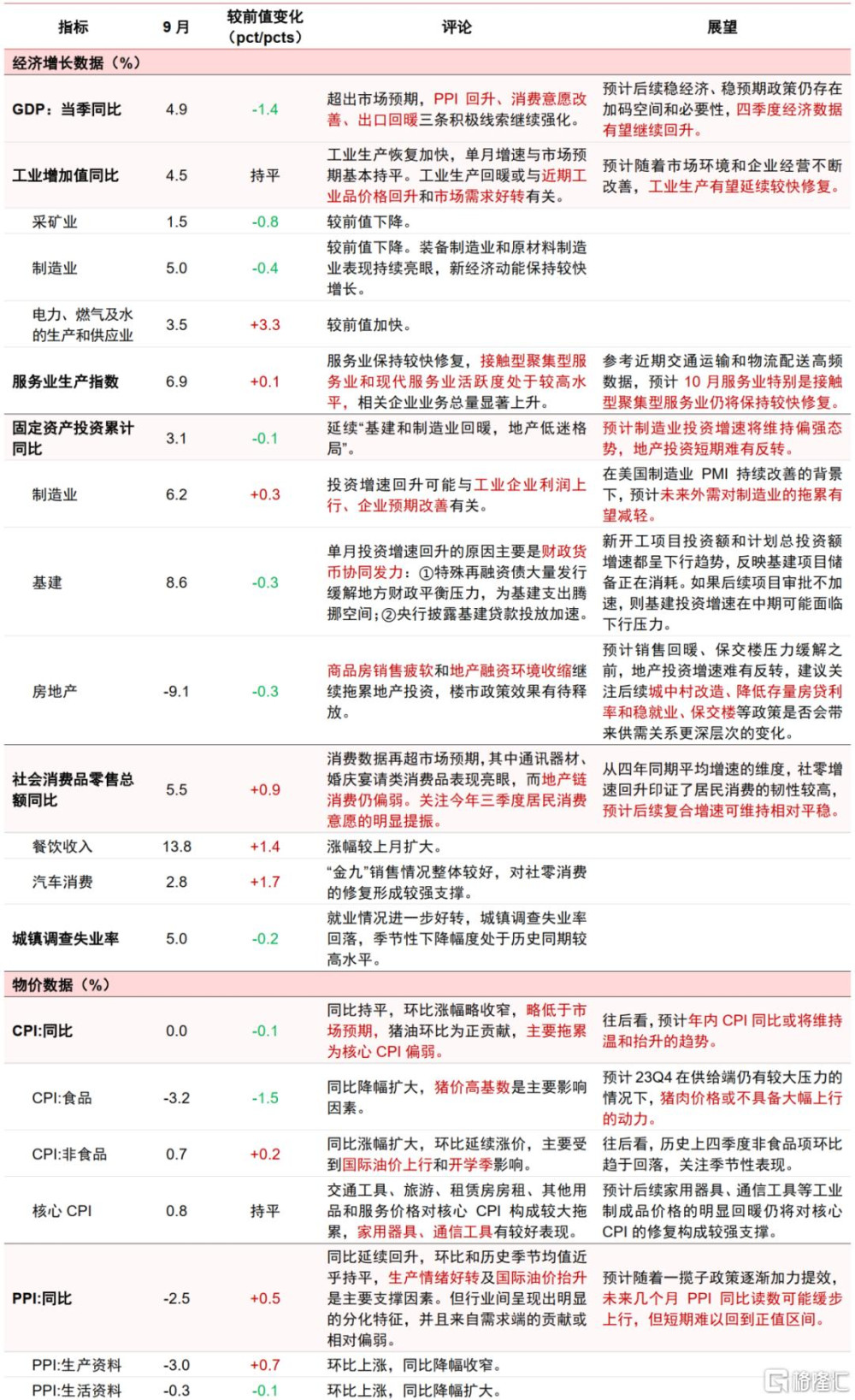

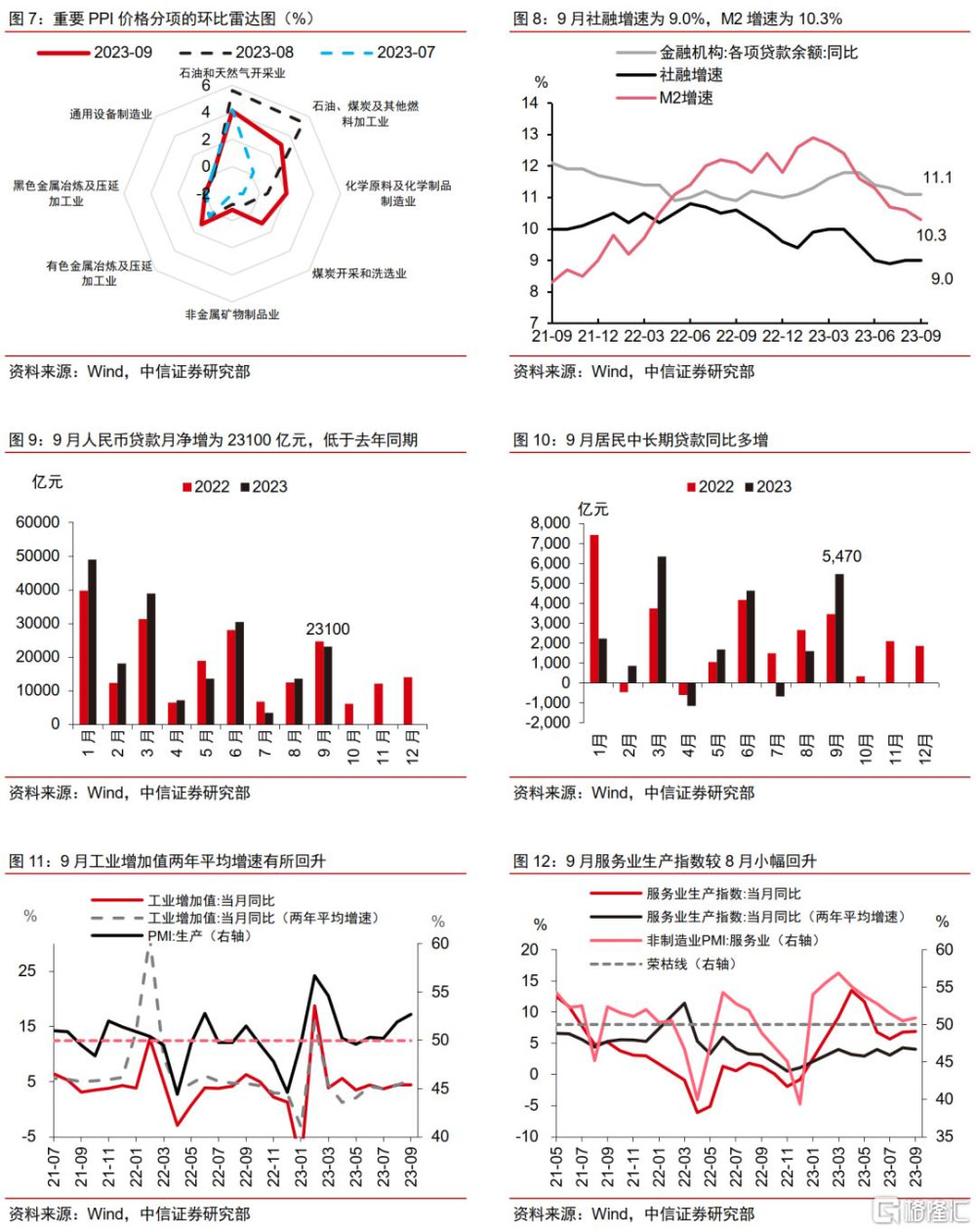

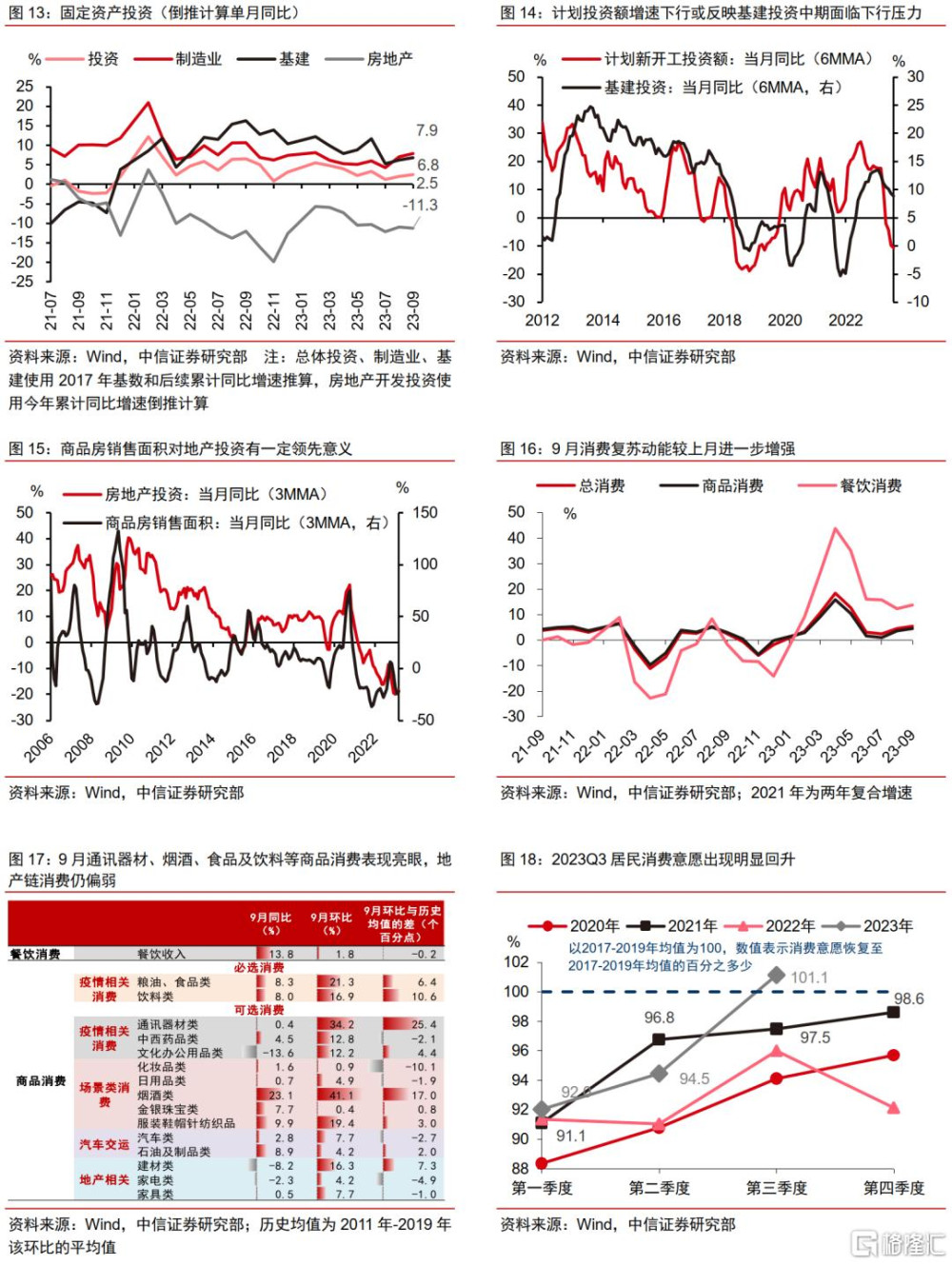

2023年三季度經濟數據超出市場預期。分領域來看,工業生產恢復加快,新經濟產品產量保持較快增長;服務業保持較快修復,接觸型聚集型服務業和現代服務業增勢良好;投資延續“基建和制造業回暖,地產低迷” 格局,預計制造業投資將維持偏強態勢,地產投資短期難有反轉;消費增速表現亮眼,而地產鏈消費仍偏弱。

近期經濟運行中,PPI上行、居民消費意愿改善、出口回暖三條线索仍在強化,穩預期政策繼續發力。我們認爲後續穩經濟、穩預期政策仍存在加碼空間和必要性,四季度經濟數據有望繼續回升。

中觀層面,汽車行業“金九銀十”熱度逐漸顯現,關注華爲鏈整車和零部件、受益於“金九銀十”車市行情的優質自主和造車新勢力三類投資機會。重卡板塊關注天然氣發動機、整車、零部件等領域。銀行板塊下階段關注重點是地產信用風險緩釋和城投化債模式落地等。消費在復蘇通道中保持前進,我們認爲總體趨勢向好,建議配置、關注估值切換機會。房地產產業鏈風險仍有待政策進一步化解,但部分領域的格局調整已經較爲充分。

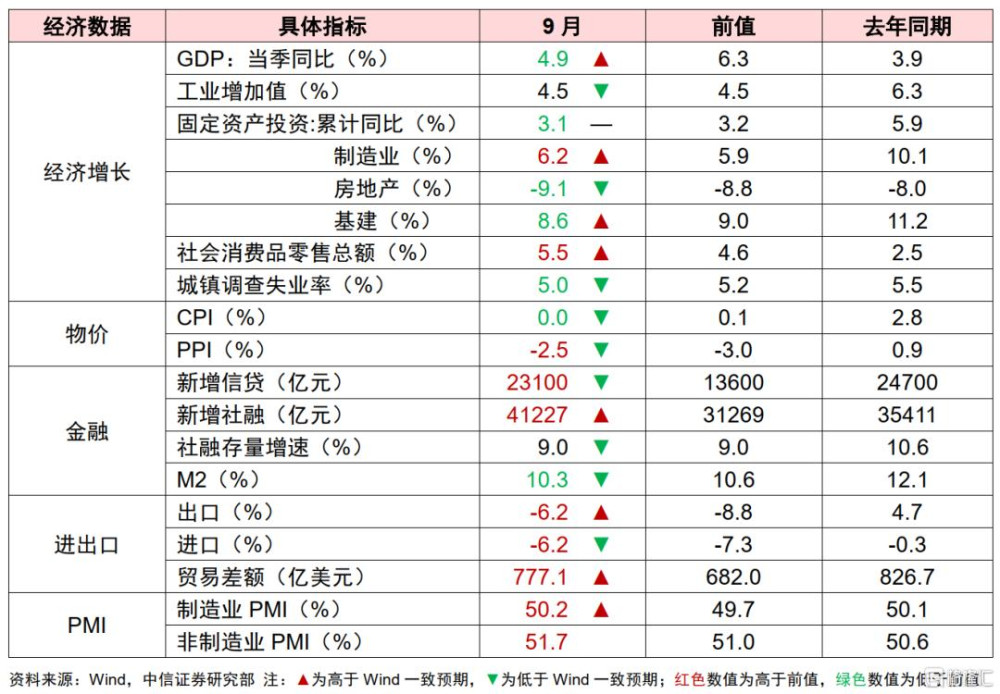

9月經濟數據概況

9月經濟數據一覽

相關圖表

投資策略

債市:關注債券供給壓力、政策預期擾動過後的配置機會

9月經濟基本面較8月全面好轉。更加積極的宏觀政策,上遊工業品行業漲價和補庫以及外需階段性回暖是支撐經濟基本面回升的主要原因。對於債市而言,經濟數據的利空相對有限,壓制債市的因素主要集中在超預期的政府債供給壓力、偏緊的資金面和財政發力預期的擾動。考慮到當前利率調整的幅度已經較大,建議關注債券供給壓力、政策預期擾動過後的配置機會。

汽車:“金九銀十”熱度逐漸顯現

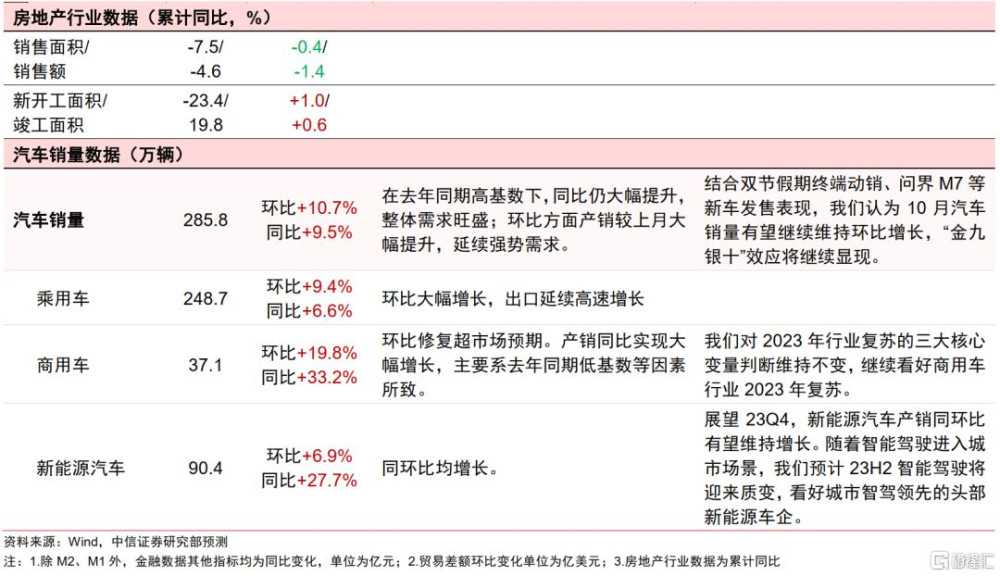

9月汽車產銷同比大幅正增長,“金九銀十”熱度逐漸顯現。近期行業最關注度最高的是華爲智選車型周期的反彈、問界M7持續超預期,我們推薦華爲鏈整車廠商和零部件廠商、受益於“金九銀十”車市行情的優質自主和造車新勢力三類投資機會:

華爲鏈主機廠:我們認爲與華爲深度合作的智選車企有望在車型周期上行的階段迎來明顯的投資窗口期,建議跟蹤合作車型落地進度、車型產品力、進駐華爲渠道情況。

華爲鏈零部件企業:(1)受益於智選車型放量,有業績彈性的零部件企業;(2)與華爲籤訂合作協議,長期深度合作的零部件企業。

受益於金九銀十的整車企業。

重卡:關注天然氣發動機、整車、零部件等

我們維持2023年重卡行業銷量預測約90萬輛,同比增長約30%。由於油氣價差不斷擴大、帶來顯著經濟效益,天然氣重卡銷量及滲透率有望持續不斷提升,爲重卡行業帶來增量。天然氣重卡及發動機格局比柴油車更加集中,天然氣重卡ASP更高,且在天然氣重卡銷量飛速提升的規模效應疊加貴金屬等成本下降的影響下,我們認爲天然氣產業鏈公司2023Q3利潤有望環比大幅提升。隨着天然氣重卡銷量的持續提升,盈利能力有望不斷增厚,爲天然氣產業鏈帶來高盈利彈性。

我們持續對重卡板塊進行系統推薦,並建議關注天然氣發動機、整車、零部件等領域核心標的。

銀行:關注地產信用風險緩釋和城投化債模式落地

9月在政府債高增支撐下,社融數據好於預期,盡管信貸總量同比小幅少增,但居民信貸數據已有明顯改善,對公信貸數據則是受到去年同期政策性开發性金融工具撬動帶來的較高基數擾動。展望來看,年內政府債延續高增,有望成爲社融多增的積極因素,預計四季度社融存量增速中樞或保持小幅上行。板塊投資而言,建議下階段關注重點是地產信用風險緩釋和城投化債模式落地等。

個股方面推薦:(1)業績增長和估值位置帶來的投資回報明確,主要包括未來三年業績增速確定性強、估值回落至低位的機構重倉銀行;(2)個體進入資產質量拐點周期的估值修復;(3)受益於資本市場政策的大型銀行。

消費:總體趨勢向好,建議配置、關注估值切換機會

9月社零增速環比上升,細分品類來看,必選商品增速環比上升,可選商品增速同比上升、餐飲增速同環比均提高,地產鏈表現仍弱。綜合來看,消費在復蘇通道中保持前進,我們認爲總體趨勢向好。

配置建議上,當前首先建議配置估值回落至低位,但具備明確長期經營優勢的賽道龍頭,在政策預期擡升推動或基本面修復持續顯現的推動下,存在估值切換的機會,包括白酒、運動、消費互聯網、免稅、餐飲、養殖、食品、醫美化妝品等。同時提示後續隨宏觀經濟復蘇預期進一步兌現,順周期特徵顯著的人力資源、家居等行業機會。另外對於2023年以來景氣性板塊,包括黃金珠寶、餐飲供應鏈、零食等,建議關注其景氣的持續性。

房地產:產業鏈風險仍有待政策化解

總體而言,我們認爲房地產產業鏈中的拿地方面調整已經較爲充分,銷售即將見底,但新开工面積仍趨於下行,而竣工面積則在未來面臨較大幅度下行壓力,开發投資的增速預期也難言樂觀。預計後續政策的重心可能從穩房價轉爲穩投資。城中村改造和保障性住房建設政策仍然值得緊密關注。

對房地產產業鏈來說,部分开發企業的競爭環境明顯好轉,物業管理行業經營底盤也較爲穩健。

表2:相關行業投資主线及重點公司

資料來源:中信證券研究部

風險因素

▪ 宏觀經濟增速大幅下行;銀行資產質量超預期惡化;監管與行業政策超預期變化;

▪ 全球疫情的不確定性;經濟增速下行超預期,對應消費需求下降超預期;各行業政策超預期變動風險;通脹超預期,提價能力不足影響盈利能力的風險等;

▪ 物流運價低迷;基建投資不及預期;國四車輛淘汰、基建刺激等政策出台不及預期;柴油價格大幅波動;天然氣價格大幅波動;

▪ 缺芯導致整車出貨量不及預期的風險;汽車需求放緩的風險;關鍵原材料大幅漲價的風險;自動駕駛事故導致相關企業估值大幅下降的風險;行業競爭加劇的風險;

▪ 房地產政策出台的節奏和力度可能存在不及預期的風險;房地產市場銷售表現的企穩回升還需要一定的時間,銷售基本面的恢復存在不確定性;部分房地產企業在過往拿地不足,可售資源不及預期,盈利能力有進一步下行的風險。

注:本文節選自中信證券於2023年10月21日發布的《主題|透析9月經濟數據》

標題:透析9月經濟數據

地址:https://www.iknowplus.com/post/44032.html