長城證券:降低存量房貸已有預期,市場化行爲推動政策調整

8月31日晚,中國人民銀行和國家金融監督管理總局連續出台兩條房地產政策:降低存量首套住房貸款利率和調整優化差別化住房信貸政策。針對當前房地產調整周期所導致的經濟復蘇動能轉弱,7月份政治局會議提出“適應我國房地產市場供求關系發生重大變化的新形勢,適時調整優化房地產政策”。之後不斷出台房地產需求側刺激政策,但力度都比較弱。這一次,長城證券認爲,降低存量首套房貸利率實際是將“房貸置換”這一市場化行爲予以規範化的認可,降低居民利息負擔,刺激消費。調整優化差別化住房信貸實際是降低了二套住房貸款利率。這兩條政策有利於穩定房地產市場,對提振信心有積極意義,但要使房地產市場止跌回升可能還需要再進一步的降息。

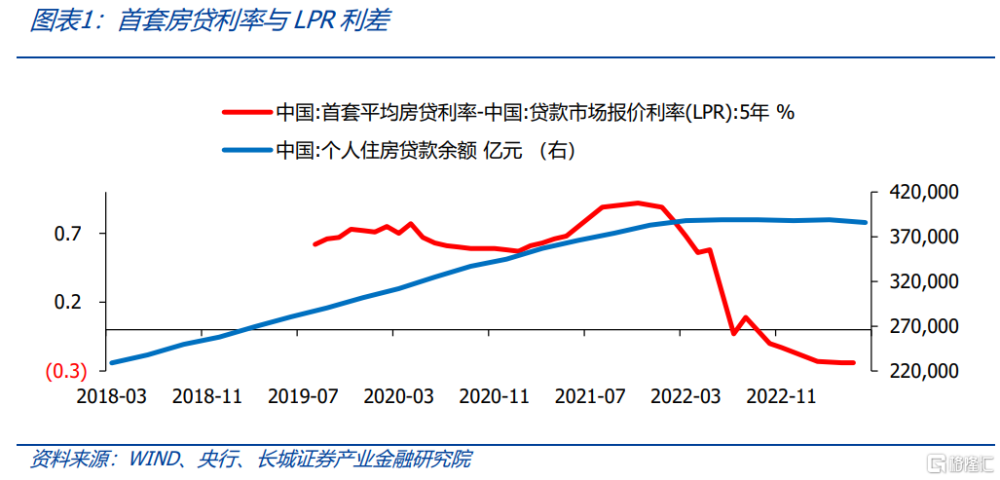

降低存量房貸已有預期,市場化行爲推動政策調整。房地產市場進入調整周期,房貸利率不斷降低。這導致前期房貸利率較高的借款人大量使用經營貸、消費貸來提前還貸。但這一市場化的貸款置換行爲一直未得到監管部門的正式批准。2023年8月1日,央行、外匯管理局在下半年工作會議上表示“要支持房地產市場平穩健康發展”並提出“指導商業銀行依法有序調整存量個人住房貸款利率”。8月31日,央行正式發文“自2023年9月25日起,存量首套住房商業性個人住房貸款的借款人可向承貸金融機構提出申請,由該金融機構新發放貸款置換存量首套住房商業性個人住房貸款。”

央行指出,“新發放貸款的利率水平由金融機構與借款人自主協商確定,但在貸款市場報價利率(LPR)上的加點幅度,不得低於原貸款發放時所在城市首套住房商業性個人住房貸款利率政策下限。新發放的貸款只能用於償還存量首套住房商業性個人住房貸款,仍納入商業性個人住房貸款管理。”

降低存量房貸的積極意義在於降低居民償債壓力,釋放消費能力。居民以低利率的新貸款置換高利率的舊貸款,可以減輕利息壓力。而且之前被用以置換房貸的經營貸、消費貸也可以回到其本來的作用。在當前內需不足的背景下,房貸置換後釋放出的消費能力有利於提振內需。以100萬元、25年期、原利率5.1%的存量房貸爲例,假設房貸利率降至4.3%,可節約借款人利息支出每年超5000元,可以顯著增加消費能力。

調整優化差別化住房信貸政策的核心就是降低二套房貸利率,實質就是降息,是對8月份未降低5年期LPR的一種平衡,或者說更有針對性的變相降息。8月20日,LPR利率非對稱降息,1年期LPR利率下調10bp,而與個人住房貸款掛鉤的5年期LPR卻維持不變。8月31日,央行指出“二套住房商業性個人住房貸款利率政策下限調整爲不低於相應期限貸款市場報價利率加20個基點”。而之前二套房貸利率是LPR加60個基點,也就是相當於降低二套房貸利率40bp。2019年,根據央行2019年中國城鎮居民家庭資產負債情況調查,我國城鎮居民家庭的住房擁有率爲96%,其中一套住房佔比58.4%,兩套佔比31%。粗略推算,二套房貸利率下調40bp,相當於整個房地產市場利率下調約12bp。

降低存量房貸約相當於降息18bp。首先,降低存量房貸主要針對2020年以後新增住房貸款,因爲2020年3月,央行要求“房貸換錨”,將之前的浮動房貸利率轉換爲以LPR爲定價基准加點形成的浮動利率。2020年平均首套房貸利率的基准大約是60BP,但政策利率下限各地不一,全國平均水平與LPR的差距難以准確估計。

然後,長城證券預估本次存量首套房貸利率的下調空間可能在30BP左右。這一方面是所有存量首套房貸利率與政策下限之間的利差應該在60BP以內,另一方面商業銀行和購房者的協商過程應該選取中間位置,很難一次性降至政策下限水平。因此長城證券認爲30BP或是合適水平。

最後,長城證券測算存量房下調30BP,首套住房佔比58.4%左右(2019年),約相當於降息18bp。

降低首套存量房貸利率和降低二套房貸款利率政策下限這兩項刺激政策的效力大約等同於降息30bp。再加上6月份降低5年期LPR10bp,2023年以來已經降息40bp左右,這離長城證券年度報告中預估的50bp的降息空間還有一定距離,因此要想房地產市場止跌回升,長城證券預計仍需繼續降息。

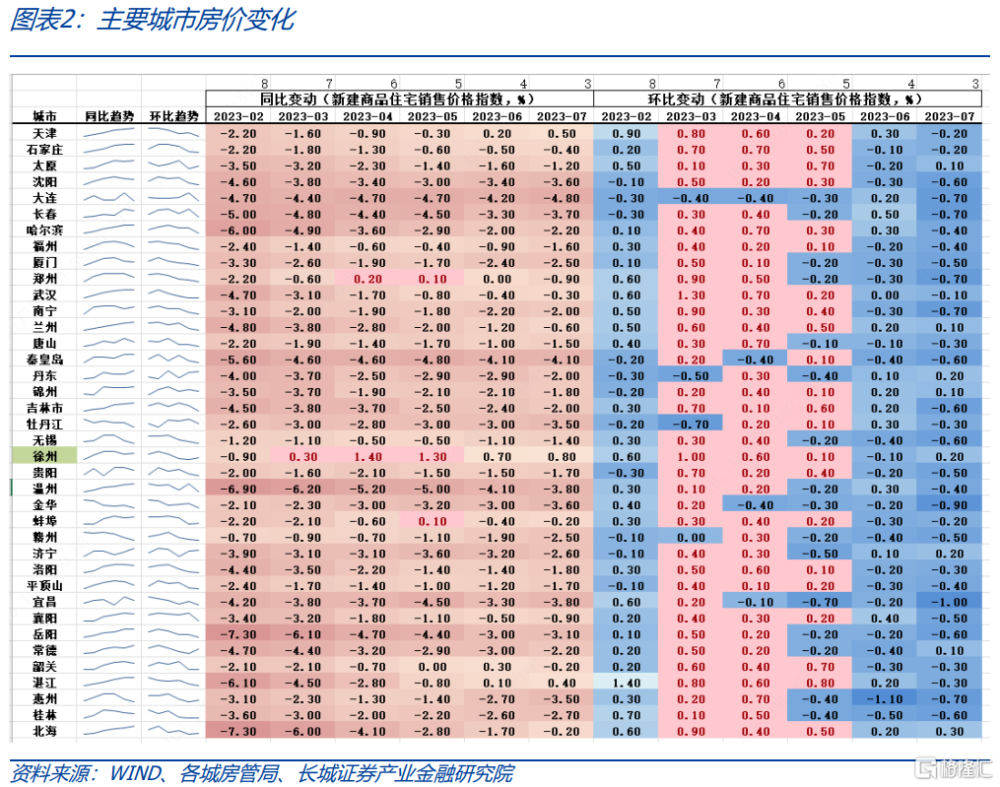

央行指出,首套住房商業性個人住房貸款利率政策下限按現行規定執行,長城證券理解這指的就是今年1月建立的首套住房貸款利率政策動態調整機制。這一政策至今已經執行接近8個月,但整體收效並沒有太明顯。當時符合條件、可放寬首套房貸利率(維持、下調或取消利率下限)的城市有23個;而到了3月末,70大中城市中,房價同比和環比連續三個月負增的城市進一步增加至38個。實際上據央行數據,截至2023年3月末,可放寬首套房貸利率下限的城市有96個。並且其中83個城市下調了首套房貸利率下限,較全國的下限要求低10~40個基點(即在LPR基礎上下調30~60個基點);12個城市取消了首套房貸利率下限。最近一個觀察期內(2023年4-6月),38城裏僅徐州房價同比、環比均連續三個月回升,其余城市房價並無明顯好轉。

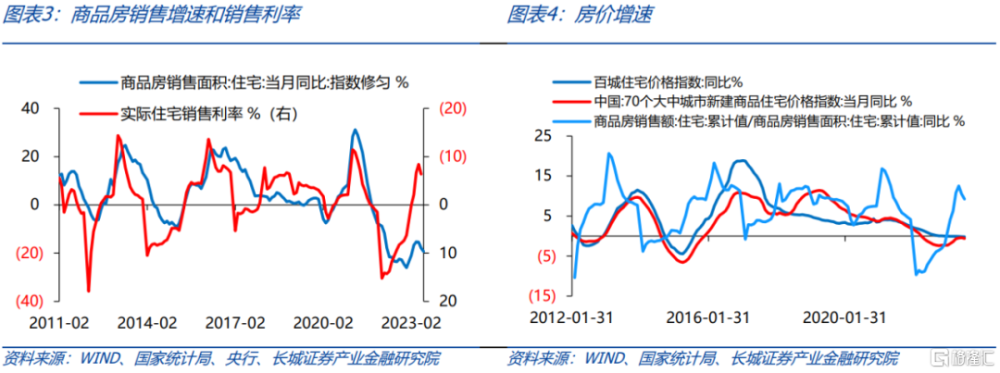

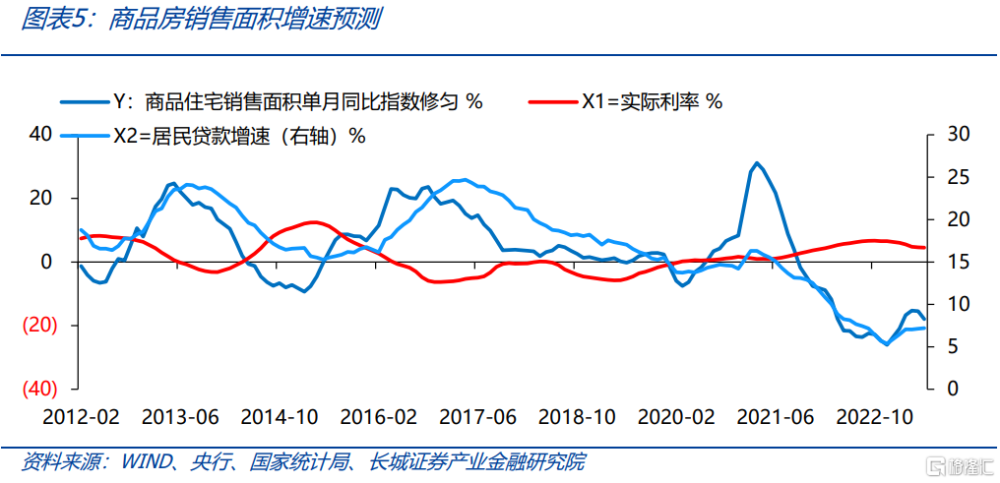

長城證券認爲,調降名義利率固然有利,但在房價下行壓力之下,剔除房價影響的實際利率下降才能真正推進商品房銷售。長城證券前期以央行公布的金融機構人民幣貸款加權平均利率:個人住房貸款作爲名義利率,以統計局公布的商品住宅銷售額/銷售面積計算房價增速,兩者相減大致衡量實際利率。但今年以來實際住宅銷售利率明顯降低,住宅銷售增速卻沒有明顯回暖。這主要是因爲商品住宅銷售額/銷售面積計算的房價增速高於70大中城市房價同比。實際上70城商品住宅價格同比、百城住宅價格同比均仍在負增,實際利率仍然處於偏高水平。

因此長城證券以70城口徑的實際利率(金融機構人民幣貸款加權平均利率-70城商品住宅價格同比)觀察,不難發現2018年以後,實際利率降低對商品房銷售面積的刺激作用明顯減弱。另外,2021年以來居民貸款增速明顯走低,可能有部分提前還貸的影響,居民信貸收縮的傾向愈加明顯。但實際利率降低對於提振商品房銷售仍然起到正面作用,當前調降存量房貸利率,也可以一定程度減緩提前還貸的壓力,防止居民信貸收縮傾向加劇;降低二套房貸款利率,也有利於活躍地產交易市場,刺激商品房銷售回暖。

風險提示

地方債務風險;房地產調整周期;宏觀政策不及預期

注:本文來自長城證券2023年9月1日發布的《降低存量首套房貸利率和二套房貸利率下跌快評》,分析師:蔣飛

S1070521080001 ;賀昕煜S1070122050027

標題:長城證券:降低存量房貸已有預期,市場化行爲推動政策調整

地址:https://www.iknowplus.com/post/28624.html