A股中報快覽:二季度或爲全年業績底部,下半年回升

二季度或爲全年業績增速底部,下遊行業盈利增速顯現初步企穩跡象

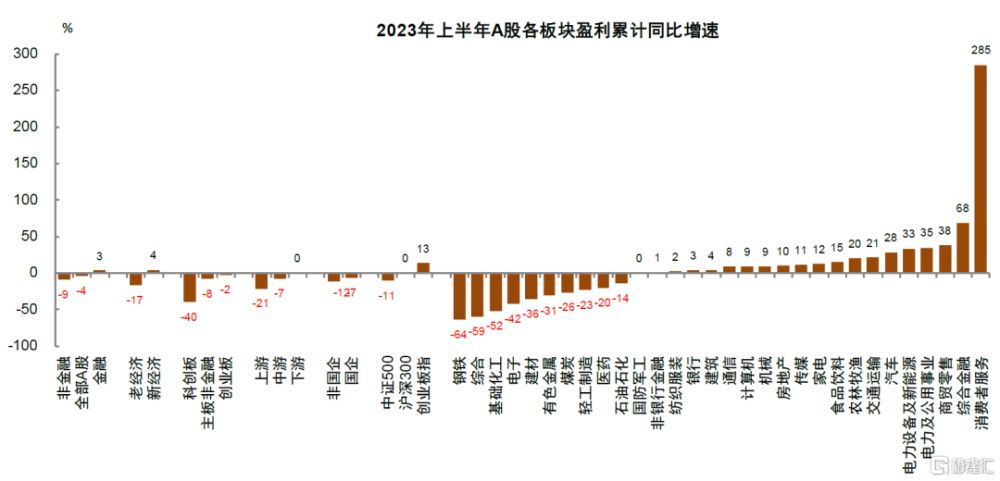

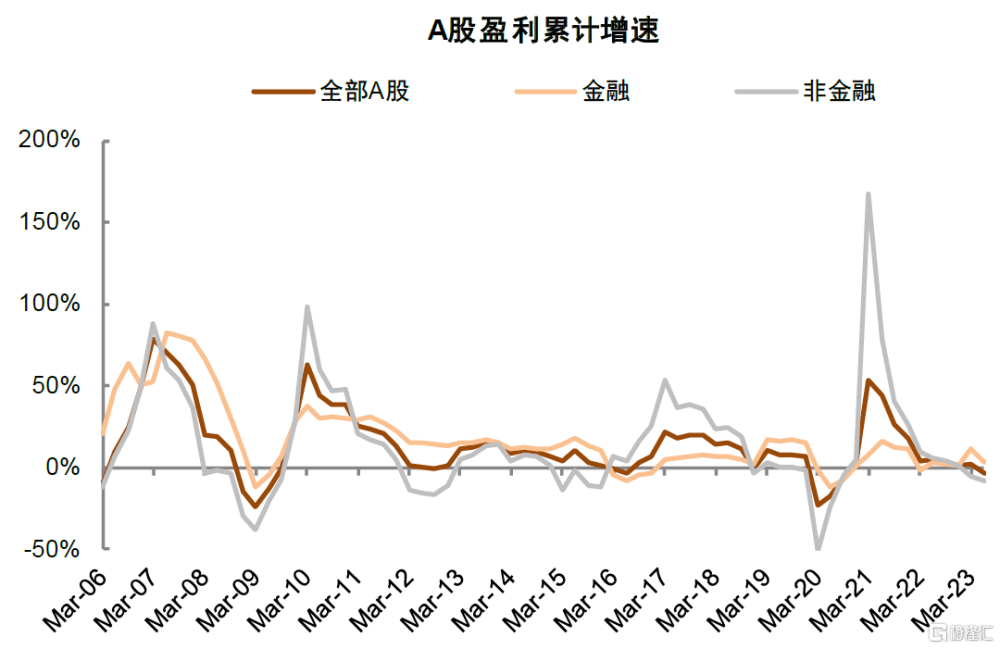

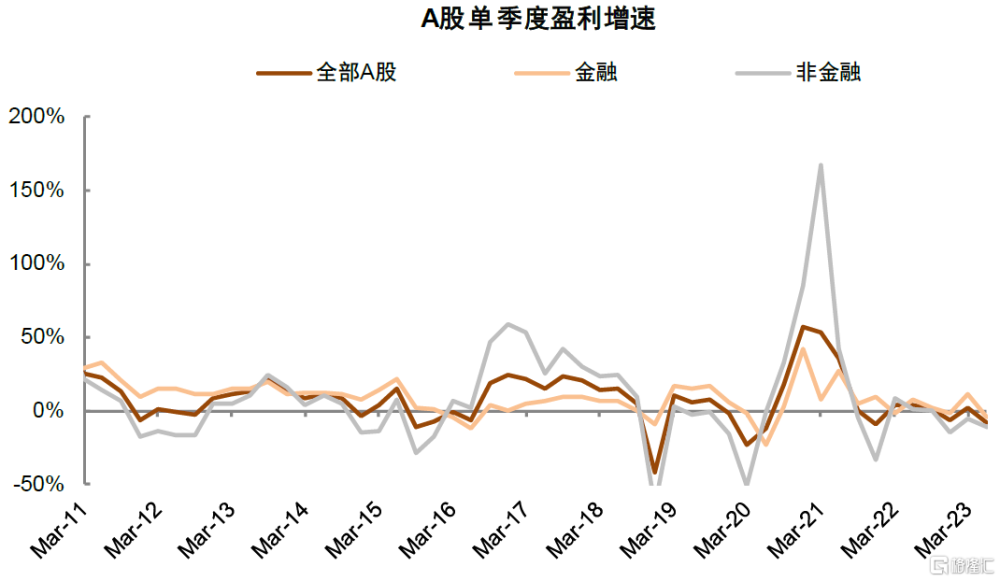

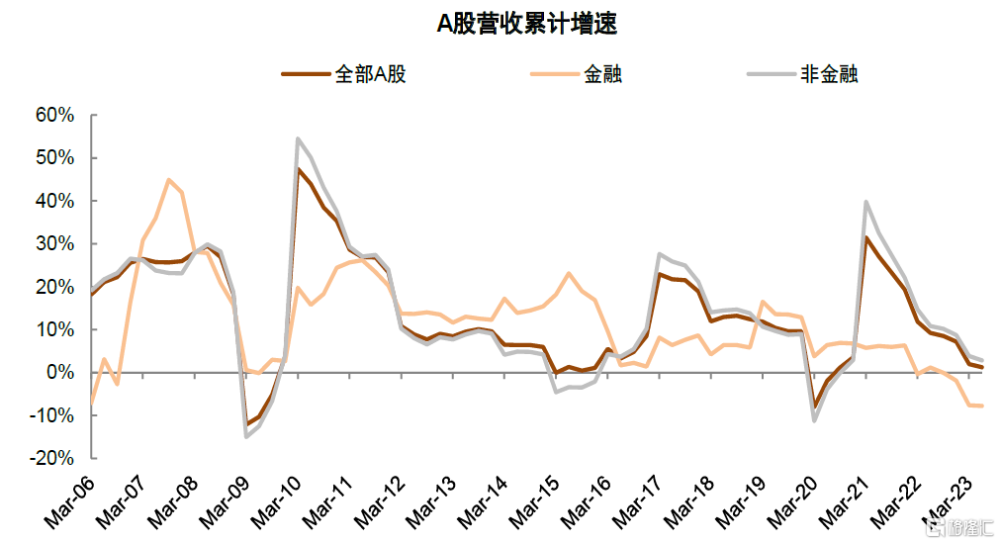

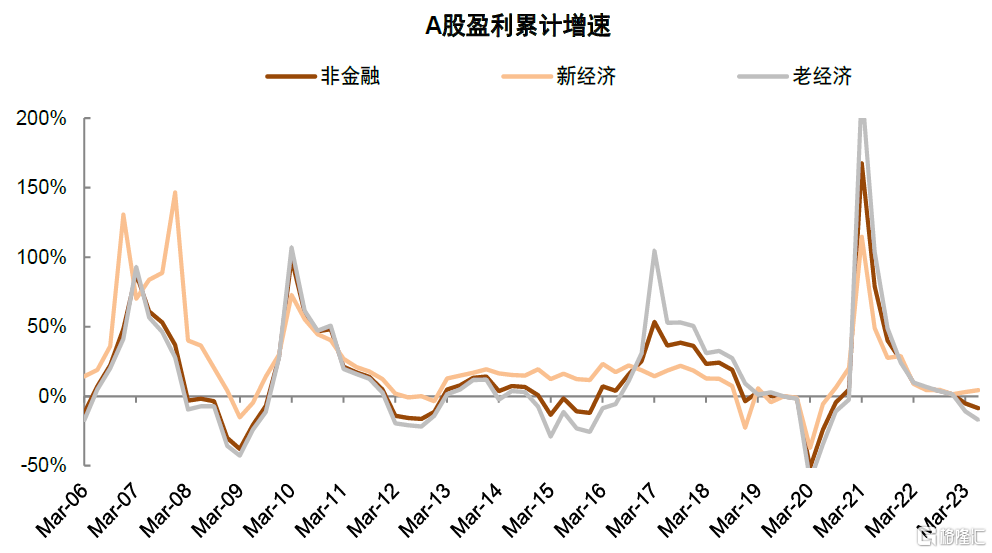

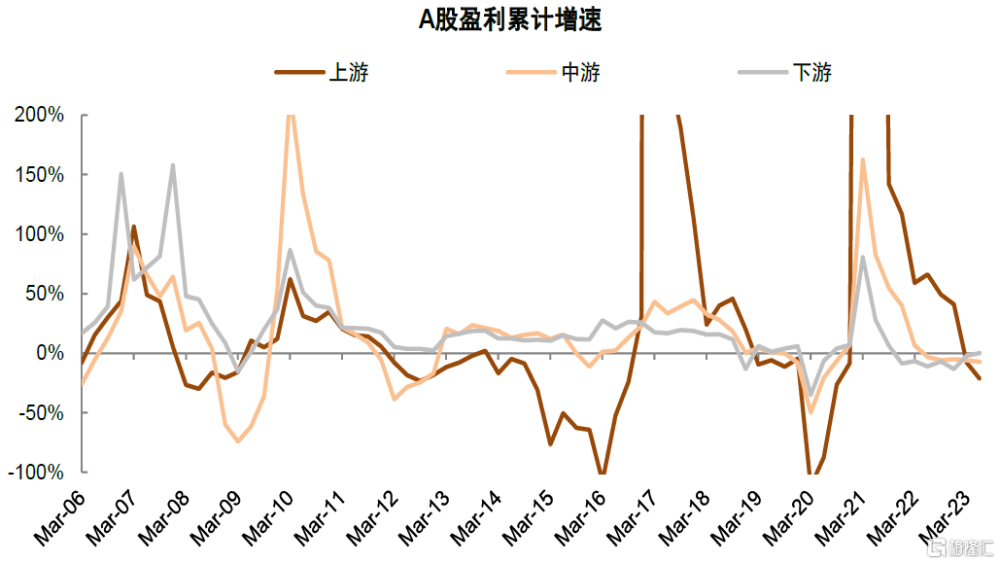

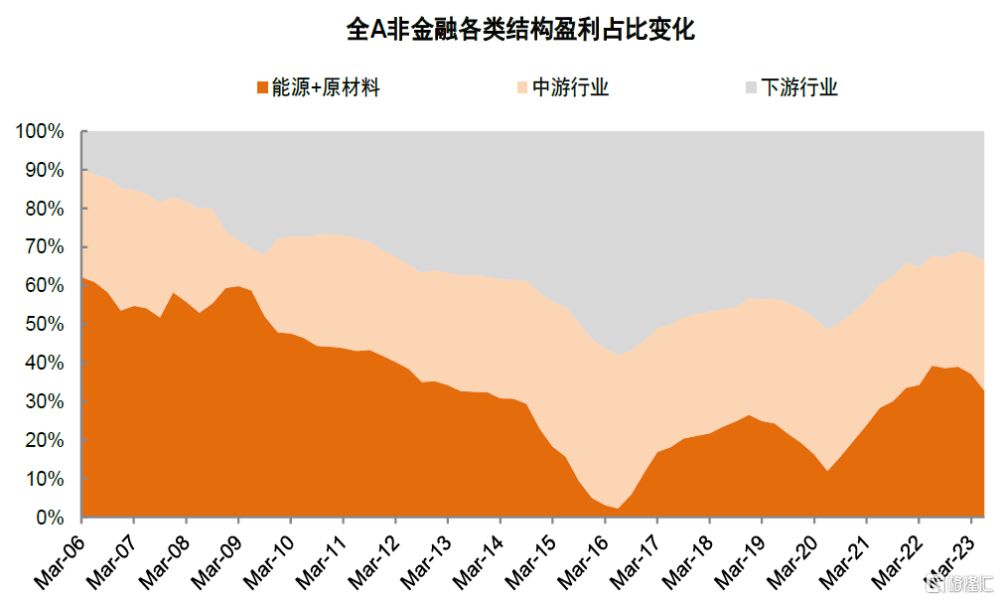

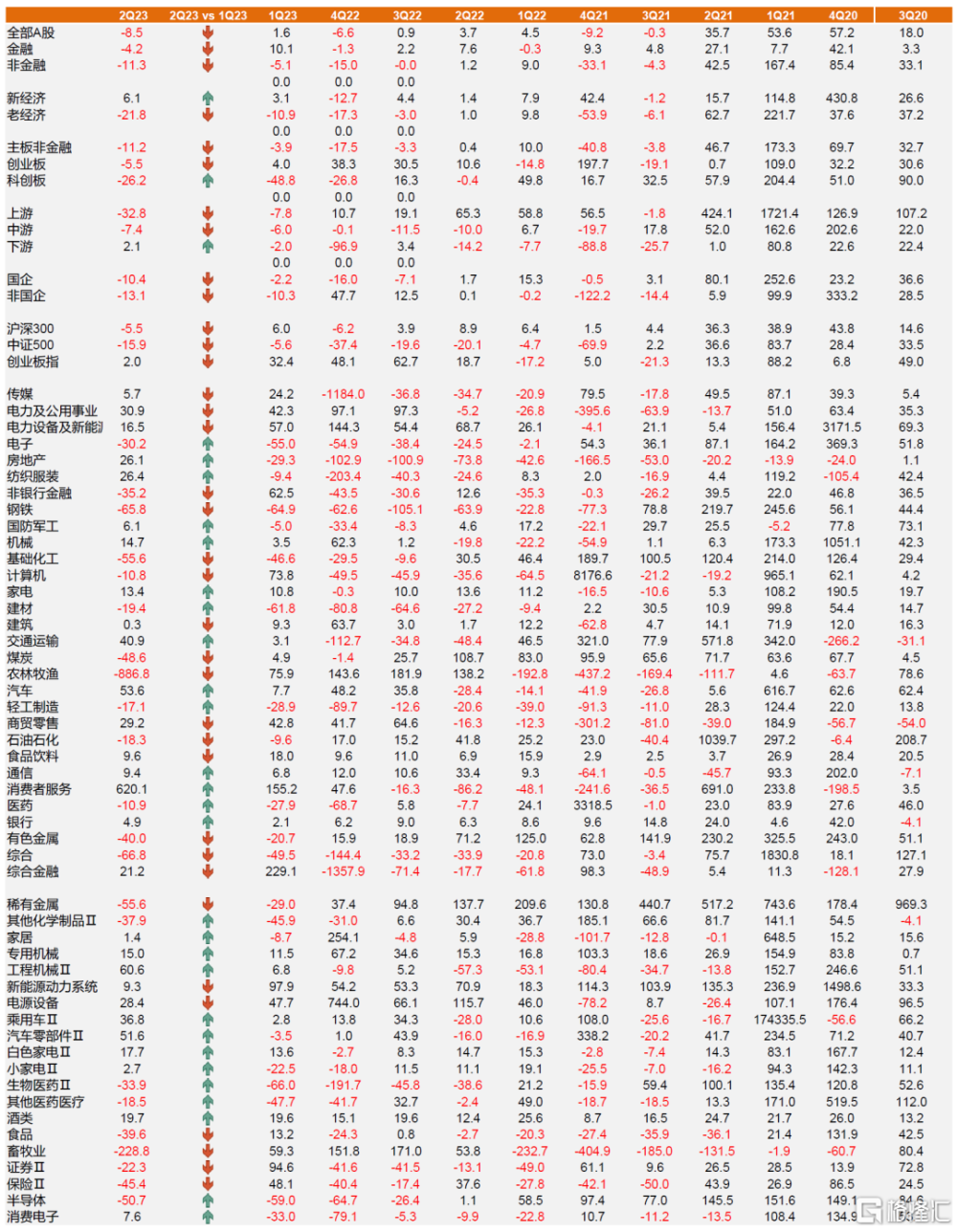

2023年上半年A股盈利同比下滑3.7%但不乏結構亮點,下半年有望逐步改善。受二季度國內經濟增長環比有所放緩以及PPI同比下滑近4.5%的影響,全A/金融/非金融上半年淨利潤同比增長-3.7%/+3.1%/-8.7%,非金融上半年營收同比放緩至2.9%,其中單二季度全A/金融/非金融淨利潤同比增長-8.5%/-4.2%/-11.3%。金融板塊二季度盈利增長略有下滑,銀行盈利同比改善,但資本市場表現影響非銀板塊業績;二季度非金融營業收入同比增長2.4%(略低於1Q23的3.6%),淨利潤同比放緩幅度大於營收放緩程度,體現淨利潤率仍有所下滑,物價偏弱是其中的主要影響因素。分類別看,新經濟行業盈利增長好於老經濟,新經濟2Q23盈利同比增速提升至+6.1%而老經濟下滑至-21.8%,上中下遊盈利增長分別爲-32.8%/-7.4%/+2.1%,隨着能源和原材料價格回落,上遊對中下遊盈利擠壓得到進一步緩解,二季度能源原材料的盈利ttm佔比從4Q22的39%進一步回落至33%。

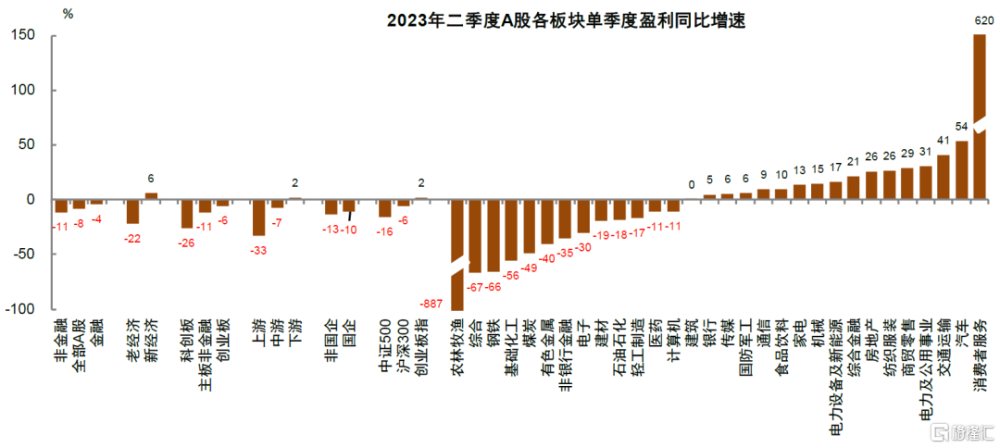

具體行業層面的業績增長特徵包括:1)能源原材料行業二季度盈利增長回落幅度加大,石油石化、煤炭和有色金屬等上遊行業盈利增速環比下滑較多,鋼鐵和基礎化工同比下滑幅度仍在50%以上,建材行業由於基數原因增速改善;2)中遊領域中,2Q23電力設備及新能源由一季度57.0%高增長放緩至16.5%,其中鋰電材料、上遊金屬材料和硅料硅片等環節業績下滑幅度較大;機械和軍工的盈利增速則相對一季度改善並轉爲正增長。3)消費板塊二季度業績增速普遍有所改善,與出行相關的消費者服務同比扭虧爲盈,航空機場虧損幅度收窄,汽車板塊二季度盈利大幅增長53.6%,乘用車、商用車和汽車零部件均實現較高增長,白酒、家電和化妝品行業維持較強的業績增長韌性,地產鏈行業的盈利在竣工數據的支持下相比一季度有所改善,醫藥板塊受防疫相關需求下降影響整體業績有待改善。4)TMT板塊中電子受半導體和光學光電拖累盈利同比下滑30.2%,通信業績受運營商驅動穩健增長,計算機和傳媒二季度業績增速環比一季度放緩。

具體來看,二季度業績增幅較大的行業是消費者服務、汽車、交通運輸,降幅較大的行業是農林牧漁、鋼鐵和基礎化工。二季度能源原材料板塊盈利的下滑以及中下遊需求改善有限,是二季度盈利趨緩的主要原因,結合基數因素以及當前穩增長政策力度不斷加碼,我們認爲盈利底部在二季度可能在逐步確認,下半年非金融盈利增長有望改善。

圖表1:2023年二季度A股盈利增速分板塊一覽

資料來源:Wind,中金公司研究部

圖表2:2023年上半年A股盈利增速分板塊一覽

資料來源:Wind,中金公司研究部

圖表3:2023年上半年A股整體盈利同比增速有所放緩

資料來源:Wind,中金公司研究部

圖表4:2Q23全A/金融/非金融盈利同比增速分別爲-8.5%/-4.2%/-11.3%

資料來源:Wind,中金公司研究部

圖表5:2023Q2非金融營收同比增速下滑至2.4%

資料來源:Wind,中金公司研究部

圖表6:2023Q2新經濟盈利同比小幅反彈,老經濟下滑

資料來源:Wind,中金公司研究部

圖表7:2023Q2下遊盈利同比增速轉正至2.1%,上遊同比回落進一步下滑至-32.8%

資料來源:Wind,中金公司研究部

圖表8:能源原材料盈利(ttm)佔比持續回落至33%

資料來源:Wind,中金公司研究部

圖表9:A股行業單季度淨利潤同比增速

資料來源:Wind,中金公司研究部

利潤分配繼續從上遊轉向下遊,A股資本开支周期反彈主要受老經濟驅動

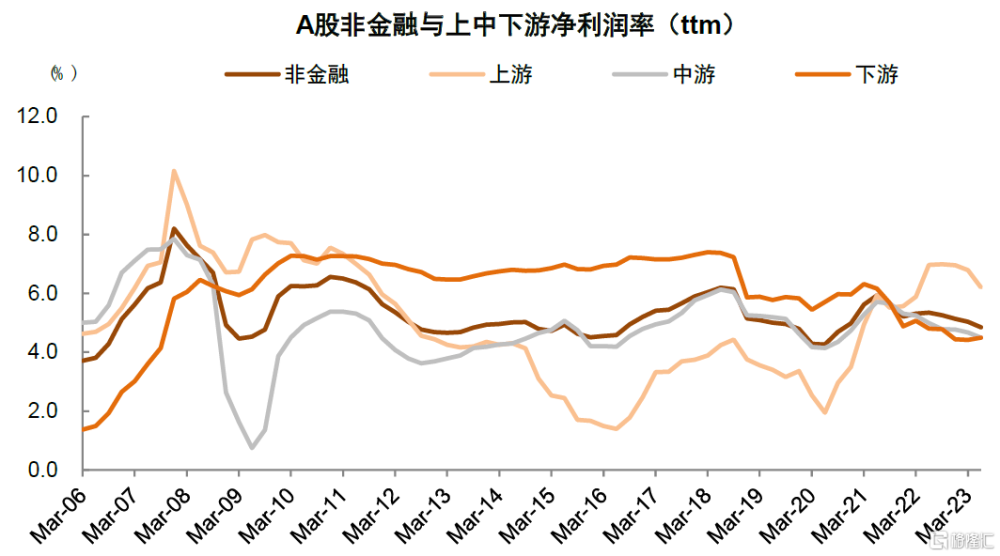

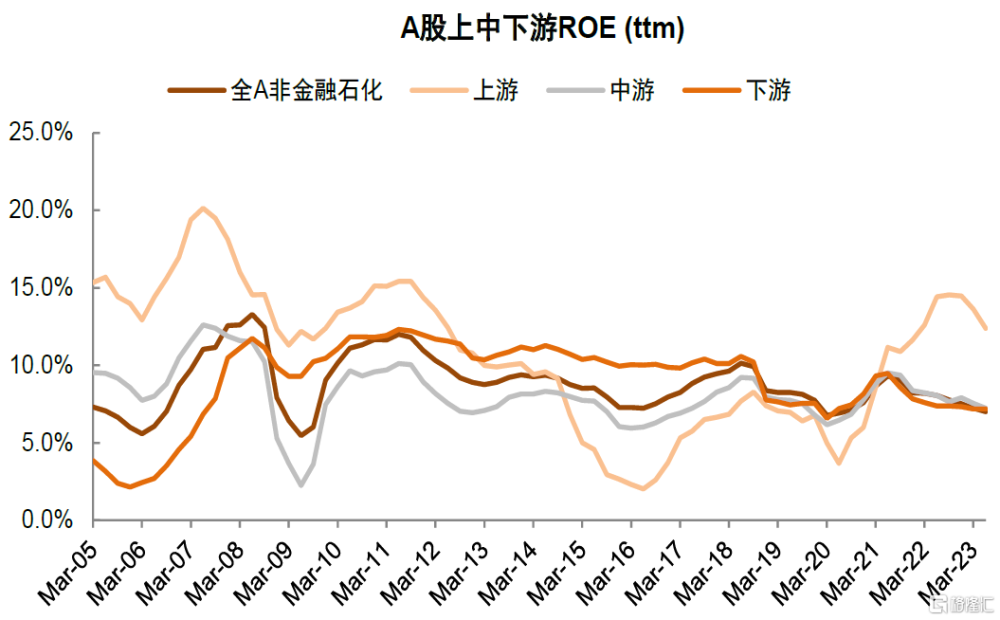

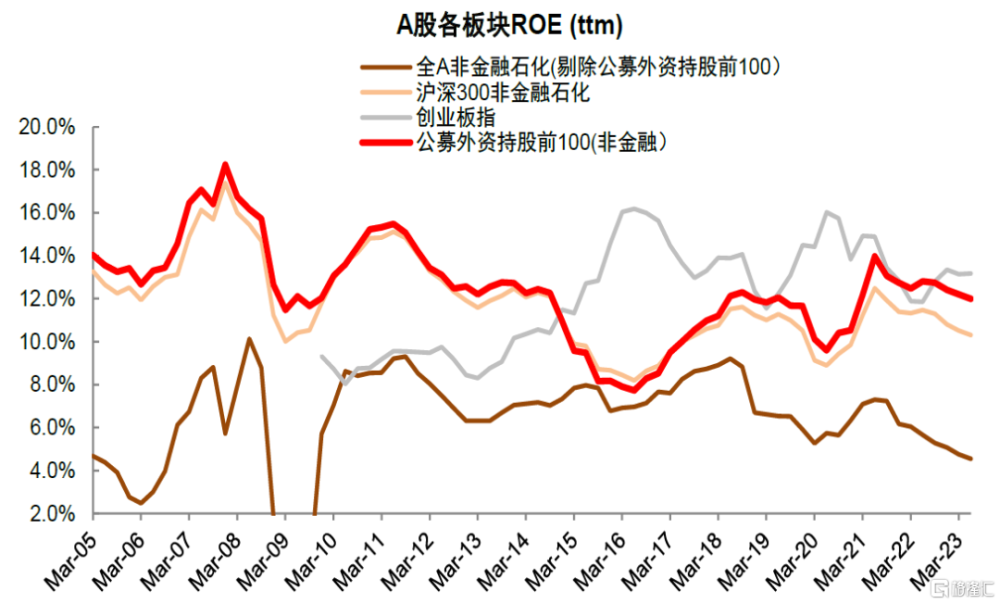

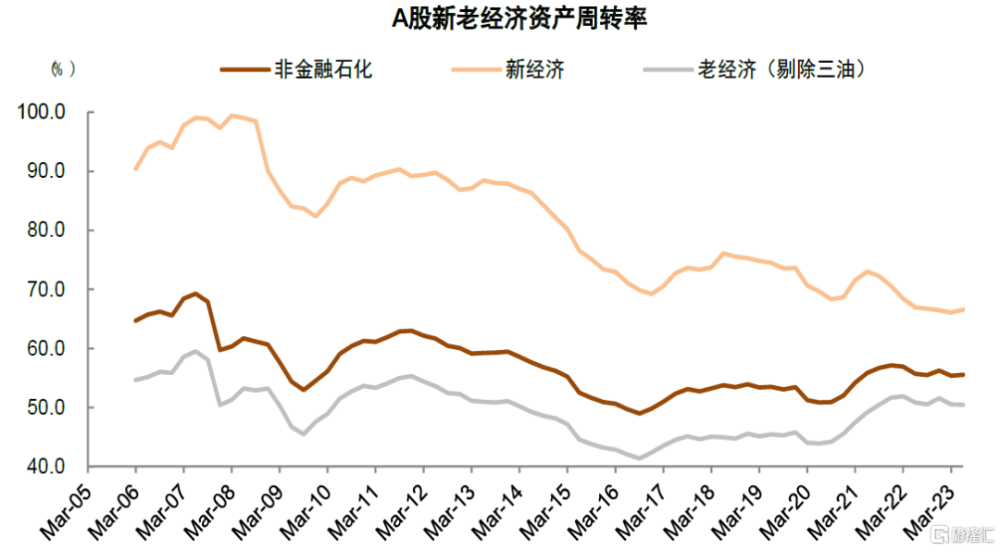

1)A股非金融利潤率和ROE小幅下滑,下遊企穩改善。A股非金融公司ROE(ttm)延續回落,2Q23 的ROE(ttm)下行至7.37%,相比2Q21下降接近2個百分點,下行持續的時間在歷輪下行周期中已經偏長,其中下遊行業ROE(ttm)相比1Q23環比提升,上遊行業ROE(ttm)則有所回落;拆分來看,主要下滑仍是受到淨利潤率影響,上遊行業淨利潤率回落帶來非金融整體淨利潤率放緩。去年我們提示上市非金融企業的費用率降至2013年以來的最低水平,反映過去三年企業在疫情影響下節省开支,未來利潤率提升可能需要更多依賴毛利率改善。從資產周轉率看,近幾個季度A股資產周轉率相對平穩,無論是新老經濟基本處於穩定狀態,不再是之前的下滑趨勢,未來企業周轉率的改善仍需要依賴經濟修復帶來企業活力改善。結構上,盡管上遊行業ROE連續回落但仍處歷史較高水平,主要受能源行業的盈利韌性支撐,下遊ROE企穩但仍處於多年低位。

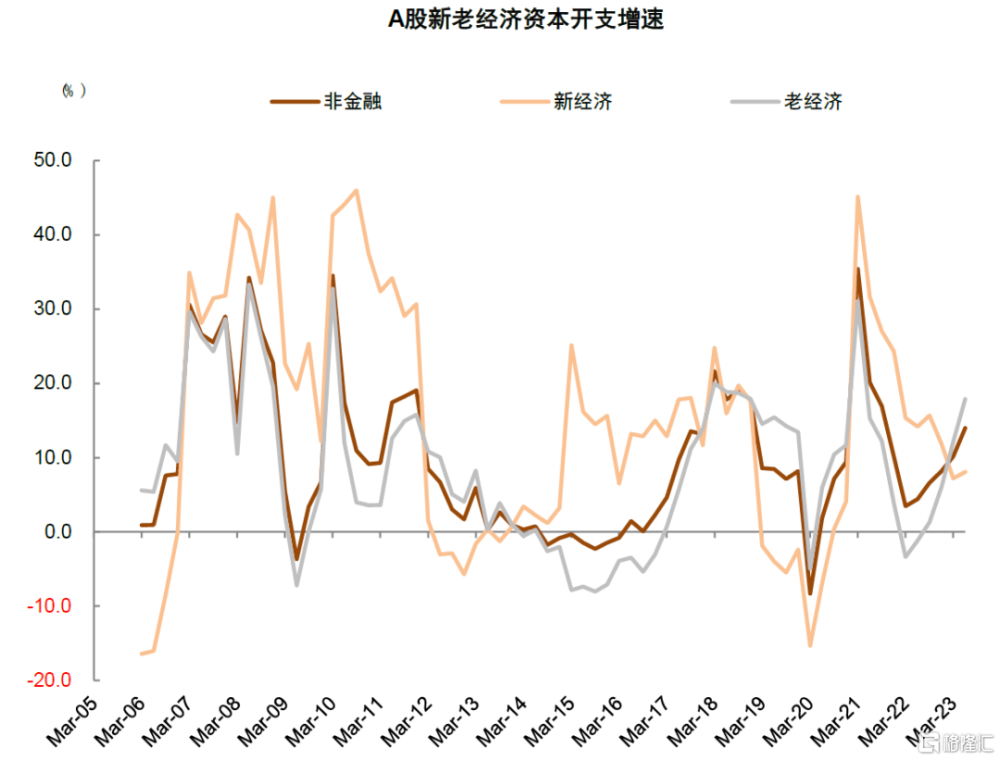

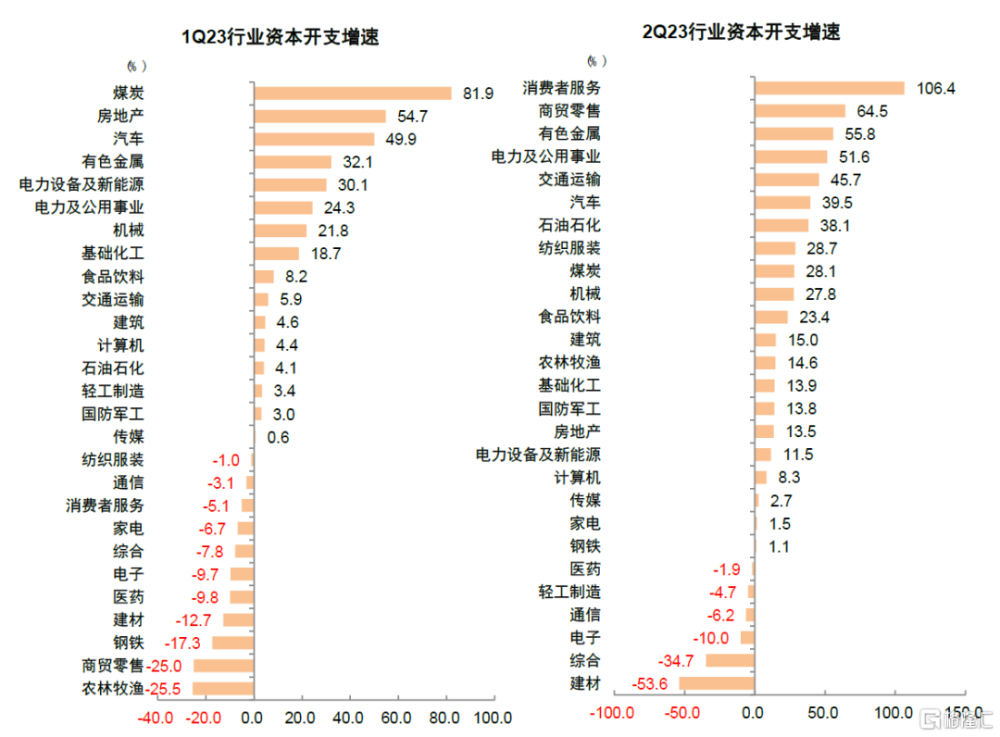

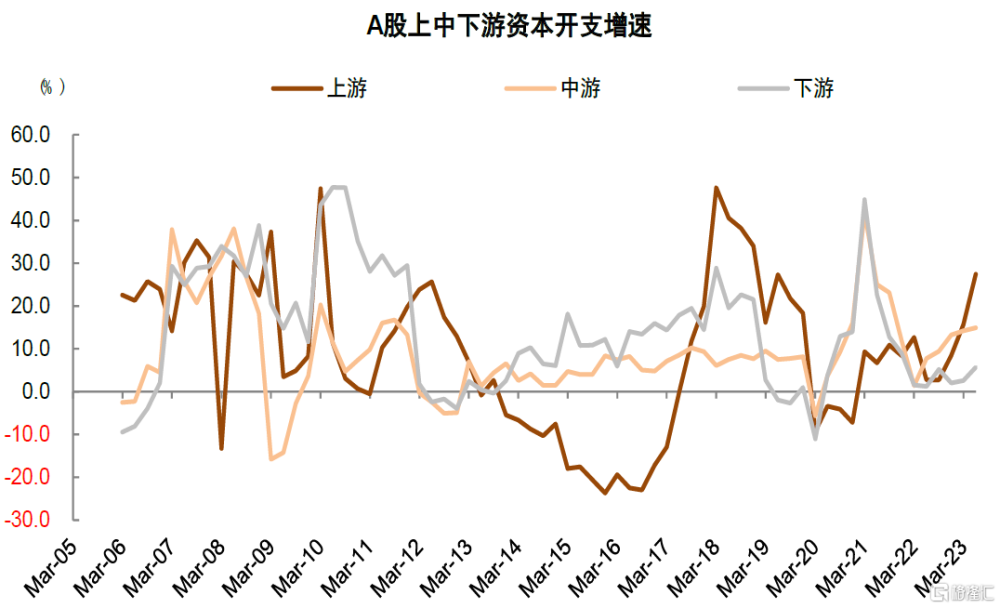

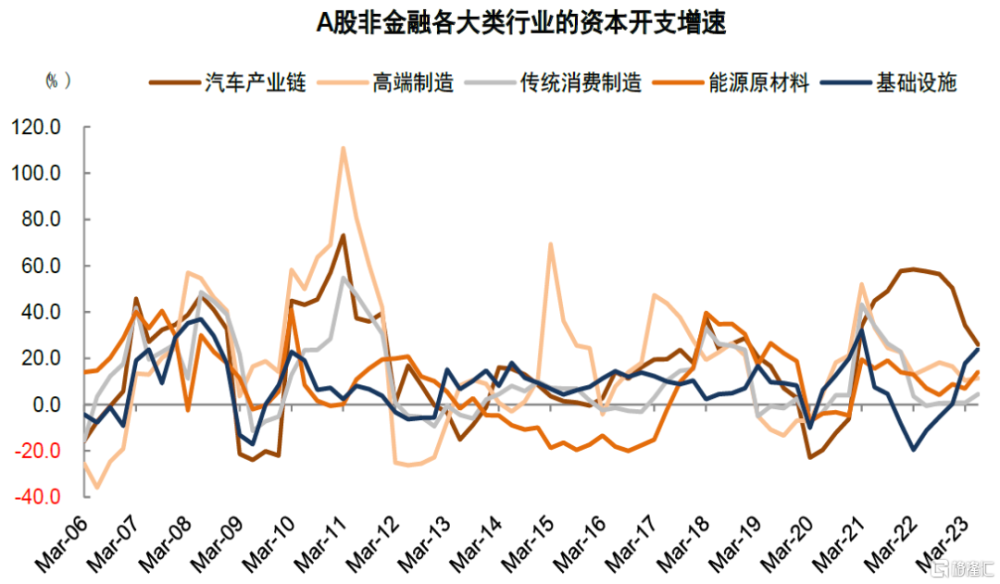

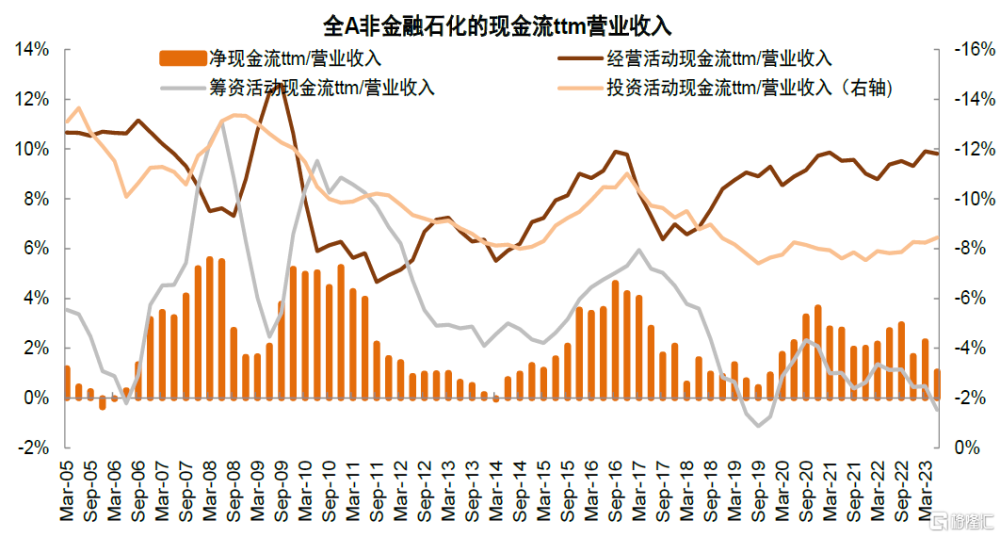

2)A股整體資本开支在老經濟行業驅動下有所回升。A股非金融的資本开支增速經歷前期連續回升後,2Q23增速反彈7個百分點至17.3%,但上市公司的籌資現金流/營業收入進一步下降,未來或將對資本开支擴張有一定制約。結構上,2Q23國企資本开支同比增速反彈高於非國企(22.5% v.s. 10.2%);2Q23新經濟資本开支增速略有反彈,汽車產業鏈放緩較多,老經濟資本开支增速大幅度回升並超過新經濟的水平(2Q23分別爲6.7% v.s. 24.7%),其中主要貢獻來自上遊行業。行業層面上,新經濟方面,2Q23汽車產業鏈資本开支增速整體放緩,電力設備及新能源資本开支增速放緩至11.5%,鋰電池行業資本开支下滑,汽車2Q23繼續維持39.5%的較高增速,消費類行業資本开支仍待企穩,電子和醫藥的資本开支仍延續負增長;老經濟行業中,石油石化2Q23資本开支大幅回升至38.1%,成爲老經濟資本开支上行的最主要貢獻,電力及公用事業和交通運輸等業績見底回升行業的資本开支2Q23也超過40%。我們在前期發布的《從供給側出清視角看行業投資機會》的報告指出,疫情和經濟周期下行影響既包括需求側,也有供給側,若行業經歷供給中長期出清後,需求邊際改善將有望帶來較高的業績增長彈性,這一類機會可能在上遊資源和傳統制造領域較多,我們報告中提示的商用車和航海裝備2Q23均爲全市場盈利增速最高的行業之一。

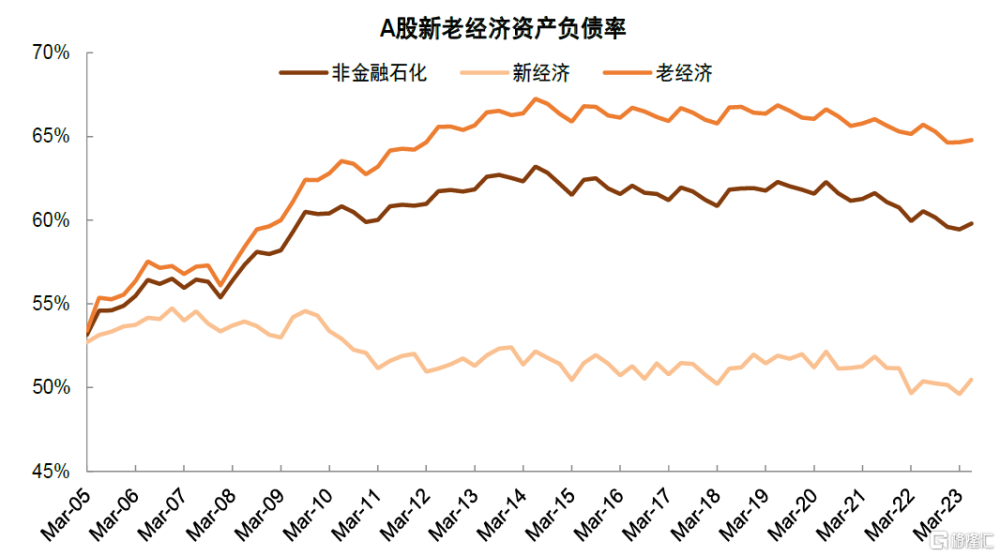

3)資產負債率穩中有降,現金資產仍佔比維持高位。近年A股上市公司資產負債表結構整體穩中趨降,二季度A股非金融的資產負債率相比去年同期略有下降,其中老經濟低於去年同期。我們同樣關注到近3年上市公司(非金融、地產建築)的現金資產/總資產比重持續上升,2Q23現金資產佔比維持高位,反映企業整體投資偏好仍然有待提振。不過這也意味着當前政策層更加強調上市公司分紅導向後,企業具備提升分紅的條件,未來可關注上市公司分紅意愿的提升。從庫存層面,中下遊行業存貨增速進一步回落至低位,尤其是地產鏈行業去庫存周期較爲充分,高庫存對業績層面的壓制我們認爲未來可能有所緩解。

4)關注業績改善結構性機會。二季度價格因素導致企業盈利階段性走弱,其中能源原材料佔A 股盈利比重仍高於30%,放大了工業品價格下降對上市公司盈利的影響。基數因素結合當前穩增長政策加碼,我們認爲A股盈利增速低點可能已經出現,下半年盈利增速有望逐季回升,重點關注未來盈利修復的彈性。結構層面,我們認爲2023年持續高增長的行業可能相對稀缺,在總量增長階段性偏弱的環境下,困境反轉和復蘇可能是值得關注的投資主线,並且業績相對穩定的高分紅領域也可能受到較多關注。我們建議關注需求好轉或者庫存和產能等供給格局改善的細分領域,包括白酒、汽車零部件、商用車、貴金屬、中藥、通信服務、白色家電、電網設備、珠寶首飾和航海裝備等。

圖表10:A股上遊和中遊利潤率ttm下滑,下遊利潤率小幅企穩回升

資料來源:Wind,中金公司研究部

圖表11:A股整體資產負債率低於去年同期

資料來源:Wind,中金公司研究部

圖表12:2023Q2上遊和中遊行業ROE有所回落,下遊ROE逐漸企穩

資料來源:Wind,中金公司研究部

圖表13:當前機構重倉的龍頭公司整體ROE有所回落

資料來源:Wind,中金公司研究部

圖表14:老經濟帶動A股資本开支增速反彈,新經濟資本开支增速仍處於低位

資料來源:Wind,中金公司研究部

圖表15:消費者服務資本开支大幅增長,有色金屬、電力及公用事業等行業資本开支同比增速繼續保持較高水平

資料來源:Wind,中金公司研究部

圖表16:A股上遊資本开支增速大幅上升,下遊和中遊資本开支增長改善幅度較小

資料來源:Wind,中金公司研究部

圖表17:汽車產業鏈資本开支增速回落,傳統消費制造、能源原材料及基礎設施的資本开支增速回升

資料來源:Wind,中金公司研究部

圖表18:新、老經濟資產周轉率相對平穩

資料來源:Wind,中金公司研究部

圖表19:A股非金融石化的籌資活動現金流轉淨流出

資料來源:Wind,中金公司研究部

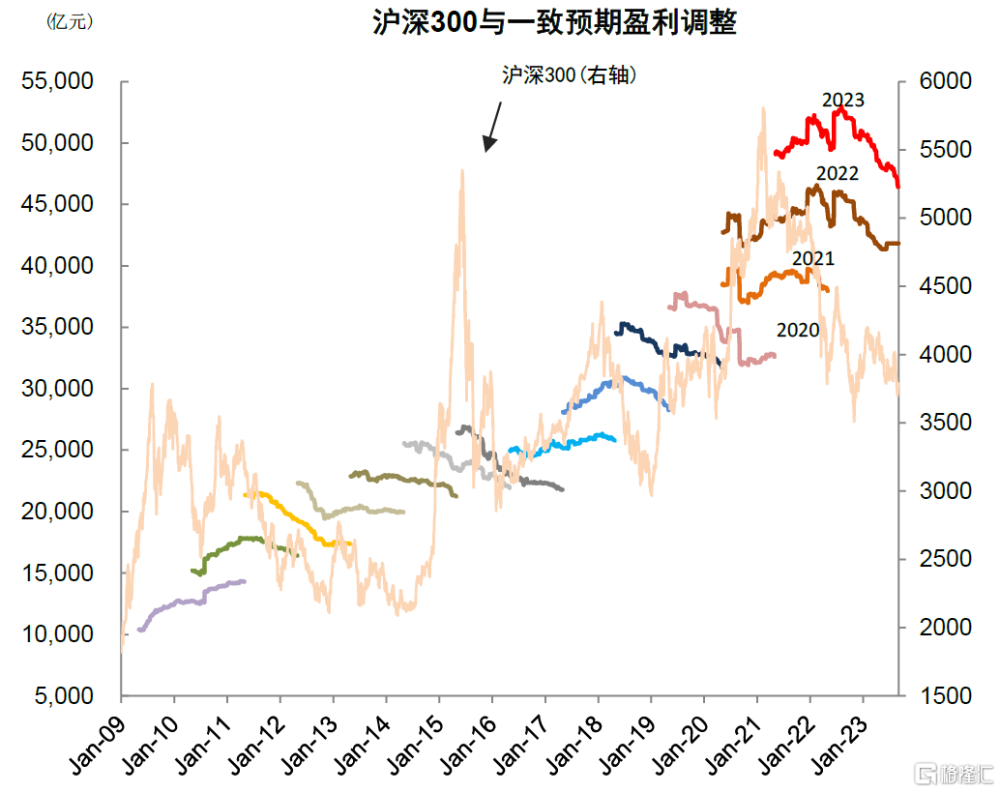

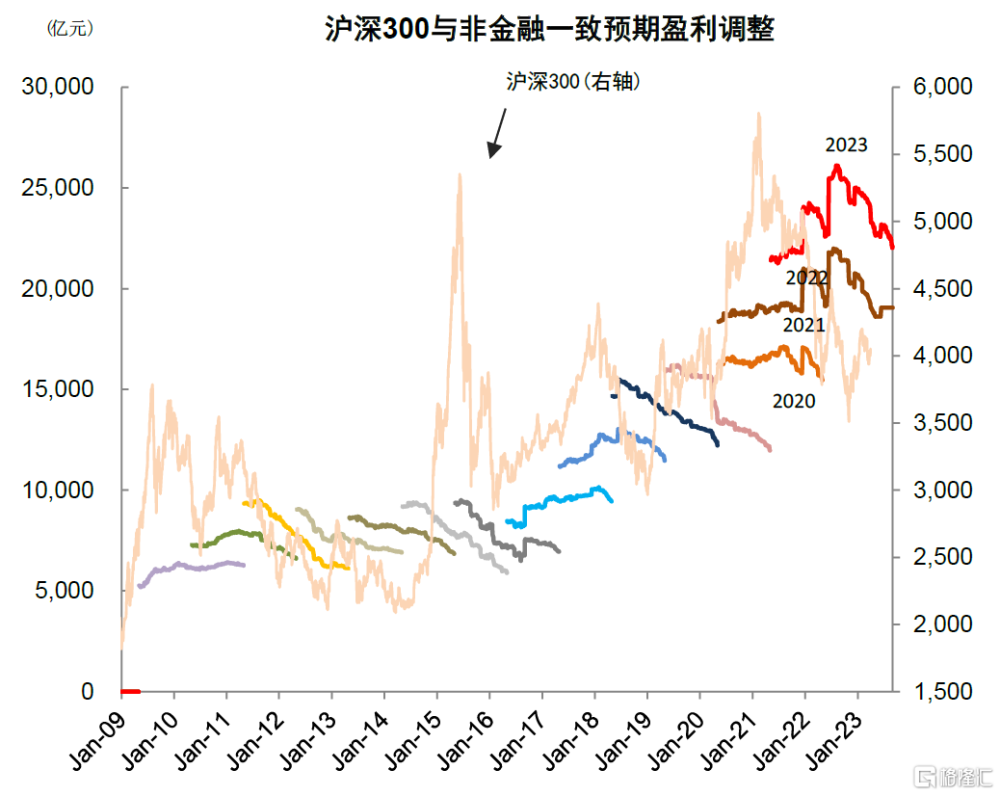

圖表20:滬深300成份預測淨利潤持續下修

注:數據截至2023年8月30日

資料來源:Wind,朝陽永續,中金公司研究部

圖表21:滬深300非金融成份預測淨利潤小幅下修

注:數據截至2023年8月30日

資料來源:Wind,朝陽永續,中金公司研究部

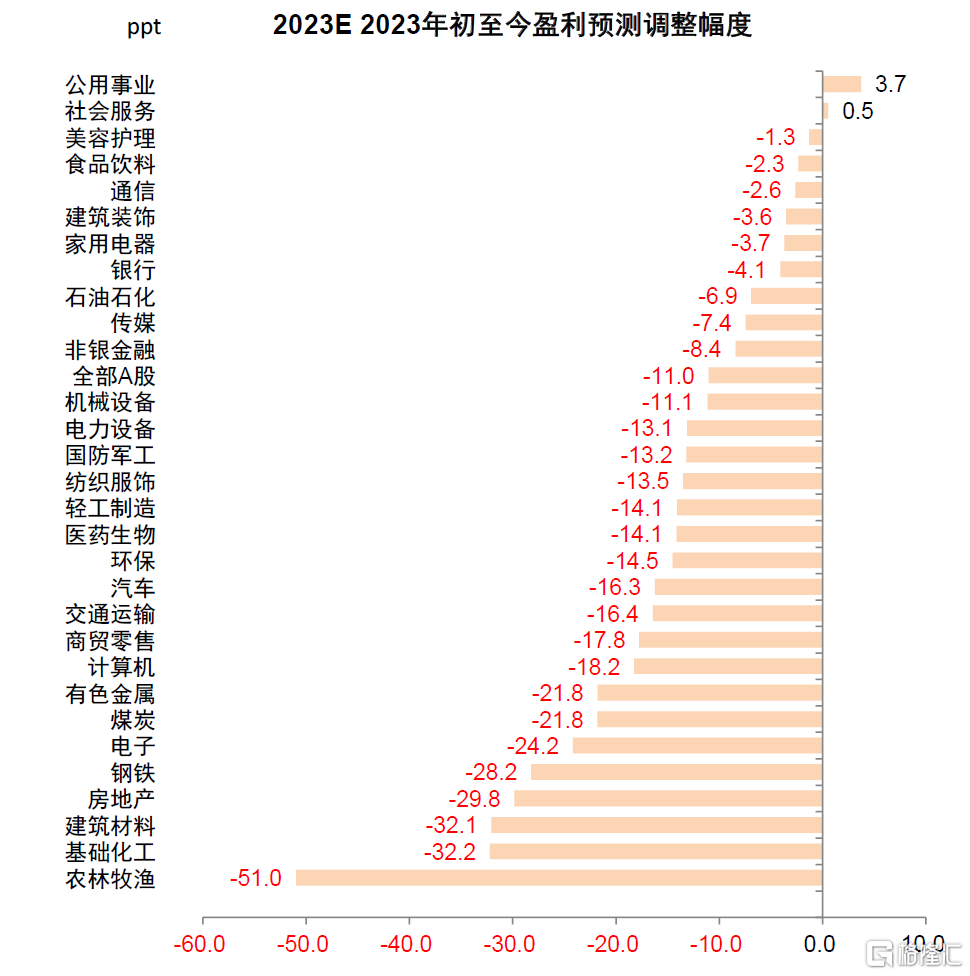

圖表22:A股各行業盈利預測年初至今調整

注:數據截至2023年8月30日

資料來源:Wind,朝陽永續,中金公司研究部

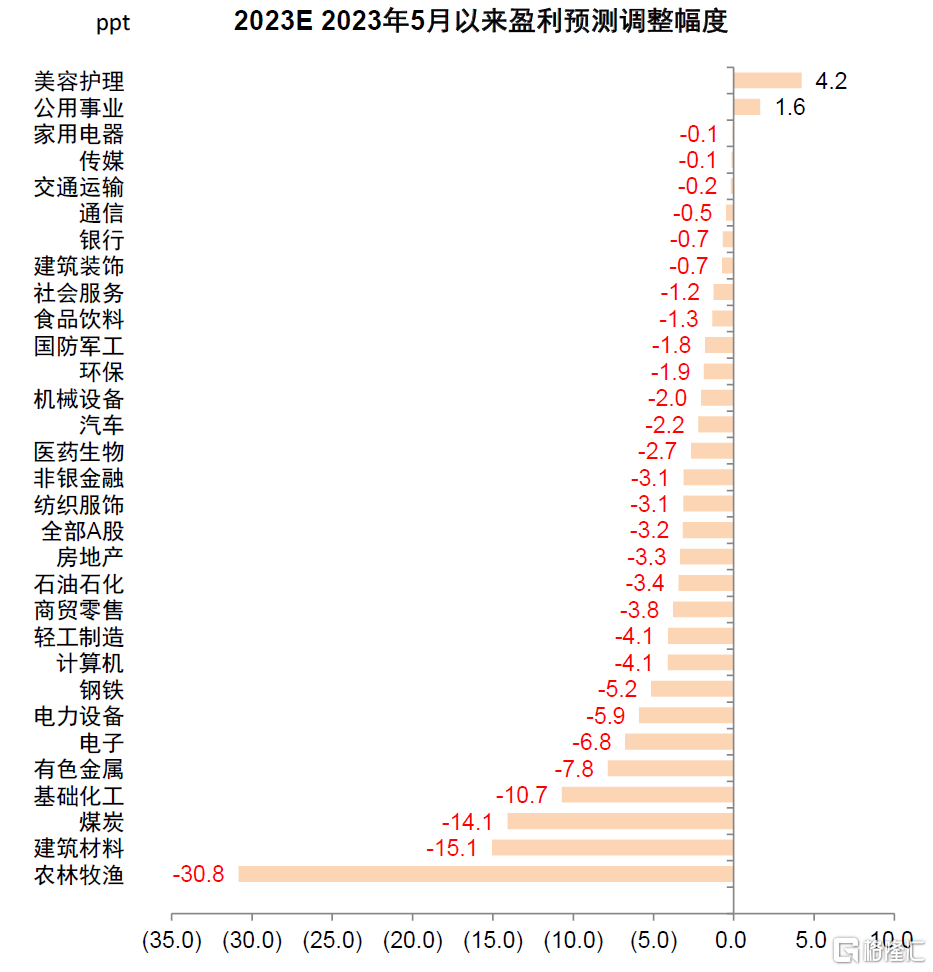

圖表23:A股各行業盈利預測5月至今調整

注:數據截至2023年8月30日資料來源:Wind,朝陽永續,中金公司研究部

注:本文來自中金公司2023年8月31日已經發布的《中報快覽:二季度或爲全年業績底部,下半年回升》,報告分析師:李求索 S0080513070004,黃凱松 S0080521070010,劉欣懿 S0080123070090

標題:A股中報快覽:二季度或爲全年業績底部,下半年回升

地址:https://www.iknowplus.com/post/28501.html