美債利率新高的風險與機會

在8月初我們把海外股票由超配下調至低配,同時增加現金配置,觀點得到兌現。但近期美國經濟增長超預期、美債發行超預期和聯儲態度超預期,導致美債利率創出新高,使我們對黃金美債的積極觀點未能如期兌現。我們對市場觀點做出如下調整:短期來看,美債利率上行風險和下行機會同在,9月CPI公布前,利率輕易不言頂。中期來看,3個“超預期”變數仍然較大,美國家庭超額儲蓄已經接近耗盡,美債供給衝擊或被過度定價,同時市場重新定價美聯儲態度的可能性不宜忽視,一旦經濟放緩、風險暴露,美債利率或具備下行機會。因此,我們建議繼續超配現金,減配中外成長風格股票與商品,逢低增配美債黃金。

美債利率創出新高,壓制股票商品黃金表現

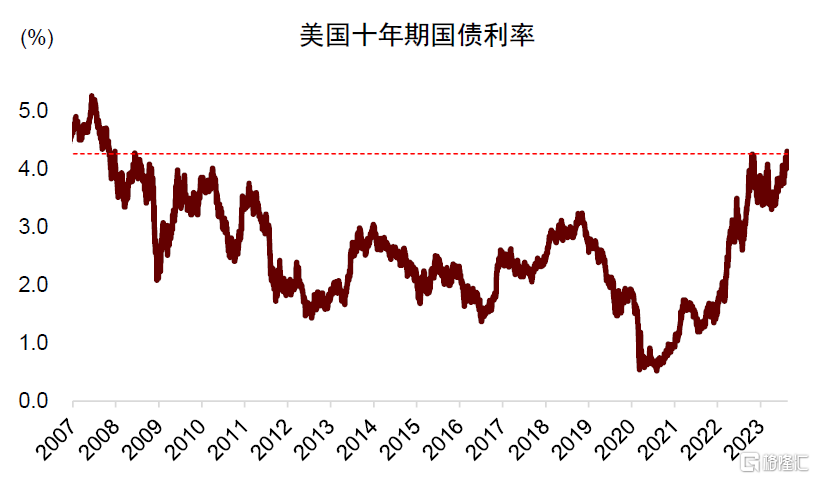

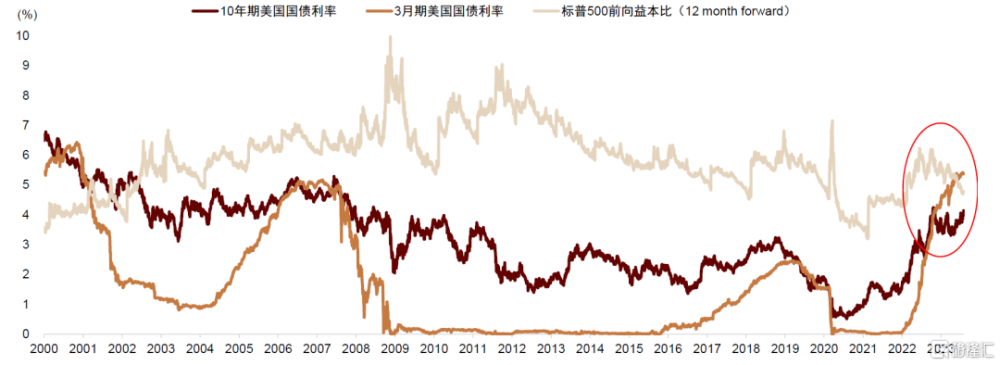

十年期美債利率上周一度衝高至4.37%,創出本輪利率上行周期新高,達到2007年以來的最高利率水平。

圖表:十年期美債利率上周一度衝高至4.37%,創出本輪利率上行周期新高,達到2007年以來的最高利率水平

資料來源:Wind,中金公司研究部

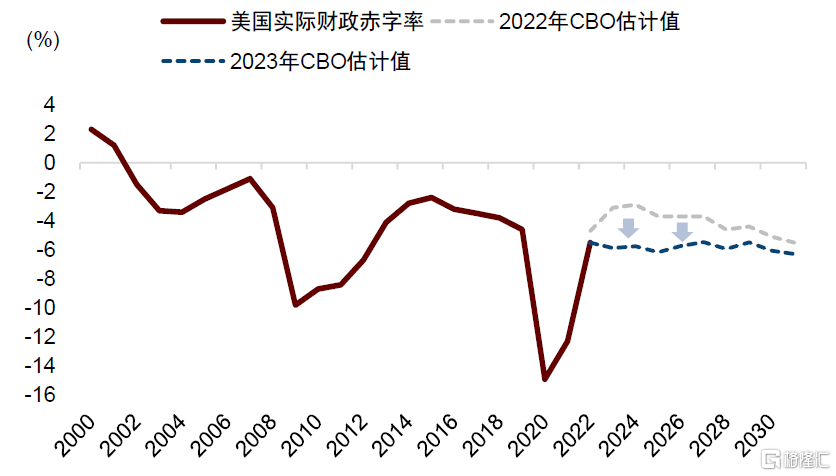

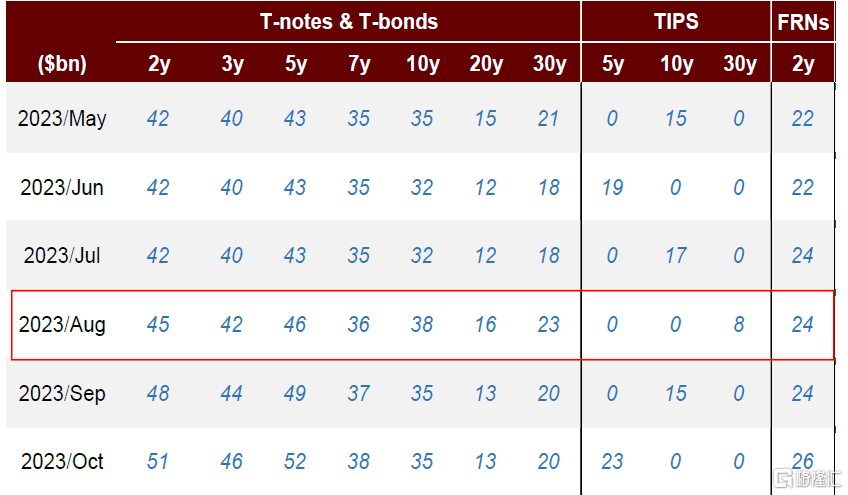

美債利率驟升,主要由於3個因素“超預期”:1)經濟增長超預期。美國2季度GDP環比折年率高達2.4%。盡管8月份公布的CPI較低,但零售、地產、PPI等數據均高於預期。2)美債發行超預期。在基建、芯片和通脹削減法案支出與利息成本上升背景下,CBO估計的美國未來10年預期赤字率較一年之前的預期明顯上升,2023年預期赤字金額比一年前預期上調超過5000億美元。赤字大幅擴張導致美國財政部在8月2日宣布增加長端債券發行,這也是2021年以來第一次增發長端債券。

圖表:美國財政赤字率預期較過去一年明顯提升

資料來源:CBO,中金公司研究部

圖表:美債長債發行8月份开始大幅增加

資料來源:美國財政部,中金公司研究部

3)聯儲態度超預期。上周公布的7月美聯儲紀要顯示在18位聯儲官員中只有2位官員傾向停止加息,大部分聯儲官員認爲有顯著(significant)的通脹上行風險,加息尚未結束。與上述3個因素相比,我們認爲日本調整YCC與惠譽下調美債評級的市場影響有限。美債利率快速上行,導致美股與黃金明顯調整,美元再度走強。在8月初發布的《大類資產配置月報:地產新形勢的資產啓示》中,我們已經把海外股票從超配下調至低配,同時增加現金配置,觀點得以兌現。但是上述3個因素“超預期”,使我們對美債黃金的積極觀點未能如期兌現,現對市場觀點做出以下調整。

短期(當前-9月13日):美債利率上行風險和下行機會同在,利率輕易不言頂

8月24-26日Jackson Hole全球央行年會把主題定爲“Structural Shifts in the Global Economy”,可能聚焦經濟與資產定價的結構性變化。結合美聯儲近期鷹派表態,如果會議期間釋放提高長期利率中樞或通脹中樞的信號,可能放大美債市場波動。9月13日將公布美國8月份CPI。在需求預期改善與供給收緊背景下,過去2個月油價上行近20%。

圖表:過去2個月油價上行近20%

資料來源:Wind,中金公司研究部

我們認爲如果未來幾周油價不發生明顯回調,可能導致9月份公布的美國8月CPI明顯反彈,推高加息預期,形成股債商品等資產的調整壓力。因此,盡管我們認爲美債利率可能已經超調,但短期來看上行風險與下行機會並存,可能維持雙向寬幅波動。在9月13日CPI數據落地之後,美債利率的下行機會可能更爲明朗。

中期(未來1-3個季度):3個“超預期”變數較大,勿低估美債利率下行機會

首先,美國家庭超額儲蓄可能已經接近耗盡,經濟放緩進程或加速。舊金山聯儲在8月16日公布最新測算,美國家庭在2023年6月時持有的超額儲蓄已經不足1900億美元,相比3月的5000億美元明顯回落。舊金山聯儲預計美國家庭超額儲蓄將在2023年Q3耗盡。

圖表:美國家庭超額儲蓄或已接近耗盡

資料來源:美國舊金山聯儲,中金公司研究部

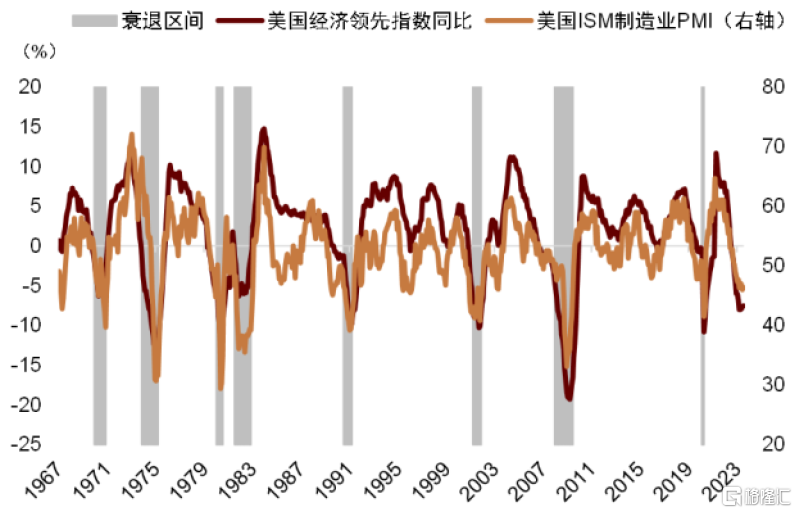

與此同時,美國學生貸款利息償還將於9月重啓,可能加速儲蓄消耗。盡管經濟數據顯示當下美國增長仍然偏強,但PMI、領先經濟指數(LEI)與收益率曲线等前瞻性指標一直提示未來的衰退風險。超額儲蓄是支撐消費的關鍵,而消費貢獻美國經濟增長約70%。超額儲蓄耗盡後,美國經濟可能加速放緩,帶動利率回落。

圖表:美國PMI與經濟領先指數持續走弱

資料來源:Bloomberg,Haver,中金公司研究部

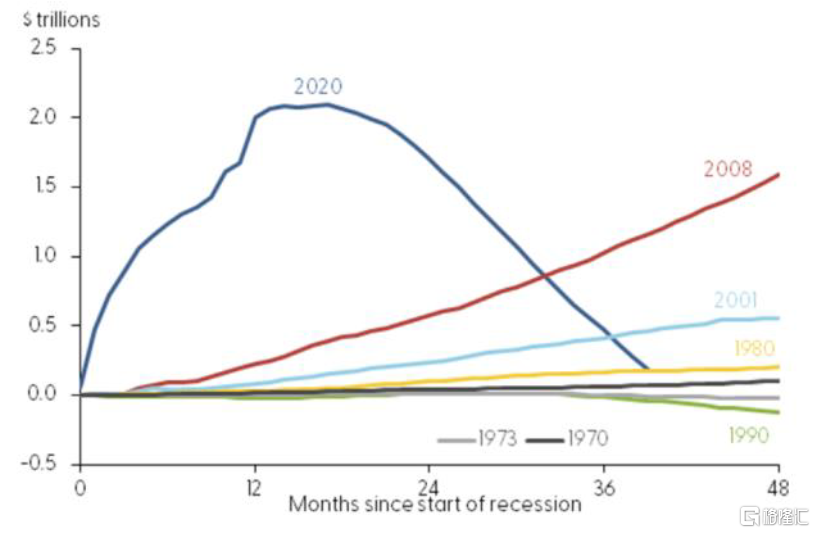

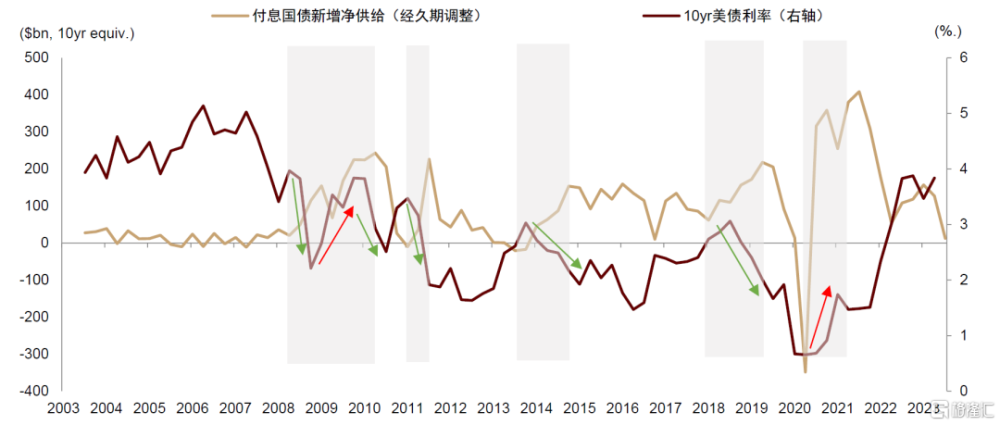

其次,美債供給衝擊或被前置定價,甚至過度定價。債券供給對美債利率的影響既不线性,也不穩定。我們復盤了過去5輪美債淨供給擴張周期(淨供給定義爲付息債券供給減去美聯儲購債,不同期限債券供給金額均換算爲久期相當的十年期債券金額),發現有4輪美債利率呈下行趨勢。美債利率一般在供給擴張初期小幅上行,隨後明顯回落,可能體現美債利率對債券發行“前置定價”。在供給預期被市場消化後,增長、通脹與聯儲政策等非供給因素一般會主導美債定價。

圖表:在過去5輪美債淨供給擴張周期中,有4輪美債利率呈下行趨勢

注:淨供給定義爲付息債券供給減去美聯儲購債,不同期限債券供給金額均換算爲久期相當的十年期債券金額

資料來源:Bloomberg,中金公司研究部

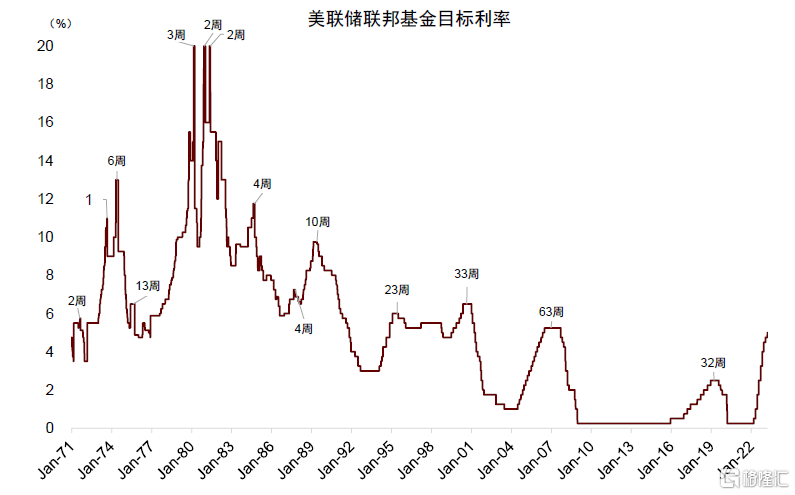

最後,我們認爲市場在下半年重新定價美聯儲態度的可能性不宜忽視。盡管通脹改善可能在短期經歷一些波折和反復,但未來幾個季度總體改善的大趨勢沒有變化,聯儲維持“higher for longer”的必要性或持續下降。近期穆迪和惠譽稱或下調美國銀行業評級[1],提示歐美金融問題尚未完全消除,社交網絡驅動的新型流動性衝擊風險仍然存在。高利率環境下,金融機構與市場運行承受較多壓力。一旦暴露問題,可能倒逼聯儲加速轉向。在70-90年代,美聯儲從加息到降息的間隔僅有幾周時間。我們認爲若降息預期升溫,將明顯壓低美債利率。

圖表:勿低估降息時點

資料來源:Bloomberg,中金公司研究部

資產啓示:繼續超配現金,減配中外成長風格股票與商品,逢低增配美債黃金

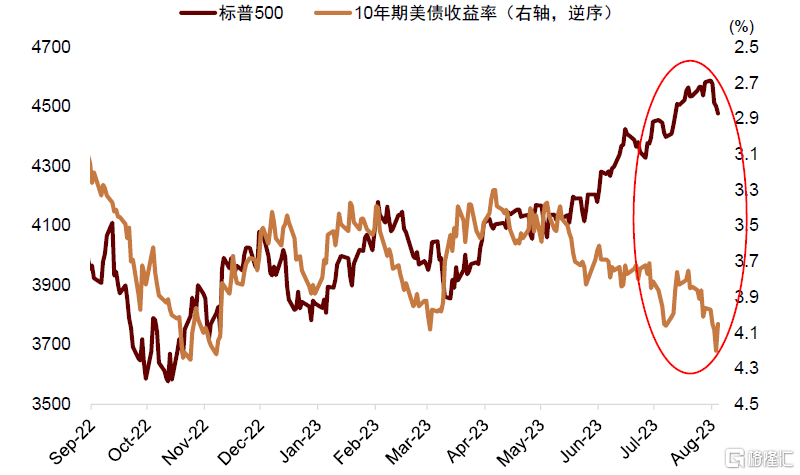

面對短期市場風險,我們維持此前對股票、現金與商品的判斷。美股預期回報高於美債,長期不可持續。美債利率上行利空美股,美債利率下行可能反映避險情緒,美股仍然承壓。

圖表:美股與美債利率走勢背離

資料來源:Bloomberg,中金公司研究部

圖表:美股的預期回報低於美債

資料來源:Bloomberg,中金公司研究部

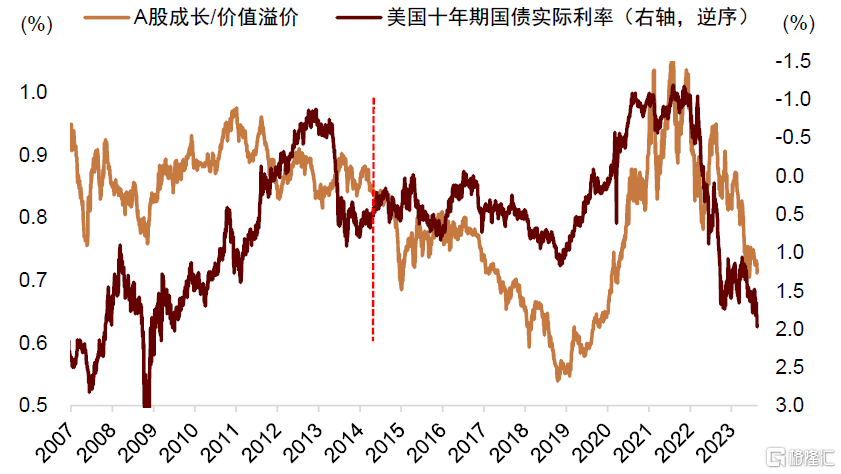

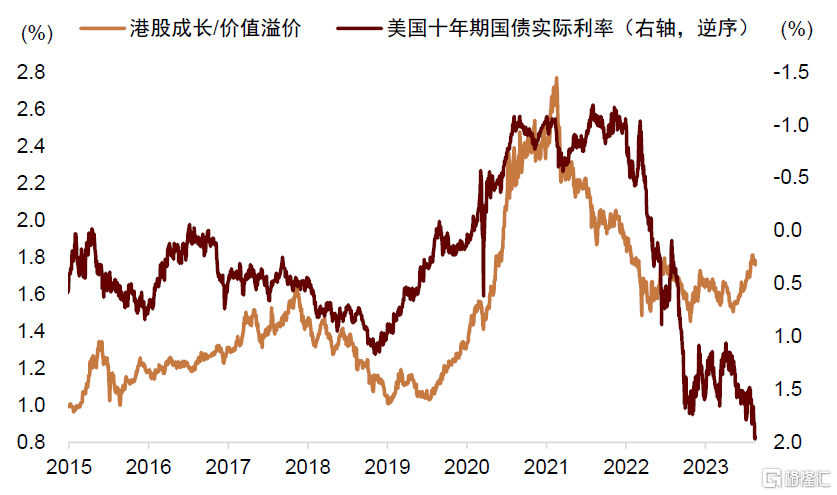

美債利率也可能對A股與港股成長風格造成擾動,我們更看好地產鏈相關板塊。

圖表:2014 年後A股成長/價值溢價與美國實際利率負相關性增強

資料來源:Wind,中金公司研究部

圖表:港股成長/價值溢價與美國實際利率同樣呈負相關性

資料來源:Wind,中金公司研究部

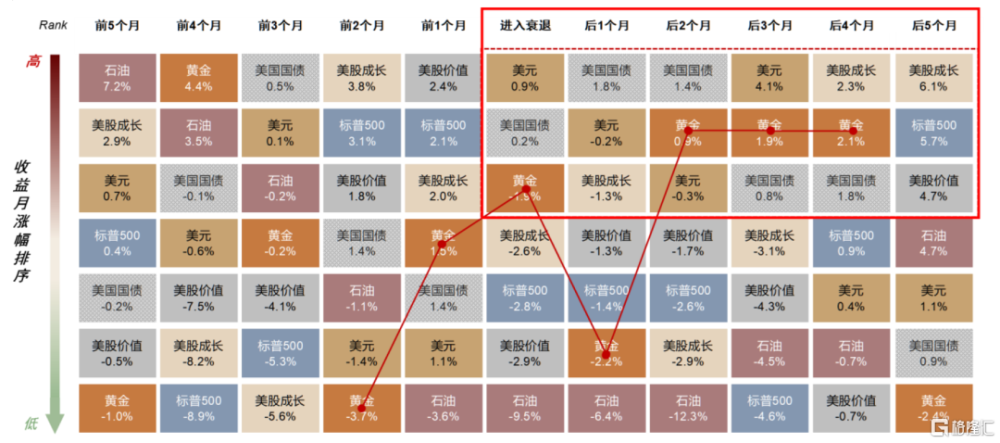

近期美債與黃金可能波動增大,如果資產價格出現明顯回調,我們建議逢低加倉。在9月13日美國CPI落地後,美債與黃金的表現機會可能逐漸明朗。

圖表:歷史上大類資產衰退前後月內收益排序(中位數):佔優資產由現金切換爲債券與黃金,再切換至成長風格股票

資料來源:Bloomberg,中金公司研究部

本文摘自:中金於2023年8月22日已經發布的《美債利率新高的風險與機會》。分析員:李昭 SAC 執證編號:S0080523050001;楊曉卿 SAC 執證編號:S0080523040004 SFC CE Ref:BRY559

標題:美債利率新高的風險與機會

地址:https://www.iknowplus.com/post/25785.html