國盛固收:利空落地,債市搶跑再度臨近

主要觀點

本周債市繼續震蕩走強,各期限利率震蕩下行。本周債市繼續震蕩走強,10年和30年國債利率小幅下行1.2bps和1.8bps至2.08%和2.27%。信用債利率同樣繼續下行,3年和5年AAA-二級資本債分別下行0.7bps和2.9bps。而1年AAA存單利率繼續穩定在1.87%附近。

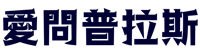

地方債供給高峰期在下周,之後供給壓力將明顯減輕。此前市場較爲擔憂年內政府債券供給對債市衝擊。從供給節奏來看,供給高峰期將在下周,後續供給壓力將明顯減輕。下周地方再融資債將共計發行8993億元,是今年發行量最大的一周,而本周再融資債供給發行2201億元,兩周合計發行11194億元。而根據此前公布的化債計劃,2024年-2026年分三年下發6萬億化債額度,這意味着即使今年發行2萬億再融資地方債,12月剩余規模也僅有8806億元,供給壓力相對11月明顯減輕。下周是供給高峰期。

供給高峰期並不一定意味着債市會大幅調整,央行存在降准配合可能。雖然下周供給大幅放量,但這並不意味着債市就會發生明顯調整。一方面,從資金端來看,政府債券供給增加將增加資金需求,疊加月末衝擊,資金存在趨緊可能,但這種情況下,央行也存在降准釋放資金的可能,9月底央行行長潘功勝曾表示年內還有1-2次降准,預計近期存在降准落地可能;另一方面,地方債發行期限較長,對銀行承接能力有衝擊,但銀行的調整在發行前已經在進行,過去兩周銀行在二級市場持續減持地方債就是這個的體現。債券發行落地反而不一定會帶來較大幅度的調整。

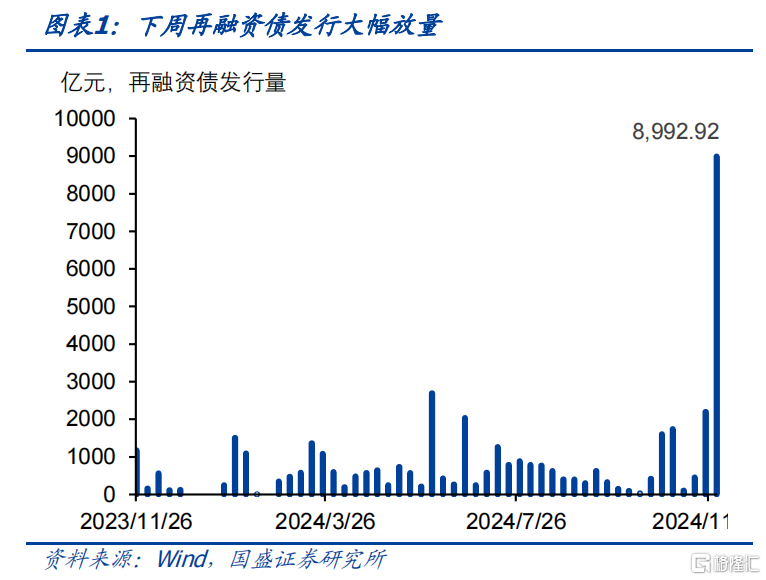

而供給高峰期過後,對市場影響將從利空轉爲利好。下周政府債券供給高峰期過後,對債市衝擊將由利空轉爲利好。一方面,供給高峰期過後,對債市來說,供給壓力將明顯緩解,從預期角度,市場的擔憂的緩解;另一方面,前期發行地方債形成的財政存款將逐步進入到撥付過程中,這將形成資金投放,緩解資金壓力。而由於此次發行的是再融資債,再融資債進入到置換過程又會減少貸款、非標以及公开債的供給,進而導致整體資產供給不足,這會進一步加劇資產荒。從目前票據利率和城投債淨融資來看,其它融資依然偏弱,6個月票據轉帖利率依然在0.7%附近,3個月票據接近0左右,而城投債淨融資本周依然爲負值,而債務置換推進之後,這些資產供給將更低,資產荒的加劇將進一步對債市形成利好。

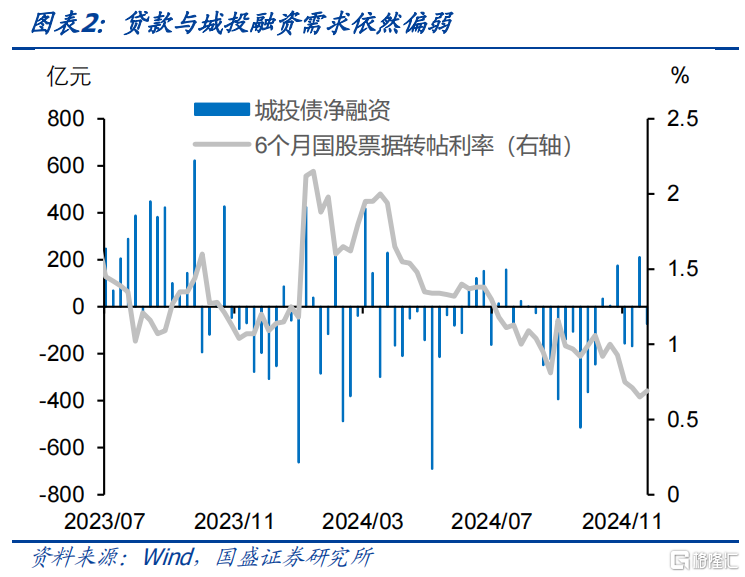

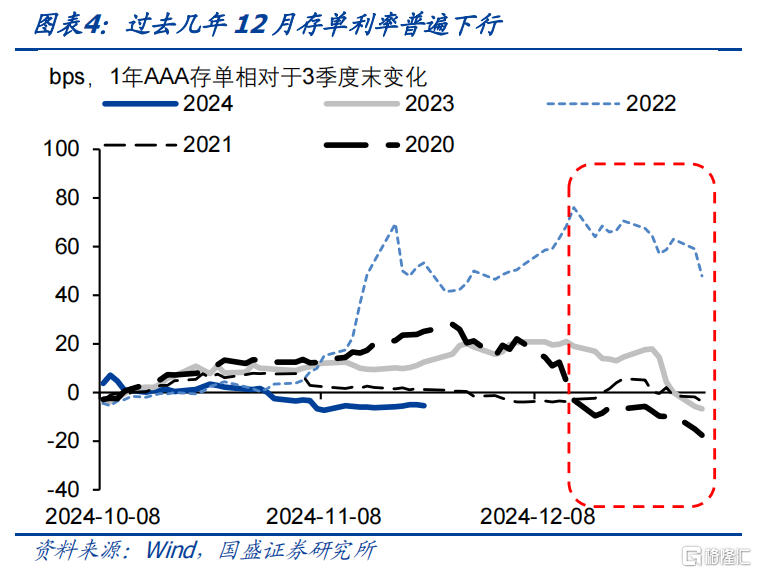

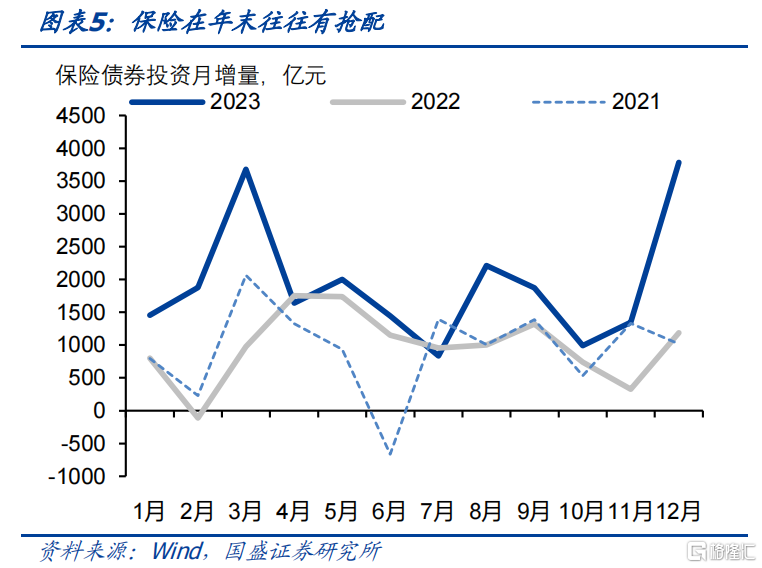

債市搶跑或再度臨近。過去幾年,債市在12月份普遍存在搶跑。2020-2023年,10年國債利率在12月平均下行幅度爲8.9bps,而1年AAA存單利率則平均下行幅度爲17bps,雖然下行幅度各年有所不同,但普遍有所下行。這一方面是由於臨近年底,政策不確定性逐步落定,過去幾年12月債券利率下行多在12月中,即中央經濟工作會議召开前後,即市場趨勢展开在政策定調前後;另一方面,年底機構將進入增配階段,特別是年度考核機構,爲了對新一年配置做准備,在資產荒環境之下,往往存在提前增配的可能。例如保險在2023年12月增配債券3784億元,是當年各月中增配規模最大的月份,2022年12月也逆勢增配了1189億元。過去幾年機構普遍在12月提前搶配,我們預計今年也存在搶跑可能,而且考慮到市場的學習效應,搶跑或進一步提前,12月初或11月底則可能出現提前搶跑情況。

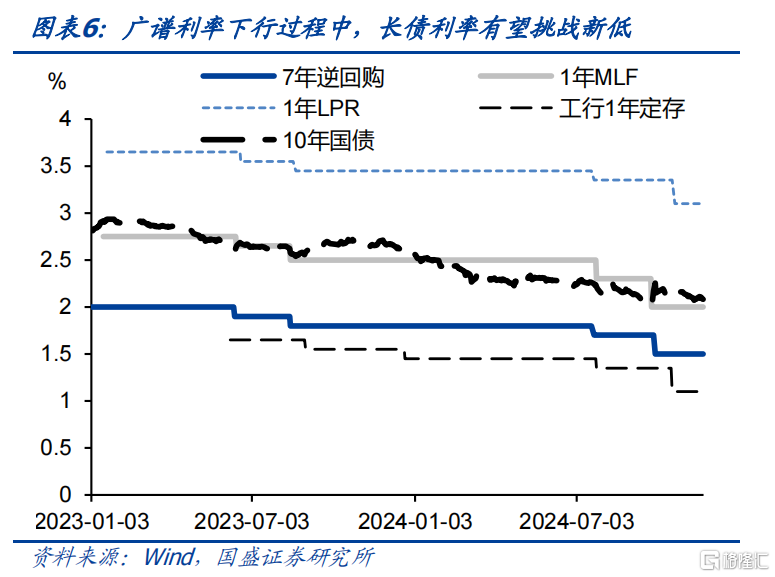

考慮到廣譜利率下行,利率存在達到甚至突破前低的可能。雖然目前利率相較於前低已經相差無幾,目前10年國債2.08%的水平相較於前期2%左右的低點已經相去無幾。但這並不意味着利率沒有下行空間。考慮到9月以後我們政策利率調降20-30bps,其中7天OMO調降20bps,1年LPR調降25bps,而1年MLF調降30bps,另外,存貸款利率也普遍調降,工行1年定存利率調降25bps至1.1%,廣譜利率的下降將帶來債券利率更大的下行空間。另外,隨着股市進入震蕩階段,對債市的資金擠壓也將逐步緩和,這也將帶來理財、債基等產品規模的逐步修復,增加債券市場資金供給。因而債券利率有望再度挑战前低甚至突破前低。

利空漸落地,搶跑再臨近。下周政府債券供給放量,意味着供給衝擊高峰期將過去,利空或漸落地。而後前期地方債發行形成的財政存款投放將對後續形成新的資金供給,這將對資金形成利好。而過去幾年年末普遍有搶跑行情,隨着政策不確定性下降和機構配置需求提升,我們預計今年有望再度發生搶跑行情,而且考慮到學習效應,搶跑可能提前至12月初或11月末。因此建議逐步增配長端利率,如果下周有所調整則是更好的增配機會,長債利率有望調整前低甚至突破前低。而在長端利率有所下行,且非銀負債端有所恢復之後,明年初,信用也有望迎來趨勢性行情。

風險提示:風險偏好變化超預期;貨幣政策超預期;外部不確定性超預期。

報告正文

本周債市繼續震蕩走強,各期限利率震蕩下行。本周債市繼續震蕩走強,10年和30年國債利率小幅下行1.2bps和1.8bps至2.08%和2.27%。信用債利率同樣繼續下行,3年和5年AAA-二級資本債分別下行0.7bps和2.9bps。而1年AAA存單利率繼續穩定在1.87%附近。

地方債供給高峰期在下周,之後供給壓力將明顯減輕。此前市場較爲擔憂年內政府債券供給對債市衝擊。從供給節奏來看,供給高峰期將在下周,後續供給壓力將明顯減輕。下周地方再融資債將共計發行8993億元,是今年發行量最大的一周,而本周再融資債供給發行2201億元,兩周合計發行11194億元。而根據此前公布的化債計劃,2024年-2026年分三年下發6萬億化債額度,這意味着即使今年發行2萬億再融資地方債,12月剩余規模也僅有8806億元,供給壓力相對11月明顯減輕。下周是供給高峰期。

供給高峰期並不一定意味着債市會大幅調整,央行存在降准配合可能。雖然下周供給大幅放量,但這並不意味着債市就會發生明顯調整。一方面,從資金端來看,政府債券供給增加將增加資金需求,疊加月末衝擊,資金存在趨緊可能,但這種情況下,央行也存在降准釋放資金的可能,9月底央行行長潘功勝曾表示年內還有1-2次降准,預計近期存在降准落地可能;另一方面,地方債發行期限較長,對銀行承接能力有衝擊,但銀行的調整在發行前已經在進行,過去兩周銀行在二級市場持續減持地方債就是這個的體現。債券發行落地反而不一定會帶來較大幅度的調整。

而供給高峰期過後,對市場影響將從利空轉爲利好。下周政府債券供給高峰期過後,對債市衝擊將由利空轉爲利好。一方面,供給高峰期過後,對債市來說,供給壓力將明顯緩解,從預期角度,市場的擔憂的緩解;另一方面,前期發行地方債形成的財政存款將逐步進入到撥付過程中,這將形成資金投放,緩解資金壓力。而由於此次發行的是再融資債,再融資債進入到置換過程又會減少貸款、非標以及公开債的供給,進而導致整體資產供給不足,這會進一步加劇資產荒。從目前票據利率和城投債淨融資來看,其它融資依然偏弱,6個月票據轉帖利率依然在0.7%附近,3個月票據接近0左右,而城投債淨融資本周依然爲負值,而債務置換推進之後,這些資產供給將更低,資產荒的加劇將進一步對債市形成利好。

債市搶跑或再度臨近。過去幾年,債市在12月份普遍存在搶跑。2020-2023年,10年國債利率在12月平均下行幅度爲8.9bps,而1年AAA存單利率則平均下行幅度爲17bps,雖然下行幅度各年有所不同,但普遍有所下行。這一方面是由於臨近年底,政策不確定性逐步落定,過去幾年12月債券利率下行多在12月中,即中央經濟工作會議召开前後,即市場趨勢展开在政策定調前後;另一方面,年底機構將進入增配階段,特別是年度考核機構,爲了對新一年配置做准備,在資產荒環境之下,往往存在提前增配的可能。例如保險在2023年12月增配債券3784億元,是當年各月中增配規模最大的月份,2022年12月也逆勢增配了1189億元。過去幾年機構普遍在12月提前搶配,我們預計今年也存在搶跑可能,而且考慮到市場的學習效應,搶跑或進一步提前,12月初或11月底則可能出現提前搶跑情況。

考慮到廣譜利率下行,利率存在達到甚至突破前低的可能。雖然目前利率相較於前低已經相差無幾,目前10年國債2.08%的水平相較於前期2%左右的低點已經相去無幾。但這並不意味着利率沒有下行空間。考慮到9月以後我們政策利率調降20-30bps,其中7天OMO調降20bps,1年LPR調降25bps,而1年MLF調降30bps,另外,存貸款利率也普遍調降,工行1年定存利率調降25bps至1.1%,廣譜利率的下降將帶來債券利率更大的下行空間。另外,隨着股市進入震蕩階段,對債市的資金擠壓也將逐步緩和,這也將帶來理財、債基等產品規模的逐步修復,增加債券市場資金供給。因而債券利率有望再度挑战前低甚至突破前低。

利空漸落地,搶跑再臨近。下周政府債券供給放量,意味着供給衝擊高峰期將過去,利空或漸落地。而後前期地方債發行形成的財政存款投放將對後續形成新的資金供給,這將對資金形成利好。而過去幾年年末普遍有搶跑行情,隨着政策不確定性下降和機構配置需求提升,我們預計今年有望再度發生搶跑行情,而且考慮到學習效應,搶跑可能提前至12月初或11月末。因此建議逐步增配長端利率,如果下周有所調整則是更好的增配機會,長債利率有望調整前低甚至突破前低。而在長端利率有所下行,且非銀負債端有所恢復之後,明年初,信用也有望迎來趨勢性行情。

風險提示

風險偏好變化超預期;貨幣政策超預期;外部不確定性超預期。

注:本文節選自國盛證券研究所於2024年11月24日發布的研報《利空落地,搶跑臨近》,分析師:楊業偉 S0680520050001

標題:國盛固收:利空落地,債市搶跑再度臨近

地址:https://www.iknowplus.com/post/169955.html