如何看待美國經濟?

核心觀點

(1)預計實際薪資正增長、具有韌性的勞動力市場以及中高收入人群具有的一定超額儲蓄將支撐美國消費的韌性;(2)2020年疫情衝擊後美國企業在低利率環境下增加槓杆,借助美國經濟快速復蘇的東風,當前企業資產負債表實際上較爲健康;(3)政府財政刺激推動美國制造業投資增加。因而,厚緩衝下預計美國經濟將在今年保持韌性,年內降息概率低。

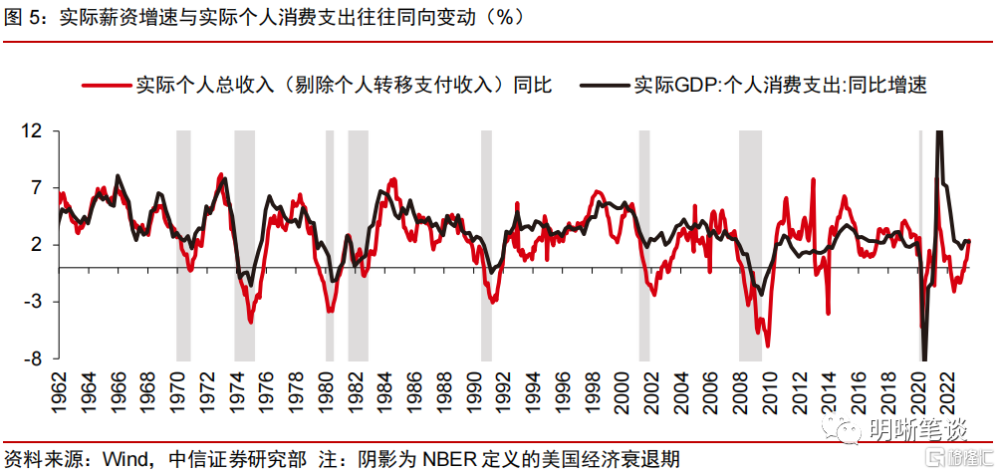

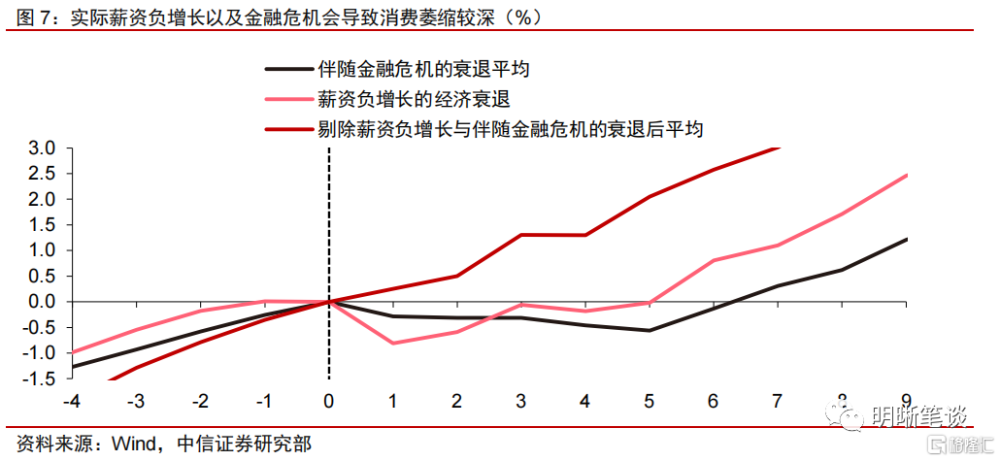

美國消費的韌性可持續么?實際薪資正增長、具有韌性的勞動力市場以及中高收入人群具有的一定超額儲蓄將支撐美國消費的韌性,其中實際薪資正增長將是此輪美國消費在高利率環境下萎縮幅度較有限的關鍵。歷史上來看,若經濟衰退期間實際薪資正增長並且金融市場未爆發系統性危機,則美國消費萎縮幅度將會較有限,甚至持續保持正增長。

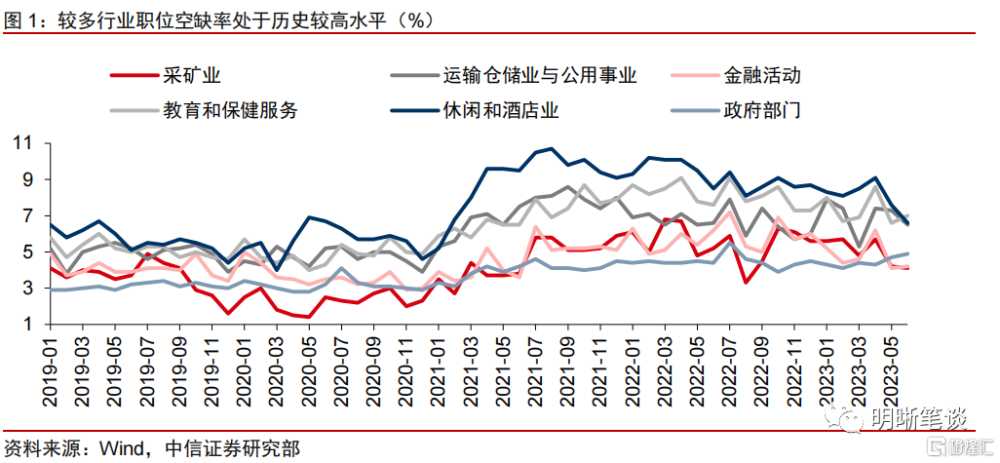

對於美國消費的支撐——勞動力市場而言,預計短期內勞動力市場將保持增長韌性。由於一些行業職位空置率較高,就業人數未恢復到疫情前水平,一些行業仍然供不應求,尤其是服務業。並且一些勞動力缺口較大的行業(例如政府部門、醫療服務行業)的非周期性可能會支撐勞動力市場的增長。因此,預計美國勞動力市場短期內料將保持較健康的增長。

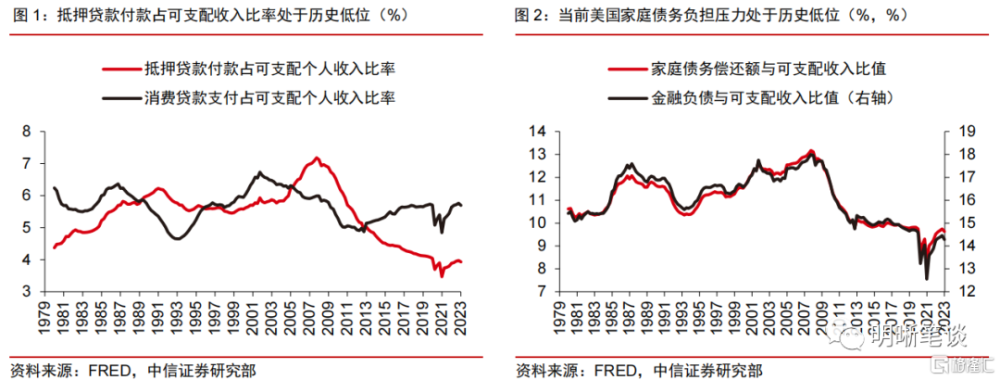

同時,此前美國寬松的貨幣政策和財政政策減輕了居民家庭的債務壓力,加息對居民負擔的影響較小,因此加息以來消費支出放緩的節奏較慢。在疫情後,超額儲蓄支持美國消費,同時美聯儲的降息刺激居民利用低利率進行再融資或提前償還債務。2008年金融危機後,居民抵押住房負債較多爲固定利率,因此美聯儲加息對居民負擔影響較小。此外,預計短期內中高收入人群的超額儲蓄的反彈將支撐美國消費的韌性持續。

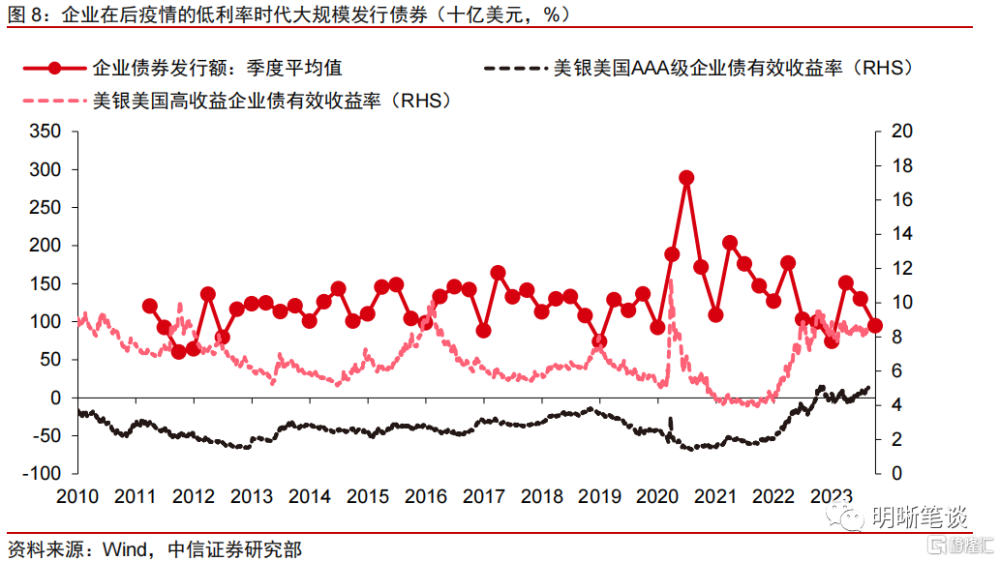

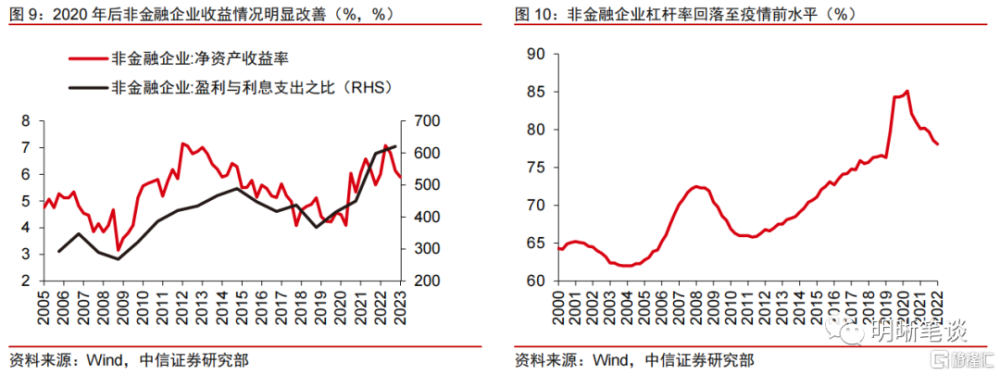

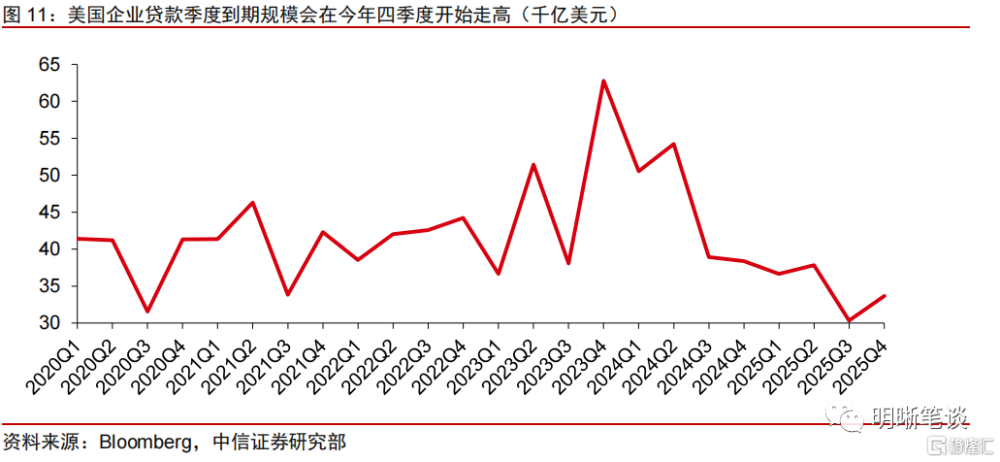

對企業經營而言,高利率下企業經營壓力的顯現還需等待。在2020年疫情衝擊後,美國企業的資產負債表實際上更爲健康。雖然美國企業槓杆率在2020年後激增,但主要是低利率刺激下爲補充現金流發行債券或貸款,2021年後一季度後企業槓杆率逐步下降至接近疫情前水平。在貨幣政策與財政政策的刺激下,企業資產負債表更爲健康。然而,未來隨着貸款規模在今年四季度开始走高,企業將不得不面臨高借貸成本,因而未來企業經營壓力將逐步增加,預計或於明年开始顯現。

對於企業投資而言,政府財政刺激以及投資回流推動美國制造業投資在2020年疫情後激增。《基礎設施投資和就業法案》、《通貨膨脹削減法案》和《2022年芯片與科學法案》獲得通過後,政府刺激疊加企業意識到供應鏈中斷以及地緣政治等方面風險,國內外企業對於美國制造業的新增投資激增,回流倡議的企業調查數據也顯示政府激勵是制造業回流的主要原因之一。制造業回流以及 FDI投資推動制造業職位公告近些年不斷上升,且大部分就業機會來自德國、中國、韓國和日本。

整體而言,美國經濟韌性可在年內保持,高利率環境預計將持續較長時間,美債利率預計將繼續高位運行,仍存在一定上行風險。在貨幣政策緊縮,財政政策仍保持一定擴張的背景下,預計美國經濟將在今年保持韌性,經濟明顯走弱或在明年开始顯現,美國經濟存在一定軟着陸的可能性。美國通脹在此背景下存在一定上行風險,因而美聯儲緊縮路徑仍存在一定不確定性,年內降息概率低,降息時點存在被進一步推遲的可能性,因而預計美債利率短期將繼續在高位運行,10年期美債利率仍存在一定上行風險。

風險因素:美國通脹超預期;美國貨幣政策超預期;美國金融體系脆弱性超預期;地緣政治風險超預期。

(1)預計實際薪資正增長、具有韌性的勞動力市場以及中高收入人群具有的一定超額儲蓄將支撐美國消費的韌性;(2)2020年疫情衝擊後美國企業在低利率環境下增加槓杆,借助美國經濟快速復蘇的東風,當前企業資產負債表實際上較爲健康;(3)政府財政刺激推動美國制造業投資增加。因而,厚緩衝下預計美國經濟將在今年保持韌性,年內降息概率低。

美國消費的韌性可持續嗎

實際薪資正增長、具有韌性的勞動力市場以及中高收入人群具有的一定超額儲蓄將支撐美國消費的韌性,其中實際薪資正增長將是此輪美國消費在高利率環境下萎縮幅度較有限的關鍵。

預計短期內勞動力市場將保持增長韌性。由於一些行業職位空置率較高,就業人數未恢復到疫情前水平,一些行業仍然供不應求,尤其是服務業。並且一些勞動力缺口較大的行業(例如政府部門、醫療服務行業)的非周期性可能會支撐勞動力市場的增長。因此,美國勞動力市場短期內料將保持較健康的增長。

美國寬松的貨幣政策和財政政策減輕了居民家庭的債務壓力,加息對居民負擔的影響較小,因此加息以來消費支出放緩的節奏較慢。在疫情後,美國消費得到了超額儲蓄的支持,同時美聯儲的降息刺激居民利用低利率進行再融資或提前償還債務,因此不同於以往的經濟上行周期,此輪加息前美國居民的資產負債表較爲穩健。從抵押貸款付款佔可支配個人收入比率來看,自疫情後下降了0.46%達到2021年年初的3.47%,而目前已恢復至接近疫情前水平(4.04%),但仍處於歷史低位。從消費貸款支付佔可支配個人收入比率來看,自疫情後下降了0.86%達到2021年年初的4.84%。目前已回升至疫情前附近(5.70%),處於歷史中位水平。整體家庭債務償還額佔可支配收入比例盡管已恢復至2020年水平,但仍處於2008年以來的歷史低位。此外,2008年金融危機後,居民抵押住房負債較多爲固定利率,因此美聯儲加息對居民負擔影響較小。盡管信用卡等消費貸款利率可能會較快跟隨政策利率的變動,但此類負債佔比較低。

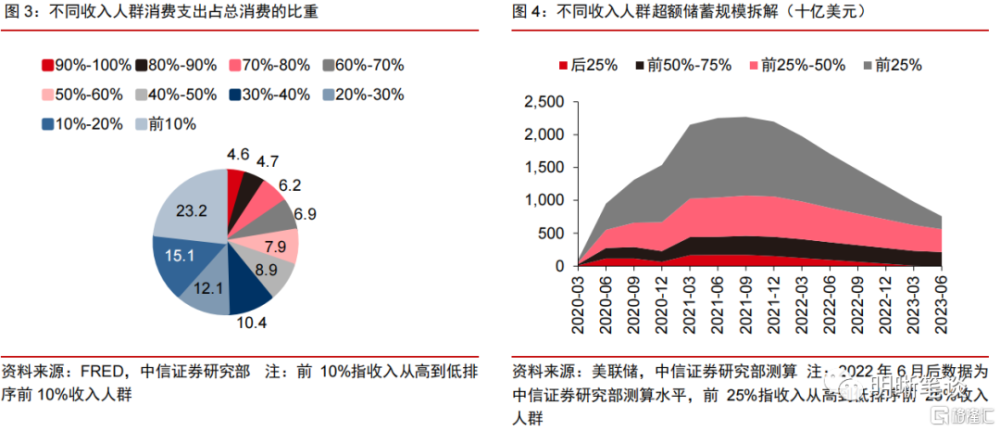

預計短期內中高收入人群的超額儲蓄以及實際薪資增速的反彈將支撐美國消費的韌性持續。盡管低收入人群(收入後0-30%人群)的超額儲蓄比例更低且消耗更快,但他們的消費支出僅佔總消費支出的15.44%,且低收入人群的支出更多地用於必需品(如食品和租金等)。因此,目前中高收入人群的超額儲蓄對於美國消費增長具有一定的支撐作用,預計至少持續至今年四季度。此外,當前的勞動力市場表現良好,並且實際薪資增速持續反彈,這預計也將爲美國消費的韌性提供有力的支持。歷史上來看,若經濟衰退期間實際薪資正增長並且金融市場沒有像上世紀90年代初或2008年那樣爆發系統性危機,則美國消費萎縮幅度將會較有限,甚至持續保持正增長。

高利率下企業經營壓力的顯現還需等待

在2020年疫情衝擊後,美國企業的資產負債表實際上更爲健康。雖然美國企業槓杆率在2020年後激增,但主要是低利率刺激下爲補充現金流發行債券或貸款,2021年後一季度後企業槓杆率逐步下降至接近疫情前水平,實際上企業是相當於以更低利率置換了此前的負債,因而在經歷了疫情衝擊以及貨幣政策與財政政策刺激後,企業資產負債表更爲健康。

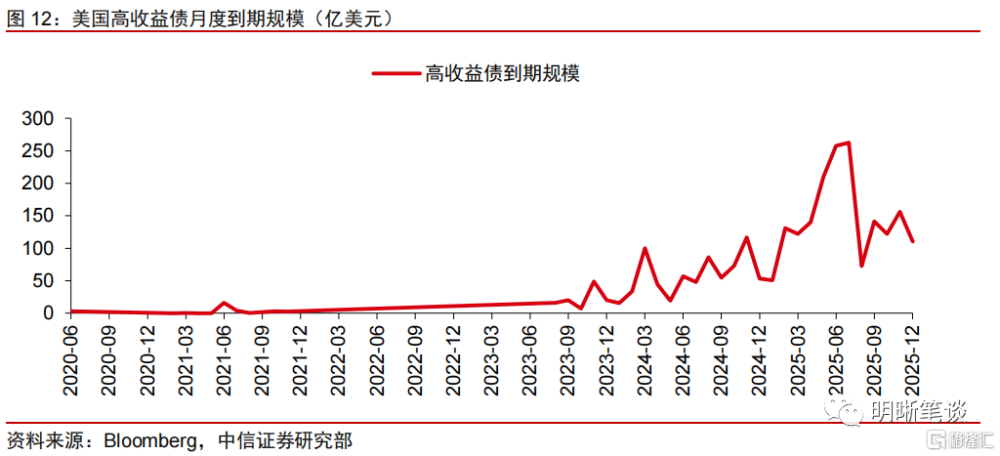

但是未來隨着貸款逐步到期,企業將不得不面臨高借貸成本,因而未來企業經營壓力將逐步增加,預計或於明年开始顯現。雖然美聯儲激進加息背景下,政策利率已經高於5%,但是由於此前經濟快速復蘇以及低利率環境,企業實際上積累了較多的流動資產,貸款需求較爲有限,因而受到的利率的負面影響偏弱。但未來隨着貸款規模在今年四季度开始走高,以及高收益債到期規模於明年开始明顯上升,企業將不得不面對高利率的借貸成本,屆時不僅經濟放緩會使得企業經營承受壓力,高利率持續也會導致企業面臨較高的借貸壓力。

政策刺激推動美國企業投資走高

政府財政刺激推動美國制造業投資在2020年疫情後激增。《基礎設施投資和就業法案》、《通貨膨脹削減法案》和《2022年芯片與科學法案》通過後,政府刺激疊加企業意識到供應鏈中斷以及地緣政治等方面風險,國內外企業對於美國制造業的新增投資激增。

2022年8月籤署的《通貨膨脹削減法案》總價值爲7500億美元,預計會對回流和外國直接投資產生較大的影響,尤其是電動汽車以及電動汽車電池,每輛符合要求的車輛的總稅收抵免額爲 11,500 美元,約佔制造成本的 30%,降低美國生產成本以推動制造業回流。

2022年8月籤署的《2022年芯片與科學法案》在5年內提供約2800億美元的新資金,其中爲美國半導體研究、开發、制造和勞動力發展提供了 527 億美元。半導體行業協會 (Semiconductor Industry Association,SIA) 預計半導體激勵計劃將創造 110 萬個臨時就業崗位(例如建設晶圓廠所需的就業崗位),這些崗位最後將成爲 523,000 個永久性就業崗位。

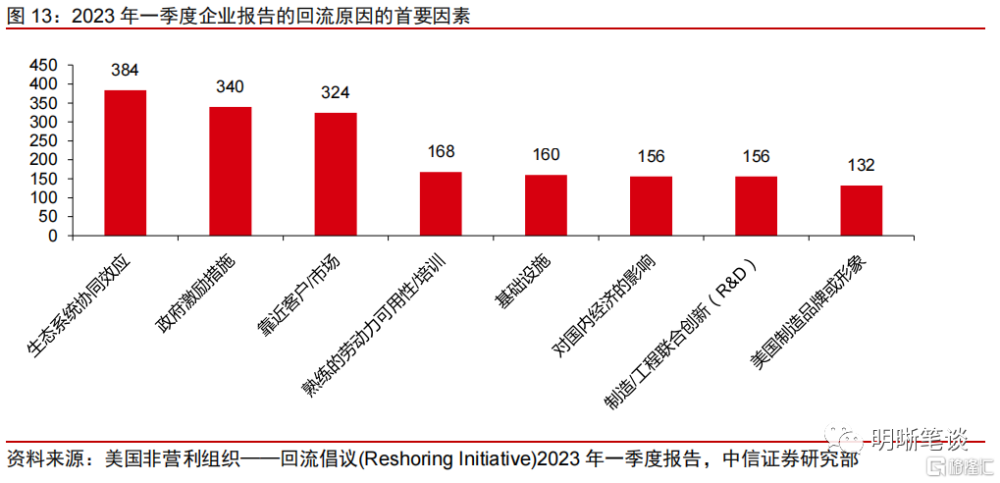

2021年11月籤署的《基礎設施投資和就業法案》涉及總額約爲1.2萬億美元,其資金計劃於5-10年內投入機場、公路等公共交通以及互聯網連接等基礎設施。專注制造業回歸美國的非營利組織“回流倡議”(Reshoring Initiative)的統計數據也顯示政府激勵是制造業回流的主要原因之一,截至2023年一季度,384家企業表示生態系統協同效應爲制造業回流主要因素之一,340家企業表示政府激勵爲回流的主要因素之一。

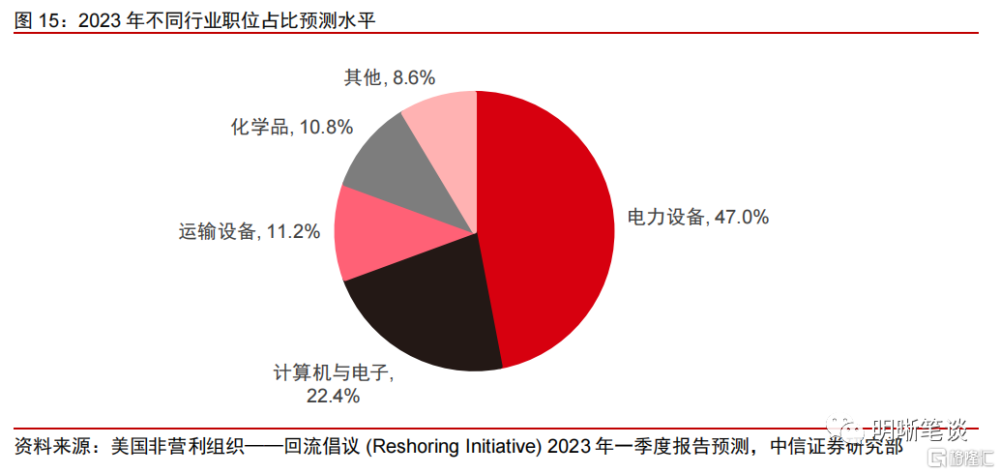

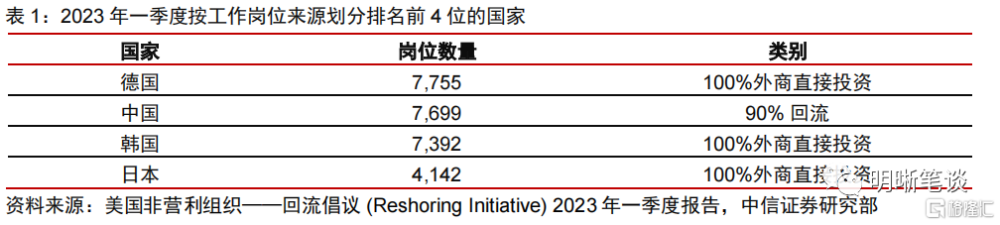

美國制造業回流以及外商直接投資(FDI)推動制造業崗位攀升。美國的非營利組織“回流倡議”(Reshoring Initiative)的統計數據顯示,制造業回流以及 FDI投資推動制造業職位公告近些年不斷上升,2023 年第一季度新增 10.15萬 個工作職位。若該速度保持,2023年年底新招聘職位預計將達到 40萬以上。由於聯邦政府對基本產品制造提供大量補貼,四個行業(電力設備、計算機與電子、運輸設備、化學品)目前佔新增就業崗位的 90% 以上, 電子設備位居榜首,主要由於電動汽車電池基於NAICS分類歸爲該行業。2023年一季度數據顯示,大部分就業機會來自德國、中國、韓國和日本。

總結:厚緩衝下美國經濟韌性不可小覷

整體而言,美國經濟韌性可在年內保持,高利率環境預計將持續較長時間,美債利率預計將繼續高位運行,仍存在一定上行風險。在貨幣政策緊縮,財政政策仍保持一定擴張的背景下,不論是從消費角度、企業投資角度還是企業經營角度而言,美國經濟整體的緩衝墊較厚,預計美國經濟將在今年保持韌性,經濟明顯走弱或在明年开始顯現,美國經濟存在一定軟着陸的可能性。美國通脹在此背景下存在一定上行風險,因而美聯儲緊縮路徑仍存在一定不確定性,年內降息概率低,降息時點存在被進一步推遲的可能性,因而預計美債利率短期將繼續在高位運行,10年期美債利率仍存在一定上行風險。

風險因素

美國通脹超預期;美國貨幣政策超預期;美國金融體系脆弱性超預期;地緣政治風險超預期。

本文節選自中信證券研究部已於2023年8月22日發布的《債市啓明系列20230822—如何看待美國經濟?——三大關鍵點》報告,證券分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:如何看待美國經濟?

地址:https://www.iknowplus.com/post/25410.html