市場超預期調整的原因是什么?

最近兩周,市場出現了超預期的調整,這一調整的背後,有自上而下的原因(經濟弱、匯率貶值),但考慮到近期順周期的表現,能夠明顯看到,隨着政策預期的變化,自上而下的邏輯正在逐漸偏強,這說明經濟弱可能不是8月市場調整的主要原因。信達證券認爲,主要原因可能是自下而上的,景氣度投資過於深入人心,景氣度以外的邏輯難以形成共識。類似的情況2014年上半年也出現過,2013年12月-2014年6月,指數偏弱調整,但跌幅並不大,但在此期間投資者情緒更弱。因爲2006-2010年最流行的投資方法是自上而下的,以經濟周期跟蹤爲主的投資方法。2014年上半年,部分投資者發現,從2011年到2014年上半年,經濟相關類的板塊持續走弱,中間只出現過季度的反彈。2013-2014年上半年指數雖然沒有新低,但漲的板塊(TMT)不是大部分投資者擅長的行業,所以投資者的情緒會比指數更悲觀。事後來看,2014年上半年恰恰是市場战略性的底部。

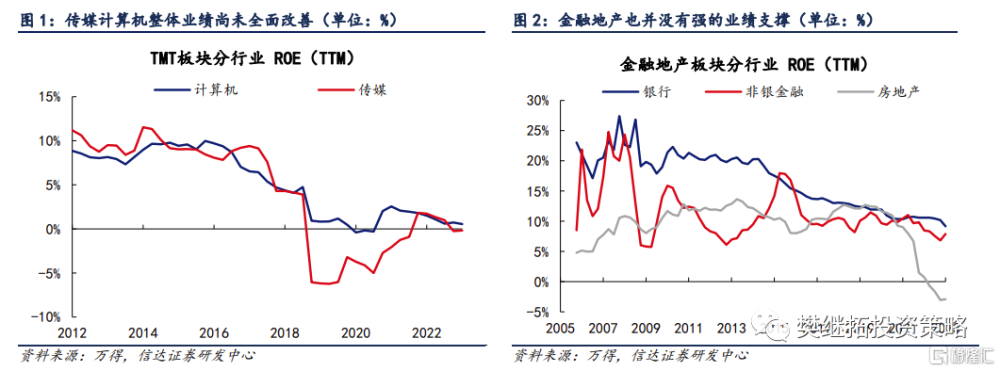

(1)超預期調整的原因:景氣度投資過於深入人心,景氣度以外的邏輯難以形成共識。最近兩周,市場出現了超預期的調整,這一調整的背後,有自上而下經濟弱的原因,但考慮到近期順周期的表現,能夠明顯看到,隨着政策預期的變化,順周期板塊逐漸偏強,這說明經濟弱的影響可能不是8月市場調整的主要原因。信達證券認爲主要原因可能是自下而上的。2016-2021年景氣度投資過於深入人心,景氣度以外的邏輯難以形成共識,而年初以來大部分樂觀的邏輯(AI、中特估、政策)都不是以業績驅動爲主的邏輯,一旦有階段性上漲後,持續性往往不足。

而且年初以來,雖然整體指數走平,也有約一半的行業收漲,但投資者的情緒反而比去年10月底更謹慎,這是因爲大部分能跑贏指數的板塊都不是2016-2021年的價值成長核心賽道股。所以市場的賺錢效應下降速度比指數更快。這些自下而上的原因導致,雖然自上而下的政策利多正在不斷增加,但投資者的情緒更多來自核心賽道的邏輯、業績和賺錢效應。2021年以來,雖然指數大幅下台階的熊市只出現在2022年1-4月,但大部分基金偏好的行業已經走弱2年半了。這種情緒的修復需要時間,所以對政策的反應並不積極。

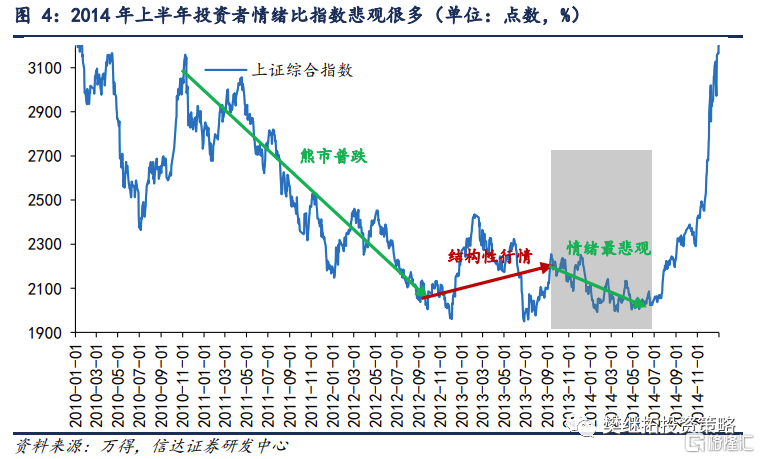

(2)類似情況2014年上半年也出現過,投資者情緒比指數更弱。2014年上半年,也出現了投資者情緒比指數更弱的情形。2013年12月-2014年6月,指數偏弱調整,但跌幅並不大,這一情況和2023年2月以來非常類似,但在此期間投資者情緒更弱。2006-2010年最流行的投資方法是自上而下的,以經濟周期跟蹤爲主的投資方法。2014年上半年,部分投資者發現,從2011年到2014年上半年,經濟相關類的板塊持續走弱,中間只會出現季度的反彈。2013-2014年上半年指數雖然沒有新低,但漲的板塊(TMT)大多不是大部分投資者擅長的行業,所以投資者的情緒會比指數更悲觀。

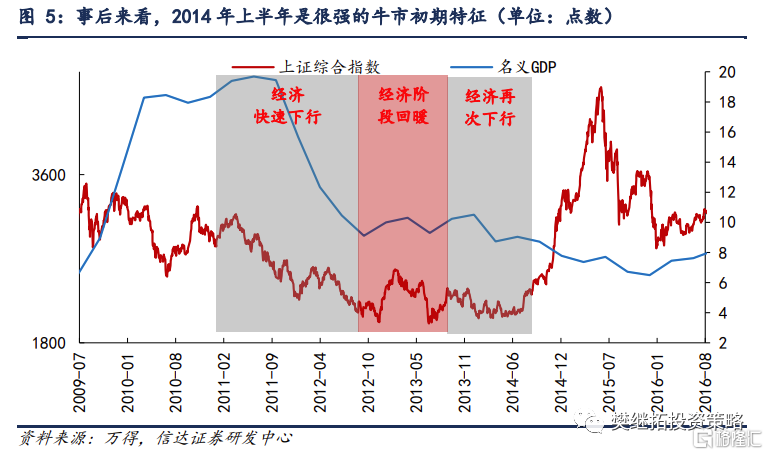

事後來看,2014年上半年就是情緒的最低點,下半年迎來了較強的牛市。其實如果不考慮主觀的投資者情緒,2014年上半年的指數是很強的,但是在此期間,房地產投資开啓新一輪下行周期,由此導致2014-2015年經濟和上市公司盈利下台階。但股市跌了半年卻比2012和2013年的低點都高,說明股市雖然依然受到宏觀經濟的影響,但影響幅度正在變小。投資者情緒雖然很悲觀,但指數韌性正在變強。

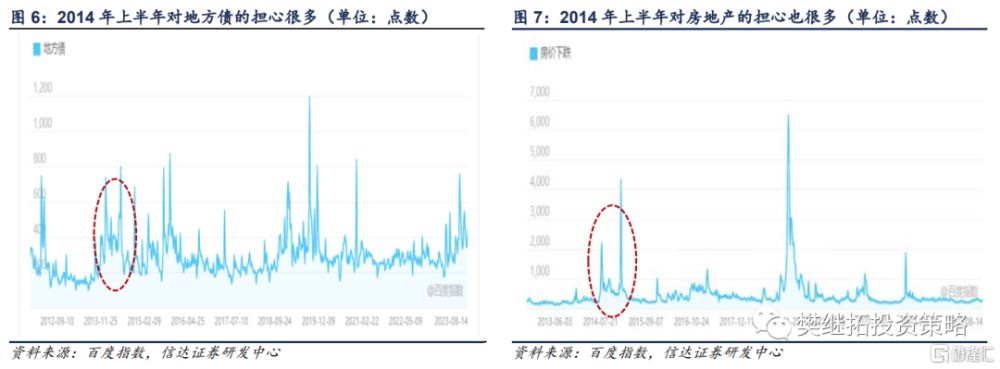

2014年上半年,從經濟和盈利的角度是很難不悲觀的,期間房地產量價齊跌,投資者對地方債和勞動力人口見頂的擔心很多,事後來看,這些擔心都是對的。但股市2014年下半年卻是在估值、政策和流動性的推動下出現了一次牛市。由此,信達證券認爲當下市場的情緒比去年10月底還弱,是可以類比2014年中的战略性低點。

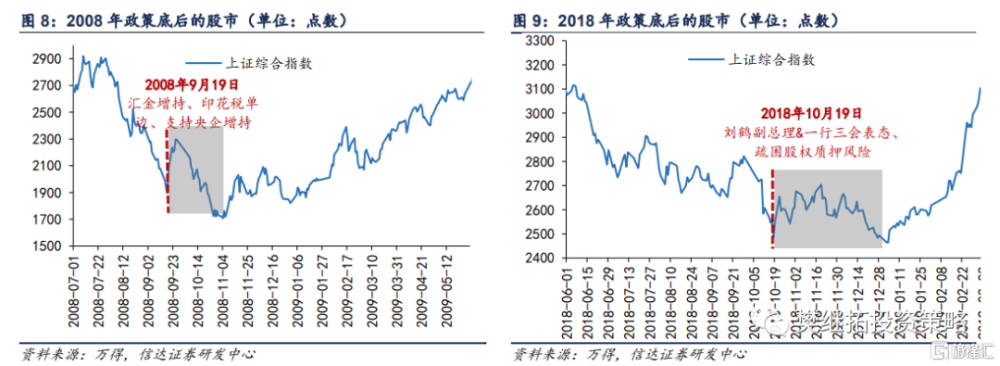

(3)政策不斷出現樂觀信號,但股市反應較弱,是每一次股市底的正常現象。最近2個月,各種樂觀的政策小變化很多,但股市並沒有積極的表現。如果以歷史上比較重要的底部經驗來看,其實這種現象是很常見的。2008年和2018年的政策底後,股市均先有月度以內的反彈,隨後二次探底,略創新低後市場完全見底。從政策底之後,各類政策利多不斷出現,但股市剛开始對政策反應很弱,直到更多的政策累積。

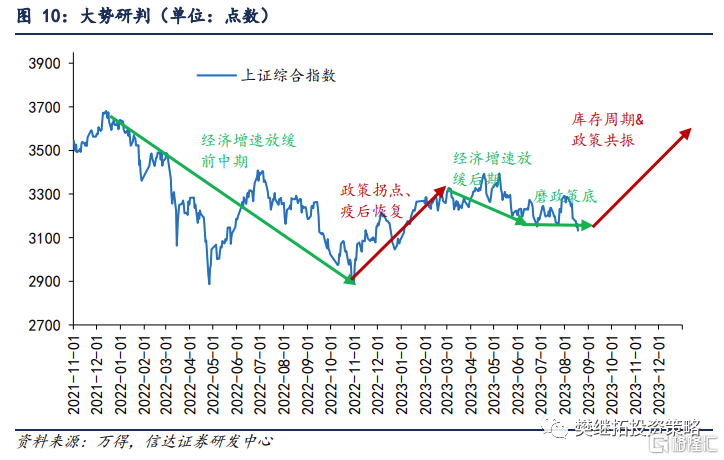

(4)策略觀點:調整略超預期,大概率是战略性底部。5月以來,市場不斷預期政策,7月底政治局會議後股市有兩周樂觀的表現,之後因爲對政策進度的分歧、匯率貶值、中報等因素,股市开啓了調整。信達證券認爲,這一調整雖然略超預期,但並沒有改變當下是战略性底部的判斷。經濟雖然一直偏弱,但已經是一輪經濟下行的末期了,後續大概率會出現一次庫存周期,即使是最弱的庫存周期,也會對未來1年內的經濟數據有拖底的影響,政策層面,7月的政策基調意味着半年內政策大概率會不斷超預期,短期政策力度大小不是重點,政策力度還存在加強的可能性。

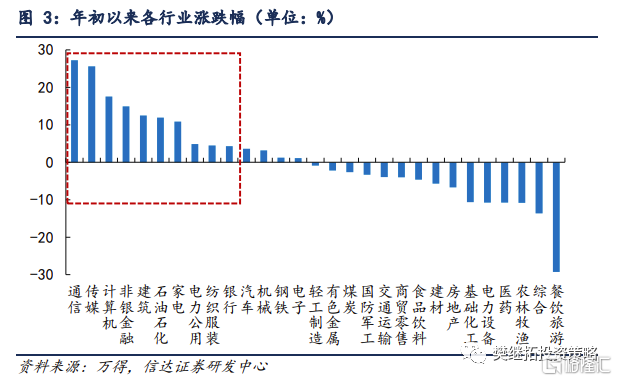

行業配置建議:配置風格偏向順周期,中特估主題內部下半年超配金融類(證券銀行),Q3後期可能會進一步提高上遊周期的配置重要性。(1)消費鏈、地產鏈:雖然今年的經濟恢復波折很多,但信達證券認爲無需過度悲觀,後續可能會出現政策微調,大概率存在超跌後預期修復的上漲。(2)中特估&TMT:這些板塊前期的調整主要是交易擁擠後的調整,從战略上,由於經濟尚未恢復,大部分板塊盈利驗證一般,所以有長期邏輯的中特估和TMT依然會有機會,不過由於中報臨近,或不宜追漲,相對低位的中特估可以持續關注。如果經濟持續弱,中特估中建築公用事業會偏強,而如果經濟預期逐漸企穩,中特估中金融和周期會更強。(3)Q3建議關注周期:周期股當下受到全球庫存周期下行的影響,整體偏弱,但隨着庫存周期下降進入尾聲,2023年Q4-2024年,宏觀需求存在回升的可能。信達證券認爲,考慮到長期產能建設不足,需求、供給和估值可能會共振。

上周市場變化

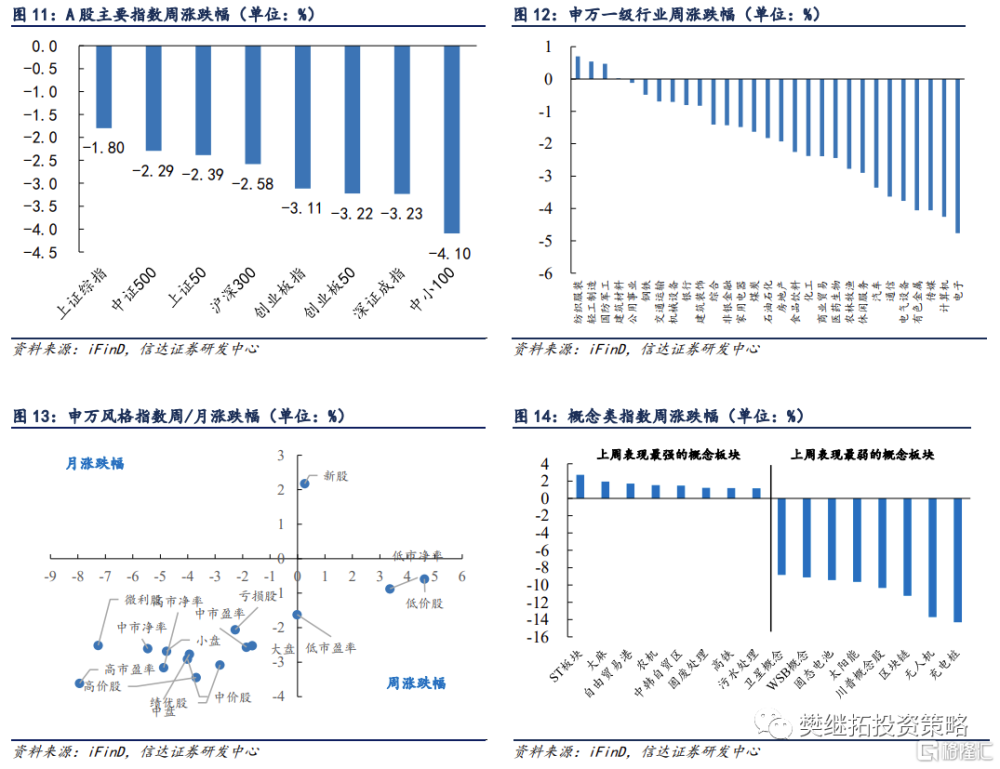

上周A股主要指數均下跌,中小100(-4.10%)跌幅最大,上證綜指(-1.80%)跌幅最小,申萬一級行業本周漲跌不一,其中紡織服裝(0.70%)、輕工制造(0.54%)、國防軍工(0.47%)領漲,傳媒(-4.06%)、計算機(-4.26%)、電子(-4.77%)領跌。概念股中,ST板塊(2.73%)、大麻(1.94%)、自由貿易港(1.70%)領漲,充電樁(-14.31%)領跌。

風險因素:房地產市場超預期下行,美股劇烈波動。

注:本文源自信達證券2023年8月20日發布的《超預期調整的原因——策略周觀點》,分析師:樊繼拓 S1500521060001

標題:市場超預期調整的原因是什么?

地址:https://www.iknowplus.com/post/25097.html