日本“衰退”之謎:日元爲何不貶值?

近期市場對日本的討論如火如荼。我們發現,市場在討論日本經濟衰退的同時,卻很少關注日元爲何保持強勢。如果說廣場協議中,日本受到美國壓力,選擇主動讓日元升值,但在此後的30年中,日元卻一直保持着穩定,這與經濟常年萎靡形成了強烈的反差。

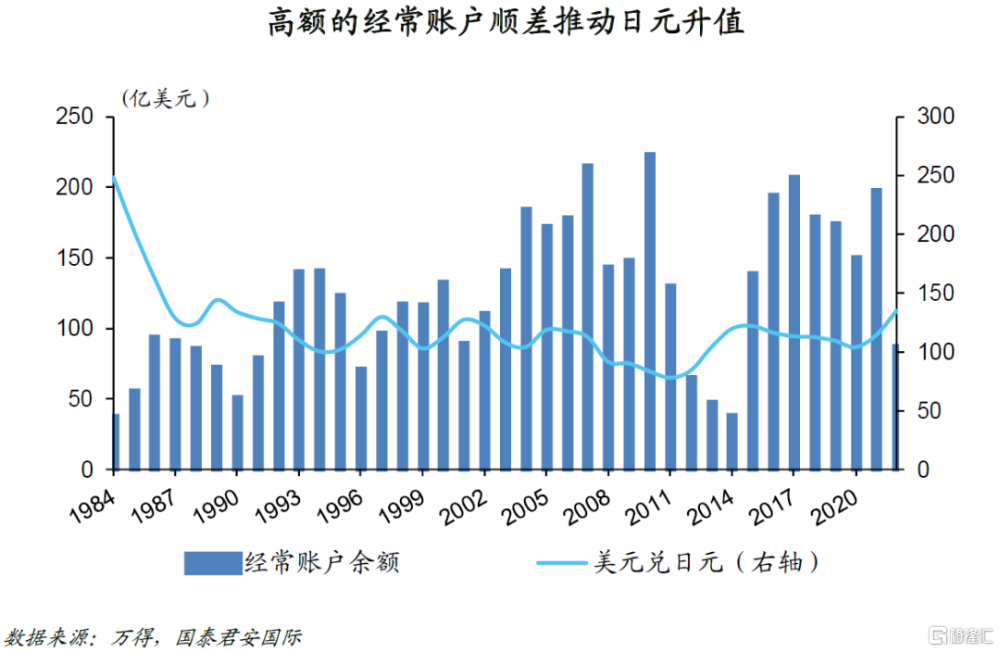

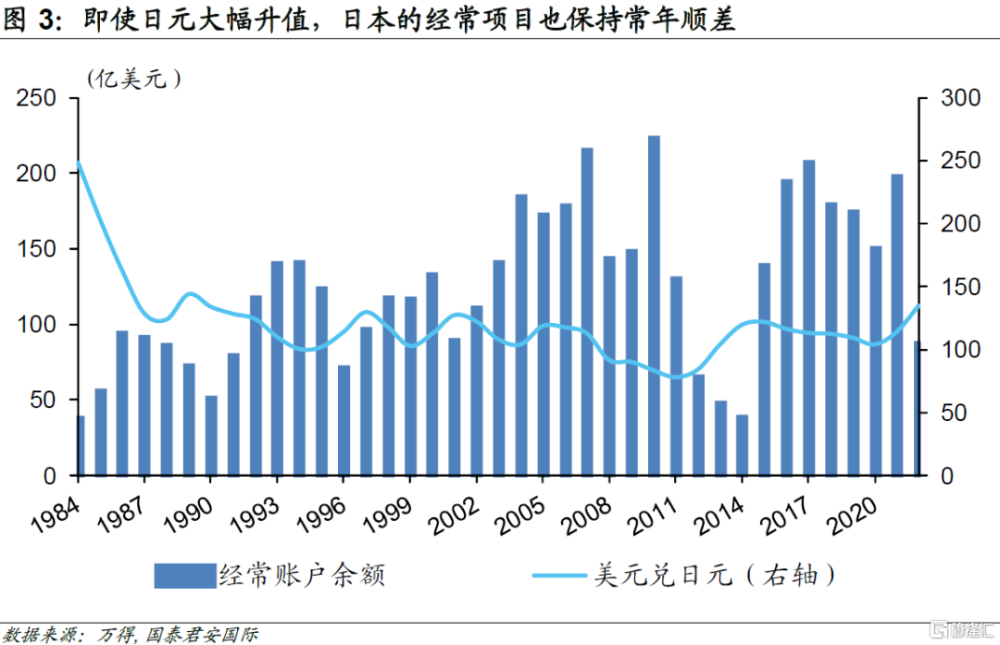

經常項目常年保持順差是日元穩定的根本原因。而分析經常項目順差形成的原因後,我們會發現,1980-90年代,國內需求相對不足,日本優勢產業保持着強勁出口,這維持了貿易順差。到了1990年代後,強勢產業紛紛外遷,日本貿易順差收窄,但21世紀後,伴隨着海外收入匯回國內,日本的經常項目順差仍然得以保持。

當然,相對強勢的貨幣也抑制了低效產業的發展和轉型,這意味着這些產業的出清被拖延,最終日本金融行業被迫計提大量壞账,承受了泡沫破滅的代價。很多人會問,難道日本不能選擇弱勢貨幣么?我們認爲在美國的壓力下,日元貶值的空間很小。

在一個穩定的匯率下,日本最終在國內縮表的同時,不斷在海外擴表,某種程度上,強勢匯率也有利於其在海外擴張。由此,日本經濟進入了一個國內衰退、海外增長的微妙“均衡”,最終維持了近30年的無增長狀態。從這個角度而言,所謂的“資產負債表”衰退,似乎只發生在日本國內。

從這個角度而言,關於日本衰退的討論可能需要視野的拓寬和產業的眼光,這意味着討論永遠不會停止。資產負債表衰退到底是一個問題、還是宿命、抑或是契機,相信每位投資者都會有自己的答案。

正文

近期日本資產負債表衰退的問題備受關注,其核心觀點認爲日本衰退的原因是在1990年前的泡沫期間,日本企業和家庭基於樂觀的預期大量負債,購买房地產和股票等資產。但當這些資產的市場價值暴跌時,這些經濟主體的資產負債表會受到嚴重損害,導致所持資產的價值遠低於負債。爲了修復其資產負債表私人部門優先償還債務,從而犧牲消費和投資,最終陷入持續的衰退。政策效果上,很多研究者認爲日本大規模的財政刺激在很大程度上延緩和減輕了衰退的幅度。

我們對日本在失落30年間的經濟表現進行了復盤,發現一個有意思的現象——日本在長期經濟低迷的過程中,日元卻保持着相對強勢。從匯率角度而言,強勢貨幣與基本面的羸弱形成矛盾,且大規模的財政刺激也未能扭轉日元強勢,這與經濟學的基本邏輯相悖。但我們也發現,日本常年保持經常項目順差,這對日元匯率形成了支撐。在不同時期,日本保持經常項目順差的原因並不相同,但可以確定的是,匯率一旦高估,國內產業結構的調整會受到掣肘;與此同時,日元貶值很可能會招致美國的反對,因此日本也難以通過大規模匯率貶值來實現國內矛盾的“出清”。

01

1980年代——從廣場到盧浮宮:美國迫使日元升值

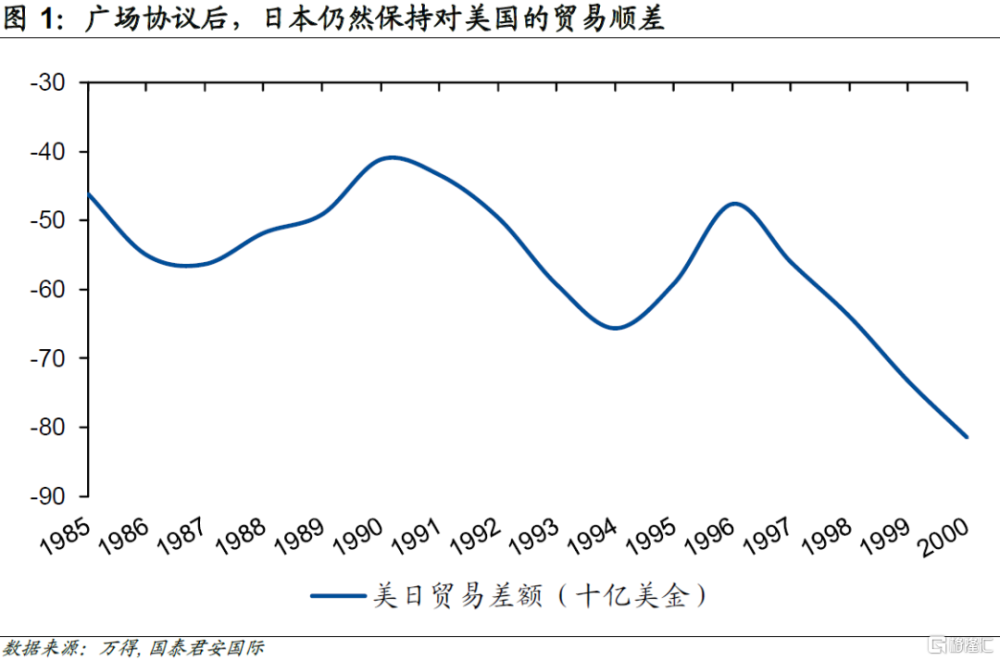

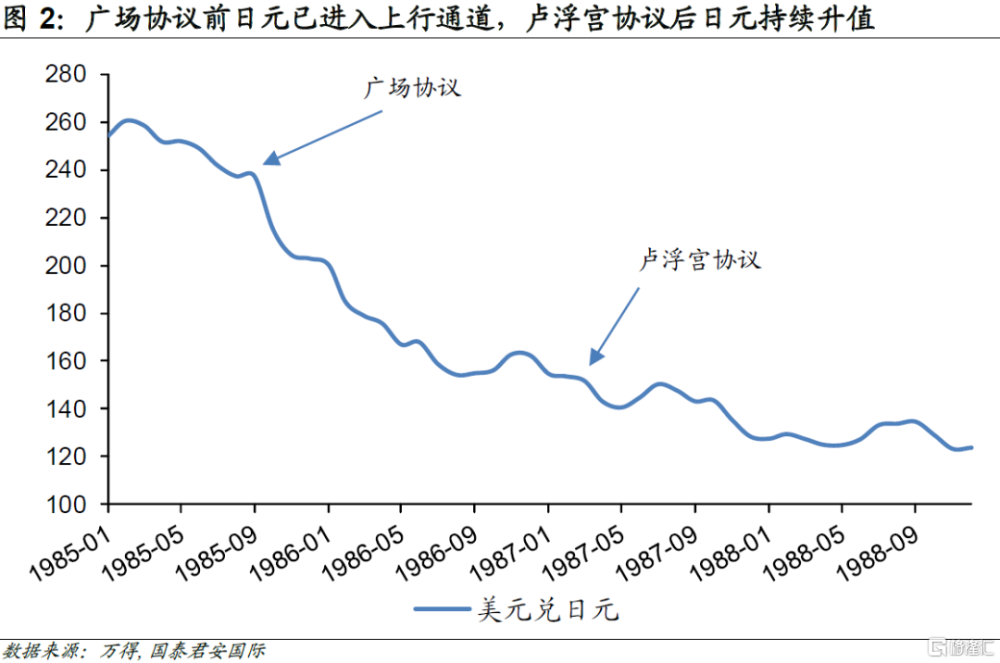

廣場協議助推日元升值,卻未能成功緩解美日貿易逆差。1980年代初,美聯儲主席保羅·沃爾克大幅擡高利率以應對美國國內居高不下的通脹問題,同時羅納德·裏根總統主張的自由市場經濟政策進一步降低了稅率。高利率配合着擴張性的財政政策進一步吸引資本流入美國,使美元升值,大幅升值的美元給美國的經常账戶造成了嚴重赤字。1985年G5(美、英、德、法、日)在紐約籤下了廣場協議,協議約定日本等國拋售美元以擡升匯率。

然而匯率並不是美日貿易赤字的根本問題,在廣場協議籤訂的九個月前,日元已經進入了上升通道——日元兌美元的匯率從260緩慢升值到240。廣場協議的祕密籤訂震驚了市場,短期內日元的升值斜率變得更爲陡峭。

盡管日元被顯著擡升,但日美的商品供需關系並未出現本質改變,日本的電子、電器、汽車等出口產業仍保持着強勢的產品競爭力。因此在1985年廣場協議籤訂之初美國對日本的貿易赤字爲460億美元,直到日元升值一倍的1989年美國對日本貿易赤字任然高達490億美元,美日貿易平衡並未如愿得到顯著改善。

盧浮宮協議沒能逆轉日元強勢。1986年廣場協議實現了預期的美元貶值,在1987年六個主要經濟體(美國、日本、西德、法國、加拿大和英國)籤訂了盧浮宮協議。協議旨在通過協調經濟政策和幹預外匯市場,來穩定主要貨幣的匯率。協議商定維持多國匯率在當時的價格水平,即1 美元兌 153.50 日元以及1 美元兌1.825 德國馬克。同時盧浮宮會議中日本同意減少貿易盈余,降低利率以避免日元進一步升值。然而正如廣場協議未能顯著影響日本對美國的貿易順差一樣,盧浮宮協議也沒能逆轉日元的強勢。僅在協議籤訂九個月後,黑色星期一到來。隨着美國股市崩潰,美國將注意力轉移到國內金融穩定上並开始了寬松政策。美元兌日元匯率隨即在10月 29 日跌破 140,12月 10 日跌破 130。在盧浮宮達成的目標價僅僅維持了幾個月就宣告破滅。

協議只能改變匯率變化的斜率,難以改變走勢。廣場協議籤訂之初,日本央行計劃通過拋售美元,使日元可以升值10%-12%。然而在協議籤訂後短短三個月日元已從240美元升值到了200美元,升幅接近20%,之後在市場交易的推動下日元持續上漲至150美元,遠遠超過了最初的目標。值得注意的是廣場協議的籤約國還涉及德國、法國和英國,在盧浮宮協議的籤訂後,英法德的貨幣價格都逐漸企穩,並沒有出現和日元等同比例的升幅。因此日元在1985年後的劇烈升值是市場結合日本貨幣政策、外部壓力等因素的交易結果。從這個角度看,無論是廣場協議還是盧浮宮協議,日元的升值是某種程度上是一個必然。

日本較高的經常項目順差是日元強勢的根本原因。由於長期保持着經常項目順差,日元的強勢在某種程度上是難以避免的。即使日元大幅度升值,日本依舊保持着經常項目順差,這指向了日本的經濟結構改革的缺位。根本上而言,國內有效需求不足是所有症結的最後痛點。

02

貨幣政策:強勢貨幣帶來的煩惱

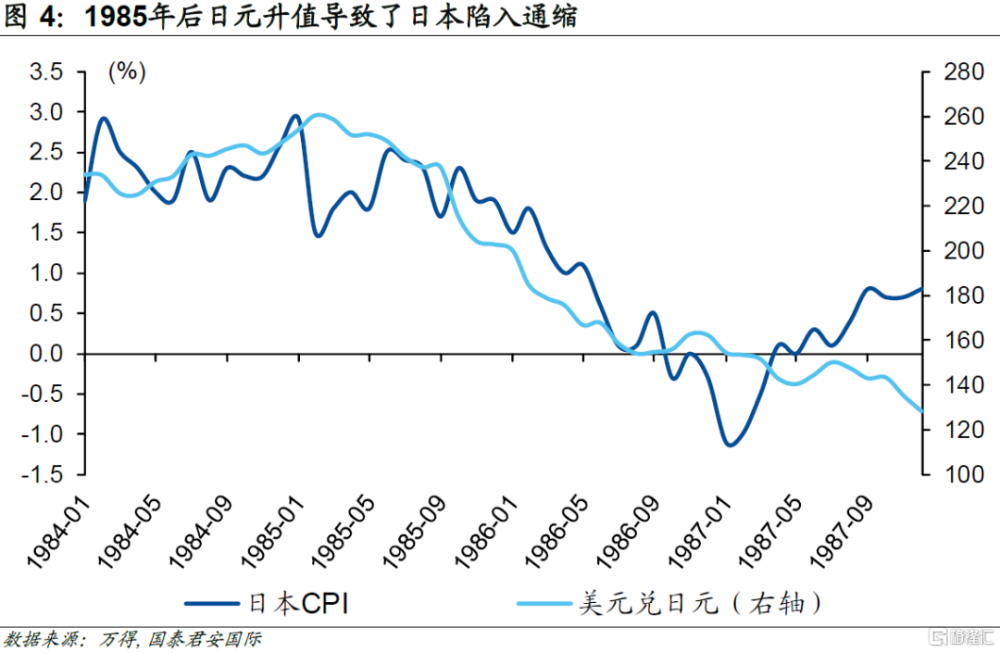

日元大幅升值加劇了通縮壓力。在廣場協議後日元大幅升值,日本進口商品的價格出現了降低,因爲相同數量的日元可以購买到更多的外國商品。消費者可以以更低的價格購买進口商品,降低了總體的價格水平。另外由於進口商品價格降低,消費者可能會更傾向於購买進口商品。這會導致國內商品的需求減少,進一步導致國內生產活動的減少。價格走低和生產活動的降溫最終導致日本出現通縮。在1986年盧浮宮協議籤訂前,日元的暴漲就導致日本出現了短暫的通縮。雖然此後日本政府通過一攬子刺激政策暫時延緩了通縮,但衰退的幽靈卻开始隱現。

匯率的升值與外部壓力迫使日本貨幣政策不斷加碼,進一步催生資產泡沫。廣場協議籤訂一年後,1986年6月新任日本財務大臣宮澤喜一上任,彼時日元兌美元已升值到了160附近。快速升值的利率迫使其找到時任美國財長尋找停止升值的方法,這也推動了此後盧浮宮協議的達成。

由於日元升值並未讓美國達成減少貿易赤字的目標,因此美國進一步要求日本提振國內需求來增加進口,與此同時日本也希望緩解本幣升值導致的通縮問題。於是在1986年10月日本發布了一攬子刺激經濟計劃,包括降低貼現率(日本政策利率)、減稅和3.6兆日元的公共工程投資等等。

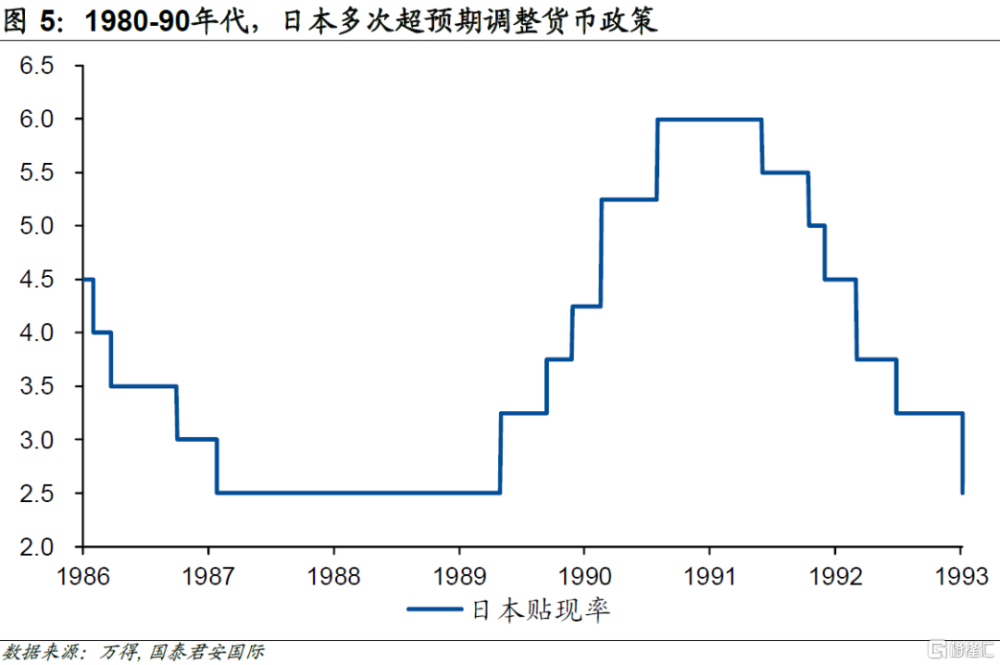

1987年黑色星期一的股災後,日本進一步推動貨幣和財政政策刺激,同時日本企業大量在海外市場發行債券籌資,日本國內金融市場的流動性越來越過剩。過度的刺激直接導致日本資產泡沫的形成,然而過度關注商品通脹的日本政府卻遲遲未對資產泡沫做出反應。最終直到1989年日央行才由鴿轉鷹,短短兩年內大幅提升政策利率,並限制銀行新增貸款量。超預期的貨幣政策調控大幅減少了市場的流動性,刺破了日本的泡沫,經濟進入了長久的衰退。日央行對貨幣政策不斷超預期的調控,不僅造成了泡沫的產生,也最終刺破了泡沫。

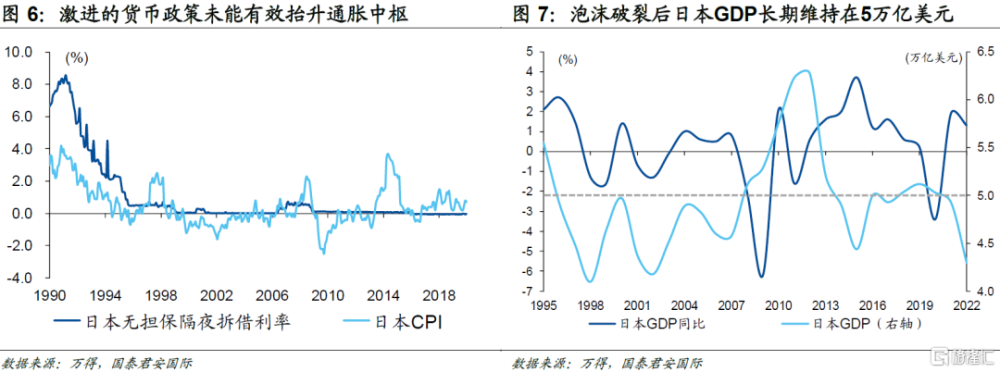

“流動性陷阱”以及高匯率持續抑制日本通脹:自1990年代泡沫破裂後,日本經濟一直處於低增長、低通脹甚至通縮的狀態。爲此,日本央行實施了極其激進的貨幣政策,包括零利率和負利率政策。日本央行從1990年开始在5年內將基礎貼現率(日本政策利率)從6%降至0.5%。1998年9月貼現率進一步下調至0.25%,由於利率已經沒有下降空間,日本央行在1999年2月通過引導無擔保隔夜拆借利率給市場輸入更多的流動性,達到實際上的零利率水平。然而,盡管貨幣政策激進,但它並未能刺激經濟增長或遏制通縮。自2000年以來日本的通脹中樞長期在零线波動,流動性陷阱已經在日本產生。

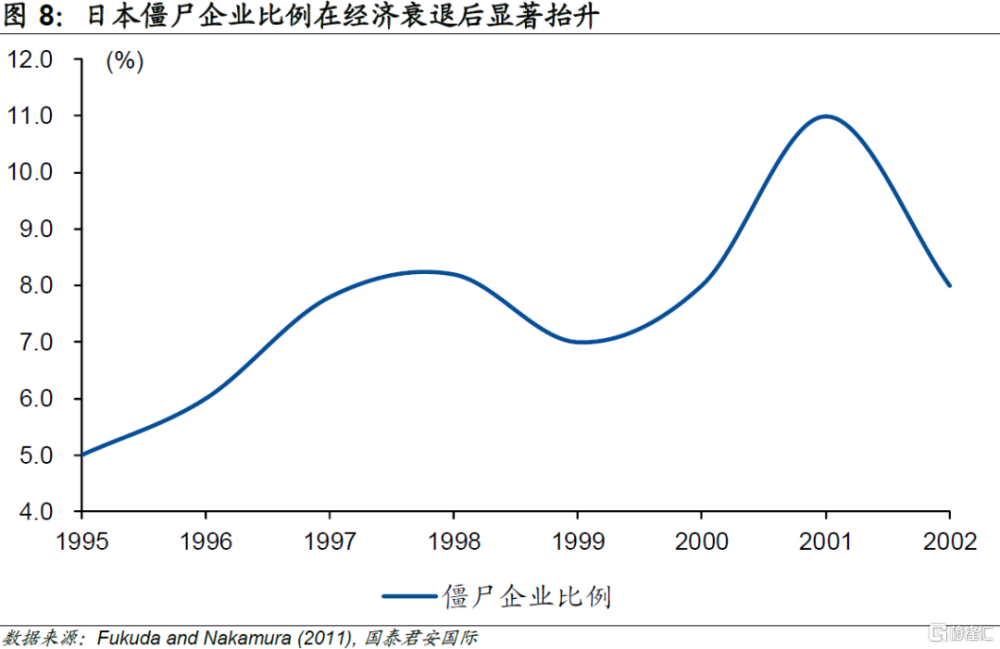

貨幣政策過多承擔產業職責,導致貨幣政策的失效。廣場協議後日本的貨幣政策目標除了維持經濟增長和就業,應對低通脹,還需要緩解由於本幣升值對本國企業帶來的衝擊。以往,日本央行以貼現率爲主要的政策工具,對出口部門提供低息貸款以推動企業壯大。這些政策在短期內對企業發展有益,但廣場協議後經濟停滯,需求不足,企業投資減少等一系列結構性問題出現。與此同時,日本央行過多地承擔了產業政策的職責,而貨幣政策和產業政策的衝突導致了低效投資和“僵屍公司”的產生。在經濟衰退後日本央行仍持續支持許多低端產業以及產能過剩的企業,而金融機構爲了避免不良資產,選擇繼續向這些“僵屍公司”提供貸款,而不是衝銷壞账。這種保護企業的政策不僅拖延了金融部門資產負債表的重組,也阻礙了行業出清,最終延誤了經濟復蘇的步伐。

03

財政刺激未能扭轉強勢日元

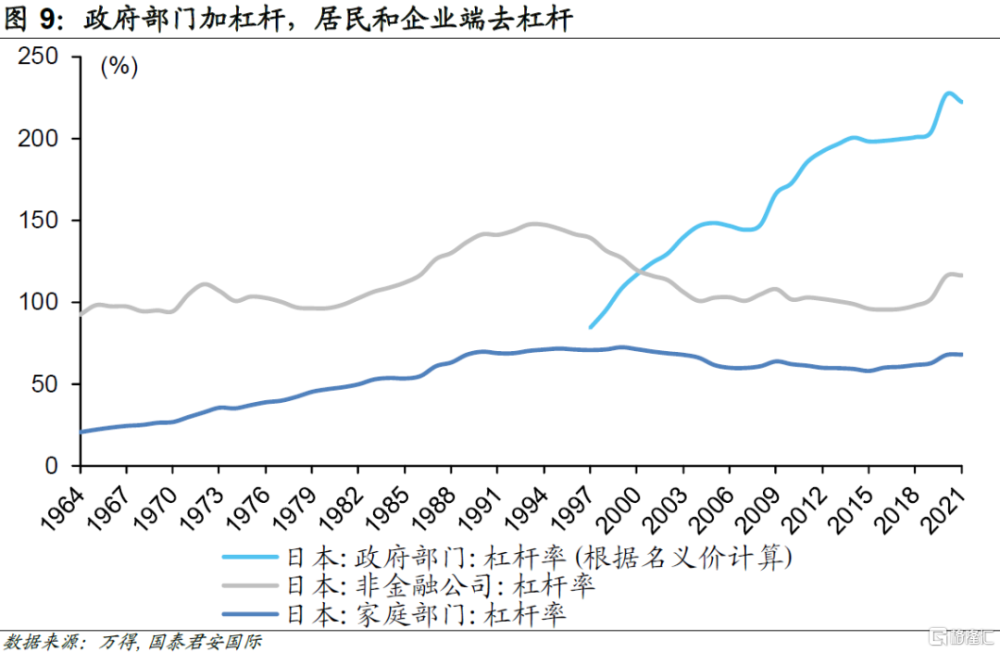

財政政策扮演了刺激需求的主角。日本在貨幣政策進入流動性陷阱後,再低的利率都難以刺激日本經濟的增長。與此同時匯率高企一直壓制着日本的通脹和經濟增長。最終在日本經濟小幅回暖未果後日本被迫使用更大規模的財政政策刺激經濟。1997年12月,日本政府宣布將在1998年減少2萬億日元的所得稅。1998年4月20日,日本內閣宣布了一項價值16.65萬億日元的“綜合經濟對策”。該政策宣布通過增加總計約10萬億日元的公共工程和政府开支和臨時減稅刺激國內需求,同時改善國家的經濟結構、增強國民經濟的長期發展潛力並提供政策便利以加速不良債權的處理等等。高額的財政刺激和減稅對應着日本政府不斷上升的債務,然而日本企業和居民端的投資意愿卻沒有隨着政府的大力刺激增加。1997年後日本的居民和企業端槓杆率並未出現明顯的擡升,整體的宏觀槓杆率上升幾乎全部由日本政府貢獻。

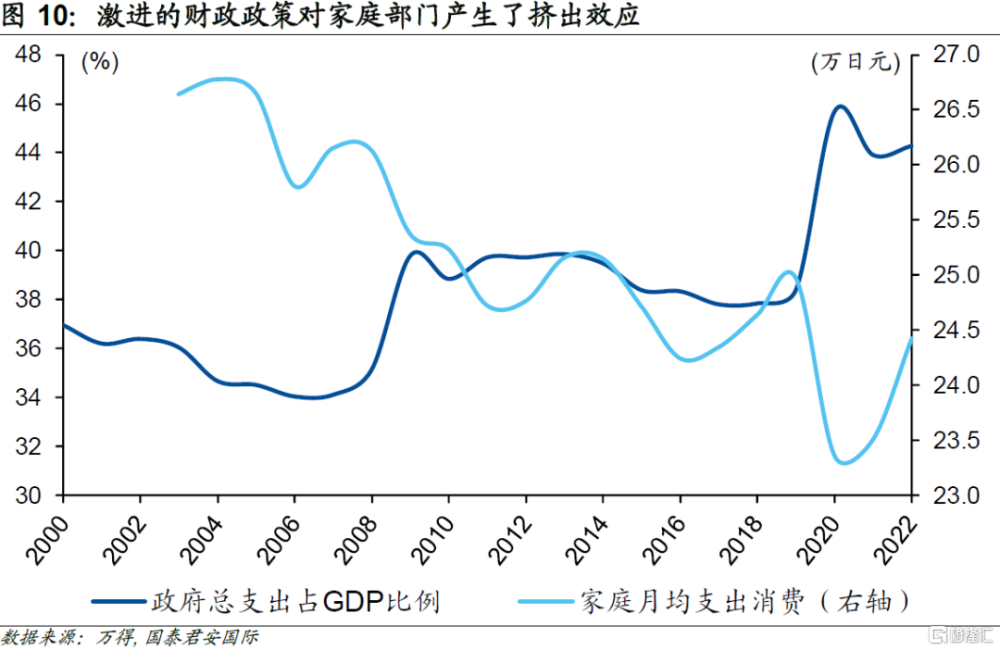

政府的大量支出對家庭部門產生了擠出效應。日本政府爲支持財政政策的开支,不斷提高稅率,反而對居民的消費產生了擠佔。1997年後日本共三次加徵消費稅稅率,並且沒有出台中等收入群體減稅的對衝措施。1997年和2019年兩次消費稅稅率提升後,日本家庭月均支出出現了明顯的滑落。從趨勢來看,日本2000年後日本政府總支出佔GDP比例上升了10%,然而家庭部門的消費卻進入了下行通道,這意味着政府支出對居民消費產生了擠佔效應。

盡管日本進行了大規模的財政刺激,但經常項目卻長期保持順差,這在很大程度上表明其整體刺激力度仍然在理論可控的範圍內。換言之,政府更加積極扮演了“主動消費”的角色,而居民部門在這一過程中卻“被動儲蓄”,變相“躺平”。從這個角度而言,私人部門的活躍程度仍然是經濟運行的重要驅動力,光憑政府“越俎代庖”,其效果也是有限的。由於整體經常項目仍然保持順差,政府的整體刺激政策事實上也沒有改變日元的基本態勢,也不可能解決強勢貨幣帶來的一系列問題。

04

1990年代:強勢日元迫使產業外遷

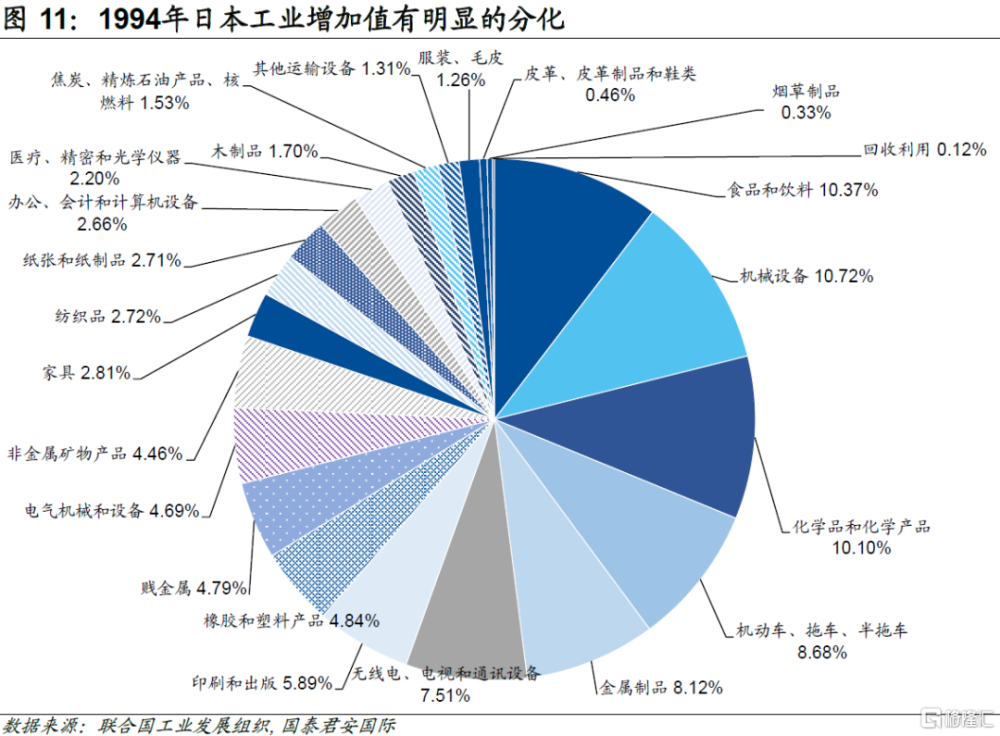

回顧歷史,日本制造業存在結構性缺陷。1994年日本陷入經濟衰退後,日本的工業增加值出現了越來越明顯的分化。日本有着極具競爭力的出口產業,例如機械設備、消費電子、汽車、化工等等,維持着日本強勁的出口競爭力,並持續累積了巨額的貿易順差。但與此同時日本國內也有大量的低效率產業,這些產業佔據着龐大的國內市場卻嚴重缺乏競爭力,如建築、醫療保健及能源等等。然而經濟的低增長和匯率的高企,意味着這些產業的轉型和升級更加困難。

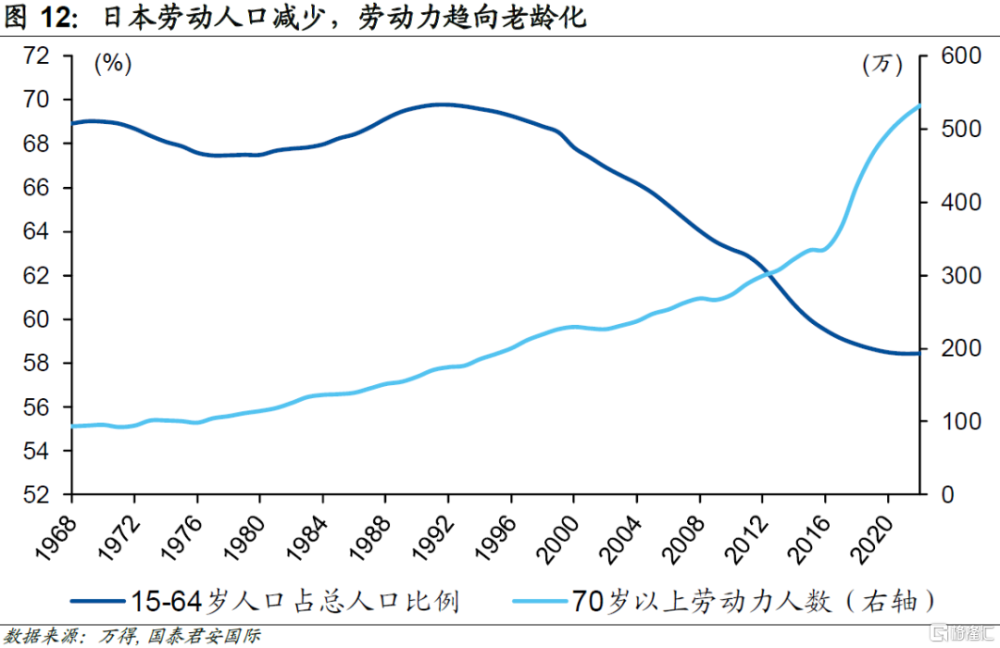

人口和自然資源不足日益擡高日本企業的生產成本。從日本國內生產端來看,日本長期面臨着能源自給率低、工業原材料價格高的問題。更糟糕的是在泡沫破裂後,居民信心低下,對未來預期變得悲觀。因此日本出生率大幅下降,自1990年以來日本15-64歲的青壯年佔總人口比例已經下降了十個百分點。同時高齡勞動人口卻在不斷增加,近20年出現了成倍增長。因此日本國內生產的成本在逐漸攀高,而生產總值卻沒有出現增加。

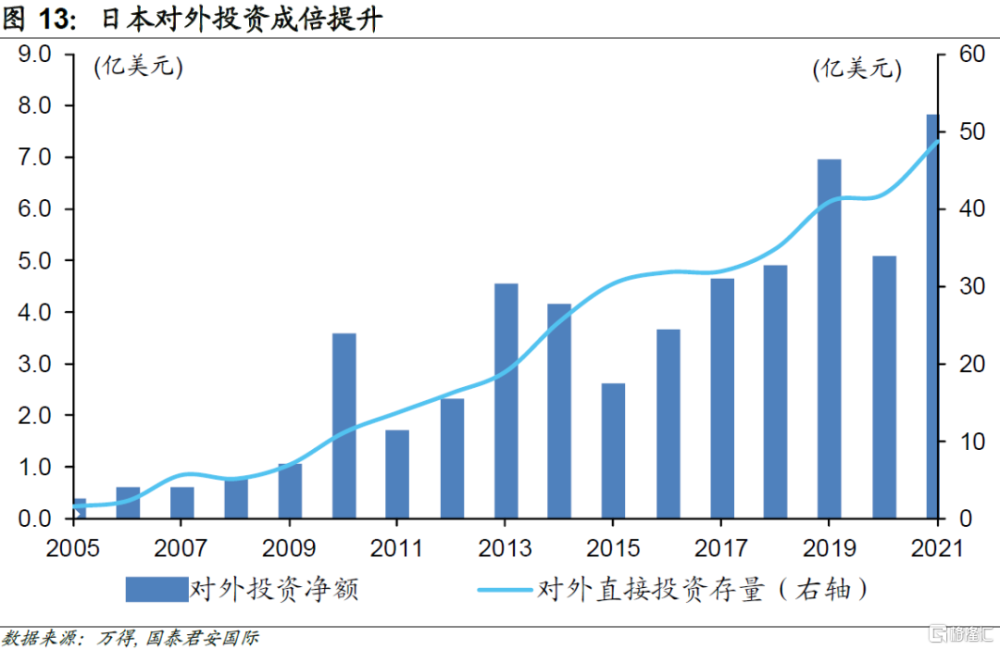

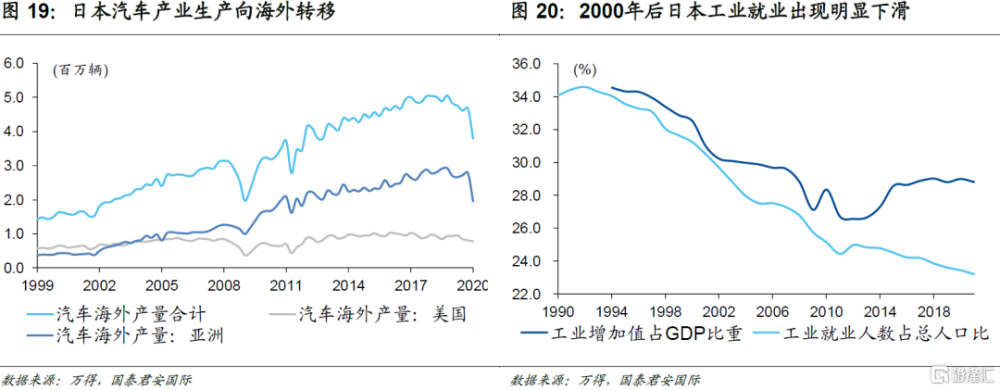

日元強勢不利於出口,日本企業選擇出海。回顧歷史值得注意的是,雖然廣場協議是G5針對美元升值計劃,然而各國兌美元升值幅度的不對等,導致日元成爲唯一一個長期升值的貨幣。隨着日本匯率的大幅提升,高昂的價格不利於出口。而日本內地居民需求嚴重不足,因此日本急需要對外投資建廠以緩解成本壓力,並开拓海外需求。寬松的貨幣政策提供的低成本貨幣進一步幫助了日本企業出海。數據顯示,日本境內投資主體對外直接投資淨額(扣除反向投資額),從2005年的1,700萬美元大幅提升到了2021年的7億美元,這也帶來了日本對外投資存量的不斷攀升。

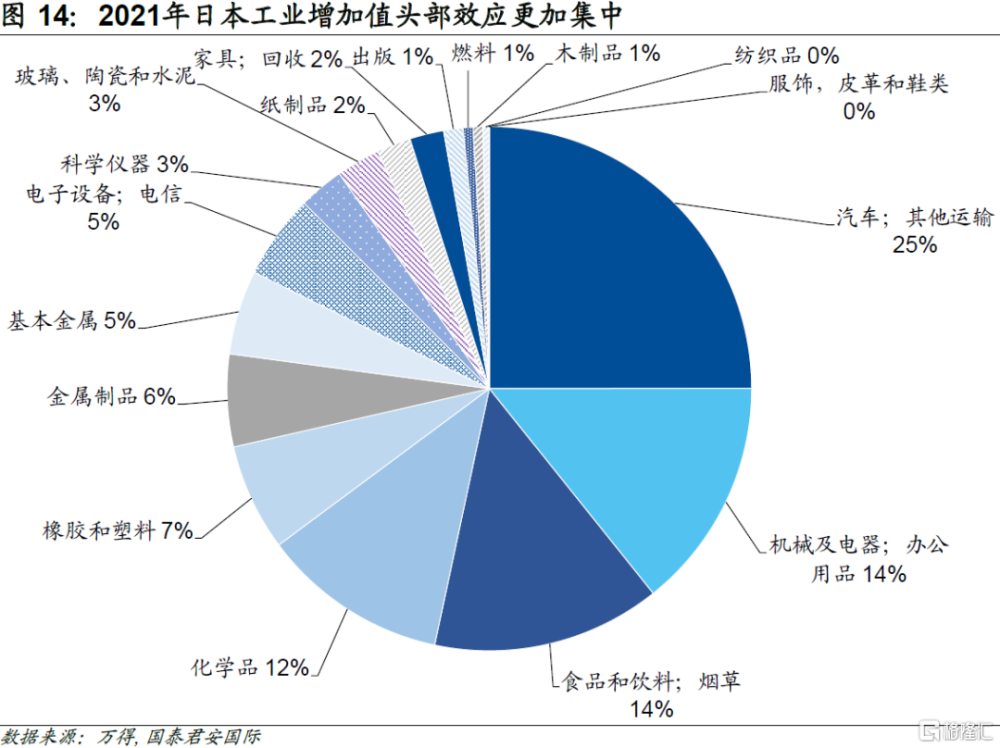

競爭力相對不足的產業卻更加落後。伴隨着優勢產業外遷和發展,日本的工業增加值結構並未出現改善,日本的弱勢產業未能升級甚至進一步走弱,日本工業增加值集中效應更爲明顯。到了2021年,僅僅汽車、機械兩個分項就佔據了日本工業超過40%的增加值。因需求和供給的雙重擠壓,日本強勢產業被迫率先向外轉移。例如,日本汽車產業的海外生產比率從5.6%增長到了44.4%,海外研發費用在10年間也出現了大幅增長。這種向外轉移的策略使得本土制造業的發展動能進一步降低。與此同時匯率的劣勢也導致低效產業被中國等發展中國家迅速替代。

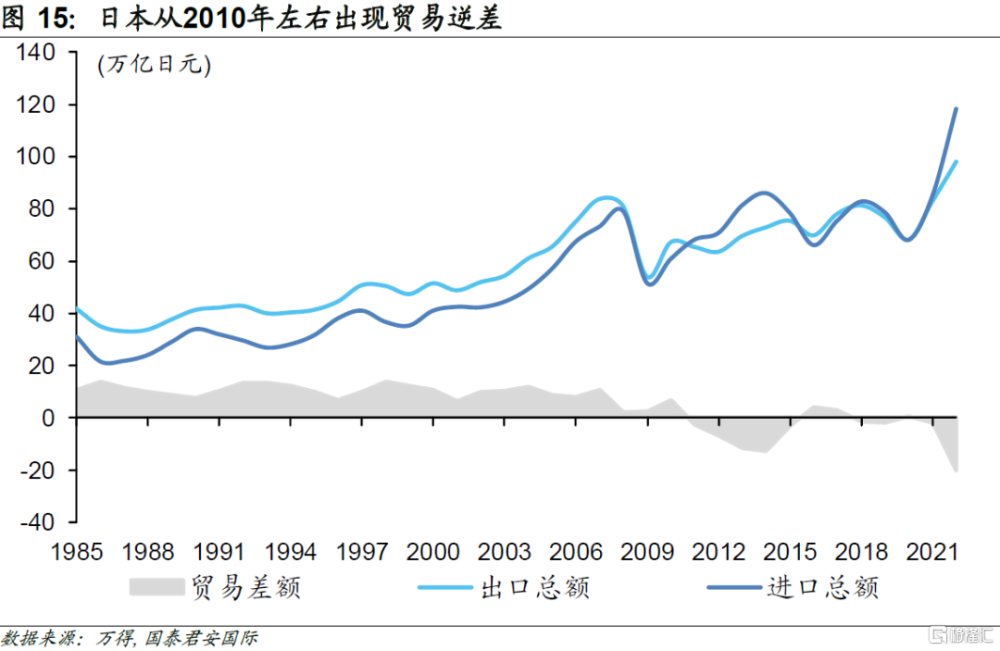

在全球化和產業轉移的雙重影響下,日本經濟在失落30年後,逐漸出現貿易赤字。一方面,由於日本企業在海外建廠,使得一部分制造業活動轉移到了海外。另一方面,中國等發展中國家的快速發展和產業升級,推動了其在中低端產品市場的競爭力並對日本本土制造業形成了擠壓。進入21世紀後,日本的貿易順差开始連續下滑。尤其是2011年東日本大地震發生後,日本對能源的進口需求大幅度上升,日本开始出現了久違的貿易逆差。在此後的十余年中,日本基本實現了貿易平衡,從這個角度而言,日本的產業結構在經歷了30年的調整後,大致實現了某種程度上的均衡。而在漫長的調整過程中,過於強勢的匯率是阻礙產業結構調整的關鍵原因。

05

21世紀:海外收入支撐經常項目

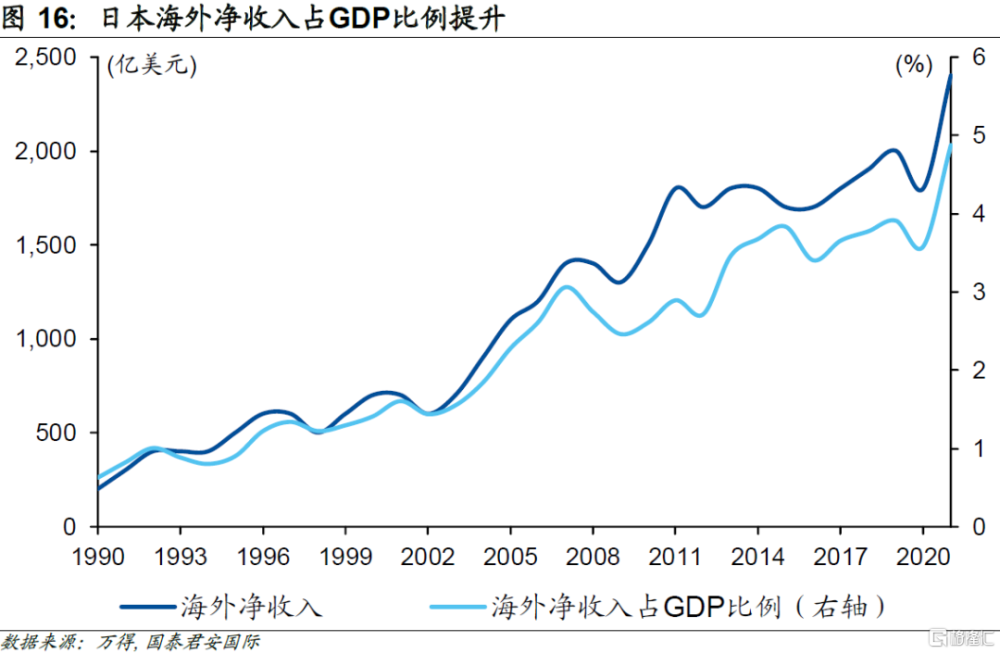

產業轉移後日本的海外淨收入出現了顯著增加。隨着產業轉移,日本的海外投資和運營活動加強,海外淨收入顯著增長。這意味着日本的強勢企業從其海外投資和子公司中獲得了可觀的收益。2022年日本海外收入已佔到日本GDP近一成。而自2000年以來日本的海外淨投資收入從500億美元增加到2,000億美元,佔GDP的比重也逐年上升。

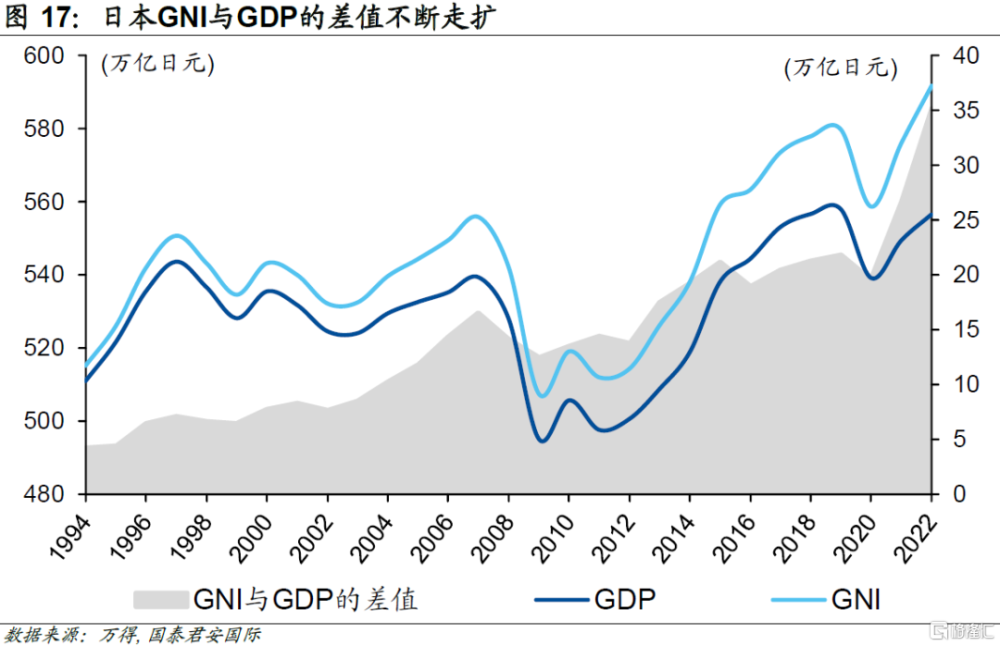

2010年後日本GNI和GDP的差值不斷擴大。GDP(國內生產總值)衡量的是日本境內所有生產的商品和服務的總值,而GNI(國民所得)則衡量的是日本海內外整體的生產總值。因此日本的GNI與GDP之間的差值不斷擴大,反映了日本企業在海外的投資回報增長。在2000年以前,日本的GNI和GDP走勢基本保持趨同,隨着海外淨收入的擡升,GNI和GDP的差值逐步拉大,到2022年達到了35萬億日元。

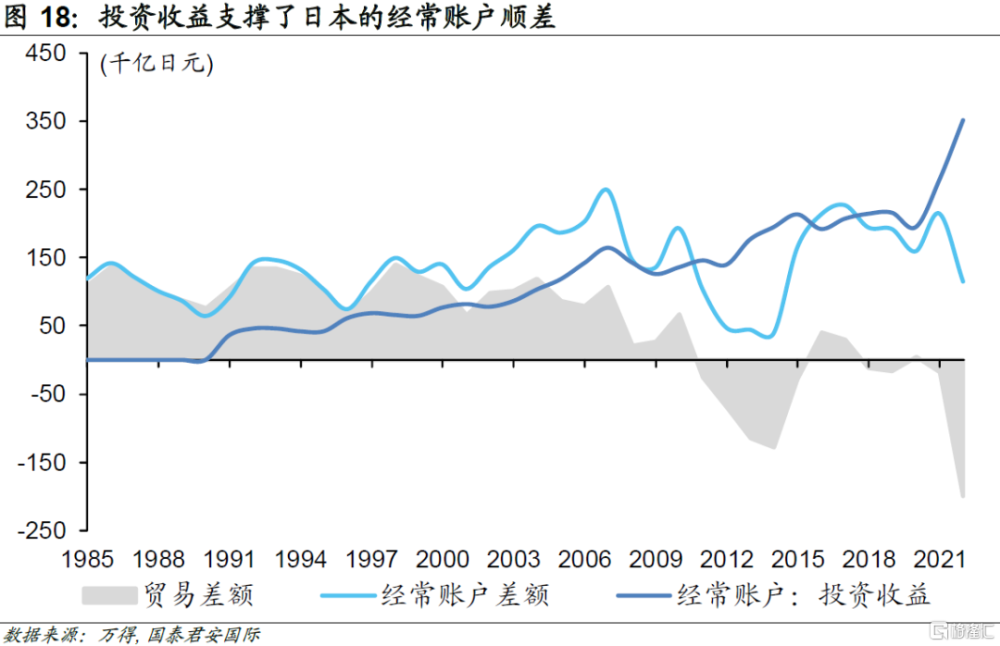

在貿易逆差出現後,日本的海外收入支撐了經常账戶順差。日本於2011年至2015年末貿易逆差不斷擴大,最高達到1.5萬億日元。日本在這四年連續19個季度出現赤字,然而日本的經常账戶卻依然保持着順差。這背後的原因是隨着日本海外淨投資收入的不斷擡升,經常账戶中的“投資收入”在2011年後依舊保持着快速增長狀態。提升的投資收入對衝了貿易赤字。因此,雖然日本經常账戶近年依舊保持着高額的順差,但背後的邏輯已經發生了改變。在2010年以前,日本經常账戶順差主要由強勁的貿易順差貢獻,而在2010年後經常項目順差主要被高額的海外收入所支撐。

由於經常項目仍然保持順差,日元的匯率在日本貿易趨於平衡後仍有着強勁支撐。經常账戶順差的邏輯雖然已經發生了變化,但順差的結果依然存在。因此自1985年以來,日元雖然經歷了盧浮宮協議、貨幣寬松、貿易逆差等等事件,但依舊維持較爲穩定的匯率,甚至在泡沫破裂後日元也未跌破盧浮宮協議所商定的匯率水平。爲降低經常項目順差,財政政策曾大幅發力扮演主動消費的功能,反而“越俎代庖”,對居民消費產生了擠出效應。高匯率的牽制下,想兼顧產業並刺激需求的日本貨幣政策失敗似乎是必定的;高匯率的影響下,制造業的制造和研發外移似乎也是必然的。

當我們談及日本衰退時,卻很少關注日元爲何常年保持強勢。如果說廣場協議中,日本受到美國壓力,選擇主動讓日元升值,但在此後的30年中,日元卻一直保持着穩定,這與經濟常年萎靡形成了強烈的反差。我們認爲,經常項目順差是日元穩定的根本原因,而分析經常項目順差形成的原因後,我們會發現,1980-90年代,國內需求相對不足,日本優勢產業保持着強勁出口,這維持了貿易順差。到了1990年代後,強勢產業紛紛外遷,日本貿易順差收窄,但21世紀後,伴隨着海外收入匯回國內,日本的經常項目順差仍然得以保持。

當然,相對強勢的貨幣也抑制了低效產業的發展和轉型,這意味着這些產業的出清被拖延,最終日本金融行業被迫計提大量壞账,承受了泡沫破滅的代價。很多人會問,難道日本不能選擇弱勢貨幣么?我們認爲在美國的壓力下,日元貶值的空間很小。

在一個穩定的匯率下,日本最終在國內縮表的同時,不斷在海外擴表,某種程度上,強勢匯率也有利於其在海外擴張。由此,日本經濟進入了一個國內衰退、海外增長的微妙“均衡”,最終維持了近30年的無增長狀態。從這個角度而言,所謂的“資產負債表”衰退,似乎只發生在日本國內。

注:本文來自國泰君安證券(香港)有限公司發布的《【國君國際宏觀】日本“衰退”之謎:日元爲何不貶值?》,報告分析師:周浩

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:日本“衰退”之謎:日元爲何不貶值?

地址:https://www.iknowplus.com/post/24319.html