美國7月CPI數據點評:通脹水平延續改善,但速率緩慢

投資要點

·核心觀點:非居住核心服務通脹的反彈意味着工資韌性和通脹黏性仍未顯著緩解,且美聯儲對於通脹“一階導”即通脹回到2%目標的強調,意味着當前市場對通脹下行的樂觀或面臨增量的鷹派信號風險。從結構看,核心商品長期性的問題在於難以回到2014-2017年的負增長;居住服務確定性下行,但近期房價的擡升意味着更遠期將存在二次通脹;對於非居住服務通脹,若勞務供需缺口無法完全修復,則工資通脹“最後一英裏”的壓力仍然存在。年內通脹大概率在3%-4%震蕩,核心CPI同比在Q3回落至4%後或存在更大下行阻力。數據公布後,由於總體CPI同比不及預期、核心通脹延續下行,但核心服務通脹環比反彈,市場對此反應較爲糾結,資產價格整體呈現震蕩走勢。隨後,或由於日本養老金購債意愿下降,10年美債利率後續出現持續上行走勢。

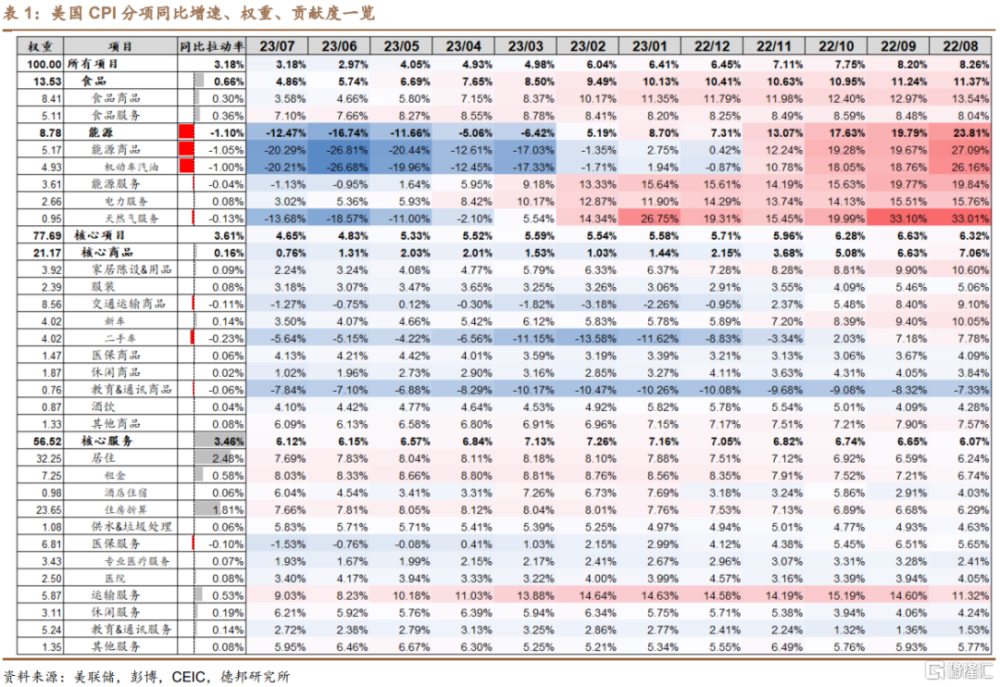

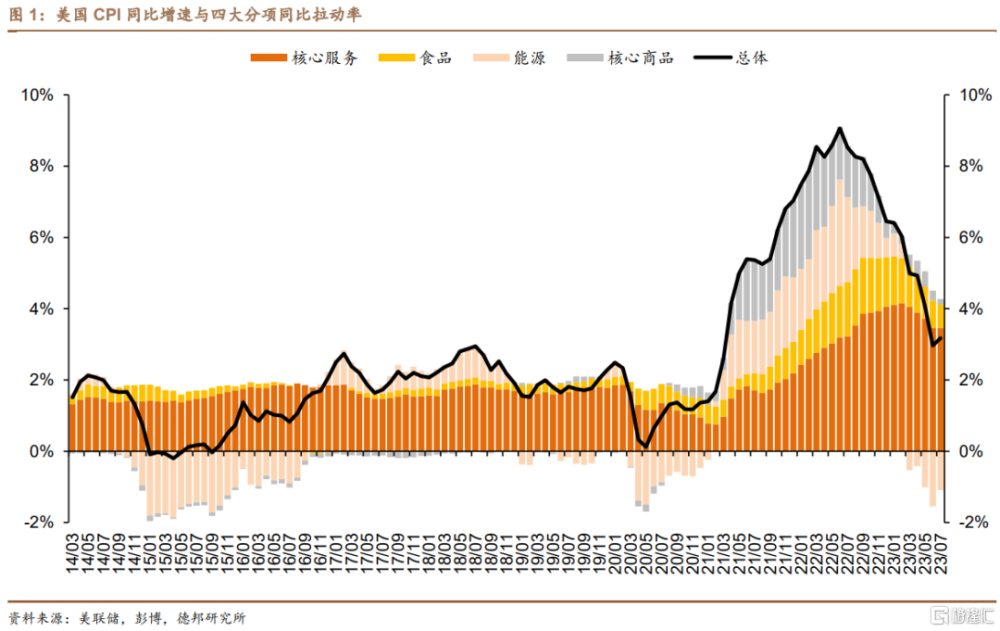

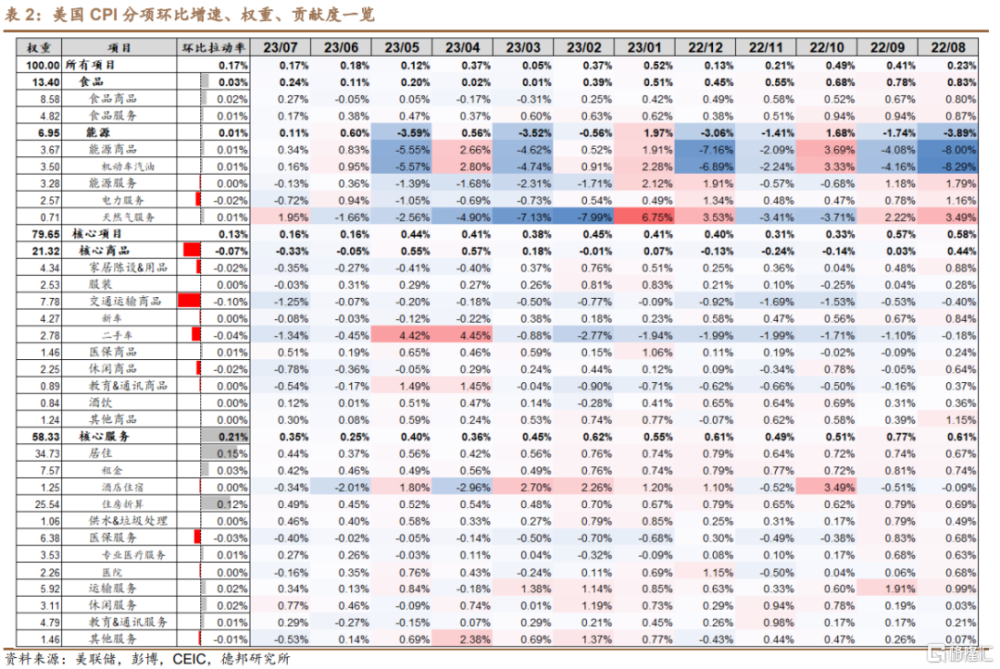

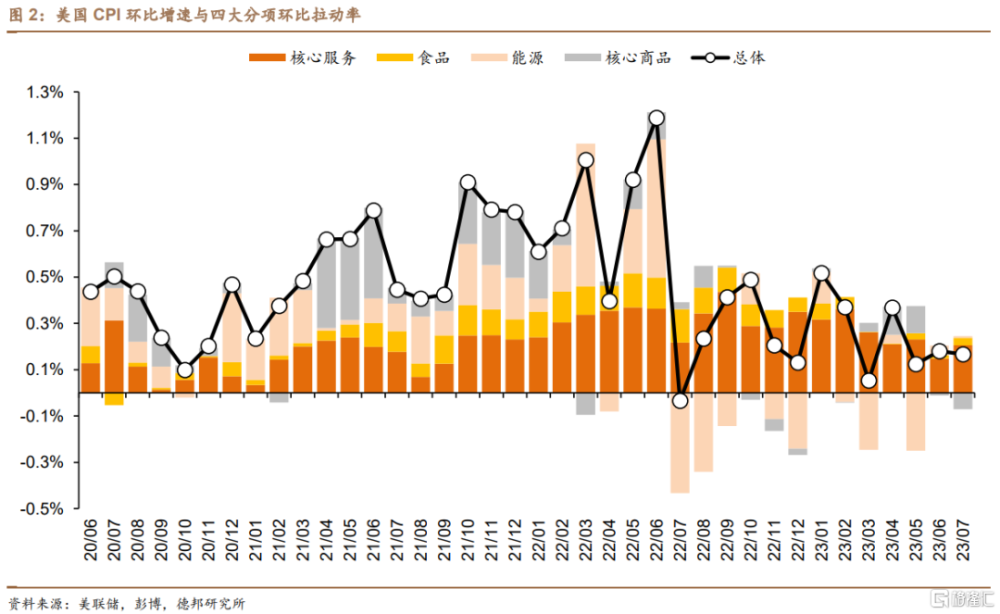

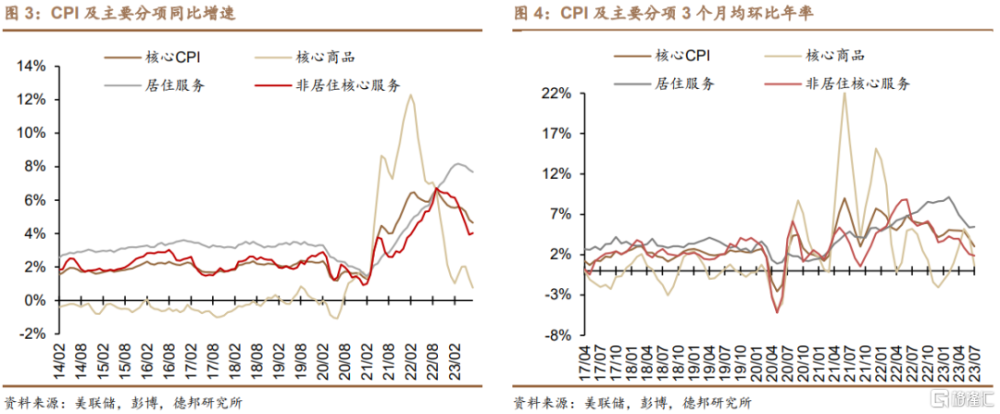

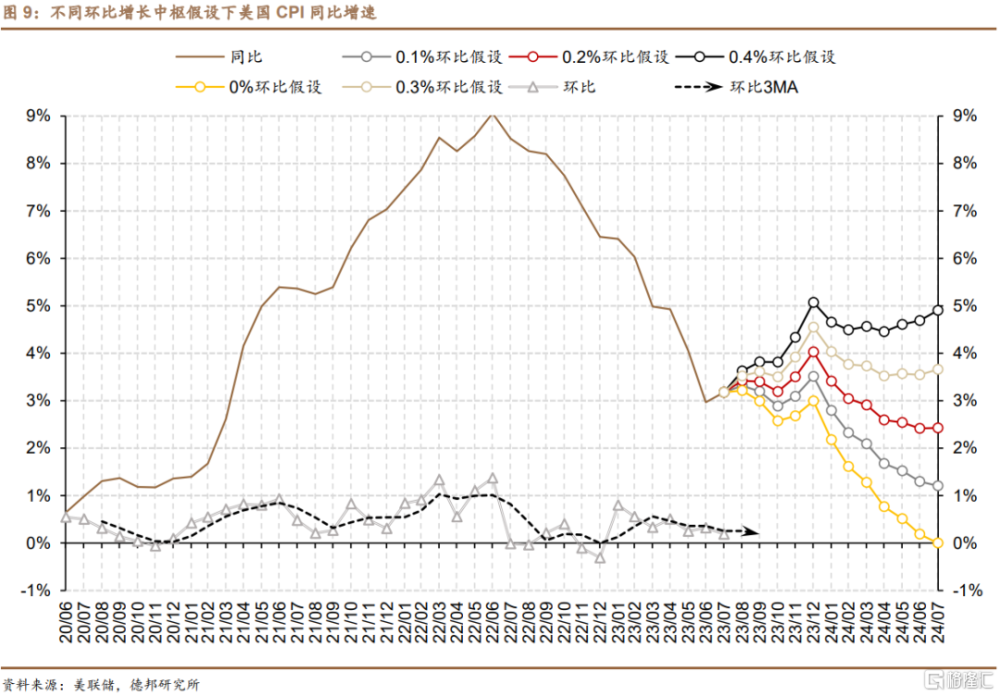

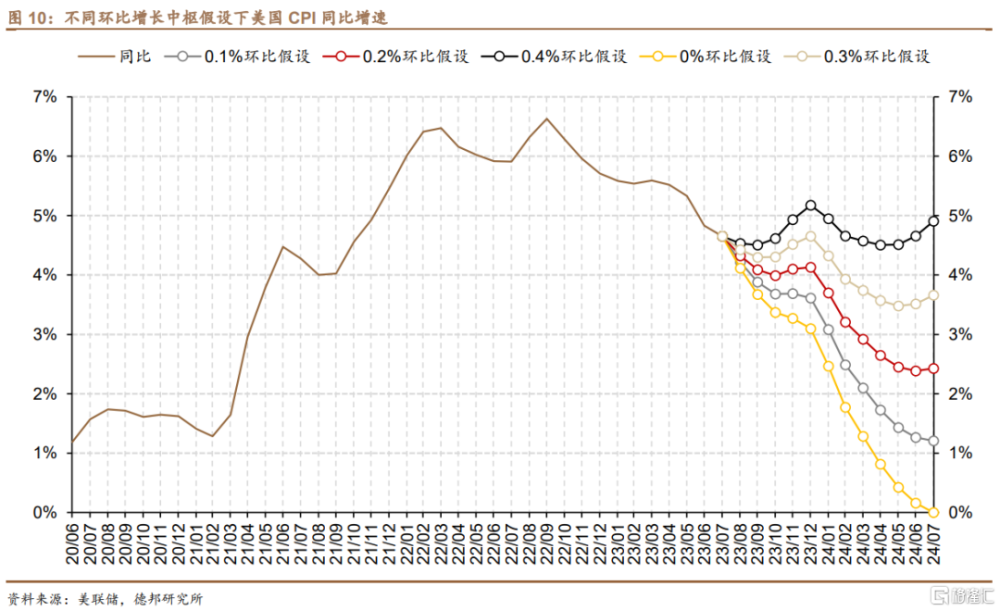

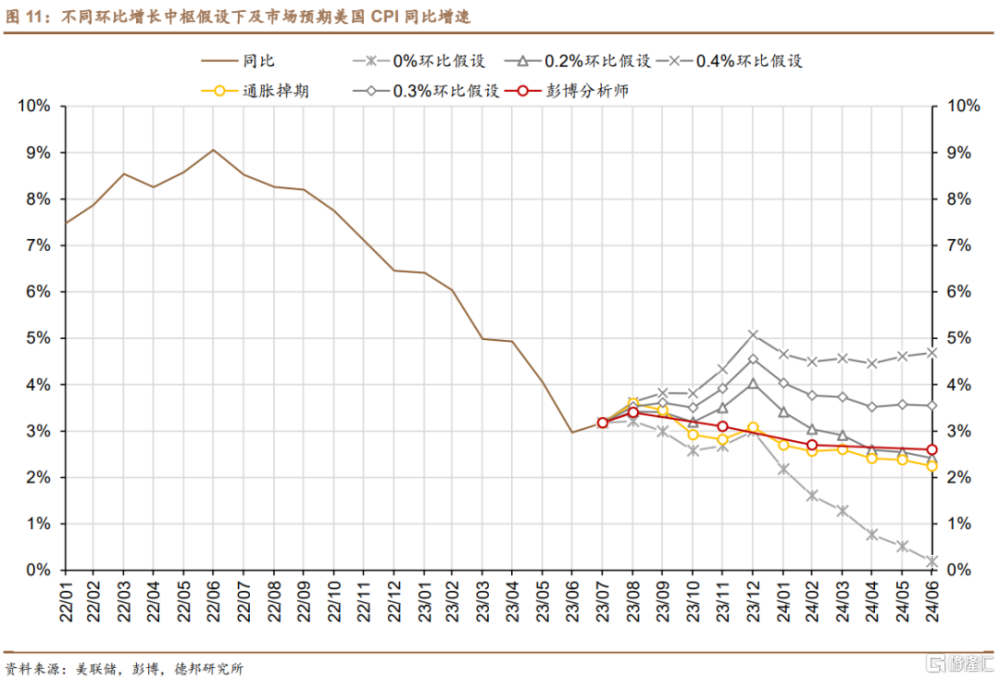

· 通脹數據:CPI同比反彈,核心CPI同比延續下行,環比均持平預期與前值。7月CPI同比+3.2%,預期+3.3%,前值+3.0%;核心CPI同比+4.7%,持平預期,前值+4.8%;環比/核心環比+0.2%,均持平預期與前值。根據測算(圖9、10)我們預計Q3將維持“CPI同比在3%以上震蕩、核心同比延續回落至4%”的組合。

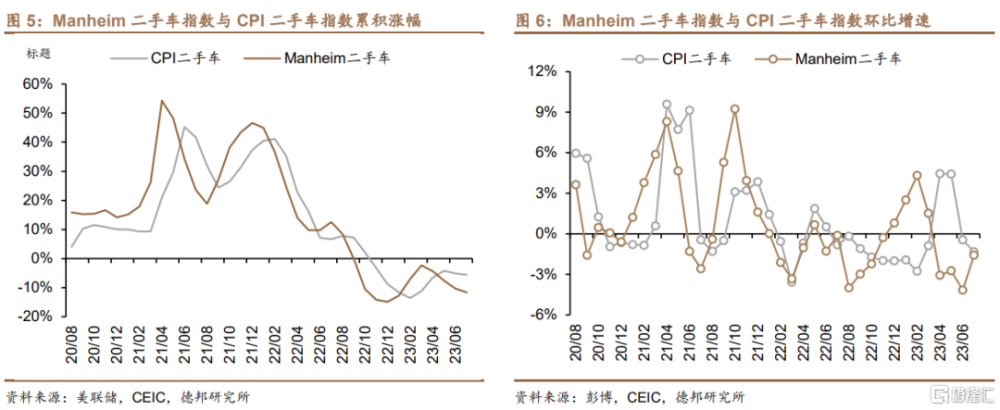

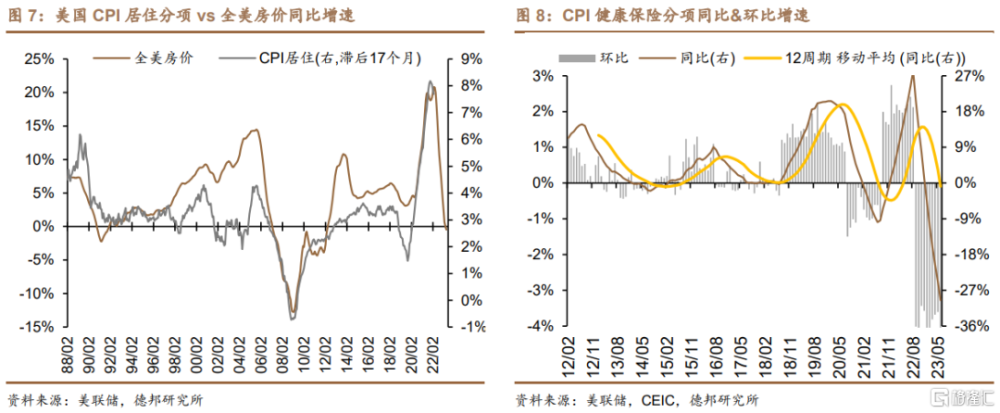

· 數據結構:二手車繼續拖累核心商品;核心服務環比反彈,其中居住通脹環比擡升,除醫保外的非居住核心服務分項環比均回升。7月能源CPI同比降幅收窄,其他主要分項則延續回落;從環比看,能源CPI邊際降溫,核心項目環比持平上月,但結構有顯著差異:上月核心商品與核心服務均顯著回落,本月核心商品跌幅擴大,但核心服務分項反彈。①核心商品:同比+0.76%,環比-0.33%,其中二手車環比-1.34%,前值-0.45%,對總體環比拉動率-0.04%,仍是核心商品的主要拖累,且先行指標Manheim二手車價格顯示其下行行情將會延續。②居住通脹:同比+7.69%,前值+7.83 %,環比+0.44%,較前值+0.37%小幅反彈。其中,自住房折算環比+0.49%,較前值+0.45%反彈,環比拉動率+0.12%,我們測算,CPI居住分項滯後房價17個月,參考當前房價趨勢,我們預計居住通脹的下行趨勢可延續至年底。③非居住核心服務:同比+4.03%,+3.93%,環比+0.22%,+0.09%,均較前值反彈,多數分項環比增速加快。其中,醫保服務(環比-0.4%,前值-0.02%)是主要拖累項,其他如交運服務(環比+0.34%,前值+0.13%)、休闲娛樂(環比+0.77%、+0.46%)、教育通訊(環比+0.77%,前值+0.46%)等分項均有明顯回升。彭博編制的通脹擴散指數邊際擡升,但趨勢總體保持下行。彭博估算的超級核心通脹(核心服務減去租金與自住房折算,對應工資通脹)環比+0.19%,前值0%。

· 策略啓示:據最新測算,假定CPI延續近兩個月+0.2%的環比增長,則美國通脹同比增速將在下半年保持3%-4%區間,核心CPI同比將回落至+4%附近。短期看,一直到11月公布10月CPI前,美國通脹或都將延續“總體通脹在基數效應下小幅反彈並在3%-4%區間震蕩”而“核心通脹在供應鏈、居住、勞務供需缺口邊際修復下回落至4%”的局面,因而市場和美聯儲可保持相對樂觀。但另一方面,正如Powell在7月FOMC上稱貨政決策會同時關注通脹下行的速率和水平,因而如果市場過度交易通脹“二階導”的改善(股債等資產上漲過於明顯),帶來金融條件的過度寬松,則易引發對經濟總需求過度反彈的擔憂,美聯儲或不得再度釋放鷹派信號(一階導保持高位,通脹未回落至2%),引致緊縮預期反復。

· 風險提示:美聯儲過早开啓降息周期引發通脹反彈甚至失控;美聯儲緊縮周期維持時間過長,引發金融系統流動性危機;通脹下行速率不及預期。

注:本文爲德邦證券2023年8月11日研究報告《【蘆哲&張佳煒&韋禕】通脹水平延續改善,但速率緩慢——美國2023年7月CPI數據點評》,報告分析師:蘆哲S0120521070001、張佳煒S0120121090005

標題:美國7月CPI數據點評:通脹水平延續改善,但速率緩慢

地址:https://www.iknowplus.com/post/22389.html