結構性貨幣政策工具如何續力

投資要點

本周資金利率觀點:結構性貨幣政策工具如何續力

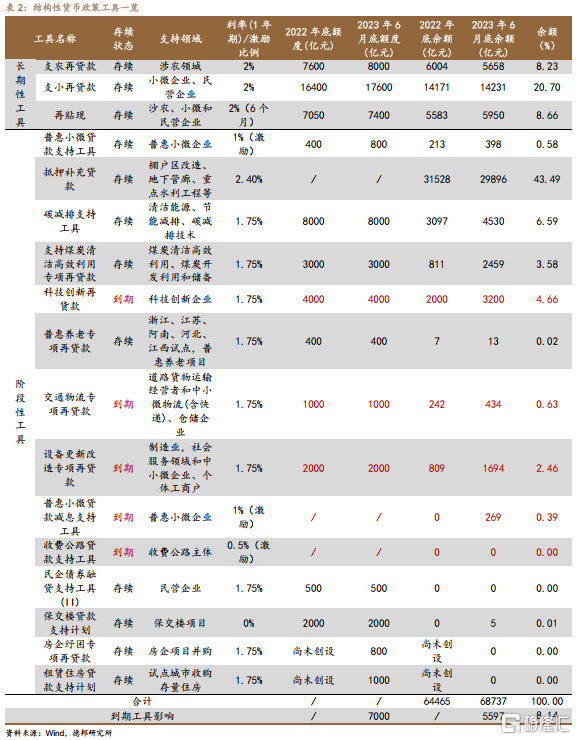

結構性貨幣政策工具再入視野。央行對結構性貨幣政策工具的使用由來已久,最經典的三項結構性貨幣政策工具支農、支小再貸款和再貼現分別开始於1999年、2014年和2008年(再貼現开始發揮結構性功能),此外,2014年伴隨着棚戶區改造的推進央行創設了第四項結構性貨幣政策工具抵押補充貸款PSL。結構性貨幣政策工具快速發展始於2021年,2021-2022年爲應對疫情衝擊、支持薄弱環節(如小微、民營企業)和關鍵領域(如科技創新、普惠養老、雙碳),央行陸續創設了11項結構性貨幣政策工具,今年上半年爲應對房地產行業發展新態勢央行又創設了2項房地產相關的結構性貨幣政策工具,目前共有17項結構性貨幣政策工具。今年4月,央行在一季度金融統計數據新聞發布會上表示“多數的結構性工具是階段性工具……完成了政策目標,就會按期及時退出”,實際上,今年上半年結構性貨幣政策工具的使用較爲穩健,根據央行公布的截止6月底的使用情況,德邦證券發現上半年投放的結構性貨幣政策工具主要是碳減排支持工具和支持煤炭清潔高效利用專項再貸款兩項,支持領域都在雙碳方向,而前兩年爲應對疫情擾動、緩解小微企業經營壓力的部分工具在今年上半年投放較小,反映出央行確實在收縮階段性工具的使用力度,市場對其的關注也有所降低。8月4日,人民銀行貨幣政策司司長鄒瀾在發改委新聞發布會上回答關於結構性貨幣政策工具的提問時表示“必要時還可再創設新的工具”,結構性貨幣政策工具再次引發關注。

現有工具使用情況:截止今年6月底,佔比最高的工具依然是抵押補充貸款、支小再貸款、再貼現和支農再貸款這四項較爲長期的工具,而在階段性工具中,碳減排支持工具、科技創新再貨款、支持煤炭清潔高效利用專項再貸款和設備更新改造專項再貸款佔比較高。根據央行發布的結構性貨幣政策工具介紹表來看,科技創新再貸款和設備更新改造專項再貸款等5項工具都已到期,會隨着當前余額到期而逐步退出,已到期工具合計額度達7000億元,合計余額達5597億元,退出後對6月底結構性貨幣政策工具余額影響爲8.14%。

新工具如何推出:今年上半年新推出兩項結構性貨幣政策工具,分別爲房企紓困專項再貸款和租賃住房貸款支持計劃,額度共1800億元,遠不及即將退出的各項工具總額度,且去年底以來創設的新工具使用情況有限,如保交樓貸款支持計劃僅使用5億元,或由於保交樓相關資金投放集中在推出時間更早的保交樓專項借款上。7月14日國務院發布關於促進民營經濟發展壯大的意見,提出“完善融資支持政策制度……推動民營企業債券融資專項支持計劃擴大覆蓋面、提升增信力度”,預計下一步結構性貨幣政策工具在民營經濟領域擴大額度或創設新工具以加力提效,擴大或新工具總額度預計小幅低於或接近5000億元,以對衝退出工具的影響。

下周資金面展望:

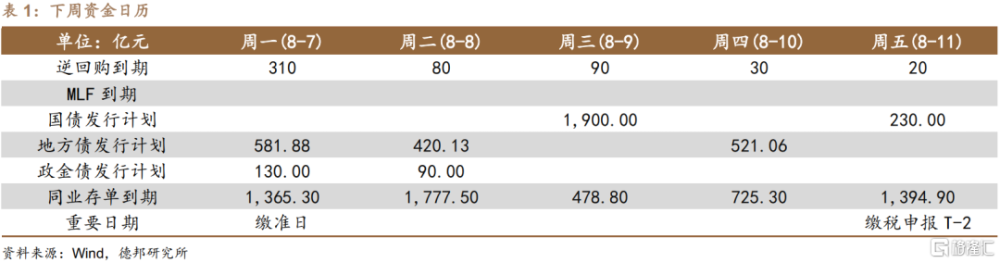

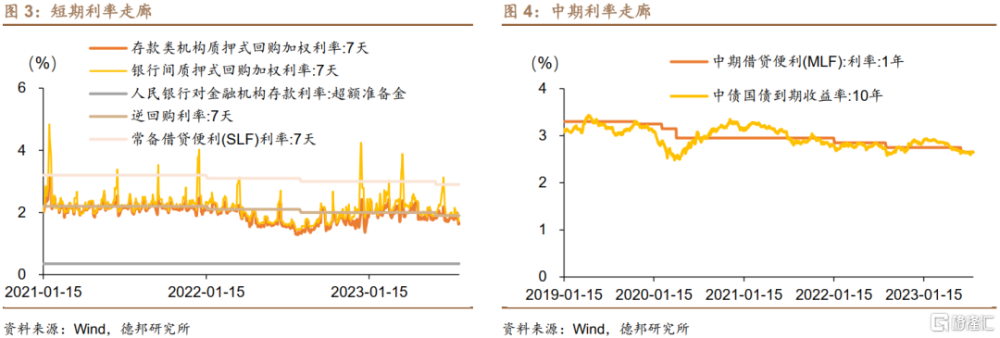

下周資金面展望:維持平衡寬松。從30天移動平均DR007來看,截至8月4日,DR007的30天移動均值下行4個BP至1.81%,持續低於7天逆回購政策利率,2月以來始終位於7天逆回購政策利率±10BPS的區間內小幅波動,繼續高於1年期定期存款基准利率和報價利率。7月份DR007均值雖然維持在1.80以上較高水平,但全月資金供給較爲充足,資金面體感寬松,8月第一周資金利率中樞下移,然而從周五來看,利率中樞下移卻伴隨着午後供給收斂,DR007在周一至周二跨月後持續下行,至周五DR007邊際回升,根據上海國際貨幣經紀,周二到周四大行及股份行融出較爲穩定,資金面保持均衡寬松,而到周五出現變化,周五午後銀行融出暫停,資金面邊際趨緊態勢維持至尾盤,警惕8月份資金利率波動加大的風險。展望下周資金供需,利空的因素主要來自政府債券融資或將加速;利多因素則有人民幣中間價邊際回落匯率貶值壓力趨緩、跨月因素褪去資金面恢復常態等,從多空因素看,8月資金供需缺口穩定,資金利率因政府債券融資等風險尚有上行風險,跨月影響消退後資金面短期回歸相對平衡。本周資金面主要擾動因素來自資金跨月,下周重點關注繳准壓力、7月金融數據。

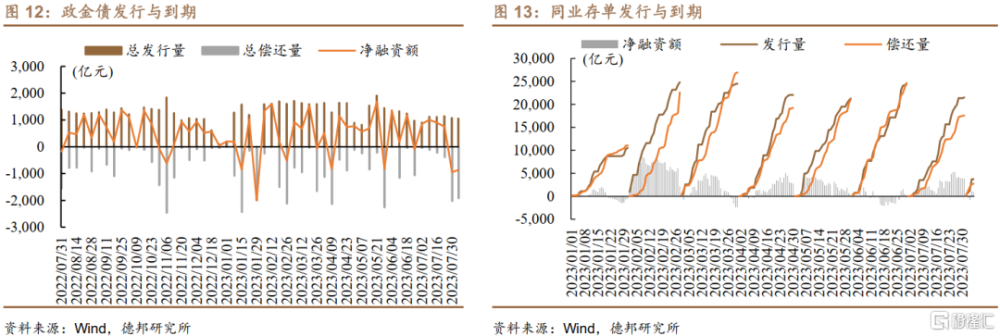

下周存單發行量價展望:存單供給繼續下降。下周(8月7日-8月11日)將有6256.40億元同業存單到期,此後兩周將分別有4091.70億元、5923.40億元同業存單到期;截止8月5日統計,下周披露有596.20億元同業存單發行計劃,同業存單到期量上升、發行量下降。如果將同業存單淨融資量作爲商業銀行主動負債意愿變化的指標,本周同業存單淨融資量下降至469.70億元,銀行普遍不缺“長錢”,資產回報率不高導致銀行加槓杆意愿較低。

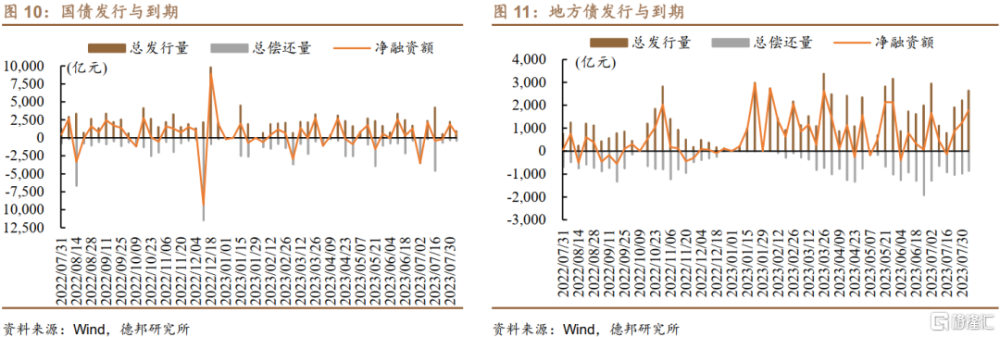

下周利率債供給:利率債供給平穩。下周(8月7日-8月11日)已經安排有1523.07億元地方政府債、220億元農發債發行,國債在8月9日安排續發950億2年期附息國債、950億5年期附息國債;8月11日安排續發230億30年期附息國債;下周地方政府債繳款2195.25億元、國債和政金債繳款3360億元。總體來看,下周利率債供給平穩,總量可控,近期多地報道對年內專項債9月內完成發行的要求落地,預留地方政策計劃發行等時間後,實際發行時點或集中在8月中下旬至9月上旬。

下周重點關注:周二中國7月進出口數據發布,周三中國7月通脹數據發布,周四中國7月金融數據發布。下周(8月7日-8月11日)有三項重點關注事項,周二中國7月進出口數據發布,考慮到去年基數較高,7月出口壓力仍然較大,預計同比增速爲-11%左右;周三中國7月通脹數據發布,7月豬肉、蔬菜、水果等主要食品價格均環比下行,預計7月CPI同比爲-0.4%,PPI同比爲-3.9%,8月起二者增速預計將雙雙回升,7月成爲年內唯一CPI、PPI同比雙雙下降的年份;周四中國7月金融數據發布,預計7月金融機構口徑貸款新增7600億左右,較2022年同期同比小幅多增810億,預計7月社會融資規模新增1.10萬億左右,對應社融存量同比增速小幅回升至9.5%,貸款投放回到“季初小月、季末大月”的節奏。

本周資金面市場回顧:

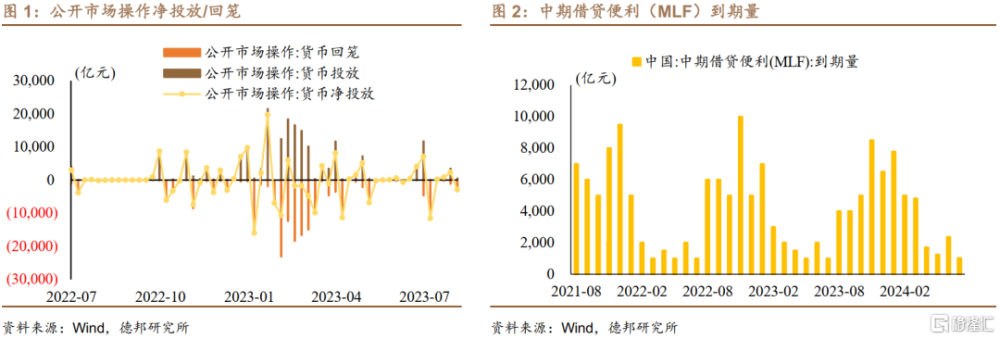

央行態度:維護銀行間市場流動性合理充裕。本周(7月31日-8月4日)期間總計有3410億元7天期逆回購到期,央行按照“維護銀行體系流動性合理充裕”的基調,總計开展了530億元7天期逆回購操作,OMO口徑合計淨回籠2880億元流動性。

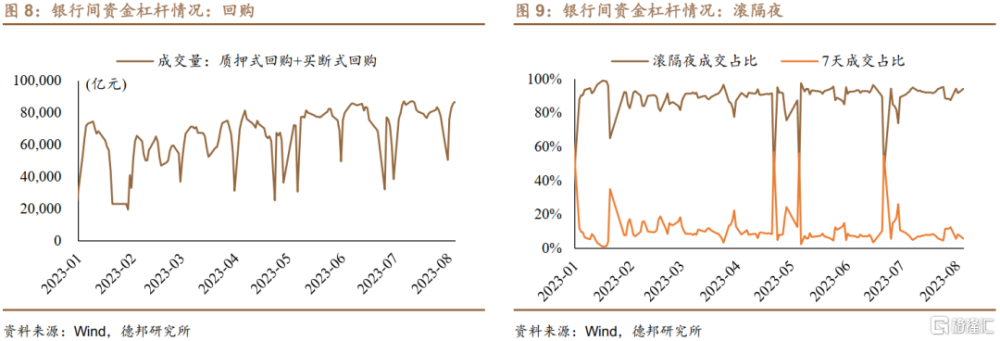

資金:平衡寬松。本周(7月31日-8月4日)銀行間市場資金延續均衡寬松態勢,全周來看,准政策基准利率DR007下行17.50個BP至1.6402%,隔夜DR001下行30.94個BP至1.1458%;銀行間質押R007下行25.30個BP至1.7072%,隔夜R001利率下行29.04個BP至1.2778%,R007和DR007溢價收窄至6.70個BP。

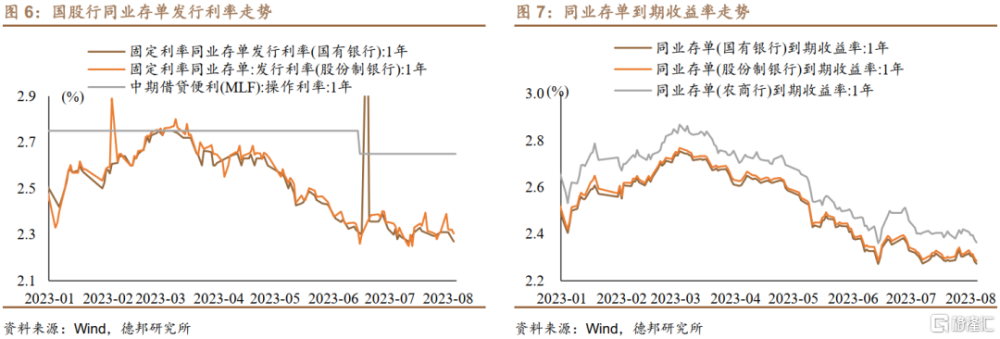

存單:NCD量價雙降。本周(7月31日-8月4日)同業存單發行3899.80億元,到期3430.10億元,淨融資規模爲469.70億元,平均發行利率爲2.1638%。分評級來看,全市場AAA級同業存單平均發行利率下行8.11個BP至2.1278%,其中3個月期同業存單發行利率均值上行3.51個BP至2.0469%、6個月期同業存單發行利率均值上行6.8個BP至2.2186%、1年期同業存單發行利率均值下行0.37個BP至2.3069%。1年期國有大行AAA級同業存單發行利率下行2.25個BP至2.2796%,1年期股份行AAA級同業存單發行利率下行0.93個BP至2.2912%。

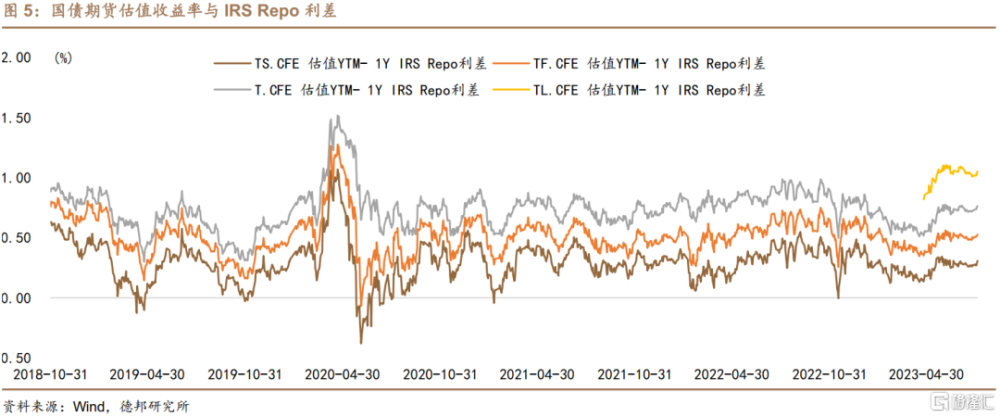

衍生品:IRS小幅下行,國債期貨小幅上漲。本周(7月31日-8月4日)FR007IRS1Y下行5.22個BP至1.9783%,FR007IRS5Y下行2.89個BP至2.4678%,3MSHIBORIRS1Y下行3.93個BP至2.1696%,10年期國債期貨活躍合約收盤價上漲0.19元至102.25元。

· 風險提示:國內貨幣政策超預期變化;海外貨幣政策超預期變化;信用違約事件發酵。

注:本文來自德邦證券2023年8月5日發布的《【德邦宏觀蘆哲&王洋】結構性貨幣政策工具如何續力—資金利率周報2023.07.31-08.04》,蘆哲(S0120521070001,首席經濟學家);王洋(S0120121100003,聯系人)

標題:結構性貨幣政策工具如何續力

地址:https://www.iknowplus.com/post/20783.html