下半年經濟可能迎來五方面向好信號

投資要點

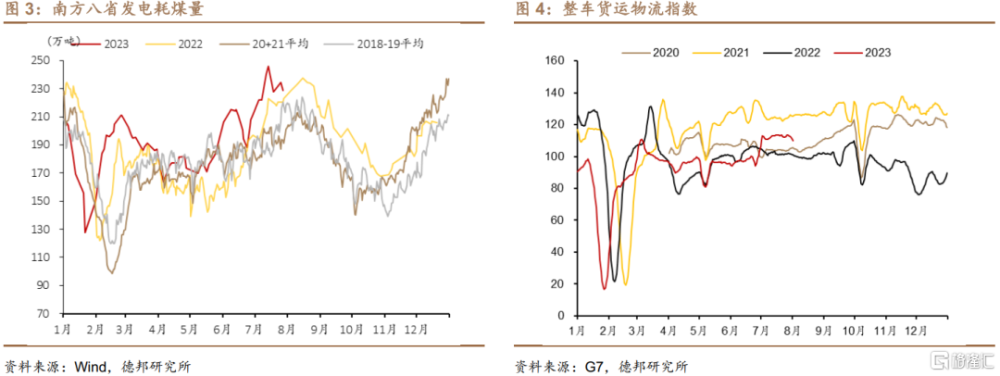

· 核心觀點:隨着穩增長政策落地,下半年經濟可能迎來五方面向好信號。一是價格觸底回升,PPI大概率在6月已見底,CPI底部可能是7月,8月开始兩個物價指數有望雙雙進入同比增速回升區間。二是青年就業改善,按照季節性規律,青年失業率通常在7月觸頂,8月开始回落。三是企業盈利增速有望正增長,工業企業利潤當月降幅已經從年初的22.9%收窄至8.3%,下半年有望實現正增長。四是“認房不認貸”等房地產政策落地將釋放改善型需求,三四季度房地產市場如果沿着“政策落地→預期改善→銷售回暖→投資修復”的鏈條修復,四季度房地產銷售和投資增速都將更樂觀。五是出口壓力減小,下半年出口將迎來同比基數切換,去年5-7月出口同比增速16%-18%,11-12月下降至-10%左右,加上出口價格周期將隨PPI回升,四季度出口壓力預計將減小。

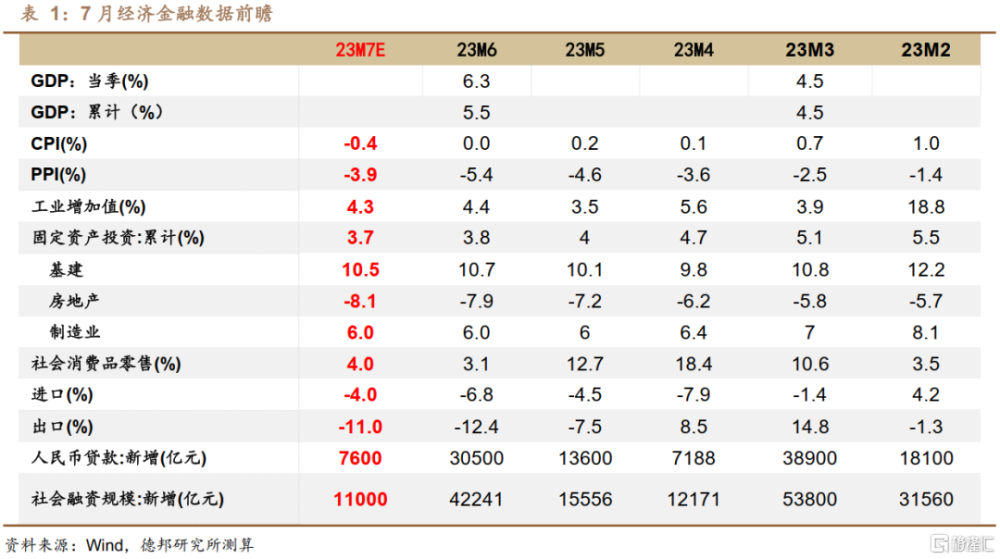

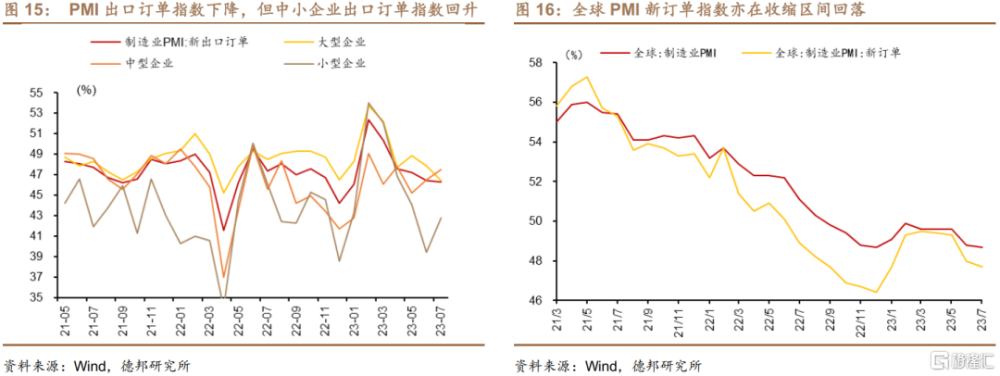

· 7月經濟數據前瞻:(1)工業生產:兩個PMI差值繼續收窄,官方PMI需求指數回升指向經濟環比改善。7月工業生產環比繼續改善,PMI生產指數微幅下降0.1個百分點至50.2%,繼續位於榮枯线以上;新訂單指數6-7月連續回升,雖仍· 處於收縮區間但大幅回升至接近榮枯线的水平,指向偏弱的需求或已接近回升拐點。預計7月工業增加值同比增速爲4.3%。

· (2)消費:人員流動7月較6月繼續回升,暑期出行高峰,旅遊需求和假期觀影等休闲娛樂需求旺盛帶動人口流動在7月達到年內高點;汽車零售同比下降4%左右。預計7月社零同比增速爲4%左右。

· (3)投資:①基建投資:水泥、瀝青等實物工作量高於或接近去年同期,7月下旬石油瀝青开工率快速上升,至月底已高於過去四年中的三年同期水平,指向基建實物工作量出現增加跡象。但高溫多雨天氣影響开工,預計7月廣義基建累計增速10.5%左右。②房地產投資:地產銷售二次探底,7月份30個大中城市新房日均銷售面積約爲30.9萬平,較5-6月大幅下降。等待後續政策落地帶動投資改善。預計7月房地產投資累計同比增速-8.1%左右。③制造業投資:BCI企業投資前瞻指數小幅回升至52.67%,PMI生產經營活動預期指數顯著回升,企業投資意愿得到明顯提振。預計制造業投資累計增速6%左右。

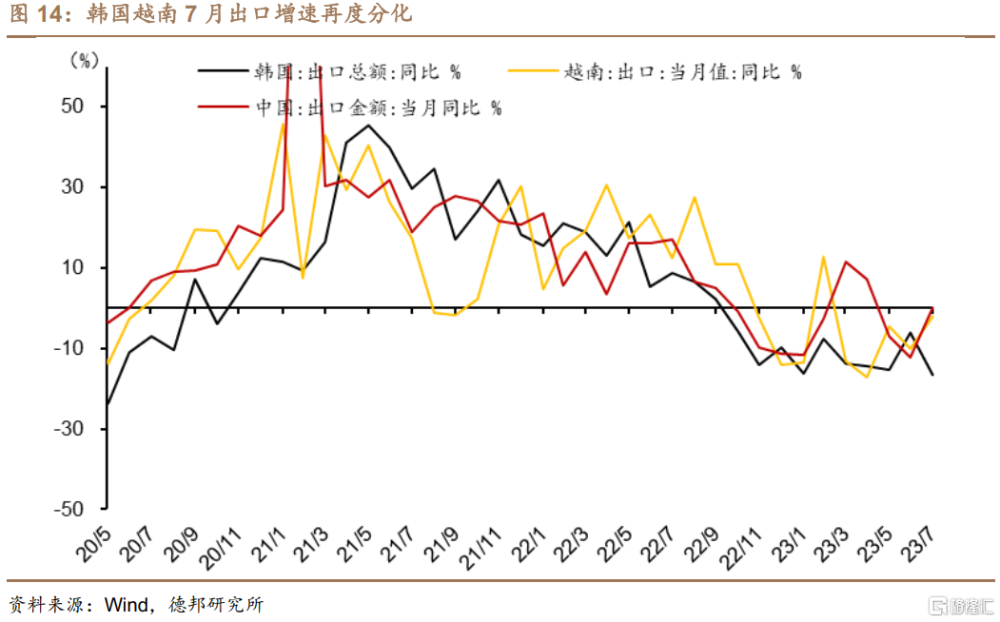

· (4)外貿:7月出口壓力依然較大。韓越7月出口增速再度分化,韓國7月出口同比下降16.5%,降幅擴大10.5個百分點,越南同比下降2.12%,降幅收窄8.1個百分點。全球需求繼續下行。全球制造業PMI在6-7月分別下降至48.8%和48.7%,回到去年四季度水平;全球PMI新訂單指數在6月下降1.3個點至48.0%並在7月繼續下降0.3個點至47.7%。雖然中國7月PMI新出口訂單指數繼續下降,但結構上呈現大企業新出口訂單指數下降、中小企業新出口訂單指數明顯回升的分化態勢,中小企業往往對出口需求更爲敏感,而大企業在整體出口中權重更高,這或是7月新出口訂單指數結構分化、整體下降的原因。考慮到去年基數較高,7月出口壓力仍然較大,預計同比增速爲-11%左右。

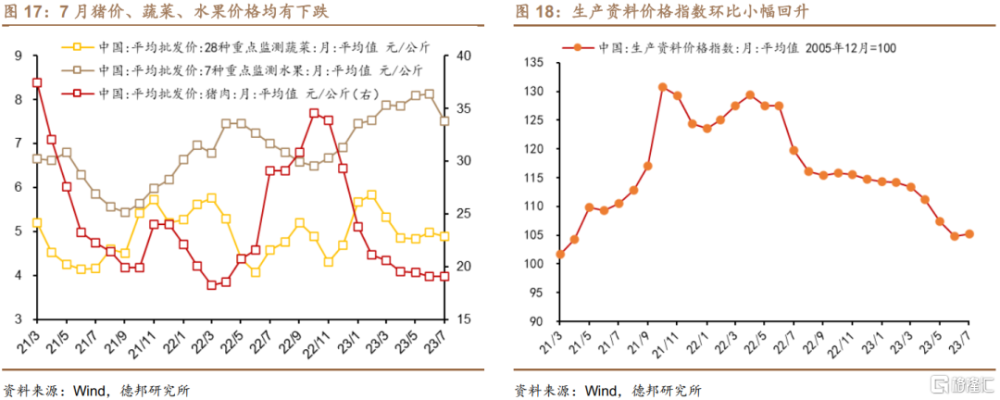

· (5)物價: 7月食品價格全面下行,服務價格趨於上升。7月豬肉平均批發價爲19.11元/公斤,較6月環比下跌0.01%;重點監測的28種蔬菜價格環比下降2.01%,重點監測的7種水果價格環比下跌7.56%,食品價格全面下行。PMI服務業銷售價格環比上升2.1個點至49.3%,預計服務價格環比降幅收窄。此外,商務部監測的生產資料價格指數環比上升0.4%,結束了去年11月以來連續8個月的環比下降趨勢。預計7月CPI同比爲-0.4%,PPI同比爲-3.9%。

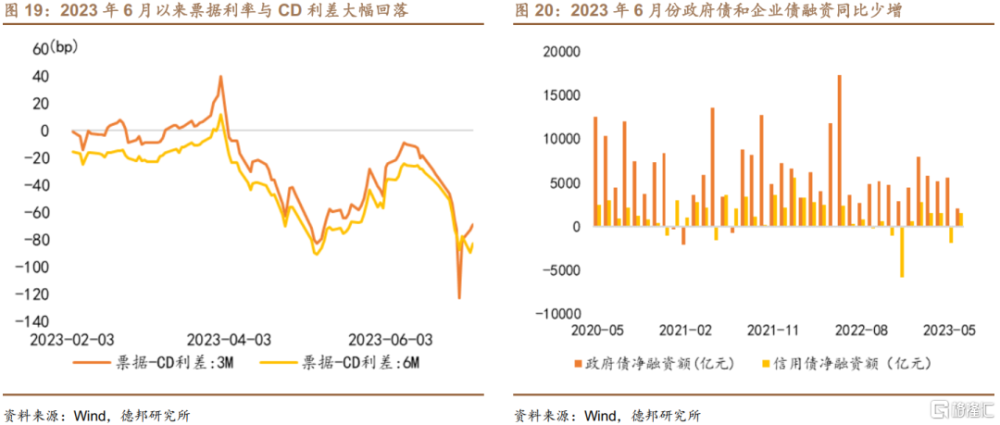

·金融數據前瞻:貸款投放回到“季初小月、季末大月”的節奏。7月信貸“高基數”效應不復存在,預計2023年7月貸款或延續小月少增的節奏:(1)盡管6月份央行“降息”MLF和LPR報價,但是融資需求的恢復或還需要時日,伴隨着7月底中央政治局會議之後“宏觀政策組合拳”在下半年的推進,貸款投放的季節性大小月或被終結,然而在政策效應顯現前還需時間;(2)7月份,3個月期和6個月期國股銀票轉貼現利率月度均值大幅下降,7月中上旬銀行放貸意愿明顯回落,月底更是“搶票據”衝量貸款壓低了票據利率中樞,再疊加今年上半年信貸投放力度較大,信貸需求或有“前置釋放”;(3)預計2023年7月份社會融資規模新增1.10萬億左右,對應社融存量同比增速小幅回升至9.5%。

· 風險提示:疫情擾動風險;房地產下行程度和長度超預期;外需快速回落,出口下降速度超預期。

目 錄

1. 工業生產:環比持續改善

2. 消費:同比增速預計4%左右

3. 投資:增速可能繼續下降

3.1. 基建:高溫多雨天氣可能拖累基建

3.2. 房地產:等待政策落地

3.3. 制造業:企業投資意愿或有所提振

4. 外貿:出口壓力依然明顯

5. 通脹:7月或爲年內唯一CPI、PPI同比雙雙下降的月份

6. 金融:季初回落、季末衝量

7. 風險提示

正 文

7月是這輪穩增長的起點。這一輪穩增長政策雖然始自6月16日國常會,會議圍繞加大宏觀政策調控力度、着力擴大有效需求、做強做優實體經濟、防範化解重點領域風險等四個方面,研究提出了一批政策措施。但這批政策直到7月中下旬才陸續出台,7月是本輪穩增長的起點。

提振預期之後,更多實質性的穩增長政策將在未來一兩個月進一步落地。7月中下旬政策密集出台,對於提振預期、穩定信心起到了重要作用,PMI企業經營預期指數經過了連續4個月的下降後,7月首次回升1.7個點。但也要看到,許多政策落地見效預計要到未來一兩個月,很難直接影響7月經濟。特別是月底政治局會議後,國常會、住建部、央行紛紛表態將推進“認房不認貸”、降低存量房貸利率等政策落地。

下半年經濟可能迎來五方面向好信號。一是價格觸底回升,PPI大概率在6月已見底,CPI底部可能是7月,8月开始兩個物價指數有望雙雙進入同比增速回升區間。二是青年就業改善,按照季節性規律,青年失業率通常在7月觸頂,8月开始回落。三是企業盈利增速有望正增長,工業企業利潤當月降幅已經從年初的22.9%收窄至8.3%,下半年有望實現正增長。四是“認房不認貸”等房地產政策落地將釋放改善型需求,三四季度房地產市場如果沿着“政策落地→預期改善→銷售回暖→投資修復”的鏈條修復,四季度房地產銷售和投資增速都將更樂觀。五是出口壓力減小,下半年出口將迎來同比基數切換,去年5-7月出口同比增速16%-18%,11-12月下降至-10%左右,加上出口價格周期將隨PPI回升,四季度出口壓力預計將減小。

1. 工業生產:環比持續改善

兩個PMI差值繼續收窄,官方PMI需求指數回升指向經濟環比改善。7月官方制造業PMI指數處於49.3%的收縮區間,較上月上升0.3個點,而財新制造業PMI則較上月回落1.3個點至49.2%,同樣處於收縮區間,繼6月二者走勢反向變動、差值收窄後,7月二者差值進一步反向變動,差值繼續收窄,以更可靠的官方PMI來看,7月工業生產環比繼續改善,PMI生產指數微幅下降0.1個百分點至50.2%,繼續位於榮枯线以上;新訂單指數6-7月連續回升,雖仍處於收縮區間但大幅回升至接近榮枯线的水平,指向偏弱的需求或已接近回升拐點。

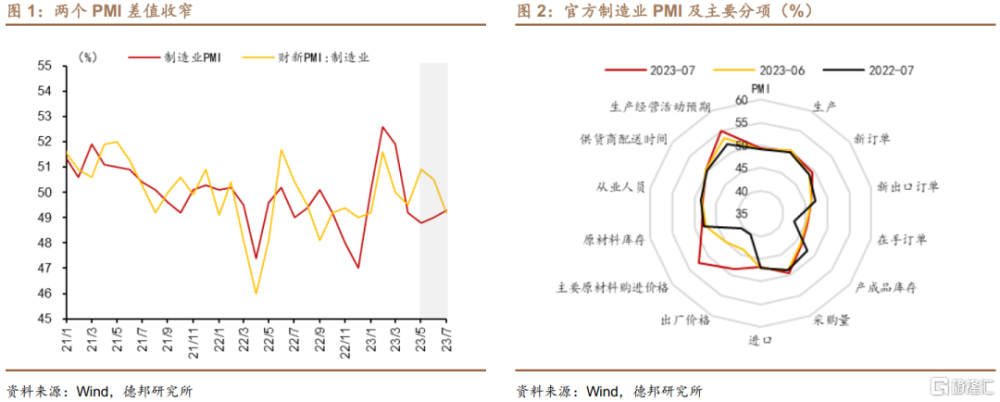

公路貨運指數高於去年同期,且環比有所改善。7月南方八省電廠日耗煤量均值爲231.7萬噸,較去年同期高7.4%,一方面是今年生產端不存在疫情擾動,另一方面則是今年夏季氣溫較高,空調等耗電量加大。從G7的公路貨運指數來看,今年7月均值爲111.8,較去年同期增加9.6%,比2021年同期則低10.2%。考慮到去年基數較低,貨運指數絕對水平並不高,但環比有較大改善,6-7月分別環比上升8.0%和11.9%,指向供給端景氣水平環比持續恢復。

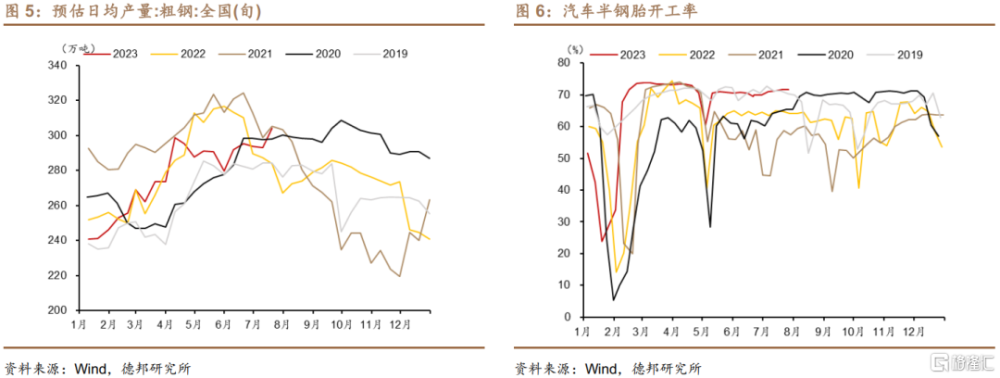

從重點行業來看,汽車、鋼鐵等行業生產均邊際向好。汽車半鋼胎开工率7月均值爲71.44%,環比上升1.22個百分點;7月前20天日均粗鋼產量爲298.5萬噸,高於6月293.7萬噸和去年同期的279.3萬噸。兩項數據6-7月環比均向好,再次印證供給端環比持續改善。

工業生產環比持續改善,預計同比增速爲4.3%左右。

2. 消費:同比增速預計4%左右,房地產市場會迎來拐點嗎?

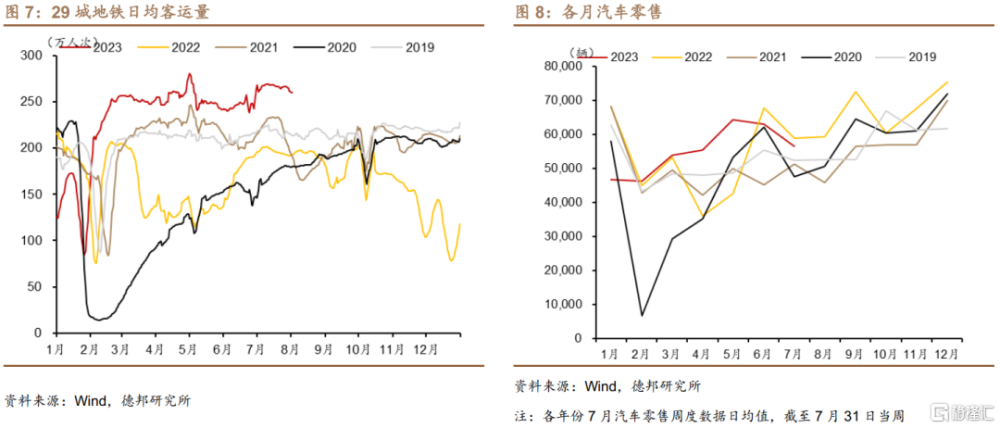

人口流動環比上升。7月,29城地鐵日均客運量爲263.5萬,較6月回升13.1萬,創2023年內最高值,7月是暑期出行高峰,旅遊需求和假期觀影等休闲娛樂需求旺盛帶動人口流動在7月達到年內高點。

汽車零售環比季節性下降,同比略低於去年同期。根據乘聯會的周度零售數據,7月乘用車日均銷量約爲5.66萬輛,環比下降10.2%,較去年同期下降4.0%。向後看,隨着7月下旬發改委《關於促進汽車消費的若幹措施》和國務院辦公廳《關於恢復和擴大消費的措施》等促銷費政策陸續出台,對汽車消費或將起到明確提振作用,預計三季度起汽車零售量將有所上行。

擴內需促銷費政策密集出台,消費動能提振可期。7月20日以來促消費政策陸續出台,對汽車消費、電子產品消費、家居消費、文體消費等包含商品消費和服務消費等多種消費形式都有支持;結合德邦證券認爲存量房貸利率調整根本目的在於減輕居民利息支出壓力,釋放居民消費潛力;經濟日報發文指出“讓居民通過股票、基金等渠道也能賺到錢,從而化消費意愿爲消費能力”,德邦證券認爲本輪穩增長、逆周期調控發力側重點即爲消費領域,且部分政策措施從消費能力入手,對消費修復或具有較直接的促進作用,下半年經濟增長中消費動能提振可期。

預計7月社零增速可能爲4%左右。

3. 投資:增速可能繼續下降

3.1. 基建:高溫多雨天氣可能拖累基建

專項債發行將迎來提速。7月24日召开的中央政治局會議提出“加快地方政府專項債券發行和使用”,近期監管部門要求2023年新增專項債需於9月底前發行完畢,原則上在10月底前使用完畢,根據全國人大批准的預算報告,2023年全年新增專項債額度在3.8萬億,截至7月底還有1.34萬億尚未發行,若以9月發完計算,則8-9月月均發行規模在0.67萬億左右。根據中國債券信息網披露的20個省市發行計劃來看,20個省市8月計劃發行新增專項債3643.04億,9月計劃發行新增專項債2817.46億,考慮到發債規模比較大的山東、河北、江蘇、浙江都在公布計劃的20個省市裏,剩余13個省市多數是新疆、西藏、寧夏、黑龍江等發債規模相對小的省市,實際8-9月專項債提前發布額度超出發行計劃的幅度可能更大,如果按13個未公布計劃省市平均發行規模是20個已公布計劃省市的一半估算,8-9月一共要多發專項債5000億左右。

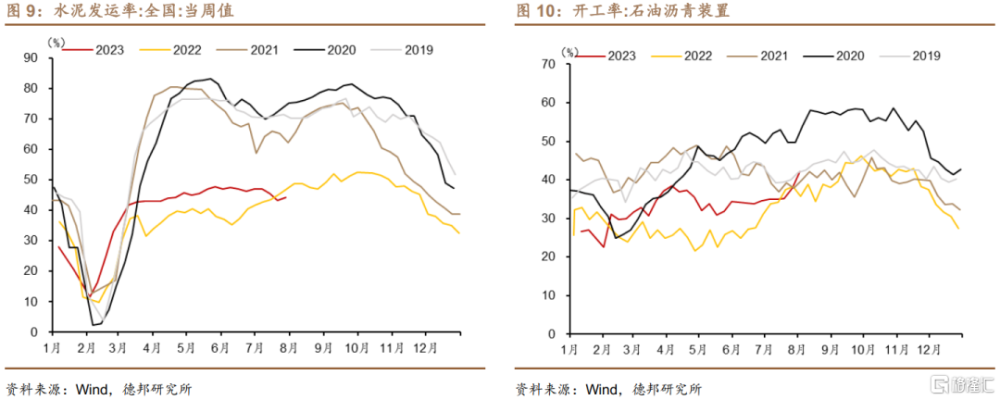

以开工數據來看,基建實物工作量出現增加跡象。7月水泥發運率45.1%,比去年同期高近1個百分點,但遠低於2018-2021年同期的67.6%左右;石油瀝青裝置开工率35.8%,比去年同期低0.2個百分點,雖然仍大幅低於2018-2021年同期均值的43.2%左右,但7月下旬石油瀝青开工率快速上升,至月底已高於過去四年中的三年同期水平,指向基建實物工作量出現增加跡象。

預計7月廣義基建累計增速10.5%左右,相比上月小幅下降,統計局在解讀7月PMI時指出“受高溫多雨等不利因素影響,近期建築業施工進度有所放緩”。

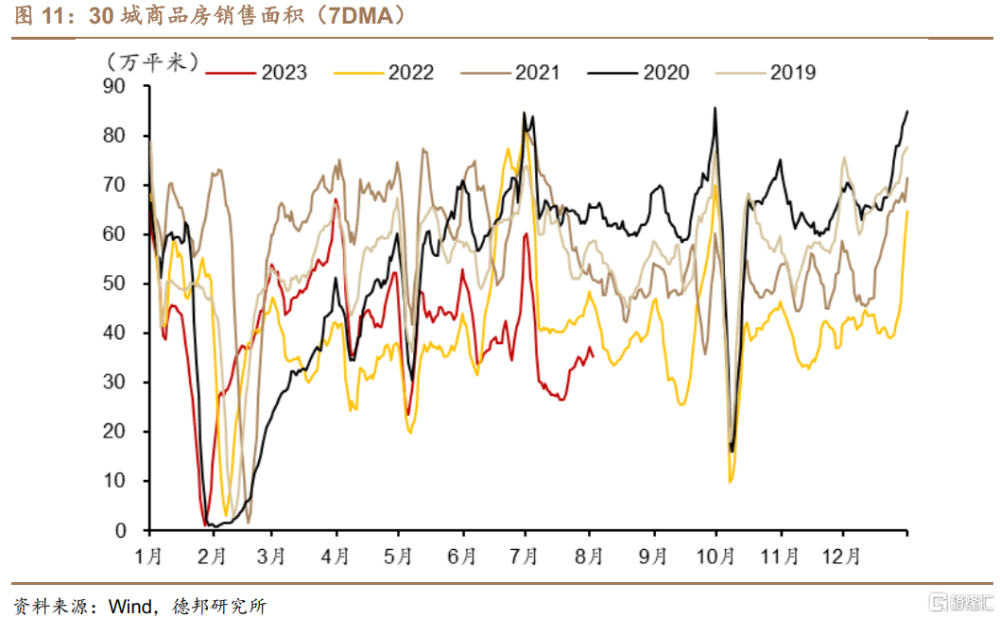

3.2. 房地產:等待政策落地

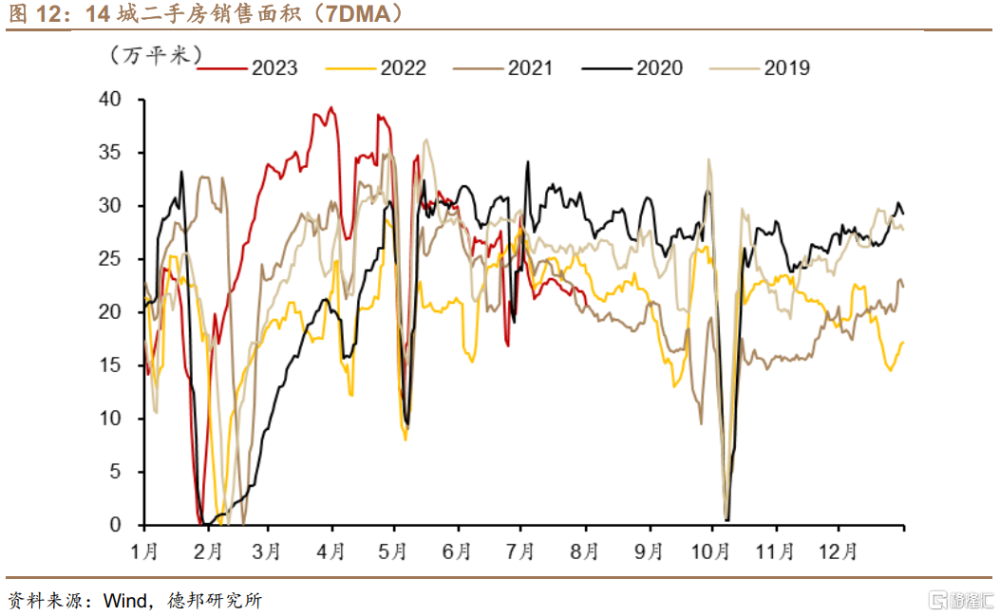

從高頻數據來看,7月主要城市商品房銷售出現“二次探底”。30個大中城市新房日均銷售面積約爲30.9萬平,較6月下降超過11萬平,環比下降26.3%;比2019-2021年同期低28-34萬平左右。二手房方面,7月14個城市的日均成交面積爲21.1萬平,較6月減少4.3萬平左右,環比下降16.9%;比2019-2021年同期低2-10萬平左右,地產銷售二次探底。

等待房地產政策落地和修復傳導。月底政治局會議後,國常會、住建部、央行紛紛表態將推進“認房不認貸”、降低存量房貸利率等政策落地。如果市場如期回暖,房地產將沿着“政策落地→預期改善→銷售回暖→投資修復”的鏈條修復,預計四季度投資會有所改善。

7月房地產投資累計同比增速從上月的-7.9%小幅擴大至-8.1%左右。

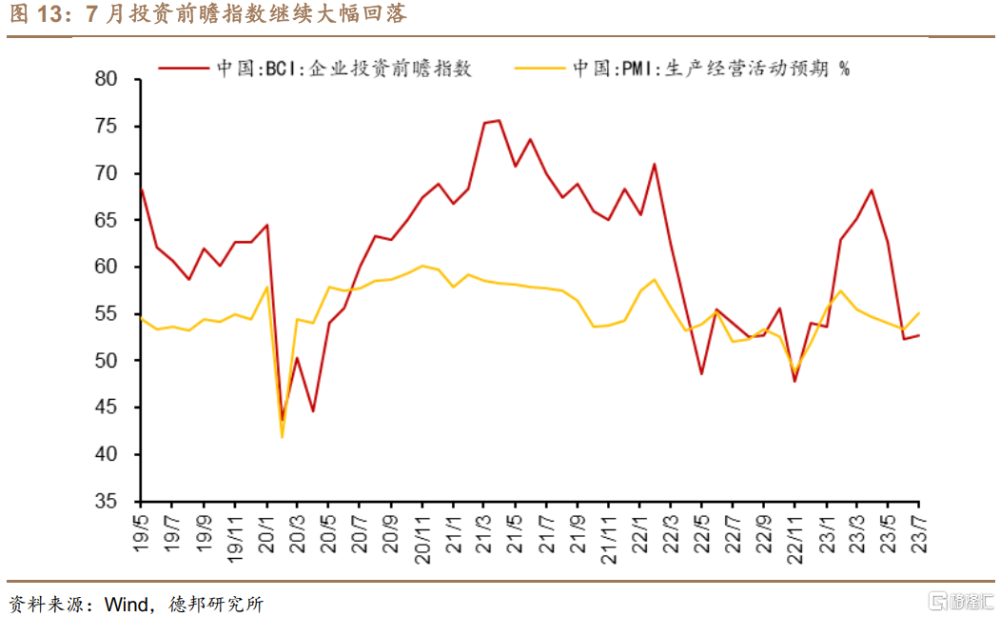

3.3. 制造業:企業投資意愿或有所提振

制造業企業投資意愿得到提振。7月PMI小幅回升,但仍在50%榮枯线以下,其中,生產經營活動預期指數提升至55.1%,自3月开始回落以來首度回升,7月促進民營經濟發展相關政策出台,擴內需促消費等一系列逆周期調控政策也密集落地,政策催化下企業信心明顯恢復。同時,BCI企業投資前瞻指數環比也停止下行,小幅回升至52.67%,6月BCI企業投資前瞻指數已降至去年12月以來最低點,7月BCI企業投資前瞻指數和PMI生產經營活動預期指數雙雙止跌回升透露出預期向好信號,制造業企業投資意愿或有所提振。

預計制造業投資累計增速6%左右,與上月持平。

4. 外貿:出口壓力依然明顯

7月出口壓力依然明顯,但或將出現改善信號。韓越7月出口增速再度分化,韓國7月出口同比下降16.5%,降幅擴大10.5個百分點,越南同比下降2.12%,降幅收窄8.1個百分點。但全球需求在繼續下行。全球制造業PMI在6月前連續3個月維持在49.6%,6-7月分別下降至48.8%和48.7%,回到去年四季度水平,全球PMI新訂單指數在6月前大致平穩,6月下降1.3個點至48.0%並在7月繼續下降0.3個點至47.7%。雖然中國7月PMI新出口訂單指數繼續下降,但結構上呈現大企業新出口訂單指數下降、中小企業新出口訂單指數明顯回升的分化態勢,中小企業往往對出口需求更爲敏感,而大企業在整體出口中權重更高,這或是7月新出口訂單指數結構分化、整體下降的原因。考慮到去年基數較高,7月出口壓力仍大,預計同比增速爲-11%左右。

5. 通脹:7月或爲年內唯一CPI、PPI同比雙雙下降的月份

7月食品價格全面下行,服務價格趨於上升。7月豬肉平均批發價爲19.11元/公斤,較6月環比下跌0.01%;重點監測的28種蔬菜價格環比下降2.01%,重點監測的7種水果價格環比下跌7.56%,食品價格全面下行。PMI服務業銷售價格較能反映CPI服務項的變化,7月該指標環比上升2.1個點至49.3%,預計服務價格環比降幅收窄。此外,商務部監測的生產資料價格指數環比上升0.4%,結束了去年11月以來連續8個月的環比下降趨勢。綜合來看,德邦證券預計7月CPI同比爲-0.4%,PPI同比爲-3.9%,8月起二者增速預計將雙雙回升,7月成爲年內唯一CPI、PPI同比雙雙下降的年份。

6. 金融:季初回落、季末衝量

貸款投放回到“季初小月、季末大月”的節奏。2023年5-6月信貸“高基數”效應顯著,至7月信貸“高基數”效應不復存在,2022年5月底的信貸形勢座談會引導貸款投放“主動發力”和6月疫情影響消退後貸款需求脈衝式釋放後,到7月信貸增長明顯回落,新增貸款6790億,同比少增4010億,超季節性回落至2017年以來最低水平,從此貸款投放呈現明顯的“季初回落、季末衝量”的規律,之所以產生這一現象,主要原因還是在於融資需求疲弱、持續性較差,季末衝量的貸款也有一部分“透支”下一季初貸款需求的成色。盡管6月份央行“降息”MLF和LPR報價,但是融資需求的恢復或還需要時日,伴隨着7月底中央政治局會議之後“宏觀政策組合拳”在下半年的推進,貸款投放的季節性大小月或被終結,然而在政策效應尚未顯現之前,預計2023年7月貸款或延續小月少增的節奏:(1)從指徵貸款投放景氣度的票據利率走勢來看,7月份,3個月期和6個月期國股銀票轉貼現利率月度均值大幅下降,3個月期國股銀票轉貼現利率從6月份平均值1.7529%下降至7月份平均值1.3681%,6個月期國股銀票轉貼現利率則從6月份的平均值1.7529%下降至7月份平均值1.3157%,指向貸款投放較6月環比顯著下滑,從月末來看,7月最後一周,6M和3M國股銀票轉貼現利率分別從6月最後一周的1.54%和1.46%下滑至1.18%和1.15%,3M和6M票據利率顯著下滑意味着7月中上旬銀行放貸意愿明顯回落,月底更是“搶票據”衝量貸款壓低了票據利率中樞,以銀票轉貼現利率作爲銀行資產端、以同業存單收益率作爲銀行負債端,那么7月份票據融資利率和同業存單收益率之差在負值區域繼續延伸,從利差的月末最後一周來看,3個月期和6個月期票據與同業存單利差平均值分別從-73.70bp和-70.94bp擴張至7月份的-90.10bp和-100.51bp,票據利率繼續下滑,再疊加今年上半年信貸投放力度較大,信貸需求或有“前置釋放”,因此7月份新增貸款預計少量多增,預計2023年7月份金融機構口徑貸款新增7600億左右,較2022年同期同比小幅多增810億,對應貸款余額增速回升至11.7%;(2)預計2023年7月份社會融資規模新增1.10萬億左右,對應社融存量同比增速小幅回升至9.5%,從Wind統計數據看,2023年7月份新增政府債券淨融資約爲808億元,較2022年同期同比少增大約2800億,Wind統計企業債淨融資規模增長975億元,較2022年同期多增778億元。由於2022年地方政府債發行前置,導致基數效應對社融結構的擾動較大,隨着7月底中央政治局會議定調宏觀經濟政策,8月份开始政府債券融資或環比加速。

風險提示

(1)疫情擾動風險;

(2)房地產下行程度和長度超預期;

(3)外需快速回落,出口下降速度超預期

注:本文來自德邦證券於2023年8月4日發布的報告《經濟將迎來五方面向好信號——7月經濟金融數據前瞻》,分析師:蘆哲S0120521070001;佔爍S0120122070060;王洋S0120121110003

標題:下半年經濟可能迎來五方面向好信號

地址:https://www.iknowplus.com/post/20150.html