牛市,Game Over?

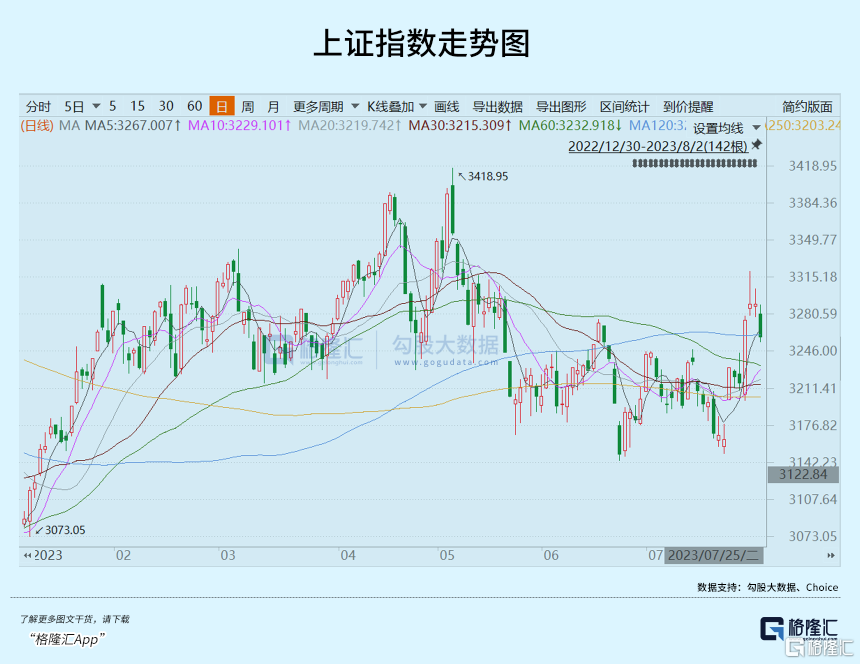

上周五爆發之後,A股並沒有選擇繼續上攻。

周一,大盤大幅衝高回落,周二小跌,周三大幅走軟。其中,滬指一度大跌逾1%,跌破5日均线。全市場2912家下跌,賺錢效應很差,對於剛剛燃起的市場情緒打擊頗大。

對此,一些投資者按捺不住了,認爲這波“牛市”行情已經結束,接下來將繼續回到箱體中去震蕩磨底。接下來,市場真的會如此悲觀嗎?

01

A股之大跌,其實是內外消息夾擊所致。

今日凌晨,惠普發布報告,將美國從AAA最高信用評級下調至AA+。惠普認爲,美國債務高企,赤字將大幅上升,槓杆率遠超過了最高評級要求。且表示美國經濟在今年四季度到明年一季度衰退的概率較大。

回顧歷史,2011年,標普評級有史以來首次下調美國主權信用評級,從AAA下調至AA+,展望爲“負面”。當年8月2日,美國財政部資金即將耗盡、觸發債務違約X日的最後時刻。當日,標普500指數暴跌6.5%。

對於這只“黑天鵝”,全球市場頗感緊張。美股三大指數期貨悉數大跌,亞太股市今日全线回撤。其中,日經225大跌2.3%,韓國綜合指數和中國台灣加權指數均大跌近2%。港股跌幅更猛,恆生指數大跌2.5%,恆生科技指數大跌3.5%。

內部方面,央行最新相關表態對於銀行板塊影響頗大。今日,中證銀行指數暴跌2%,領跌市場。其中,郵儲銀行大跌逾4%,中信、農行均大跌逾3%。建設、中行、交通、工行、招行均跌逾2%,排名靠前。

8月1日,據央行官網消息,央行、外管局日前召开2023年下半年工作會議,明確了六項主要工作。其中,明確提到指導商業銀行依法有序調整存量個人住房貸款利率。

此番表態略超市場預期。早在7月14日,央行在國新辦舉行的新聞發布會中明確提到:按照市場化、法治化原則,我們支持和鼓勵商業銀行與借款人自主協商變更合同約定,或者是新發放貸款置換原來的存量貸款。

支持鼓勵變爲指導,意味着降低存量房貸利率或將超預期落地執行。

當前,個人住房貸款加權平均利率爲4.14%,較2018-2021年期間高出100多個基點。若按照4.1%、5.5%的利率來計算,100萬源等額本息、20年房貸總利息懸殊18萬元之巨。平攤下來,每個月將少還766元。

此舉對於居民消費以及實體經濟的復蘇好轉將會有較爲明顯的刺激作用,是實打實的政策大招。

其實,調低存量房貸利率,在歷史上有過一次案例。2008年10月,全球次貸危機愈演愈烈之際,央行曾放出大招:對居民首套房和改善住房和存量房貸客戶貸款利率統一打七折,最低首付兩成。

政策宣布後,銀行對於新增房貸利率果斷執行了7折優惠。對於存量房貸,央行也並沒有一刀切,而是表示“在合理評估貸款風險的基礎上,按照原貸款合同約定條款自主確定”。

對此,銀行出現觀望、拖延、變相提高門檻等情況。一直到2009年2月,工農中建在內的15家銀行房貸利率優惠細則全部出台。後來,實體經濟迎來大復蘇,房地產也快速走出泥潭。

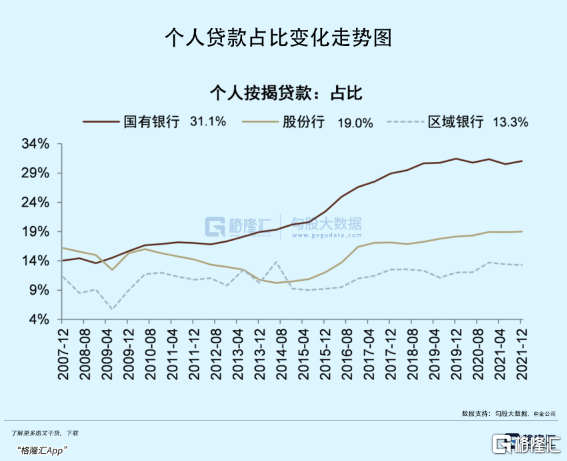

但此舉對於銀行並不“友好”,因爲會傷害其盈利能力。在銀行整體信貸結構中,個人按揭貸款均佔有重要地位。2021年,國有銀行爲31.1%,股份行爲19%,區域銀行爲13.3%。其中,招行佔比24.7%。

個人按揭貸款幾乎是銀行最爲優質的資產,利差不小,且壞账率極低。央行指導下調,對於銀行業本身利潤傷害不小,尤其是佔比更高的國有大行。這亦是大行領跌銀行板塊的重要邏輯。

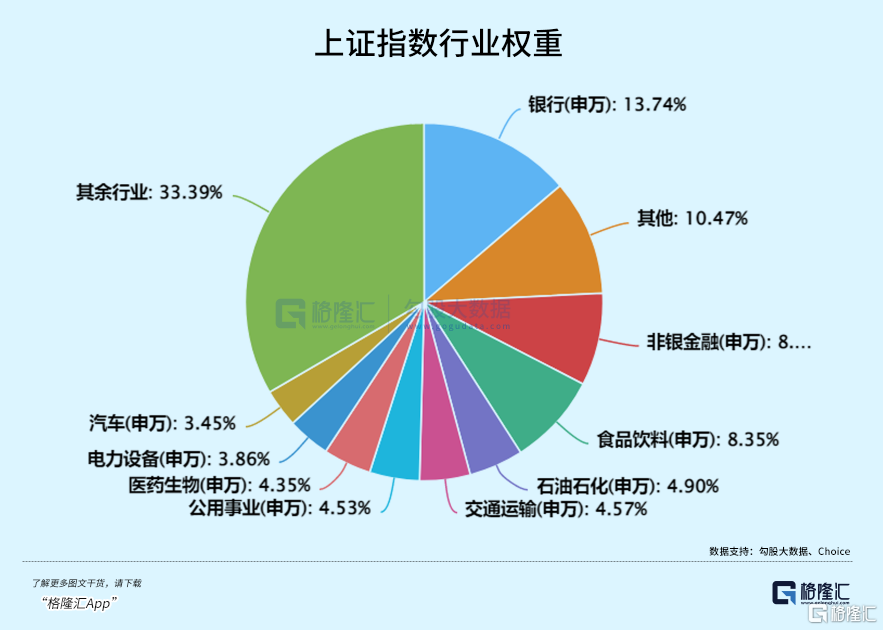

而銀行佔上證指數的權重高達13.74%,位列所有行業第一名。銀行板塊大跌,自然也拖累了其股指表現。

02

今日A股繼續下跌,並不代表着反彈行情就此結束了。要知道,一波大的行情,不會一蹴而就,更不會天天漲。要判斷行情的趨勢和大方向,依然要回歸到最底層的定價邏輯上來。

在此前的文章中,我們也詳細分析過:經濟本身有觸底復蘇跡象,加之政治局會議給到市場的是一個較強的政策預期,兩者合力會支撐股市向上走。這不是短期脈衝式的消息,而是底層邏輯發生了逆轉。

尤其是,政治局會議中首次提及的“活躍資本市場”,絕不可輕視其威力。

7月26日,證監會在年中工作座談會上表示,這次中央政治局會議提出‘要活躍資本市場,提振投資者信心’,體現了黨中央對資本市場的高度重視和殷切期望。

證監會明確表示,將從投資端、融資端、交易端等方面綜合施策,協同發力,確保黨中央大政方針在資本市場領域不折不扣落實到位。

這意味着證監會將會出台相關舉措來“活躍資本市場”,只是時間早晚的問題。比如,7月28日,證監會就曾着急頭部券商針對“活躍資本市場,提振投資者信心”廣泛徵求了意見。

政治局會議是中國最高級別的會議,其重要提法一定值得投資者重視與思考。那么,爲何現在高層會重視資本市場呢?

經濟日報(經濟領域重要官媒)在8月1日刊發《活躍資本市場需多方發力》。其中提到:

活躍資本市場,有重要現實意義。當前,我國經濟運行正處於恢復發展的關鍵期,面臨穩增長、擴內需等衆多挑战。作爲牽一發而動全身的樞紐,一個活躍的資本市場,可以吸納更多投資者參與,形成資本效應,繼而支持企業科技創新,推動產業轉型升級;還可以增加居民財富收入,促進民間消費,對經濟社會發展起到“四兩撥千斤”的撬動作用。

在我看來,目前中國經濟增長壓力加大,且正在進行產業轉型升級,確實離不开資本市場的融資支持。在7月,滬深交易所出現“零申報”的罕見現象,且IPO審核節奏也明顯變慢了——7月安排IPO上會25家,較6月的54家大幅下降。接下來,必然要扭轉這一局面,需要活絡的市場。

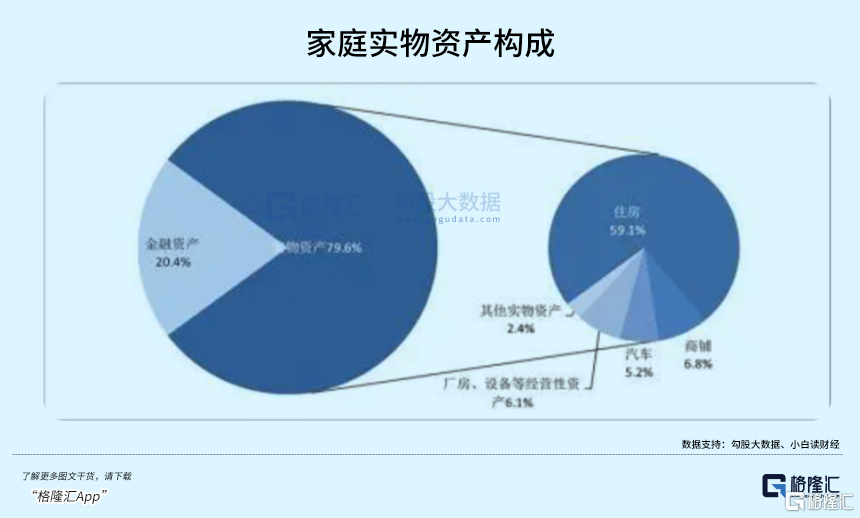

其次,中國經濟增長引擎已經從投資驅動轉向消費驅動。要積極擴大內需,發揮消費拉動經濟的基礎性作用,其本質需要提高居民收入才行。

居民收入主要分爲工資性收入和資產增值。目前,工資收入增長預期較爲悲觀,無法在短時間內採取舉措來扭轉預期。在資產增值方面,卻可以通過短期內“活躍資本市場”來讓老百姓看到賺錢可能,改善收入預期,重建信心。

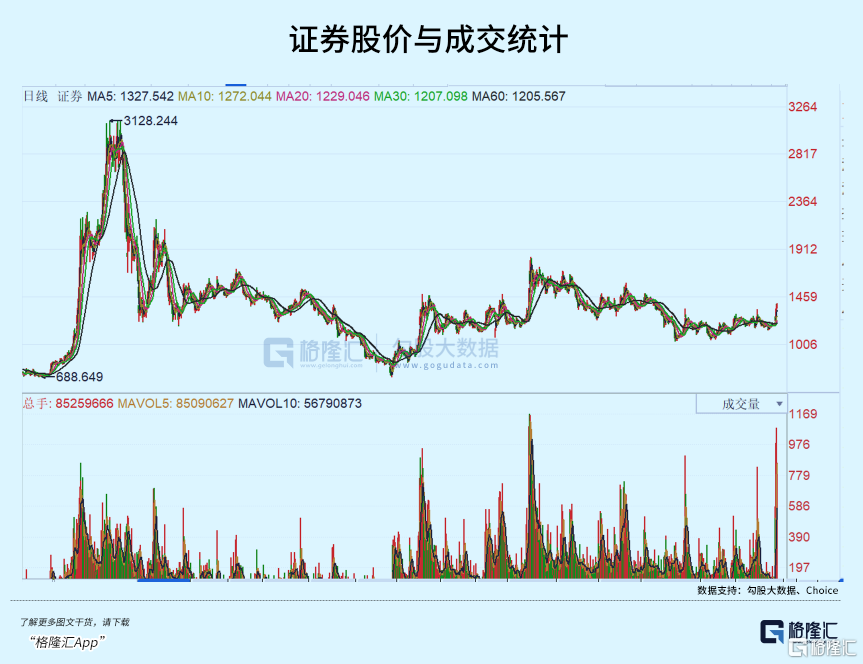

正因如此,主力扎堆搞券商,不肯離去。上周五,整個板塊(881157)大漲逾7%,周一上漲1.17%,周二上漲0.31%,今日逆勢上漲1.07%。看成交額,最近幾個交易日,整個板塊均在700-800億元的水平,而政治局會議之前僅僅只有100多億元。

尤爲注意的是,當前證券板塊成交高度與2020年7月差不多了,且超過2019年初的那一波。要知道,以上兩個時間段,證券板塊均迎來了50%以上的漲幅。

個股成交來看,今日排名前3的是太平洋、東方財富、中信證券,成交金額分別爲87.5億元、83.89億元、53.98億元。此外,排名第9的是天風證券,成交36億元。

昨日,全市場成交前4名爲太平洋、東方財富、天風證券、中信證券,成交分別爲94億元、74億元、69億元、65億元。

從成交維度看,券商板塊依舊有大量活躍資金。從邏輯和資金面上看:

第一,既然要活躍資本市場,證監會幾乎必然會出台相關政策,板塊仍然會有預期。

第二,從估值角度看,當前證券PB爲1.45倍,整體還是處於偏低的水平上。

第三,北向資金在政治局會議持續买入東方財富、中信證券、同花順,(7/25-8/1),分別位列增倉榜單第4名(26.4億)、第7名(20.64億)、第8名(12.04億)。

綜上來看,不管是大盤行情,還是券商板塊,短時間均不會輕易結束上行趨勢,除非外圍市場爆發動蕩,那就另當別論。

03

美國主權信用評級被惠普下調,對於全球市場的擾動可能並不會小。未來幾個月之內,像這類“黑天鵝”可能不會少。尤其需要緊盯歐美經濟,警惕非线性衰退引發金融風暴的可能。這是影響國內市場潛在的風險點。

如果單看國內邏輯,政治局會議已經決定了三季度,甚至四季度的大方向。只要外圍不發生什么非线性風險,那么A股市場將擁有相對確定的投資機會。

標題:牛市,Game Over?

地址:https://www.iknowplus.com/post/19646.html