精譯+點評,巴菲特最新《致股東信》:一個創紀錄的奇跡

2月22日,巴菲特每年經典必讀的《致股東信》准時上线。

今年是巴菲特執掌伯克希爾的第60個年頭,

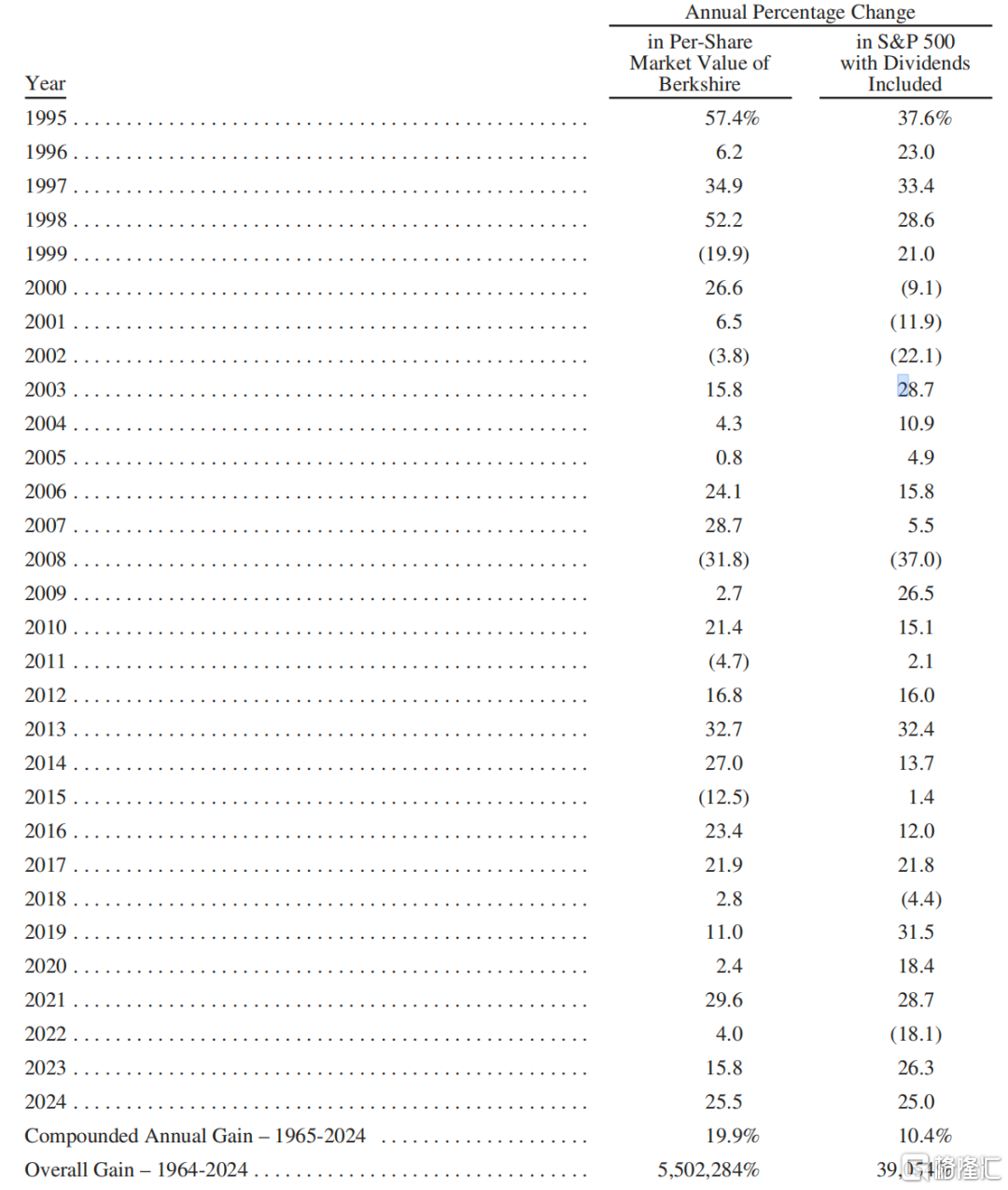

在《股東信》的开頭,巴菲特一如既往地介紹了2024年盈利情況,並且在股東信的末頁,附上了伯克希爾股票的美股市值漲幅。

2024年,伯克希爾每股市值上漲25.5%,同期標普500的漲幅爲25.0%。

在1965年至2024年的60年間,伯克希爾每股市值的年均復合增長率爲19.9%,遠超同期標普500指數的10.4%。

從在1964到2024年間,伯克希爾的整體收益高達5.5萬多倍!

正如巴菲特在《股東信》中所說,“最初,再是微不足道的投資,但隨時間復利增長,終成龐然之力——這體現了持續儲蓄文化與長期復利魔法的結合。”

在靜譯《股東信》基礎上,投資報(liulishhidian)歸納並點評其中要點:

1、《股東信》披露了伯克希爾·哈撒韋公司在2024年令人矚目的成績:

營業利潤達474億美元,同比增長26.9%,主要得益於保險業務和投資收益的大幅增長。

繳納稅收268億美元,創美國企業歷史紀錄,佔全美企業稅總額的5%,累計向美國財政部繳納的所得稅已超過1010億美元;

浮存金規模突破1710億美元,保險業務的“先收保費、後付賠款”模式持續爲投資提供彈藥。

日本投資組合市值達235億美元,總持倉成本僅爲138億美元。

2、在日本借錢投資幾近翻倍收益,

享受極低利率紅利,並將繼續增持

伯克希爾是在2019年7月,首次买入日本五家公司的股票。

老巴語,當時我們僅僅審視了它們的財務報表,便對其股價之低廉感到震驚。

陸續买入後人總持倉成本爲138億美元,而目前日本投資組合的市值已達235億美元,收益相當可觀,特別是對如此大體量的資金而言。

更能體現老巴投資手法和眼光的是,

他在日本採取的發債募錢,以極低成本借來資金進行投資,相當於空手套白狼。

伯克希爾有大量日元借款,均爲固定利率;

日元債在2025年內的成本僅爲1.35億美元,而同期在日本投資預計產生的股息收入卻有8.12億美元。

巴菲特表示,伯克希爾對這五家公司的持股是超長期投資;

最初,伯克希爾與五大商社約定,最高持有不超過其10%的股份,但隨着接近這一上限,五家企業同意適度放寬限制。

未來,伯克希爾對這五家的持股比例將逐步小幅上升。

而且老巴還預計,格雷格及其繼任者將長期持有這些日本資產。

未來,伯克希爾也會繼續探索與這五家企業更爲深化合作的方式。

3、巴菲特對外界“過高現金頭寸”的疑慮給出了回應。

2024年以來,尤其是減持蘋果後,外界多有對巴菲特囤積越來越多現金而多有評論。

而巴菲特在《股東信》中明確回應,伯克希爾大部分資金仍配置於股權類資產,這種偏好永遠不會改變——

伯克希爾永遠不會優先持有現金等價物,而會選擇優質企業的股權,無論是全資控股還是部分持股。

對於美元貨幣貶值的疑慮,

巴菲特同樣表示,在這種情況下,債券或許無法抵御風險,但優質的企業永遠有其價值。

4、是买下一家企業全部股權,還是持有一部分股票,各有利弊。

在老巴的投資中,兩者皆有,兩種方式各有利弊。

老巴說,他對這兩類投資並無偏好,採取哪種投資主要取決於如何最優配置資金。

多數時候,難覓良機,但極少數時刻,會湧現大量機會。

對於市場上流通的股票來說,如果他犯了錯誤,那么調整方向會更容易。

但必須強調的是,伯克希爾當前的規模削弱了這一寶貴的選擇權——我們無法靈活地進出市場。

有時候,對於一項投資建倉或者清倉,需要一年甚至更長的時間。

此外,對於持有少數股權的公司來說,

我們既無法在必要時更換管理層,也無法在其決策不利時控制資金的流向。

而對於控股企業,我們可以主導這些決策,但在糾正投資的錯誤時,靈活性卻大打折扣。

5、今年5月3日相聚奧馬哈,但巴菲特的問答時間將大幅縮短

今年,股東大會將照常舉行,但會議議程略有調整。

讓人惋惜的是,今年取消正式會議开始前的電影環節,這是去現場參會人員的一大損失。

每年電影環節放映的,是巴菲特和芒格會親身參與拍攝的一部詼諧短片,笑點不斷,還集合了伯克希爾旗下各大品牌商品的精彩廣告;是每年股東大會大家翹首以待的一個環節。

本次會議將提早至8點开始,巴菲特僅參與10:30中場休息前的开場與問答環節。

同時,在現場伯克希爾將推出《伯克希爾哈撒韋60年》紀念版,其中將收錄查理·芒格鮮爲人知的照片、語錄和故事。

20本巴菲特籤名版將進行義賣,善款捐贈給予奧馬哈流浪者救助機構。

以下爲致股東信全文:

2024年,

營業利潤達474億美元

2024年,伯克希爾的表現超出了我的預期,盡管在我們189家運營企業中,有 53%的企業收益出現下滑。

但由於美國國債收益率提高,且我們大幅增持了這些高流動性的短期證券,我們的投資收益實現了大幅增長,這對我們來說幫助很大。

我們的保險業務收益也實現了大幅增長,其中 GEICO 的表現最爲突出。

在五年時間裏,托德·庫姆斯(Todd Combs)對 GEICO 進行了重大改革,提高了運營效率,使承保業務與時俱進。

GEICO 一直是我們長期持有的“瑰寶”,只是需要重新打磨,而托德一直在不辭辛勞地完成這項工作。

雖然“打磨”尚未全部完成,但 2024 年取得的進展已然十分顯著。

總體而言,2024 年,財產意外保險的定價有所提高,這反映了對流風暴造成的損失大幅增加,或許,氣候變化已然來臨。

不過,2024 年並未發生“災難性”事件。

但總有一天——甚至隨時,都可能出現令人震驚的保險損失,而且無法保證每年只會發生一次。

財險業務對伯克希爾至關重要,後續的信件中,我們會對此展开進一步討論。

伯克希爾的鐵路和公用事業業務,是我們除保險業務外最大的兩項,其總收益有所改善。不過,這兩項業務仍有很大的提升空間。

* * * * * * * * * * * *

總而言之,2024 年,我們的營業利潤達到了 474 億美元。

我們經常——有些讀者可能會抱怨過於頻繁——強調這一指標,而非第K - 68 報告中按照通用會計准則(GAAP)規定的收益。

我們的這一指標,不包含持有股票和債券的資本利得和損失,無論其是否兌現。

從長期來看,我們認爲收益很可能佔優——不然我們爲什么要購买這些證券呢?——盡管每年數據會大幅波動,且難以預測。

我們進行這類投資時的投資期限幾乎都遠超一年,很多時候,我們的投資決策會考慮幾十年的時間跨度。

這些長期投資,有時會爲我們帶來豐厚的回報。

以下是我們對 2023 - 2024 年收益的詳細分析。

所有計算均扣除了折舊、攤銷和所得稅。

息稅折舊攤銷前利潤(EBITDA),這個深受華爾街喜愛,但存在缺陷的指標,並不適合我們。

來源:股東信,制圖:投資報

注:* 包括伯克希爾持股比例在20%-50%之間的企業,如卡夫亨氏、西方石油和 Berkadia。

** 包括 2024 年約 11 億美元和 2023 年約 2.11 億美元的外匯收益,這些收益來自我們的非美元債。

驚!驚!

一項重要的美國紀錄被打破

六十年前,現在的管理層接管了伯克希爾。

這是一個錯誤——是我的錯誤——這個錯誤困擾了我們二十年。

我得強調,查理當時立刻就察覺到了我這個明顯的錯誤:

盡管當時我收購伯克希爾的價格看似便宜,但從其業務來說——一家位於美國北部的大型紡織企業——已走向衰落。

美國財政部早在那時就已悄然收到伯克希爾“命運”的警示。

1965 年,公司所得稅一分未繳,而這種情況在公司已持續了近十年。

這種行爲在初創公司尚可理解,但對一家美國工業的老牌企業而言,卻無疑是警示信號。

在當時,伯克希爾正走向末路。

六十年後,想象一下財政部的驚訝吧:

這家仍以"伯克希爾·哈撒韋"之名運營的公司,繳納的企業所得稅,竟超過了美國政府從任何企業——包括市值萬億的美國科技巨頭——收到的金額。

准確地說,伯克希爾去年向國稅局(IRS)分四次支付了總計268億美元的稅款,約佔全美企業稅總額的5%。

此外,我們還向44個州和外國政府繳納了可觀的稅款。

實現這一破紀錄的繳稅的關鍵因素在於:

1965-2024年間,伯克希爾股東僅收到過一次現金分紅。

1967年1月3日,我們派發了唯一一筆分紅——總計101755美元,合每股A類股10美分(我已記不清當初爲什么向董事會提議此舉,如今看來恍如噩夢)。

六十年來,股東們始終支持利潤再投資,這使得公司應稅收入持續增長。

如今,伯克希爾累計向美國財政部繳納的所得稅已超過1010億美元……且仍在增加。

* * * * * * * * * * * *

這么大的數字看起來並不直觀,我們來具象化一下去年繳納的268億美元:

如果伯克希爾在2024年每隔20分鐘向財政部匯款100萬美元——2024年是個閏年,算366天——到年底,我們還倒欠財政部一筆。

事實上,財政部要到次年1月才會通知我們,"可以休息休息了,睡個覺,准備2025年的稅款吧"。

資金的去向

伯克希爾的股權投資分爲兩類:

第一類,是控股企業,持股≥80%,通常爲100%。

我們持有的這189家子公司,與市場上流通的普通股或有些許相似之處,但絕非完全相同。

其總價值達數千億美元,包含少數的“瑰寶”、許多“尚可”的企業,以及一些令人失望的落後業務。

我們持有的企業中沒有太拖後腿的,但的確有一些公司,我們本不該收購。

第二類,是參股企業。

我們持有約十幾家規模超大、且盈利能力極強的企業的少數股權,比如蘋果、美國運通、可口可樂、穆迪等。

這些企業通常具有極高的有形資產回報率。

截至年末,我們的這部分股票估值達到了2720億美元。

顯然,真正傑出的企業極少會被整體出售,

但這些“瑰寶”的零散份額可以在華爾街的每周一到周五進行交易,且偶爾能以折價購得。

我們對這兩類投資並無偏好,採取哪種投資主要選擇取決於如何最優配置資金。

多數時候,難覓良機,但極少數時刻,會湧現大量機會。

格雷格已生動地展現了他在此類時刻的行動力,一如查理當年。

對於市場上流通的股票來說,如果我犯了錯誤,那么調整方向會更容易。

但必須強調的是,伯克希爾當前的規模削弱了這一寶貴的選擇權——我們無法靈活地進出市場。

有時候,對於一項投資建倉或者清倉,需要一年甚至更長的時間。

此外,對於我們持有少數股權的公司來說,

我們既無法在必要時更換管理層,也無法在其決策不利時控制資金的流向。

而對於控股企業,我們可以主導這些決策,但在糾正投資的錯誤時,靈活性卻大打折扣。

實際上,伯克希爾幾乎從不出售控股企業,除非我們面臨着自認爲無法解決的長久性問題。

這種堅持也帶來了某種補償——有些企業主會因我們堅定的態度而選擇伯克希爾。

有時候,這能成爲我們的顯著優勢。

* * * * * * * * * * * *

盡管某些評論稱,伯克希爾當前持有異常高額的現金,但大部分資金仍配置於股權資產。

這種偏好不會改變。

雖然我們可流通的股票持倉,從3540億美元下降到了2720億美元,但非上市控股股權的價值是有所增長的,且仍遠高於可流通組合的價值。

伯克希爾的股東可以確信一點,那就是我們將永遠把大部分資金配置於股權類資產——主要是美國企業的股票,雖然其中許多企業擁有重要的國際業務。

伯克希爾永遠不會優先持有現金等價物,而會選擇優質企業的股票,無論是全資控股還是部分持股。

如果財政政策失當,那么紙幣的價值或許可能蒸發。

在某些國家,這種魯莽的行爲屢見不鮮,而美國短暫的歷史中,也曾瀕臨險境。

在這種情況下,固定收益的債券無法抵御貨幣失控的風險。

然而,只要企業,或者具備才能的個人,提供的商品或服務仍爲國民所需,那么他們通常能夠找到應對貨幣動蕩的方法。

個人的技能也是如此。

由於缺乏運動天賦,也沒有美妙的歌喉,在醫療、法律等技能上一竅不通,我這輩子不得不靠股票投資喫飯。

實際上,我所始終仰仗的,無非是美國企業的成功。

而在今後,我將繼續遵循此道。

* * * * * * * * * * * *

無論如何,公民以明智——最好是富有想象力——的方式配置儲蓄資金,是推動社會所需商品和服務持續增長的關鍵。

這種體系被稱爲資本主義。

它可能存在某些缺陷,或者遭到了濫用——某些方面比以往更嚴重——但它創造的奇跡也遠非其他經濟體系可比。

美國就是最佳例證。

建國僅235年,其進步之巨,連1789年最樂觀的制憲者亦無法想象——當時憲法剛剛通過,這個國家的能量正蓄勢待發。

誠然,美國在建國初期曾依賴外資補充本國儲蓄。

但與此同時,我們也需要大量美國人持續儲蓄,並且,需要這些儲蓄者和其他國民明智地配置由此而形成的資本。

若美國將全部產出用於消費,那么國家發展必將原地踏步。

這一進程並非始終美好——我們的國家永遠不乏騙子與投機者,他們伺機掠奪輕信者的儲蓄。

但即便存在至今仍猖獗的此類惡行,並且大量資本因殘酷的競爭或顛覆性的創新而折戟沉沙,美國儲蓄仍創造了遠超殖民者曾夢想的產出規模與質量。

從區區400萬人口起步,歷經早期慘烈的內战,美國在宇宙的一瞬中改變了世界。

* * * * * * * * * * * *

伯克希爾股東以微小的方式參與了這一美國奇跡,即放棄分紅,選擇再投資,而非消費。

最初,再是微不足道的投資,但隨時間復利增長,終成龐然之力——這體現了持續儲蓄文化與長期復利魔法的結合。

如今,伯克希爾的業務觸達美國每個角落,且遠未止步。

企業可能因多種原因消亡,但不似人類的命運——終會因衰老而隕落。

今天的伯克希爾比1965年時更年輕。

然而,正如查理與我始終承認的,伯克希爾之所以成爲如今的伯克希爾,是因爲美國。

但反之,即便伯克希爾從未存在,美國仍會是今日之美國。

* * * * * * * * * * * *

所以,謝謝你,山姆大叔(即美國的綽號和擬人化形象)。

你在伯克希爾的"侄子侄女們"希望未來繳納比2024年更多的稅款。

請明智地使用他們——關照那些不幸者(他們並無過錯卻抽中了人生的下下籤),他們應該有更好的生活。

也不要忘記,我們需要你來維護貨幣的穩定——這需要你既智慧,且警惕。

財產意外保險

財產意外保險仍是伯克希爾的核心業務,這樣的商業模式在巨頭企業中極爲罕見。

通常,企業需要先承擔人力、材料、庫存、廠房設備等成本——或與銷售同步發生。

因此,CEO在售前便清楚產品成本。

如果售價低於成本,管理者會很快地意識到問題——現金流失血不容忽視。

在承保財產意外保險時,我們會預先收取保費,但產品的真實成本往往在多年後才會顯現——

有時,"真相時刻"會延遲30年,甚至更久。

(我們現在仍在爲50多年前的石棉風險敞口而支付巨額的賠款。)

這種商業模式的優勢在於,財險公司能在產生大部分費用前獲得現金;

但也存在風險,即當CEO和董事們意識到問題時,公司可能已虧損多年——甚至可能是巨額虧損。

某些險種能最小化這種錯配,例如農業保險或者冰雹險,其損失可快速報告、評估和賠付。

但其他險種,比如醫療事故險或產品責任險,可能導致即便公司在破產邊緣時,高管和股東仍渾然不覺。

對於“長尾”險種來說,財險公司可能多年,甚至數十年地,向所有者和監管機構報告虛高的利潤。

如果CEO是樂觀主義者,或者說騙子,這種會計處理將尤其危險——歷史證明,這兩類人都不少見。

近幾十年來,這種”先收錢後賠付"的模式,使得伯克希爾能利用巨額浮存金進行大規模投資,同時,實現微薄但可持續的承保利潤。

我們爲“意外”預留了充足的撥備,目前這些撥備尚能覆蓋風險。

面對不斷攀升的損失,比如眼下肆虐的山火,我們不會退縮。

我們的職責是合理定價以吸收風險,並在意外發生時冷靜承擔後果。

同時,我們堅決抵制“荒謬”判決、惡意訴訟與欺詐行爲。

在阿吉特的領導下,伯克希爾保險業務從一家默默無聞的奧馬哈企業成長爲全球巨頭,以風險偏好和至關重要的財務實力聞名。

此外,格雷格、董事們與我本人,在伯克希爾的個人投資遠高於所獲薪酬。

我們不使用期權或其他單邊激勵工具——如果股東虧損,我們也一同承受損失。

這種方式雖不保證預見性,但能強化管理人員審慎的態度。

* * * * * * * * * * * *

財產意外保險的增長,取決於經濟風險的增加。

無風險——則無需保險。

回想135年前,世界尚無汽車、卡車或飛機。如今,僅美國就有3億輛機動車,每日造成巨大的損失。

颶風、龍卷風和野火導致的財產損失規模龐大,且變得愈發不可預測。

爲這類風險提供十年期保單是愚蠢的——甚至堪稱瘋狂,但我們認爲,一年期承保總體可控。

如果我們改變了判斷,我們將調整合同條款。

在我的一生中,車險業已普遍從一年期轉爲六個月期的保單。

此舉雖然會減少浮存金,但提升了核保的理性。

* * * * * * * * * * * *

沒有私營保險公司愿意承擔伯克希爾能承受的風險規模。

這一優勢有時至關重要,但我們也會在定價不足時收縮業務。

爲維持市場份額而承保低價的保單,無異於企業自殺。

合理定價財產意外保險,是藝術與科學的結合,而絕非樂觀主義者的遊戲。

當年招募阿吉特的伯克希爾高管邁克·戈德堡(Mike Goldberg)說得好:“我們希望核保員每天工作時保持警覺,但別被嚇呆了。”

* * * * * * * * * * * *

綜合考量,我們熱愛財險業務。

伯克希爾在財務和心理上都能從容應對極端損失,且無需依賴再保險公司——這賦予我們顯著且持久的成本優勢。

此外,我們擁有卓越的管理層,他們絕非樂觀主義者,並且,擅長利用保險資金進行投資。

過去二十年,伯克希爾保險業務累計實現稅後承保利潤320億美元,相當於每1美元保費收入稅後淨賺3.3美分。

浮存金從460億增至1710億美元。

未來,浮存金或溫和增長,如果能保持理性承保(並且運氣好一點)的話,甚至可能實現零成本。

伯克希爾

在日本投資的增長

我們對美國本土的專注投資中,有一個小而重要的例外,是持續增長的日本投資。

六年前,伯克希爾开始买入五家日本企業的股票——這些企業的運營模式與伯克希爾自身高度相似。

按字母順序,分別爲:伊藤忠商事(ITOCHU)、丸紅(Marubeni)、三菱商事(Mitsubishi)、三井物產(Mitsui)和住友商事(Sumitomo)。

每家企業均控股大量公司,其中許多扎根日本,亦有遍布全球的子公司。

伯克希爾於2019年7月首次买入這五家公司的股票。

當時我們僅僅審視了它們的財務報表,便對其股價之低廉感到震驚。

隨着時間推移,我們對這些企業的敬意與日俱增。

格雷格多次與其管理層會晤,我同樣持續關注其發展。

我和格雷格都欣賞它們的資本配置、管理風格以及對投資者的尊重態度。

這五家企業會在適當時機增加股息,在合理範圍內回購股票,且其高管的薪酬計劃遠不如美國的公司激進。

我們對這五家公司的持股是超長期投資,並且,我們將堅定支持其董事會。

最初,我們約定伯克希爾的持股比例不超過每家公司的10%,但隨着接近這一上限,五家企業同意適度放寬限制。

未來你們會看到,伯克希爾對這五家的持股比例將逐步小幅上升。

截至年末,伯克希爾對這五家企業的總持倉成本爲138億美元,其市場價值爲235億美元。

與此同時,伯克希爾持續——但非按固定公式——增加日元計價的借款,均爲固定利率,無浮動利率債券。

格雷格與我對未來匯率走勢並無預判,因此,我們將保持近似匯率中性的持倉。

但按GAAP准則,我們需定期在財報中確認日元借款的匯兌損益——截至2024年末,因美元走強累計錄得稅後收益23億美元,其中8.5億美元產生於2024年。

我預計,格雷格及其繼任者將長期持有這些日本資產。

未來,伯克希爾也會繼續探索與這五家企業更爲深化合作的方式。

對於當前日元對衝策略的財務表現,我們也十分滿意。

截至撰寫本篇股東信時,2025年,日本投資的預計股息收入約爲8.12億美元,而日元債務的利息成本僅1.35億美元。

奧馬哈年度股東大會

在此,我誠邀您於5月3日蒞臨奧馬哈。

今年日程略有調整,但核心不變:解答疑問、結交朋友、帶您領略奧馬哈的熱情。

這座城市期待您的到來。

一批志愿者將爲您提供琳琅滿目的伯克希爾產品,讓您“錢包變輕,心情變亮”。

周五中午至下午5點,展區將开放銷售可愛的Squishmallows玩偶、Fruit of the Loom內衣、Brooks跑鞋等商品。

今年僅售一本新書。

去年,我們推出了《窮查理寶典》,5000冊僅在周六當日即售罄。

今年,我們將提供《伯克希爾·哈撒韋60年》。

2015年,負責年會事務的卡麗·索瓦(Carrie Sova)受我委托,創作一本輕松詼諧的伯克希爾歷史。

她充分發揮創意,迅速完成了一本令我驚嘆的書——內容精巧、設計獨到。

卡麗後來離开伯克希爾組建家庭,現已是三個孩子的母親。

每年夏天,伯克希爾員工會集體觀看奧馬哈風暴追逐者隊(Omaha Storm Chasers)的棒球比賽(對手爲3A級球隊),並邀請幾位前同事參與。

卡麗常攜家人到場。

今年活動中,我冒昧請她操刀60周年紀念版,其中將收錄查理鮮爲人知的照片、語錄與故事。

盡管要照顧三個幼子,卡麗當即應允。

今年我們將限量發售5000冊新書,將於周五下午及周六早7點至下午4點开放購买。

卡麗拒絕爲編纂新書收取任何報酬。

我提議,由她與我共同籤名了20本特別版,向南奧馬哈流浪者救助機構“Stephen Center”捐贈5000美元的股東進行義賣。

卡麗的祖父比爾·凱澤(Bill Kizer, Sr.)是我多年老友,凱澤家族數十年來一直支持該機構。

無論這20本書籌得多少善款,我都將等額追加。

* * * * * * * * * * * *

貝基·奎克(Becky Quick)將主持今年的周六新版會議。

她對伯克希爾了如指掌,常與管理層、投資者、股東乃至名人進行精彩對話。

她和CNBC團隊不僅會向全球轉播會議,還存檔了大量伯克希爾的相關材料——這要歸功於董事史蒂夫·伯克(Steve Burke)的提議。

今年取消電影環節,會議提前至早8點开始。

我將在簡短致辭後直接進入問答環節,由貝基與觀衆交替提問。

格雷格和阿吉特將共同參與回答,上午10:30休息半小時。

11點復會後,僅格雷格留在台上。

會議於下午1點結束,但展區購物开放至4點。

尤其別錯過周日早晨的Brooks晨跑(那時的我在補覺)。

* * * * * * * * * * * *

我聰明美麗的妹妹貝蒂(Bertie),也就是我去年股東信中提到的那位,將攜兩位同樣美麗的女兒參會。

旁觀者一致認爲,我們家族的“美貌基因”僅傳女不傳男(淚)。

貝蒂現年91歲,我們每周日用老式電話闲聊,話題包括老年樂趣,與手杖的優劣等等。

我的手杖僅用於避免摔個“狗啃泥”,但貝蒂聲稱,她多了一項福利:拄拐女性可免遭男性搭訕。

貝蒂的解釋是,男性自尊心作祟,不愿以拄拐老太太爲目標。

我雖無證據反駁,但深表懷疑。

懇請與會者幫我觀察貝蒂的手杖是否奏效。

我打賭,她仍會被男士們環繞——這一幕會讓年長觀衆想起《亂世佳人》中斯嘉麗與她的追求者軍團。

* * * * * * * * * * * *

伯克希爾董事與我無比期待您的到來。

相信,您將在這裏享受一段美好的時光,結交新的朋友。

2025年2月22日董事會主席沃倫·巴菲特

標題:精譯+點評,巴菲特最新《致股東信》:一個創紀錄的奇跡

地址:https://www.iknowplus.com/post/195939.html