若美國拋售黃金,對金價有何影響?

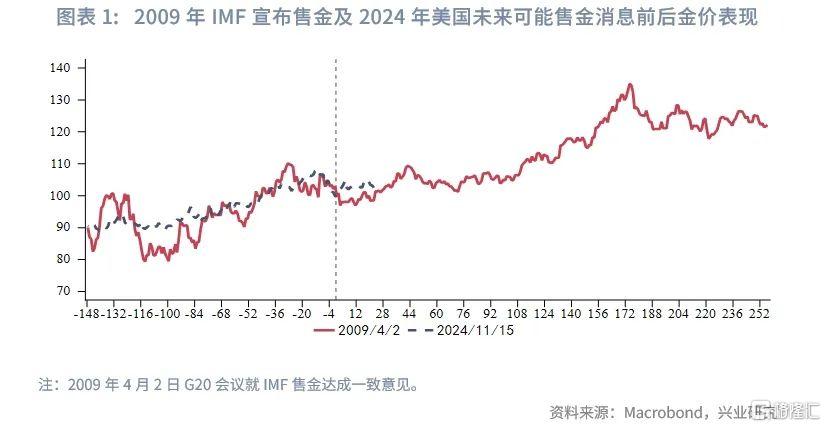

11月15日,美國懷俄明州共和黨參議員Cynthia Lummis計劃在明年新一屆國會就職時推動一項比特幣法案(BITCOIN Act),該法案要求美國購买100萬枚比特幣,佔這一最大流通代幣的近5%。按11月15日的市場價格計算,購买這100萬枚比特幣將耗資900億美元,資金來源則是拋售美聯儲黃金儲備。按照11月15日倫敦金收盤價計算,約爲1000噸黃金。雖然11月15日黃金並未受此消息影響、並結束11月初以來的拋售企穩,不過我們仍需要考慮未來一旦美國真的售金,對於金價會有什么影響。

全球中央銀行是黃金市場的重要參與者,其黃金儲備的變化存在战略性和战術性兩個特徵,對於不同周期的金價走勢也具有參考意義。從战略性而言,全球中央銀行黃金儲備的變化往往與宏觀大背景變化以及金價大拐點來臨有關;從战術性而言,全球中央銀行黃金儲備的變化則呈現一定的高拋低吸特徵。回顧19世紀以來主要經濟體黃金儲備變動歷史,我們發現重大宏觀事件在長期上驅動着一國黃金儲備的走勢。本文我們將先回顧主要經濟體購金/售金的歷史,再分析未來可能的演變路徑。

一、黃金儲備變動縱覽:金本位時代

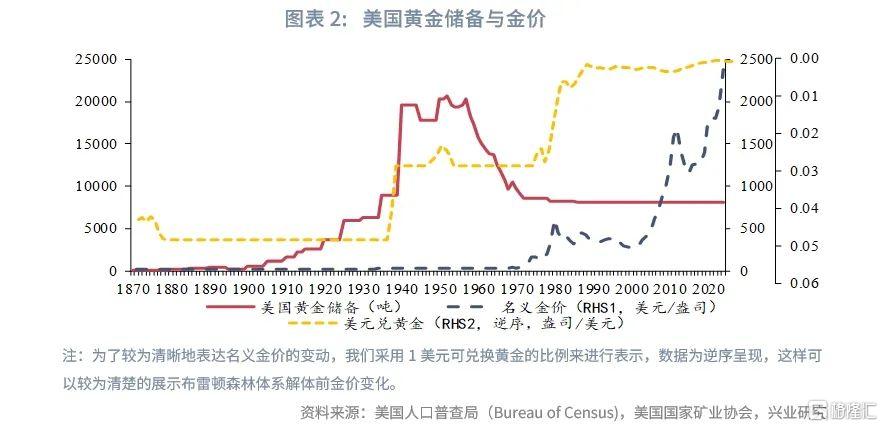

美國黃金儲備的可得數據最長,所以在本節我們僅以美國爲代表進行討論。1840年至1940年,美國官方黃金儲備整體持續增長。這一趨勢始於19世紀中葉的法定金銀比的改變、加州淘金熱和西部擴張。1792年,美國官方規定的金銀比低於國際市場的金銀比,金價被低估導致美國國內黃金流出海外。1834年,新《鑄幣法案》提高了法定金銀比,黃金恢復流入。此外,1848年~1855年期間加州“淘金熱”帶動了美國黃金增產,黃金儲備因此增加。美國南北战爭時期(1861-1865),爲應對战爭开支,美國暫停金本位並發行“綠背紙幣”,战後通過1875年《恢復鑄幣支付法案》(Specie Payment Resumption Act of 1875),逐步恢復金本位的貨幣體系,促使黃金儲備的積累。同時,南非、澳大利亞和阿拉斯加的重大金礦探明以及美國工業化的加速發展推動了經濟的繁榮和黃金儲備的增加。

20世紀初,美國通過1900年《金本位法》鞏固了黃金在貨幣體系中的核心地位,而第一次世界大战期間(1914-1918),由於歐洲战亂,黃金大量流入美國,使其成爲全球黃金儲備的中心。1929年美國股市崩盤引發全球危機,各國爲阻止黃金外逃擡升利率,卻加速了經濟崩潰。面對銀行倒閉和黃金流失,多國放棄金本位制轉向信用貨幣體系。爲穩定經濟,美國政府於1933年通過第6102號行政命令。限制黃金出口和私人擁有黃金。隨後,1934年通過的《黃金儲備法案》將黃金價格從每盎司20.67美元提高到35美元,金價大幅升值而美元大幅貶值。至1940年,美國黃金儲備接近1.9萬噸,佔全球官方儲備的一半以上,爲其在二战後確立美元主導的國際金融地位奠定了堅實基礎。在這段時期,黃金需求主體較爲單一,金價與美國黃金儲備一同上行。

二、黃金儲備變動縱覽:布雷頓森林體系時代

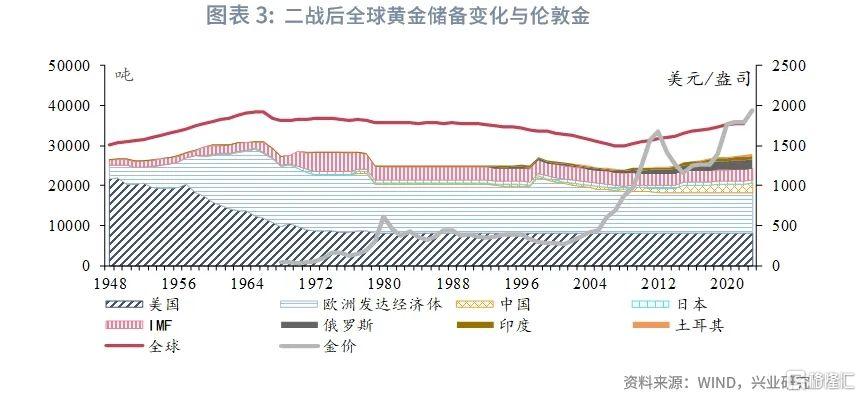

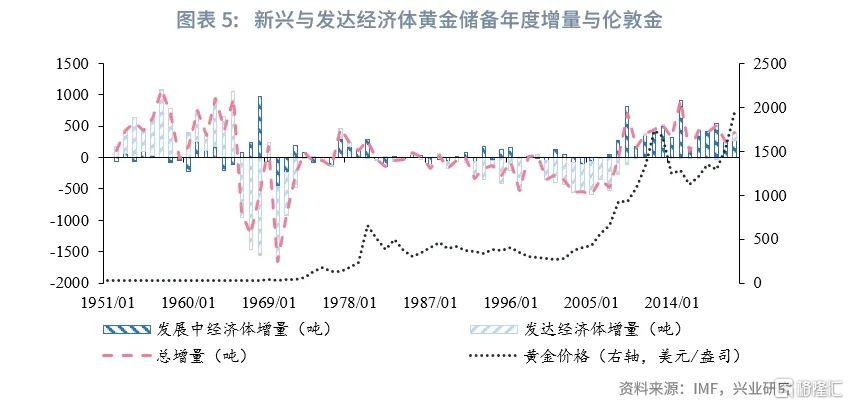

二战結束、布雷頓森林體系建立後,中央銀行對黃金熱情有增無減,發達經濟體中央銀行持續增持黃金,連年增持一直持續至1965年,此後轉爲流出直至布雷頓森林體系解體。新興經濟體在布雷頓森林體系時代總體增持爲主,不過年度來看增減互現,1968年黃金雙重價格機制出現當年是此段時期中增幅最大的。

分國別來看,布雷頓森林體系建立至20世紀50年代末,美英黃金儲備基本保持不變,其余經濟體黃金儲備持續增長。進入20世紀60年代,美英黃金儲備开始快速流出,其余經濟體黃金儲備繼續增長直到1966年。1966年之後,伴隨着經濟增長,黃金在工業中使用的增長速度已經超過了新的生產量,疊加1966至1967年蘇聯拒絕向世界黃金市場提供黃金以及1967年中東的“六天战爭”,1967年黃金市場供需變得十分緊張,同時1967年11月17日英鎊一次性貶值14.3%引發更多的紙幣兌換成黃金,進一步加劇黃金市場的緊張。1967年11月20日至27日市場兌換了 64.1億美元黃金,其中美國佔了59%。

爲了保持人們對美元的信心,美國政府採取措施從三方面保護美元:第一,總統再次承諾保證35美元兌換 1盎司黃金;第二,爲了預防產生新的競爭性貨幣結盟,財政部部長和政府當局通過各種途徑說服其他國家同意維持現有的體制和匯兌比例;第三,財政部部長福勒要求美國國會通過減少支出和增加稅收的一整套計劃來平衡收支,恢復和重建對美元的信心。

美國政府救市措施宣布之後,國際金融市場表面上恢復到了風平浪靜,但是馬上又受到了更嚴重的打擊。1967年12月11日至15日市場又起波瀾,黃金庫損失5.48億美元黃金,德國、意大利、荷蘭、瑞士等黃金庫成員國提出退出幹預倫敦黃金市場。美國盡力補充黃金來滿足擴張的世界經濟對黃金的需求,穩定黃金市場。但投機商們越來越相信美元將無法支撐下去,美國和世界其他國家將被迫提升黃金價格,他們“賭博式”瘋狂买進黃金。其他國家對以美元作爲儲備的信心也越來越不足。

危機在1968年3月終於爆發。福勒在3月4日向總統匯報時說:“經過一段時間的平靜之後,黃金總庫在一周之內流失了1.23億美元黃金,其中在星期五就流失了0.88億美元,今天已經損失了0.53億美元,在這周的余下時間裏我們將面臨更多的流失。3月8日國家安全顧問羅斯托匯報:“黃金總庫遭受了第三次最大流失,達到了1.79億美元。”政府對市場投機行爲已經失去了控制,3月13日流失黃金2億美元。聯邦儲備委員會主席馬丁警告他們的歐洲同行,美國將關閉黃金市場。3月14日黃金的流失量達到了近4億美元。爲了避免更大的損失,美國要求英國在周五,即3月15日關閉倫敦黃金市場,邀請黃金總庫成員國中央銀行行長周末到華盛頓商量對策。

十國集團的華盛頓會議達成了“華盛頓黃金協議”:第一,黃金交易實行“雙重價格機制”,即由中央銀行控制的以35:1交易的官方市場,以及根據需求決定價格的面向投機商和工業的私人市場。第二,廢除黃金准備金制度,直接增加市場上流通的黃金數量,所有國家將在凍結黃金和維持美元價值的承諾下保持黃金庫存。第三,“特別提款權”的出現。通過“紙黃金”的形式來滿足日益擴張的世界經濟對通貨的需求,各國將“紙制黃金”存儲在國際貨幣基金組織,通過“特別提款權”的形式來穩定本國通貨,利用實際黃金和美元來完成國際結算。“華盛頓黃金協議”的籤訂標志着1968年“黃金危機”的結束。1969年發達經濟體中央銀行黃金儲備一度小幅增加,不過1970年情況再度惡化,黃金儲備繼續流出。例如,英國1972年儲備總額進一步下降到了655噸,相較於1950年下跌了約四分之三。這一流出一直持續至布雷頓森林體系解體後的第二年,此後持平至20世紀70年代末再一次下降後,之後直到20世紀90年代初,全球黃金儲備總量基本維持平穩。

二战後至布雷頓森林體系解體這段時期,全球央行黃金儲備先升後降,金價看似平穩但實則內生上漲動能充足。

三、分國別黃金儲備變動探究:信用貨幣體系時代

布雷頓森林體系解體後,全球經濟陷入滯脹,通脹高企並拖累經濟發展,黃金受到追捧,金價從35美元/盎司暴漲至1980年最高點850美元/盎司。20世紀70年代末80年代初美國產業和地緣格局重塑完成,信息化技術成熟帶動勞動生產率快速提升,使得黃金資產吸引力下降,全球央行黃金儲備持平至20世紀70年代末再一次下降後,之後直到20世紀90年代初,全球央行黃金儲備總量基本維持平穩。發達經濟體明顯拋售黃金始於1996年,也就是20世紀80年代开始的黃金熊市末期,並在1999年金價觸及歷史大底反彈後加速拋售黃金儲備至2008年,而新興經濟體則在20世紀90年代後陸續增持,2007年後連年增持。

3.1 發達經濟體

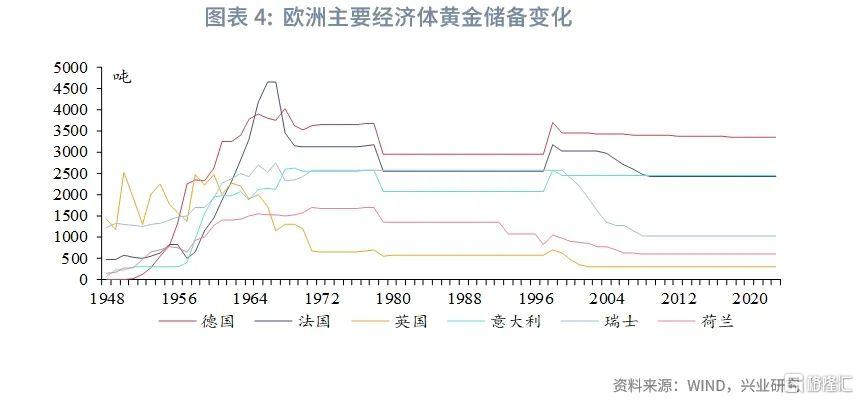

發達經濟體來看,美國黃金儲備自20世紀80年代至今未再發生變化。而由於1985年廣場協議後美元快速貶值、本國經濟快速發展等因素,歐洲經濟體央行在1985年還曾一度購入了約1100噸的黃金儲備,而後維持高位。進入20世紀90年代,隨着宏觀經濟波動減小,蘇聯解體以及美國互聯網泡沫在90年代後期愈發引人注目,多個經濟體央行开始陸續拋售黃金,蘇聯解體後俄羅斯一度拋售黃金,1995年之後許多歐洲經濟體政府出於中央銀行持有黃金儲備機會成本過高的考慮,也开始陸續拋售黃金。分國別來看,英國黃金儲備在1980年至1997年基本持平,1998年曾一度增持,不過1999年5月英國前財政大臣戈登·布朗決定出售英國一半的黃金儲備。他的計劃是趁着當時黃金價格下跌之際,通過出售黃金來投資其他資產如美元、歐元和日元,並減少國家債務。英國政府宣布將於1999年第二季度至2002年第一季度賣出一半約400噸的黃金儲備,致使金價在1999年8月降至二十年來的低點,約爲每盎司250美元。歐洲經濟體的黃金拋售,其實發生在黃金此輪熊市的後期,而英國央行的拋售,則是造就黃金歷史大底低至250美元/盎司的原因之一。

鑑於1999年這次英國中央銀行售金對黃金價格產生的負面影響,15家歐洲經濟體中央銀行於1999年9月26日在華盛頓籤署了中央銀行黃金協議,开始限制中央銀行的年銷售額。從產業技術周期的角度來看,1980至1999年這一時期是生產力快速回升的期望膨脹期,這是壓制金價更重要的因素,而這一時期末端互聯網泡沫的狂熱帶來的歐洲經濟體的售金,則或是金價歷史大底到來的推手之一。

發達經濟體中央銀行售金在2000至2009年仍然持續,年售金量約在500噸。具體來看,歐洲發達經濟體在2002~2009年期間持續售出黃金,法國(-589.2噸)、荷蘭(-272.1噸)、瑞士(-1158.4噸)、西班牙(-241.8噸)與葡萄牙(-224.2噸)是最主要的售出方。其他發達經濟體,在此期間包括美國、英國、日本、韓國等,官方黃金儲備變化不大。不過此時雖然發達國家官方持續售金,但經濟已經進入了產業技術周期中的泡沫破裂低谷期,生產率同比的快速回落推升金價。2010年之後發達經濟體也不再拋售黃金,2020年之後开始明顯增持。

3.2 新興經濟體

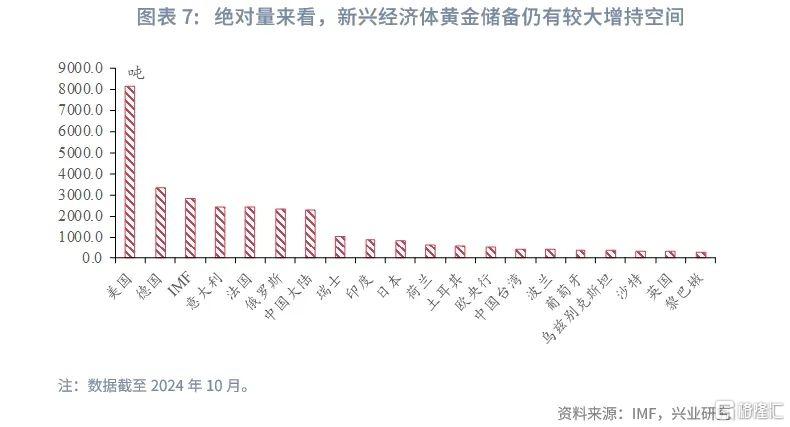

新興經濟體來看,20世紀七八十年代黃金儲備基本沒有變動,進入20世紀90年代,全球化以及產業轉移使得新興經濟體經濟飛速發展,貨幣需求增加。新興經濟體對外出口猛增,積累了大量的外匯儲備,實現官方儲備的保值增值是新興經濟體的迫切需求。20世紀90年代後新興經濟體央行开始增持黃金,2003年至2005年曾一度拋售,不過2007年至今連年增持。新興經濟體分國別的較完整數據始於2000年,總體來看,2000年至今俄羅斯共增持1912噸黃金位居首位,中國共增持1763噸黃金位居第二,第三至第五依次爲印度、土耳其和哈薩克斯坦。

我們將2000年以來的數據劃分爲2000-2009、2010-2021以及2022年至今三個時段,這一劃分主要基於次貸危機和烏克蘭危機兩個標志性事件。這三段時期內,中國、印度每個時段內的增持相對均衡,俄羅斯的增持主要發生在2010至2021年時段。具體來看,中國在2002年至2009年的六年期間購入了553.3噸黃金;俄羅斯則在2002與2003年小幅出售黃金儲備後轉爲購入儲備,至2009年累計購入黃金226.1噸;印度則於2009年一次性從IMF購入200噸黃金。

次貸危機後,新興經濟體加快了增持黃金的步伐。2010至2012年,俄羅斯一度放緩黃金增持步伐(仍爲淨增持),不過2014年克裏米亞事件後,俄羅斯加快黃金儲備增持步伐直至2019年,2020年起增持節奏放緩。中國方面,出於優化國際儲備組合、實現保值增值等考量,2009年至2015年期間購入了604噸黃金,並稍後在2016、2019年再度購入80.2噸、95.8噸黃金,2022年以來再度加快增持步伐。其他新興經濟體方面,土耳其通脹持續高企,官方允許商業銀行使用黃金而非土耳其裏拉作爲在中央銀行的法定存款准備金,黃金儲備的增加或有利於穩定市場對裏拉(TRY)的信心;因此,2010~2021期間,土耳其央行增加約278.1噸黃金儲備。烏茲別克斯坦、泰國、阿塞拜疆、墨西哥等,2010至2021年間增持幅度也在100噸以上。

2022年以來,伴隨着烏克蘭危機的爆發以及全球地緣風險的升級,全球發達經濟體與新興經濟體普遍增加黃金儲備。從數據來看,2022~2024年,中國(+316.0噸)、土耳其(+201.2噸)、波蘭(+188.89噸)、印度(+100.6噸)、新加坡(+76.3噸)購金規模最大,部分產油國,如伊拉克(+56.3噸)、卡塔爾(+52噸)以及中東歐經濟體和俄羅斯等也是購金主力。

四、金價與央行售金/購金舉動不存在一致性關系

通過前面三節的分析,可以發現金價走勢與全球經濟體央行黃金儲備的變動並沒有一致性關系。具體到近二十年來看,2000至2009年全球央行黃金儲備量總體下降,但金價持續上漲。2010年後,全球央行黃金儲備持續增長,但2013至2015年間黃金也曾遭遇明顯的逆風。2016年之後,黃金的築底走強,背後固然有着全球央行增持黃金的背景,但如果把黃金的上漲僅歸結於央行增持,則明顯偏頗。

在美國債務激增的背景下,近幾年金價的上漲更多是對於信用貨幣體系濫發貨幣的一種吶喊。在此背景下,美國如果未來真的想通過建立比特幣儲備的方法來解決債務問題,能否扭轉金價大的上漲趨勢仍要歸結於這種方法能否真的解決美國無節制舉債的問題,而不是美國央行售金這個行爲。

在《興業研究海外宏觀報告:國際比較視角下,我國資產可能的演繹方向——全球資金流動監測儀2024年第十期20241211》中,我們探討了當前我國股債房價和金價與2008年前後美國股債房價和金價的對比,發現存在一定類似性。2009至2011年美國股債房價和金價的走勢對於未來我國相關資產價格走勢也存在一定借鑑意義,2009年後金價大漲期間就伴隨着IMF400噸的售金。

2008年底至2011年美國QE挽救房地產危機,美國政府大幅擴表帶動金價大漲,期間一共有兩次15%左右的較大幅度調整。2009年2月至4月(-14.12%)調整中後段就與IMF售金存在較大的關聯,具體來看當時調整的原因:2009年2月24日,美聯儲主席伯南克表示美國大型銀行不必進行國有化便可順利度過危機,削弱了黃金的避險魅力,壓制金價回調。期間3月18日美聯儲宣布將分批購入總額3000億美元的美國國債,引發金價應聲急漲60美元至970美元/盎司附近。不過2009年4月2日的G20倫敦金融峰會上,各國達成了一系列共識,並同意了IMF的黃金出售計劃,金價再次下挫至865美元/盎司,此後探底企穩回升。此後實際的出售行爲並未對金價造成壓制,2009年9月18日,IMF執行董事會同意出售403.3噸黃金儲備,2009年11月2日IMF宣布已向印度央行出售了200噸黃金的消息,均未再施壓金價。2009年前8個月金價相對偏震蕩,後重啓上漲趨勢。

五、美國售金以及比特幣收儲

當前特朗普及其重要支持者馬斯克等人,都傾向於支持加密貨幣。特朗普宣稱要使美國成爲加密貨幣和金融創新領域的領導者。從人事任命上來看,特朗普的確有意推動加密貨幣成爲美國官方儲備的一部分。2024年12月4日,當選總統唐納德·特朗普宣布提名保羅·阿特金斯擔任下一屆證券交易委員會(SEC)主席。特朗普強調,阿特金斯理解數字資產和創新對於增強美國經濟的重要性,他表示阿特金斯將帶來“符合常識的監管”,這與現任SEC主席加裏·蓋斯勒的“嚴監管”立場顯著不同。

國際社會對美國比特幣收儲的前景持謹慎態度。一方面,部分人士認爲比特幣波動率過高,作爲官方儲備或使國家資產遭受重大損失,且其加密、匿名的性質使得其开採和交易難以被監管,或會損害美國的金融主權;此外,由於特朗普及其支持者本身持有比特幣或參與加密貨幣有關投資,因此存在嚴重的利益衝突和市場操縱問題。金融時報稱“比特幣收儲不是能增強美國經濟韌性的策略,而是爲了加密貨幣持有者們利益的策略”,彭博社稱“這個想法看起來像是迄今爲止最大的加密貨幣騙局”。此外,前美國財政部部長薩默斯、現任財政部長耶倫也對加密貨幣持負面觀點。

美國聯邦儲備銀行的官員們對加密貨幣目前保持較爲中立的立場:11月16日,明尼阿波利斯聯邦儲備銀行行長尼爾·卡什卡裏表示:“我將(對加密貨幣)保持开放的心態。”12月5日,現任美聯儲鮑威爾在《紐約時報》DealBook峰會上將比特幣稱作“投機資產”,將比特幣比作“虛擬的、數字化的黃金”,並強調其主要與黃金相競爭,而非美元。

目前,世界上大部分國家暫無將比特幣等加密貨幣納入官方儲備的計劃。由於加密貨幣的隱匿性,其難以被監管,可能被用於各類非法交易之中,具有極高的金融風險,因此新興經濟體對加密貨幣普遍持“嚴監管”的立場。我國“強調比特幣、以太幣等虛擬貨幣不具有與法定貨幣等同的法律地位,不能作爲貨幣在市場上流通”。因此,一旦美國將加密貨幣收儲,國際影響或將非常復雜。

總之,特朗普當選後,其提名美國金融系統官員或能放松對加密貨幣的監管,加之現任美聯儲官員對加密貨幣態度較爲曖昧,比特幣等加密貨幣或能迎來較好的發展機遇。但值得注意的是,目前美國國內以及國際上對“比特幣收儲”的觀點較爲負面,特朗普推動比特幣進入美國官方儲備或面臨較大阻力。縱使特朗普所在的共和黨橫掃了參衆兩院,涉及官方儲備結構變動的相關法案能否通過還需觀察。若後續證實加密貨幣的發展不符合美國國家利益或是美國已經借名義上的推廣加密貨幣完成了其更重要的政治任務,美國對加密貨幣的態度也有可能發生重大轉向,正如美國對於清潔能源態度的大轉變一樣。

總體而言,未來如果美國確實拋售黃金購买比特幣,其拋售節奏以及其余需求的對衝程度將綜合起來影響短期金價。考慮到二十世紀八十年代後美國並未拋售過黃金儲備,沒有加入上世紀九十年代以及本世紀初十年的發達經濟體拋售,若美國拋售黃金,在情緒上造成的短期衝擊可能較大,不過在大周期邏輯不變的情況反而可能造成黃金一個較好的买入點。正如我們在第四部分所言,近幾年金價的上漲更多是對於信用貨幣體系濫發貨幣的一種吶喊。在此背景下,從根本上解決美國無節制舉債的問題才是金價的大利空,而不是美國央行售金這個行爲。

注:本文來自興業研究發布的《外匯商品丨若美國拋售黃金,對金價有何影響?》,報告分析師:付曉芸、郭嘉沂

標題:若美國拋售黃金,對金價有何影響?

地址:https://www.iknowplus.com/post/177783.html