本輪能源危機下,德國制造業表現如何?

核心觀點

本輪德國能源危機回顧。縱向比較,德國天然氣價格上漲始於2021年中,2022年2月俄烏衝突爆發後迎來快速上漲,並在2022年四季度達到峰值。德國居民電價上漲始於2021年下半年,大規模用電組價格漲幅更大。橫向比較,德國天然氣價格在主要工業國家中處於較高水平,德國企業電力價格在2022年底全球最高。

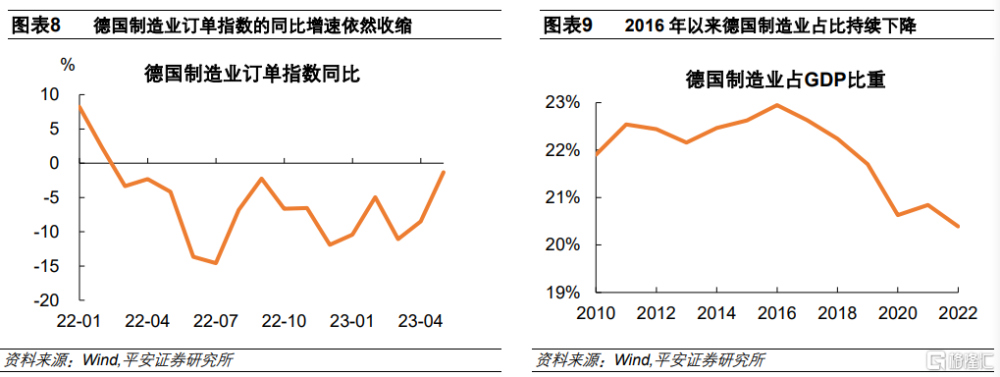

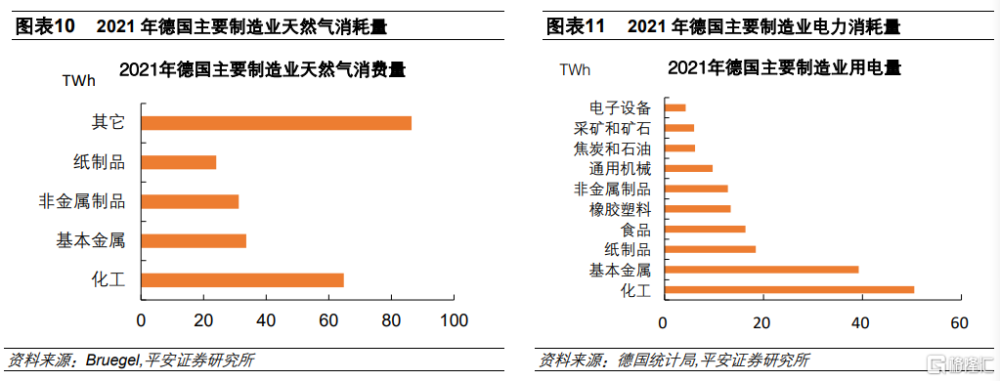

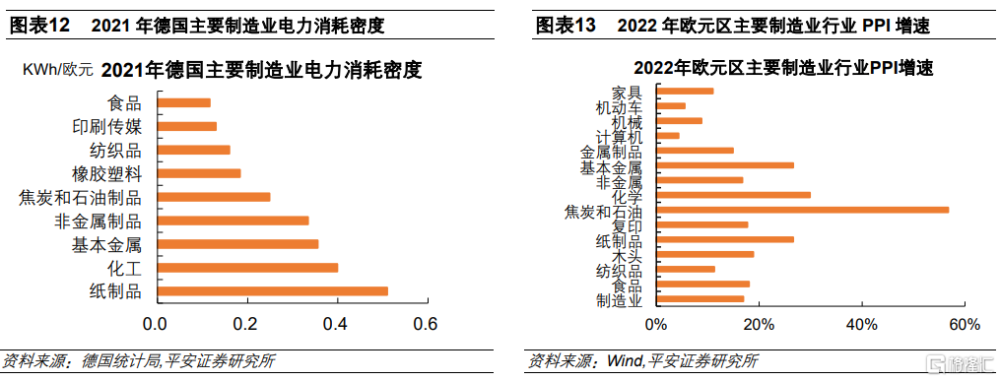

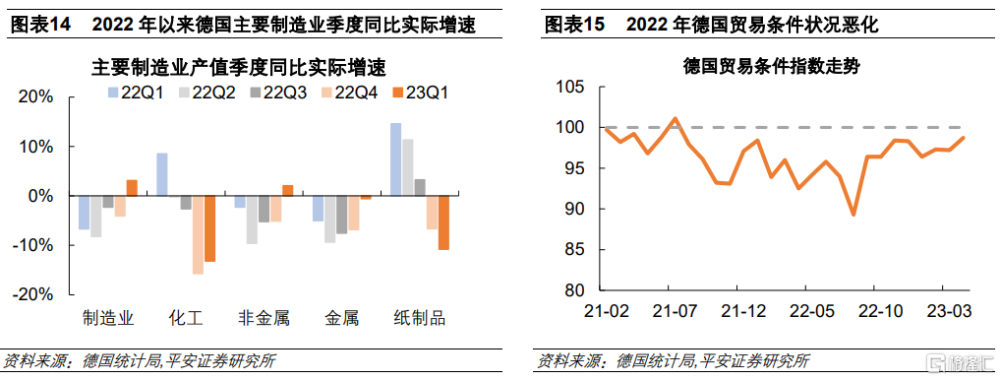

本輪能源危機下德國制造業的變化。1)能源消費方面,2022年德國一次能源消費量同比下降3.8%,降至12.3艾焦耳;2022年德國天然氣消費量同比下降15.2%,降至2.8艾焦耳。2)制造業方面,2022年7月和12月,德國制造業訂單同比下降14.6%和11.9%。2022年德國制造業佔GDP比重爲20.4%,較2021年下降了0.4%,仍然延續了2016年以來制造業佔比逐漸降低的趨勢,呈現了一定程度的“去工業化”傾向。3)行業方面,德國能源消耗規模較大的行業主要有化工、基本金屬、紙制品等,也是本輪工業品價格通脹較嚴重的行業。4)產出方面,德國能源密集型行業受到的產出衝擊在2022年第4季度最爲凸顯,化工和紙制品行業受到的影響尤甚。德國通過進口能源密集型產品來彌補本國產能缺口,2022年德國化工和紙制品進口規模指數大幅上升。

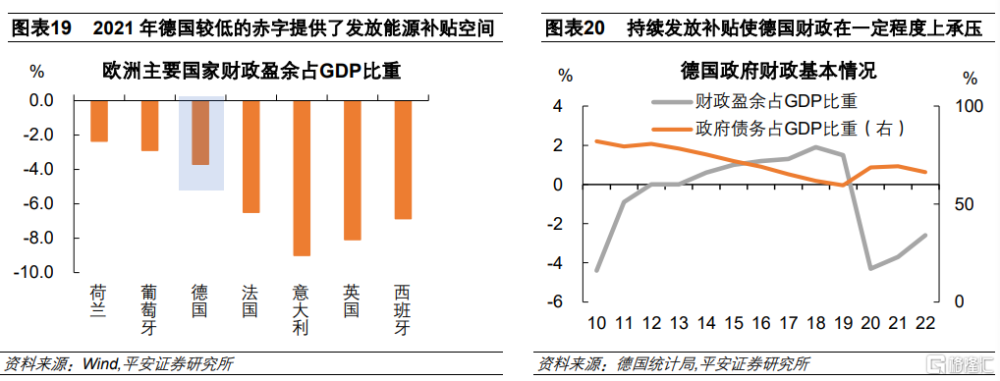

德國應對本輪能源危機的政策。2022年以來,德國政府積極應對本輪能源危機,多措並舉支持促進德國制造業的轉型調整。一是,大力投資可再生能源行業,減少對石化能源的依賴。二是,建設天然氣基礎設施,彌補“北溪”被切斷的影響。三是,階段性取消對石化、煤電、核電能源的限制措施。四是,推出一系列補貼方案,幫助企業和民衆度過能源危機。值得注意的是,德國在歐洲國家中財政收支情況較好,爲其妥善應對本輪能源危機衝擊奠定基礎。

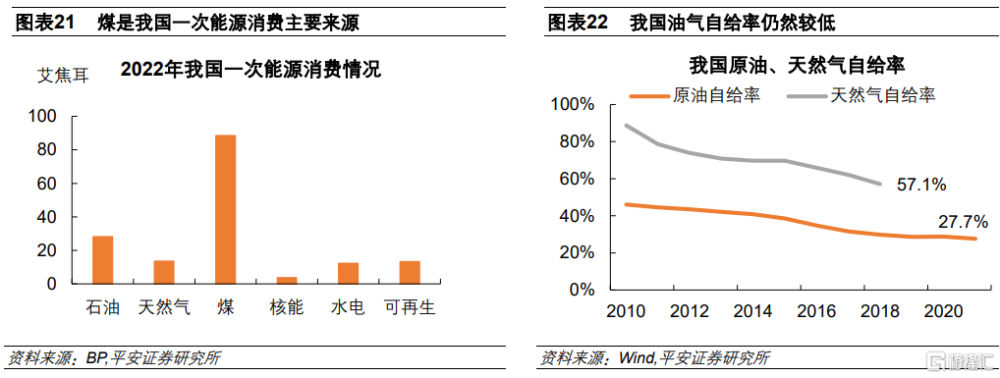

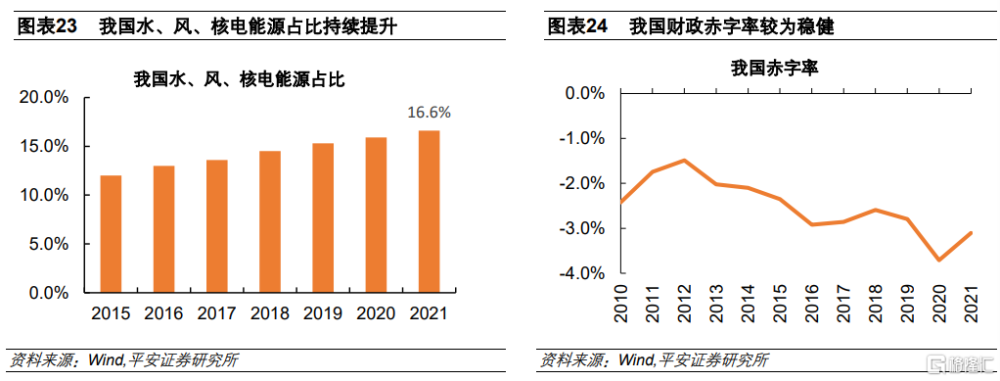

對我國制造業的啓示。一是,煤炭是我國能源安全基石。我國一次能源消費中,煤炭佔比55.5%。能源轉型不宜過於激進,必須確保能源轉型有序推進。二是,積極實施原油、天然氣補足和多元化战略。2021年我國原油自給率27.7%,2018年天然氣自給率57.1%,自給率仍然較低。三是,大力發展非石化能源。我國水、風、核電能持續提升,2021年佔總體比重的16.6%。四是,保持穩健的財政空間。不管是持續促進能源結構轉型升級,還是補貼企業和家庭,都需要殷實的財力支持,穩健的財政空間尤爲重要。

風險提示:德國經濟金融風險超預期,德國財政收入不及預期,國際地緣政治風險超預期等。

2022年俄烏衝突導致國際能源價格大幅擡升,對德國制造業帶來的衝擊不可小覷。我們研究認爲,德國制造業在本輪能源危機衝擊下仍然保持了一定的韌性,但其制造業內部存在差異,化工、紙制品等能源密集型行業受到的衝擊更大,出現了一定的結構性變化。德國政府應對能源危機衝擊的措施較爲有效,包括大力投資可再生能源、建設天然氣基礎設施、階段性取消對石化及核能源的限制、推出一系列補貼方案等,這些舉措對於我國制造業轉型發展具有一定借鑑意義。

1

本輪德國能源危機回顧

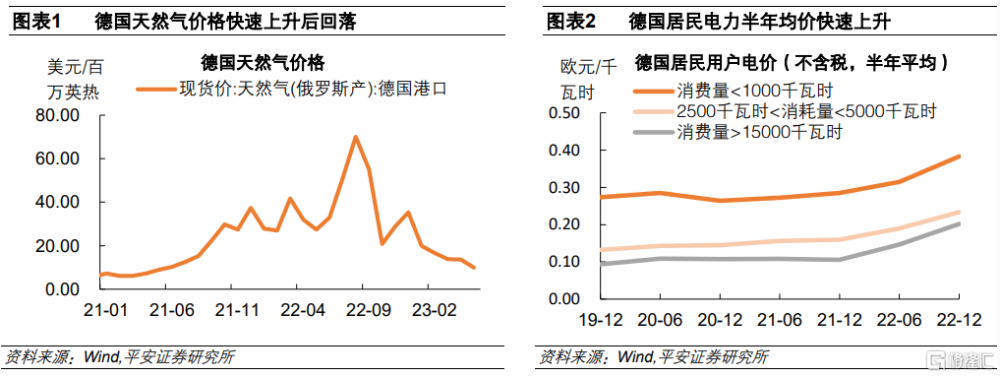

德國天然氣價格上漲始於2021年中,2022年2月俄烏衝突爆發後迎來快速上漲,並在2022年四季度達到峰值。俄烏衝突前,德國天然氣價格較爲穩定,德國港口的俄羅斯產天然氣在2021年6月之前,連續6年多價格處在10美元/百萬英熱之下。受疫情好轉及補庫存的影響,德國天然氣價格在2021年6月开始突破10美元/百萬英熱,於2022年初持續上漲至30美元/百萬英熱。2月底俄烏衝突爆發後,市場擔憂能源供應穩定性,德國天然氣價格开始急漲,第三季度漲幅較大,8月均價漲至70.0美元/百萬英熱,隨後價格开始回落。即使9月底發生北溪管道爆炸事件,依然未能阻止德國天然氣價格繼續回落,並於2023年5月份價格降至10.0美元/百萬英熱,價格經歷了一輪完整的周期。

德國居民電價上漲始於2021年下半年,大規模用電組價格漲幅更大。按照使用量,德國居民電價分爲5個組分別計價。挑選一三五組展示,2022年开始居民電價整體开始上漲,消費量小於1000千瓦時的居民電價從2021年下半年的0.29歐元/千瓦時漲至2022年底的0.38歐元/千瓦時,漲幅31.0%,消費量越大的居民組電價漲幅也更高,第三組和第五組2022年相較2021年分別漲價46.2%和90.6%。

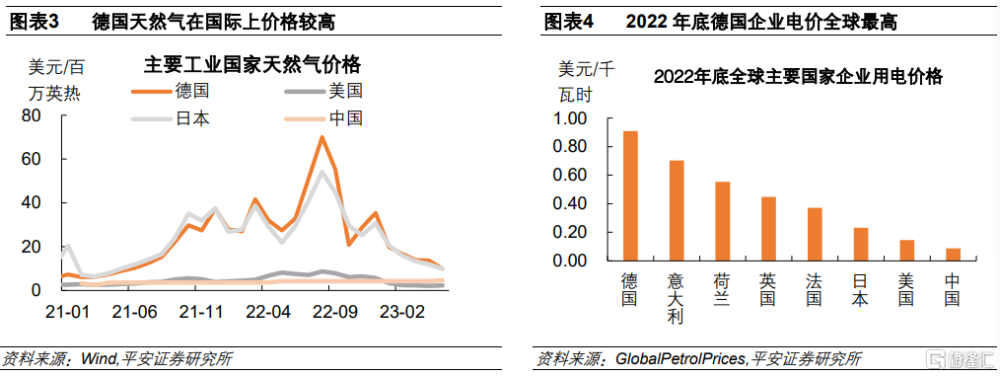

橫向比較來看,德國天然氣價格在主要工業國家中處於較高水平,德國企業電力價格在2022年底全球最高。主要工業大國中,德國和日本在天然氣供給方面較爲相似,二者的天然氣價格走勢十分接近,在2022年中天然氣價格大幅攀升,並於近期價格出現了回落。但中美的天然氣價格則較爲穩定,德國天然氣價格在2022年8月最高峰時分別是美國和中國天然氣價格的8倍和16倍。德國電力價格在2022年底達到了全球最高的0.91美元/千瓦時,遠高於日本、美國和中國0.23、0.15和0.09美元/千瓦時的電價。這引發市場對於德國制造業發展高度的擔憂。

2

本輪能源危機下德國制造業的變化

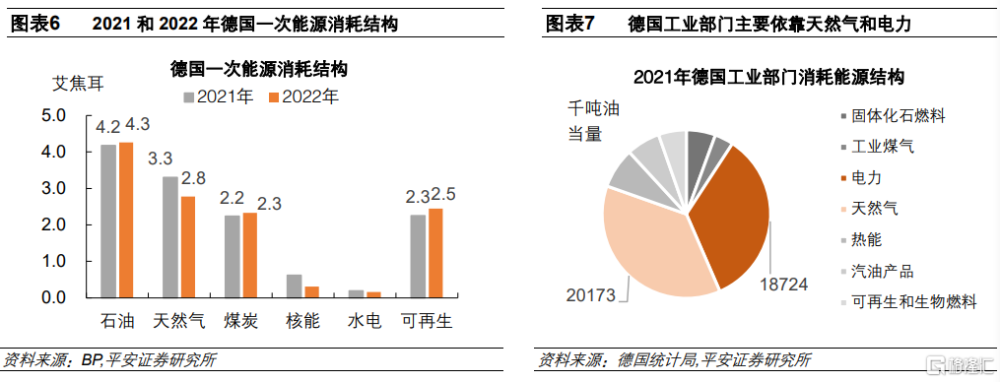

近年來德國一次能源消費震蕩走低,2022年德國天然氣消費量下降15.2%,工業部門對天然氣的依賴度較高。2017年以來,德國一次能源消耗量逐步減少。2021年疫後需求復蘇,德國一次能源消耗量增長3.2%,消耗12.8艾焦耳。2022年德國一次能源消費量下降3.8%,降至12.3艾焦耳。天然氣是德國第二大一次能源消費來源,2021年德國消費3.3艾焦耳天然氣,佔總消費能源的25.8%。根據IEA統計,德國天然氣60%依賴俄羅斯供給。受供給衝擊影響,2022年德國天然氣消費量同比下降15.2%,從3.3艾焦耳降至2.8艾焦耳,同時可再生能源、煤炭和石油消費量分別提升了8.7%、4.5%和2.4%,一定程度上彌補了天然氣供應不足帶來的能源消費缺口。德國工業部門對天然氣和電力能源需求的依賴度較高,2021年德國工業部門能源消費中,天然氣爲20173千噸油當量,佔比36.9%;電力爲18724千噸油當量,佔比34.3%。

能源衝擊對德國制造業的影響並未完全結束,德國制造業佔比小幅下降。從訂單情況來看,德國制造業最壞的時候可能已經過去。在能源危機較嚴重的2022年7月和12月,德國制造業訂單同比下降14.6%和11.9%;到2023年5月跌幅收窄至-1.3%,但仍未回到能源危機前的訂單水平。2022年德國制造業佔GDP比重爲20.4%,比2021年下降了0.4%,整體上仍然延續了2016年以來制造業佔比逐漸降低的趨勢,呈現了一定程度的“去工業化”傾向。

細分行業來看,德國能源消耗規模較大的主要是化工、基本金屬、紙制品等行業。天然氣消費方面,德國天然氣消費量較多的行業爲化工、基本金屬、非金屬礦物和紙制品行業,其中化工行業的天然氣消費量超過了60TWh,佔德國天然氣總消費量的27%。電力消費方面,德國電力消費較多的主要是化工、基本金屬、紙制品和食品行業;其中,化工和基本金屬對電力的消耗較其它行業顯著更多,分別消耗50.5和39.2TWh,佔德國制造業電力總消耗的23.1%和17.9%。

德國電力消耗密集型行業主要是紙制品、化工、基本金屬和非金屬制品等,也是工業品價格通脹較嚴重的行業。將行業電力消耗規模比上行業總產出,可以得到該行業的電力消耗密集度。德國紙制品行業的電力密集程度較高,每1歐元的產出需要投入0.51KWh的電力,化工、基本金屬和非金屬制品行業的電力密集度分別爲0.4、0.36和0.33KWh/歐元。使用歐元區主要制造業PPI同比增速來衡量德國制造業的通脹形勢,可以看到2022年PPI同比最高的是焦炭和石油行業,漲幅高達56.7%;電力消耗密集度較高的紙制品、化工、基本金屬和非金屬制品行業通脹程度也較高,其PPI同比分別爲26.6%、29.9%、26.6%和16.7%。

德國能源密集型行業受到的產出衝擊在2022年第4季度凸顯,化工和紙制品行業受到的影響尤甚。採用德國批發價格指數進行平減,可以看到在2022上半年,德國制造業產出整體上受高通脹的嚴重衝擊,但能源密集型行業的產出表現存在差異,化工和紙制品行業甚至出現了逆勢增長。德國能源價格漲幅最大的是2022年第3季度,此時能源密集型行業已經出現了較爲明顯的實際產出下降。考慮到可能存在一定的庫存消耗和價格粘性等帶來的滯後影響,2022年4季度德國能源密集型行業產出受到的衝擊進一步加大,尤其是化工行產出同比實際增速下降15.7%,出現了較大調整;金屬制品、紙制品和非金屬制品也分別下降了6.8%、6.6%和5.1%,均高於制造業整體降幅4.1%。2023年第1季度,隨着能源價格快速回落,德國整體制造業產出同比實際增長3.1%,但化工和紙制品行業分別同比實際下降13.2%和10.8%,拖累依然嚴重。從德國貿易條件指數來看,2021年以來德國貿易條件指數震蕩走低,尤其是在2022年能源價格走高後,貿易條件指數加速下滑,於2022年8月降至低點89.3%,即使之後恢復增長,截至2023年4月仍然小於100。貿易條件指數的惡化充分反映了本輪能源危機對德國貿易的負面衝擊。

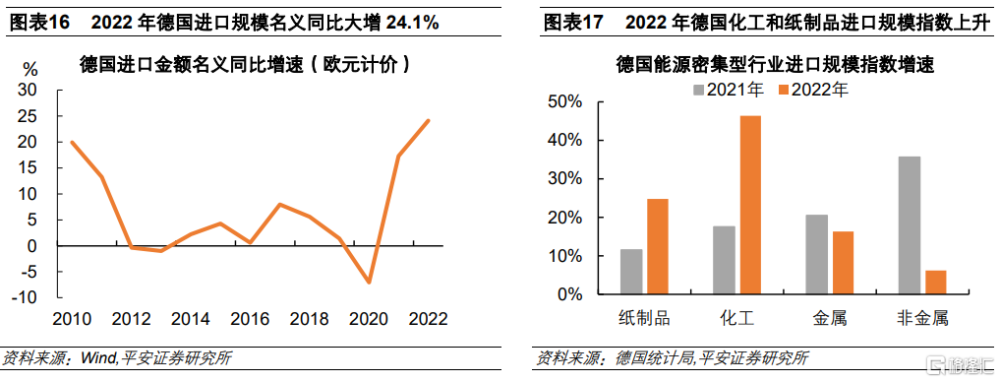

德國通過大量進口能源密集型產品來彌補本國產能缺口,體現爲2022年德國化工品和紙制品進口規模指數大幅上升。2011年以來,德國進口規模較爲穩定。2021年德國進口規模增長17.3%,2022年德國進口規模大幅增長24.1%。從能源密集型行業來看,剔除價格因素後,2022年化工和紙制品進口規模指數大幅上升,分別增長46.4%和24.8%,金屬和非金屬2022年進口增速則低於2021年增速。

整體來看,德國制造業受本輪能源危機的衝擊較大,化工、紙制品等能源密集型行業受到的衝擊更甚,令德國作爲歐洲經濟“火車頭”的成色銳減。不過,德國尚未出現令人擔憂的過快“去工業化”,其制造業基礎的重塑和能源消耗結構的轉型也在加速推進。

3

德國應對本輪能源危機的舉措

2022年以來,德國政府積極應對本輪能源危機,多措並舉支持促進德國制造業的轉型調整。主要集中在四個方面:

一是,大力投資可再生能源行業,減少對石化能源的依賴。德國一直謀求能源轉型,希望實現能源自主。德國在2022年1月份起大力投資新能源汽車和相關基礎設施,2月23日提前減免可再生能源附加稅,7月德國聯邦會議上通過了一攬子能源轉型法案(包括《可再生能源法》、《陸上風電法》、《替代電廠法》、《聯邦自然保護法》等),11月成立氫能基金,大力建設本國企業海外氫能產業鏈和其它國家氫能產業鏈。

二是,建設天然氣基礎設施,彌補“北溪”被切斷的影響。德國在進口俄羅斯天然氣時,過於依賴“北溪”管道,在這一關鍵基礎設施遭到破壞後,德國开始尋求替代方案。2022年2月28日,德國政府宣布要建設兩個LNG接收港;5月6日宣布將建設4個浮動LNG接受站,其中第一個浮式LNG接收站已於2022年12月1日开始投入運營。

三是,階段性取消對石化、煤電、核電能源限制措施。在能源總供給不足的情況下,德國只能尋求增加傳統能源供給。2022年7月7日,德國聯邦會議通過《替代電廠法》重啓煤電廠應急;9月27日,決定將原定於2022年底關停的三座核電站推遲至2023年4月15日關停,這在能源供給最緊缺的時刻發揮了關鍵作用。

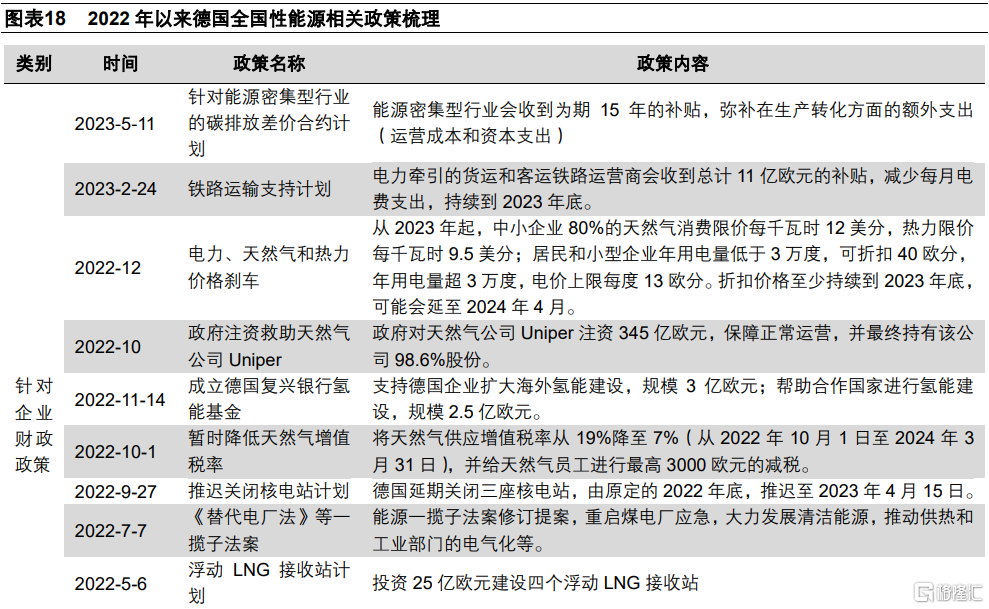

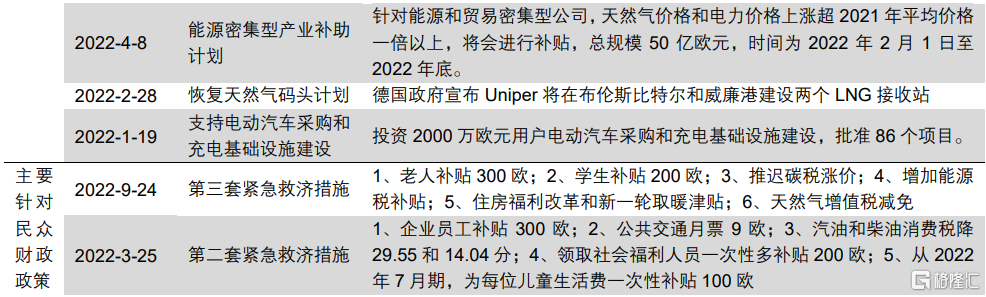

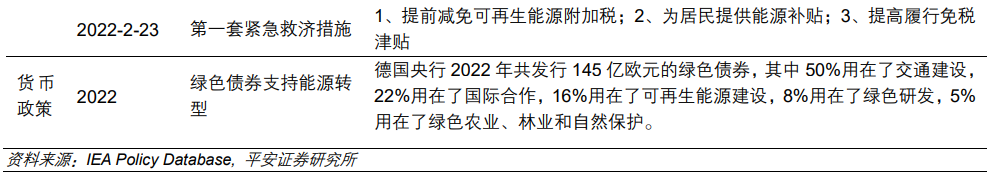

四是,推出一系列補貼方案,幫助企業以及民衆度過能源危機。針對企業,德國政府2022年以來先後採取政府採購、增值稅率調整、成立產業基金、政府注資、價格剎車、長期補貼等一系列政策,旨在減少企業的能源價格壓力,促進新能源企業和行業發展。針對民衆,德國政府於2022年2月23日、3月25日和9月24日,推出三個能源救濟方案,合計900億歐元,對普通民衆和特殊需要照顧人群實施能源補貼,並限制了能源價格上限,也間接穩定了制造業的勞動力供給。

德國財政收支情況較好,爲其應對本輪能源危機衝擊奠定了基礎。2012年之後,德國財政盈余連續八年爲正,直到2020年新冠疫情,德國財政盈余轉負,之後連續三年德國財政盈余均爲負。2021年,德國的財政赤字爲3.7%,2022年爲2.6%,在歐洲主要國家中要高於荷蘭和葡萄牙,但遠低於意大利、英國等國家。德國較低的財政赤字爲其提供多次發放能源補貼的操作空間。德國政府債務佔GDP的比例在 2021年擡升至69.3%;但受高通脹影響,2022年德國名義GDP的同比增長高達7.4%,在一定程度緩解了槓杆率壓力,2022年德國政府債務佔GDP的比例降至66.3%。

4

對中國制造業轉型發展的啓示

參考德國制造業在遭受本輪能源危機下的表現,可以得出以下幾個啓示:

一是,煤炭是我國能源安全基石。2022年,我國一次能源消費中,煤炭消費量88.4艾焦耳,佔比55.5%,是我國最主要的能源來源。必須把保障能源安全供應和經濟社會的平穩發展擺在首要位置。能源轉型不宜過於激進,必須有序推進。要充分發掘煤電頂峰出力潛力,監測煤炭在緊急時刻的供給動態,爲我國制造業和國民經濟的正常運行提供必需的基礎能源供給。

二是,積極實施原油、天然氣補足和多元化战略。近年來我國原油和天然氣的自給率持續走低,2021年原油自給率僅有27.7%,2018年天然氣自給率爲57.1%。參考德國制造業在“北溪”管道遭到破壞時的緊急情形,油氣資源在特殊情況下的穩定和充分供給將是我國未來要面臨的重要考驗。立足全球市場,積極實施油氣資源的補足和多元化战略,才能夠有效提高我國能源的安全程度。

三是,大力發展非石化能源。我國水電、風電和核電在能源消費中的佔比持續提升,2021年爲16.6%。大力發展非石化能源對於加快我國能源結構調整、持續降碳提效有重要意義,也是對石化能源的重要替代。要充分發揮科技創新在推進“雙碳”工作中的關鍵支撐作用,加快能源領域關鍵核心技術和裝備的攻關,鞏固可再生能源等領域的技術裝備優勢,力爭在綠色低碳前沿技術上取得突破。

四是保持穩健的財政空間。應對突發能源危機,需綜合施策,不管是持續促進能源結構轉型升級,還是關鍵時分補貼企業和家庭,都需要殷實的財力支持,可見穩健的財政空間尤爲重要。我國財政赤字率設定一直較爲穩健,近年來維持在3%左右,這爲應對未來可能的能源供給衝擊奠定了基礎。

注:本文來自平安證券於2023年7月26日發布的《本輪能源危機下,德國制造業表現如何?》;報告分析師:鐘正生 投資咨詢資格編號:S1060520090001、張 璐 投資咨詢資格編號:S1060522100001、賈清琳 投資咨詢資格編號:S1060523070001

標題:本輪能源危機下,德國制造業表現如何?

地址:https://www.iknowplus.com/post/17154.html