公募3Q24港股投資:重拾新經濟

中金研究

2024年9月底港股迎來了一波強勁反彈,在政策與預期的轉變,尤其是金融三部委與政治局會議傳遞出的政策轉變信號驅動下,市場兩周內漲幅接近30%。不過隨着風險溢價快速修復至低位,上漲動能隨之放緩。這與我們提示的恆指22,500點的判斷基本一致。在本輪反彈中,海外交易型資金一度大舉流入,但長线資金依然謹慎。作爲南下資金重要參與者的內地公募基金,在本輪反彈的參與度和配置上有何變化?我們通過梳理公募基金三季報港股持倉情況,回答上述問題。

整體趨勢:公募港股持倉總規模上行明顯,且佔南向比例擡升,但也非主動增持

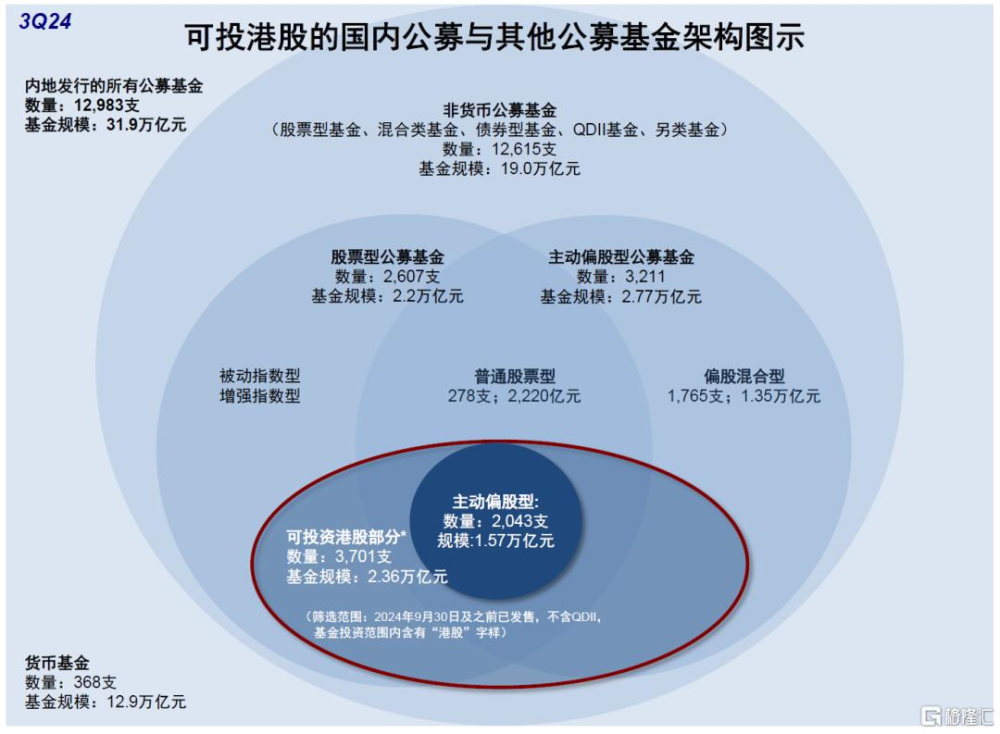

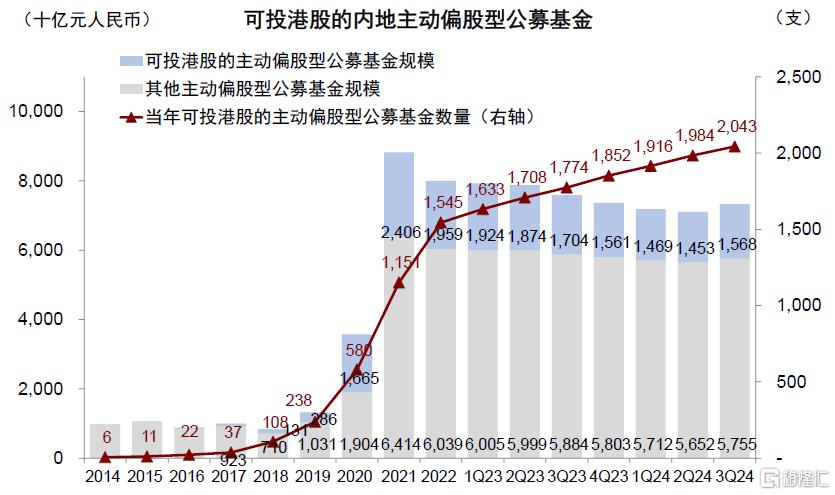

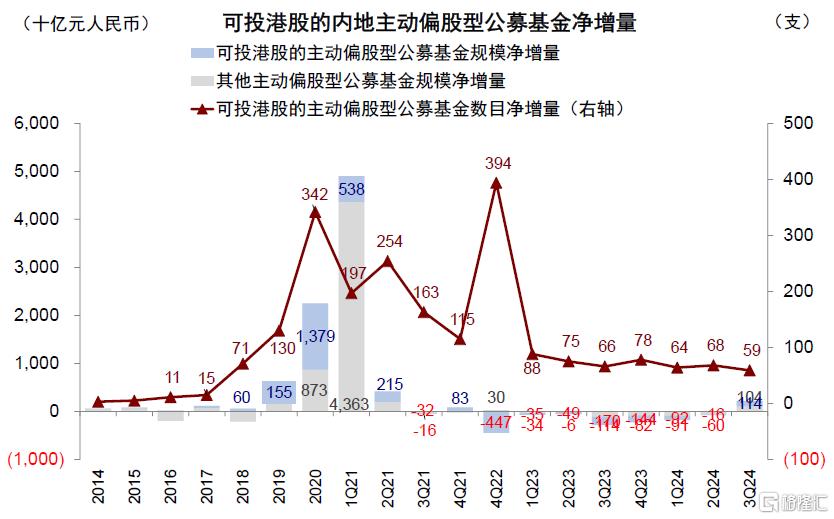

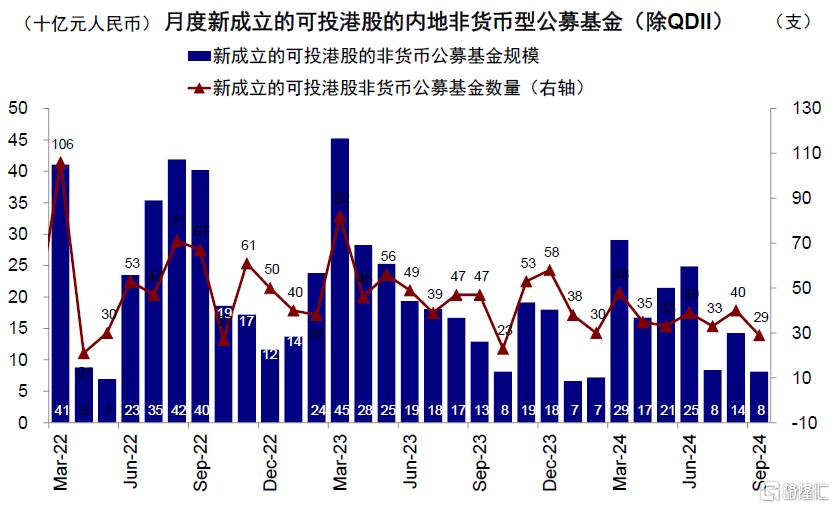

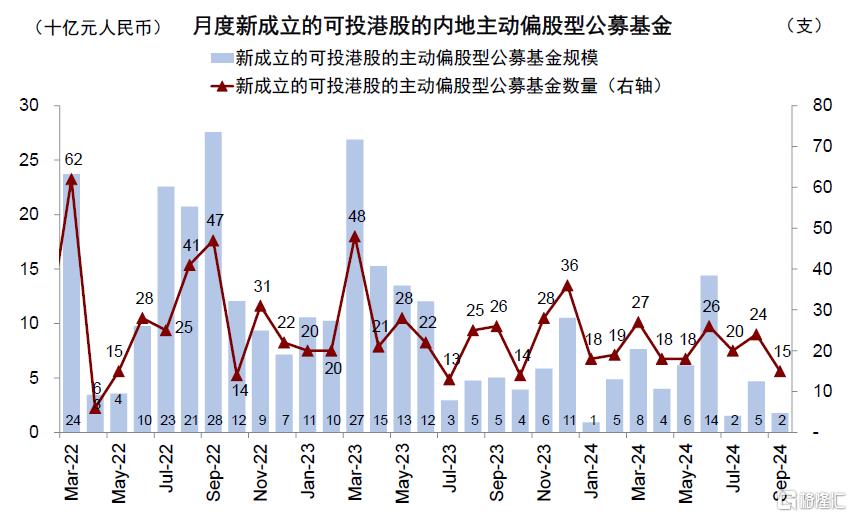

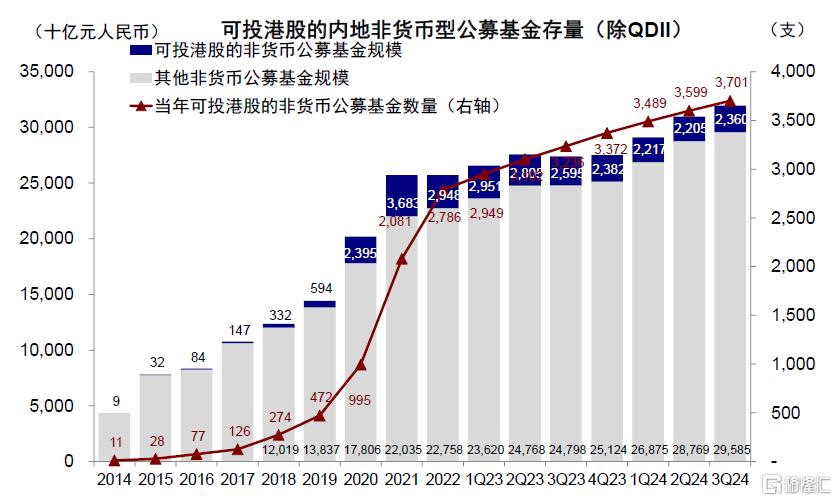

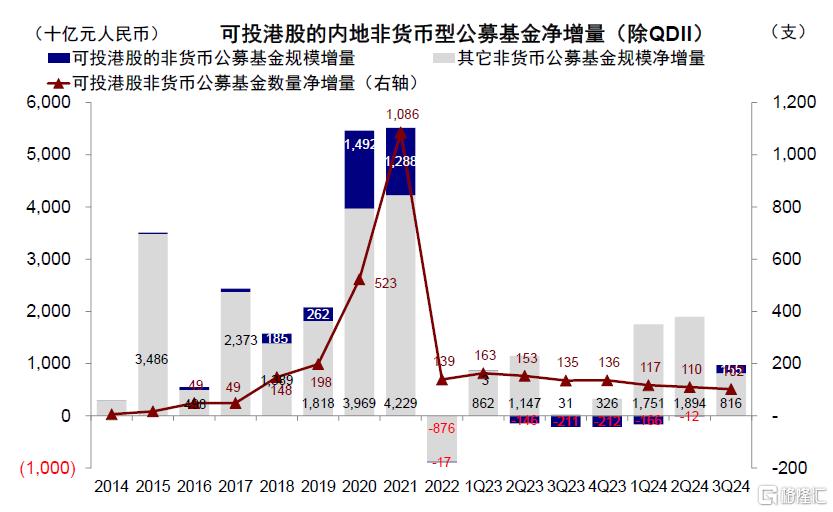

可投資港股公募基金總規模明顯增加,但新發基金較上季度放緩。總體看,截至今年三季度末,內地可投港股公募基金(除QDII)共3701只,總資產2.36萬億人民幣,其中數量較二季度增加103只,規模同樣增加1551億人民幣,佔全部12615只非貨基和19.0萬億人民幣規模的29.3%和12.4%。其中,主動偏股基金2043只(總規模1.57萬億人民幣),規模較二季度同樣上升1144億人民幣。發行方面,三季度可投港股公募基金新發數較二季度基本持平,月均新增34只,但新增規模較上季度明顯放緩,約307億人民幣(對比二季度36只與631億人民幣)。主動偏股型基金同樣如此,發行速度與二季度基本持平,月均20只,但新增規模明顯放緩至80億人民幣(二季度245億人民幣)。

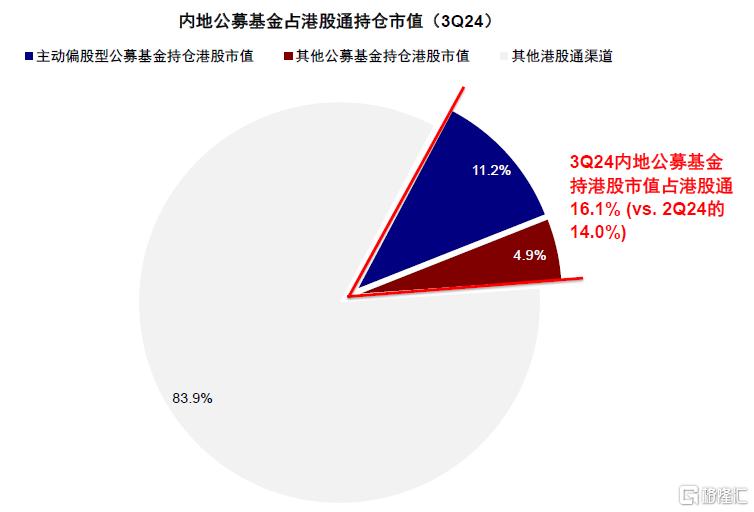

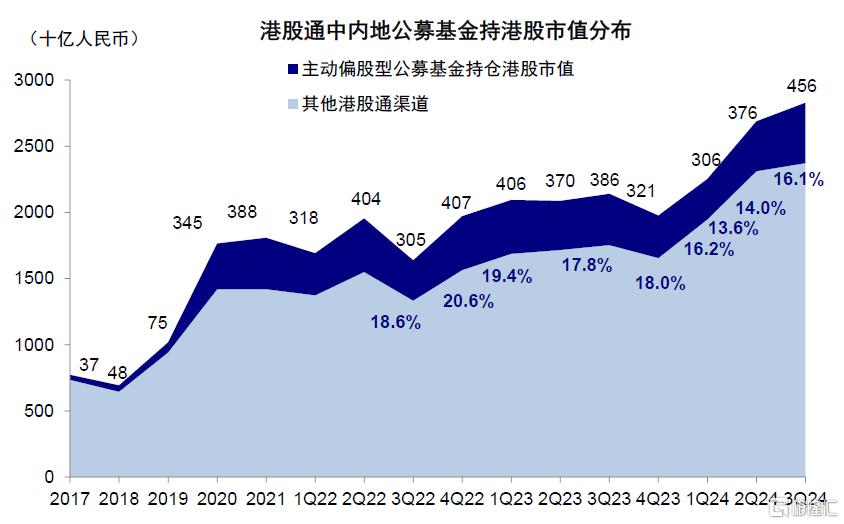

公募主動增持跡象不明顯,但佔南向比例卻擡升。上述3701只公募基金持有港股市值4559億人民幣,較二季度3759億人民幣增加21.3%。但考慮在今年三季度,恆指與MSCI中國指數漲幅分別爲19.3%與21.9%,恆生科技漲幅更是達到33.7%,表明公募基金前期主動增持並不明顯,或者持倉並非反彈主要方向。目前,港股持倉佔比爲26.5%,高於二季度的24.1%。進一步看主動偏股型基金,三季度港股持倉3174億人民幣,較二季度增幅同樣略低於期間主要指數漲幅(+17.1%,二季度2711億人民幣),持倉佔比從二季度的21.7%升至23.2%,爲2021年底以來最高。不過這一過程中,公募佔南向整體2.8萬億人民幣規模比例擡升,從二季度的14.0%上升2.1個百分點至16.1%,這可能說明除公募外,其它類型的南向投資者在市場反彈中獲利回吐。

圖表1:可投港股的內地公募與其他公募基金數量與規模一覽

資料來源:Wind,中金公司研究部

圖表2:截至3Q24,可投港股的內地主動偏股型基金共2,043只,總規模1.57萬億人民幣…

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表3:較2Q24增加59只,且整體規模增加1,144億人民幣

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表4:3Q24(除QDII)新發基金規模爲307億元,較2Q23新發631億人民幣有所回落

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表5:主動偏股型基金3Q24新發基金規模爲80億元,較2Q24新發245億人民幣有所回落

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表6:截至3Q24,可投港股基金數量3701只,總規模2.36萬億人民幣…

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表7:…較2Q24增加102只,且整體規模增加近1,550億人民幣

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表8:內地公募港股持倉有所回升,3Q24持倉4559億人民幣,較2Q24的3759億人民幣明顯上漲

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表9:3Q24主動偏股型公募基金港股持倉3174億人民幣,佔基金股票持倉提升至23.2%

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表10:截至3Q24,內地公募基金持股市值佔整體南向的比例爲16.1%...

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表11:…較今年二季度的14.0%提升2.1個百分點

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

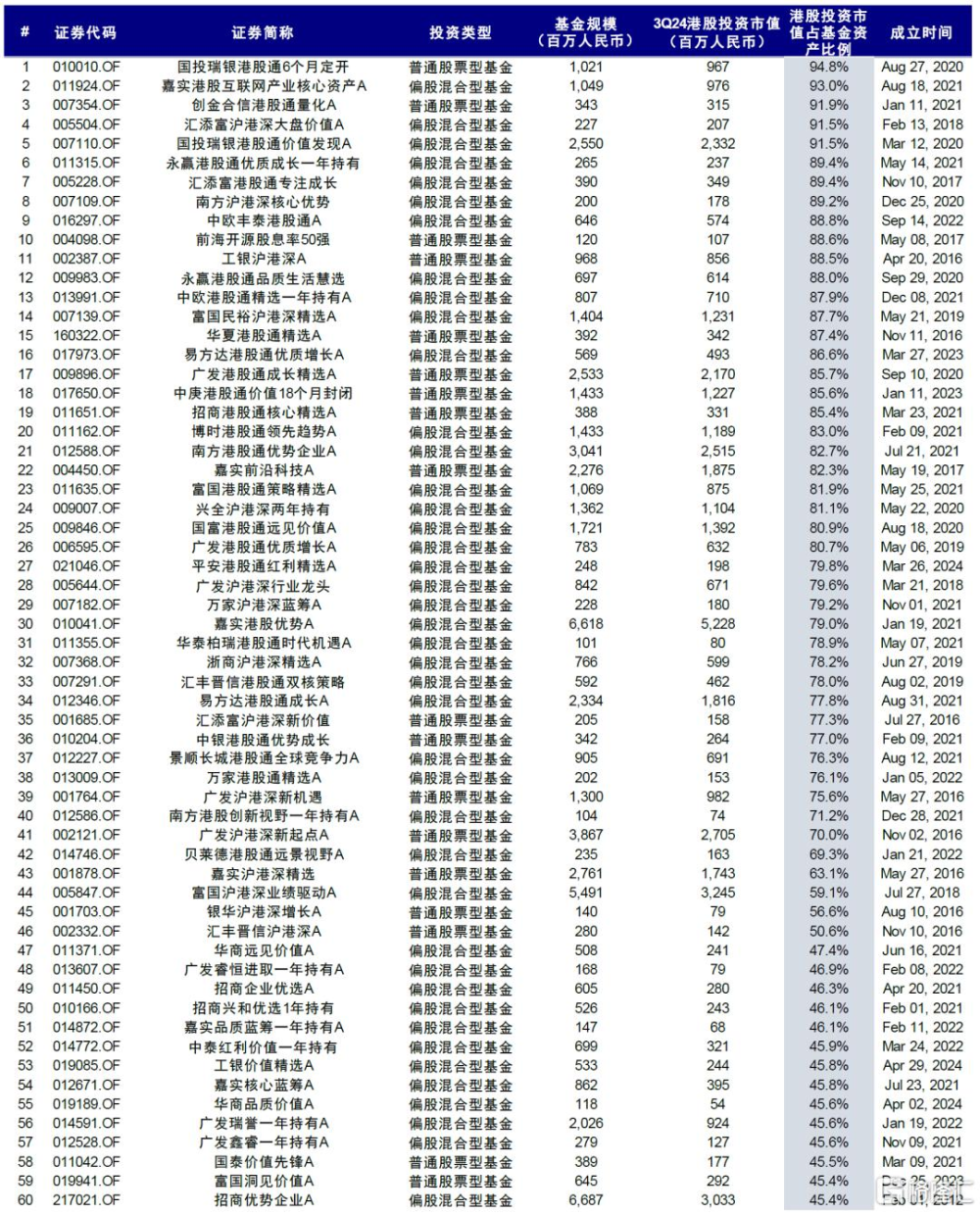

圖表12:港股持倉市值佔比前120只大陸主動偏股型公募基金(1/2)

注:基於Wind一致預期;基金規模截至2024年9月30日資料來源:Wind,中金公司研究部

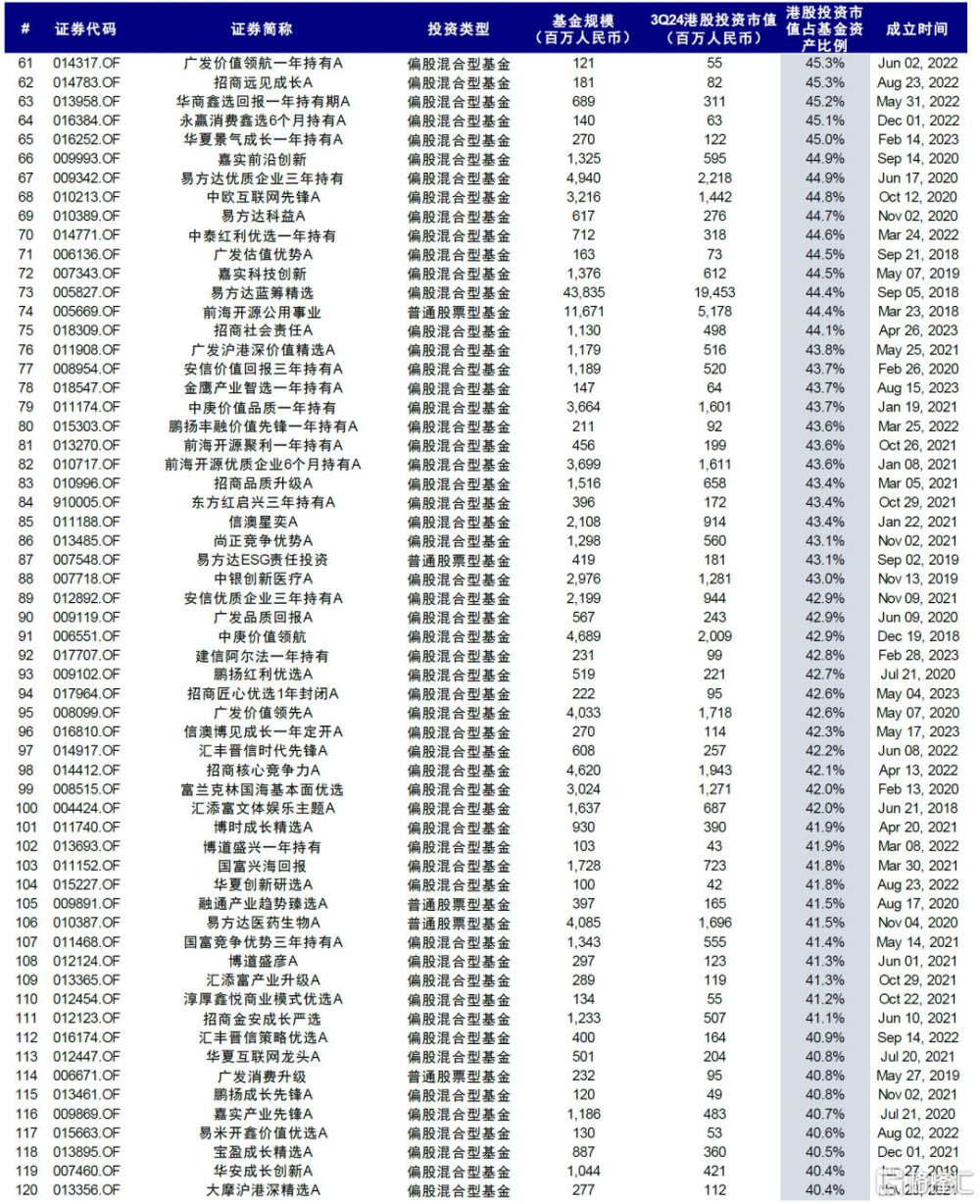

圖表13:港股持倉市值佔比前120只大陸主動偏股型公募基金(2/2)

注:基於Wind一致預期;基金規模截至2024年9月30日資料來源:Wind,中金公司研究部

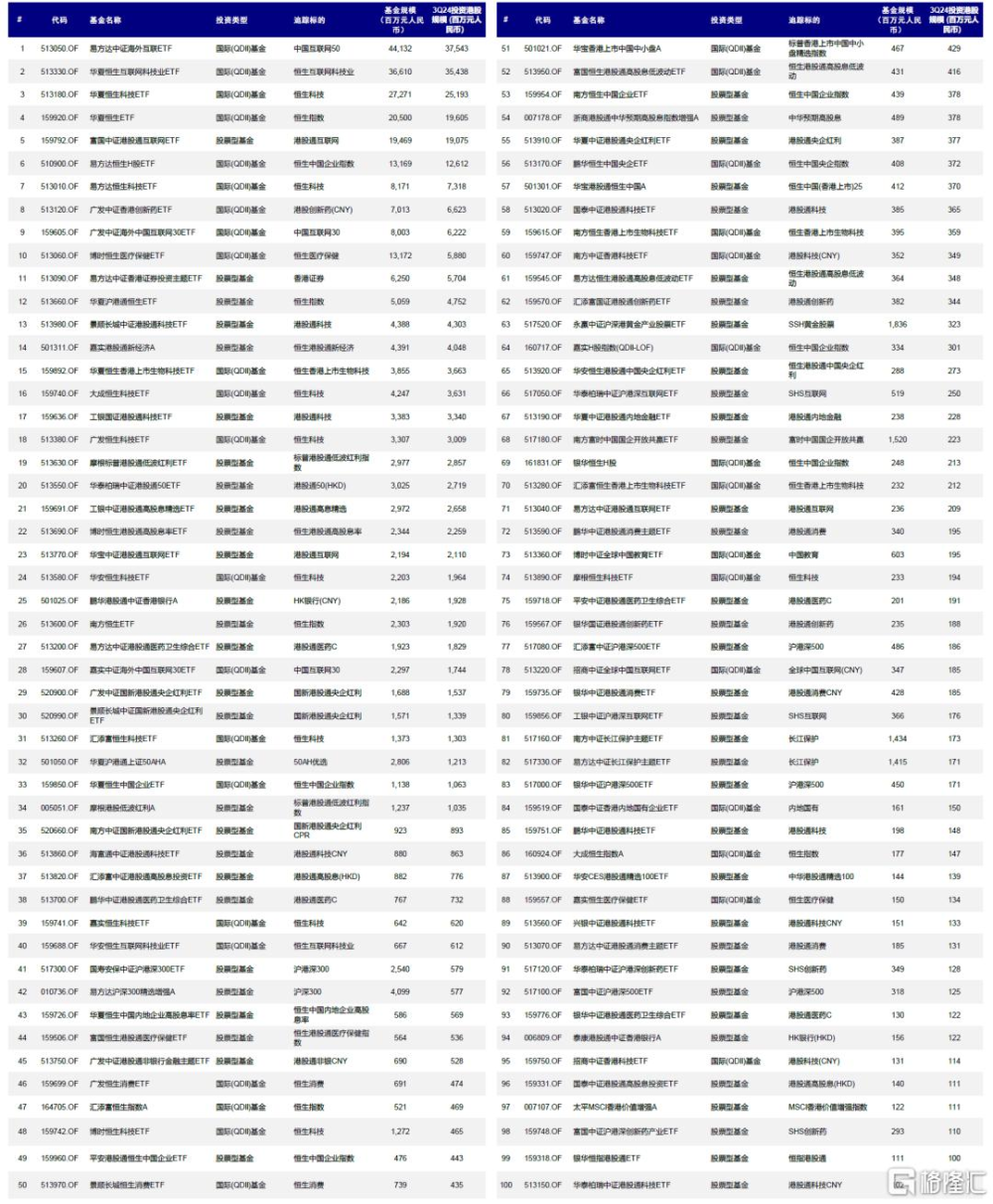

圖表14:內地可投資港股的 ETF 及指數基金產品一覽

注:基於Wind一致預期;基金規模截至2024年9月30日資料來源:Wind,中金公司研究部

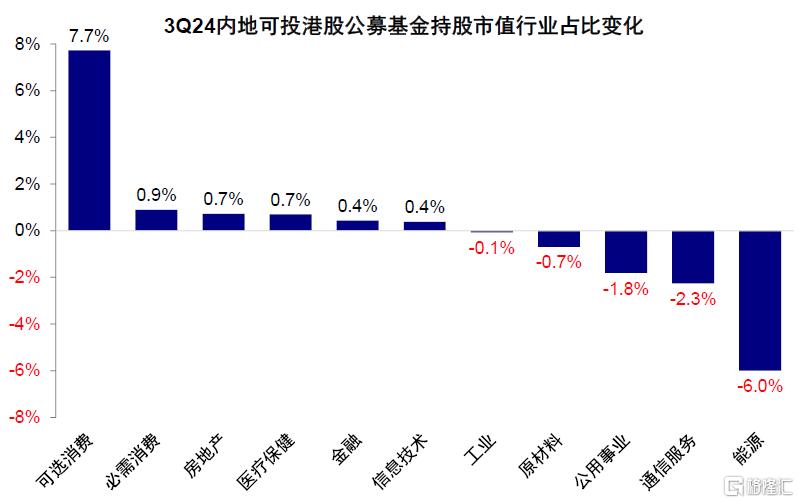

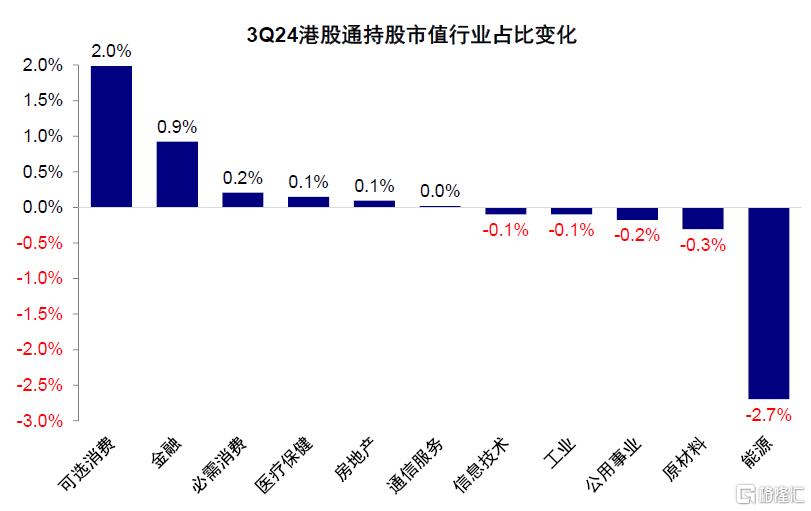

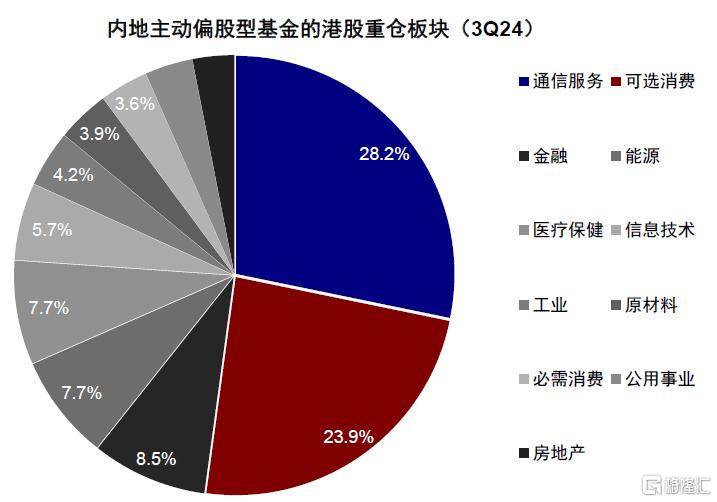

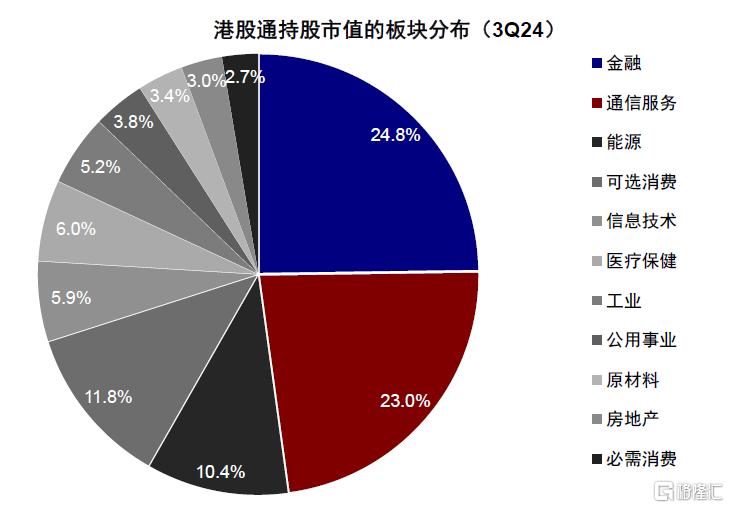

行業配置:可選消費隨阿裏入通明顯增加,能源與公用事業等老經濟下滑

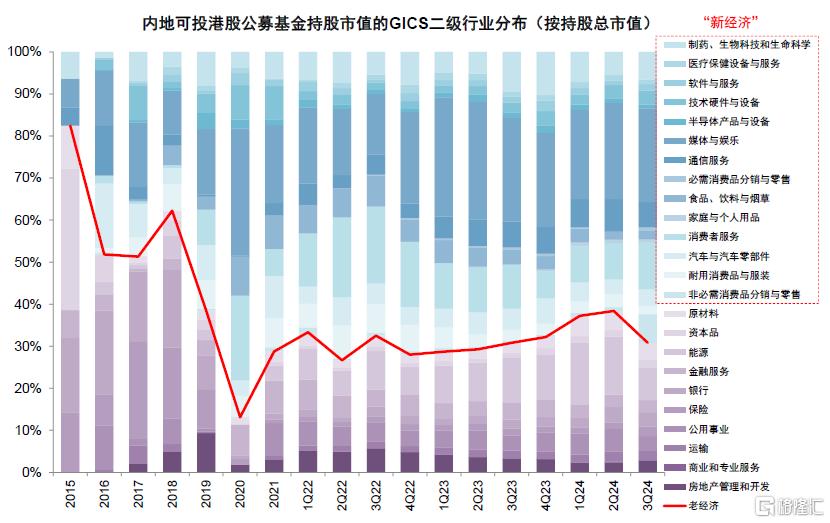

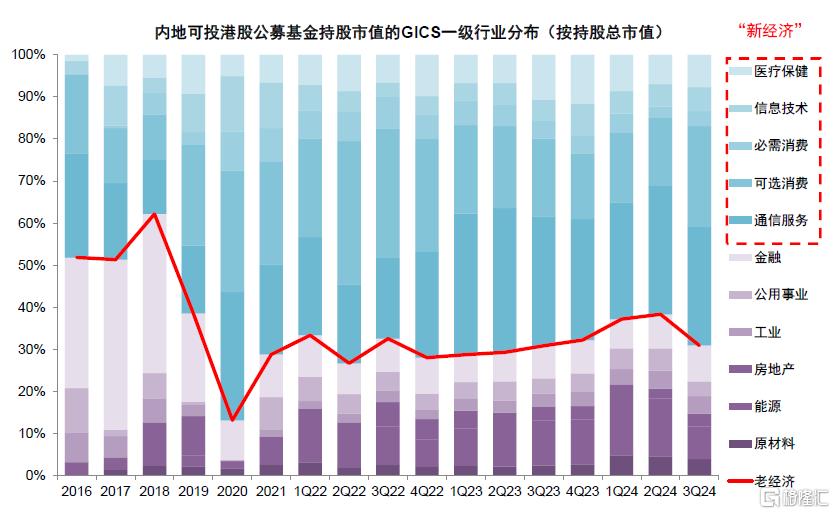

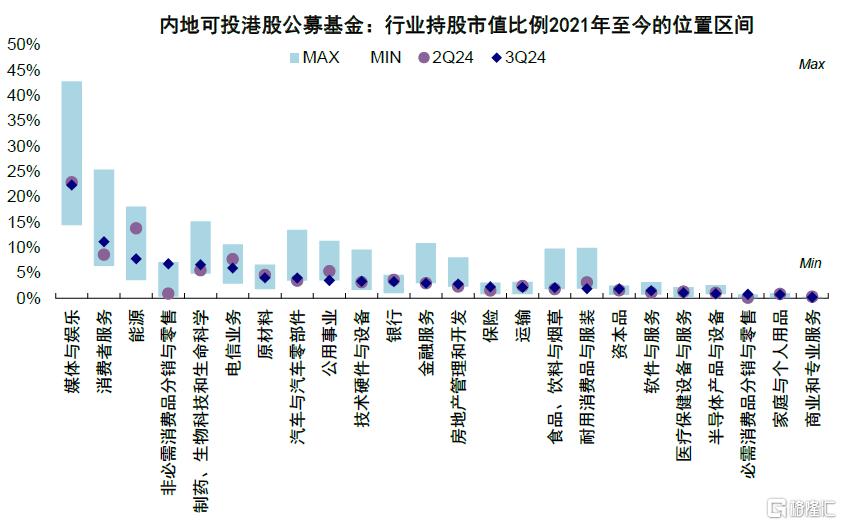

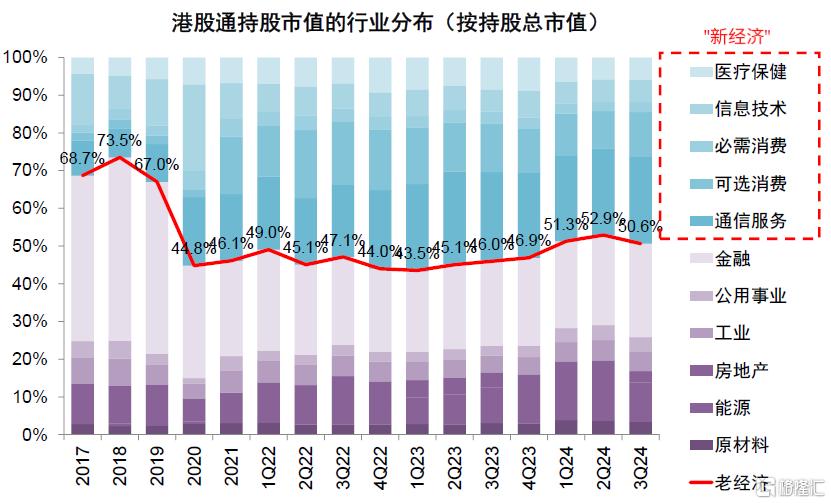

可選消費板塊隨阿裏巴巴入通提升最多,相反能源與公用事業等老經濟明顯下滑。老經濟持倉佔比從二季度的38.4%降低至30.8%,已降至2023年三季度水平。同期新經濟佔比從二季度的61.6%升至69.2%。細分行業上,阿裏巴巴9月進入港股通交易,其所在可選消費板塊持倉比例提升最大。與此同時,消費者服務、制藥與生物科技等新經濟板塊提升幅度同樣靠前。相反,能源與公用事業等老經濟板塊降幅則最大。部分投資者獲利回吐及板塊相對跑輸都可能造成這一現象。跨行業對比,媒體娛樂、消費者服務及能源等持倉比例最高;商業和專業服務、家庭與個人用品以及必需消費等行業持倉比例較低。相比自身歷史水平,可選消費、銀行與保險等已處於歷史高位;公用事業以及耐用消費品與服裝等則處於歷史低位。

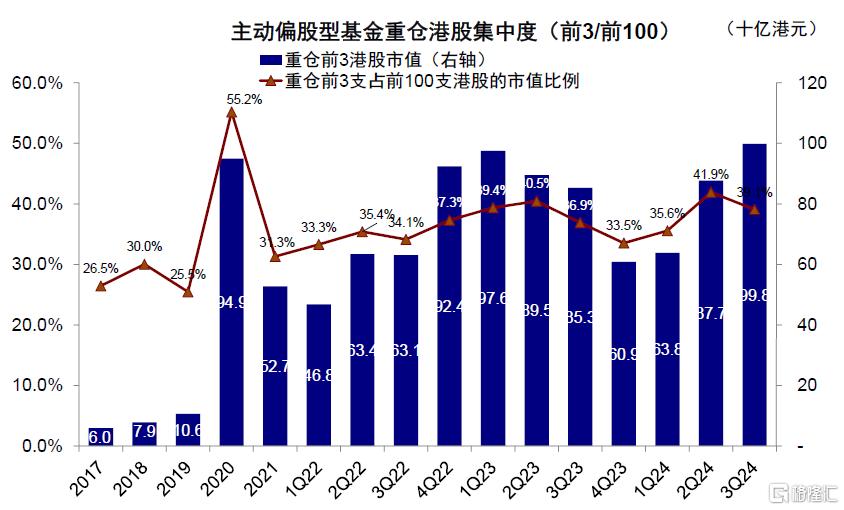

個股層面,阿裏巴巴入通後備受青睞、公募同樣增持騰訊等新經濟龍頭,但中海油與中國移動等明顯下滑。市場期待已久的阿裏巴巴9月正式入通後引發廣泛關注,不到一個月南向累計流入規模已超過460億港元,一舉進入公募重倉港股前三位,騰訊同樣受青睞。相反,中海油與中國移動等則在同期減少最多。重倉持股層面,阿裏巴巴與港交所取代中芯國際與中國神華進入前十大重倉股行列,其中阿裏巴巴更是一舉取代中海油進入前三大重倉股行列。相比二季度,持有阿裏巴巴、騰訊、美團與小米等的基金數量上升最多,持有中海油、中國移動、中廣核電力以及中石油的基金數量卻明顯減少。此外,重倉股集中度層面,前3大重倉股佔前100只重倉股市值39.1%,較二季度下滑2.8個百分點,前10大重倉股佔前100只重倉股市值卻從二季度的58.0%上升至59.2%。

圖表15:新經濟仍然是整體內地公募基金配置港股的主要偏好,並且持股佔比由2Q24的61.6%攀升至69.2%

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表16:內地可投港股公募基金持股市值GICS一級行業分布(按持股總市值)

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表17:可選消費與銀行等行業持股市值處於其2021年以來高位;但公用事業與食品飲料等處於歷史低位

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表18:在南向資金整體持股結構中,3Q24老經濟佔比從52.9%下滑至50.6%

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表19:3Q24可選消費佔比大幅上升,但能源與通信服務等佔比下滑

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表20:3Q24南向資金青睞可選消費與金融,而能源板塊佔比明顯回落

注:數據截至2024年9月30日資料來源:Wind,中金公司研究部

圖表21:3Q24前10大港股持倉市值佔前100只重倉港股市值的59.2%,較2Q24提升1.2個百分點

資料來源:Wind,中金公司研究部

圖表22:前3只重倉股持倉市值998億港元,佔前100只重倉港股市值39.1%

資料來源:Wind,中金公司研究部

圖表23:3Q24內地主動偏股型公募基金持港股市值最高的三個板塊分別爲通信服務、可選消費和金融

資料來源:Wind,中金公司研究部

圖表24:港股通持股行業中,金融與通信服務佔比保持最高

資料來源:Wind,中金公司研究部

前景展望:短期外部擾動增多;整體延續震蕩格局,結構仍是主线

在經歷了9月底尤其是國慶假期期間超出絕大部分投資者預期的大漲後,情緒透支與政策預期降溫共同導致A股與港股在國慶假期後出現回調,基本回吐了前期上漲中接近一半的漲幅,並在20,000點附近震蕩盤整。從一定意義上,市場出現回撤並不意外,至少符合我們的預期和多篇報告中的提示,一方面是因爲前期市場預期計入過於充分,恆指22,500點所計入的情緒(隱含股權風險溢價)與2023年疫情政策優化後市場高點所對應的樂觀情緒相當,想要維持較爲困難。另一方面是政策力度有限,想要維持2023年初時的樂觀情緒需要更強的政策配合,畢竟當前的政策力度和基本面狀況與2023年疫情政策優化時還有所差距。因此,我們在9月29日報告《新一輪政策下的市場空間》中給出恆指點位22,500點,指數觸及這一關口後开始調整。

在經歷了一個月的橫盤震蕩後,近期特朗普一些鷹派班底成員的提名使得此前被“忽視”的風險具象化,港股也因此明顯回調。我們在《Trump 2.0對全球意味着什么?》,《大選如何影響中國市場?》)中就曾提示,一些資產如中國市場和出口鏈,對“特朗普交易”的反應並不明顯,存在預期差,需要關注擾動風險。往前看,短期來自外部的擾動在增多,不排除波動進一步放大,保持謹慎,但震蕩格局仍是基准假設,也不必過於悲觀。

中期看,我們在《港股市場2025年展望:密雲不雨》中提到,當前需求下行、通脹低迷、信貸疲弱,進而導致盈利不振等所有問題的根源是信用收縮,源於回報預期與融資成本依然倒掛。“對症”的解決之道:其一是繼續壓低實際融資成本,我們測算,5年LPR進一步下調40-60bp可以解除上述的倒掛。其二在於提振回報預期,我們測算,新增7-8萬億元財政支出可匹配當前名義增長所需的社融增速,甚至彌補疫情以來的產出缺口。但高槓杆、利率和匯率的“現實約束”與政策“應激式”的響應函數,意味着增量刺激會有,但過高的期待並不現實,除非外部壓力加大。

上述宏觀假設下,增長和盈利有兜底,但幅度也有限,因此市場仍沒有完全擺脫震蕩格局,“反彈是間歇,結構是主线”,更類似2019年反彈後結構性行情下的弱平衡。在整體震蕩格局假設下,“在低迷的左側逐漸布局,在亢奮的右側適度獲利”轉向結構,似乎是一個有效的策略。行業上,我們建議重點關注三類:一是行業自身供給和政策周期出清的板塊,如果還有邊際需求改善效果會更好,互聯網等部分消費服務、家電、紡服、電子。二是政策支持方向,如以舊換新下的家電、汽車,自主科技領域計算機、半導體等產業趨勢;三是穩定回報,如國企高分紅。

注:本文摘自中金研究2024年11月17日已經發布的《公募3Q24港股投資:重拾新經濟》

劉剛,CFA 分析員 SAC 執證編號:S0080512030003 SFC CE Ref:AVH867

張巍瀚 分析員 SAC 執證編號:S0080524010002 SFC CE Ref:BSV497

標題:公募3Q24港股投資:重拾新經濟

地址:https://www.iknowplus.com/post/168196.html