現金爲王,美國貨幣市場基金資產首破7萬億大關,熱潮還會持續嗎?

在全球金融市場中,貨幣市場基金一直扮演着重要的角色。

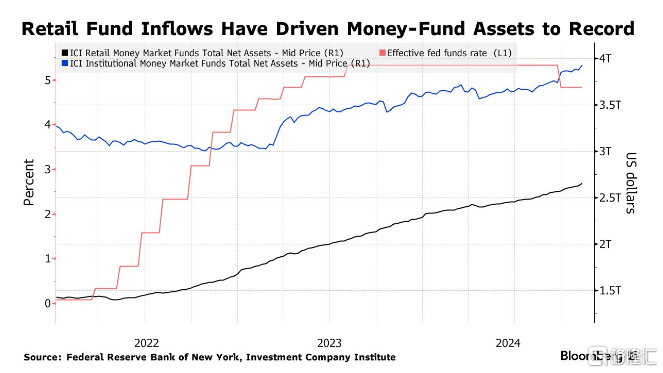

然而,近期美國貨幣市場基金的表現卻出乎了許多華爾街分析師的預料。盡管美聯儲降息和股市飆升,企業和家庭卻持續將現金投入貨幣基金,使得美國貨幣市場基金資產規模歷史上首次超過了7萬億美元。

基准利率的吸引力

這一現象凸顯了5%附近的基准利率對於投資者群體的巨大吸引力。

本世紀以來,投資者已經習慣了接近零的基准利率水平。即使目前基准利率滑落至4.5%,貨幣市場基金仍在源源不斷地提供幾乎無風險的回報,並支撐着許多家庭的財務狀況,一定程度上抵消了加息對經濟其他領域造成的損害。

景順首席投資官兼全球流動性主管勞裏·布裏尼亞克(Laurie Brignac)表示,“我很難看出有什么能讓機構或散戶投資者離开貨幣市場基金。人們曾以爲美聯儲一旦降息,資金就會蜂擁而出。”

貨幣市場基金的持續受到熱捧,不僅僅是因爲相關基金利率仍然接近峰值,而且其與大多數替代利率動向保持一致(甚至更高)的事實,也仍在繼續吸引着投資者。

目前,三個月期美國國債收益率約爲4.52%,比十年期美國國債收益率高出約7個基點。美聯儲隔夜逆回購協議工具的收益率則爲4.55%。

此外,不少美國銀行近期已迅速將美聯儲近期降息的影響轉嫁給儲戶,這也正使得貨幣市場成爲他們存放現金的更具吸引力的地方。

高盛集團旗下的消費銀行馬庫斯(Marcus)此前就跟隨美聯儲的降息舉措,將其高收益儲蓄账戶的利率下調至4.1%,而其主要的競爭對手盟友銀行(Ally Bank)目前則只提供4%的利率。

資金流入與市場預測

根據貨幣市場和共同基金信息公司Crane Data的數據,截至本周三的一周內,貨幣市場基金又吸引了約910億美元的資金,總資產規模增至了7.01萬億美元。

截至11月13日,追蹤100家最大貨幣市場基金的Crane 100貨幣基金指數的七日年化收益率爲4.51%。

道明證券美國利率策略主管根納迪·戈德堡(Gennadiy Goldberg)表示,盡管經歷了美聯儲降息,但貨幣市場利率仍保持吸引力,未來經濟走勢存在很大不確定性,收益率曲线仍然相對平坦。

“收益率必須大幅下降,資金流入才會放緩。從歷史上看,只有當收益率降至2%或更低,才會減緩貨幣市場基金的流入,或導致資金直接流出。”

這一觀點與貝萊德等華爾街機構早前的預測形成了鮮明對比。貝萊德金融管理公司去年12月曾表示,預計大量貨幣基金資產將轉向股票、信貸甚至更遠端的國債曲线。

阿波羅全球管理公司近幾個月也曾錯誤地認爲,美聯儲降息和利率曲线趨陡可能會促使家庭將現金轉移到其他地方。

盡管如此,大多數華爾街觀察人士眼下仍表示,他們預計2025年貨幣市場基金的需求將會減少。摩根大通表示,從歷史上看,該行業往往在美聯儲开始降息周期後大約六個月會开始出現資金外流。

摩根大通美國短期利率策略主管特蕾莎·何(Teresa Ho)指出,“我並不認爲我們正處於轉折點,但我們正處於可能接近資產規模峰值的階段,展望明年,很難看到2024年的情況會再次重演。”

特蕾莎·何還表示,貨幣基金資產增長的一些驅動因素不會改變。與疫情之前相比,公司手頭的現金明顯增多。此外,當利率下降時,企業財務人員往往會將現金管理外包,以獲取收益,而不是自己處理,這有助於緩衝貨幣基金的外流。

標題:現金爲王,美國貨幣市場基金資產首破7萬億大關,熱潮還會持續嗎?

地址:https://www.iknowplus.com/post/167035.html