房地產:稅收新政影響幾何?

住房稅收新政兌現了財政接力地產的期待,我們認爲有兩點信號值得關注:一是從上周五的部長“預告”到今天的落實僅過去了5天,反映財政依舊重視地產,尤其是與居民購房成本、需求息息相關的房地產稅收;二是從內容上來看,徵稅面積標准的上調、普宅標准的取消均指向一线城市——這可能是本輪地產調控的最主要抓手。

房地產涉及的稅費種類多、規模大,本次新政的細節可能不那么直觀,我們嘗試從四個問題出發,理清本輪地產稅費調整的政策脈絡與影響。

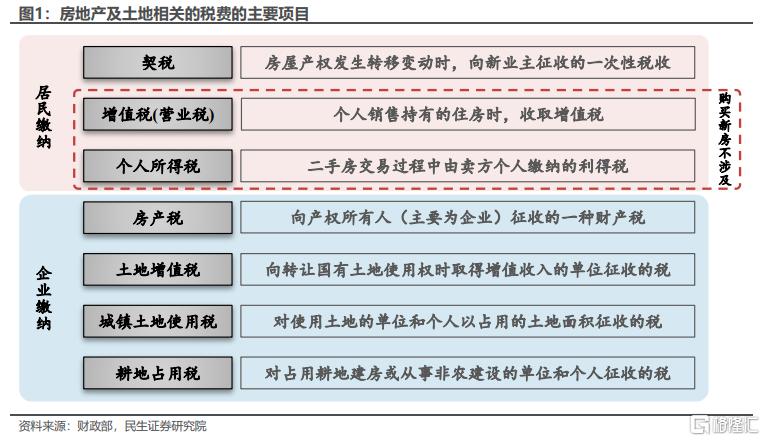

Q:房地產交易涉及哪些稅費?

居民購房僅涉及部分稅種,其稅負因交易性質和所在城市而異。購买新房時居民需繳納的稅費主要爲契稅,而二手房交易在契稅的基礎上,买賣雙方通常還需分擔增值稅、個人所得稅,部分城市還需要繳納房產稅(如上海)。對於同一市場價值的房產,二手交易涉及的稅費可能在新購房稅費的兩倍以上。

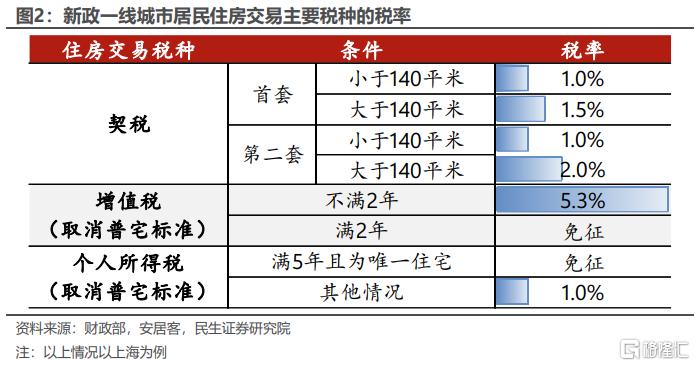

一线城市以往稅率更高,免徵條件更嚴格,也是這次政策調整的重點。一是新政前北上廣深非首套購房的契稅爲3%,高於全國標准的2%;二是涉及非普通住宅時,持有一定期限以上的住宅交易增值稅、個人所得稅無法像其他城市一樣享受減免。這次新政將契稅徵收區分標准從90平米上調至140平米,且取消普通住宅標准,因此一线城市的二套房契稅、住房交易增值稅、個人所得稅稅率均降至全國統一標准。

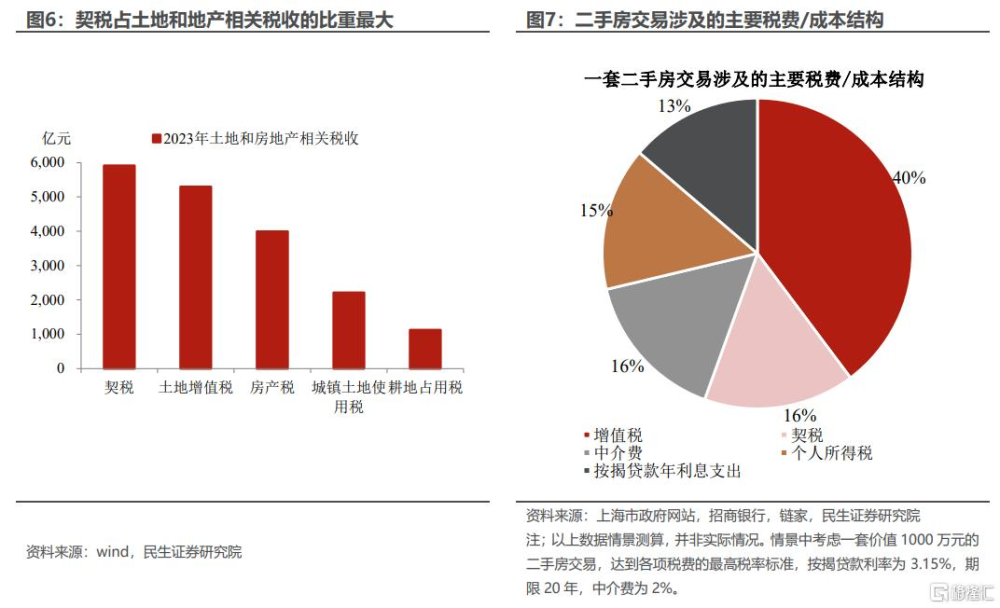

企業在开發地產、購买土地進行商業活動時主要需繳納土地增值稅、房產稅、城鎮土地使用稅以及耕地佔用稅四種。以上稅費雖然無關居民交易,但也可被視爲住房價值成本中的一部分。這次新政取消普通住宅標准也部分降低了一线城市房企的拿地成本。

Q:歷次房地產稅收政策如何調整?

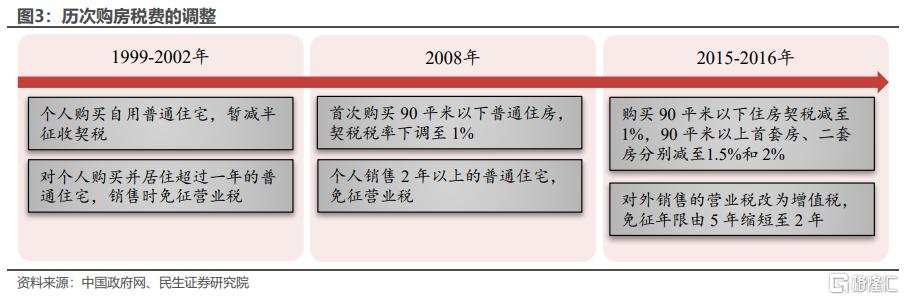

自1998年以來,三輪重要的地產政策寬松中,稅收調整從未缺席,且在政策順序上往往扮演“壓軸”的角色,政策內容上,契稅和增值稅(營業稅)是歷次調整的重點,具體來看:

第一輪(1998-2003):爲扭轉低通脹,刺激國內需求,央行連續降息並放寬房貸金融條件。1999年住房稅收政策大幅調整:個人購买自用普通住宅,暫減半徵收契稅,並在持有一年後銷售時免徵營業稅。政策鼓勵下住房消費迅速升溫,2003年國務院發文明確“房地產已經成爲國民經濟的支柱產業”。

第二輪(2008):次貸危機發酵,國內經濟增長承壓,房地產再次成爲穩經濟的抓手,央行連續降息,住房稅收政策松綁緊隨其後:2008年10月,居民首次購买90平米以下普通住房的契稅稅率下調至1%。僅一月後,國常會提出十條擴內需的“4萬億”計劃。

第三輪(2015-2016):地產降溫拖累經濟,2015年樓市加碼放松,棚改貨幣化安置落地,2016年2月購房稅收減免擴大範圍:90平米以上首套房、二套房契稅稅率分別減至1.5%、2%,且住房對外銷售的營業稅改爲增值稅(從性質上減少了稅費),免徵年限也由5年縮短至2年。

Q:本輪房地產稅收調整的政策背景?

我們可從近期地方政策與部委表態中見微知著:一是購房契稅,部分二线城市已將購房契稅優惠作爲地方放松一攬子政策中的“必選項”,由於地方政府自行調整稅率可能受限,契稅優惠主要以現金、消費券補貼返利爲主;

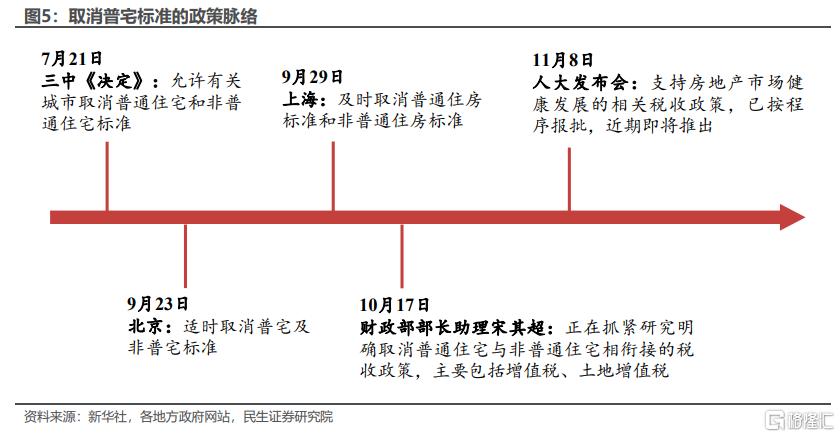

二是取消普宅標准限定,從今年7月三中全會《決定》中首次提出“允許有關城市取消普通住宅和非普通住宅標准”,到9月末北京、上海先後響應“適時、及時取消”,再到10月財政部部長助理表態的“抓緊研究”,不難看出政策落地的緊迫性。

新政落地爲何較快?財政部可自行調整並公告。11月8月人大發布會上財政部部長表示相關稅收政策“已按程序報批”,參考2023年8月的證券印花稅調整,財政部可直接發文落實政策。

Q:稅費優化:多大空間?有何影響?

契稅優惠涉及的年規模或可達千億級。整體來看,2023年公共財政中契稅收入5910億元,爲土地和房地產相關稅收中佔比最多的分項,其中契稅稅率較高的四個一线城市2023年契稅總收入817億元。

減稅可爲居民實實在在節省購房成本,特別是對於一线城市的改善型需求。據我們統計,取消普宅標准後,符合條件的一线城市持有2年以上、5年以上住房可分別免徵增值稅、個人所得稅,以上海爲例,一套1000萬價值的二手房交易可能減免約70萬元稅費,接近購房所有稅費及成本的3/4,相當於2023年上海居民人均消費支出的13倍。

風險提示:未來政策不及預期;國內經濟形勢變化超預期;政策統計不完全,測算可能存在偏誤。

注:本文來自民生證券2024年11月13日發布的《財政動態觀察系列(五):房地產:稅收新政影響幾何?》,報告分析師:李瀟宇、陶川

標題:房地產:稅收新政影響幾何?

地址:https://www.iknowplus.com/post/166535.html