中方關稅”反制”會否加速進口替代?

摘要

中國對美301條款的反制措施有哪些?逐一回應美方的四批清單,但在規模和稅率上有所差異。

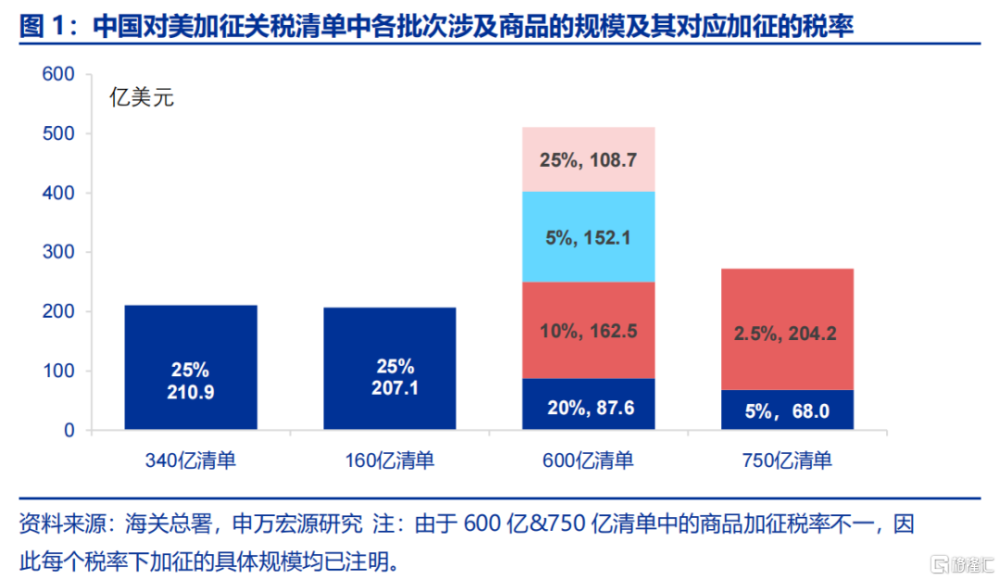

2018年特朗普政府對中國商品加徵301關稅後,中國實施了相應的反制措施,截至2023年,加徵關稅商品佔中國自美總進口的73.3%。考慮到中美兩國進口規模上的差異,中國未能以同等規模對美關稅政策進行回擊,因此採取了按比例加徵關稅的策略,以盡量減少對國內市場的衝擊。中國共推出了4批對美加徵關稅的反制清單、4輪新增排除清單,以及14輪延期排除清單。截至2023年數據,中國對美加權平均關稅稅率爲14.7%,涉及商品總額佔2023年中國自美總進口額的73.3%。

中方通常在美國宣布加徵關稅後的當天或7天內推出反制措施,起徵時間與美方一致。具體如下:1)2018年7月6日起對340億美元商品加徵25%;2)2018年8月23日起對160億美元商品加徵25%;3)2018年9月24日起對600億美元商品加徵5%-25%;4)2019年9月1日和12月15日起對750億美元商品分兩個清單加徵10%和5%。2020年2月中美達成第一階段協議後,清單一內的商品稅率減半,清單二內的商品暫停加徵。

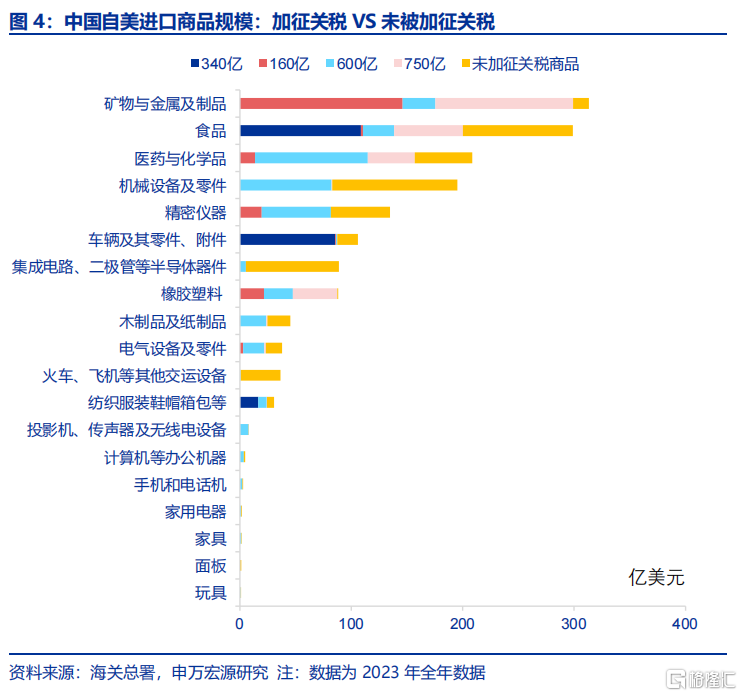

從商品結構來看,中國對美加徵關稅的商品主要集中在礦物與金屬制品、食品、醫藥與化學品以及高端制造業產品。其中,礦物與金屬制品的關稅規模最大,截至2023年底達299.2億美元,覆蓋了中國自美總礦物與金屬制品進口的約96%。

關稅反制後“進口替代效應“的變化?對美進口依賴度確有下滑,但或並非由關稅反制導致。

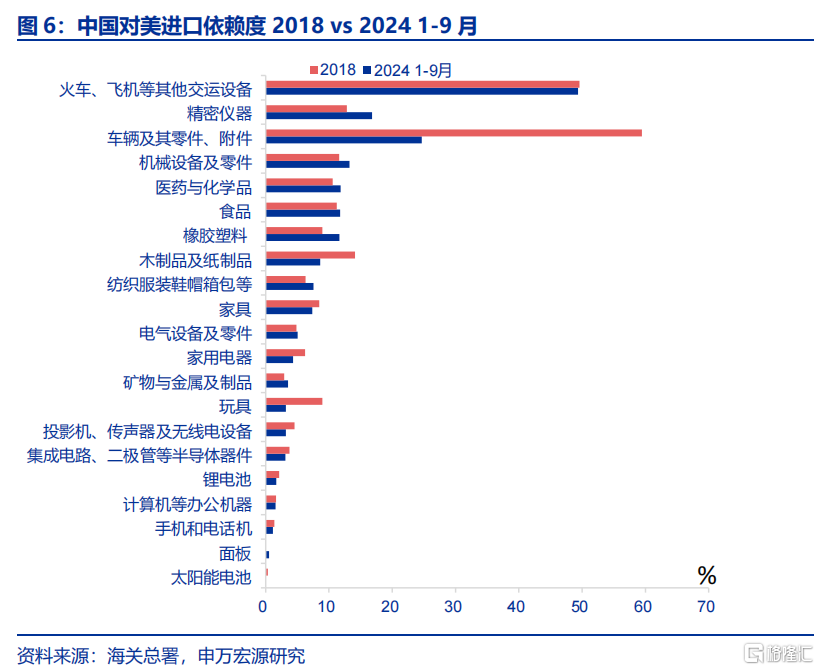

對比2018年與當前數據,中國對美進口依賴度在各類商品中呈現出不同的變化趨勢。消費品領域中,服裝鞋帽箱包(6.3%增至 7.5%)、醫藥與化學品(10.6%增至11.8%)的對美依賴度有所上升。而家具(8.5%降至7.4%)和家電(6.3%降至4.4%)的對美依賴度顯著下降。中間品和資本品領域中,機電相關產品的依賴度明顯下降。譬如,車輛及其零部件(59.5%降至24.7%)、投影機等無线電設備(4.6%降至3.2%)。

然而,進口依賴度的下降並未集中在加徵關稅規模較大的商品上,這或表明關稅反制並未推動進口替代。從數據來看,關稅規模最大的礦物與金屬(299.2億美元)依賴度反而上升(3.0%增至 3.5%)。相對而言,加徵關稅規模較小的投影機及無线電設備(7.8億美元),其依賴度卻顯著下降(4.6%降至3.2%)。這表明,進口依賴度的下降更可能由其他因素驅動,而非單純的關稅反制措施。

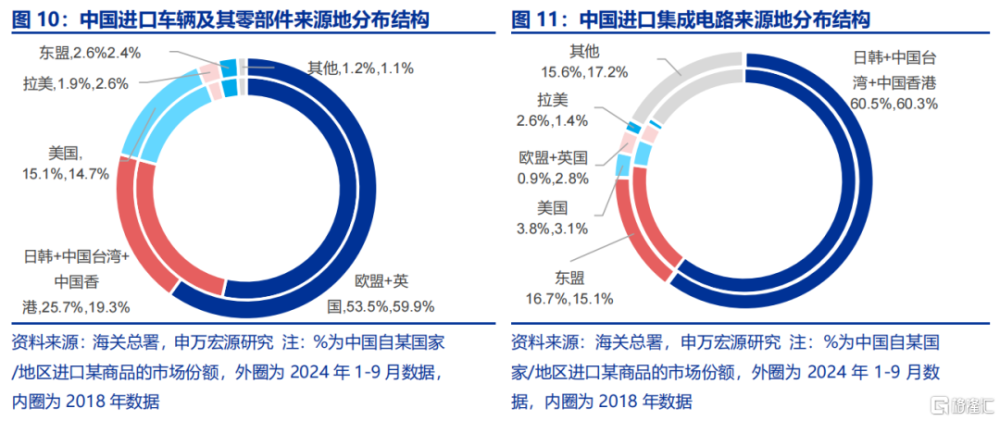

上述對美進口依賴度降低的領域,或更多源於進口來源地的轉移。從依賴度下降顯著的機電產品來看,投影機和手機的進口中,日本、韓國、中國台灣及中國香港(作爲轉口城市)的份額顯著上升,分別從2018年的26.1%和18.3%,上升至2024年的35.7%和25.5%,呈現出進口來源地轉移趨勢。相比之下,中國進口車輛以及集成電路的國別結構變化不大,未出現明顯的進口來源地轉移。

進口替代的真實驅動因素?外部政策趨嚴倒逼技術進步加快、國內產業鏈價格優勢加速體現。

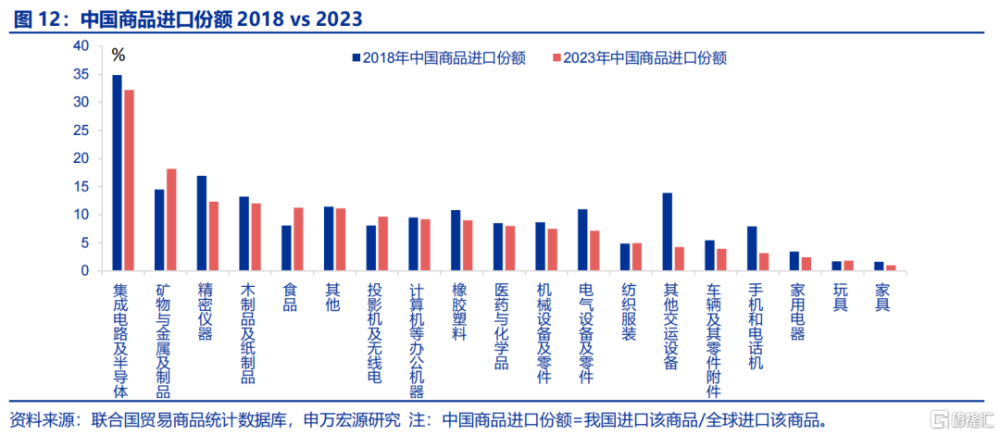

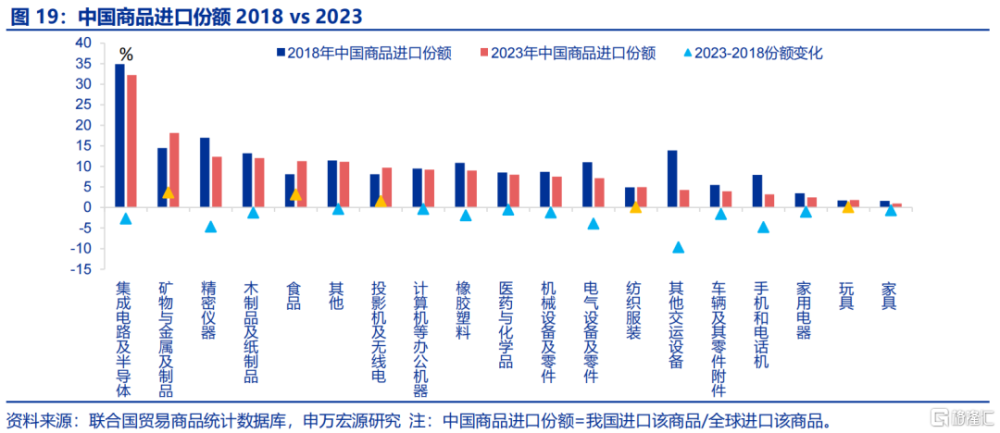

爲更准確地識別具備進口替代潛力,即高進口依賴度的領域,我們引入“中國商品進口份額”指標。“中國商品進口份額”計算爲“我國進口商品量/全球進口商品量”。2018至2023年間,我國大部分行業的進口份額都發生了顯著的變化。分大類來看,生產資料中,與加工貿易相關的機電產品進口份額顯著下降,譬如集成電路(34.9%降至32.2%)、電氣設備及零件(11.0%降至7.1%);消費品行業中,家電家具(1.6%降至1.0%)、及車輛(5.5%降至3.9%)的進口份額同樣出現明顯的下降現象。

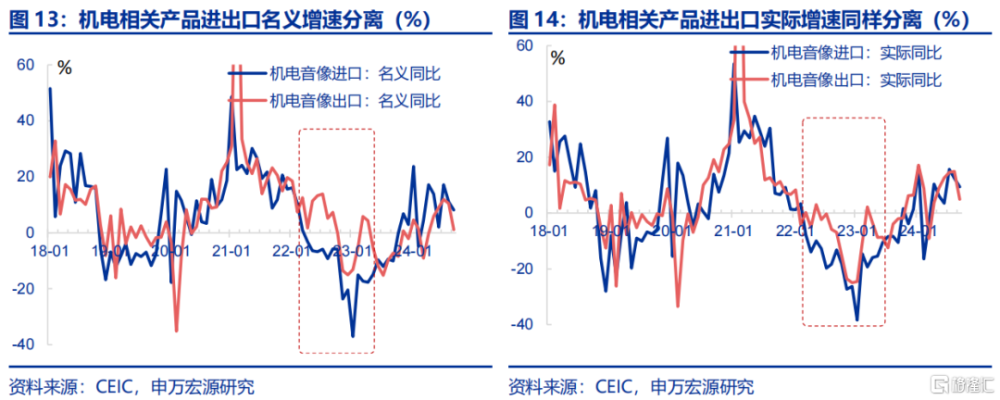

生產資料方面,以2022年美國《芯片法案》爲代表的外部政策趨嚴,導致我國從海外進口關鍵零部件的難度加大,或促使我國在生產資料領域加速進口替代。在2022年之前,機電產品進口和出口增速走勢高度一致,反映了以加工貿易爲特徵的先進口後出口的模式。但自2022年起,機電產品的進口增速一度大幅下滑至-37.0%,本應該拖累加工貿易爲主的機電產品出口增速也同步回落,但外部政策趨嚴倒逼我國產業加快升級,形成進口替代,機電產品出口增速短暫走低後重新趨於上升,保持在4%,高於進口增速22%。

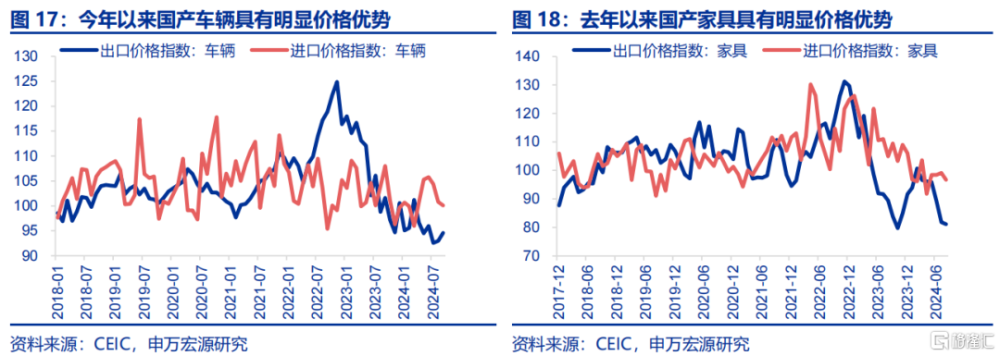

在消費品領域,汽車、家電、家具等行業技術進步的同時,近年來國內價格加速低於海外價格,也促進進口替代提速。2018至2023年間,汽車(5.5%降至3.9%)、家電(3.5%降至2.5%)、家具(1.6%降至1.0%)的進口份額顯著下降。這些領域的國產品牌依托政策支持、技術創新、價格優勢擴大了市場份額,逐步減少進口依賴。截至2024年9月,車輛和家具的出口價格指數同比分別爲-5.4%和-15.4%,低於進口價格指數的0.1%和-3.0%。此外,中觀數據顯示,新能源車和家具的行業進口依賴度(進口量/總銷量)也均逐年下滑,進一步驗證了進口替代進程的加速。

風險提示

貿易政策超預期變化,全球地緣政治風險,海外央行貨幣政策調整。

報告正文

(一)中對美301條款反制的關稅規模和稅率如何?

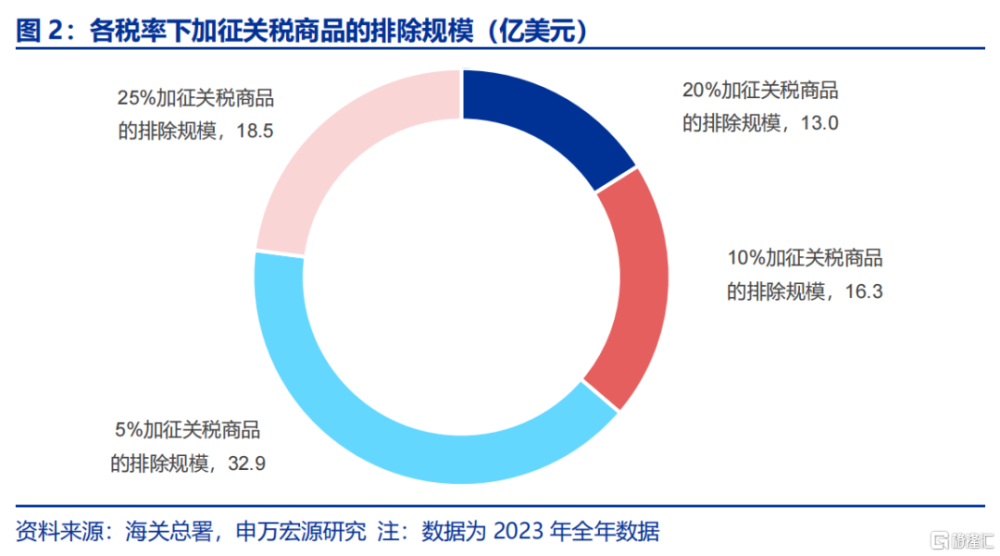

2018年特朗普政府對中國商品加徵301關稅後,中國實施了相應的反制措施,截至2023年,加徵關稅商品佔中國自美總進口的73.3%。考慮到中美兩國進口規模上的差異,中國未能以同等規模對美關稅政策進行回擊,因此採取了按比例加徵關稅的策略,以盡量減少對國內市場的衝擊。具體而言,中國共推出了4批對美加徵關稅的反制清單。同時,自2019年起,爲減輕關稅對國內企業和供應鏈的壓力,中國陸續發布了4輪新增排除清單,並從2020年开始實施了14輪延期排除清單,對部分商品暫時或長期豁免加徵關稅。截至2023年數據,中國對美加權平均關稅稅率爲14.7%,涉及商品總額約爲1201億美元,佔2023年中國自美總進口額的73.3%。

中國對美301關稅的反制包括四批清單,稅率從5%至25%不等,通常在美國宣布加徵關稅後的當天或7天內推出反制措施,起徵時間與美方一致。具體如下:1)2018年7月6日起對340億美元商品加徵25%;2)2018年8月23日起對160億美元商品加徵25%;3)2018年9月24日起對600億美元商品加徵5%-25%;4)2019年9月1日和12月15日起對750億美元商品分兩個清單加徵10%和5%。2020年2月中美達成第一階段協議後,清單一內的商品稅率減半,清單二內的商品暫停加徵。

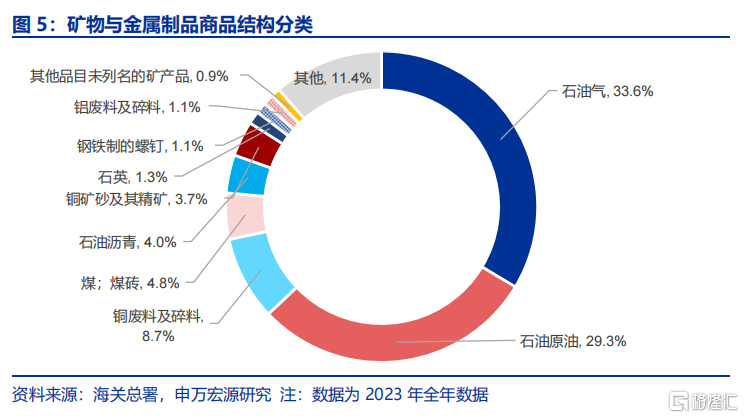

從商品結構來看,中國對美加徵關稅的商品主要集中在礦物與金屬制品、食品、醫藥與化學品以及高端制造業產品。其中,礦物與金屬制品的關稅規模最大,截至2023年底達299.2億美元,覆蓋了中國自美總礦物與金屬制品進口的約96%。其次是食品,加徵關稅規模達200.2億美元,醫藥與化學品則爲157.1億美元。在礦物與金屬制品中,能源類商品佔比最大,其中石油氣(33.6%),石油原油(29.3%)。有色金屬類商品包括銅廢料(8.7%)、銅礦砂(3.7%)。黑色金屬制品方面,鋼鐵螺釘(1.1%)。其他礦物類商品如石英(1.3%),未列明礦產品(0.9%),其余商品(11.4%)。

(二)關稅反制後“進口替代效應“的變化?

對比2018年與當前數據,中國對美進口依賴度在各類商品中呈現出不同的變化趨勢。消費品領域中,服裝鞋帽箱包(6.3%增至7.5%)及醫藥與化學品(10.6%增至11.8%)的對美依賴度有所上升,反映出這些生活必需品對美國需求的穩定性。而玩具(9.0%降至3.0%)、家具(8.5%降至7.4%)和家電(6.3%降至4.4%)的對美依賴度顯著下降。中間品和資本品領域中,機電相關產品的依賴度明顯下降。譬如,車輛及其零部件(59.5%降至24.7%)、投影機等無线電設備(4.6%降至3.2%)、集成電路等半導體器件(3.8%降至3.1%)、計算機等辦公機器(1.63%降至1.55%)。

然而,進口依賴度的下降並未集中在加徵關稅規模較大的商品上,這或表明關稅反制並未推動進口替代。從數據來看,加徵關稅的主要對象如機電產品,其依賴度變化與關稅規模並不完全一致。例如,加徵關稅規模最大的礦物與金屬及制品(299.2億美元),其對美依賴度在2018年至2023年間反而上升(3.0%增至3.5%);食品、醫藥與化學品緊隨其後,加徵規模較大,但依賴度也在此期間上升。相對而言,投影機及無线電設備的加徵關稅規模僅爲7.8億美元,但其依賴度卻顯著下降(4.6%降至3.2%)。這表明進口依賴度的下降更可能由其他因素驅動,而非單純的關稅反制措施。

上述對美進口依賴度降低的領域,或更多源於進口來源地的轉移。從依賴度下降顯著的機電產品來看,投影機和手機的進口中,日本、韓國、中國台灣及中國香港(作爲轉口城市)的份額顯著上升,分別從2018年的26.1%和18.3%,上升至2024年的35.7%和25.7%,呈現一定的來源地轉移趨勢。不過,由於近年來國內產業鏈的升級,這種轉移或主要集中在零部件進口,而非整機進口增加。相比之下,中國在車輛及其零部件以及集成電路的進口國別結構上變化不大,未出現明顯的進口來源地轉移。

(三)進口替代的真實驅動因素?

爲更准確地識別具備進口替代潛力,即高進口依賴度的領域,我們引入“中國商品進口份額”指標。由於對美進口依賴度受進口來源地轉移影響,難以准確反映進口替代特徵,因此我們引入“中國商品進口份額”指標,即“我國進口商品量/全球進口商品量”。數據顯示,2018至2023年間,中國大部分行業進口份額顯著變化:在生產資料領域,集成電路(34.9%降至32.2%)、電氣設備及零件(11.0%降至7.1%)、機械設備及零件(8.7%降至7.5%)等進口份額顯著下降,或得益於國內技術進步和產業升級;在消費品方面,手機(7.9%降至3.2%)、家電(3.5%降至2.5%)、家具(1.6%降至1.0%)、車輛(5.5%降至3.9%)等商品進口份額同樣下降,或表明國內制造業的成熟與競爭力提升,逐步實現自給自足。

生產資料方面,以2022年美國《芯片法案》爲代表的外部政策趨嚴,導致我國從海外進口關鍵零部件的難度加大,促使我國在生產資料領域加速進口替代。該法案通過限制美國半導體的出口和技術轉讓,加大了我國在關鍵技術領域的外部壓力。在2022年之前,機電產品進口和出口增速走勢高度一致,反映了以加工貿易爲特徵的先進口後出口的模式。但自2022年起,機電產品的進口增速一度大幅下滑至-37.0%,本應該拖累加工貿易爲主的機電產品出口增速也同步回落,但外部政策趨嚴倒逼我國產業加快升級,形成進口替代,機電產品出口增速短暫走低後重新趨於上升,保持在4%,高於進口增速22%。這或顯示出外部政策趨嚴在一定程度上加速了我國的科技研發,推動了國內自主替代。

在消費品領域,汽車、家電、家具等行業技術進步的同時,近年來國內價格加速低於海外價格,也促進進口替代提速。2018年至2023年間,家電(進口份額從3.5%降至2.5%)、家具(1.6%降至1.0%)和新能源車(5.5%降至3.9%)等消費品的進口份額呈顯著下降趨勢。在這些領域,國產品牌依托政策支持、技術創新以及產業鏈的價格優勢,不斷擴大市場份額,逐步減少了對進口的依賴。截至2024年9月,車輛和家具的出口價格指數分別爲94.6和84.6,低於進口價格指數的100.1和97。中觀數據顯示,新能源車、家電和家具的進口依賴度(進口量/總銷量)均逐年下滑,進一步驗證了進口替代進程的加速。

綜上所述,中美關稅博弈中,我國關稅反制難以實現進口替代,加速替代進程的關鍵在於外部政策趨嚴壓力、國內技術進步以及產業鏈的價格優勢。在高進口依賴度領域,具備較大的進口替代空間是必要條件,而外部政策趨嚴的倒逼、國內技術提升以及產業鏈的價格優勢則是充分條件。過去的經驗表明,美國對華頒布的《芯片法案》限制我國關鍵零部件進口,倒逼中國制造業主動升級,填補零部件供給短缺風險,實現進口替代。展望未來,隨着特朗普對華貿易政策的進一步升級,中國或將在高進口依賴度的關鍵領域實現新一輪技術突破。

風險提示

1)貿易政策超預期變化。特朗普關稅政策在稅率、加徵時間、範圍上發生改變。

2)全球地緣政治風險。全球地緣政治環境變化,影響主要經濟體政策。

3)海外央行貨幣政策調整。高利率將壓制美國補庫需求,利空我國出口。

注:內容節選自申萬宏源2024.11.11研究報告《中方關稅”反制”會否加速進口替代?——宏觀專題報告》,證券分析師:趙偉、屠強

標題:中方關稅”反制”會否加速進口替代?

地址:https://www.iknowplus.com/post/165905.html