美聯儲大選後的降息劇本

大選之後,壓力給到了美聯儲。9月超預期降息50bp,美聯儲似乎已被質疑;11月如期放緩降息節奏。隨着“共和黨橫掃”的大選結果落地,鮑威爾將陷入左右爲難的境地:一面是再通脹的風險、以及更加不確定的關稅政策和國際環境;一面是特朗普1.0時期不斷幹預美聯儲再度重演的“陰影”。

本次會議美聯儲放緩降息步伐,從上一次的50bp降至25bp,聯邦基金目標利率降至4.5%-4.75%區間,維持縮表節奏不變。

勞動力市場健康,10月新增非農就業驟跌是受臨時性因素的影響,而失業率仍維持在較低水平。刪除對通脹“更有信心”,核心通脹雖超預期,但仍在靠近目標的軌跡上。強調經濟韌性:尚無加息計劃,對12月降息不置可否,後續決策仍將依賴於數據。

市場更關注的可能是12月FOMC會議、以及特朗普對明年降息路徑的影響。

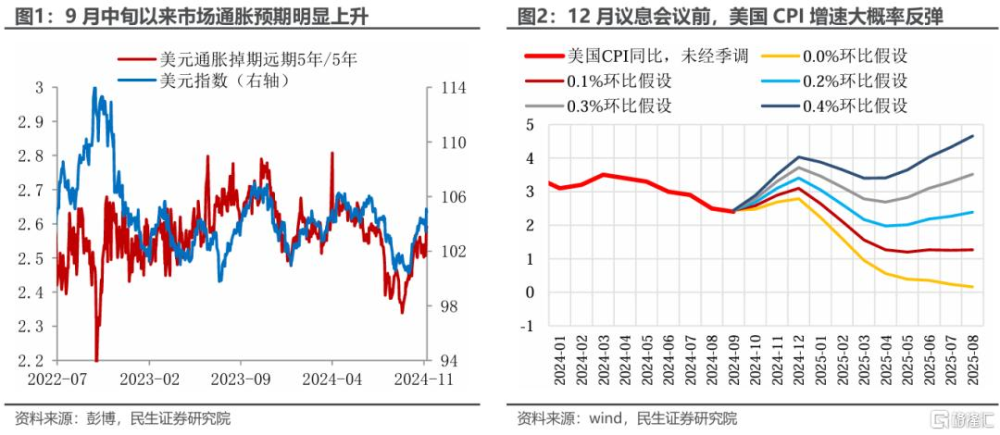

在12月議息會議前,大概率能看到通脹增速反彈。9月中旬以來,掉期數據顯示市場的通脹預期明顯提升。根據測算,只要CPI環比爲正,那么同比將在四季度連續上升,如果環比爲0.2%,那么四季度CPI同比有可能回到3%(圖2)。如果新增就業受大選落地後經濟預期樂觀的刺激也有所好轉,那么降息預期可能大幅調整。市場將聚焦12月公布的新一期的點陣圖和經濟展望(SEP),美聯儲或上調通脹和GDP預期。

大選結果落地,會對美聯儲帶來什么影響?

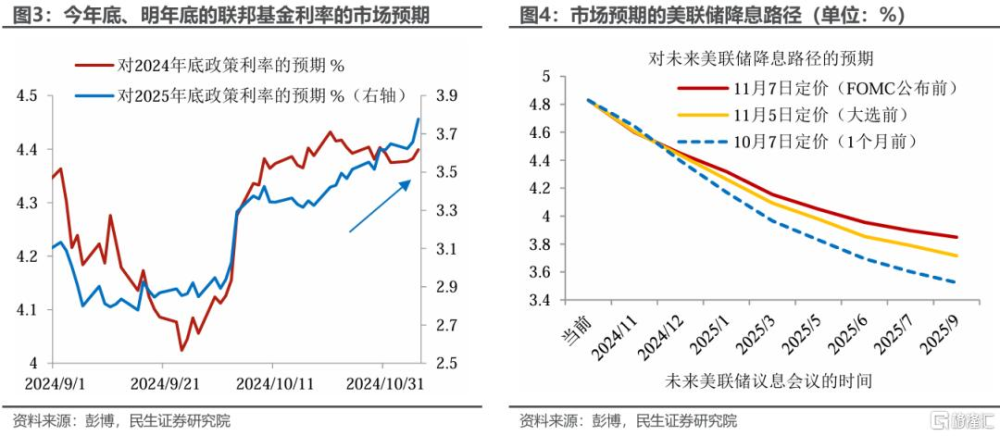

“共和黨橫掃”令市場對2025年的降息幅度的預期下調。如圖3-圖4,大選前後,市場對今年降息預期的變化較小,但對2025年底的政策利率水平的預期上調。

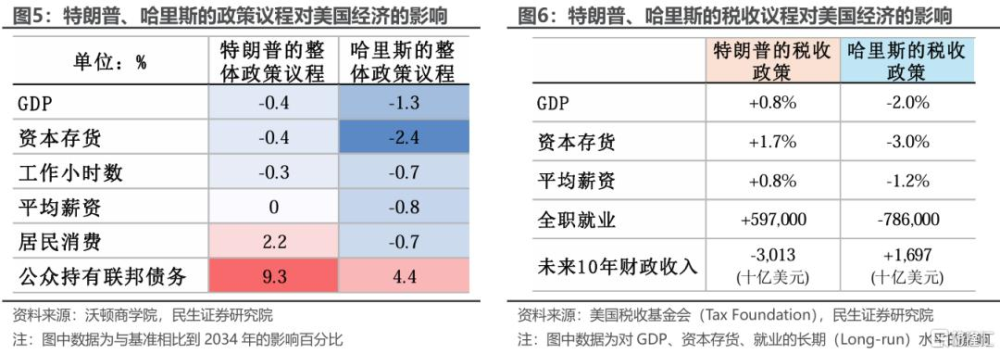

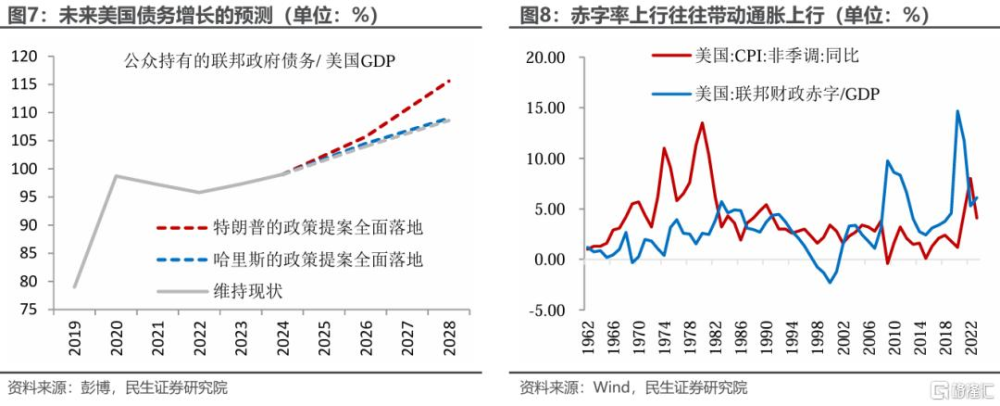

“再通脹”預期升溫。相比於哈裏斯上台,特朗普的政策議程對GDP、薪資和居民消費的增長更有利。大選落地後,美國經濟衰退的擔憂基本消退,“再通脹”預期升溫。國會統一的情況下,明年美國債務上限將順利上移、財政刺激維持平穩甚至更強;而驅逐移民的政策或在明年初特朗普上任後率先落地,推升薪資增速和服務通脹。

但特朗普或對明年降息又有訴求。一是,“共和黨橫掃”的情況下,減稅等政策或將顯著提高未來4年美國的赤字,政府債務加速增長,更多的降息可以減輕聯邦政府的利息支出負擔。二是,如果美國加關稅的議程落地,降息可以部分抵消加關稅對美國經濟的負面影響。

回顧特朗普第一任期:貨幣政策從緊縮轉向寬松、特朗普喜歡口頭幹預。

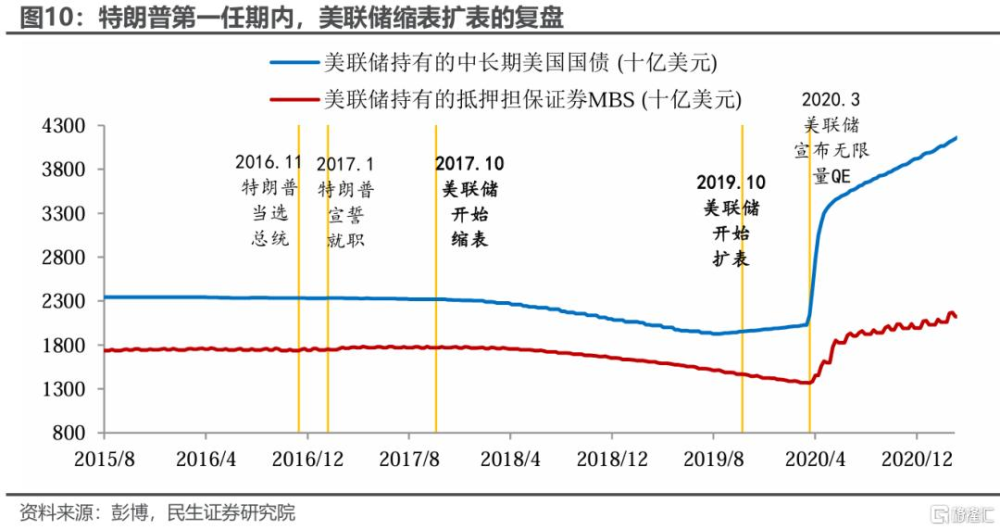

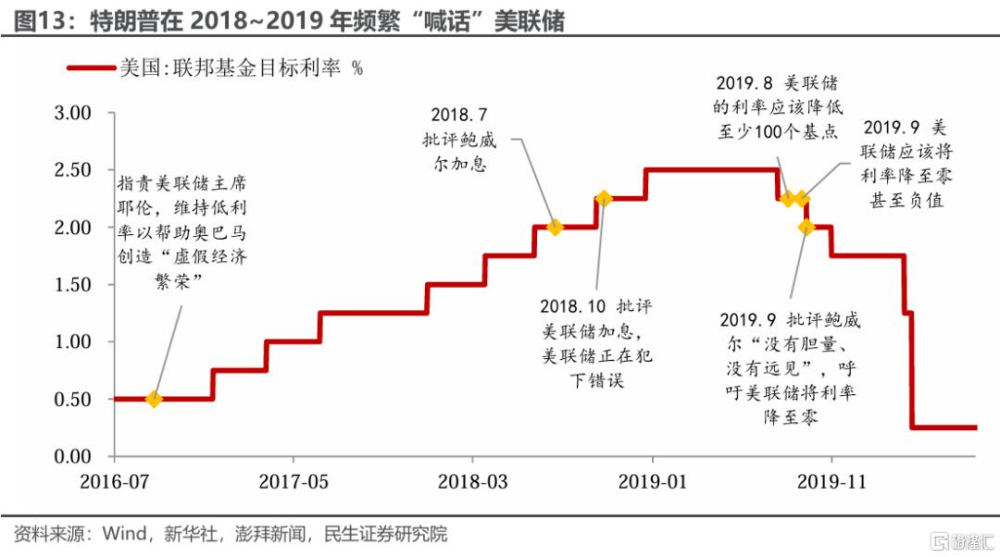

2017年1月特朗普上任時美聯儲處於加息周期中,2017年10月美聯儲开始縮表,2017年一共加息3次。2018年下半年,受關稅的影響,美國經濟开始顯現下滑跡象。2018年7月开始,特朗普多次批評鮑威爾加息;2018年美聯儲一共加息4次。2019年美聯儲立場开始轉向,2019年7月开始降息、2019年10月开始擴表。

2019年美國經濟走弱後,特朗普的“喊話”更加頻繁。2019年9月特朗普抨擊鮑威爾“沒有膽量、沒有遠見”、呼籲美聯儲將利率降至零甚至負值。

特朗普2.0將如何影響美聯儲?類似的口頭幹預明年可能重演。此外,特朗普可能通過“影子美聯儲”的方式進行幹預,例如,在鮑威爾2026年5月主席任期到期之前,特朗普即提名繼任主席的人選,削弱鮑威爾的影響。

風險提示:美國大選的進程超預期、美國貨幣政策超預期。

注:本文來自民生宏觀發布的《美聯儲: 大選後的降息劇本》;裴明楠

標題:美聯儲大選後的降息劇本

地址:https://www.iknowplus.com/post/164748.html