興證策略:積極信號正在積累,悲觀預期將被修正

一、積極信號正在積累,悲觀預期將被修正

近期市場的波動主要由於兩個因素:一是二季度GDP數據略低於市場預期,尤其是海外機構調整中國2023年經濟增長預期,導致外資一度大幅流出。二是部分海外科技巨頭業績不及預期,如台積電、奈飛等,導致股價大跌,並對國內相應行業、板塊形成擾動。

但是,在當前這個已經反映了過多悲觀預期的時刻,仍有一些積極信號正在積累:

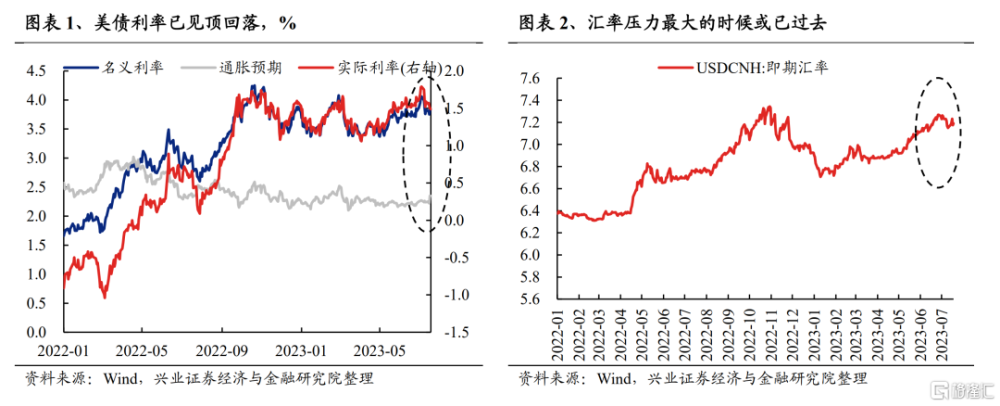

1、首先我們傾向於認爲,當前這波外資流出已到達尾聲,外部的擾動將逐步緩解。一方面,當前市場已將7月26日美聯儲會議的加息預期較充分地計入,並且後續8月沒有美聯儲議息會議的情況下,市場將階段性進入鷹派信息的“空窗期”,來自美債利率上行、匯率貶值等的外部壓力已在緩和。另一方面,在本周外資由於海外機構調整經濟增長預期而出現再度流出之後,利空已基本充分釋放。

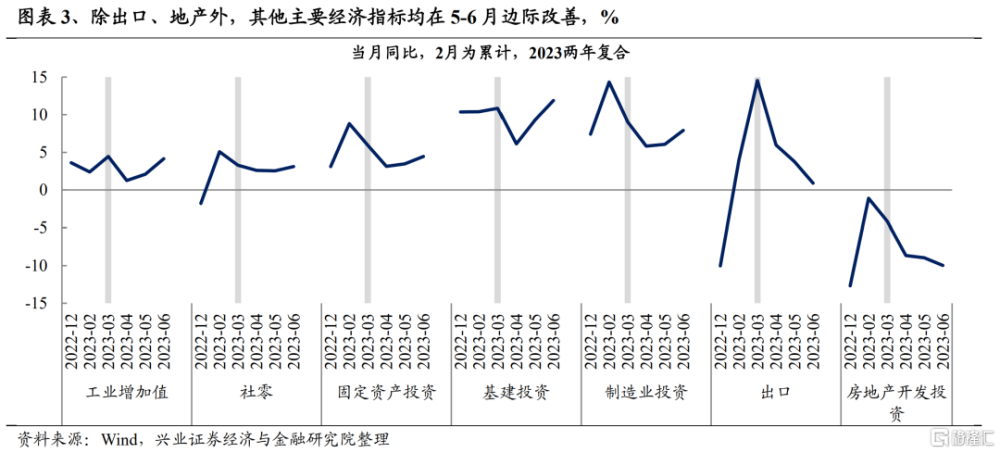

2、其次,6月份多項經濟數據已經止跌企穩、甚至拐頭向上,市場對於經濟增長的悲觀預期仍有望逐步修正。2季度GDP數據雖略不及預期,但6月經濟數據已經邊際回暖:生產端,盡管工業增加值、服務業生產指數兩年復合增速仍低於疫情前水平,但5-6月已出現持續改善。消費端,邊際上居民收入改善,5-6月商品消費加速。投資端,基建、制造業投資維持強勢。因此市場對於經濟體感最差的時候已在過去,悲觀預期將逐步迎來修正。

3、並且,近期各項經濟政策也在密集加碼落地。7月18日,商務部等十三部門聯合發布促進家居消費若幹措施,鼓勵有條件的地區开展家電家具家裝下鄉。7月19日中共中央、國務院發布《關於促進民營經濟發展壯大的意見》,將民營經濟定位爲“推動中國式現代化的生力軍”、“高質量發展的重要基礎”。7月20日發改委表示,將會同有關方面在近期推出促進民營經濟發展若幹舉措,制定印發促進民間投資政策文件,充分調動民間投資積極性。7月21日國常會審議通過《關於在超大特大城市積極穩步推進城中村改造的指導意見》。

4、此外,當前市場本身仍處在一個隱含風險溢價較高、多數行業擁擠度較低的位置,具備整體修復的空間:

股權風險溢價是我們衡量市場性價比的一個有效指標。去年4月底和10月底兩次到達三年滾動平均+2倍標准差的歷史極高水平,幫助我們判斷市場當時已處在底部位置。而當前,在經歷5月以來的調整後,我們看到當前上證綜指股權風險溢價已逼近三年滾動平均+1倍標准差的相對較高水平,指向權益資產已具備較高性價比。

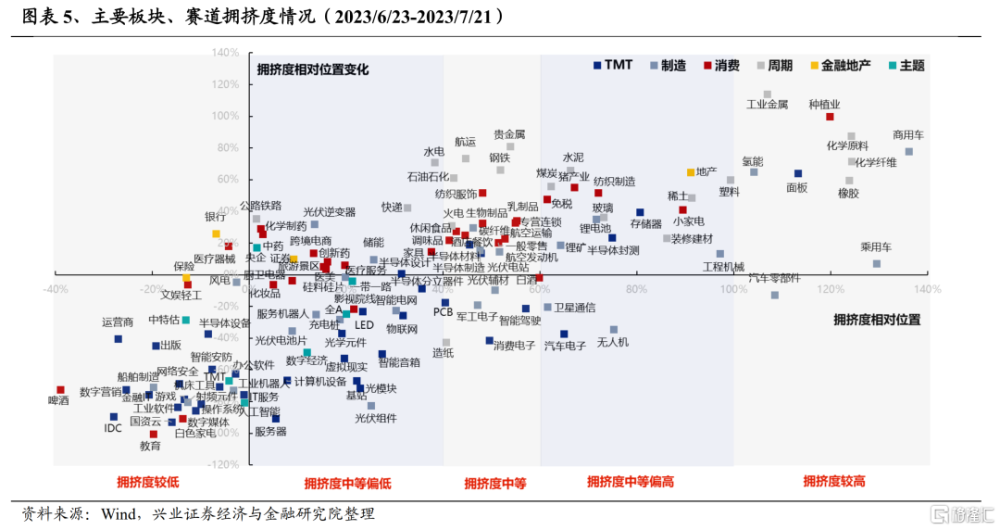

從擁擠度來看,大多數行業仍處於歷史中等乃至偏低水平。擁擠度是我們獨家構建、用於輔助短期擇時的重要指標。而當前,大多數板塊、細分方向擁擠度仍處於歷史中等乃至偏低水平。

二、下半年,战略性看多半導體

從去年提出“新半軍”,到去年底“信軍醫”,再到今年初看好TMT主线,我們始終在尋找最值得關注的成長主线方向。站在當下,我們認爲半導體有望成爲“數字經濟”新一輪行情的領軍者,並且在三大周期共振下,有望成爲下半年超額收益的重要來源,當下就是战略性布局時點:

2.1、半導體是順周期的成長股,三大周期共振下,未來一到兩年業績有望持續加速

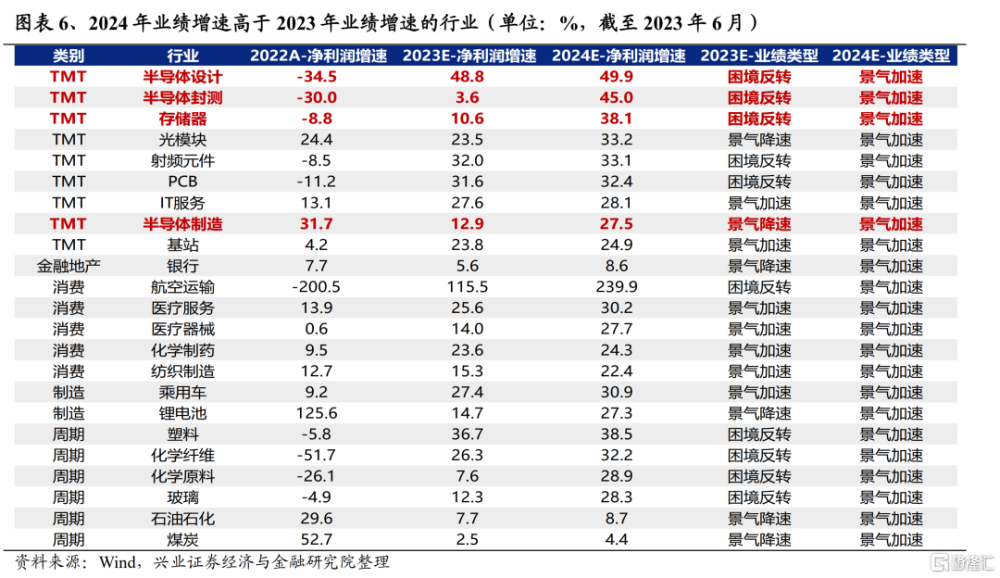

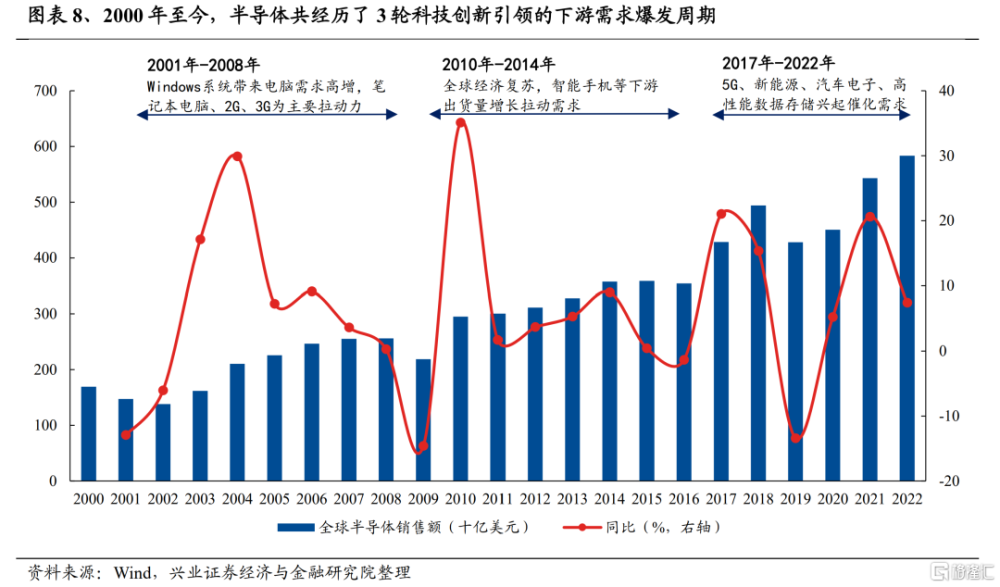

半導體下遊需求與宏觀經濟密切相關,且自身又具備較強的成長性,是典型的順周期中的成長股,未來一到兩年業績有望持續加速。下半年,隨着海內外經濟逐步企穩,半導體景氣周期有望觸底反轉,並且科技創新周期、國產化周期爲半導體帶來新的增長極。並且展望2024年,半導體更有望從“困境反轉”走向“強者恆強”,未來一到兩年業績有望持續加速,是中長期战略布局的方向。

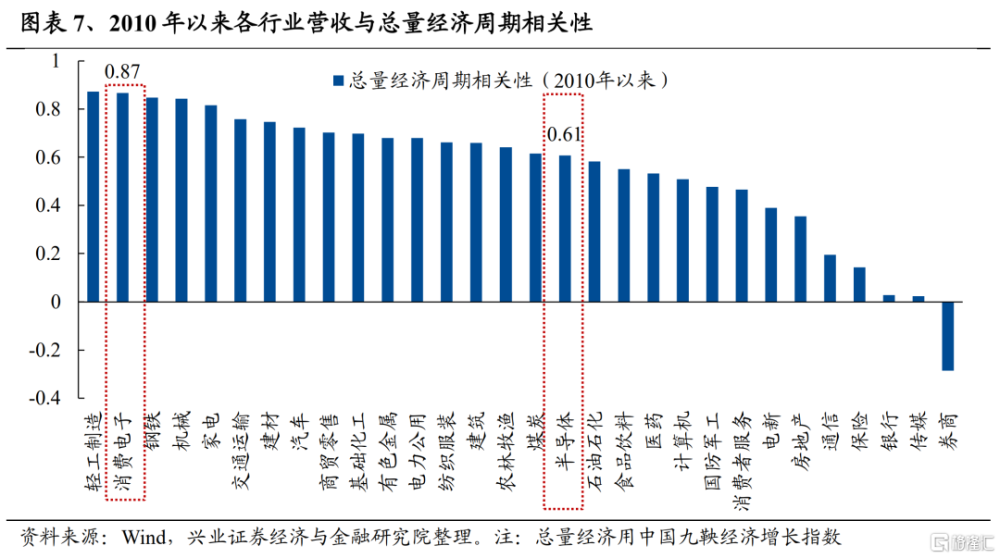

周期性:半導體景氣度與經濟相關度高,當前已處於周期底部。周期性上,半導體銷量與國內經濟、全球經濟高度相關,國內經濟體感最差時候逐步過去,海外需求也有望在下半年觸底,海內外半導體景氣已處於周期底部。

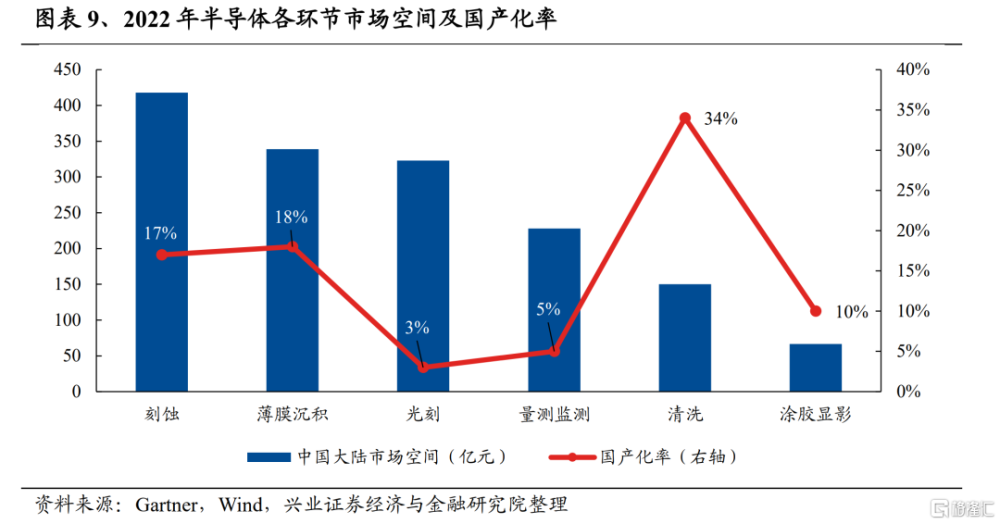

成長性上,AI科技創新周期與國產化替代周期疊加,帶來股價更大彈性。一是以AI與MR等爲代表的新動能有望帶來新的增長極,二是當前半導體衆多環節國產化率低,增量空間廣闊,且核心公司已經體現出較強的成長性。

2.2、半導體多數板塊仍處低位,賠率較高,勝率也正在提升

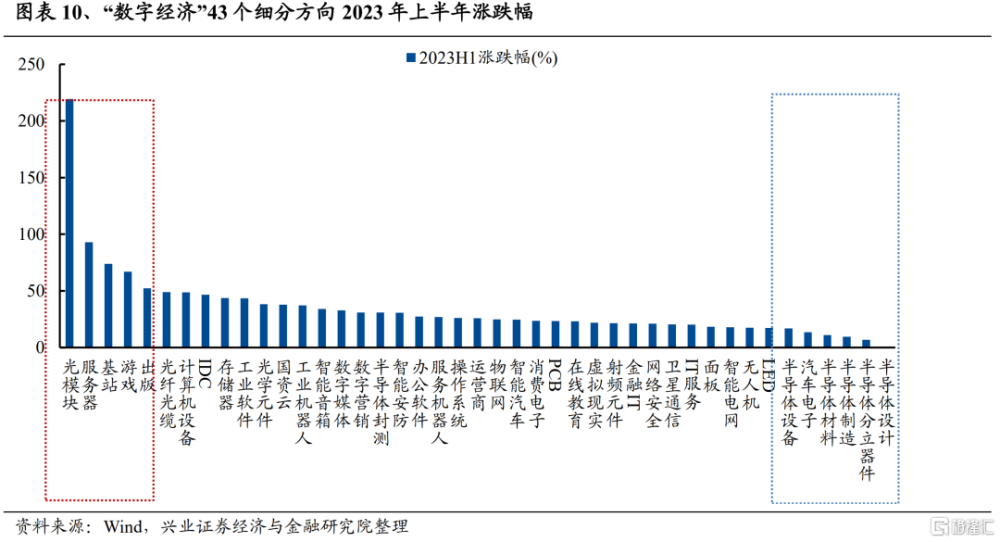

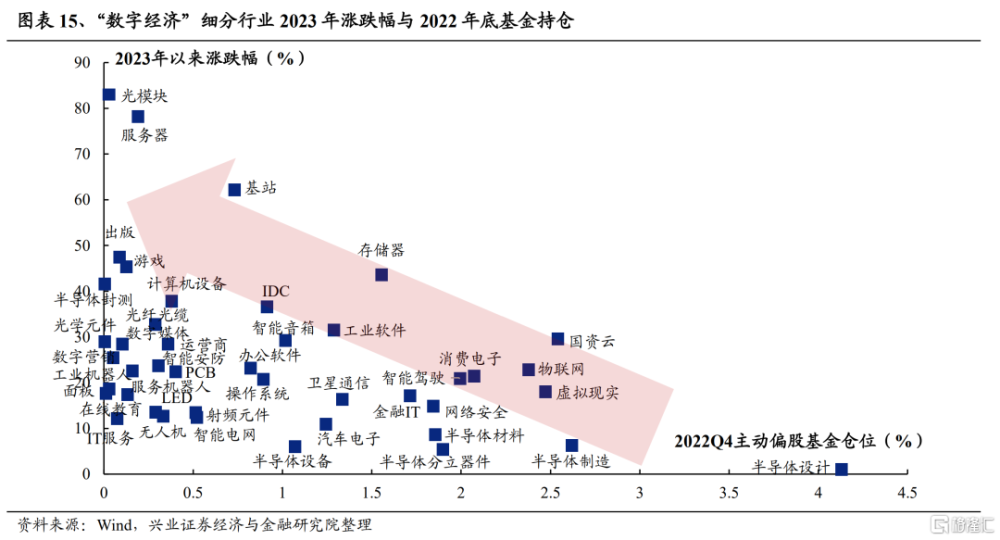

今年上半年TMT板塊大幅上漲,但半導體表現墊底,股價仍處於低位。上半年光模塊、服務器、基站、遊戲、出版等行業領漲,漲幅超過50%。但半導體各細分方向漲幅墊底,半導體設計、分立器件、半導體制造、半導體材料、半導體設備漲幅分別是1%、7%、10%、11%、17%。但隨着下半年景氣有望迎來反轉,半導體股價向上空間大。

估值層面,半導體當前仍處於較低水平,尚有提升空間。2008年以來三輪行情啓動前夕,半導體估值均處於30-40x左右的較低水平。去年底半導體估值觸及30-40倍底部後回升,而截至2023/7/4,整體法口徑下,A股半導體PE_TTM爲60.02,處於2010年以來30.5%的分位數水平,仍有較大提升空間。

此外,對比海外來看,當前A股半導體性價比凸顯。(1)從海內外半導體指數比價來看,2005年以來,A股半導體與費城半導體指數比價的最低水平爲均值-1倍標准,並且過去四輪A股半導體行情啓動前夕,海內外半導體指數比價基本處於該最低水平,而截至2023/7/3,A股半導體與費城半導體指數比價爲1.25,再度來到下限閾值附近;(2)從A股半導體較海外的估值溢價率來看,2010年以來,A股較費城半導體指數PE估值的溢價率的下限處於1.5至2的區間範圍內。而截至2023/7/3,A股半導體的估值溢價率爲2.03,處於底部水平。

三、“數字經濟”:二季度公募基金配置有何變化?

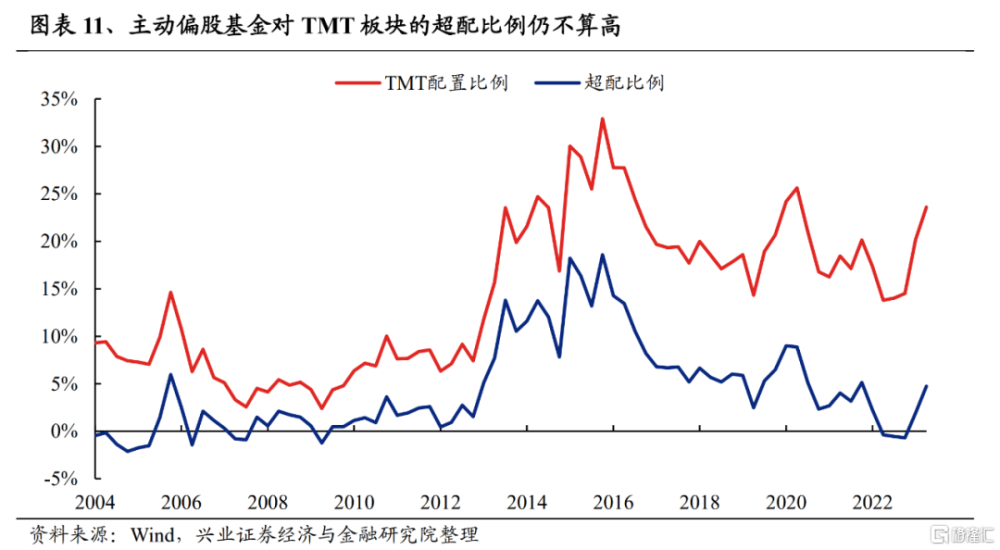

二季度,主動偏股型基金繼續加倉TMT。當前對TMT的倉位已升至23.6%,超配比例爲4.74%,超配比例處於2010年以來41.5%的分位數。

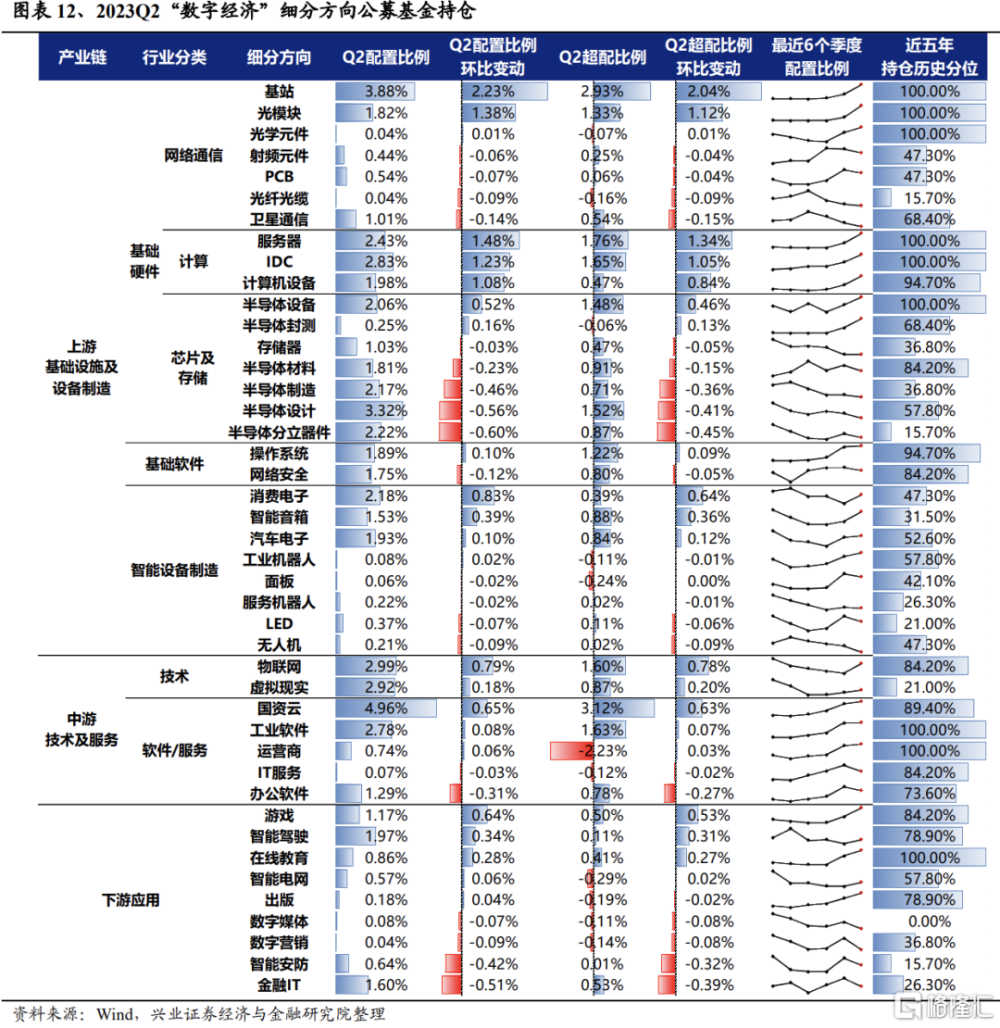

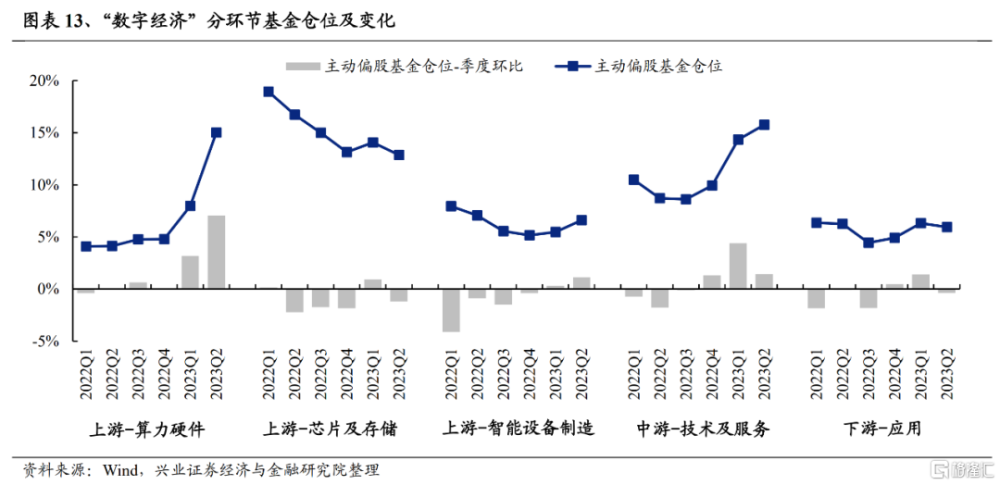

但是相較於一季度的集中增配,二季度公募基金倉位配置在不同產業鏈環節上已出現較爲明顯的分化:

上遊:算力硬件獲集中增配,基站、光模塊、服務器、IDC等方向倉位提升顯著;智能設備制造獲小幅加倉,主要增配消費電子、智能音箱、汽車電子等方向;芯片及存儲倉位整體回落,而設備、封測環節倉位逆勢提升;

中遊:軟件/服務倉位在一季度大幅提升後,二季度加倉出現放緩,其中國資雲加倉較多,工業軟件與運營商倉位也小幅提升;

下遊:應用環節不同細分方向的基金倉位配置有所分化,其中遊戲、智能駕駛與在线教育倉位提升幅度居前。

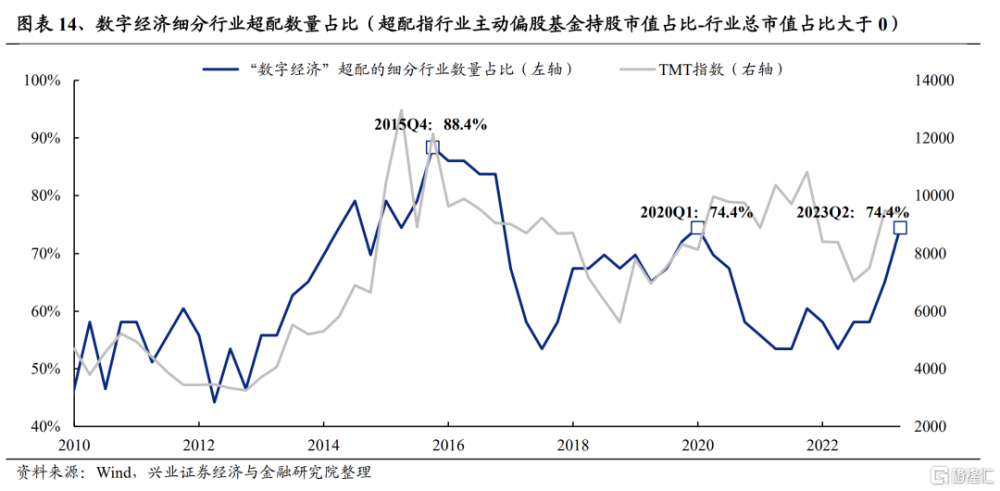

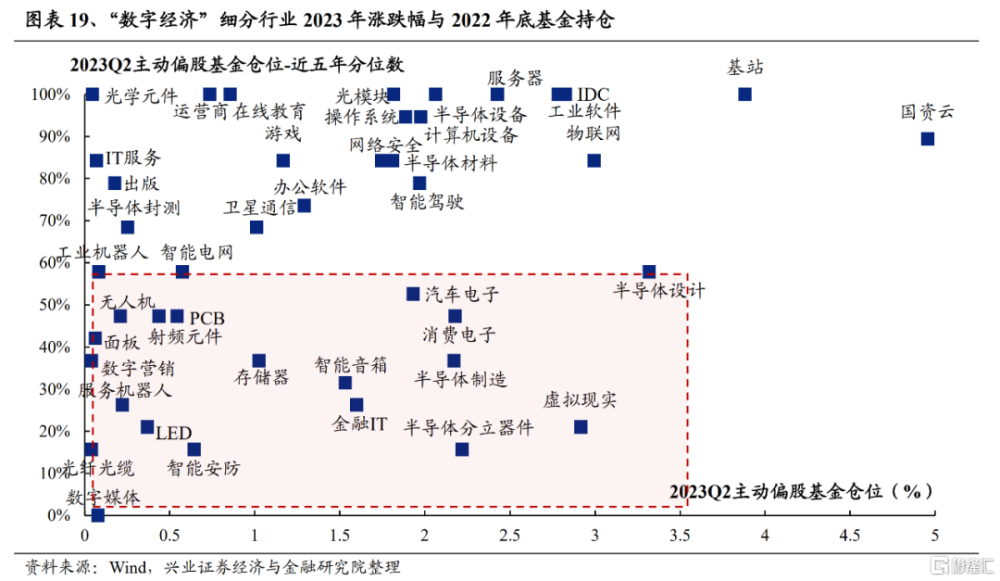

與此同時,在經歷近兩個季度的機構調倉後,當前“數字經濟”多數細分方向已處於超配狀態、公募基金配置比例也已處於近年來的較高水位。在“數字經濟”43個細分方向中,二季度公募基金超配的細分行業數量佔比達到了74.4%,雖距離2015年仍有提升空間,但也已處於歷史較高水平,且在上遊算力硬件、中遊軟件/服務等環節中部分行業的基金配置比例已位於近五年的最高分位。

而今年以來,“數字經濟”中領漲行業的一個重要特徵就是機構此前配置比例相對較低,隨着部分市場共識的方向已從欠配走向超配,來自資金系統性調倉的影響將逐漸減弱,行業後續收益來源將更加聚焦業績线索。

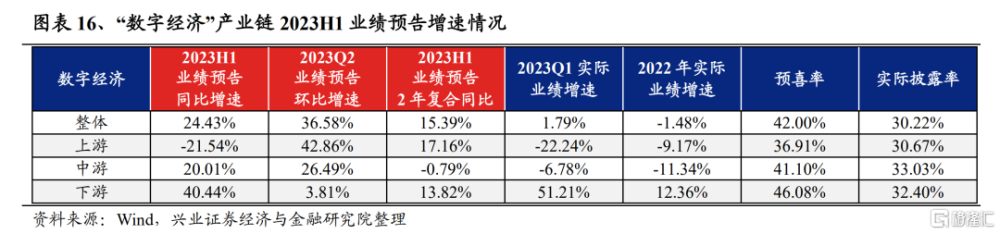

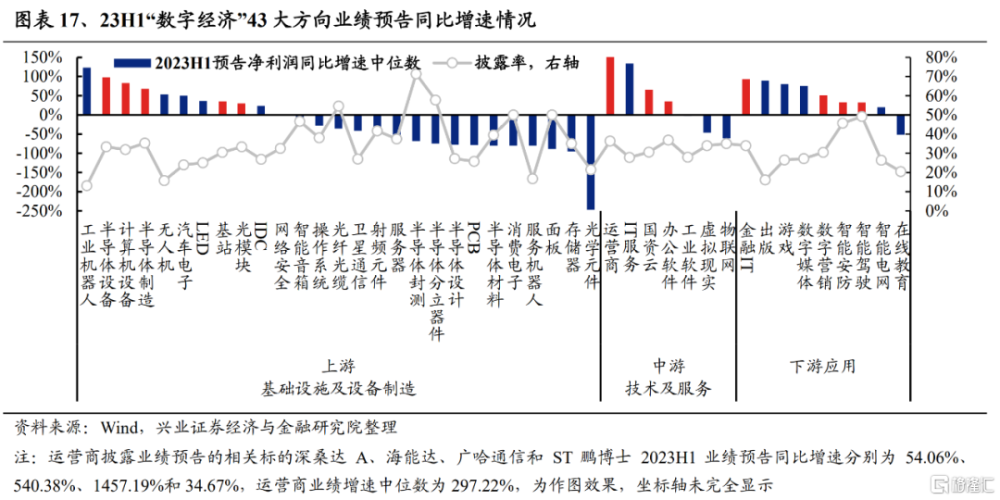

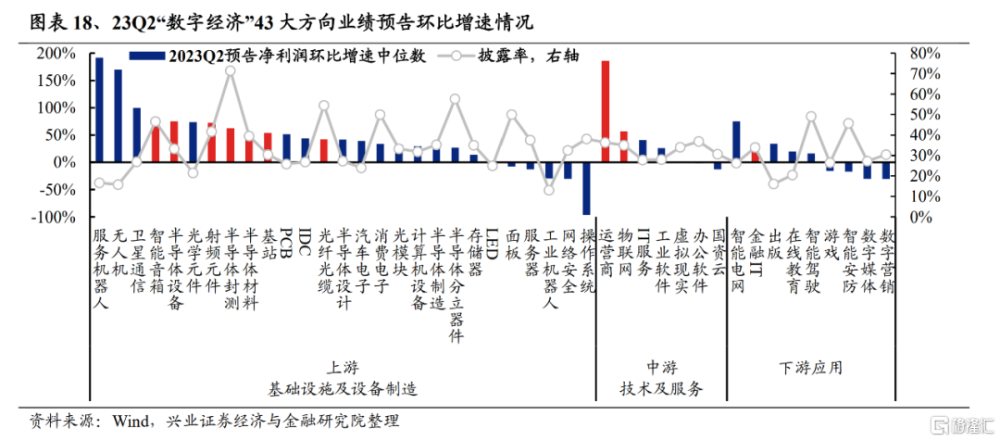

從中報業績預告來看,2023H1“數字經濟”業績預告同比增速中位數爲24.43%,2023Q2環比增速中位數爲36.58%。分產業鏈來看,下遊延續高景氣,上遊業績環比一季度增長最多,上遊/中遊/下遊2023H1業績預告同比增速中位數分別爲-21.54%/20.01%/40.44%,2023Q2環比增速中位數分別爲42.86%/26.49%/3.81%。

從細分方向來看,其中,2023H1業績預告增速中位數位於前20、且實際披露率高於30%的行業包括運營商(297.22%)、半導體設備(97.42%)、金融IT(93.01%)、計算機設備(82.54%)、半導體制造(68.50%)、國資雲(66.52%)、數字營銷(51.30%)、辦公軟件(35.61%)、基站(35.19%)、智能安防(32.81%)、智能駕駛(32.12%)和光模塊(29.53%)。

2023Q2環比Q1業績增速中位數位於前20、且實際披露率高於30%的行業包括運營商(185.85%)、智能音箱(82.40%)、半導體設備(74.63%)、射頻元件(72.62%)、半導體封測(62.54%)、物聯網(56.08%)、半導體材料(55.91%)、基站(53.82%)、光纖光纜(42.05%)和金融IT(35.20%)。

結合“數字經濟”配置狀況以及中報業績,除了關注超配方向的業績线索外,對於當前機構尚未充分配置、倉位水平仍處低位、潛在增配空間較大的行業也可重點關注和挖掘。根據各行業Q2基金絕對倉位水平與近五年分位的相對水平,“數字經濟”中當前機構配置比例相對偏低的方向主要集中在半導體(存儲、設計、制造、分立器件等)、消費電子(虛擬現實、智能音箱、面板、汽車電子等)、及部分下遊環節(數字營銷、數字媒體、智能安防等)。

風險提示

關注經濟數據波動,政策超預期收緊,美聯儲超預期加息等

注:文中報告節選自興業證券2023年7月23日《積極信號正在積累,悲觀預期將被修正——A股策略展望》,報告分析師 :張啓堯S0190521080005、胡思雨S0190521110003、張勳S0190520070004、吳峰S0190510120002、楊震宇S0190520120002

標題:興證策略:積極信號正在積累,悲觀預期將被修正

地址:https://www.iknowplus.com/post/16312.html