從中報預告看,哪些細分行業業績超預期

核心結論

中報業績預告顯示A股盈利築底。截至7月21日,A股共約1750家上市公司披露2023年中報業績預告,披露進度達34%。全A預喜率(預增/續盈/略增/扭虧)達到46%,整體法下當前已披露的上市公司2023H1預告歸母淨利潤同比增速爲-19%,而中位數計算下預告業績增速爲26%,顯示已披露公司業績表現分化。分板塊來看,雙創板塊預喜率明顯高於主板(但披露率偏低),滬深300與中證500爲代表的中盤股預告業績相對佔優(業績增速中位數達到20%以上,預喜率在50%附近)。

周期景氣回落,可選消費與穩定改善。2023H1業績預告整體表露出消費業績修復,穩定強勢,周期景氣回落的趨勢。行業層面,非銀、美容護理、家電、社服、汽車等消費板塊預喜率居前。業績預告增速中位數靠前的板塊爲社服(114%)、美容護理(80%)、非銀(77%)、紡服(70%)與交通運輸(64%),反映疫情影響消退疊加基數效應下的業績彈性改善;業績預告增速落後的主要爲周期行業。

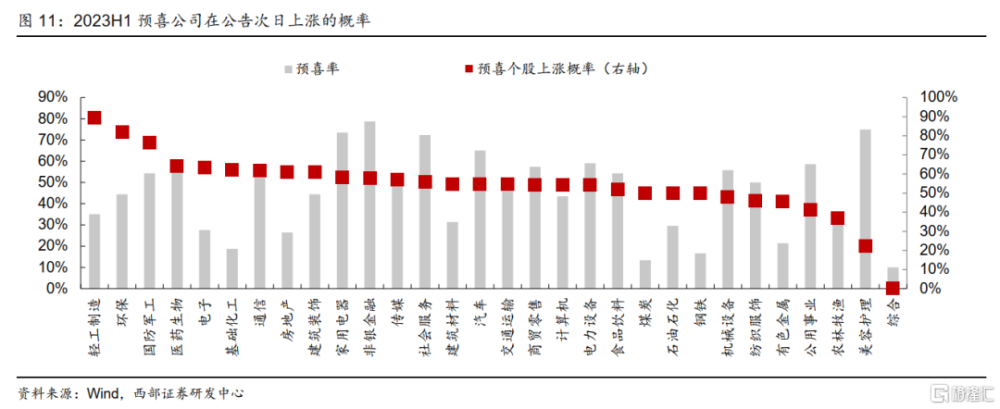

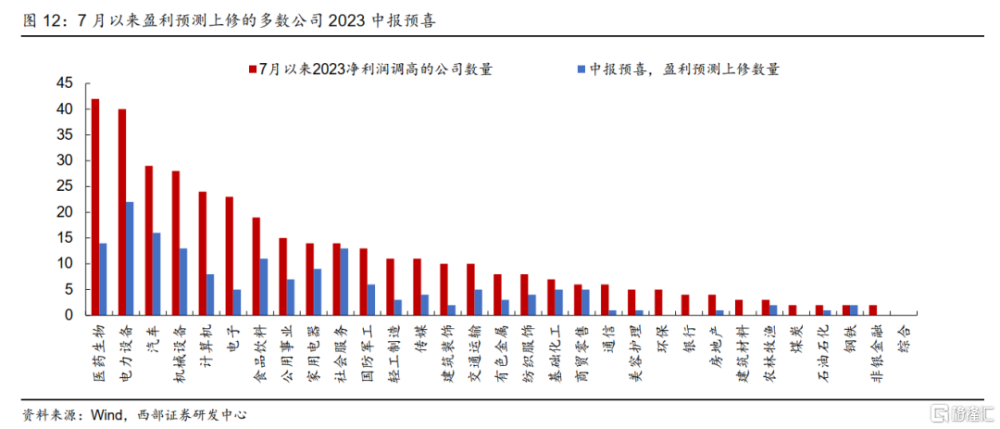

超預期個股可能分布在哪些行業?對比模型前瞻結果,2023H1較2023Q1業績環比變化(整體法)超預期行業包括:業績前瞻較Q1惡化,但預告業績好於預期的石油石化、建築材料、電力設備、醫藥生物、銀行、建築裝飾;預測業績增速負,而預告業績好於預期的紡織服飾、房地產。結合市場表現來看,2023H1預喜個股在公告日次日上漲概率爲56%,其中輕工、環保、軍工等板塊中個股在披露預喜公告後的次日上漲概率達到了70%以上,或反映H1業績超預期。而從分析師一致盈利預期來看,7月以來2023年度淨利潤預測上修的公司總共370家,其中有51%的公司披露了中報業績或預告,這些公司中85%的公司2023實現中報預喜。7月淨利潤預測上修的公司主要分布在醫藥、電力設備、汽車、機械等行業。

挖掘順周期方向中的亮點行業。業績預告透露出的業績景氣核心线索包括:①出行鏈(旅遊、酒店餐飲、航空機場、鐵路公路);②大衆消費(白電、汽車、化妝品與個護、調味品、服裝家紡、中藥);③新能源(光伏、風電);④金融(證券);⑤電力;⑥地產竣工鏈(裝修建材)。

風險提示

政策推進不及預期,國內疫情反復超預期,產業發展不及預期。

01

A股中報業績預告分析:業績進入築底期

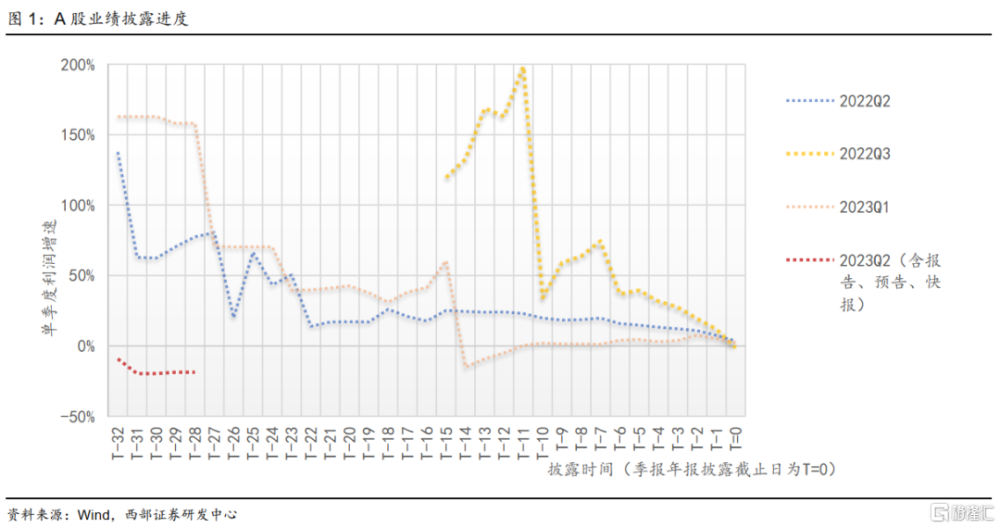

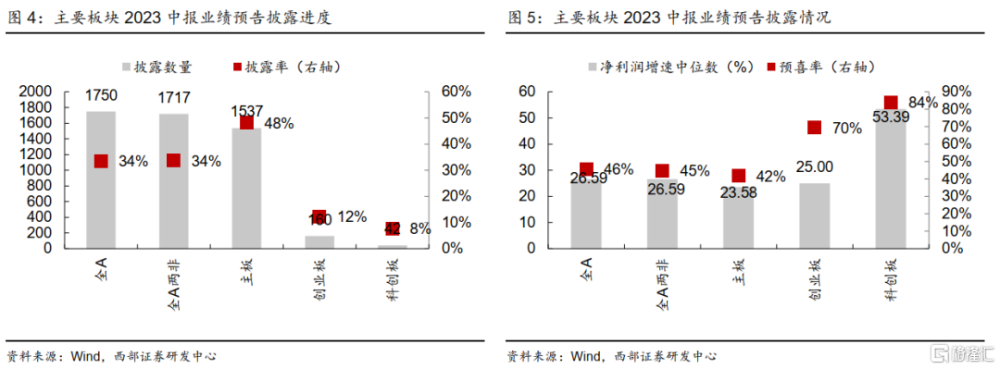

中報業績預告披露進度達34%。7-8月進入A股中報業績披露期。根據上市公司中報業績預告規定,淨利潤虧損、扭虧爲盈或者淨利潤同比增速絕對值在50%以上的主板上市公司有中報披露要求,創業板與科創板公司無強制披露要求。截至7月21日,A股共約1750家上市公司披露2023年中報業績預告,佔全部上市公司比例爲34%。

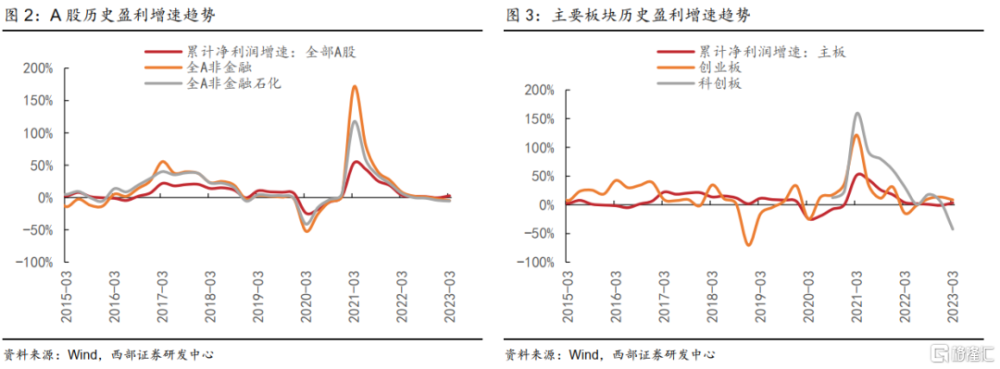

我們曾在5月3日《業績進入築底期,關注內生增長動能——2023年A股一季報業績綜述》報告中提示了“經濟復蘇方向明確,企業修復略慢一拍,當前A股進入業績築底期”。在近期7月9日《是時候關注業績底了》報告中我們通過模型對中報業績作出前瞻預測,提示“業績底漸行漸近”。根據模型結果,預計全2023Q2A全/A兩非歸母淨利潤經調整預測增速爲5.54%/-3.26%,相對Q1的業績真實增速變動2.82%/2.14%。

A股業績預告反映業績進入築底期,符合我們前期觀點。全A預喜率(預增/續盈/略增/扭虧)達到46%,已披露上市公司2023H1預告營收中位數爲7.99億元,預告淨利潤中位數爲0.33億元。整體法下當前已披露的上市公司2023H1預告歸母淨利潤同比增速爲-19%,而中位數計算下預告業績增速爲26%,顯示已披露公司業績表現分化。

雙創板塊預喜率更高,但披露率較低。分板塊來看,主板披露率爲48%,創業板與科創板披露率分別爲12%與8%相對偏低。從2023H1預告淨利潤增速中位數來看,已披露公司中雙創板塊預喜率明顯高於主板,但由於披露率偏低,不能反應真實情況。

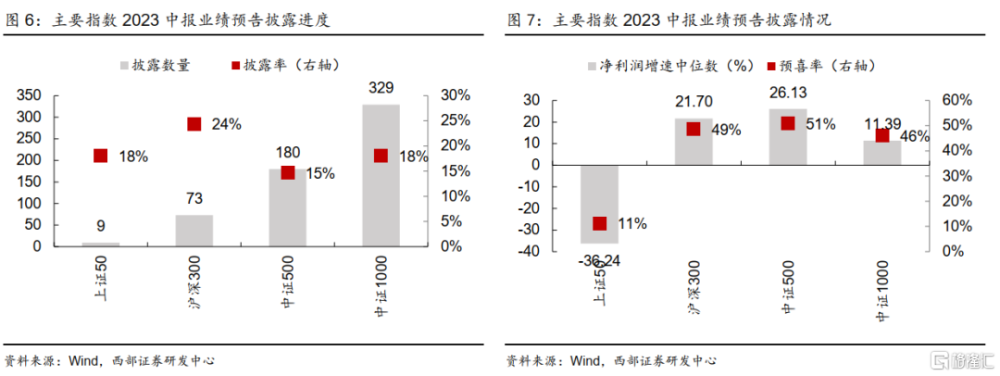

中盤股業績相對佔優。對比規模指數來看,上證50、滬深300、中證500與中證1000業績披露率均在15-24%區間,其中9只上證50指數成分股2023H1預告業績增速中位數爲-36%,預喜率僅爲11%,低於其他指數,中證500與滬深300指數預告業績增速中位數達到20%以上,預喜率在50%附近,反映業績相對佔優。

02

行業視角:消費業績改善,周期景氣回落

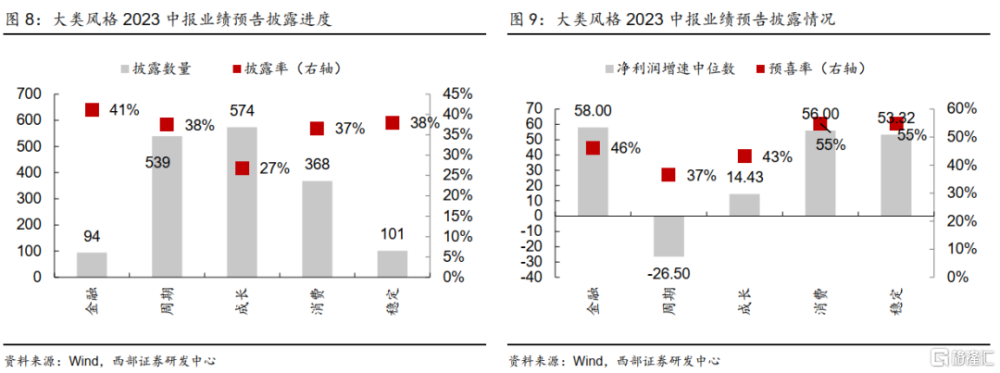

大類風格中,消費與穩定預喜率居前。對比中信風格指數來看,金融風格披露率最高,達到41%,成長風格披露率最低,達到27%,其他指數落在37-38%水平。2023H1預告業績增速相對居前的爲金融、消費、穩定風格,預告淨利潤增速中位數達到50%以上,其中消費和穩定風格預喜率達到55%,金融風格預喜率爲46%。周期風格淨利潤縮水,預告業績增速中位數爲負,達到-26.5%。成長風格預喜率爲43%,但預告業績增幅中位數爲14.43%相對落後。

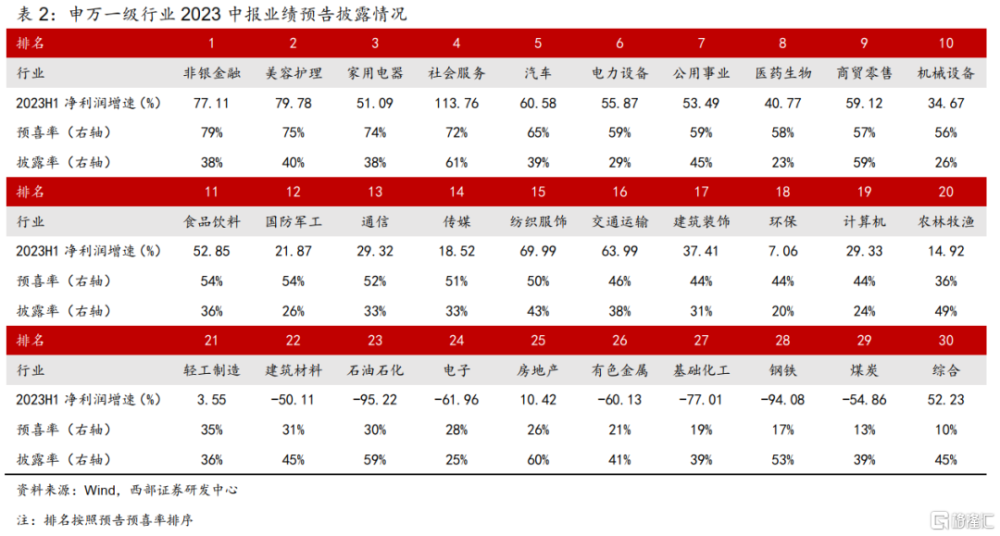

行業層面,非銀、美容護理、家電、社服、汽車等消費板塊預喜率居前。有15個行業預喜率超過50%,其中非銀、美容護理、家電、社服、汽車等行業預喜率在60%以上,主要集中在可選消費板塊。中位數法下,大部分行業2023H1預告業績增速爲正,增速靠前的板塊爲社服(114%)、美容護理(80%)、非銀(77%)、紡服(70%)與交通運輸(64%),反映疫情影響消退疊加基數效應下的業績彈性改善。相對而言,業績預喜率偏低的行業主要集中在周期領域,包括煤炭、鋼鐵、化工、有色、房地產、電子等行業預喜率在30%以下。中位數法下,2023H1預告業績實現負增長的行業有7個,包括石油石化(-95%)、鋼鐵(-94%)、化工(-77%)、電子(-62%)、有色(-60%)、煤炭(-55%)與建築(-50%)。

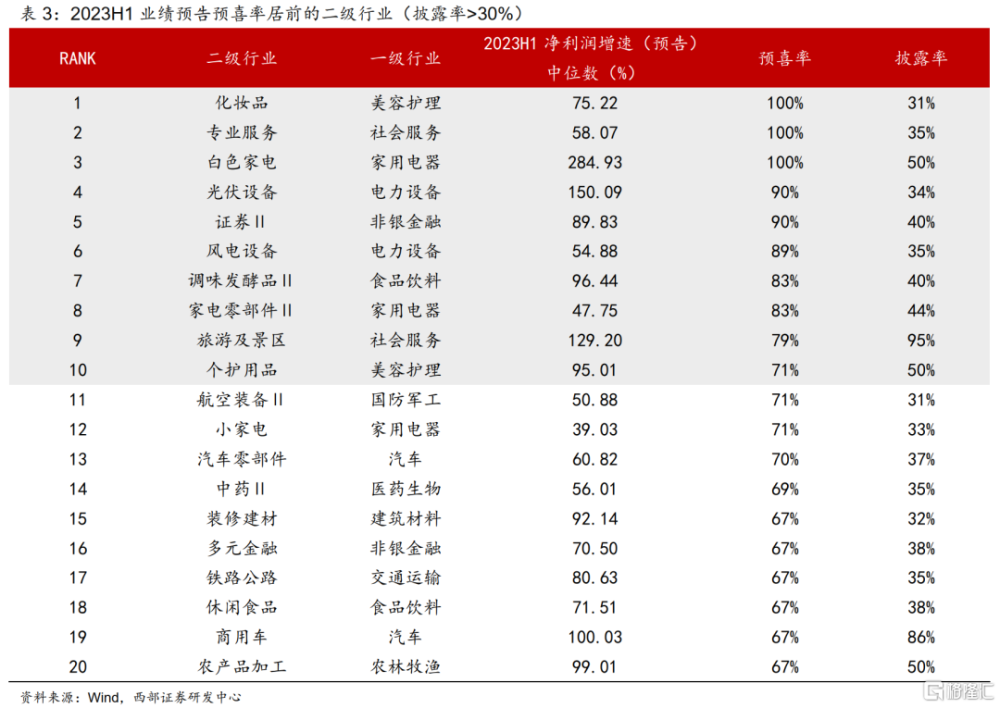

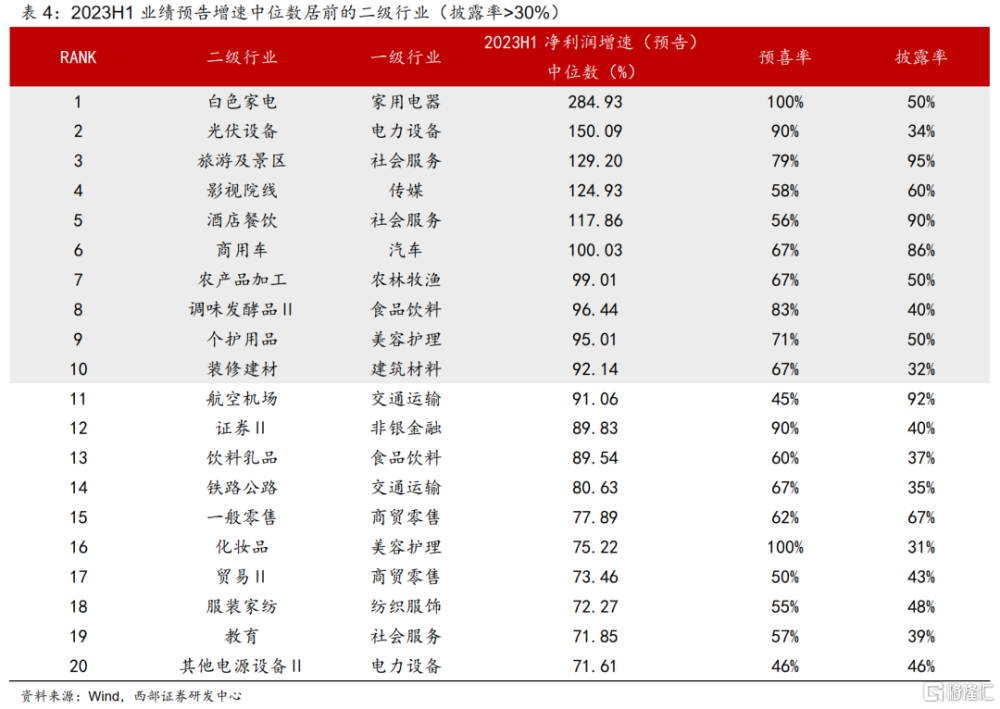

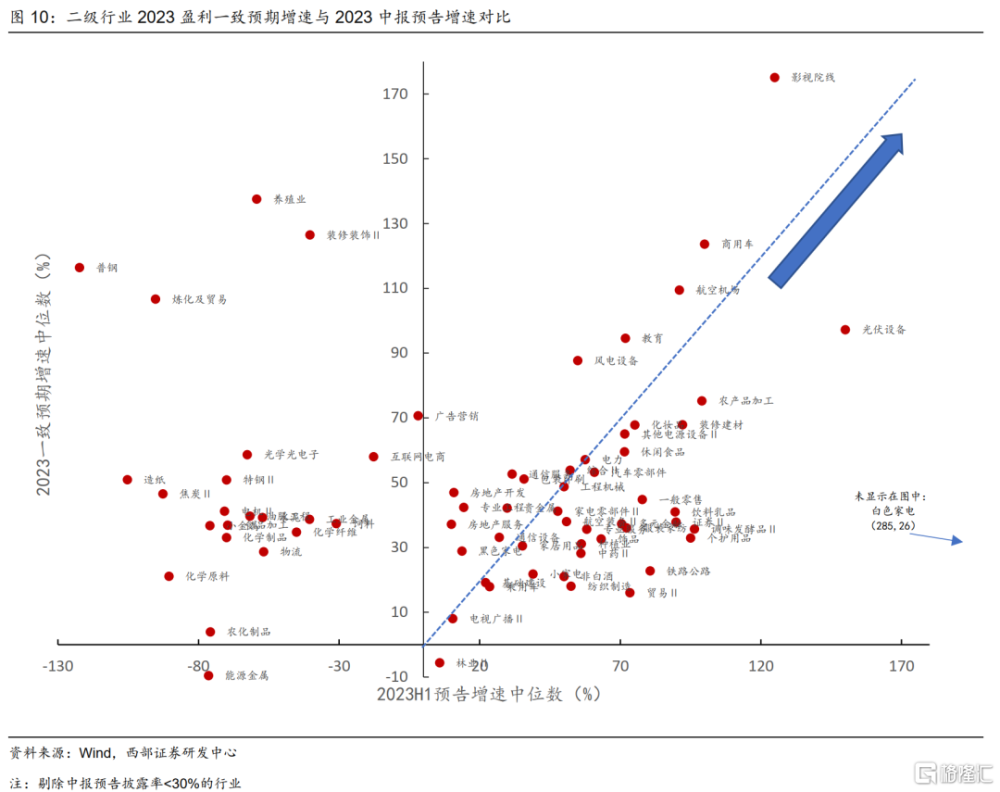

業績景氣核心线索包括:①出行鏈(旅遊、酒店餐飲、航空機場、鐵路公路);②大衆消費(白電、汽車、化妝品與個護、調味品、服裝家紡、中藥);③新能源(光伏、風電);④金融(證券);⑤電力;⑥地產竣工鏈(裝修建材)。業績披露率>30%的細分行業中,2023H1業績預喜率居前的行業包括化妝品、專業服務、白色家電、光伏設備、證券II等,這幾個行業業績預喜率在90%以上。2023H1預告業績增速中位數居前的細分行業包括白色家電、光伏設備、旅遊及景區、影視院线、酒店餐飲、商用車等,預告業績增速中位數高達100%以上。

03

超預期視角:關注醫藥、電力設備板塊內機會

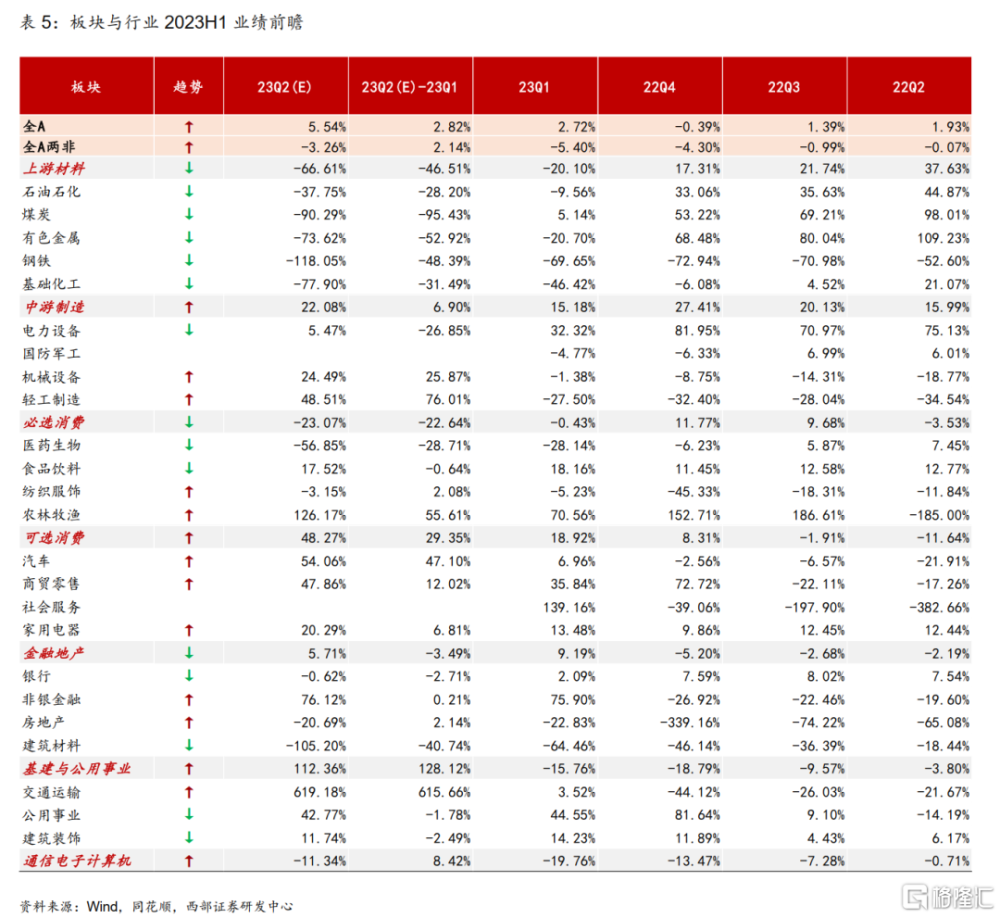

我們在7月9日《是時候關注業績底了》報告中對中報業績作出了前瞻性判斷。根據自上而下模型結果來看,預計全2023Q2A全/全A兩非歸母淨利潤經調整預測增速爲5.54%/-3.26%,相對Q1的業績真實增速變動+2.82pcts/2.14 pcts。我們統計了上遊材料、中遊制造、必選消費、可選消費、金融地產、基建與公用事業、TMT(通信、電子、計算機)等板塊的2023年中報盈利預測,預計基建與公用事業(112.4%,交運板塊拉動),以及可選消費(48.3%,主要受汽車行業拉動)板塊預測業績增速更高,中遊制造(22.1%,機械設備與輕工業績提速)業績前瞻較爲穩健;金融地產(5.7%,非銀前瞻業績明顯改善)前瞻業績環比略有下行;上遊材料前瞻業績顯著下滑(-66.6%)。

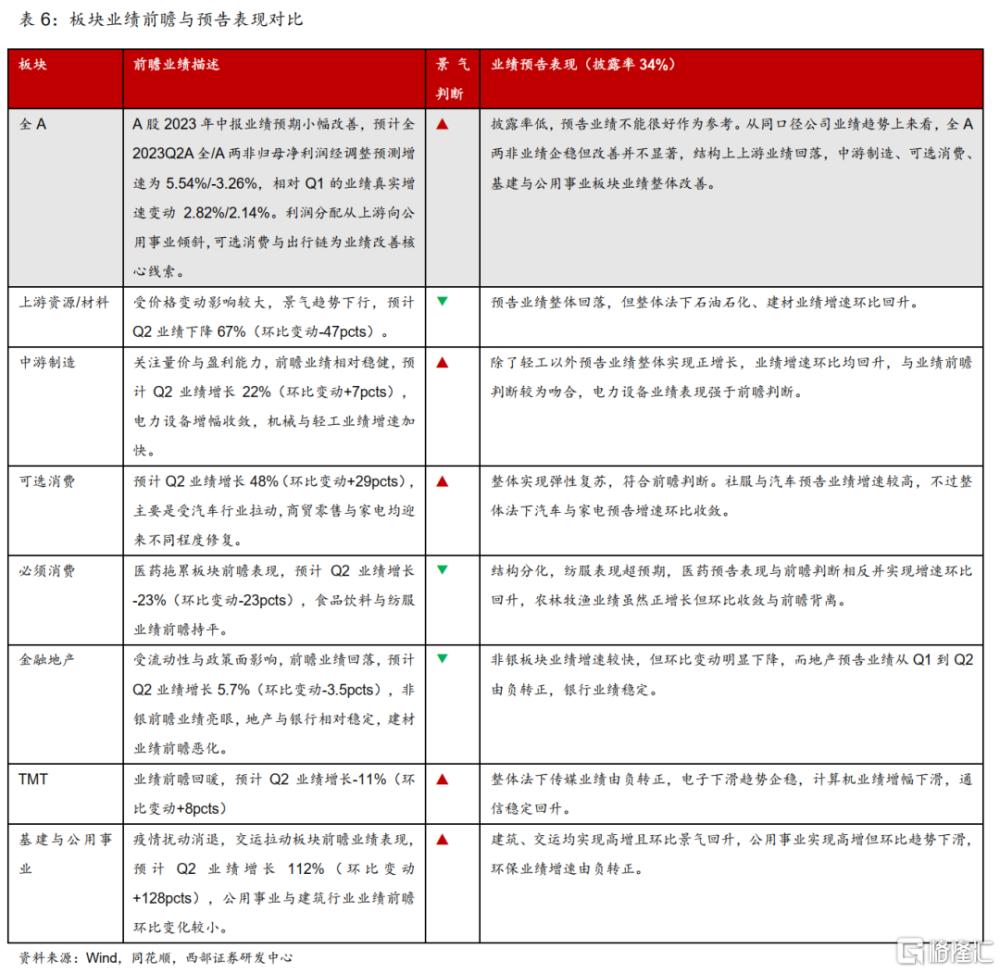

中報預告基本符合前瞻業績判斷。基於已披露數據來看,整體法下A股2023H1預告業績增速爲負,但環比來看全A兩非預告業績增速環比微幅上修,與我們的前瞻判斷吻合。其次是從大類板塊來看,業績預告整體表露出消費業績修復、周期景氣回落的趨勢,與模型前瞻結果吻合。

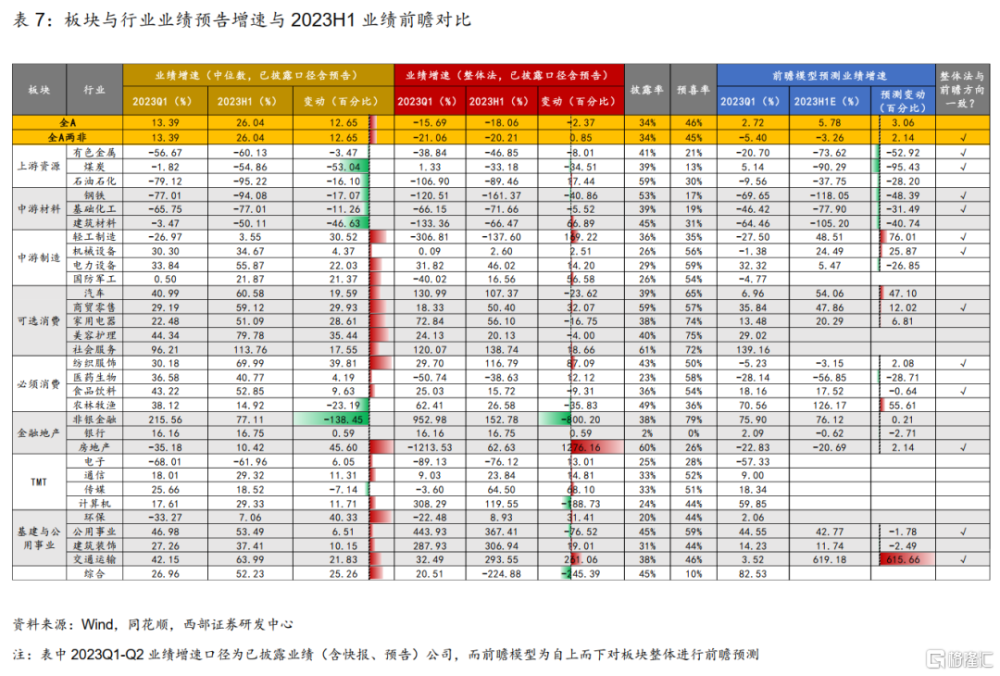

從一級行業視角來看,2023H1較2023Q1預告業績變化(整體法)好於模型前瞻結果的行業包括:1)業績前瞻較Q1惡化,但預告業績好於預期:石油石化、建築材料、電力設備、醫藥生物、銀行、建築裝飾;2)預測業績增速負,而預告業績好於預期:紡織服飾、房地產。

個股層面來看,2023H1預告淨利潤較去年同期增幅最高的20只個股主要集中在電力設備、公用事業、交通運輸等領域,其中8只個股扭虧爲盈。

超預期個股可能分布在哪些行業?結合市場表現來看,2023H1預喜個股次日上漲概率爲56%。輕工、環保、軍工等板塊中個股在披露預喜公告後的次日上漲概率達到了70%以上,有可能反映業績超預期表現。美容護理、農林牧漁在披露預喜公告後的次日上漲概率卻低於40%,反映有可能業績增長但仍然低於市場預期水平。其次是從分析師一致盈利預期來看,7月以來2023年度淨利潤預測上修的公司總共370家(覆蓋個股口徑爲2877家)其中有51%的公司披露了中報業績預告情況,這些公司中85%的公司2023中報預告爲預喜。7月淨利潤預測上修的公司主要分布在醫藥、電力設備、汽車、機械等行業。

風險提示

政策推進不及預期,國內疫情反復超預期,產業發展不及預期。

注:本文爲西部證券2023 年7月23日研究報告:《從中報預告看,哪些細分行業業績超預期 ——A股2023年中報預告分析》,報告分析師:易斌 S0800521120001、慈薇薇 S0800523050004

標題:從中報預告看,哪些細分行業業績超預期

地址:https://www.iknowplus.com/post/16311.html