金融市場交易的信號:誰能贏得美國大選?

備受矚目的2024年美國大選結果僅剩兩周揭曉。這次大選異常膠着,過程中還出現了特朗普槍擊事件、民主黨臨時換帥等罕見的情況,選情也伴隨這些事件數次反轉。從民調和博彩賠率看,特朗普近期再度領先,這是否意味着特朗普一定能夠勝選?在2016年特朗普黑馬得勝後,民調響應率和准確性多受質疑,是否有其他方式能讓我們交叉驗證當前民衆對大選的判斷?資產又計入了怎樣的預期?

常用的大選觀測手段:搖擺州民調數據和博彩賠率均表明特朗普領先

相比全國民調數據反映全民普選下的支持率,搖擺州民調在美國“選舉人團”制度下比普選民調更爲關鍵,博彩賠率是大選的高頻觀測指標。近期,特朗普在關鍵搖擺州和博彩賠率都反超了哈裏斯。

► 特朗普在搖擺州重獲領先優勢。全國民調中哈裏斯保持1.6%的領先,但是從選舉人票看,近期特朗普在多個搖擺州的支持率明顯回升,重新在賓夕法尼亞州等關鍵搖擺州反超哈裏斯。如果以當前各州民調情形投票,特朗普和哈裏斯分別鎖定了己方陣營的219票和215票,考慮特朗普在搖擺州或再獲得93票,合計312票,已經超過270票獲勝條件。

圖表1:如果以當前各州民調情形投票,特朗普和哈裏斯分別鎖定了己方陣營的219票和215票

資料來源:RCP,中金公司研究部

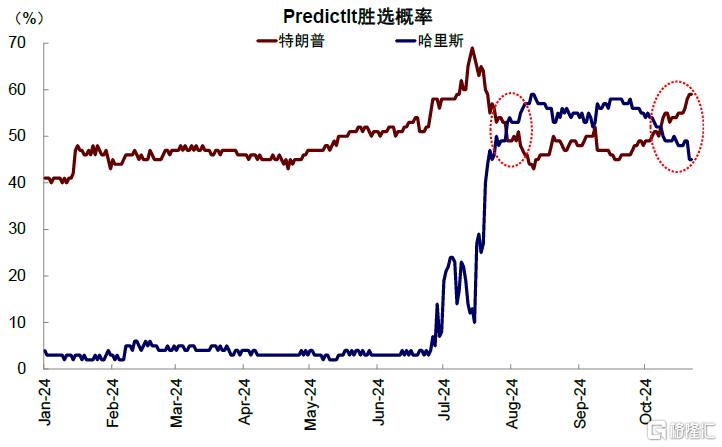

► 特朗普博彩賠率反超哈裏斯。根據PredictIt數據,截至2024年10月22日,特朗普以59%的博彩賠率反超哈裏斯,也是本次大選的第2次重要反轉:7月下旬,哈裏斯接任拜登後支持率迅速反超特朗普,10月10日再度反轉。

圖表2:特朗普以59%的博彩賠率反超哈裏斯,也是本次大選的第2次重要反轉

資料來源:Bloomberg,中金公司研究部

民調是大選的重要觀測工具,但由於調查樣本、投票選擇和選舉人制度等原因,過去大選中也存在過偏差。例如2016年大選中民調未對學歷因素進行關注,低學歷選民更支持特朗普,但卻不太愿意對民調做出回應,成爲“隱藏選民”。1948年杜威輸給杜魯門的大選中,部分杜威的支持者就曾因爲前期民調大幅領先,而沒有在大選日投票,最終杜魯門以4.5%的優勢贏下大選。因此,除民調之外,從別的角度再做補充也非常重要。

金融市場:對大選有指示意義,近期海外資產集中交易特朗普勝選

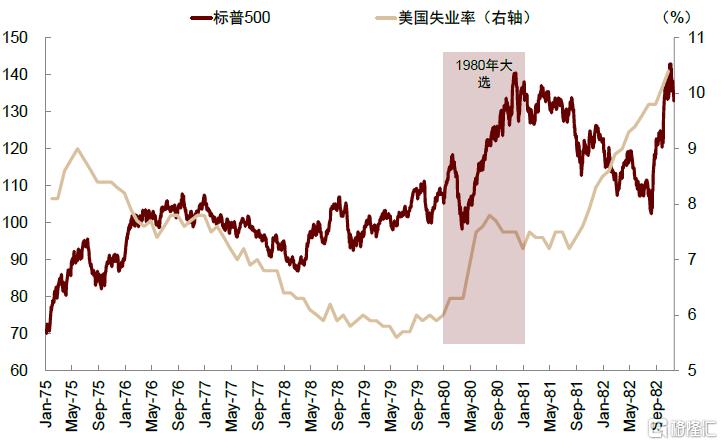

市場沒有水晶球,但市場也並非一無所知。2016年的大選同樣膠着,民調數據顯示希拉裏領先,最後看似特朗普黑馬獲勝,但金融市場中俄羅斯盧布對墨西哥比索在2016年全年趨勢性升值了40.4%,似乎早就預示了這點。1980年,喊出第一版MAGA(Make America Great Again)口號的裏根總統在膠着選情中獲勝時,在弱化政府幹預和大幅減稅等的自由主義政策預期下,美股扭轉前三年頹勢,1980年僅一年就貢獻了卡特總統任期四年的幾乎全部漲幅(1977年至1979年上漲0.45%,1980年上漲25.8%),即便背景是美國失業率在當年7月達到7.8%的區間高點。

圖表3:俄羅斯盧布對墨西哥比索在2016年全年趨勢性升值了40.4%

資料來源:Bloomberg,中金公司研究部

圖表4:美股1980年僅一年就貢獻了卡特總統任期四年的幾乎全部漲幅,即便當時失業率還在上升

資料來源:Haver,Bloomberg,中金公司研究部

資產交易的博弈與兩者政策取向緊密相關,在臨近大選時尤爲如此。特朗普和哈裏斯的政策分歧主要在:

► 對外政策:特朗普關稅政策更激進,哈裏斯政策對盟友更友善。特朗普堅持美國優先原則,宣稱可能對進入美國的所有商品徵收無差別的10%基准關稅[1],並對中國加徵60%或更高的關稅[2],且稱在貿易問題上也因爲墨西哥、加拿大和歐盟受損(screwed);對目前俄烏地緣局勢和美國移民問題特朗普都與民主黨持不同看法。在其上一輪任期中,美國不僅將中國進口關稅從2018年初的3.1%左右增加至20%以上(PIIE統計測算),全球其他國家的關稅也從2.2%加徵至3%。上一輪加關稅的行爲對歐洲、韓國等市場也造成了負面影響。哈裏斯則明確反對特朗普全面加徵關稅,並抨擊特朗普全面關稅政策實際爲消費稅,會“摧毀美國人”[3],其貿易手段可能更類似拜登政府,加徵中國部分行業的進口關稅,但對美墨加聯盟等盟友更加友善。

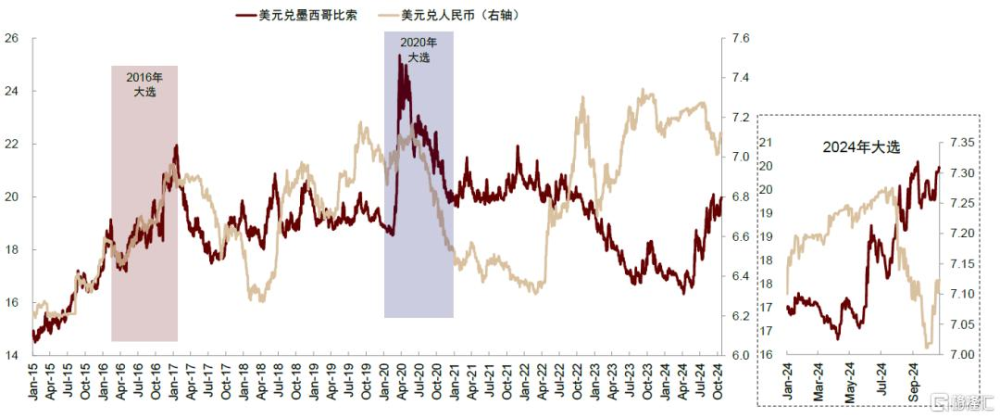

人民幣、墨西哥和越南匯率走弱,或在交易特朗普勝率上升。2016年特朗普參選時提議修建墨西哥邊境牆,並宣稱將收取“懲罰性關稅”。2020年10月,美國對越南啓動了兩項301條款調查,並在特朗普即將卸任的12月把越南列爲了匯率操縱國。受到這些政策預期影響,人民幣和墨西哥比索在2016年,尤其是11月大選結果出爐後貶值,在2020年大選升值。今年墨西哥比索從年中再度开始趨勢性貶值,9月底人民幣轉爲貶值,從7.01貶值至7.12,9月中至今越南盾貶值3.4%。

圖表5:今年墨西哥比索從年中再度开始趨勢性貶值,9月底人民幣轉爲貶值,從7.01貶值至7.12

資料來源:Bloomberg,中金公司研究部

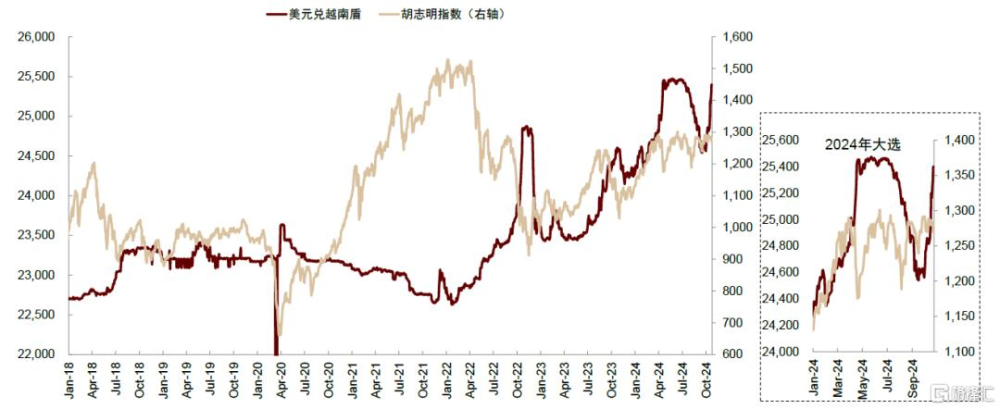

圖表6:越南盾從9月中至今貶值了3.4%

資料來源:Wind,中金公司研究部

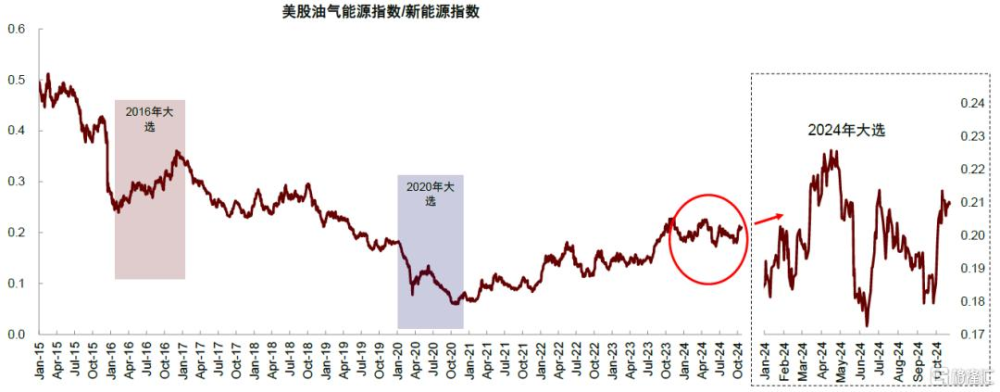

► 產業:特朗普更加支持傳統能源,哈裏斯支持清潔能源。特朗普稱“美國腳下的液態黃金比任何其他國家都要多”,支持加快發放石油、天然氣勘探許可,並宣稱要再度退出巴黎協定。哈裏斯更加支持發展清潔能源,多次明確表示發展清潔能源和維護環境正義是優先事項,曾稱氣候變化是“生存威脅”。

近期美股油氣指數相對清潔能源跑贏是爲印證。我們提取標普500指數中油氣能源指數和清潔能源公司指數來計算相對表現,油氣能源在2016年大選時趨勢性跑贏清潔能源,2020年大選則趨勢性跑輸。在2024年大選時,7月哈裏斯“蜜月行情”階段油氣能源再度跑輸,但9月底轉爲強勢上漲。9月26日以來,油氣能源大漲5.8%,清潔能源指數則大跌9.4%。

圖表7:9月26日以來,油氣能源大漲5.8%,清潔能源指數則大跌9.4%

資料來源:FactSet,Bloomberg,中金公司研究部

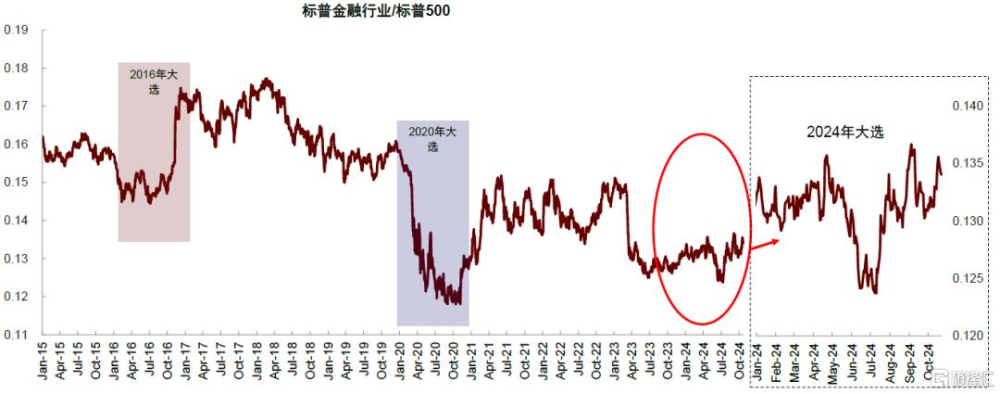

► 監管:相比拜登和哈裏斯政府,特朗普更傾向於放松監管。特朗普致力於恢復其任期內放松管制的政策,例如任期內出台的《放松監管法案》來放松《多德-弗蘭克法案》,希望減少阻礙就業、自由和創新的監管。哈裏斯並未對金融監管明確表態,但根據拜登及民主黨政策一貫取向和其過往經歷,哈裏斯對普通民衆權益、風險以及隱私權等非常重視,可能會維持強監管。

受監管強度影響較大的金融行業在9月底开始大幅跑贏指數。2016年標普金融行業相對大盤指數跑贏,2020年轉爲跑輸,2024年9月25日开始,金融行業再度快速且大幅上漲5.3%(同期標普500指數上漲2.3%),反映了寬松監管預期對該行業股價的提振。

圖表8:2016年標普金融行業相對指數跑贏,2020年跑輸,2024年9月底开始,金融行業再度快速大幅上漲

資料來源:FactSet,中金公司研究部

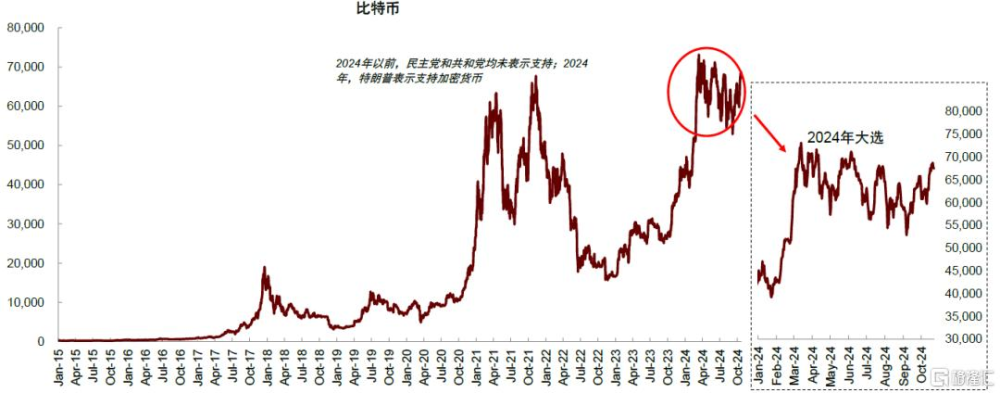

► 加密貨幣:特朗普對比特幣等加密貨幣持更开放的態度,其競選綱領稱共和黨將結束民主黨的加密貨幣打擊行動,反對創建中央銀行數字貨幣;將捍衛挖掘比特幣的權利,確保每個美國人都有權自行保管其數字資產,並在不受政府監視和控制的情況下進行交易。這種態度的轉變起始於2024年,2024年大選之前的特朗普對比特幣並不支持。比特幣近期也伴隨特朗普勝率上升應聲大漲。

圖表9:比特幣近期也伴隨特朗普勝率上升應聲大漲

資料來源:Bloomberg,中金公司研究部

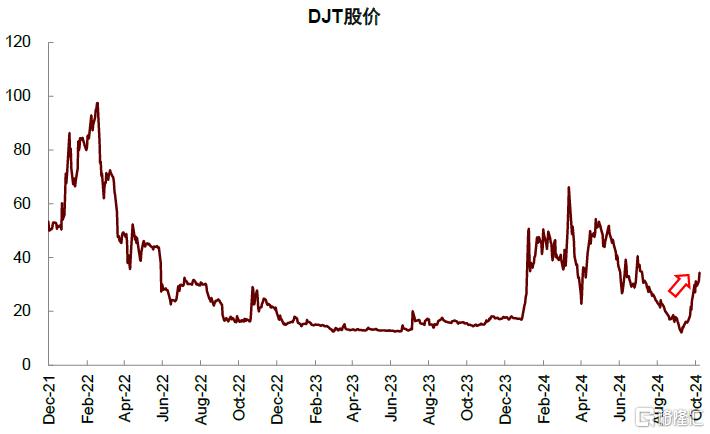

► 社交媒體:特朗普傳媒科技集團(DJT)自9月23日以來漲幅更是高達驚人的183.5%。

圖表10:特朗普傳媒科技集團(DJT)自9月23日以來漲幅更是高達驚人的183.5%

資料來源:FactSet,中金公司研究部

因此,總體來看,大多數與大選政策緊密相關的金融資產自9月底开始伴隨選情變化共同轉向“特朗普交易”。

經濟和資產影響:美元偏強,黃金中性、利率上行

我們在《2024年美國大選追蹤》系列報告中闡述了特朗普和哈裏斯不同組合下可能產生的影響。

從經濟影響看,哈裏斯政策框架下的美國經濟更類似拜登政府任期下的延續,即“不溫不火”維持現有路徑:需求增量的刺激力度不大,但影響供給的關稅和移民政策也更溫和。特朗普有可能帶來“大开大合”的變化:需求側大規模減稅提振美國經濟增長,但大幅加關稅、限制移民也可能造成供給側的通脹風險。在特朗普勝選情境下,“共和黨全勝”對增長和通脹提振最大;“特朗普+民主黨衆議院”可能是“最差”情形,即需求刺激受阻,但通脹擾動增加。

對資產來說,無論是“共和黨全勝”還是“特朗普+民主黨衆議院”的情境下,都更可能導致美債利率上升,美元走強(但需要關注行政幹預推動美元競爭性貶值),且即便由於高利率壓制,黃金也會因爲避險顯示出配置價值。差異在於,“共和黨全勝”情境下,經濟增長更好,美股盈利提振幅度更大,美債利率上升的幅度可能也會更高。

對中國而言,美國大選的影響除了體現在情緒上外,最爲直接的就是貿易與產業政策。若特朗普當選,加徵關稅在情緒上影響中國市場,或壓制相關風險資產表現,尤其是出口鏈;但邊際上更弱的出口和可能更大的外圍政治不確定性,可能需要政策爲實體經濟提供更多支撐。對美出口佔比低+對華進口佔比高的行業或具備相對韌性。

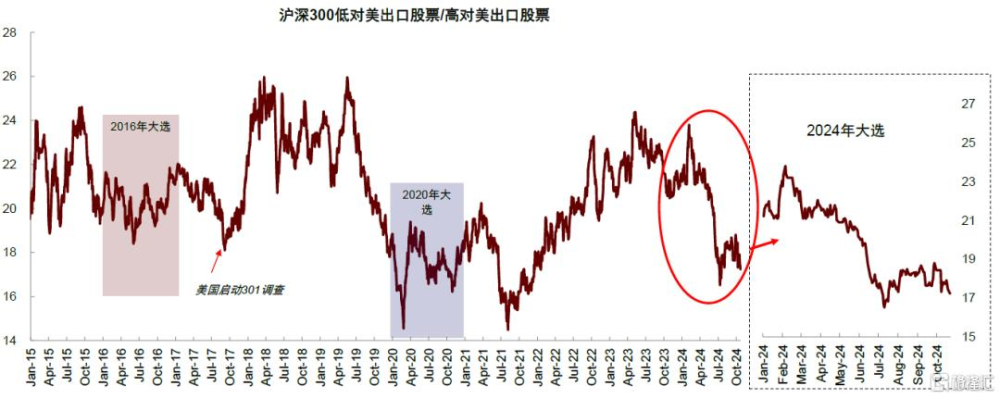

另需關注的是,相比海外資產,中國出口鏈可能尚未明顯反應選情變化。我們篩選了滬深300指數中美國收入佔比超過20%和低於1%的公司來對比。對美出口更低的公司在2016年大選時和2018年貿易摩擦階段都更有韌性,但2020年大選表現更疲軟。

這種差異都在接近選舉年中才出現,可能是因爲國內資產對美國大選信息的定價更滯後。在今年7月槍擊事件發生後,低美國收入佔比的公司短暫跑贏,但近期分化不明顯,或意味着在國內政策和預期有較大變化的當下,投資者對海外信息計入尚未充分。

圖表11:對美出口佔比低+對華進口佔比高的行業或具備相對韌性

資料來源:Wind,中金公司研究部

注:數據爲今年1-8月累計值

圖表12:相比海外資產,中國出口鏈可能尚未明顯反應選情變化

資料來源:FactSet,中金公司研究部

注:若無特別說明,報告數據均截至10月22日

風險提示:大選選情依然有變數,民調數據可能存在准確性問題,政策推出速度和進度或與市場預期不符

本文摘自中金公司2024年10月23日已經發布的《誰能贏得美國大選?——金融市場交易的信號》

李雨婕 分析員 SAC 執證編號:S0080523030005 SFC CE Ref:BRG962

繆延亮 聯系人 SAC 執證編號:S0080123070015 SFC CE Ref:BTS724

劉剛,CFA 分析員 SAC 執證編號:S0080512030003 SFC CE Ref:AVH867

標題:金融市場交易的信號:誰能贏得美國大選?

地址:https://www.iknowplus.com/post/160019.html