全市場都在等一個信號

今日A股一开盤,辦公室立刻響起此起彼伏倒吸一口涼氣的聲音,“居然崩了?”、“牛市幾天就結束了?”

作爲新希望的00後股民入場的第一天,也喜提最寶貴的一課,爆發歷史天量+回落行情的第二天,極大概率迎來暴擊。

果不其然,A股今日迎來牛市的第一次回調,滬指跌6.62%,深成指跌8.15%,創業板指跌10.59%,滬深京三市成交額2.97萬億元,較上日縮量5170億元。

全市場超5000只個股下跌,跌停個股數量高達858只,可見牛市的回調也很嚇人。

巨震調整下,“牛市旗手”證券板塊迎來第一波分化,東方財富今日上漲2.22%,成交額高達900億元,打破中國石油在2007年11月5日創下的699.9億元的個股單日歷史成交額紀錄。

中信證券上漲1.22%,成交額緊隨其後,高達421.97億元。天量成交額的背後,足以見得多空廝殺的慘烈程度。

牛市的第一次回調,是倒車接人嗎?

01

A股歷史上的牛市行情走勢

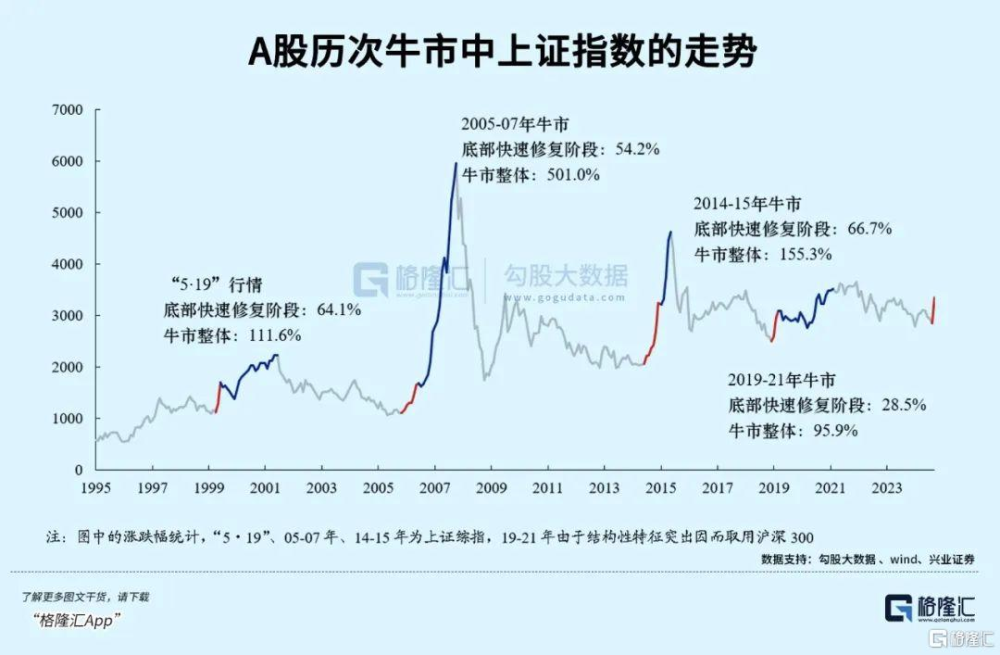

都說牛市多暴漲暴跌,以史爲鑑可以明智。我們就來看看A股歷次牛市到底怎么個暴漲暴跌法。

老股民應該對“5·19”行情有深刻記憶了。經過三年陰跌,1999年5月16日,“新國六條”的發布徹底引爆A股。

5月19日,上證指數從1057.7點开始,31個交易日內大漲66%。但進入下半年,由於企業經營不見明顯好轉,市場开始進入調整階段,回調幅度是前期漲幅的一半;2000年經濟企穩回升,A股开啓一波轟轟烈烈主升浪,2001年6月14日,上證指數達到2245.44點,整體漲幅高達111%。

A股歷史漲幅最大的牛市之一當屬“2005年-2007年”。經過漫長4年熊市後,2004年1月,第一個“國九條”發布,A股2005年6月出現歷史低點998點,7月22日穩增長政策开始發力,出台匯改和股權分置改革政策;

滬指快速衝高放量上漲21%,隨後在懷疑中調整了一個季度,再度逼近前期低點。市場後續是看到業績估值雙升才开啓一輪史詩級行情,上證指數從998點漲至6124點,漲幅高達500%。

2014年7月-2015年6月的牛市:2014年5月,第二個“國九條”發布,同年10月28日後,央行連續降准降息,以及貨幣政策工具使用PSL和MLF,對扭轉市場信心起了至關重要的作用,期間還有“一帶一路”政策、並購重組加速發展等;

A股從2014年7月开始上漲,快速上漲66%,隨後震蕩,10月开始確立主升浪行情,從2400點到2015年6月攀上5178點的頂峰,飆漲155%。

回顧這三段牛市的行情發展,會發現還挺有規律的。經過漫長下跌後,適逢一輪重大政策基調改變,股市开始放量大漲,隨後迎來一段時間的巨震調整,中間夾雜幾次放量大跌,再就是縮量上漲、縮量下跌,最後迎來新一輪主升浪行情。

所以爲什么說牛市往往更容易虧損,牛市啓動時,大多會經歷一個放量暴漲的階段,隨後震蕩逐步進入到上漲斜率相對平緩、持續時間更長、賺錢效應更強的階段。

經過A股這波快速上漲,相信很多投資者更是深刻理解什么叫“閃電劈下來的時候,你要在場”。

02

A股回調後將迎來新主线?

其實每一輪牛市主升浪行情都有一條主线,一般跟產業趨勢有關。“5·19”行情是互聯網的產業趨勢,2014年2015年創業板牛市,2019年-2020年是CXO、半導體。

從9月24日至今,A股仍處於牛市初期的萬物瘋漲的狀態,沒有看出一條明顯的主线,趁着本輪適時回調,尋找真正有基本面、有政策支持的方向,是接下來的關鍵。

如果確認A股是反轉邏輯,且有明確產業趨勢,更重要的是關注主线的空間。

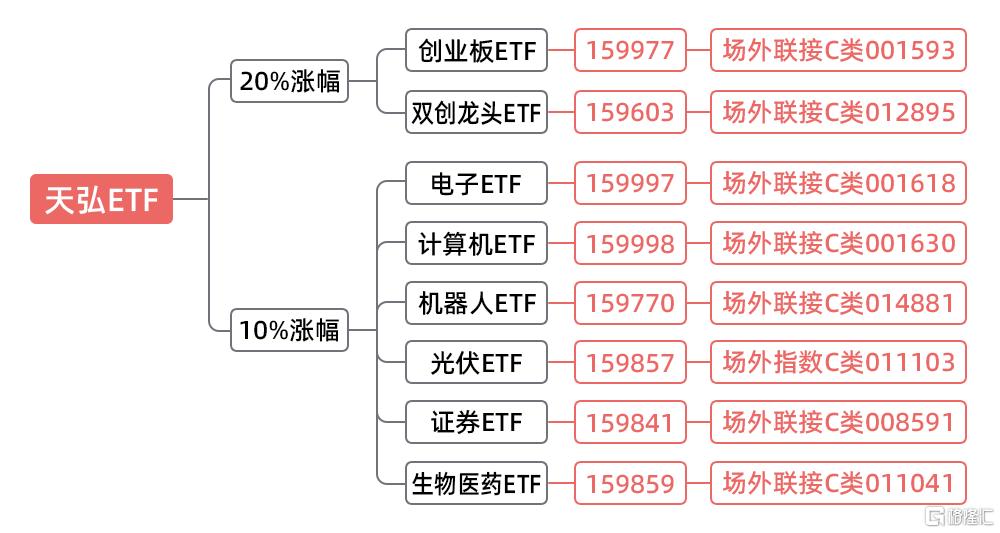

牛市最大受益者就是券商,證券ETF(159841)年內漲幅34.55%。

作爲承擔中國新發展動能的新質生產力不可忽視,尤其是以科創板、創業板爲代表,硬科技與並購重組結合將擁有極大的發展潛力。

因爲科技領域裏的小巨人可以充分利用政策優勢,實現低成本融資,進行並購重組、整合行業,提高競爭優勢。

再來看雙創板塊的基本面。出乎很多人意料,創業板和科創100是居然是今年上半年唯二有利潤正增長的指數。

對新股民而言,由於有2年交易時間的權限限制,买不了創業板和科創板,鑑於這兩個板塊作爲新質生產力的代表,這個時候唯一的辦法就是买指數ETF。比如,“20CM鋒利的矛”創業板ETF天弘(159977)和雙創龍頭ETF(159603)。

此外,作爲新三樣之一的新能源,依舊是最能代表中國新質生產力的方向。隨着政策引導企業合理生產,光伏兩大龍頭已經开始提價不卷了。只要不過度內卷,新能源企業接下來要盈利不是難事,不妨研究下光伏ETF(159857)。

中期角度看,人口老齡化帶來的醫療醫藥需求增加,國家安全相關領域如軍工信創等領域也值得重點關注,尤其是生物醫藥板塊。

生物醫藥全球一級投融資已經在觸底逐漸回暖,恰逢美聯儲時隔四年首次降息,以海外業務爲主的CXO公司訂單增速有望進一步回暖。同時,國內各地方各鏈條支持創新藥產業的相關政策的出台和落地,國內需求也將有好轉的可能。生物醫藥ETF(159859)跟蹤的國證生物醫藥指數近一個月漲超30%。

除了這些之外,國內半導體依舊承擔着的“全村希望”,國家安全的大方向是堅定不動搖的。

看今日滬指跌6個點、創業板指跌10個點的巨震之下,全市場依舊有超10只半導體行業ETF漲停,四連板的芯片產業ETF(159310)跟蹤的指數9月24日至今累計上漲近60%。

03

A股反彈還是反轉?

雖說瘋牛行情最大特點就是急漲急跌,但有股民戲言道:“就擔心還不是牛就先瘋了。”

怎么看本輪行情,反彈還是反轉?

大家吵得很激烈:“瘋漲最後還不是一地雞毛”、“沒有基本面哪來的牛市”…

不能說上述言論沒有道理,但任何事都要立足現實情況來討論。

過去三年,中國經濟修復一直呈現供給端好於需求端的態勢。今年年中,這一局面出現了微妙變化,需求持續乏力开始拖累供給端。這點從今年6月一线城市社零增速全部轉負就可以見一斑。

隨着房地產進入下行周期以及股市連續三年調整,大家痛感最明顯。作爲消費主力軍,資產負債表受損的情況下,推出再多以舊換新政策都可能成效有限。

個體也作出理性選擇:減少消費、提前還貸、加強預防性儲蓄。個人存款今年前7個月淨增加8.95萬億元至146.80萬億元。資金瘋狂湧入債券市場,“資產荒”隨之出現。

個體節衣縮食的理性選擇,加總後就成了合成謬誤,企業也不得不降本增效,然後反過來影響居民收入,最後誰都無法獨善其身。

2024年上半年,A股市場的上市公司整體表現不佳,總營收34.87萬億元,同比下降0.51%。淨利潤:2.9萬億元,同比下降超過3%。

轉機或許就在此時出現。

9.24新聞發布會、提前召开的9.26政治局會議透露出的新思路就是以需求側爲發力重點,穩樓市、提振股市,致力於減少企業和居民負債端壓力。

所以A股上漲的一個核心邏輯是交易居民和企業的資產負債表改善預期,信用的改善預期(大家愿意花錢了)。

居民的消費意愿被激活後,才有希望形成一個正向循環。接下來需求改善的核心是增加居民收入,關鍵在於企業的營收和盈利,後面需要觀察企業的盈利能否回升。

但後續上市企業盈利能否改善,名義GDP能否起來,誰也不知道,這是個概率問題,我們只能邊走邊看。

04

結語

本輪政策轉向還有一個很重要的變化,去年开始,決策層對資本市場的關注度持續上升,今年央行創設性推出兩項結構性貨幣政策工具支持股市,這是前所未有的。

細細想來,房地產過去是承載國內居民財富效應累積的一個很重要載體。中國人民銀行2020年的一份調查數據顯示,城鎮居民家庭戶均總資產是317.9萬元,其中70%是房產。

隨着“房住不炒”的提及以及房地產本身進入長期下行周期,政策此時對資本市場的重視,實際上是想將居民財富引入股市。

這要成爲現實的關鍵是,股市能不能帶來財富效應,也就是股市能不能持續性上漲。

財富效應肯定不是一蹴而就,不是說A股最近兩周漲得好,大家口袋有錢,都高高興興去消費了,企業也有收入,大家繼續买A股,然後財富效應就起來了……

實際上,很多投資者在9月24日前都熬不住割肉了,今年上半年基民淨贖回了5198億的主動權益基金。在這種情況下,財富效應短期要惠及2億股民、7億基民肯定是很難。

站在政策的角度肯定也不是希望引導出一輪瘋牛行情,而是可持續的健康慢牛。

9月的政治局會議再提努力提振資本市場時,強調的是引導中長期資金入市。

從A股瘋漲一周後,就有新聞提及“不要誤讀央行的貨幣政策工具”、“嚴禁銀行信貸資金違規進入股市”等,就可見監管的態度了。

如果我們明確本輪政策最大目標就是改善內需,那是不是意味着就算短時間效果不明顯,政策也會繼續加碼,直至達到目的?

全市場都在等一個信號。今日盤中,國務院新聞辦公室公告將於10月12日舉行新聞發布會,介紹“加大財政政策逆周期調節力度、推動經濟高質量發展”有關情況。(全文完)

風險提示:觀點僅供參考,不構成投資建議。指數基金存在跟蹤誤差,基金過往業績不代表未來表現。購买前請閱讀《基金合同》《招募說明書》等法律文件。請根據白身風險承受能力、投資目標等選擇適合自己的產品。市場有風險,投資需謹慎。

標題:全市場都在等一個信號

地址:https://www.iknowplus.com/post/155279.html