專注煤炭設備維修領域,速達股份上市首日开盤漲超56%!

格隆匯獲悉,9月3日,速達股份(001277.SZ)登陸深交所主板,保薦機構爲國信證券股份有限公司。速達股份上市首日开盤上漲56.91%,开盤股價50.21元/股;截至上午收盤,股價上漲42.47%,市值爲34.65億元。

速達股份本次發行價格32元/股,發行市盈率爲15.05倍,低於同行業上市公司平均市盈率21.55倍;發行數量爲1900萬股,佔發行後總股本的25%。

本次發行募集資金總額6.08億元,扣除發行費用(不含稅)後,募集資金淨額爲5.26億元。主要用於擴大再制造暨後市場服務能力項目、研發中心建設及償還銀行貸款。

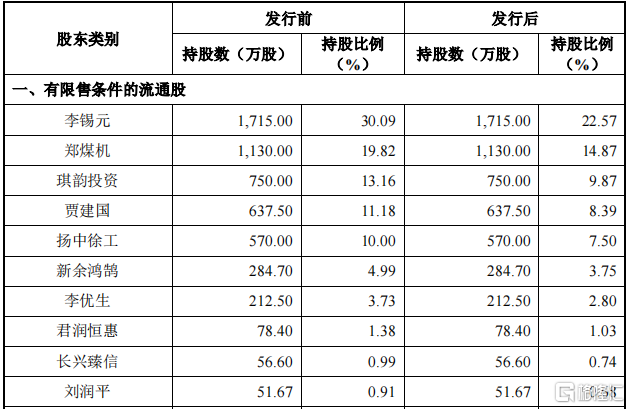

本次發行後,公司共同實際控制人李錫元、賈建國及李優生三人通過直接持股和間接支配的方式合計控制公司38.25%的表決權;發行前後實控人不變。

本次發行前後前十大股東持股變化情況,來源招股書

速達股份的前身是鄭州煤機速達配件服務有限公司,最初是由創始人李錫元和鄭煤機共同出資成立的。因此,在申報上市的過程中,與鄭煤機之間的關聯交易、業務獨立性等問題深受市場關注。

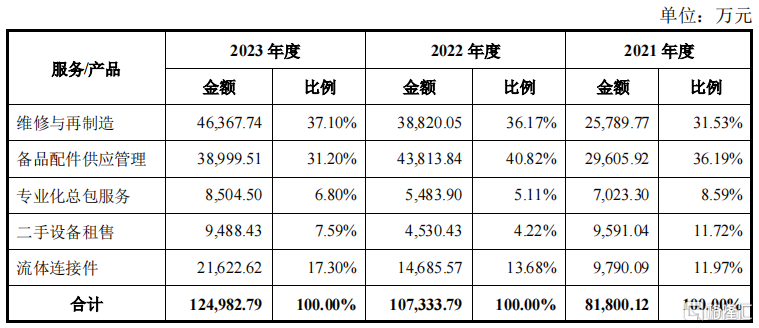

速達股份業務目前主要圍繞煤炭綜採設備液壓支架开展,爲煤炭生產企業提供維修與再制造、備品配件供應管理、二手設備租售等綜合後市場服務,並爲機械設備生產商提供流體連接件產品。

其中維修與再制造和備品配件供應管理是公司的核心業務,兩項合計佔比超60%。

公司業務結構,來源招股書

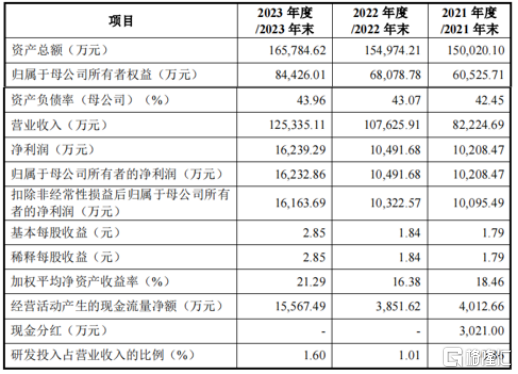

2021年至2023年(簡稱“報告期”),分別實現營業收入8.22億元、10.76億元和12.53億元,同期分別實現淨利潤1.02億元、1.05億元和1.62億元。總體呈穩定上升的趨勢;公司毛利率分別爲27.65%、24.03%和27.36%。

最新報告期,2024年上半年公司的營業收入爲5.70億元,淨利潤爲7896.05萬元,同比分別變動-4.03%和16.64%。

報告期主要財務指標,來源招股書

報告期內,公司應收账款账面價值金額分別爲3.06億元、4億元和4.7億元。雖然公司應收账款账齡主要在1年以內,但隨着公司經營規模的擴大,應收账款金額可能保持在較高水平,較大金額的應收账款將影響公司的資金周轉速度,給公司的營運資金帶來一定壓力。

2021年至2023年,公司前五大客戶合計收入佔比分別爲68.98%、73.86%和64.37%。其中,公司對國家能源集團下屬公司收入合計佔比分別爲30.94%、38.23%和29.37%,客戶集中度較高。

此外,公司面臨一定的政策風險。2021年10月,國務院印發了《2030年前碳達峰行動方案》,將會對煤炭行業產生重大影響。下遊煤炭开採企業的存量綜採設備的使用情況和新增綜採設備的投資將直接影響其對後市場服務的需求。

如未來主管部門進一步出台有關節能減排的政策,都將進一步對公司下遊煤炭行業產生影響,進而影響到公司所處的煤炭綜採設備後市場服務行業。

標題:專注煤炭設備維修領域,速達股份上市首日开盤漲超56%!

地址:https://www.iknowplus.com/post/143545.html