傑克遜霍爾年會在即,鮑威爾迎關鍵時刻

備受矚目的全球央行年會即將拉开帷幕,市場目光正緊盯鮑威爾。

8月22日至24日(周四至周六),傑克遜霍爾經濟政策研討會將在美國懷俄明州舉行。

全球主要央行政策制定者、頂級經濟學家、學者將齊聚一堂,共同討論全球經濟狀況。

其中,最大亮點莫過於美聯儲主席鮑威爾將在周五發表的主題演講,預計他或暗示美聯儲接下來的政策方向。

周四,在市場押注美聯儲寬松政策臨近之下,美元在近八個月低位窄幅震蕩,現報101.229。

美聯儲的政策拐點

過去兩年裏,鮑威爾一直決心战勝通脹,即便可能導致經濟衰退。

自2022年开啓新一輪加息周期以來,美聯儲已經連續11次加息,累計加息幅度高達525個基點,开啓了美聯儲歷史上最快的加息周期。

不過去年7月开始,美聯儲便沒有再調整過貨幣政策。目前,聯邦基金利率目標區間爲5.25%至5.5%,爲23年來最高的利率水平。

但隨着通脹在美聯儲2%的目標上取得進展,降息的呼聲越來越高。

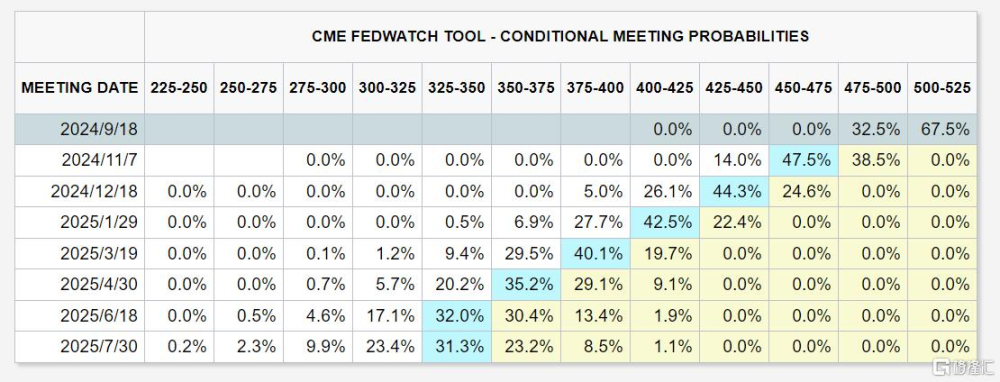

而眼下,市場的分歧已經不是美聯儲會否降息,而是降息多少的問題。目前,外界普遍預計9月或降息25個基點。

據CME美聯儲觀察工具,交易員預計9月降息50個基點的概率爲32.5%,降息25個基點的概率爲67.5%。預計美聯儲將在今年降息100個基點。

紀要顯示,絕大多數的決策者也認爲,最近的數據增強了他們對通脹持續向2%邁進的信心。如果數據繼續大體符合預期,那么在9月會議上降息可能是合適的。

另外值得關注的是,勞動力市場發出危險信號。

此前,美國7月非農就業人數大幅低於預期,當月僅新增了11.4萬個崗位,同時失業率超預期升至了4.3%,觸發了預示經濟衰退的“薩姆門檻”。

昨天,。數據顯示,2023年4月-2024年3月期間,美國的新增非農就業人數下修了81.8萬人,爲2009年來最大值。

數據的大幅下修,說明美聯儲可能低估了勞動市場的疲軟。

在9月議息會議前,7月CPI、8月非農、8月CPI等數據的發布將成爲美聯儲降息節奏的重要信號。

此前,鮑威爾也曾表示,如果通脹數據有進一步的進展,將支撐美聯儲9月降息。

年內,美聯儲政策會議還有三次,分別在9月、11月、12月。

交易員們普遍認爲,隨着通脹逐漸回落至2%的目標,美聯儲可能將選擇通過降息來應對勞動力疲軟的跡象。

鮑威爾會釋放怎樣的信號?

不過就眼下的傑克遜霍爾全球央行年會來說,鮑威爾預計仍將採取溫和的語氣,不敢大膽唱“鴿”。

一方面,他需要給出9月美聯儲足夠有力的降息理由;另一方面,又不能引發市場對經濟擔憂。

“美聯儲傳聲筒”Nick Timiraos撰文指出,美聯儲抗擊通脹的最後階段是決定成敗的時刻。鮑威爾希望在不出現衰退的情況下降低通脹,而接下來的幾個月將是至關重要的。

如果他成功地實現經濟軟着陸,即在失業率不大幅上升的情況下降低通脹率,這將是一項值得載入央行名人堂的歷史性成就。

如果他失敗了,在高利率的重壓下,經濟無論如何都會陷入衰退,他將證明上述關於美聯儲的古老格言。

德意志銀行首席美國經濟學家Matthew Luzzett也表示,鑑於美聯儲對經濟數據的關注,鮑威爾很難在傑克遜霍爾預先承諾一個特定的軌跡。

高盛則表示,鮑威爾最重要的是在講話中展示對通脹的信心。

“考慮到7月FOMC會議後公布的數據,我們預計鮑威爾將對通脹前景表達更多信心,並更加強調就業市場的下行風險。”

高盛指出,近期失業率的上升,以及就業市場其他較爲疲軟的指標,應該會促使美聯儲加快降息步伐。

不過,該行目前預計不會降息50個基點。預計9月、11月和12月將連續三次降息25個基點,明年還會進一步按季度降息,目標是將利率降至3.25%至3.5%之間。

標題:傑克遜霍爾年會在即,鮑威爾迎關鍵時刻

地址:https://www.iknowplus.com/post/139865.html