47億紅包雨背後,是平安銀行越走越穩的路

在弱復蘇周期下,高股息資產的防御性優勢突出,疊加政策面強化引導上市公司分紅,進一步提升了長线資金對高股息資產的青睞。中金、中信建投、天風等多家機構出具的研報均有類似觀點,即高股息策略價值目前仍然相對佔優。

銀行作爲高股息板塊的代表,在分紅表現上處於市場領先地位,平安銀行無疑是個值得關注的樣本。

根據最新中報數據,平安銀行擬進行2024年中期利潤分配,每10股派發現金股利人民幣2.46元(含稅),按歸母淨利潤計分紅率爲18%,現金分紅共計47.7億元。

這是平安銀行首次發起的中期分紅方案,也爲整個銀行業分紅打了個樣。根據管理層透露,中期18%不代表年末也是這個數字,給年底分紅留出了余地。這也讓市場對於平安銀行後續分紅保留了更多期待。

在行業整體承壓的時候,有能力率先在股東回報方面做出成績,平安銀行一定做對了些事情。

01有質量的發展,是中報的主要信號

今年上半年,平安銀行實現營收771.32億元,淨利潤258.79億元,同比增長1.9%,整體符合市場預期。

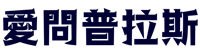

在當前行業整體進入降息周期的背景下,銀行業整體淨息差都在同比下滑。東興證券研報指出,截至今年上半年,銀行業整體淨息差爲1.54%。其中,股份制銀行總體淨息差爲1.63%。

在有效需求不足的環境下,爲了積極響應讓利實體經濟的政策指引,平安銀行的淨息差也不可避免地有所收窄,但相較於股份制銀行整體水平,平安銀行還是處於領先地位。截至Q2,平安銀行淨息差爲1.96%。

與此同時,爲了緩解息差收窄對銀行業績帶來的衝擊,平安銀行積極把握市場機遇,在非息收入方面有良好表現。今年上半年,平安銀行非利息淨收入佔比達到36.36%,同比提升7.05個百分點。

對銀行業而言,上行期更看重規模增速,下行期則要注重對風險的把控,尤其是後者事關銀行的“生死存亡”。相比較短期的營收利潤,資產質量的提升在當下或許更值得關注,也是此次平安銀行中報傳遞出來的最核心信號之一。

今年上半年,平安銀行不良貸款率爲1.07%,同比增長1個bp,但年化不良貸款生成率1.69%,相較去年全年下降20個bp,邊際改善效果突出。同時,平安銀行的逾期貸款余額及佔比較上年末實現雙降。截至6月末,該行的逾期貸款余額佔比 1.39%,較上年末下降0.03個百分點。

此外,平安銀行的核心一級資本充足率、一級資本充足率以及資本充足率均超過標准值20%以上。其中,核心一級資本充足率達到9.33%,相較去年同期提升0.11個百分點。

可以看到,如今平安銀行可以兼顧高分紅以及資本實力的持續補充,高質量發展的底色得以彰顯。

02算好账,才能走得遠

回顧平安銀行近些年取得的成績,很關鍵的一點在於對零售战略的持續推行。管理層在此次的中報業績會也再次明確,平安銀行對於零售战略會繼續堅持推行下去。

但隨着內外部環境劇變,零售轉型也的確面臨着困難,管理層也坦言目前業績指標上最大的壓力來自零售。因此,發展零售的大方向不變的前提下,如何做出適當的战術調整就十分考驗平安銀行。

貸款端很明顯地體現了這一點。

近兩年,平安銀行摒棄了過往“高風險、高定價”的擴張模式,“主動收縮高風險業務,加碼中風險業務”成爲了業務發展的主基調。這的確會帶來營收層面的壓力,從風險管理與資本安全的角度來看,放棄短期營收,追求長期更穩健的利潤增長才是正解。

當然,營收壓力是現實存在的。管理層也坦言,壓降高風險產品導致營收下滑很快,去年也面臨了很多內部不同聲音的壓力,還好頂住了誘惑,如果多做幾千億的高風險產品,情況會變得不可收拾,現在想起來都後怕。

除了產品層面的調整外,渠道的變化也值得關注。

長期以來,平安銀行依賴中介渠道獲客,這其中存在一些問題。首先,中介渠道可能會向客戶收取費用,既增加客戶負擔,又一定程度上損害了銀行的名譽和客戶滿意度。此外,中介渠道透明度相對較低,管理和風險控制可能存在不規範的操作,增加了銀行的風險系數。

爲此,平安銀行近年來持續加大自營渠道建設,這與其自身稟賦也有着密切聯系。

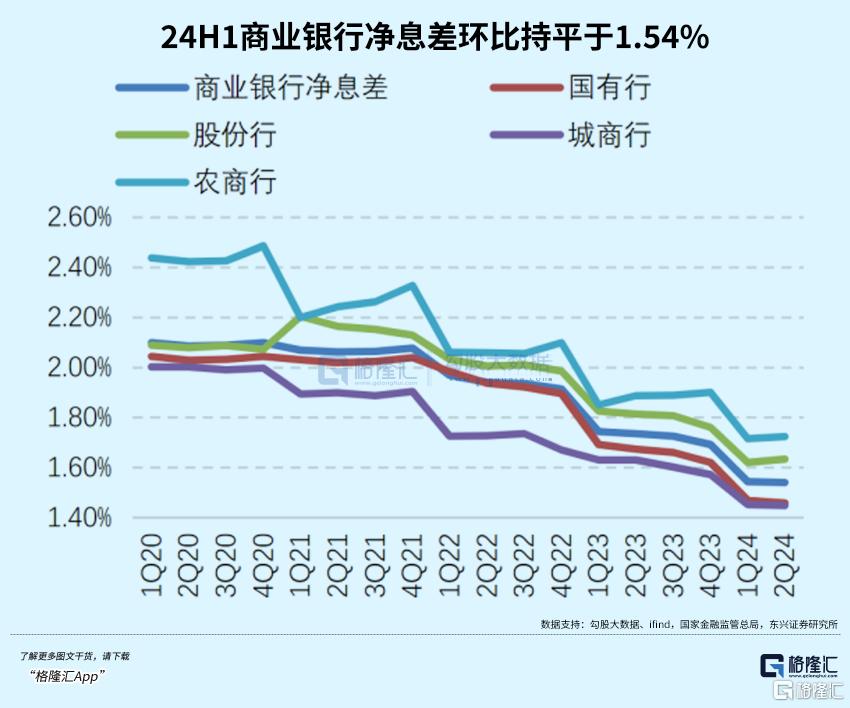

一方面,背靠平安集團,平安銀行可以充分發揮集團的綜合金融優勢,形成差異化競爭。今年上半年,綜合金融模式對零售業務產生了明顯正向反饋:財富客戶淨增戶數佔比 38.8%;管理零售客戶資產(AUM)淨增額佔比 61.7%;汽車金融貸款發放額佔比 16.8%;信用卡新增戶數佔比10.8%。

另一方面,平安銀行注重數字化建設,通過线上產品構建了“獲客、轉化、活躍、留存”的全周期經營鏈路。

截至6月末,平安口袋銀行APP注冊用戶數約1.7億戶,較上年末增長 2.2%,月活躍用戶數(MAU)4,338.25萬戶;今年上半年,遠程銀行人均有效服務客戶數較2023年提升超80%,爲超580萬大衆客戶提供7×24小時的“陪伴式”服務。

與此同時,平安銀行還進行了徹底的組織架構改革。

原有的事業部被打散重塑,取而代之的是公司金融、零售金融、資金同業、風險管控、信息科技、共同資源六大板塊,更加貼合“零售做強、對公做精、同業做專”的战略方針。

平安銀行還精簡了總行架構,改變了過去以條线爲主的組織結構,賦予分行更大的自主權,讓一线員工能夠更好發揮主觀能動性,積極應對市場變化。

03順應國家战略,支持實體經濟發展

在零售業務階段性調整的背景下,對公業務頂了上來。

截至今年6月末,企業貸款余額1.59萬億元,較上年末增長11.4%,拉動了整體貸款規模增長。

這也是平安銀行战略有效性的側面體現,在零售遭遇短期外部衝擊時,對公可以予以支援,讓零售緩口氣,相互補位保證銀行能夠在長期轉型過程中降低業績波動性。

對公做精的具體表現在對行業布局的持續優化上。

一方面,爲了保障基本盤穩固,繼續支持基礎行業穩步發展。今年上半年,平安銀行在基礎設施、汽車生態、公用事業、地產等四大基礎行業新發放貸款2005.40億元,同比增長 42.1%。

另一方面,着眼於長期發展,加大對新興行業的支持力度。2024年上半年,新制造、新能源、新生活等三大新興行業貸款新發放1061.42 億元,同比增長 47.1%。

其實,從更高維度來看,平安銀行的布局符合“科技金融、綠色金融、普惠金融、養老金融、數字金融”五篇金融大文章的內涵,積極踐行着金融的政治性、人民性。

比如推動業務模式創新,賦能制造業企業,截至6月末,該行行制造業中長期貸款余額較上年末增長15.9%,高於發放貸款和墊款本金總額增幅15.7個百分點;完善信貸服務體系,讓普惠金融落到實處,推出“科創貸”滿足科技型中小企業需求,並以發送利息券、減免結算費等方式,進一步降低小微企業服務成本;拓寬鄉村資金渠道,大力支持鄉村振興,截至6月末,該行行涉農貸款余額 1576.52 億元,較上年末增長19.7%。

順應國家發展战略,支持實體經濟發展,既是對金融機構的要求,也是平安銀行長久以來的真實寫照。

04結語

在宏觀承壓的環境下,銀行業日子都不容易,銀行業的整體估值落於歷史區間低位,也反映了市場對此悲觀預期。但拉長時間維度來看,上行周期終歸會到來,彼時能夠率先復蘇的選手,至少要在逆境中活下去,並且活得不錯。

平安銀行憑借靈活的战略調整以及良好的風險管理,實現了穩健業績,盡管在營收層面存在短期壓力,但通過數字化轉型和更高的內部效率提升了利潤水平,保障了慷慨分紅政策的延續。

找到了應對短期市場變化和長期可持續發展之間的平衡點,平安銀行越走越穩了。

標題:47億紅包雨背後,是平安銀行越走越穩的路

地址:https://www.iknowplus.com/post/139178.html