人民幣匯率急升:基礎、觸發與走向

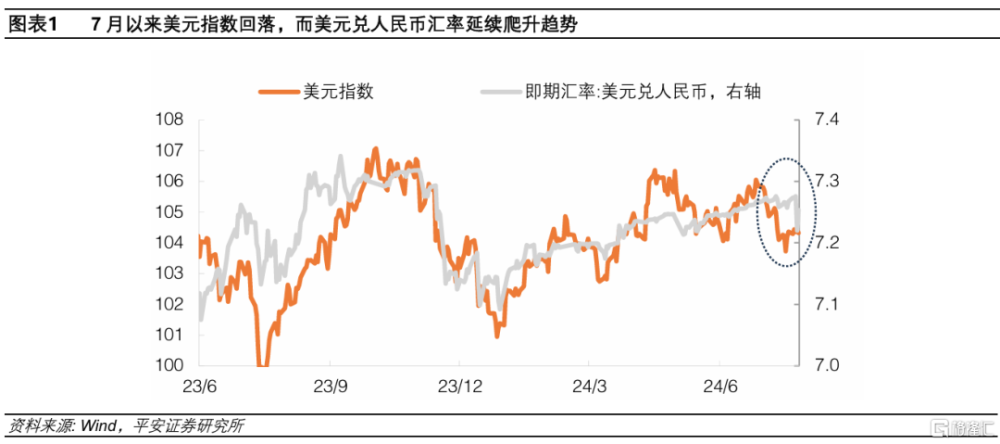

2024年7月24-25日,美元兌人民幣匯率連續兩日快速升值,在岸與離岸匯率分別累計升值389點和491點,25日分別收於7.2360和7.2403。截至8月1日,上述匯率盤中最強均達到7.21左右。而在此之前,美元兌人民幣匯率已低斜率爬升超過半年,人民幣貶值預期較濃,此番人民幣“急升”引發市場對人民幣走向拐點的討論。本篇報告分析人民幣本次急升的宏觀基礎和觸發因素,在此基礎上提出我們對接下來人民幣匯率走向的判斷。

01

人民幣急升的宏觀基礎

7月24-25日人民幣的“急升”,主要是在美元指數回落、中國穩增長政策加碼、貿易順差創新高三大背景下得以實現的。

1、美元指數回落

美元指數自7月以來回落,而人民幣匯率反映不足,積累了“補漲”勢能。美元指數在6月26日曾升至106上方,但隨後由於美國關鍵經濟數據走弱,包括7月5日公布的非農數據以及7月11日公布的CPI數據超預期降溫等,市場對美聯儲降息的期待明顯上升,驅動美元指數一路回落。6月27日至7月24日期間,美元指數下跌1.6%,曾於7月17日跌至103.7,創下近四個月以來新低。同期,人民幣匯率並未跟隨上漲,保持在7.27附近窄幅波動。

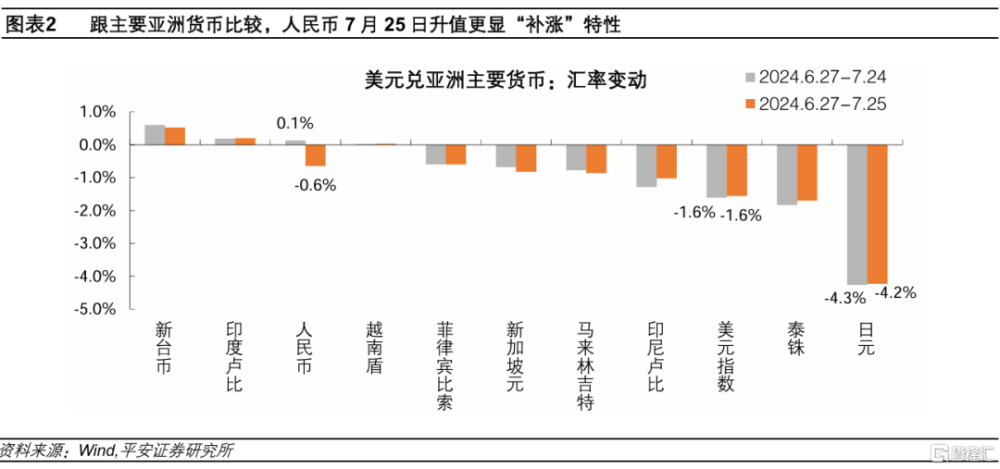

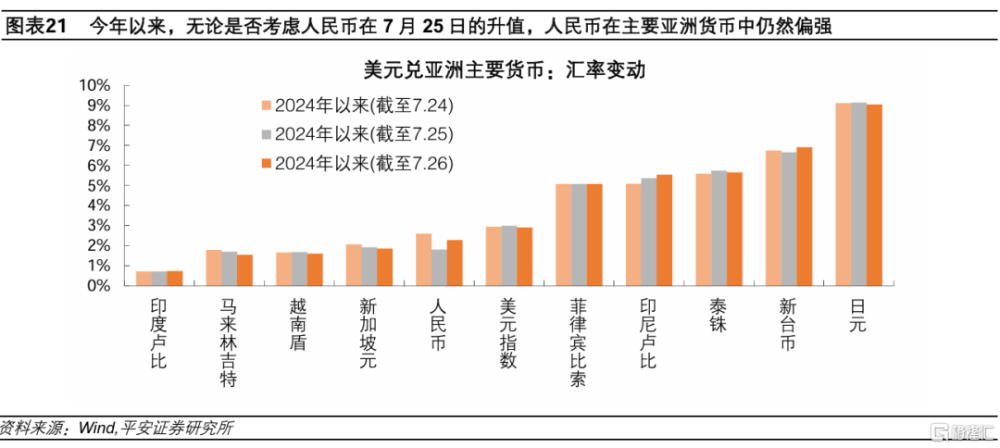

與主要亞洲貨幣的升值相比,人民幣更顯“補漲”特性。6月27日至7月24日,在美元指數回落的同時,以日元爲首的亞洲貨幣均出現一輪明顯升值。期間,日元、泰銖、印尼盧比等兌美元分別升值4.3%、1.8%和1.3%,而人民幣匯率小幅走貶0.1%,與主要亞洲貨幣走勢背離。在7月25日人民幣升值後,人民幣升值的幅度仍然不及多數亞洲貨幣。

2、穩增長政策加碼

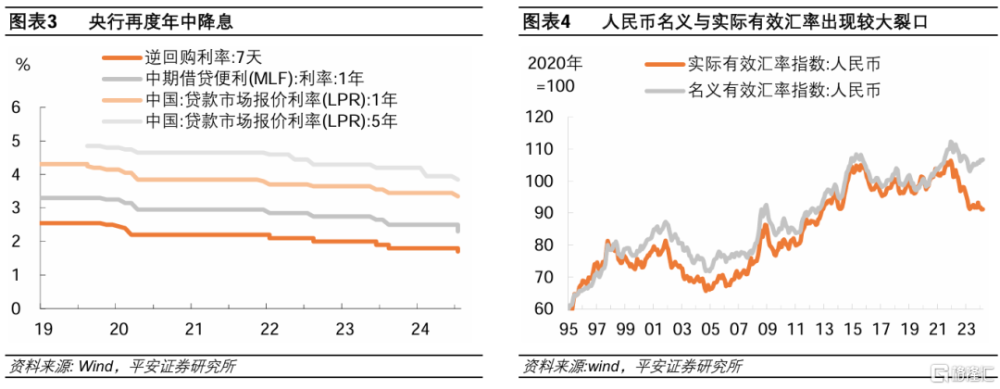

7月18日二十屆三中全會通過《中共中央關於進一步全面深化改革 推進中國式現代化的決定》,夯實了未來五年推進改革的決心。同時也對當前經濟工作做出高層部署,強調“堅定不移實現全年經濟社會發展目標”,“落實好宏觀政策,積極擴大國內需求,因地制宜發展新質生產力”。大會過後,國內穩增長政策明顯加碼、加快:7月22日,央行公告降息10bp。7月25日,MLF二度操作降息20bp,國有大行集體調降存款掛牌利率。同日,國家發改委、財政部發布《關於加力支持大規模設備更新和消費品以舊換新的若幹措施》,明確由國家發展改革委牽頭安排3000億元左右超長期特別國債資金,加力支持大規模設備更新和消費品以舊換新。

市場期盼已久的全面降息、財政加碼集中出台,釋放出政策重心向“穩增長”傾斜的信號,對於提升國際市場對中國經濟的信心、增強人民幣保持穩定的根基,至關重要。盡管降息不利於中美利差收窄,但從市場表現來看,人民幣匯率在降息後反而表現出“利空出盡”的傾向。正如我們在《》中指出的,當前由於國內低物價的延續,我國名義與實際有效匯率指數出現較大裂口,貨幣政策形成了“對內高實際利率vs對外低實際匯率”的組合,也就是說貨幣政策在利率與匯率之間事實上更偏重於了穩匯率,亟需在對內穩增長中發揮更大作用,如此才能實現人民幣匯率的根本強健。

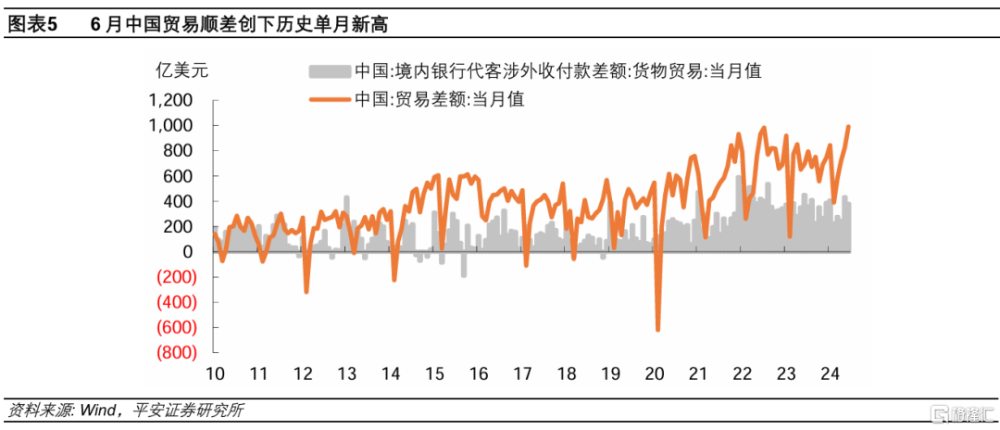

3、貿易順差新高

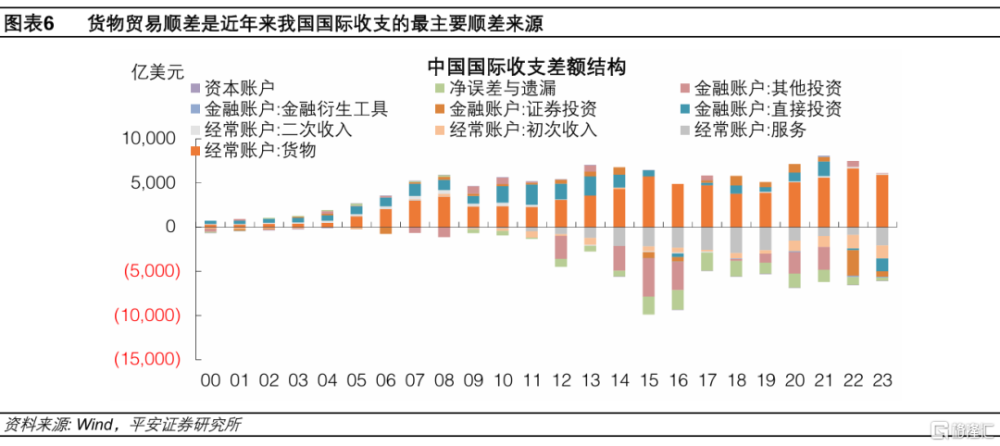

上半年出口成爲中國經濟的一大亮點。上半年我國實際GDP中貨物和服務淨出口的拉動從2023年的-0.6個百分點上升爲0.7個百分點,對於實現上半年5%的GDP增速發揮了重要作用。特別是,6月中國貿易順差達到990億美元,創下歷史單月新高。而貨物貿易順差是我國國際收支的最主要順差來源,外貿保持高順差爲人民幣匯率提供了穩健的基礎。

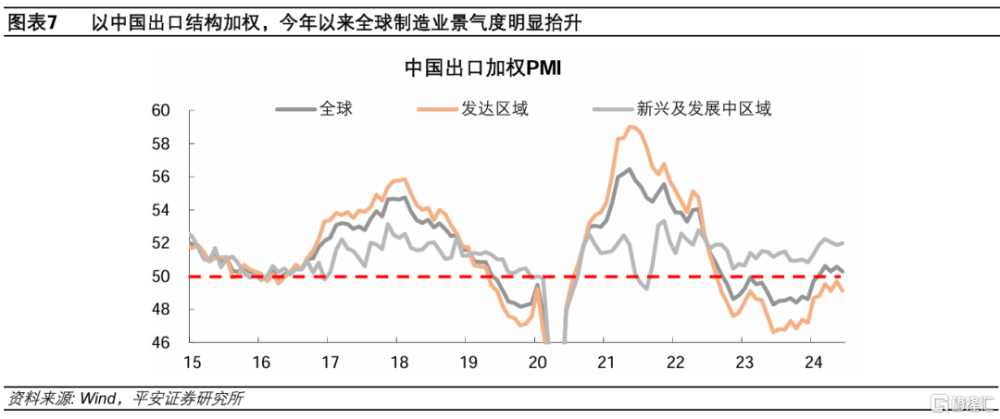

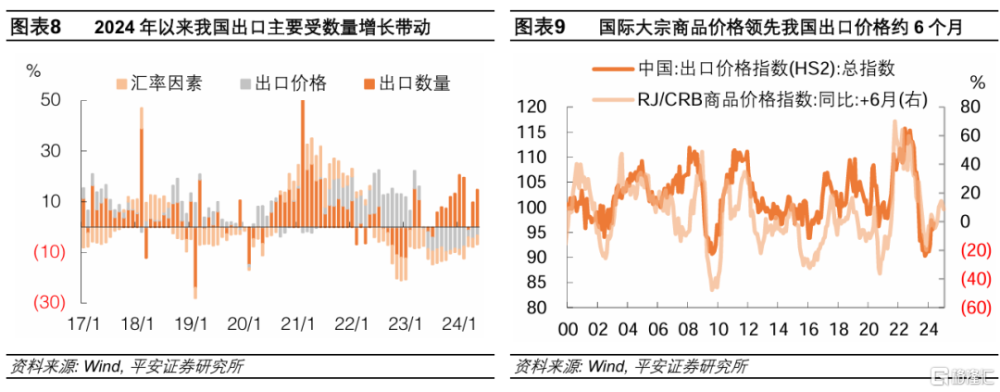

短期出口韌性有望持續。我們認爲,三季度中國出口有三點支撐:一是,出口增長的外需基礎較好。當前發達國家的“再工業化”與發展中國家的“工業化”進程交疊共振。2024年以來,美國制造業步入新一輪庫存周期的上行階段。從美國較爲穩定的庫存周期時長(3-4年)推斷,本輪制造業補庫有望延續1-2年,對全球制造業景氣形成帶動。同時,巴西、印度等新興和發展中區域制造業PMI進一步擡升,“巴西新工業”計劃、“印度制造”等爲全球制造業景氣注入新動能。二是,出口“價”的回升。拆分量、價、匯因素,今年上半年我國出口較快增長主要體現爲數量因素的拉動,而出口價格的下降、人民幣對美元的貶值,都對美元計價的出口金額增速產生拖累。而今年以來國際大宗商品價格增速反彈,尚未充分反映在我國出口價格中,預計其對出口價格帶動的逐步浮現至少會持續到今年11月。三是,美國大選前“搶出口”的可能性。11月美國大選爲全球經貿環境帶來不確定性,考慮到美國總統換屆後對華關稅等政策可能生變,企業或有提前出口的訴求。

02

人民幣急升的觸發因素

1、日元升值產生聯動

日元近期較快升值。7月10日以來,美元兌日元匯率由160關口一路下跌,並在7月24日跌破155重要心理關口,7月31日跌破150。日元升值背後有一系列推手:首先,日本政府在7月11-12日疑似進行了多輪匯市幹預;其次,日本國內支持日本央行加息的呼聲較多。路透社7月24日報道稱,日本央行下周將考慮加息,並計劃在未來幾年將債券購买規模減半,7月31日日本央行“兌現”加息,進一步助推日元升值;再者,美國總統候選人特朗普當選預期強烈,其傾向於“弱美元”的言論,也助長了日元升值預期。

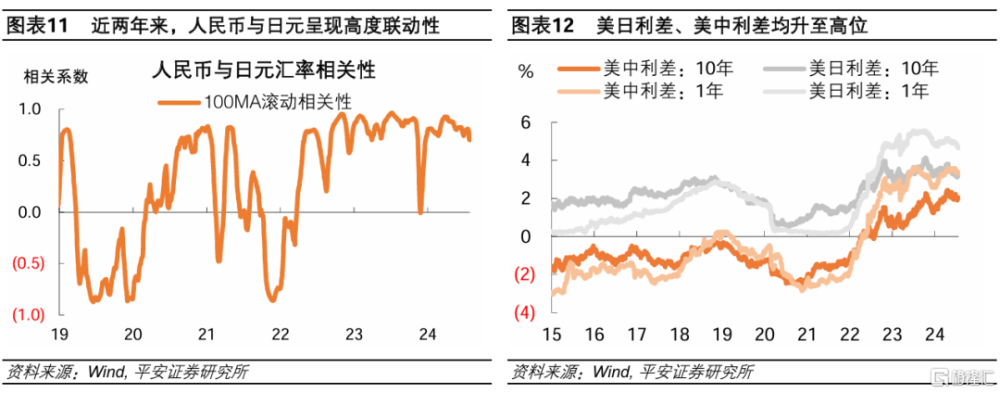

人民幣與日元保持高度相關性。2023年以來,人民幣和日元的100日滾動相關系數平均超過0.8,而2021-2022年這一相關系數平均僅0.25。近期日元強勁升值,對人民幣產生了情緒上的牽引。

而2023年以來人民幣與日元匯率之所以保持如此高的相關性,主要源於二者都具備了套息交易中低息貨幣的屬性。隨着2022年以來美聯儲激進加息,保持超級寬松貨幣政策的日本與美國利差加深,與美國經濟周期錯位的中國也形成了利差的反轉倒掛,美日利差、美中利差均上升到歷史高位。這就使得兩大亞系貨幣都成爲套息交易中的融資貨幣,面臨相對美元貶值的壓力。而隨着美聯儲降息的確定與臨近,這種套息交易的逆轉無疑會在兩種貨幣之間形成情緒傳染。

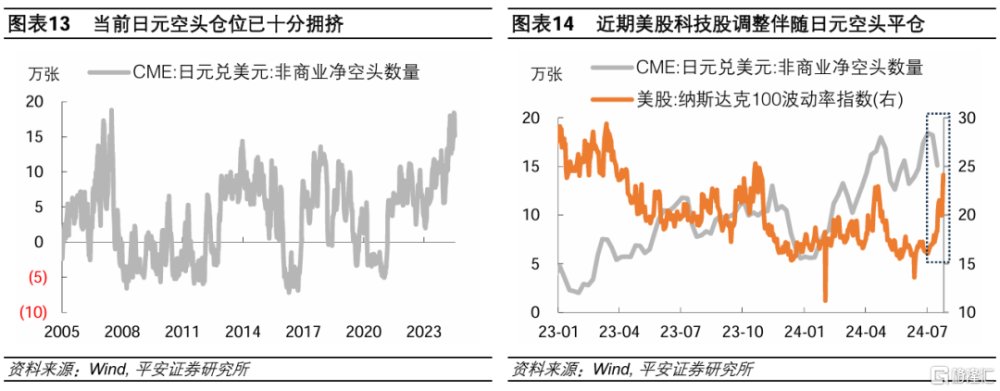

美股科技股調整,進一步催化日元套息交易平倉。7月24日,納斯達克指數大跌3.6%,自7月11日以來累計下跌7%。過去兩年,美股科技股維持強勁漲勢,吸引全球投資者配置,成爲日元套息交易的重要資產之一。如7月22日日本前財務官、有“日元先生”的之稱的榊原所“預言”,美國股市迎來調整時期,之前增加的套息交易可能开始逆轉、日元有望走高。當前日元空頭倉位十分擁擠,截至今年7月初CME日元非商業淨空頭數量已處於2007年以來最高水平,空頭平倉空間大、對日元推力強。本次納斯達克波動率指數走高的同時,伴隨着日元投機淨空頭倉位的明顯釋放,並非巧合。

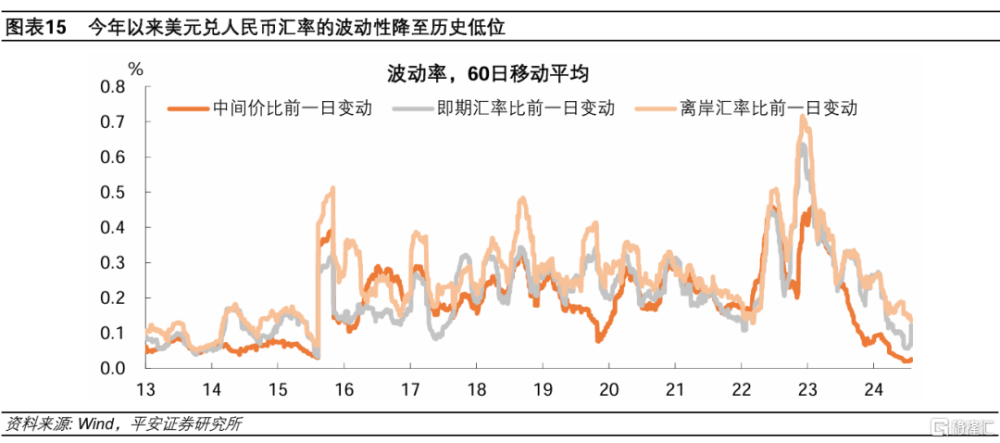

盡管美中利差寬度不及美日利差,但人民幣匯率今年以來的低波動狀態,使得人民幣作爲套息貨幣的屬性並不弱於日元,從而二者的走勢邏輯有相通之處。這是因爲,在人民幣資產向美元資產的套息交易中,若人民幣兌美元匯率出現明顯升值,則會產生匯兌損失,侵蝕美中利差帶來的收益。今年以來低波動、爬行走貶的人民幣匯率,使得套息交易的匯兌風險大大降低,由此形成了大量借入人民幣、換入美元的人民幣空頭頭寸。但行情反轉後,套息交易逆轉,便容易出現空頭踩踏,加速人民幣升值。

2、政策調控信號

政策調控信號主要體現在,離岸市場流動性收緊和偏低的美元兌人民幣掉期點上。

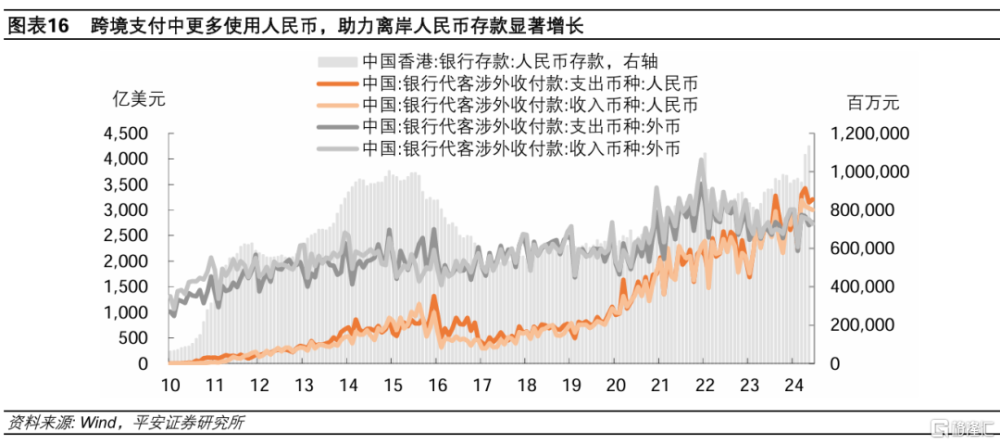

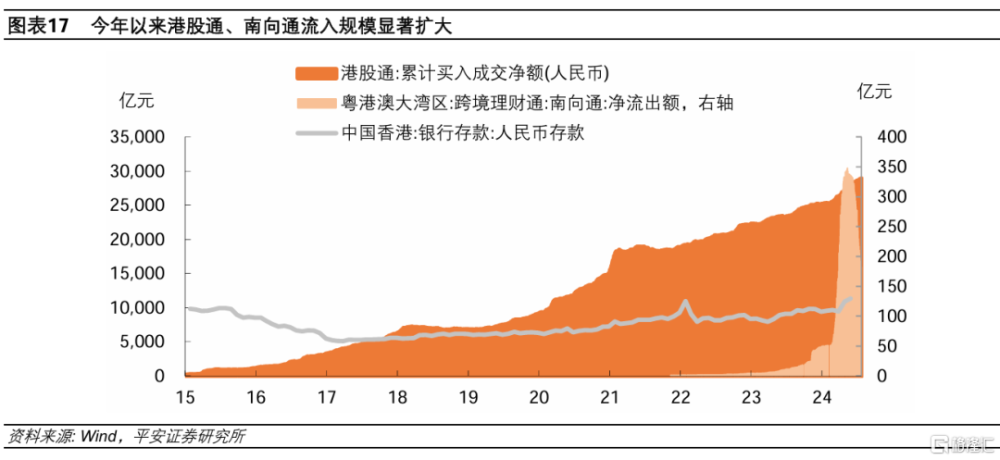

一是,離岸人民幣流動性在量的充裕之中,出現了價的擡升。今年以來,香港人民幣存款規模再創新高,4月突破了1萬億元。這一方面與人民幣國際化取得的成績有關。近年來我國銀行代客涉外收付款中,人民幣的佔比顯著提升。2023年6月以來,涉外支出中的人民幣規模已整體上超越外幣,使得離岸人民幣流動性得以壯大。另一方面,今年以來港股通資金淨买入規模加速增長,粵港澳跨境理財通的南向通資金流入迅猛,進一步充實了離岸人民幣流動性。

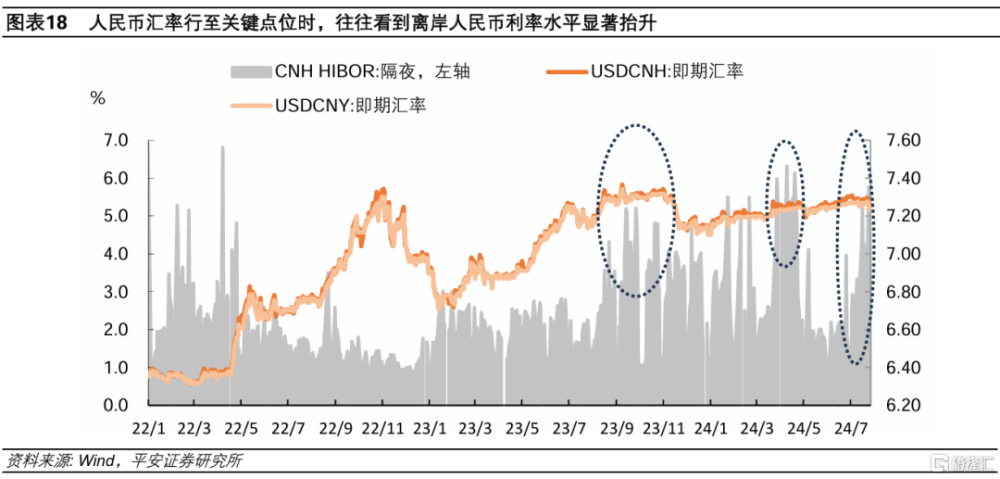

然而,7月以來觀察到離岸人民幣利率水平顯著擡升,或體現了政策提高做空人民幣成本的意圖。7月以來,CNH Hibor隔夜利率從6月的平均不到2%,迅速升至7月24日的最高5.76%,截至7月26日月均值達到3.7%。離岸人民幣利率擡升,意味着借入人民幣、換入美元的套息成本上升,是政策抑制離岸人民幣非理性貶值的常見方式。當美元兌人民幣匯率行至關鍵點位時,特別是離岸人民幣相比在岸人民幣貶值更多時,往往會看到離岸人民幣隔夜利率水平顯著擡升,並使得人民幣貶值勢頭得以遏制。

二是,人民幣掉期點不斷下探,也一定程度上體現出政策穩匯率的意圖。央行影響外匯掉期點,也是糾偏市場單邊行爲的一個有效手段。外匯掉期點的定價原理主要依從於利率平價理論。外匯掉期包含即期換匯和遠期結匯兩個步驟,掉期點就是即期換匯和遠期結匯價格之間的點差。根據利率平價理論,直接在本國投資所取得的利率,與換成外幣投資到期後再結匯回來取得的利率,應該是相等的,否則跨國套利會使得二者趨於一致。因而有下列等式成立:

其中,R_f是外國利率水平,R是本國利率水平,S_t是即期匯率,F_t是遠期匯率。經過移項即可得到外匯掉期點的理論公式:

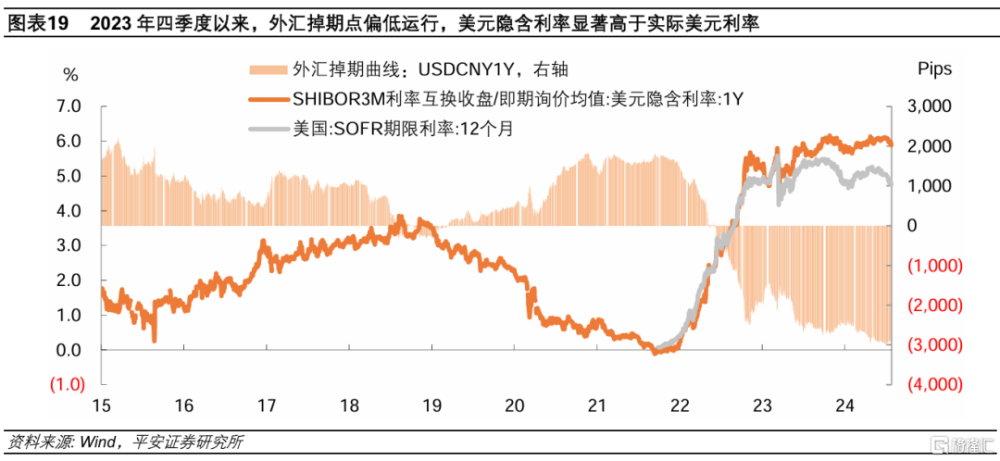

可見,當本國利率低於外國利率時,掉期點爲貼水,且利率差距越大、掉期點貼水越多。在2022年中美利差收窄倒掛的過程中,美元兌人民幣外匯掉期點也從升水轉爲貼水,進而震蕩下探,這是由利率平價理論所決定的。

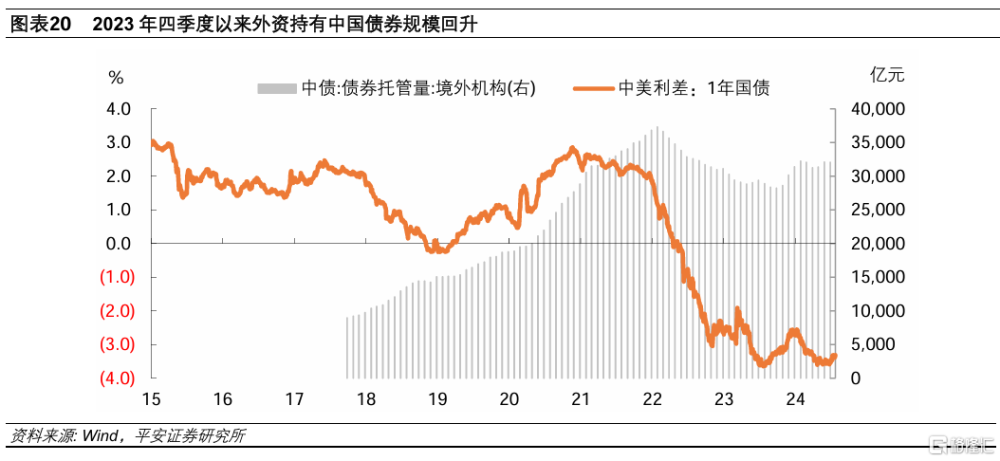

但2023年四季度以來,掉期點走低的幅度开始更爲明顯地超過理論值,一個直觀的表現是外匯掉期點所隱含的美元利率,顯著超過實際美元融資利率。也就是說,企業直接在境外獲取美元融資的成本,比通過外匯掉期,在境內以人民幣融資、換成美元、到期後再換回人民幣、償還人民幣貸款的綜合成本要低。這樣就是不鼓勵國內跨境套息。相反,對外資來說,就意味着持有美國債券的收益率,要低於通過外匯掉期持有中國債券的收益率。

這就是爲什么,在中美利差處於極低位置的情況下,2023年四季度以來境外機構持有中國債券的規模出現了明顯回升。以2024年7月1日的數據爲例,USDCNY即期匯率7.2684,1年掉期點爲-2952BP,對應持有人民幣的匯兌收益爲4.06%,同期1年國債到期收益率1.56%。加總投資收益與匯兌收益,境外機構通過外匯掉期投資於中國國債的總收益率約爲5.62%,高於1年美國國債到期收益率的5.1%。這種情況,有助於金融账戶下的資本流入,進而有助於緩解人民幣貶值壓力,具有引導預期的作用。

03

人民幣匯率後續怎么看

1、“補漲”空間有限

短期看,人民幣“補漲”空間相對有限。7月25日人民幣升值後,今年以來美元兌人民幣僅上漲1.8%,漲幅小於美元指數的3.0%,也小於美元兌日元(9.1%)、新台幣(6.6%)、泰銖(5.7%)和印尼盧比(5.4%)等一系列亞洲貨幣。即便考慮本次人民幣升值前一日,即今年以來截至7月24日,美元兌人民幣升值2.6%,依然小於美元指數漲幅的2.9%以及上述主要貨幣的貶值幅度,可見人民幣匯率在年內已經保持相對強勢。換言之,人民幣匯率近一個月的“不漲”,也有此前“不跌”的緣故,意味着人民幣此番“補漲”的空間可能並不寬闊。如我們在報告《人民幣匯率的新特徵與新趨向》指出的,今年以來人民幣匯率的強勢,部分歸功於平穩中間價的約束。7月26日,美元兌人民幣反彈至7.25,年內漲幅小幅擴大至2.3%。

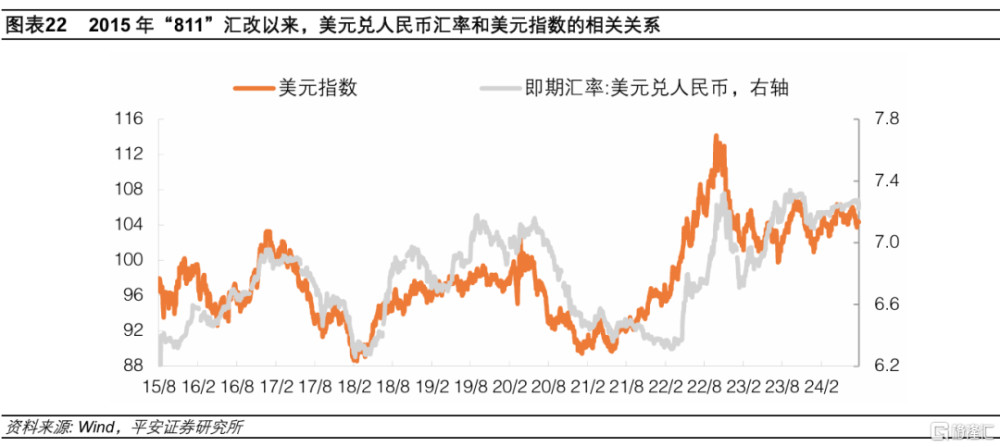

從2015年“811”匯改以來(使得美元兌人民幣匯率與美元指數的相關性大大提升),美元兌人民幣匯率和美元指數的相關關系來看,本次升值後的美元兌人民幣匯率水平也基本處於合理區間。

2、美元不輕易走弱

展望未來一段時間,我們傾向認爲,美元指數不會很快走弱。當前美元前景較爲撲朔,具體出現了三方面的不確定性:

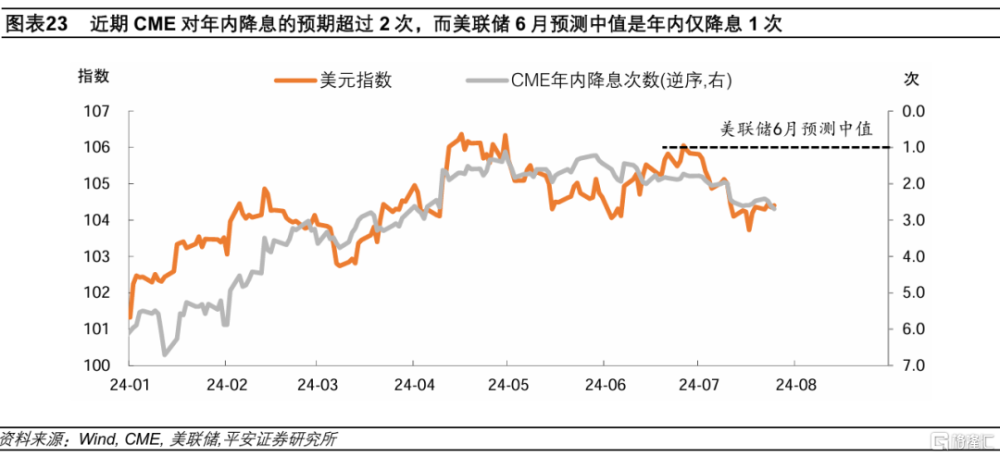

一是,美聯儲降息前景由“十分確定”變得“沒那么確定”。自7月11日美國CPI數據降溫後,CME利率期貨市場基本確信美聯儲9月降息,年內至少降息2次,而美聯儲6月預測中值是年內僅降息1次。就在7月25日公布的數據顯示,美國二季度GDP明顯高於預期,二季度核心PCE物價環比增速也略超預期。在美國經濟緩慢“着陸”之際,經濟數據和降息預期容易出現波折,謹慎的降息行動未必驅動美元明顯走弱。

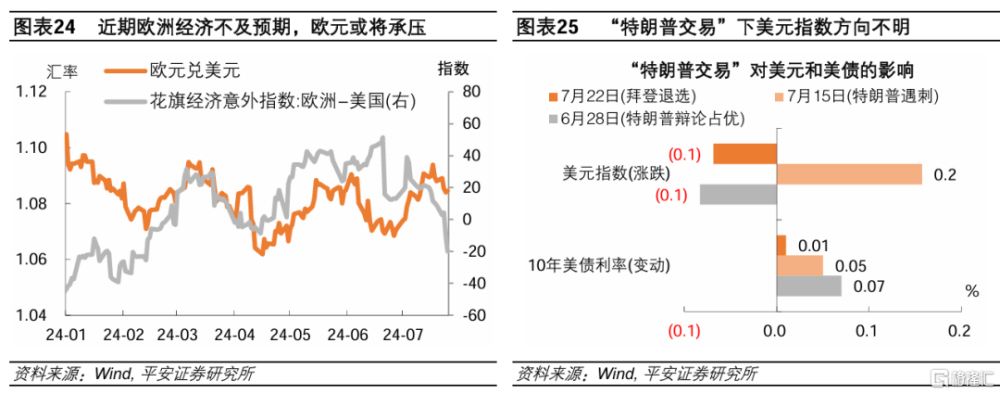

二是,日元與歐洲貨幣的前景似乎出現反轉與分化。日本央行在7月末加息,並宣布縮表計劃,日元有可能延續升值。但近期歐洲經濟不盡如人意。7月24日公布的歐元區制造業和服務業PMI雙雙不及預期。數據公布後,歐洲花旗經濟意外指數轉負,並創今年2月以來新低,這也令歐洲和美國的花旗意外指數差值進一步下降。目前歐元兌美元匯率仍處年內偏高水平,或存貶值壓力。如果歐元與日元反向而行,美元指數便不容易快速下跌。

三是,美國大選及其對美元匯率的影響趨於復雜。7月以來,海外“特朗普交易”行情下,美元指數走勢缺乏方向。主要原因在於,特朗普的“弱美元”愿景,和“強經濟”預期存在矛盾。在6月28日(特朗普辯論佔優)、7月15日(特朗普遇刺)和7月22日(拜登退選)的幾個關鍵“特朗普交易”日期,10年美債利率均出現了不同程度的上行,反映市場對於中期美國財政擴張和經濟(通脹)增長的預期。更何況,7月下旬以來,拜登退選以及哈裏斯的強勢加入,令本次大選更加復雜化,美國大選選情及對美元匯率的影響有待觀察。

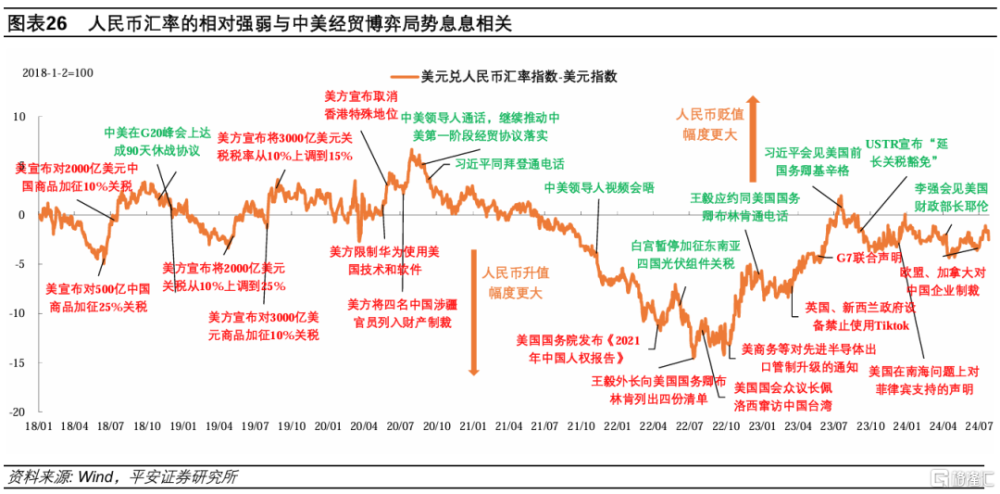

3、中美經貿博弈暗含風險

2018年中美經貿衝突打響以來,我們比較美元兌人民幣匯率和美元指數的相對累計漲幅,常常可以窺見中美經貿博弈的節律:每當中美經貿衝突升溫,美元兌人民幣匯率往往呈現更大升值幅度。2020年中美達成第一階段經貿協議,此後拜登當選,新冠疫情衝擊凸顯中國產業鏈優勢、帶來中國出口市場份額顯著擡升,帶動人民幣匯率走出一輪升值周期。2022年以美國發布《2021年中國人權報告》爲肇始,中美經貿衝突再度趨於升溫。隨着美國新一屆大選臨近,中美經貿摩擦漸趨頻繁。當前美元兌人民幣匯率和美元指數的差值水平,應該說隱含了相對平穩的中美經貿關系預期。但考慮到特朗普對華經貿政策的激進言論,及其較高的勝選概率,如果未來中美經貿領域摩擦再度升溫,人民幣仍有貶值壓力。

4、若幹壓制因素仍待扭轉

從當前中國國際收支情況來看,人民幣匯率仍存在以下幾個壓制因素,人民幣能否持續升值根本上取決於中國經濟能否行穩致遠。

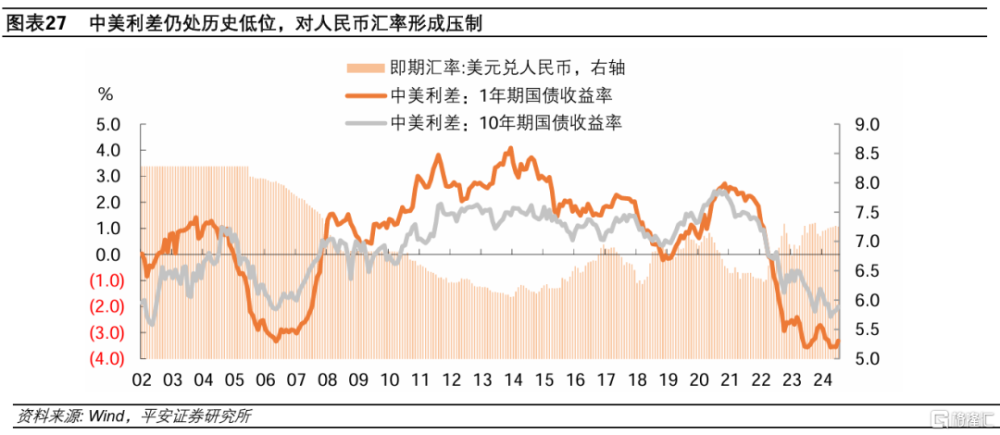

一是,中美利差仍處歷史低位,對於金融账戶下的資本流入制約仍大。截至7月26日,1年期和10年期中美國債利差分別達到-3.3%和-2.0%。近期,美聯儲降息預期增強後,美國短期國債收益率趨於下行;而中國央行打造“類利率走廊”,約束了中國短期國債收益率的下行空間,從而中美利差的短端出現小幅回升。而在美國經濟韌性頻顯下,美國長期國債利率基本保持平穩;中國央行不斷鋪墊“借券賣債”,也使得中國長期國債利率下行受阻,從而中美利差的長端僅略有收窄。中美利差破局的關鍵仍在於中美經濟韌性的比拼,重點觀測美聯儲會否連續降息,以及中國穩增長能否取得更多實效。

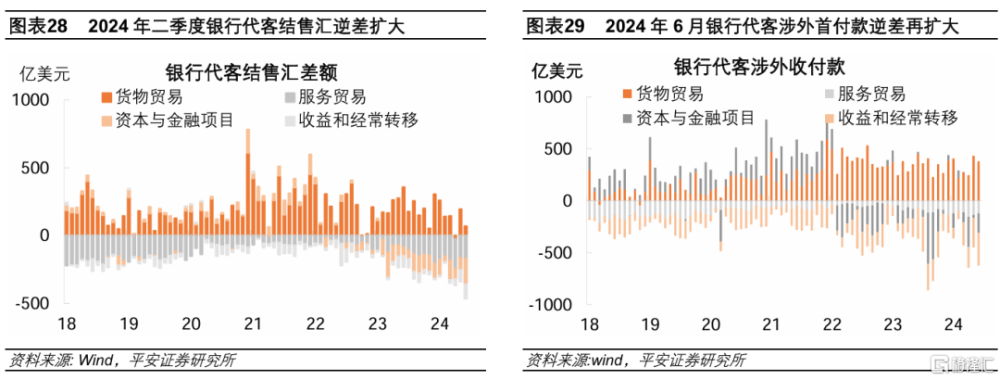

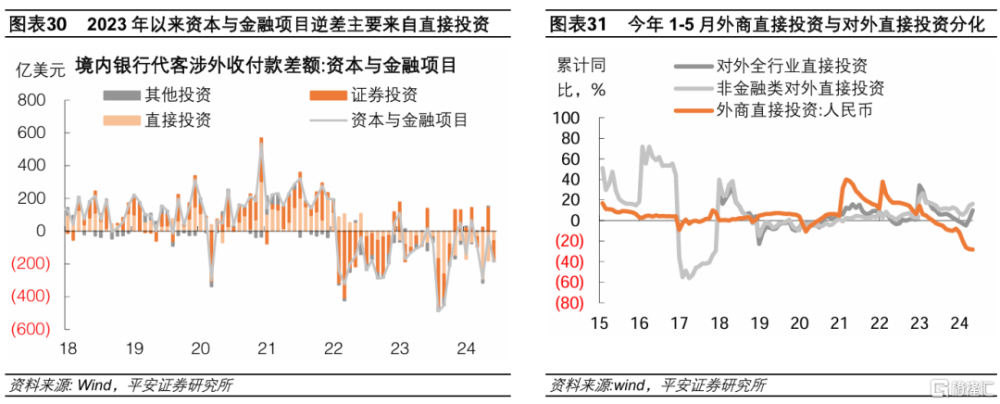

二是,銀行代客結售匯與涉外收付款仍爲雙逆差。6月銀行代客結售匯差額爲-396.5億美元、銀行代客涉外收付款差額爲-234.96億美元,體現資本外流傾向仍然較大。除貨物貿易爲順差外,服務貿易、收益和經常轉移、資本與金融項目皆爲逆差,相比於歷史情況,收支總差額由正轉負的主要原因在於資本與金融項目轉爲逆差。

而資本與金融項目中,逆差貢獻又主要來自直接投資。今年1-5月以人民幣計價的外商直接投資同比下降27.9%,而以美元計價的非金融類和全行業對外直接投資分別同比增長16.3%和9.8%。要緩和直接投資項下的資本淨流出,需要外商直接投資的企穩回升。二十屆三中全會部署了“營造市場化、法治化、國際化一流營商環境,依法保護外商投資權益”,“落實全面取消制造業領域外資准入限制措施,推動電信、互聯網、教育、文化、醫療等領域有序擴大开放”,“保障外資企業在要素獲取、資質許可、標准制定、政府採購等方面的國民待遇”等,相關改革措施將有助於人民幣匯率表現。

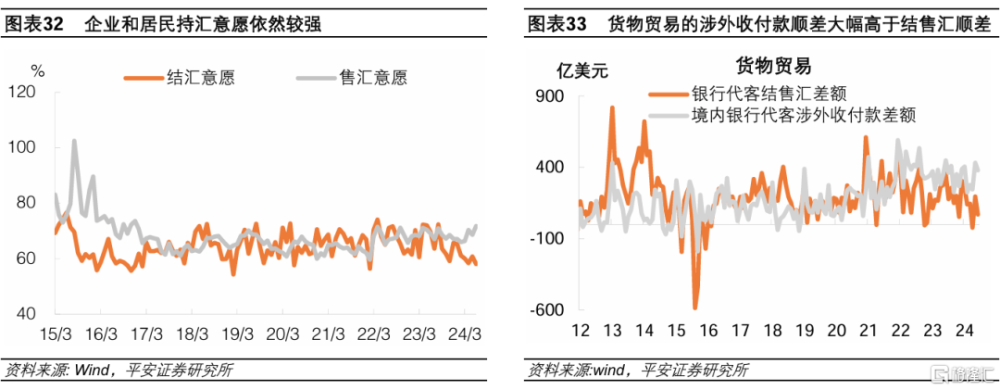

三是,企業和居民持匯意愿依然較強。6月結匯意愿(=銀行代客結匯/銀行代客涉外外幣收入)下降到58%、售匯意愿(=銀行代客售匯/銀行代客對外外幣付款)擡升至71.8%,二者裂口顯著拉大,體現了人民幣貶值預期較強,市場主體更傾向於持有外匯。6月貨物貿易的涉外收付款順差仍大幅高於結售匯順差,側面體現了企業賺取外匯後較少結匯,希望等待更好的結匯價格。隨着人民幣波動彈性的釋放,對於糾正人民幣貶值預期大有裨益,經濟主體的結匯意愿也會隨之得以恢復,從而強化人民幣升值動能。

風險提示:1、美國經濟和通脹超預期上行,美聯儲降息推遲或後續降息間隔加大,驅動美元升值,對人民幣匯率形成貶值壓力;2、美歐貿易保護政策加碼,可能驅動亞洲貨幣整體貶值;3、中美經貿衝突顯著升溫,可能觸發人民幣匯率更大幅度貶值;4、中國穩增長政策落地效果不及預期,中國經濟放緩使人民幣匯率承壓;5、外商直接投資持續減少,加大資本外流壓力,使人民幣匯率繼續承壓;6、中國貨幣政策大幅寬松,加劇中美利差倒掛,加大人民幣貶值壓力;7、美股調整時間和幅度超預期,進一步驅動日元升值,並引發人民幣匯率聯動升值。

注:本文來自平安證券發布的《人民幣匯率急升:基礎、觸發與走向》,報告分析師:鐘正生 S1060520090001,張璐 S1060522100001,範城愷 S1060523010001

標題:人民幣匯率急升:基礎、觸發與走向

地址:https://www.iknowplus.com/post/133232.html