積極做多:方向比節奏重要

一、海外的“幺蛾子”有望逐步緩和

本周市場再次受到了外部風險的衝擊:

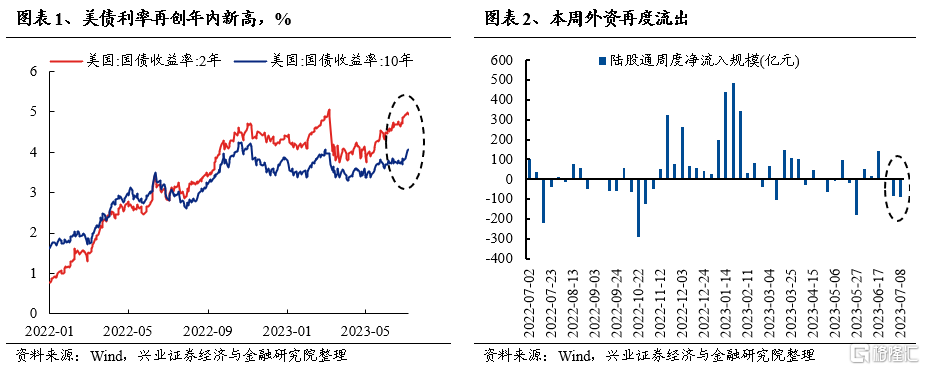

1)美債利率大幅上行、破年內新高,拖累全球風險偏好。隨着7月5日美聯儲公布6月會議紀要,並顯示所有官員同意年內仍要繼續加息,以及7月6日公布的6月“小非農”數據遠超預期,美債利率快速上衝,10年期利率突破4%並創出年內新高。美債利率快速上行再次衝擊全球風險偏好,主要市場均出現了明顯的回調,港股、中概股更遭遇重挫。

2)匯率繼續承壓,外資再次流出。本周美元兌人民幣匯率繼續高位運行,外資也連續4個交易日出現淨流出,對行情形成進一步的拖累。

但往後看,我們認爲海外的“幺蛾子”有望逐步緩和:

首先,隨着6月非農低於預期,來自美債利率上行、匯率貶值、外資流出的壓力有望緩解。當地時間7月7日,美國勞工統計局公布最新非農數據,6月季調後非農就業人數增加20.9萬人,爲2020年12月以來最小增幅,低於預期的22.5萬人,一舉逆轉7月6日“小非農”帶來的強就業預期。數據發布後,2年期美債利率隨即回落、美元指數顯著回調。由此,來自美債利率上行、匯率貶值、外資流出的壓力有望緩解。

其次,耶倫訪華並強調美方不尋求“脫鉤斷鏈”,若階段性地緣政治的出現緩和預期,則有望推升市場風險偏好修復。

二、國內過度悲觀的預期將逐步被修正

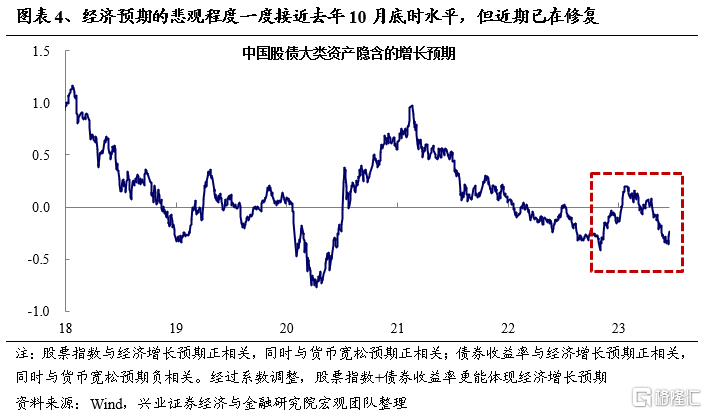

1、經濟體感最差的時刻將逐步過去,市場對於經濟增長的悲觀預期也會被修正。年初以來,對於經濟預期的反復,很大程度上導致了市場情緒的波動。尤其是二季度,預期和庫存的波動放大了需求不足的擔憂,這種悲觀預期也導致市場風險偏好持續收縮。從股債反映的增長預期來看,6月中旬時,其隱含的悲觀程度一度接近2022年10月底的水平。

但從近期各項數據看,國內基本面已呈現初步築底的跡象。6月PMI數據整體好於預期,生產指數和新訂單指數回升指向供需均有所改善。並且,從高頻數據來看,國內經濟復蘇動能也有望延續:投資端,制造業生產繼續改善,基建投資邊際走強。消費端,暑期因素作用下,文旅消費繼續保持有力動能。往後看,市場對於經濟的悲觀預期將逐步修正,由此帶動整體的市場情緒修復。

2、各項政策寬松措施已在逐步落地。後續至少到月底重要會議前,市場一直可以有政策上的期待。6月16日國常會明確指出“針對經濟形勢的變化,必須採取更加有力的措施,增強發展動能,優化經濟結構,推動經濟持續回升向好”,並要求研究出台推動經濟持續回升向好的一批政策措施。6月30日央行二季度貨幣政策例會也重提“加大逆周期調節力度”,並要求“克服困難、乘勢而上”“切實支持擴大內需”。

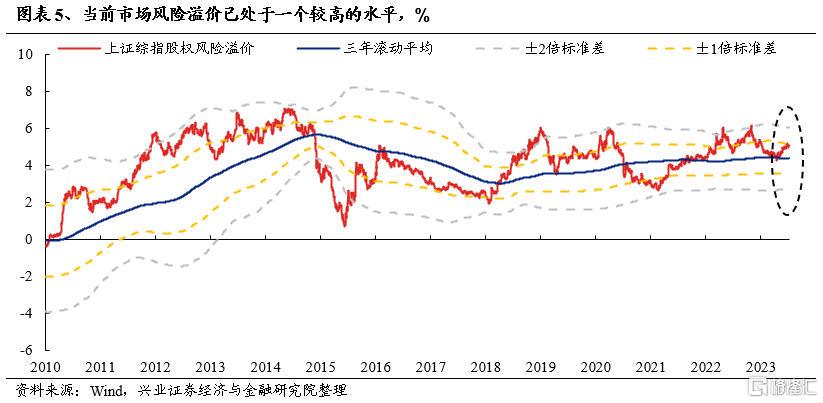

3、當前市場本身已處在一個隱含風險溢價較高、多數行業擁擠度較低的位置,具備修復的空間:

股權風險溢價是我們衡量市場性價比的一個有效指標。去年4月底和10月底兩次到達三年滾動平均+2倍標准差的歷史極高水平,幫助我們判斷市場當時已處在底部位置。而當前,在經歷5月以來的調整後,我們看到當前上證綜指股權風險溢價已逼近三年滾動平均+1倍標准差的相對較高水平,指向權益資產已具備較高性價比。

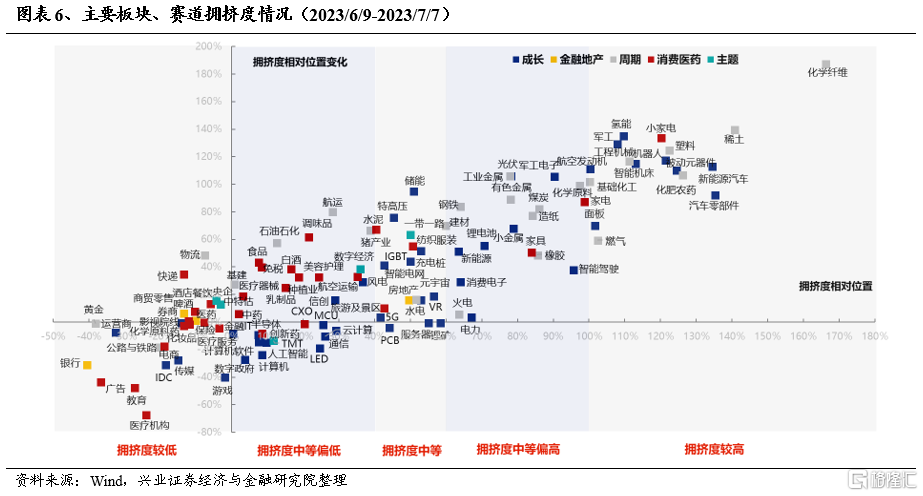

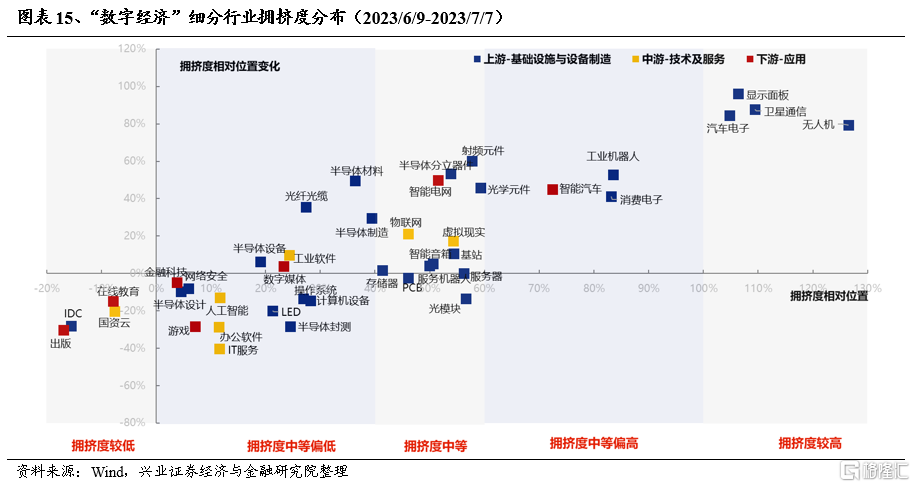

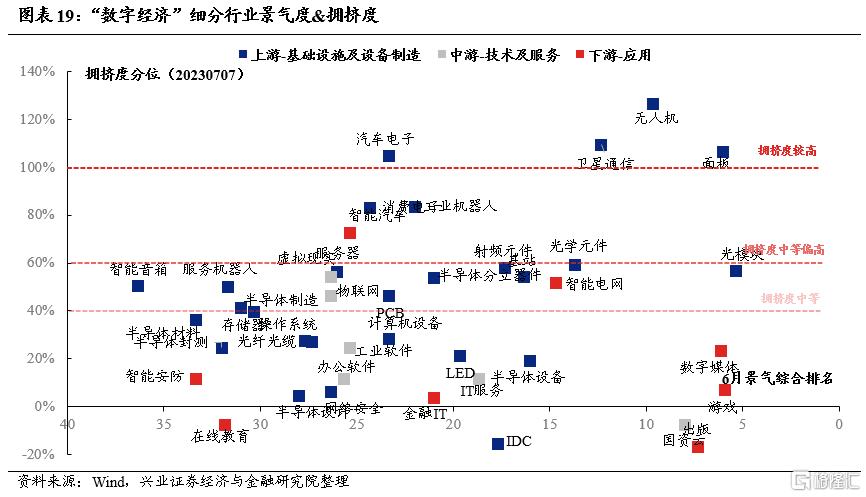

從擁擠度來看,大多數行業仍處於歷史中等乃至偏低水平。擁擠度是我們獨家構建、用於輔助短期擇時的重要指標。而當前除少數成長賽道外,其余大多數板塊、細分方向擁擠度仍處於歷史中等乃至偏低水平。

從擁擠度來看,大多數行業仍處於歷史中等乃至偏低水平。擁擠度是我們獨家構建、用於輔助短期擇時的重要指標。而當前除少數成長賽道外,其余大多數板塊、細分方向擁擠度仍處於歷史中等乃至偏低水平。

因此,盡管本周市場再次遭遇波動,但隨着經濟的悲觀預期逐步修正,同時政策寬松呵護落地,疊加外部因素的衝擊也逐步緩和,在當前這個已經反映了過多悲觀預期的時刻,建議積極、樂觀應對,方向比節奏更重。

未來一個階段,市場有望進入一個貝塔式的修復,行業板塊擴散、賺錢效應提升。因此,除了“數字經濟”和“中特估”兩大主线外,階段性像軍工新能源這些科技制造、中報績優的消費股,以及一些順周期板塊,都有低位修復機會。

三、關注beta擴散的六大低位方向

基於我們對市場當前的判斷,Beta行情之下,後續可以重點關注中報景氣向好或者下半年基本面存在改善預期、前期漲幅居後、擁擠度在低位的板塊。結合以上幾個維度,我們篩選得到軍工、半導體、創新藥、食品飲料、交運和煤炭六大方向,後續有望低位修復。

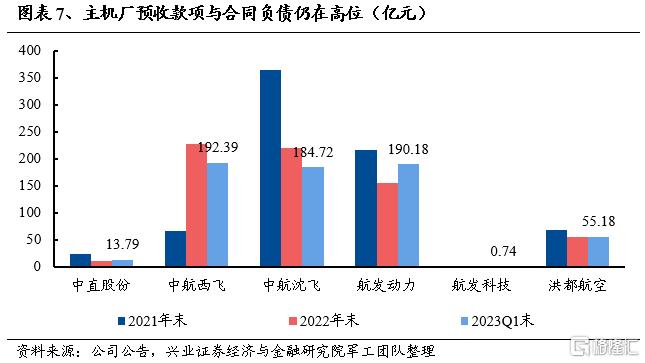

1、軍工:五年規劃中期調整落地在即,中上遊需求三季度有望持續恢復;另外軍工板塊央企並購重組動作加快,有望進一步帶動提質增效;而3月以來軍工板塊調整較多,當前性價比突出。

五年規劃中期調整落地在即。參考“十三五”期間中央軍委於2018年9月30日正式印發了《軍隊建設發展“十三五”規劃任務中期調整方案》,2023年爲“十四五”中間年,裝備領域“十四五”規劃中期調整有望逐步落地,年初以來延後的部分中上遊需求三季度有望持續恢復。另外地緣事件後,不少國家都在加大武器採購力度,軍貿出口迎來新的機遇。

軍工央企並購重組動作。6月14日國資委召开中央企業提高上市公司質量暨並購重組工作專題會,強調“以上市公司爲平台开展並購重組,助力提高核心競爭力、增強核心功能”,部分軍工企業也參與了會議。今年以來,軍工板塊央企並購重組動作加快,有望進一步帶動提質增效。

今年3月以來軍工板塊調整較多,當前性價比突出。未來三年不少軍工標的絕對增速仍維持較高水平,而今年3月以來,軍工板塊調整較多,股價位置處於中下部,疊加三季度中上遊需求回補落地,軍工板塊有望低位修復。

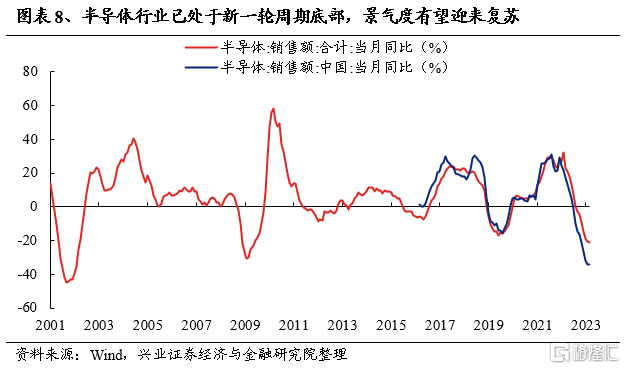

2、半導體:行業已處於歷史底部,科技創新周期、國產化周期與庫存周期三期共振下,我們傾向於認爲其有望成爲下半年行情的領軍者。

科技創新周期:全球新一輪科技創新周期已經啓動,以人工智能和XR爲代表的新動能有望成爲半導體需求端新的兩大核心增長級。去年年底以來全球人工智能技術和AR/VR技術發展迅猛,從 OpenAI發布的ChatGPT 到微軟推出的Copilot,從英偉達研發的Omniverse到蘋果近期發布的Vision Pro,相關產業趨勢加速演繹有望催生對於半導體的需求放量。

國產替代周期:半導體產業制裁步步升級,國產替代上升到國家战略高度,增量空間廣闊。從卡芯片、卡制造到卡設備一路向上,海外對中國半導體上中下遊各個環節形成全方位封鎖之勢。外部制裁愈演愈烈之下,自主可控緊迫性和必要性凸顯,國產替代勢在必行。與此同時,二十大強調科技與安全,提出“以新安全格局保障新發展格局”,國產替代上升到國家战略高度,半導體產業自主可控、供應鏈抗風險能力提升已上升到國家战略高度,國產化是其長期發展路徑,後續政策力度有望繼續加大,國產替代趨勢明確,當前半導體衆多環節國產化率仍低,國產替代帶來的增量空間廣闊。

半導體作爲成長板塊中的“周期股”,當前已處於新一輪周期底部,未來景氣度有望復蘇。從2022年2月起,全球半導體月度銷售額同比增速已持續下滑13個月,3月同比增速達-21.3%,爲08年以來的最低水平。半導體行業景氣度已處於歷史底部區間,隨着AI算力、消費電子、6G通信等需求逐步回暖及半導體企業主動去庫存,預期下半年半導體行業有望重回增長,开啓新一輪上行周期。

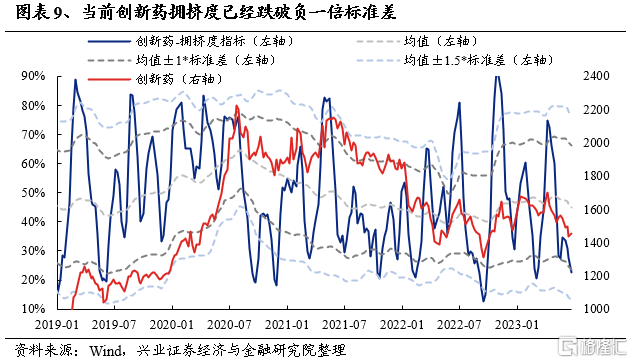

3、創新藥:談判常態化,政策影響已邊際減弱,當前國產創新藥大部分剛剛進入兌現期,銷售仍處於爬坡階段,未來仍將保持高景氣度,而板塊當前擁擠度已經跌破負一倍標准差,具有較高的配置性價比。

創新藥談判常態化,政策影響已邊際減弱。醫保控費下創新藥降價雖然對創新藥的銷售預期造成了一定程度的影響,但創新藥談判的降價幅度整體較爲緩和,且多數產品也實現了以價換量,加速了臨牀推廣,並提升了患者的可及性。同時醫保“騰籠換鳥”,也在支付端鼓勵了藥品的創新研發。當前,國產創新藥大部分剛剛進入兌現期,銷售仍處於爬坡階段,未來創新藥仍將保持高景氣度,收入端有望持續高速增長。

創新藥板塊當前擁擠度已經跌破負一倍標准差。從我們獨家構建的擁擠度體系來看,當擁擠度升至高位時,反映市場情緒存在過熱傾向,股價也通常會面臨短期擁擠度消化的壓力;當擁擠度降至低位時,反映市場交易情緒已處於底部區域,未來一段時間股價有望迎來修復;而當前創新藥板塊的擁擠度已經跌破負一倍標准差,處於歷史上較低的位置。

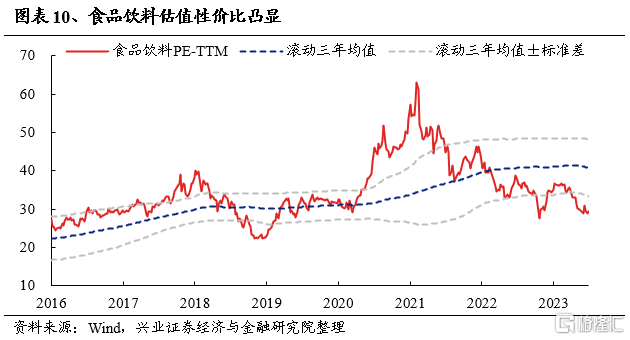

4、食品飲料:宏觀經濟企穩復蘇,食品飲料需求邊際改善,後續“擴內需、促消費”政策有望陸續落地,疊加下半年進入傳統消費旺季,行業景氣有望持續向好;此外,當前板塊估值處於近三年的絕對低位,具備充分的修復空間。

疫情擾動緩解,基本面溫和復蘇。宏觀經濟今年企穩復蘇,疫情不再是影響基本面的核心變量,消費場景放开,酒類動銷進入改善通道,大衆品需求復蘇,同時成本緩和有助於利潤率修復。雖然消費力恢復不可能一蹴而就,但中期維度持續邊際向上。

後續政策或有超預期催化。前期市場對於經濟復蘇偏謹慎、對於政策預期較低。6月16日國常會明確指出“針對經濟形勢的變化,必須採取更加有力的措施,增強發展動能,優化經濟結構,推動經濟持續回升向好”,並要求研究出台推動經濟持續回升向好的一批政策措施。後續政策加碼或有望對板塊形成超預期催化。

板塊估值性價比凸顯,向上修復空間較大。截至2023年7月3日,食品飲料行業PE估值爲29.47倍,近三年分位數位於2.60%的絕對低位。當前股價充分反映偏悲觀的情緒,後續安全邊際較高,板塊估值具備充分的修復空間。

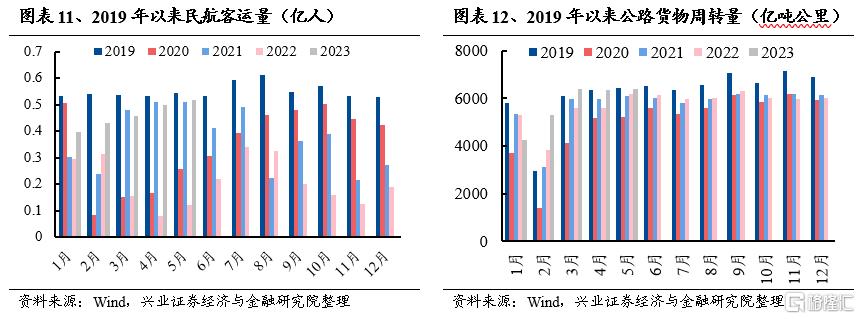

5、交通運輸:出行鏈各項數據恢復良好,供需格局改善、量價齊升的背景下,業績確定性較強,景氣度將持續提升;物流也整體呈現復蘇趨勢,基本面企穩,板塊估值也具備修復空間。

出行鏈供需格局改善,板塊量價齊升。航空方面,當前板塊短中長邏輯兼備,五一期間已初步驗證因私需求;而暑運期間爲因公因私需求的疊加,後續假期有望量價齊升;同時國際航线的恢復也將不斷攤薄國內運力,供需格局有望持續優化。機場方面,板塊修復趨勢確定性較高,國際航班量已恢復至疫情前的40%左右,年底有望恢復至80%,同時壓制客單價的缺貨問題有望逐漸解除;當前股價絕對位置較低、估值較低、配置較低。鐵路方面,高鐵路網布局的完善、航空票價的上漲,將助力高鐵客運市佔率的進一步提升。

經濟溫和復蘇,物流板塊或已來到左側布局時點。制造物流方面,部分主要化學品煉廠开工率整體呈現復蘇態勢,化學品供需錯配將催生運輸需求。消費物流方面,當前悲觀預期已在估值體現充分,後續消費持續復蘇將帶動快遞行業基本面企穩回升,新一輪競爭後行業格局也會更加清晰。

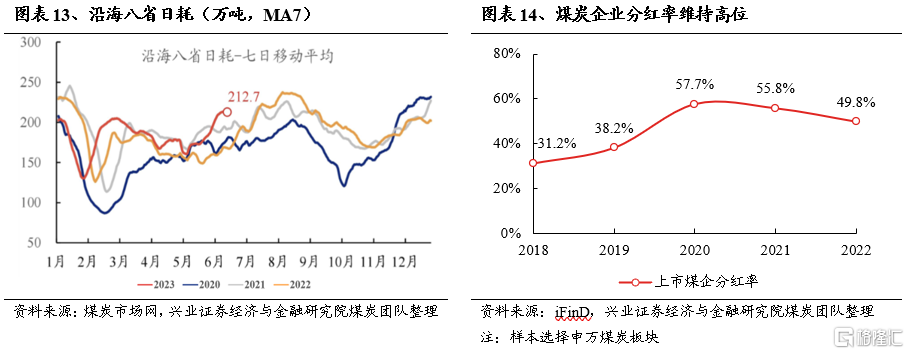

6、煤炭:隨着經濟政策的持續推進,疊加用煤旺季的到來,板塊需求端有望持續改善,而供給端去庫延續、進口煤增速放緩,煤價有望企穩反彈,同時板塊具備高分紅特性和估值修復空間,配置價值凸顯。

需求端,經濟復蘇背景下,動力煤、煉焦煤需求均有支撐。動力煤方面,季節性需求增長將助力煤炭庫存去化,支撐煤價企穩回升。年初至今,主要的中遊用煤產業對煤炭的需求同比明顯好於去年,待基數效應的影響逐漸消退,復蘇預期的回歸將會提振並修復當前偏弱的基本面。焦煤方面,年內經濟穩增長影響權重預期佔主導地位,下遊鋼鐵產量預計同比持平,預計焦煤需求維持相對穩定。

供給端,國內增產有限,進口增速預計放緩。國內方面,2021年四季度至今,我國煤炭季度產量均維持在11.4億噸附近,增產空間已非常有限。進口方面,近期國內煤價降幅擴大,進口煤價格優勢減弱,預計後期煤炭累計進口量仍同比增長,但環比增速將放緩。

高分紅+低估值,煤炭板塊配置價值凸顯。“中特估”致力於促進央國企估值重構,煤炭行業有望受益,估值或將得到修復。同時,板塊經歷回調後,高分紅高股息帶來了較強的安全邊際,配置價值凸顯。

四、“數字經濟”:逢調整布局,战略性聚焦

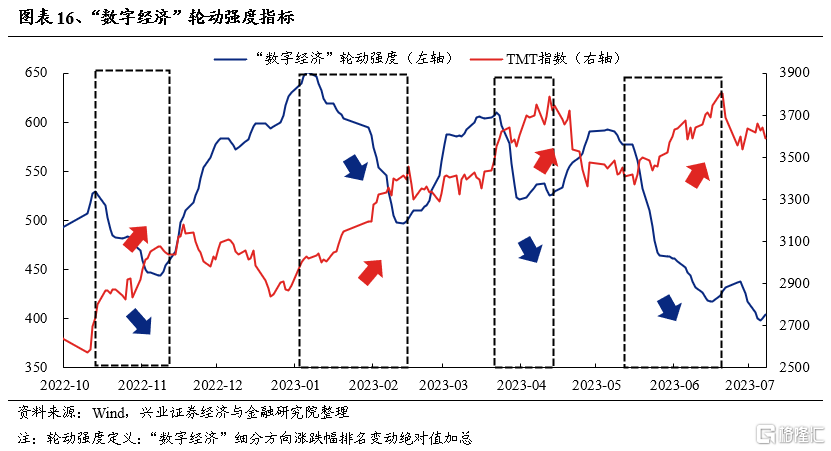

5月中旬以來,一方面我們看到海外AI板塊持續上漲,判斷其將對A股形成映射。另一方面,從擁擠度視角,5月中旬“數字經濟”板塊擁擠度一度回落歷史低位。因此我們反復強調“數字經濟”已到布局時點。

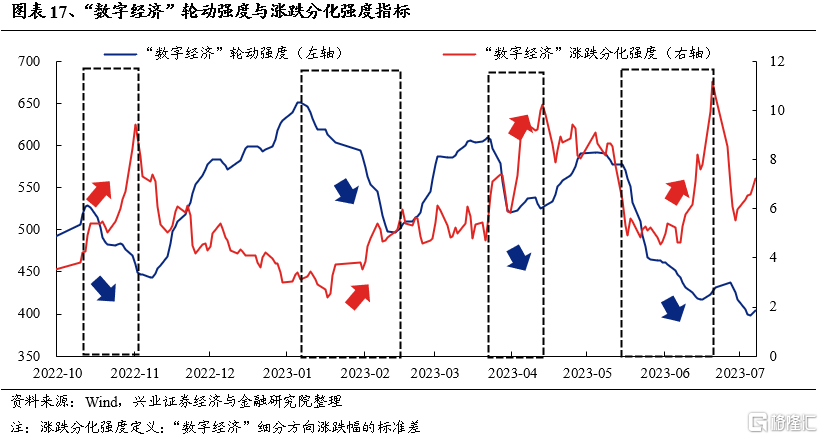

5月中旬至今,“數字經濟”的布局已卓有成效。並且,當前“數字經濟”各細分方向擁擠度尚未觸及過熱水平,意味着本輪“數字經濟”行情並未結束。

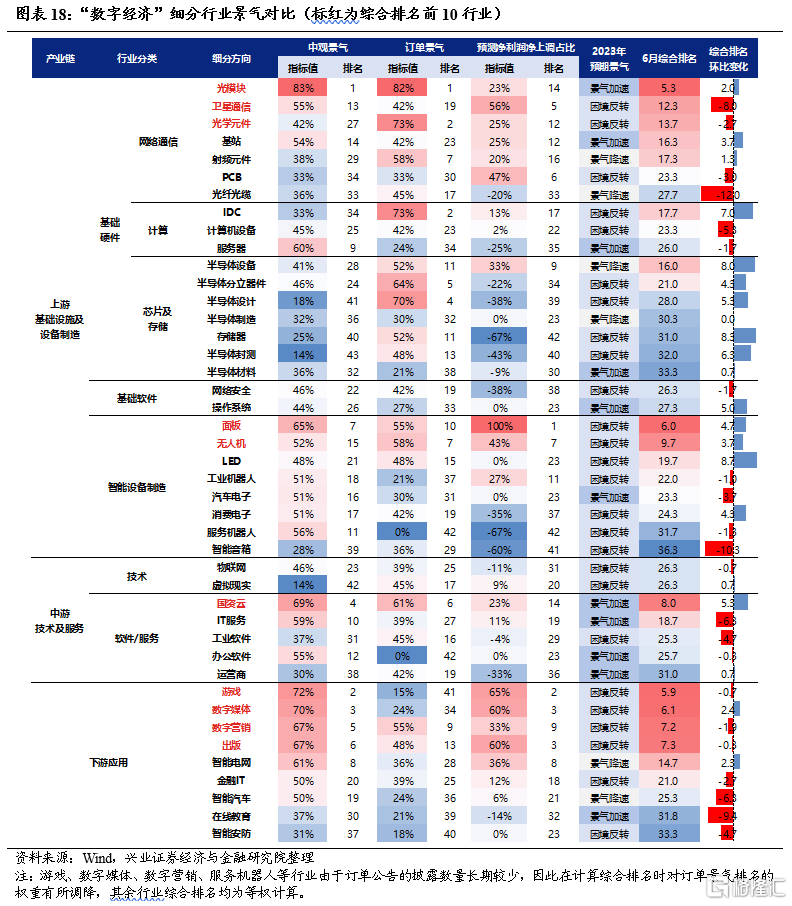

但另一方面,當前“數字經濟”輪動強度已降至低位、漲跌分化強度則已自高位开始回落,意味着行情已正在步入輪動擴散、漲跌分化收斂階段,重在把握“數字經濟”低位行業的輪動擴散機會。

結合數字經濟“景氣度-擁擠度”比較框架,在景氣水平較高、交易擁擠度尚未過熱的細分方向中,可重點關注遊戲、數字媒體、出版、國資雲、智能電網、半導體設備、IDC(算力租賃)等。

五、“中特估”:輪動強度高位波動,又到了可以關注的時候

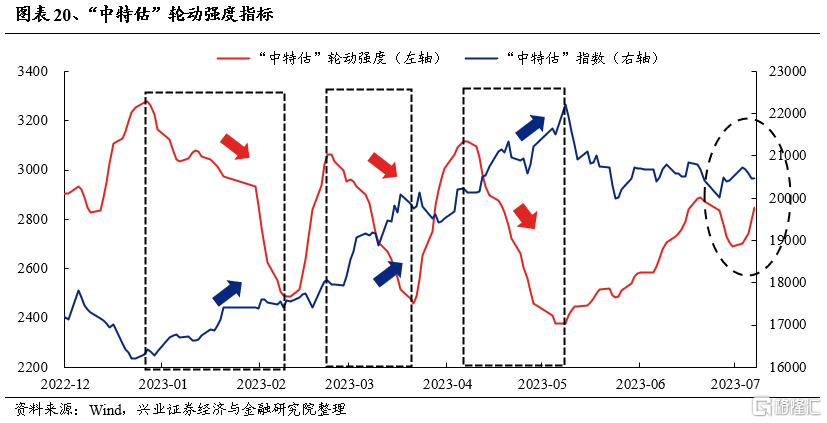

“中特估”輪動強度是我們通過對“中特估”核心標的計算近5日漲跌幅排名變動絕對值進行加總所構建的、用於衡量“中特估”內部輪動速度的指標,也是一個非常有效的判斷中特估投資機會的信號。

我們發現,當輪動強度开始從底部上行,板塊則往往會經歷一段主线發散、快速輪動的過程;而隨着輪動強度收斂、主线形成,“中特估”指數往往迎來一波上漲:

今年4月初,我們觀察到“中特估”輪動強度從高位快速回落,因此判斷市場將逐步聚焦“中特估”方向。

而5月以來,隨着“中特估”輪動強度從低位逐步回升,板塊也由此陷入調整、震蕩。

而當前,我們觀察到,在經歷5月以來的內部分化、調整後,近期“中特估”輪動強度高位波動,後續板塊有望逐漸進入輪動收斂、尋找主线的過程。

因此往後看,疊加經濟悲觀預期修復和政策呵護預期,中特估或又到了可以關注的時候。

風險提示:關注經濟數據波動,政策超預期收緊,美聯儲超預期加息等。

注:本文來自興業證券股份有限公司2023年7月9日發布的《積極做多:方向比節奏重要——A股策略展望》,報告分析師:張啓堯 SAC執業證書編號:S0190521080005;胡思雨 SAC執業證書編號:S0190521110003;張勳 SAC執業證書編號:S0190520070004;吳峰 SAC執業證書編號:S0190510120002;楊震宇 SAC執業證書編號:S0190520120002

標題:積極做多:方向比節奏重要

地址:https://www.iknowplus.com/post/11862.html