非農遇冷,美聯儲還加息嗎?

主要內容

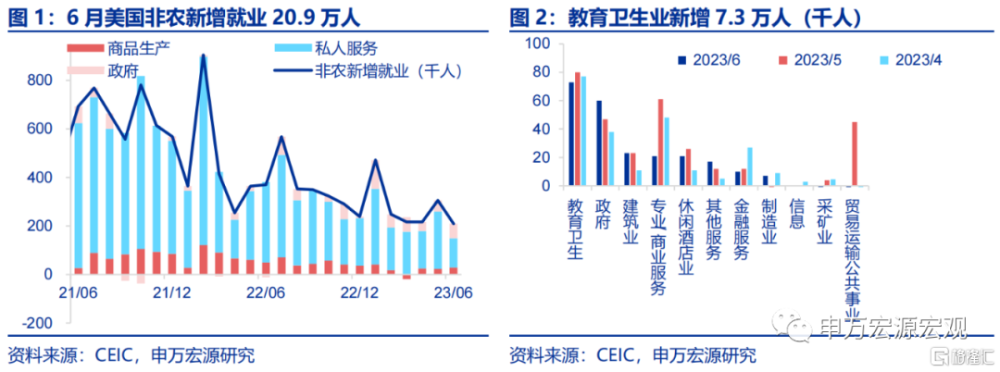

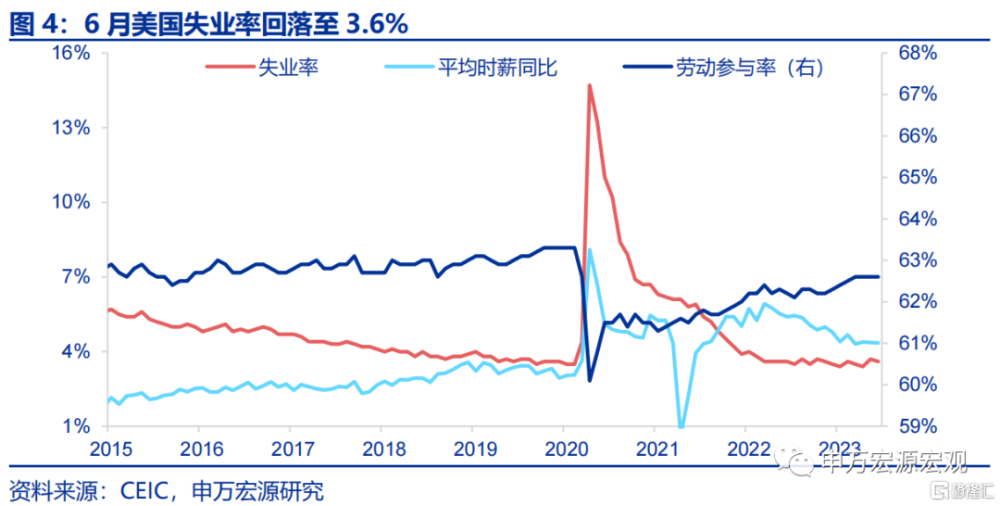

6月非農新增低於預期,關注建築業就業韌性。當地時間7月7日美國勞動局公布的美國6月非農數據小幅低於預期,新增就業人數20.9萬人,低於市場預期,也明顯弱於6月ADP就業,主要由於服務業新增就業放緩,以及零售業就業大幅收縮,但建築業可能成爲未來美國就業市場潛在韌性來源(CHIPS法案激發制造業建築投資、低庫存激發住宅投資)。非農低於預期,但10Y美債利率仍然在本周突破4.0%關口,同時市場對美聯儲7月加息預期相較上周也更加強化,顯示市場此前對於美國經濟過度悲觀預期正在修正。6月失業率回落0.1個百分點至3.6%,且平均時薪同比增速繼續維持4.4%的水平,也意味着美國就業市場在維持健康的同時,工資通脹壓力仍然較大。

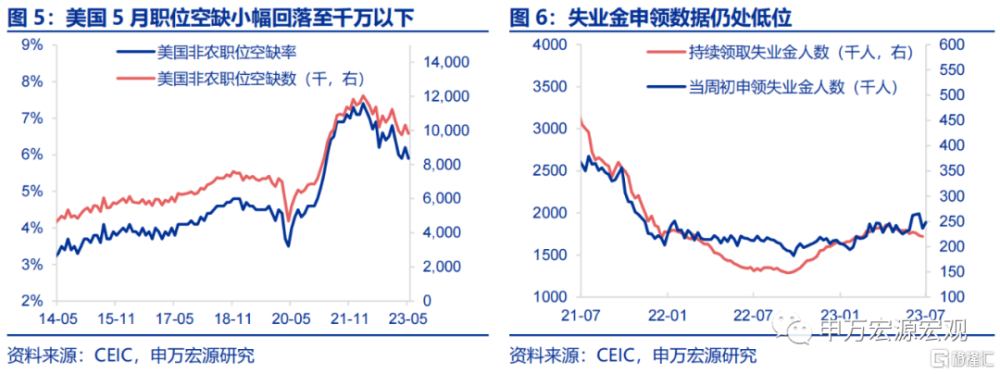

時薪增速偏高,薪資通脹壓力不減。美國居民超額儲蓄支撐下,職位空缺、薪資增速均回落緩慢,服務通脹壓力仍然較大。5月美國職位空缺雖然回落至千萬以下,但仍遠遠較疫情前更高,美國居民超額儲蓄在企業端形成的“超額招聘”需求下滑緩慢,進而使得美國平均時薪增速下滑也慢於市場預期,6月美國平均時薪同比4.4%,連續三月處於這一高位,這將進而使得美國核心非居住服務通脹緩解較慢。失業率改善,美國就業市場持續韌性。6月美國失業率回落至3.6%,雖然較前期3.4%的水平小幅偏高,但在歷史上仍然是極低位置,距離CBO估計的美國長期失業水平(4.5%左右)仍然有相當大的空間,下半年美國就業市場健康在超額儲蓄支撐下仍可保證。6月美國勞動參與率持平於62.6%。

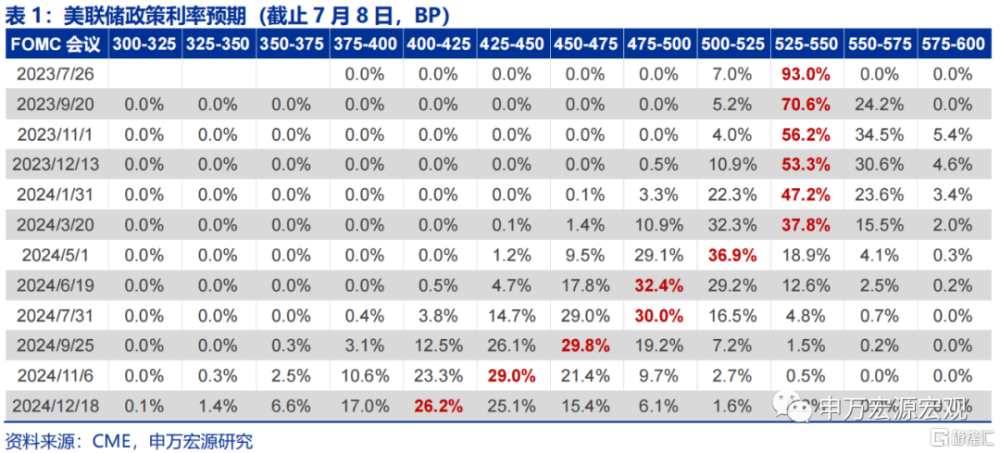

美聯儲紀要強化市場對7月加息預期。本周公布的美聯儲6月FOMC會議紀要顯示6月停止加息的決定因素在於貨幣政策滯後影響的不確定性,擔憂就業、消費可能轉冷,但幾乎所有參會者表示年內繼續加息必要性較強,疊加美聯儲提到三大通脹擔憂(薪資、房租、商品),使得市場對於7月美聯儲加息預期更加強化,目前概率已經超過90%。

我們前期根據泰勒規則測算出美聯儲加息峰值可能在5.50-5.75%(扣除25BP的SVB事件影響),年內可能還有兩次25BP加息,近期市場對於美聯儲緊縮預期趨於升溫,但還未對9月或11月加息形成預期。若後續美國通脹、就業數據仍具備韌性(例如6月的薪資增速較高),市場預期可能還存在調整空間,三季度美債利率可能持續較強,詳細分析見《泰勒規則指向美聯儲還有幾次加息?-23H2&2024美聯儲貨幣政策展望》(2023.06.16)。

風險提示:美聯儲緊縮超預期。

以下爲正文

1.6月非農新增低於預期,關注建築業就業韌性

當地時間7月7日美國勞動局公布的美國6月非農數據小幅低於預期,新增就業人數20.9萬人,低於市場預期,也明顯弱於6月ADP就業,但10Y美債利率仍然在本周突破4.0%關口,同時市場對美聯儲7月加息預期相較上周也更加強化,顯示市場此前對於美國經濟過度悲觀預期正在修正。此次非農就業新增人數雖然低於預期,但失業率回落0.1個百分點至3.6%,且平均時薪同比增速繼續維持4.4%的水平,意味着美國就業市場在維持健康的同時,工資通脹壓力仍然較大。

爲何6月非農低於預期?服務業就業新增小幅放緩,零售業就業大幅收縮。分行業來看,6月私人部門中教育衛生業增加就業人數最多,達到7.3萬人,休闲酒店業新增2.1萬人,兩大行業新增步伐均較上月小幅放緩。同時值得注意的是,與美國消費緊密相關的零售業就業在6月轉爲減少1.1萬人,和美國居民目前仍持有的規模較大的超額儲蓄並不匹配,仍需觀察6月零售、CPI數據來驗證美國消費是否轉冷。

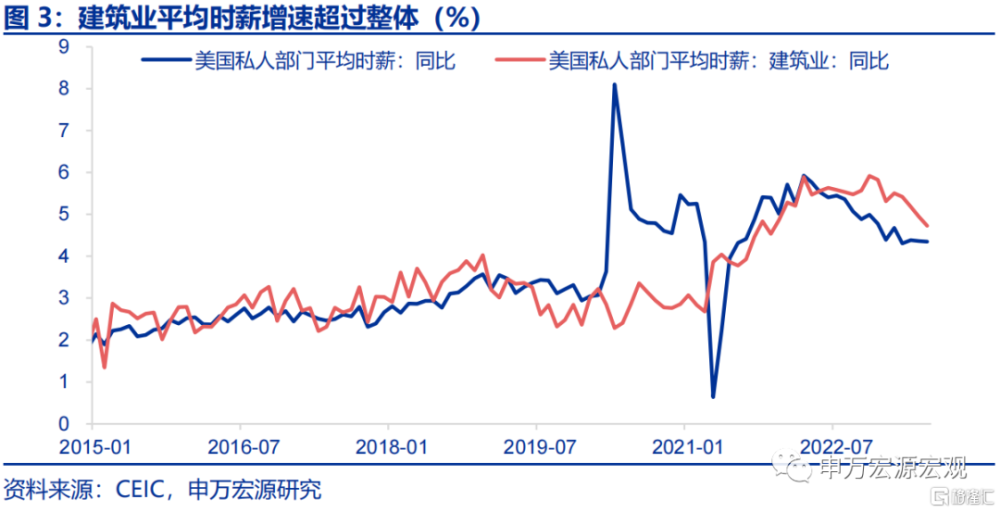

建築業可能成爲美國就業市場潛在韌性來源。我們觀察到,美國6月建築業新增就業2.3萬人,在所有私人部門行業僅次於教育衛生業。從薪資角度來看,6月建築業平均時薪同比4.73%,高於整體(4.35%),且這一趨勢已經持續超過一年,後續隨着美國制造業建築投資(受CHIPS法案刺激)、住宅建築投資(庫存較低)持續釋放,可能使得建築業就業新增和薪資增速成爲美國就業市場的中流砥柱,使得非農就業韌性維持更久,薪資增速放緩更爲遲滯。

2.時薪增速偏高,薪資通脹壓力不減

美國居民超額儲蓄支撐下,職位空缺、薪資增速均回落緩慢,服務通脹壓力仍然較大。5月美國職位空缺雖然回落至千萬以下,但仍遠遠較疫情前更高,美國居民超額儲蓄在企業端形成的“超額招聘”需求下滑緩慢,進而使得美國平均時薪增速下滑也慢於市場預期,6月美國平均時薪同比4.4%,連續三月處於這一高位,這將進而使得美國核心非居住服務通脹緩解較慢。

失業率改善,美國就業市場持續韌性。6月美國失業率回落至3.6%,雖然較前期3.4%的水平小幅偏高,但在歷史上仍然是極低位置,距離CBO估計的美國長期失業水平(4.5%左右)仍然有相當大的空間,下半年美國就業市場健康在超額儲蓄支撐下仍可保證。6月美國勞動參與率持平於62.6%。

3.美聯儲紀要強化市場對7月加息預期

本周公布的美聯儲6月FOMC會議紀要顯示6月停止加息的決定因素在於貨幣政策滯後影響的不確定性,擔憂就業、消費可能轉冷,但幾乎所有參會者表示年內繼續加息必要性較強,疊加美聯儲提到三大通脹擔憂(薪資、房租、商品),使得市場對於7月美聯儲加息預期更加強化,目前概率已經超過90%。

我們前期根據泰勒規則測算出美聯儲加息峰值可能在5.50-5.75%(扣除25BP的SVB事件影響),年內可能還有兩次25BP加息,近期市場對於美聯儲緊縮預期趨於升溫,但還未對9月或11月加息形成預期,也就是說市場預期還存在調整空間,三季度美債利率可能持續較強,詳細分析見《泰勒規則指向美聯儲還有幾次加息?-23H2&2024美聯儲貨幣政策展望》(2023.06.16)。

1)美聯儲再次確認消費過熱,但指出未來仍趨於降溫。消費方面,紀要顯示美聯儲認爲美國居民消費仍然較爲火熱,受到超額儲蓄支撐,但擔憂低收入人群超額儲蓄可能消耗殆盡,未來整體美國居民消費趨勢可能放緩,這和我們年初以來觀點一致,即隨着美國超額儲蓄消耗,美國居民消費仍將保持火熱,但趨勢或是逐步放緩的,且超額儲蓄消耗完畢之後,當前實際薪資增速並不支持當前火熱的消費,詳細分析見《峰回路轉—2023年中宏觀經濟展望》(2023.07.03)。

2)美聯儲預計就業新增將繼續放緩。就業方面,美聯儲紀要中提到薪資增速目前仍然較強“robust”,以及未來就業趨勢可能放緩,和6月美國就業數據相對應。值得注意的是,美聯儲提到當前美國非農就業數據可能高估了真實就業情況,但6月美國ADP就業表現遠比非農更強,或能夠打消美聯儲這方面的疑慮。

3)美聯儲紀要凸顯三大通脹擔憂:薪資、房租、商品。最重要的是,美聯儲在紀要中實際上提到了三大通脹擔憂,其一是薪資增速較高,這可能導致美國核心非居住服務通脹回落慢於預期。其二,美聯儲紀要中提到商品通脹回落速度已經放緩,這一點在近幾個月的CPI數據中已經體現。其三,紀要提到目前美國住房庫存處於歷史低位,一方面可能使得房租通脹更爲強勁,另一方面使得低收入群體在搬遷接受新工作機會上存在困難“relocating to accept jobs”。

注:本文來自申萬宏源宏觀研究報告《非農遇冷,美聯儲還加息嗎?——全球宏觀周報·第118期》,報告分析師:王茂宇、王勝

標題:非農遇冷,美聯儲還加息嗎?

地址:https://www.iknowplus.com/post/11861.html