關於A股回購的歷史、現狀及幾點新變化

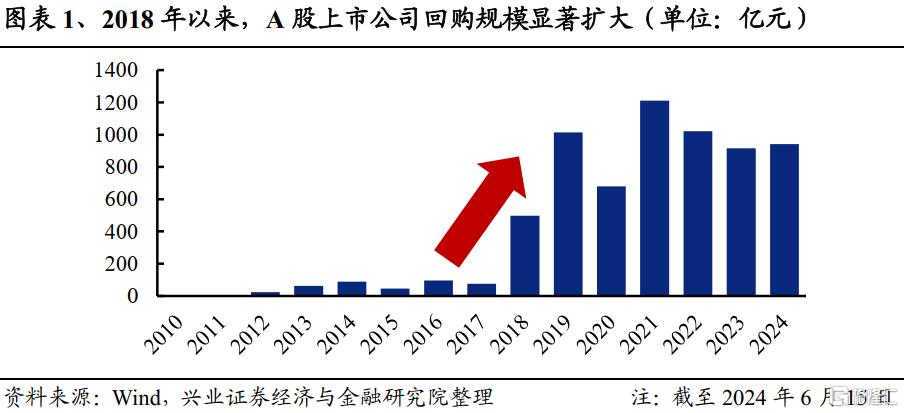

前言:近期監管層發布了一系列回購相關制度文件,積極推動股份回購,截至6月15日,2024年內回購規模(942億元)已超過去年全年(916億元)。回購對於優化資本市場投融資結構、維護公司投資價值、健全投資者回報機制的積極作用逐步凸顯。同時,回購策略超額收益愈發顯著,在新“國九條”推動資本市場高質量發展、監管層持續強調股東回報的背景下,我們需要提升對於回購的關注度。

一、近年來,A股市場回購相關制度建設加速推進、完善

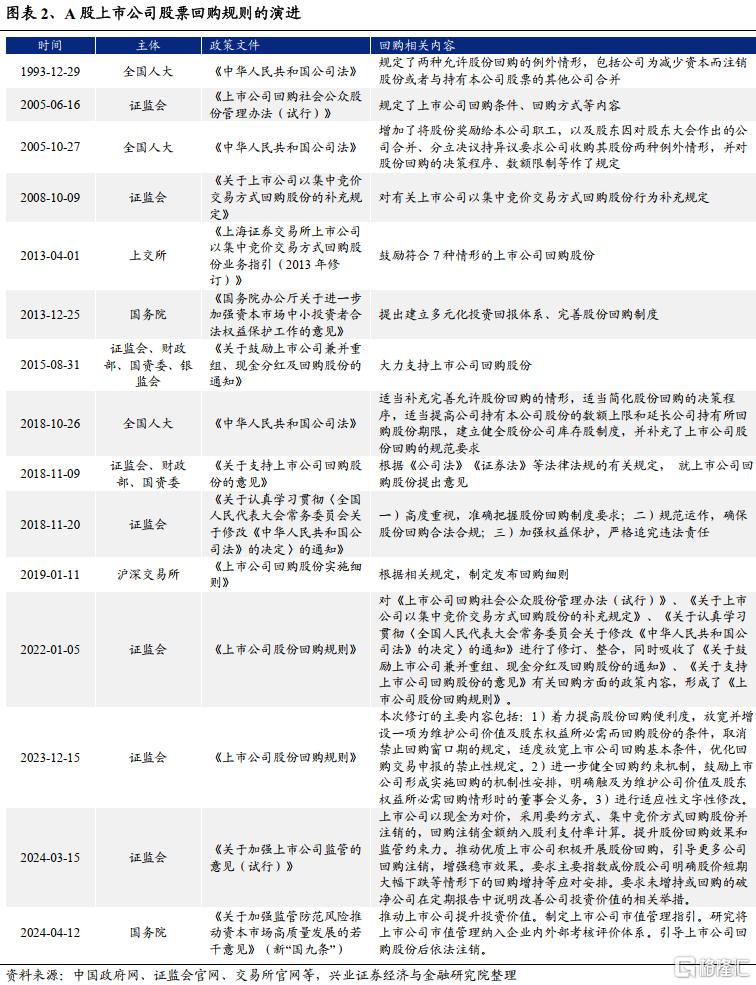

回顧A股上市公司股票回購規則,主要經歷了幾個重要階段:

2005年之前,嚴格限制股份回購。1993年《公司法》對股份回購做出嚴格限制,原則上不允許上市公司進行股份回購,僅在爲減少公司注冊資本及與持有本公司股份的其他公司合並時,才能實施回購。

2005年开始,回購規則逐步放松。2005年《公司法》修訂,增加兩項可回購情形;證監會在2005年和2008年分別發布《上市公司回購社會公衆股份管理辦法(試行)》、《關於上市公司以集中競價交易方式回購股份的補充規定》。

2013-2015年,監管層鼓勵上市公司回購,完善回購制度。2013年上交所發布《上海證券交易所上市公司以集中競價交易方式回購股份業務指引(2013年修訂)》,鼓勵符合7種情形的上市公司回購股份;2013年12月國務院提出建立多元化投資回報體系,完善股份回購制度;2015年,證監會、財政部、國資委和銀監會四部門聯合發布《關於鼓勵上市公司兼並重組、現金分紅及回購股份的通知》,大力支持上市公司回購股份。

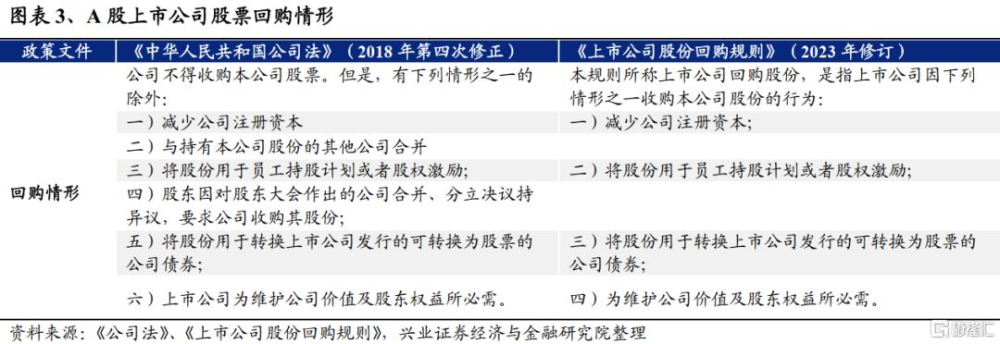

2018年10月26日,《公司法》修訂,從回購情形、決策程序、股份數額上限和持有期限、庫存股制度等方面進一步夯實和完善相關政策,2018年以來A股上市公司回購規模顯著增加。其中新增的3種回購情形包括:1)用於員工持股計劃或者股權激勵;2)上市公司爲配合可轉換公司債券、認股權證的發行,用於股權轉換的;3)上市公司爲維護公司信用及股東權益所必需的。

2022年1月5日,證監會對相關規則進行歸並整合和修改完善,形成《上市公司股份回購規則》;2023年12月15日,證監會修訂發布《上市公司股份回購規則》,對部分條款予以優化完善。

二、A股上市公司股票回購情況概覽

考慮到2018年A股上市公司股票回購才开始大規模增加,因此本部分的分析重點將集中在2018-2024年至今[1]。

[1] 後文回購數據均截至2024年5月31日

2.1、回購情形及目的

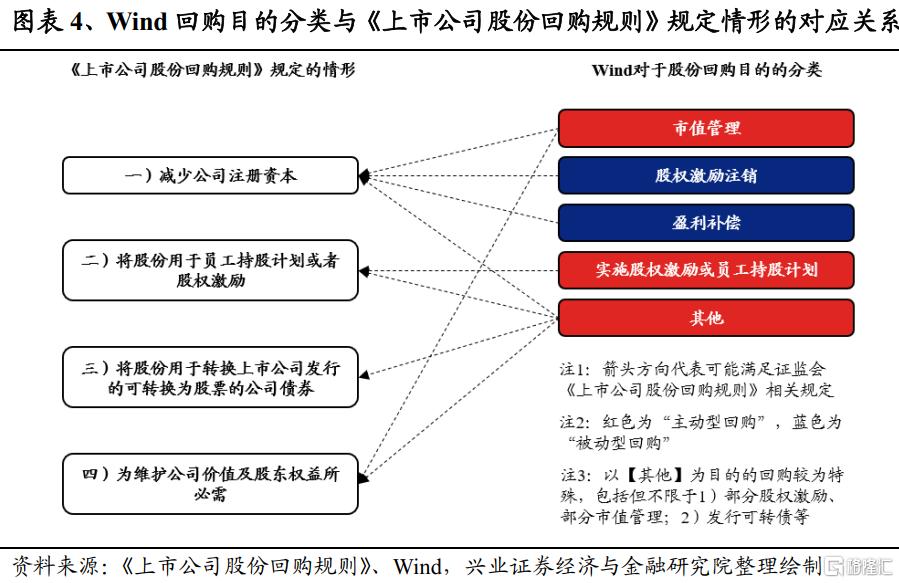

《公司法》、《上市公司股份回購規則》規定了公司回購的幾種主要情形,Wind等金融數據商則通常按上市公司回購目的,將其主要分爲五大類:1)市值管理;2)實施股權激勵或員工持股計劃;3)股權激勵注銷;4)盈利補償;5)其他[2]。其中以【市值管理】、【實施股權激勵或員工持股計劃】、【其他】爲目的股票回購是主動型回購。相反,以【股權激勵注銷】或【盈利補償】的則往往是被動型回購。

[2] 以【實施股權激勵】、【員工持股計劃】、【實施股權激勵或員工持股計劃】爲目的的回購均歸類爲【實施股權激勵或員工持股計劃】;以【重組】爲目的的回購僅有兩起,在分析中忽略

另外有三個注意事項需要關注:

以【市值管理】爲目的回購的股份最終並不一定注銷。以【市值管理】爲目的的回購注銷滿足“以現金爲對價,採用要約方式、集中競價方式回購股份並注銷”,但以【市值管理】爲目的回購的股份最終並不一定注銷(見圖表5);

主動型回購注銷並不一定完全以【市值管理】爲目的。以【實施股權激勵或員工持股計劃】爲目的回購、但未轉讓的股份也需要注銷(見圖表6),部分實施股權激勵或員工持股計劃、部分注銷的回購就會被萬得歸類爲【其他】;

回購目的並不一定一成不變。以【實施股權激勵或員工持股計劃】爲目的的回購在符合規定的情況下也可以變更爲以【市值管理】爲目的(見圖表7和圖表8),根據股份注銷的比例,萬得會將其歸類爲【市值管理】或【其他】。

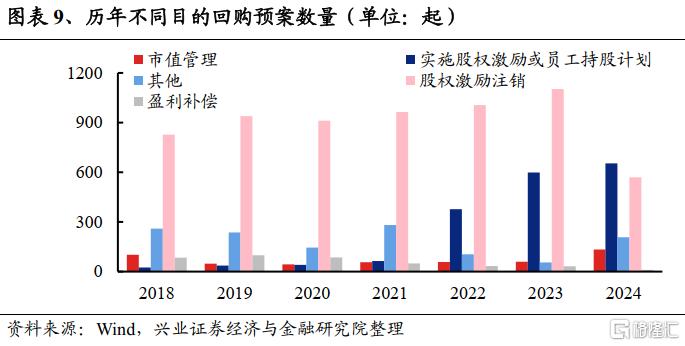

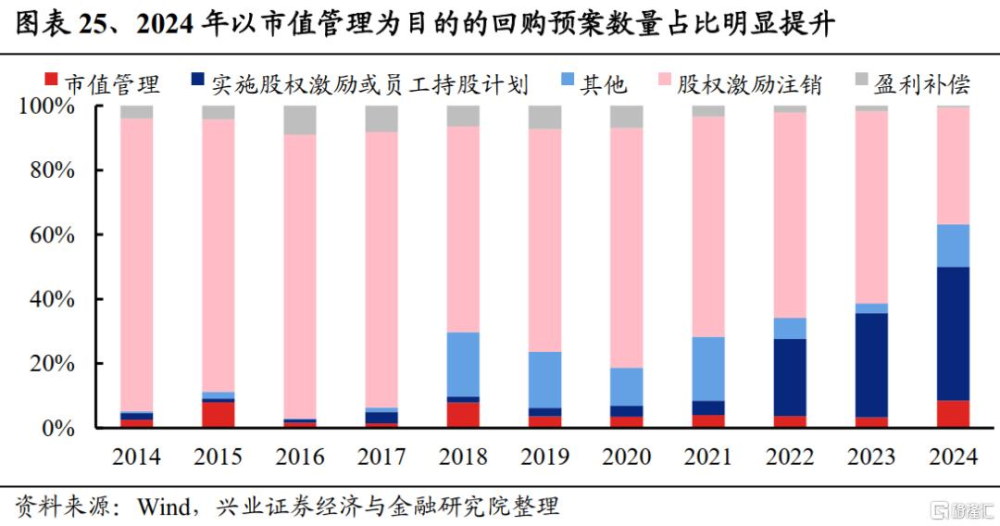

從回購預案數量上來看[3],2018年至今的A股市場中主動型回購數量佔比僅1/3左右;其中以【市值管理】、【實施股權激勵或員工持股計劃】、【其他】爲目的的回購預案數量分別爲500起、1797起、1287起。以【股權激勵注銷】爲目的的回購預案數量高達6319起,以【盈利補償】爲目的爲395起。

[3] 不考慮未通過、停止實施和失效的回購;股東提議早於董事會預案,因此也不計算

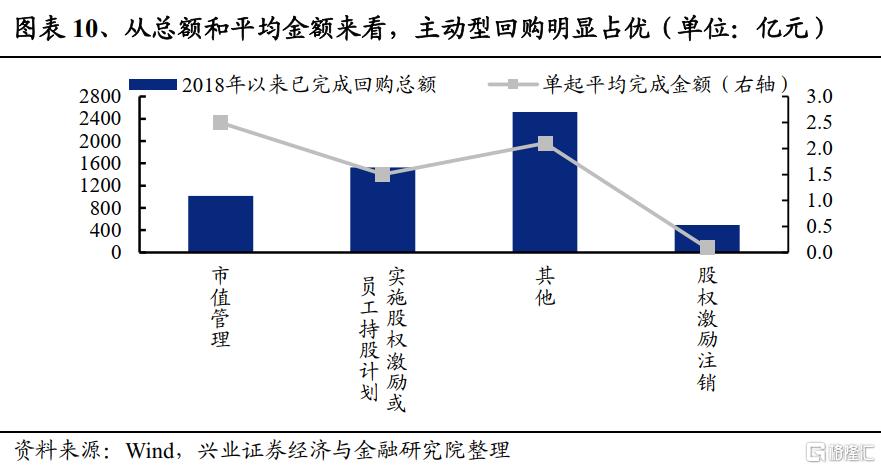

從已完成的回購金額來看[4],2018年以來,主動型回購的總額和平均金額均明顯佔優,其中主動型回購金額佔回購總額比例高達9成,以【市值管理】、【實施股權激勵或員工持股計劃】、【其他】爲目的的回購完成總額1015、1528、2522億元,而【股權激勵注銷】僅492億元[5];以【市值管理】爲目的的回購平均每起完成2.49億元,以【實施股權激勵或員工持股計劃】、【其他】爲目的的平均回購完成額分別爲1.50億元和2.11億元,【股權激勵注銷】平均則僅0.08億元。

[4] 回購預計金額按首個預案日統計,實施和完成金額按最新公告日統計

[5] 以盈利補償爲目的的回購金額通常爲 1 元之類的極小值

2.2、回購具有季節性效應

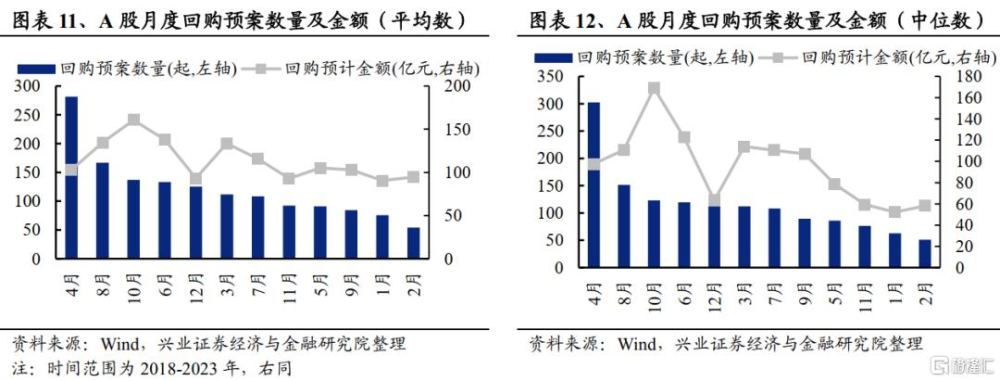

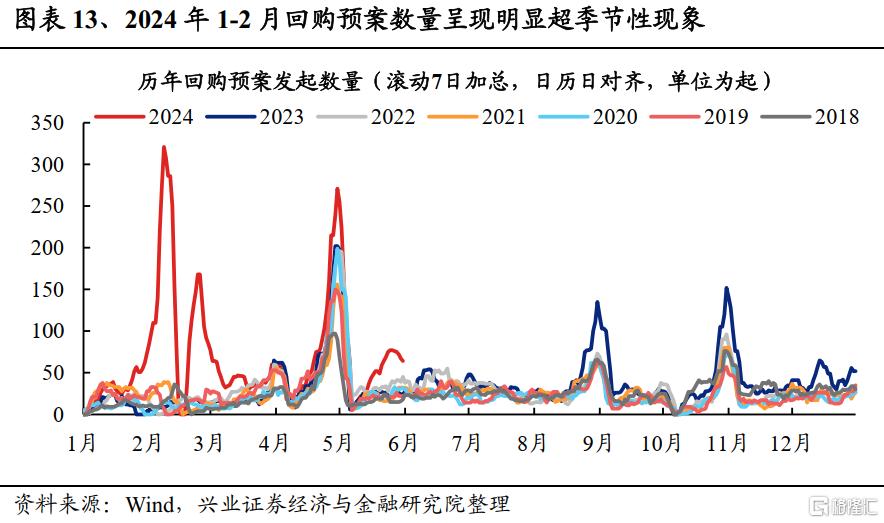

從2018-2023年的數據來看,A股市場股票回購具有明顯的月度效應。4月和8月通常是上市公司回購的高發期,原因在於上市公司年報和半年報陸續發布,業績狀況得到確認。不管是從平均數、還是中位數角度,2018年-2023年期間,1月和2月回購預案發起數量在所有月份中排名倒數前二,而2024年1-2月回購預案的發起則呈現明顯的超季節性。另外,從前五個月數據來看,2024年上市公司總共發起1573起回購預案,預計回購金額高達1324億元。

2.3、回購的板塊和行業分布情況

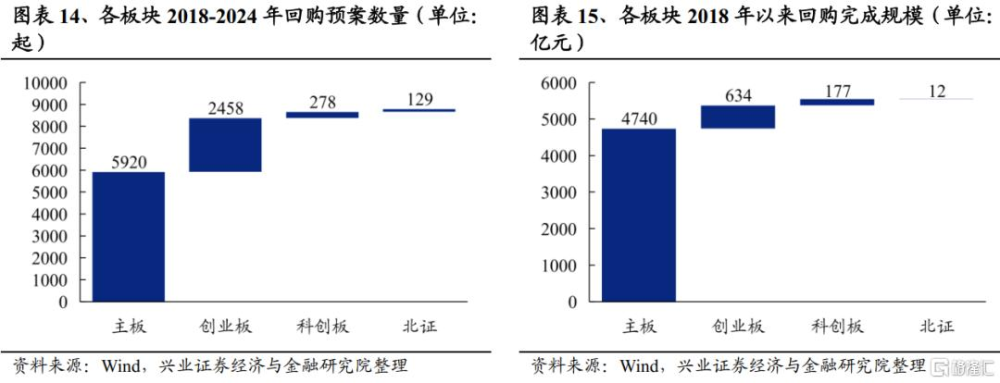

從上市公司所在板塊來看,2018年以來A股發起回購的上市公司主要集中在主板(5920起),累計完成回購規模共4740億元;創業板、科創板和北交所上市公司分別發起2458、278和129起回購預案,累計完成回購規模達634、177和12億元。

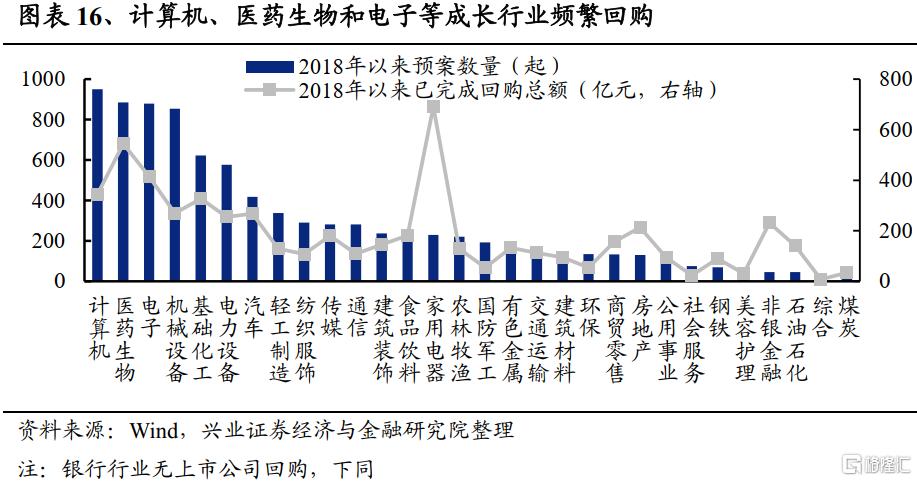

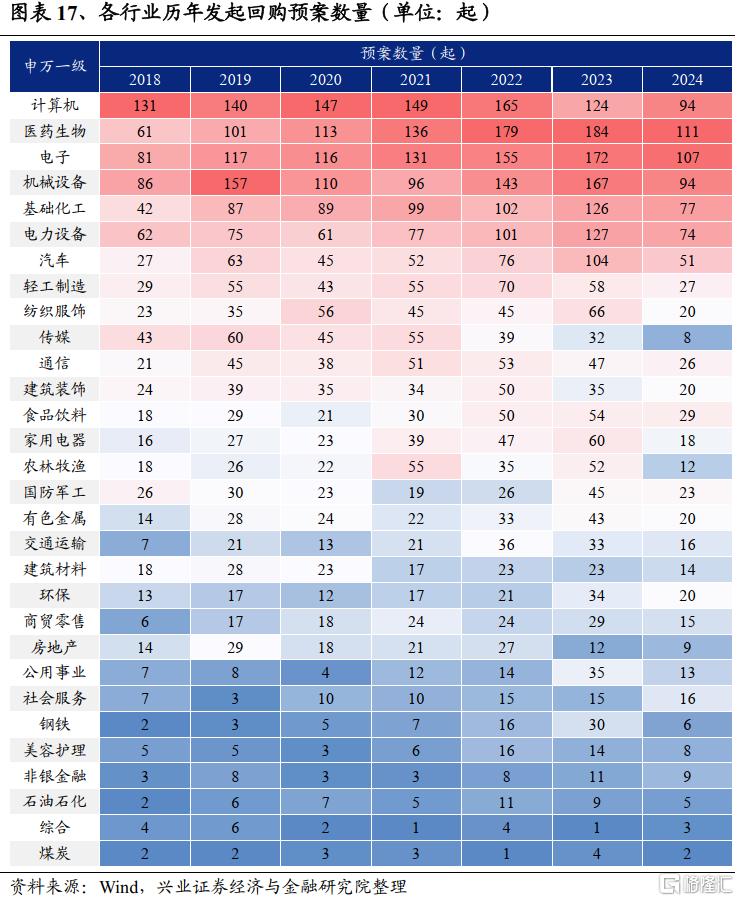

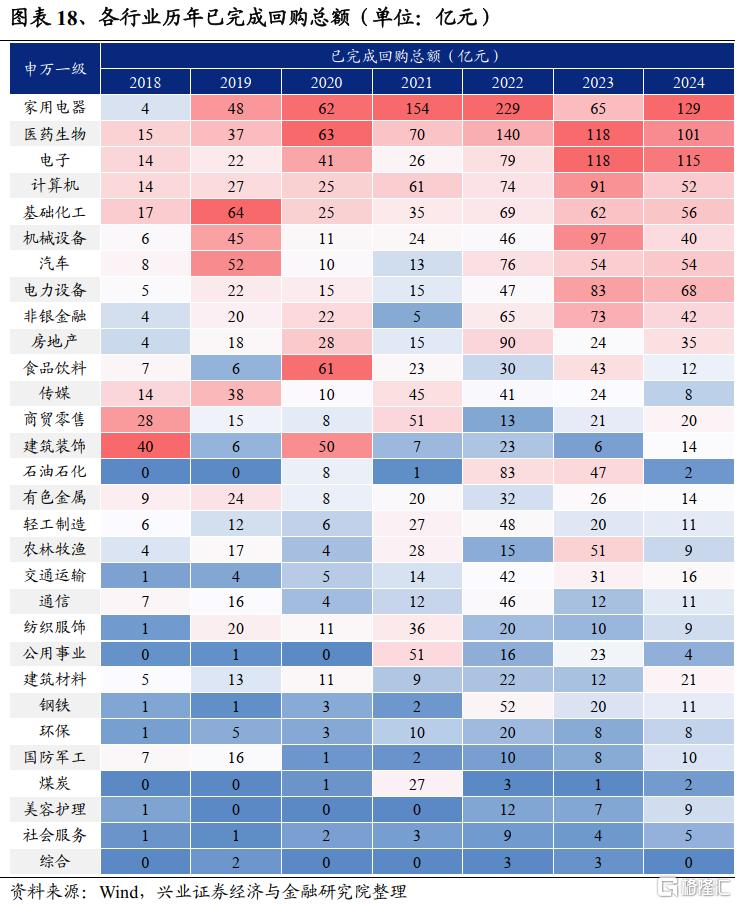

從上市公司所在行業來看,計算機、醫藥生物、電子等成長行業的公司發起回購較爲頻繁,家用電器回購完成規模較爲突出。預案數量方面,2018年以來計算機(950起)、醫藥生物(885起)、電子(879起)、機械設備(853起)和基礎化工(622起)排名前五;回購完成規模方面,家用電器(691億元)、醫藥生物(544億元)、電子(415億元)、計算機(344億元)和基礎化工(328億元)排名前五。

2.4、回購對於資本市場的積極影響

股份回購作爲資本市場的一項基礎性制度安排,具有優化資本結構、維護公司投資價值、健全投資者回報機制等方面的功能作用。

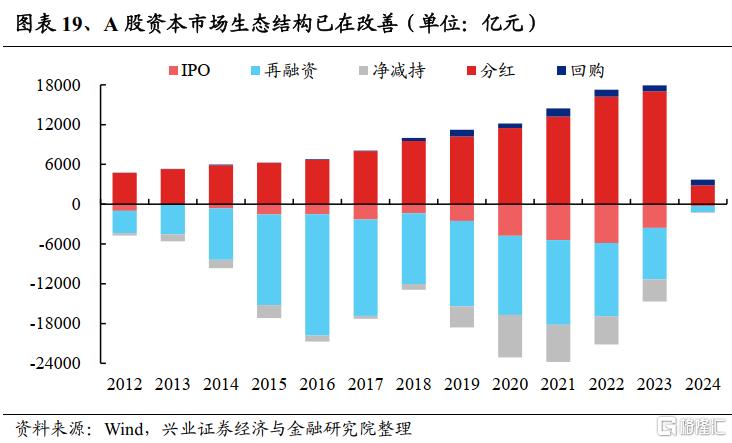

2.4.1、近年來,回購在A股資本市場投融資平衡發展中的重要性顯著提升,隨着分紅回購規模的增加,資本市場生態結構已在改善。

2023年A股上市公司累計實施回購規模約916億元,分紅回購合計規模已超過市場資金需求(IPO+再融資+減持淨額)。2024年以來,截至5月31日,上市公司實施回購的規模金額已達862億元,遠高於同期IPO規模(272億元)。

2.4.2、A股歷史上幾次“回購潮”均對增強穩市、提振信心起到較好效果。

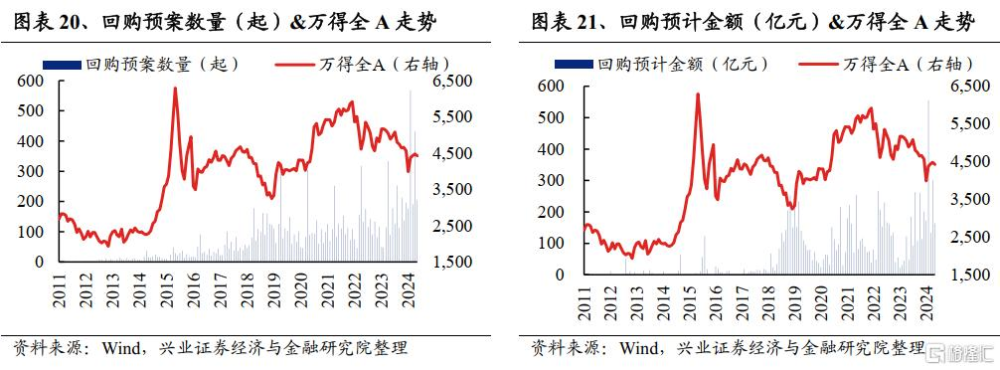

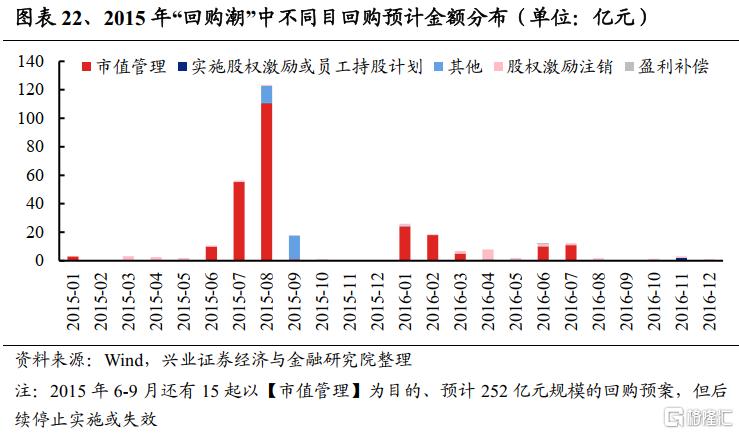

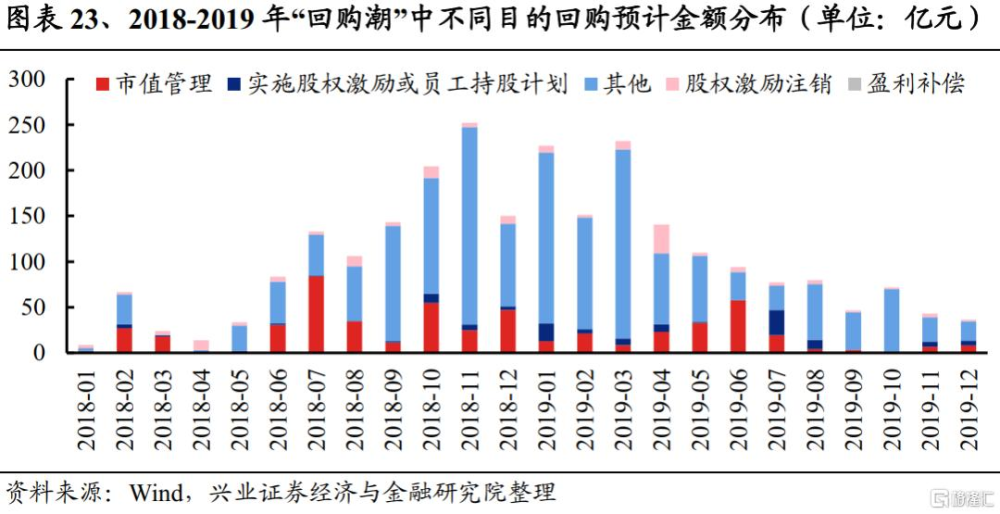

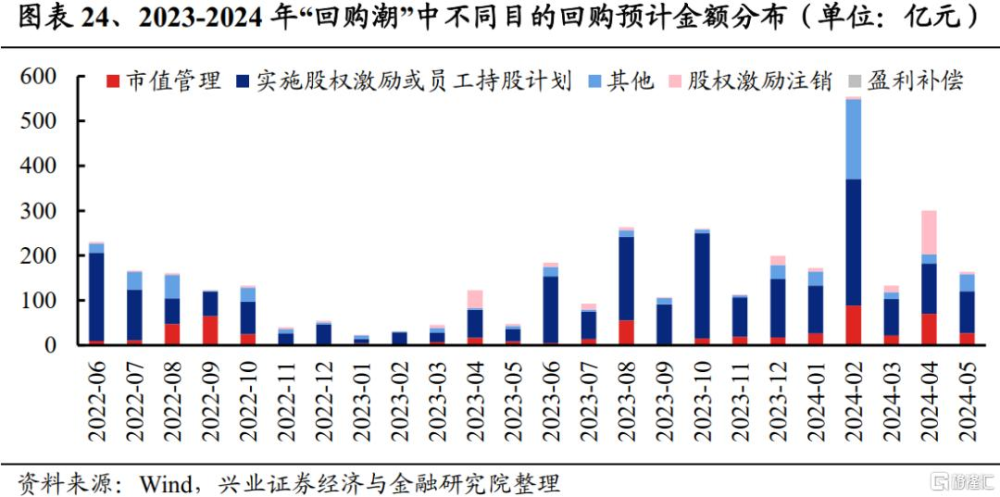

對於投資者而言,上市公司回購是一項重要的積極信號,往往表示公司對於盈利能力增長和盈利質量改善的信心,有助於維護公司價值;同時也能夠向投資者釋放積極信號,提振投資者對於上市公司整體後續發展的預期。A股歷史上較爲典型的“回購潮”主要包括:1)2015年6-9月、2)2018年10月-2019年3月以及3)本輪2023年12月-2024年2月,均出現在指數的階段性底部。

1)2015年6月开始,市場經歷較大波動,大量上市公司主動發起回購以提振市場信心。2015年8月,證監會、財政部、國資委和銀監會四部門聯合發布《關於鼓勵上市公司兼並重組、現金分紅及回購股份的通知》,大力支持上市公司回購股份,指數也從月底开始逐步企穩。

2)2018年中美貿易战爆發,美聯儲持續加息掣肘國內貨幣政策,A股市場也出現深度調整。2018年10月26日,《公司法》修訂並從多方面對上市公司放松回購,新一輪 “回購潮”开啓,市場最終在2019年1月觸底回升。

3)2023年四季度以來,國內經濟復蘇進程“波浪式發展、曲折式前進”,疊加海外風險持續擾動,A股投資者風險偏好收縮、資金面負反饋加劇,市場持續下行。監管層多次提出鼓勵上市公司加大分紅回購力度,並於2023年12月15日修訂發布《上市公司股份回購規則》,對部分條款予以優化完善,其中包括了“着力提高股份回購便利度,放寬並增設一項爲維護公司價值及股東權益所必需而回購股份的條件,取消禁止回購窗口期的規定,適度放寬上市公司回購基本條件,優化回購交易申報的禁止性規定”等內容。2024年以來,上市公司密集發布回購預案,呈現明顯的超季節性現象;2月發起的回購預案數量(568起)及預計回購金額(554億元)均遠超此前歷史最高值,指數也在2月迎來超跌反彈行情。

回顧過去幾輪市場大波動,政策推動和穩市訴求下A股上市公司密集發布股份回購預案,“回購潮”在托底市場、提振投資者信心方面有着明顯效益,指數迎來企穩回升。另外,“回購潮”期間有一個相對其余時段不同的鮮明特徵,即以【市值管理】爲目的的回購金額明顯較高;同時,從全年維度,2015、2018和2024年以【市值管理】爲目的回購數量佔比均遠超其余年份。

2.4.3、健全投資者回報機制

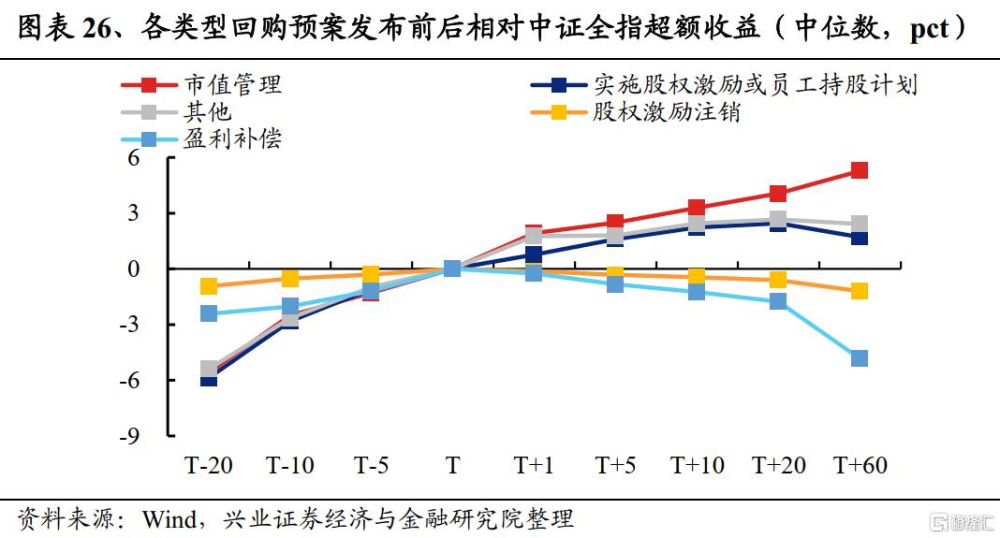

主動型回購具有公告效應,預案後公司股價相對中證全指具有明顯超額收益。選取2018年以來發布回購預案的公司,計算其在發布公告前後相對中證全指的漲跌幅中位數。公告當日,發布以【市值管理】、【實施股權激勵或員工持股計劃】、【其他】爲目的的回購預案的上市公司相對中證全指超額收益的中位數分別爲1.93 pct、0.77pct和1.76 pct;公告日20個交易日後,分別實現4.07pct、2.45 pct和2.66 pct的超額收益;公告日60個交易日後,主動型回購的超額收益整體相對有所收斂,不過以【市值管理】爲目的的公司仍然有持續的超額收益。相反,發布被動型回購預案的公司在公告日後仍持續跑輸中證全指,發布以【股權激勵注銷】、【盈利補償】爲目的的回購預案的上市公司首日超額收益分別爲-0.13pct和-0.25pct;公告日後20個交易日區間內,分別跑輸中證全指0.62pct和1.78pct;公告日後60個交易日,被動型回購的相對負超額收益進一步擴大。

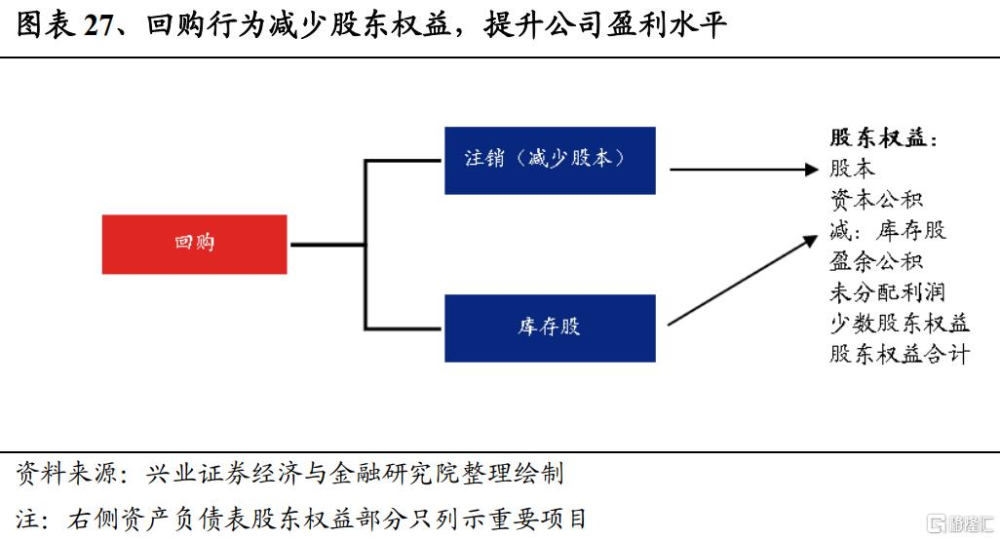

回購行爲能夠提升公司盈利和分紅水平。一般而言,回購之後的股份有兩種去向:注銷(減少注冊資本)和留作庫存股(後續可用作激勵獎勵等),兩者都會導致上市公司股東權益減少,進而提高上市公司ROE水平;其中注銷式回購減少公司股本,能夠直接提升EPS。另外,庫存股實際上也不參與利潤分配,因此在分紅總額不變的前提下,回購之後投資者獲得的每股股利將有所提升。

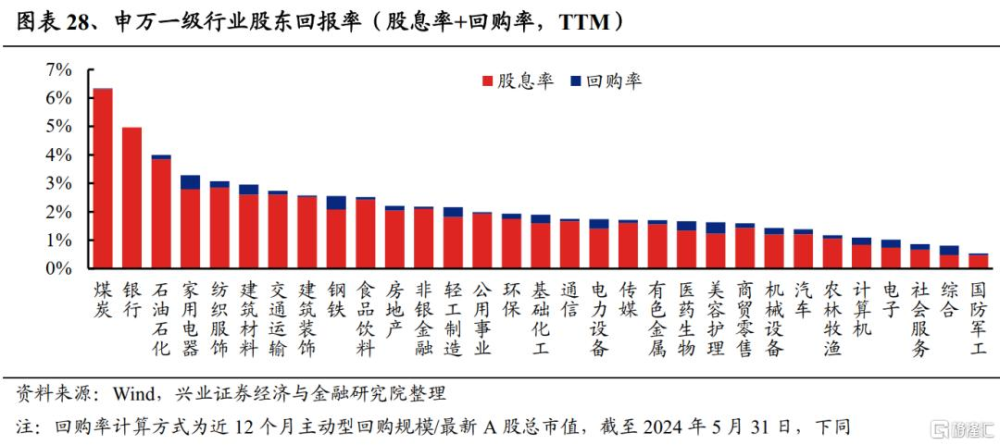

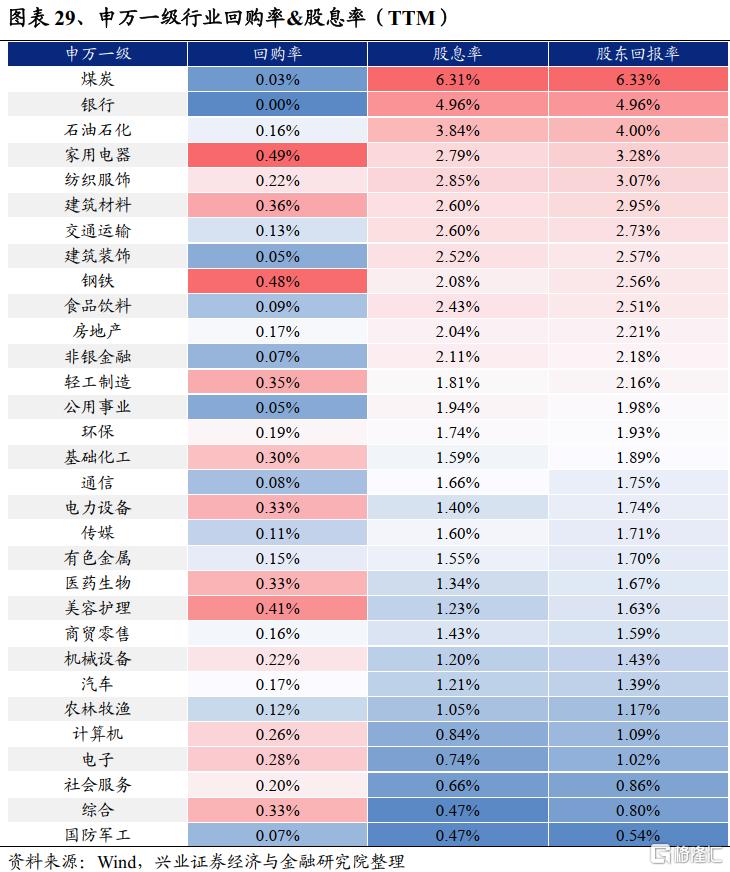

回購金額納入分紅計算,有望進一步增強投資者回報。2023年12月15日證監會修訂發布《上市公司股份回購規則》,提及“上市公司以現金爲對價,採用要約方式、集中競價方式回購股份的,視同上市公司現金分紅,納入現金分紅的相關比例計算”;2024年3月15日證監會《關於加強上市公司監管的意見(試行)》以及4月30日滬深交易所修訂發布的《股票上市規則》也提及將滿足要求的回購注銷金額納入現金分紅計算。截至2024年5月31日,滬深300指數回購率TTM約爲0.11%;申萬一級行業中,家用電器(0.49%)、鋼鐵(0.48%)、美容護理(0.41%)、建築材料(0.36%)和輕工制造(0.35%)等回購率TTM居前。政策落地有望持續提升上市公司主動回購比例,提高投資者回報。

三、回購策略超額收益愈發顯著,需提升關注度

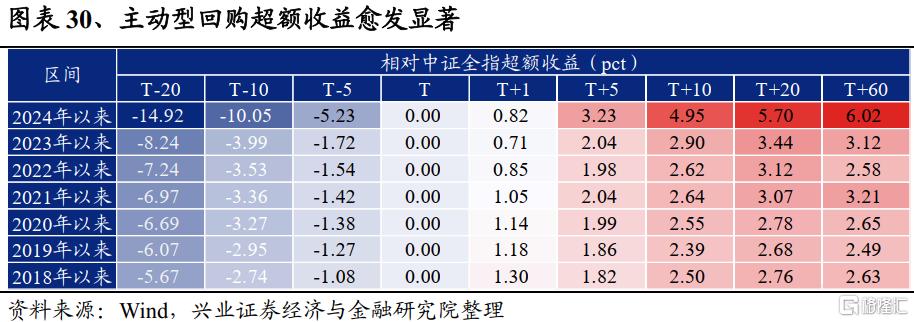

2023年底以來,A股回購政策不斷優化,2024年僅僅不到半年,回購實施規模就已超過去年水平(916億元)。同時,隨着回購制度的發展和規模的擴大,我們可以看到,近年來主動型回購預案後股價相對中證全指的超額收益愈發顯著(對應圖表29越往右上角,紅色越深),相關策略的有效性正在逐步提升。在新“國九條”推動資本市場高質量發展、監管層持續強調股東回報的背景下,投資者可以適時提升對於回購的關注度。

風險提示

數據統計不完備或口徑不同帶來的偏差、宏觀經濟數據波動、政策落地不及預期等。

注:文中報告節選自興業證券經濟與金融研究院已公开發布研究報告《A股回購的歷史、現狀及幾點新變化》,分析師 :

張啓堯 SAC執業證書編號:S0190521080005

張倩婷 SAC執業證書編號:S0190521110002

胡思雨 SAC執業證書編號:S0190521110003

標題:關於A股回購的歷史、現狀及幾點新變化

地址:https://www.iknowplus.com/post/118408.html