關於美元和美國的全球統治體系

引子

近期,媒體們在宣傳“沙特不再續籤石油美元協議”,這個標題想引導大家去得出一個結論:美元霸權如何如何。

這其實也反饋了大衆的一種衝動,渴望把美元的問題簡化,簡化成一個詞組——美元的錨。這個小格子裏可以填寫任何東西,譬如,軍事實力、科技實力、對石油的掌控、黃金儲備等等。

然而,真實的場景是,它不是一個小格子,它是一個復雜的、有機的體系。

我們可以得用這樣的一個比喻來刻畫美元體系:美元的錨並不是藏在城堡裏的一個祕密配方,而是,整個城堡本身,甚至於它包含了拱衛城堡的村鎮。

因此,美元的凋敝,指的是村鎮的凋敝,城堡的凋敝。顯而易見,這是一個漸進的過程,不會一蹴而就。對稱的,一種貨幣的興盛,也是一個漸進的生長過程。

這篇文章的主旨就是去討論一種貨幣是根植於它的統治體系的。

關於殖民地體系和殖民地體系的維持

不少人有一種十分幼稚的企圖:希望繞开政治去討論經濟。實際上,這根本不可能。

因此,要討論美元體系,我們首先得順着政治強力遞減的方向逐步發問:

1、美國的實際邊界是否囊括整個地球?

2、這是否是一個殖民地體系?

3、這個世界是否公平到那種程度——人們基於自愿選擇了美元?

事實上,殖民地體系是一個較爲合理的分析起點,既包含了強力的部分,也有自愿的成分。

近200年來,另一個重要的樣本是大英帝國,它是曾經的霸主,號稱“日不落帝國”,後來隨着殖民地的獨立,英鎊的國際地位逐漸下滑。

因此,一種貨幣最重要的根基是它的統治體系,一旦統治體系出現變化,該貨幣的角色也會發生變化。

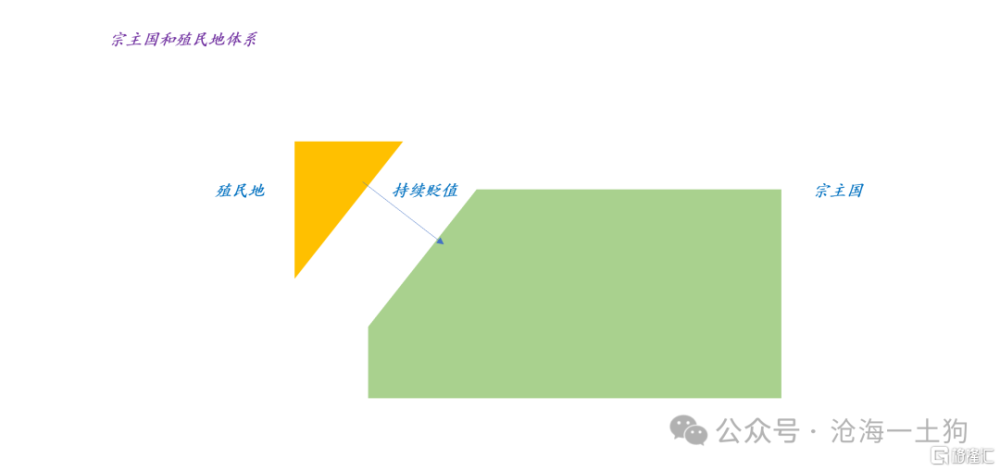

換言之,國際貨幣的最深層次本質是一種控制關系,宗主國所控制的範圍越廣,該貨幣的國際地位越牢固。

在現代金融體系下,這種控制關系可以十分隱蔽:

1、殖民地自己“統治”自己,有獨立的財政和貨幣;

2、跨國公司掌握關鍵領域,並攫取大量利潤;

3、跨國公司不斷地把利潤從殖民地轉移至宗主國;於是,我們會看到一個極其奇葩的現象,這個國家的貨幣在不斷地貶值,有時候快,有時候慢。

在這種情況下,殖民地會承受較重的負擔,既要維護本國公共體系的運轉,又要給宗主國交稅。

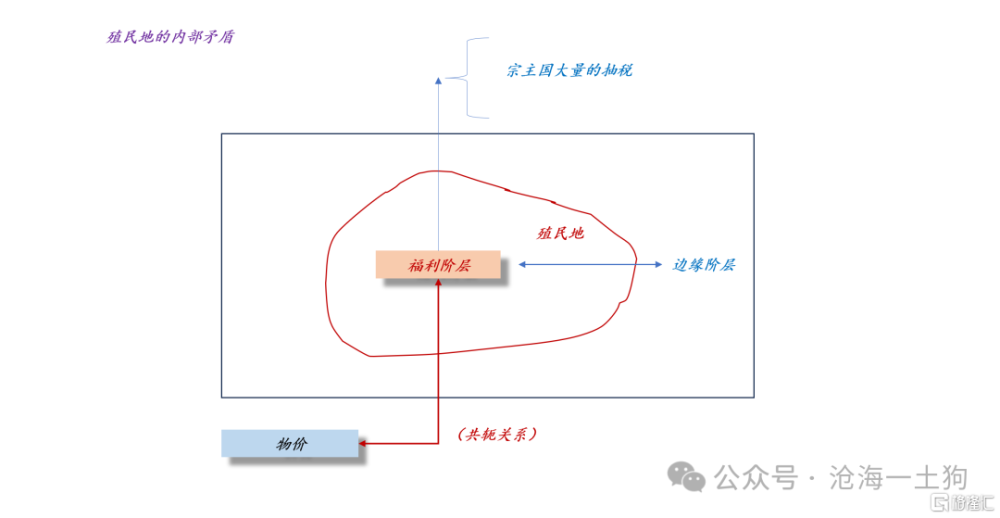

盡管給宗主國交稅是一筆巨大的开支,但是,現代殖民體系的抽稅手段太過隱蔽,所以,這種矛盾往往體現爲殖民地的內部矛盾。

於是,我們就看到了一個更加奇葩的現象,一些國家一直在換政府,但是,社會矛盾一直比較尖銳。根子就在於,如果他們不擺脫這種“控制關系”,任何改變都是換湯不換藥。站在博弈的角度來設想一下,如果一個政府有龐大的海外殖民地,它會如何統治?

1、它需要一個代理人團隊;

2、這個代理人團隊的最主要職能是抽稅;

3、它不允許這個代理人團隊掌握太多剩余;

因此,它會抽稅抽到這樣一種程度:剩余剛剛夠維持一個地方政府。如果沒法抽走這些剩余,就靠战爭或者經濟危機的形式消耗掉。

在政治當中,權力體系的維持是第一位的,重要的不是抽走多少剩余,而是維持宗主國和殖民地的相對實力對比,保持既定的權力結構。

有了這樣一種參考基准,我們的分析就不會離真相太遠,只要宗主國能對殖民地保持巨大的影響力,那么,整個體系就很穩固,宗主國的貨幣地位就很牢靠。

美元潮汐和對殖民地的剩余控制

往稍遠一點說,有東南亞金融危機;往近了說,當下的越南很慘,樓市下跌,越南盾貶值。很多人把這類現象歸結爲美元潮汐的收割。

但是,有了“殖民地體系”的框架,我們就不會這樣看這個現象了:美元潮汐是果,而不是原因。

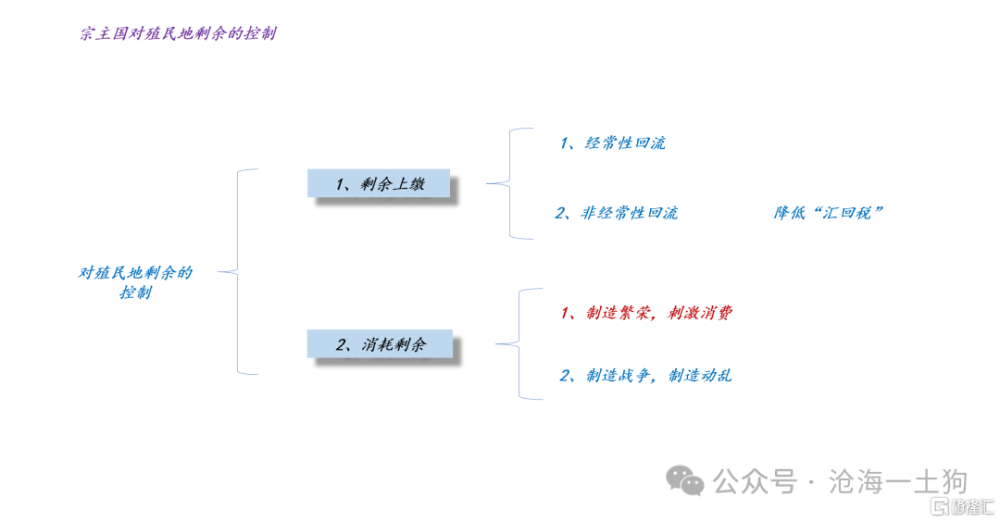

從控制的角度來看,宗主國會始終對殖民地的剩余保持警惕,它會採取各種手段控制殖民地的剩余。

如上圖所示,控制的手段大致有兩類,一類是剩余上繳,包括跨國公司的經常性回流和非經常性回流;另一類是消耗剩余,也就是說,對於他們抽不走的剩余,他們會想辦法讓本地居民消耗掉。

其中,制造虛假繁榮這一招比較常用,利用熱錢拉升風險資產價格,刺激當地居民的消費,經濟一片欣欣向榮。再後來,剩余消耗殆盡,該地的風險資產崩盤,殖民地一地雞毛。

與此同時,我們還會看到“美聯儲加息”這種操作,就誤以爲是“美元潮汐”帶來的這一切。

事實上,真實的原因在於各個殖民地的剩余累計到一定的閾值,宗主國在系統性地壓制各個殖民地的剩余。

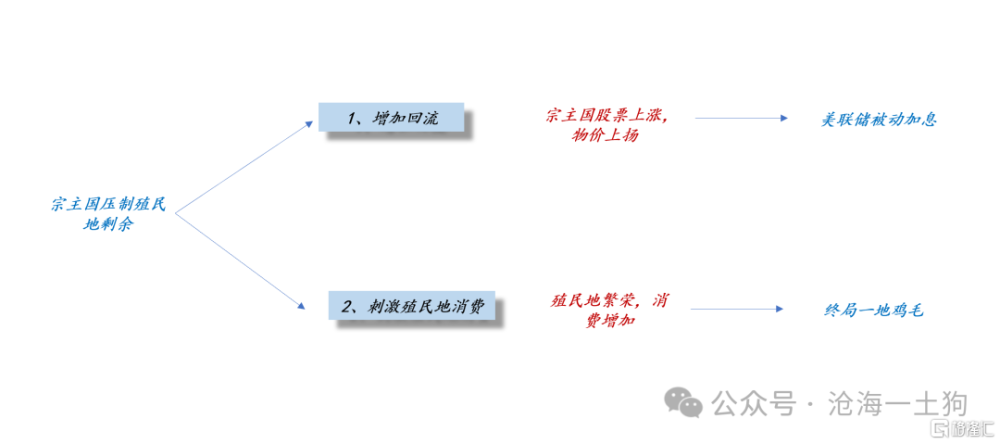

一個手段是增加回流,這必然會導致宗主國股票上漲,物價飆升。美聯儲不得不加息。

另一個手段就是刺激殖民地消費,這是兩個同時進行的進程。

這兩個進程最後會交匯到一個點,一、美聯儲加息,美元升值;二、殖民地一地雞毛。

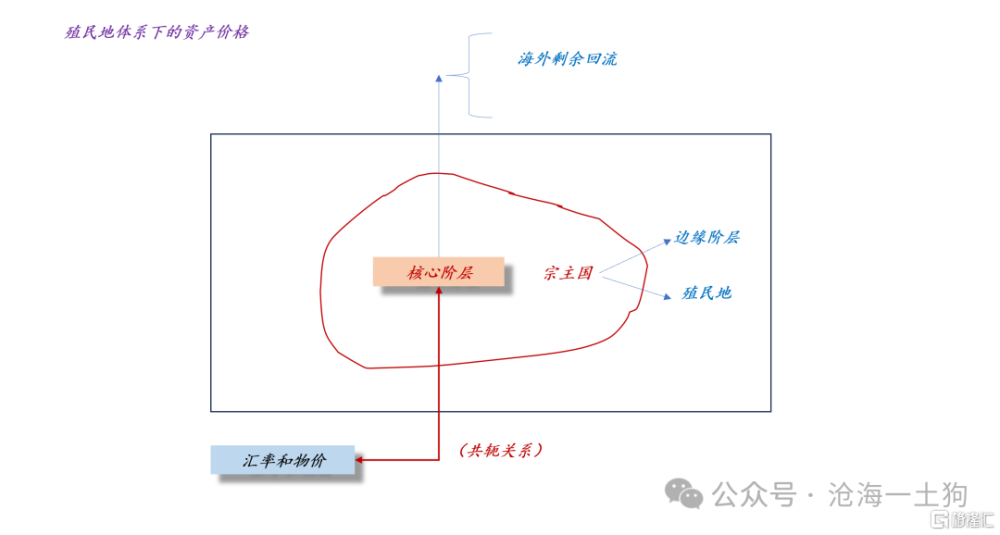

剩余的流動、階級矛盾和資產價格

跟古羅馬帝國類似,這個體系會存在兩類矛盾,一類矛盾是宗主國內部矛盾,福利階層和邊緣階層,盡管古羅馬帝國迅速擴展,但是,海量剩余的湧入使得貴族和平民的衝突更加尖銳,這個矛盾集中體現在物價上;另一類矛盾是宗主國和殖民地之間的矛盾,這會反饋到匯率上,殖民地貨幣會不斷地貶值,因爲剩余被源源不斷地抽走了。

如上圖所示,物價和匯率分別反饋了宗主國內部矛盾和殖民地內部矛盾。

此外,這個圖還可以刻畫殖民地的內部矛盾。

如上圖所示,殖民地有兩個階層,一個是福利階層,一個是邊緣階層。宗主國大量抽稅導致殖民地物價普遍上漲。福利階層有福利護盾,但是,邊緣階層幾乎是裸着。

因此,宗主國的抽稅行爲導致了殖民地的邊緣階層活得很慘,忍受很高的物價,但是,福利不足。物價越高,邊緣階層被盤剝得越厲害。

有趣的是,宗主國和殖民地的情況是同構的,無論是宗主國,還是殖民地均有一定程度的通脹。其實,這也好理解,根子是宗主國要回籠剩余,剩余會從下往上富集。

在剩余回流的過程中,我們會發現,宗主國的股票不斷地上揚。

事實上,美股的政治屬性遠遠大於其經濟屬性,那么多剩余上來總有一個去處,除了幹這個,還能幹啥?

因此,美股有一個強大的功能,那就是全球的蓄水池,尤其是剩余價值的蓄水池。

更進一步,我們可以推導出這樣一個簡單粗暴的結論:美股就是美元,美元就是美股。

福利和物價的共軛關系

事實上,國內的經濟分析十分混亂,說經濟老是去講生產,不去談福利,不去談分配。

事實上,無論是利率,還是cpi,亦或是滬深300指數,最直接相關的是福利情況,是剩余價值的流轉情況。如果福利發得少或者福利體系處於換檔期,經濟增速再高,利率也是低的。

那么,生產和福利又是什么關系呢??生產決定了福利的可持續性,如果生產不行,高福利是不可持續的。因此,對於一個沒有大量外債的經濟體,福利情況決定即時的利率,生產情況決定長期利率中樞。

然而,不幸的是,很多經濟分析耍流氓耍得厲害,單純地去談生產,談物價,不去講福利的分布情況。

拿日本來說,日本的物價十分高,相對於這么高的物價,覆蓋在普通人身上的福利體系被擊穿了,所以,很多七老八十的人要重返職場。在這種情況下,日本已經不支持物價繼續上漲了,還是那個問題,你不能十分單純地看物價,你還得看福利。

也就是說,居民的幸福感隱藏在【福利,物價】這對共軛關系之中。

不少人喜歡拿中國和日本比,姑且不論日本的完備性問題,我們只是去考察【福利,物價】這對共軛,我們會發現,中日最大的差別是中國的物價很低。在福利情況給定的情況下,物價低難道不是一種隱形的福利嗎??

對於居民來說,福利體系包括三塊,一、就業情況,包括就業率和工資水平;二、財產收益情況,包括樓市和股市的資產價格情況;三、保障情況,包括養老、醫療等基礎保障的覆蓋情況。

當下,我們福利體系最迫切的情況是風險資產價格的下滑,尤其是樓市的價格問題,這是涉及廣大居民的儲蓄問題。

結束語

綜上所述,我們就大致清楚美元體系是怎么運轉的,這並不是單純地靠某種神祕的“小配方”,這是一個極其龐大體系。其中,居於核心的是它的權力體系,

1、完備的控制體系;

2、完備的文化體系;

3、完備的剩余價值流轉體系;

梳理到這裏,我們就能明白,爲什么他們要不斷地兜售美式民主了。他們真正擔心的是內部出現過於強大的政治實體,然而,滋養一個政治實體需要剩余。所以,壓制地方勢力的基本套路就是:

1、通過跨國公司抽走殖民地的剩余;

2、通過消費主義壓制當地剩余的積累;

3、通過美式民主兜售給他們一個更費油的“基礎設施”;

盡管美國的統治體系有這樣那樣的問題,但是,他們的體系內部並沒有崛起危及到這個體系的政治勢力,所以,談論美元霸權如何如何實在是太早了。

總而言之,如果一個國家缺乏儲蓄,或者說,缺乏積累儲蓄的條件,很有可能陷入任人宰割的境地,別人會盡可能小心地避免該國獲得足夠的儲蓄,擺脫控制。

幸運的是,我們不是,我們有大量的剩余。

曾經我們是一個半殖民地半封建國家,生產資料掌握在外國人及其代理人的手中,整個民族遭遇了巨大的危機。75年過去了,自己當家做主的中國人積累了大量的生產資料,生活質量有質的提高。那么,帝國主義自己把自己作死了嗎??並沒有。所以,不要覺得我們現在所有的一切都那么理所應當。

ps:數據來自wind,圖片來自網絡;

標題:關於美元和美國的全球統治體系

地址:https://www.iknowplus.com/post/117507.html