美國經濟的“溫度”與“溫差”

近期美國失業率、制造業PMI等關鍵指標走弱,內需動能似有放緩,但5月新增非農就業卻超預期增長,不同經濟數據存在背離。美國經濟需求動能表現究竟如何?趨勢上看,內需方面,消費向下,投資向上。在消費內部,服務向下,制造向上。

(一)美國近期內需表現:消費有所降溫,利率敏感行業的需求邊際走弱

近期美國主要經濟指標走弱,內需動能似有放緩。5月以來,美國失業率、制造業PMI、零售等重要經濟指標不同程度走弱,內需動能似有放緩,但5月新增非農就業卻超預期增長至27萬人,顯示不同經濟指標存在背離。美國經濟需求動能表現究竟如何?從居民端和企業端兩大內需源頭拆解來看,美國經濟整體有所降溫,但不同部門間仍然冷熱不均。

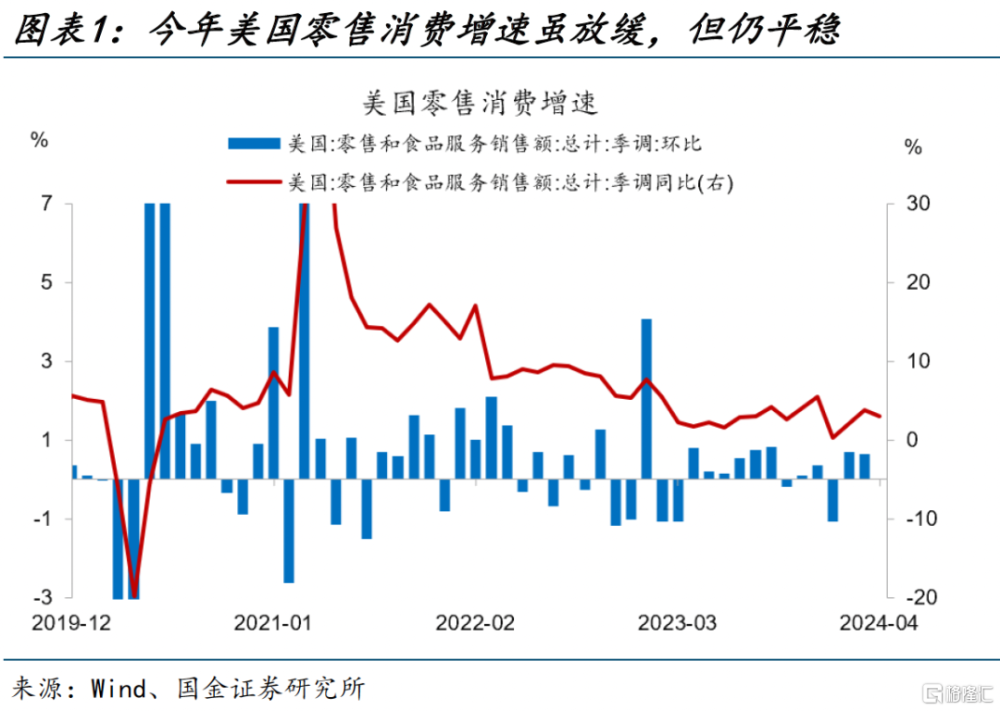

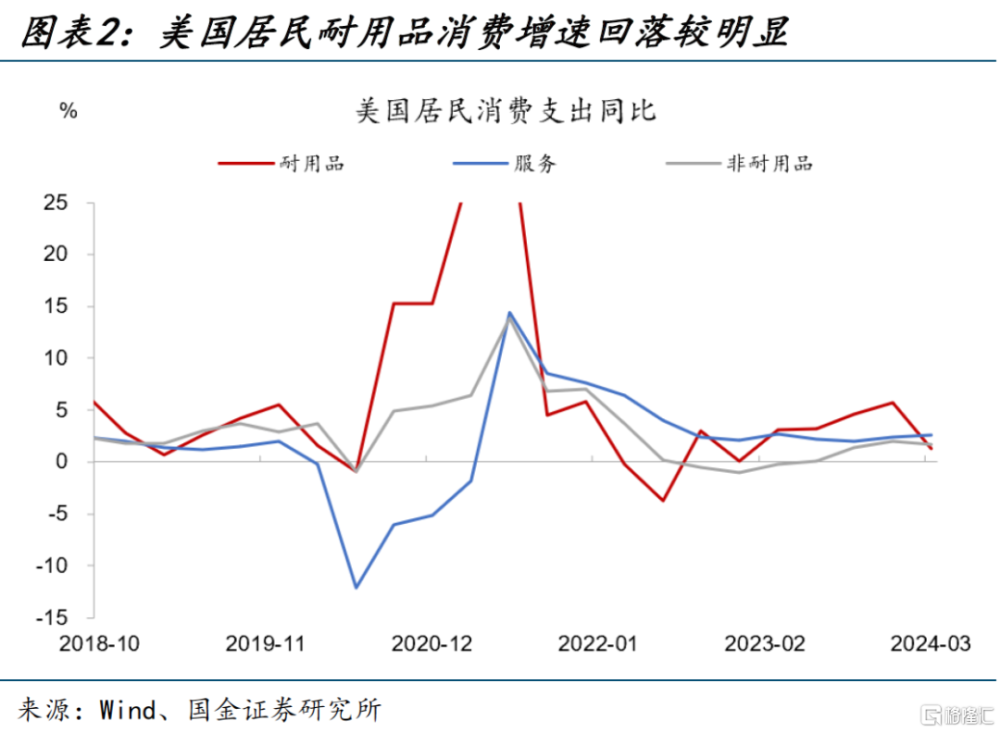

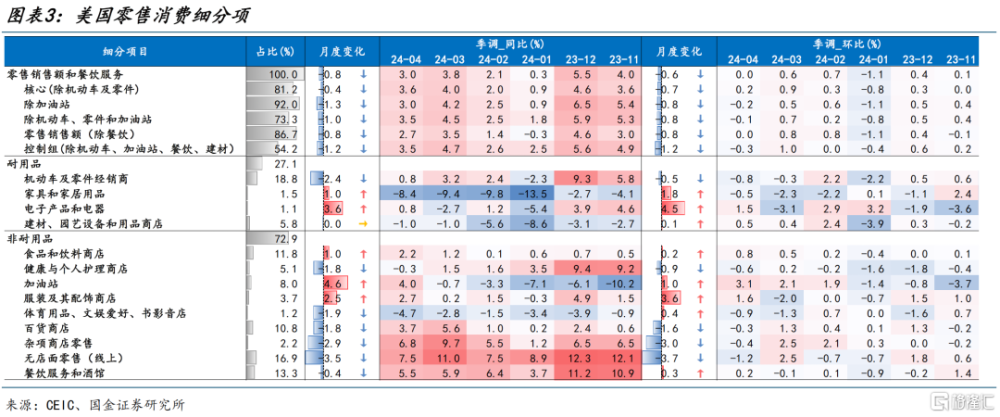

居民端,美國零售消費增速放緩,拖累主要爲汽車及家具。4月美國零售銷售同比增3%,今年前4個月平均增2%。耐用品、非耐用品及服務三大類消費中,服務消費增速較好,非耐用品其次,耐用品消費3月份後邊際走弱。耐用品中,需求走弱的產品集中在汽車、家具、建材等,其中汽車及家具消費增速降幅較大。

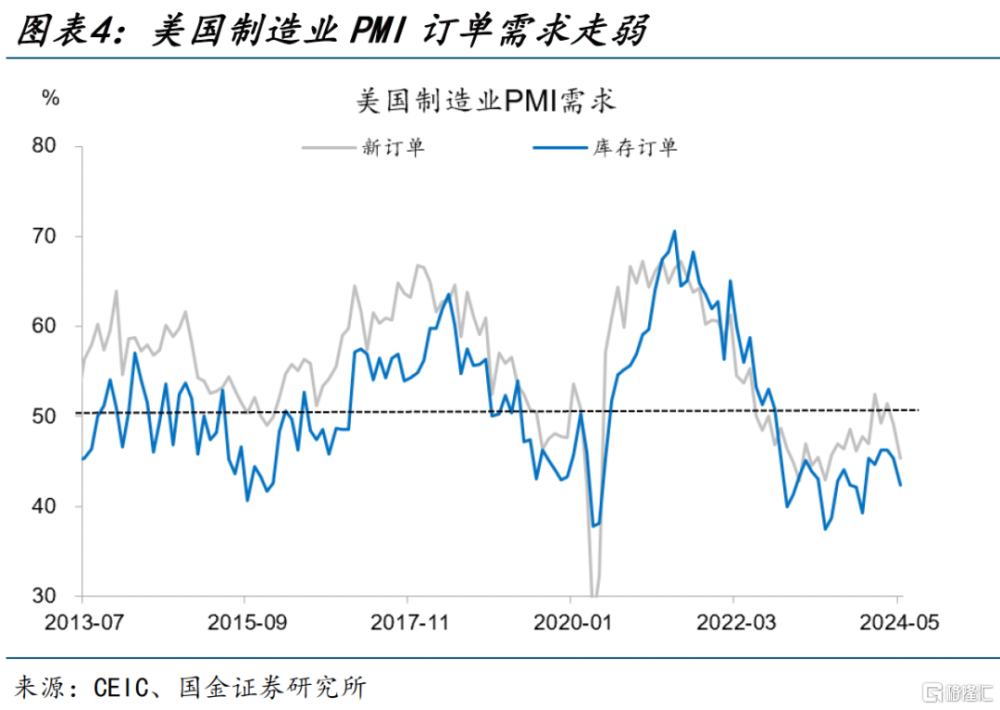

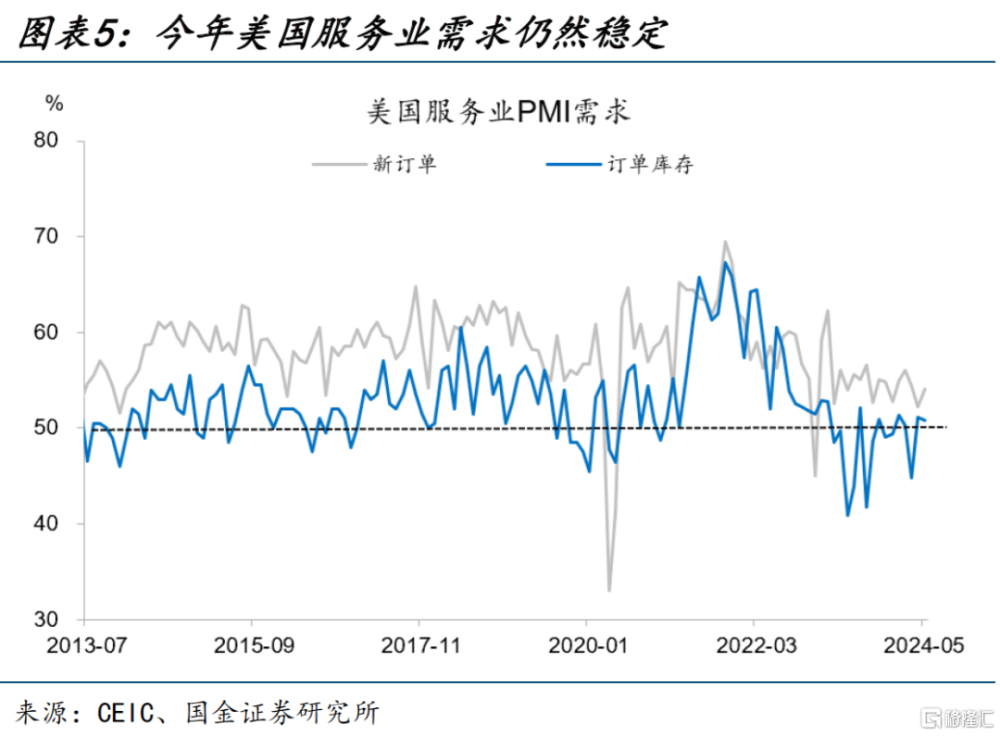

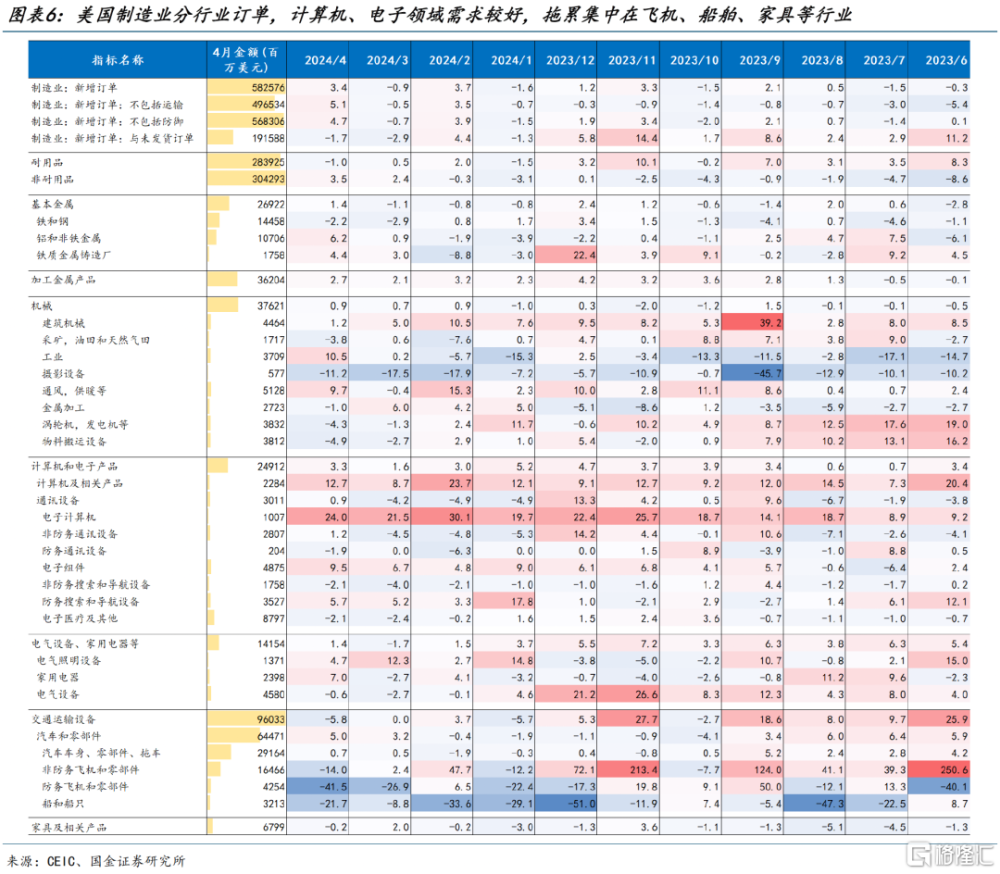

企業需求訂單分化較大,服務業需求穩定擴張,制造業需求走弱。今年美國服務業需求較爲穩定,服務業PMI新訂單年初以來均保持在榮枯线上方,5月上升2個點至54%;制造業新增需求4月份後邊際走弱,新增訂單4月回落至49%,5月進一步降至45%,庫存訂單5月下降至42%。制造業分行業訂單中,受益於AI擴張,計算機、電子組件訂單增速較高;主要拖累項集中在飛機、船舶等行業。非耐用需求略好於耐用品。

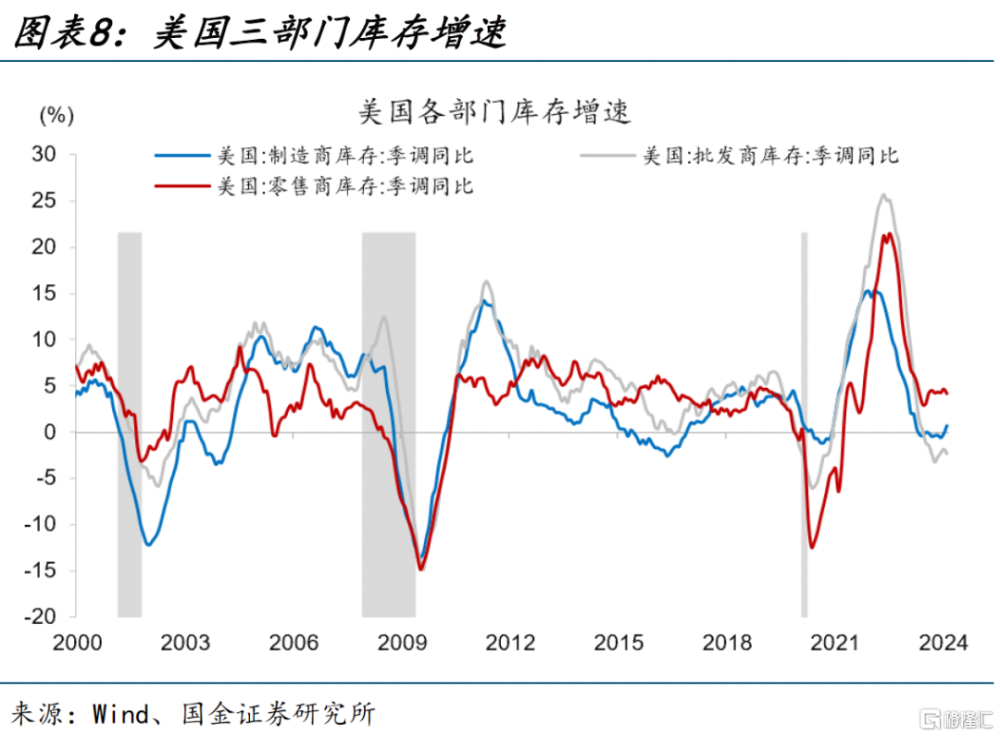

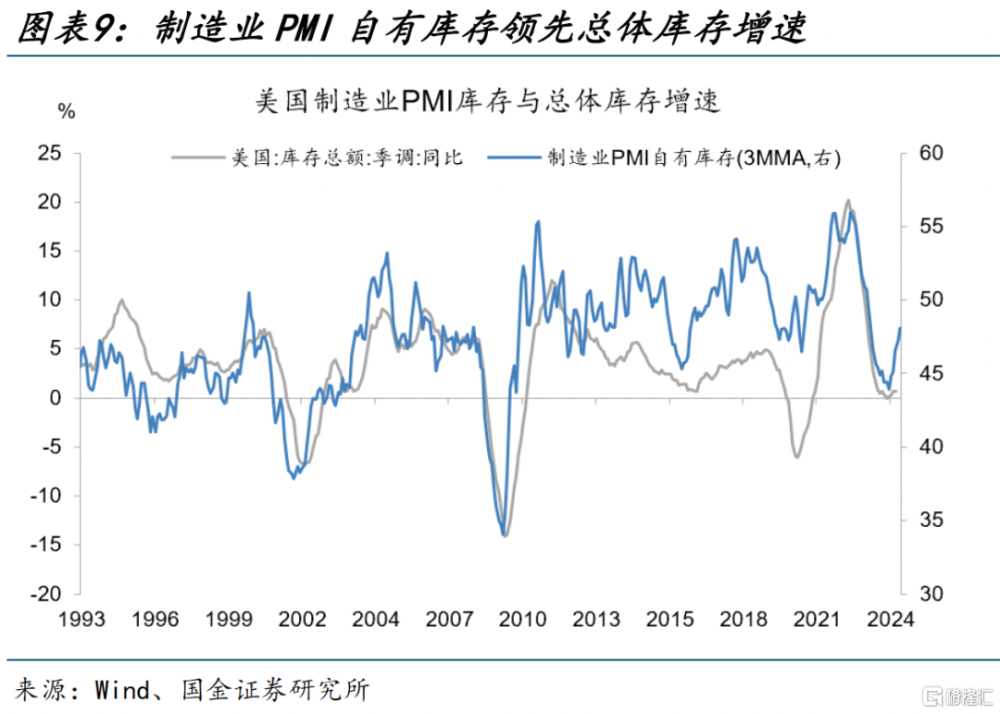

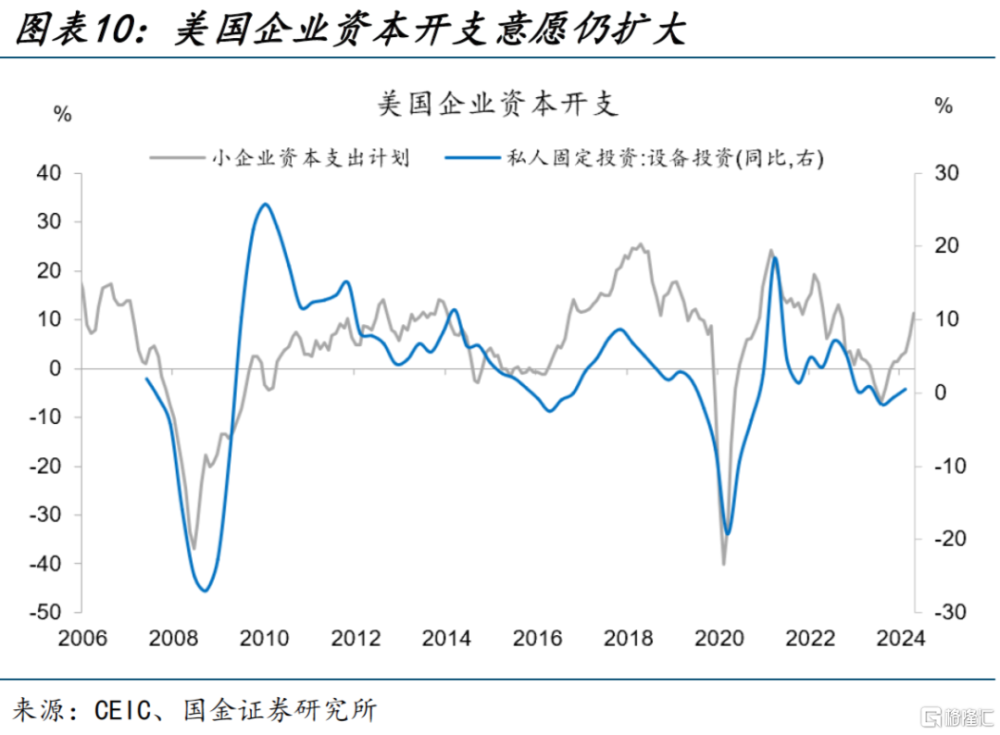

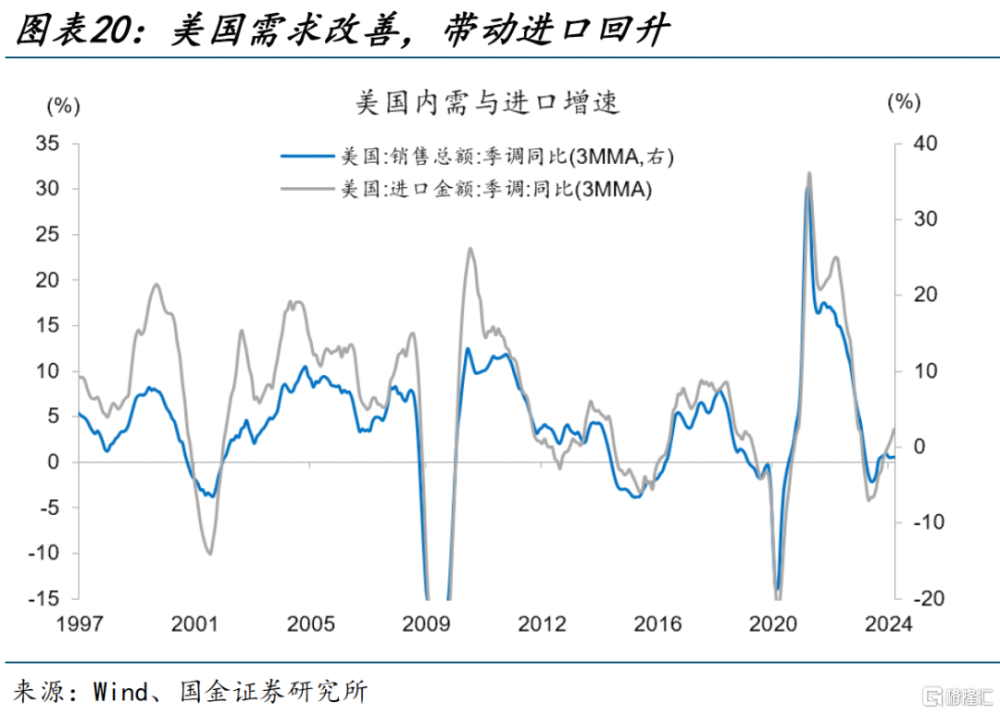

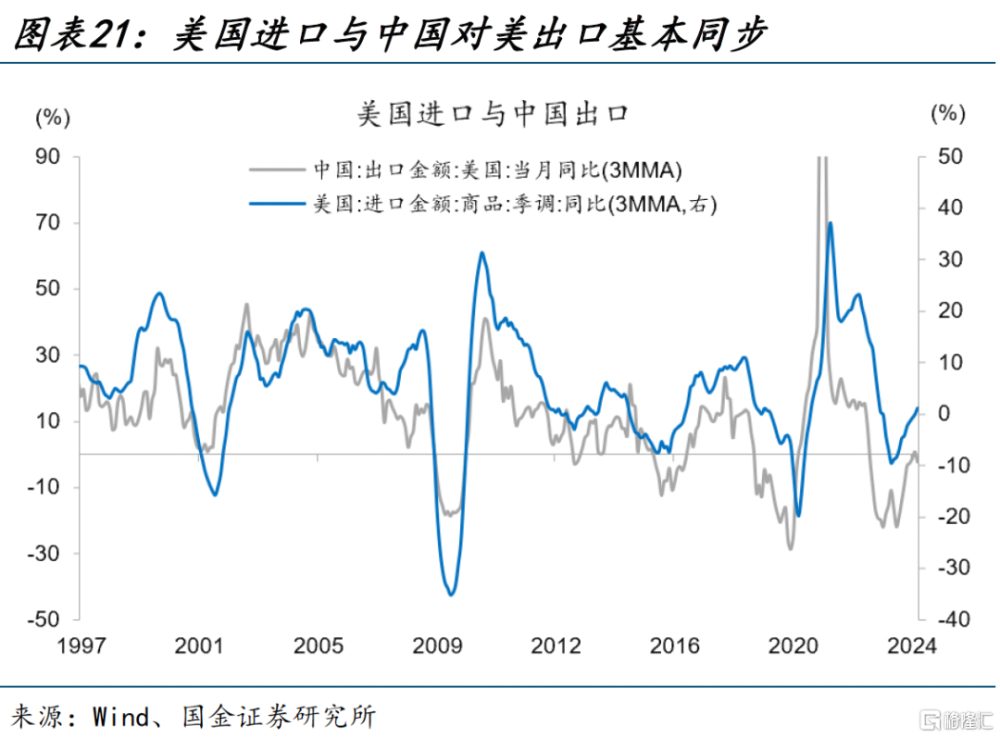

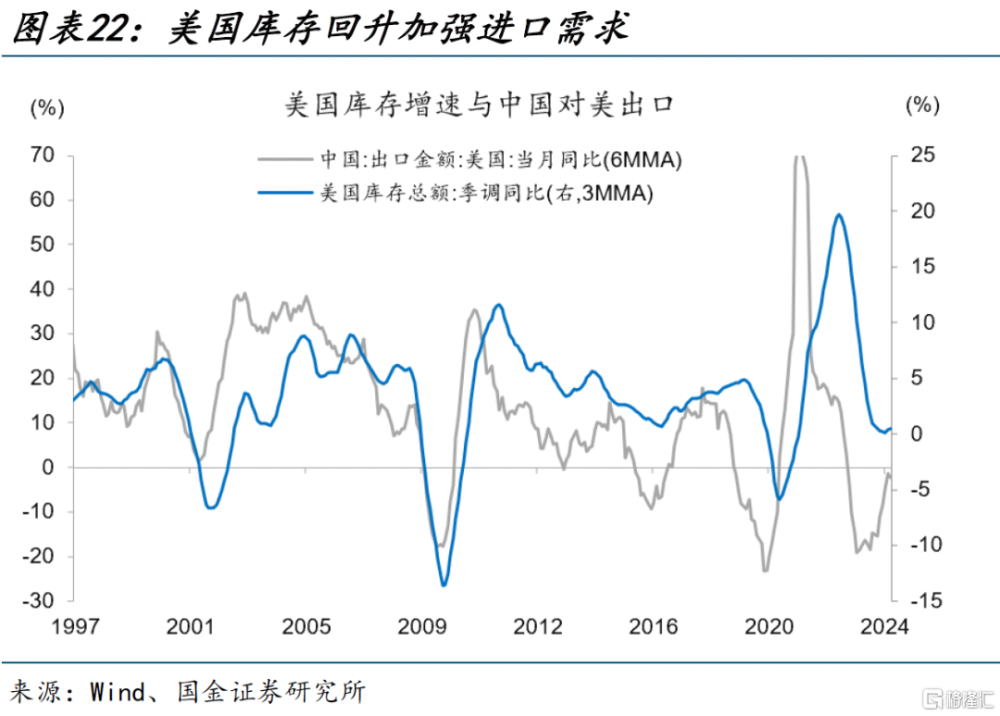

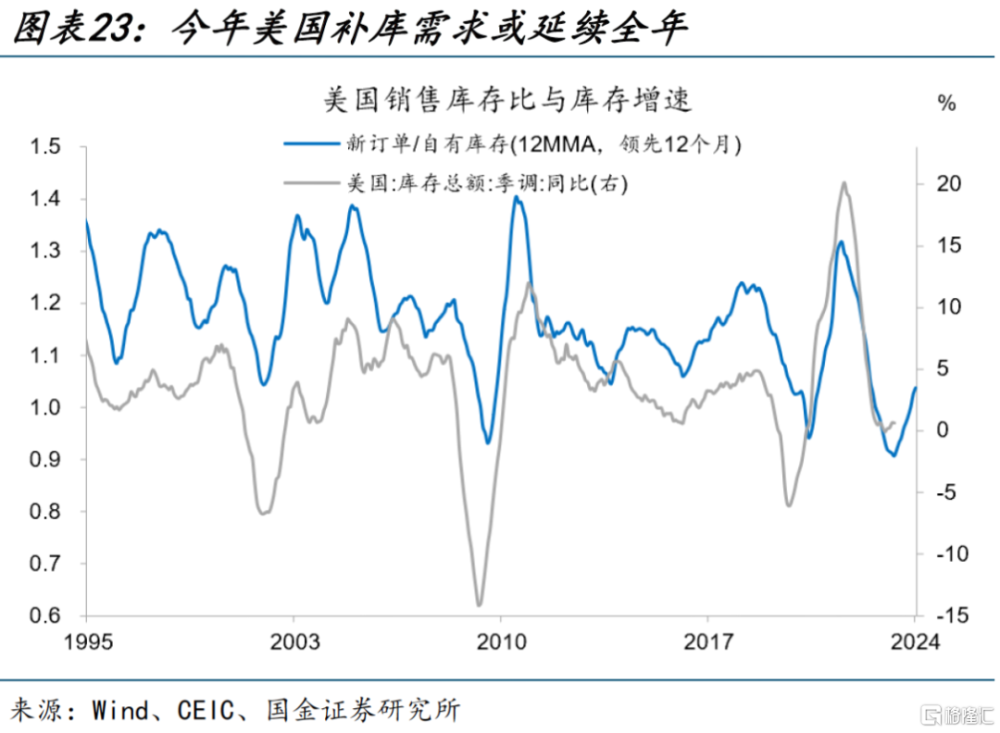

企業投資需求方面,補庫仍在回升,資本开支意愿擴大。企業投資需求涵蓋庫存投資及固定資產投資,庫存投資滯後於銷售表現,截至3月,銷售及庫存增速均回升,且從領先指標PMI自有庫存分項來看,中期內補庫仍有持續性。資本开支方面,受益於銀行信貸條件改變,企業資本开支意愿已經开始回升,或提振企業設備投資增速。

總體來看,美國內需動能溫和放緩。居民端,非耐用品及服務消費相對較好,拖累項主要是汽車、後地產消費;企業端,服務業需求熱度仍然較高,制造業需求邊際放緩。制造業當中,耐用品增速較弱。居民和企業端需求走弱領域均以利率敏感型鏈條爲主。

(二)美國需求邊際走弱原因:利率上升、財政收斂,但不構成趨勢性下降

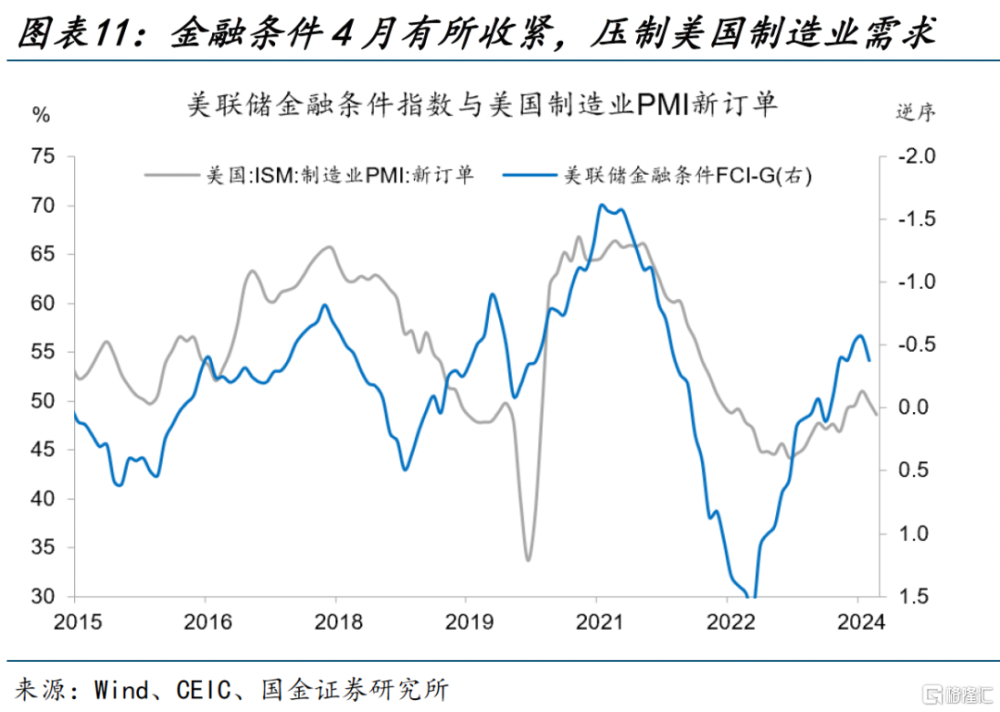

美國內需的邊際走弱,主因爲前期利率上升,金融條件收緊。年初至4月底,美國10年期國債收益率上漲80BP至4.7%,30年抵押貸款利率上漲50BP至7.2%,4月,由於中東地緣局勢緊張,油價反彈,二次通脹壓力上漲,美聯儲態度轉鷹,導致美國金融條件有所收緊。美國制造業、地產鏈條及汽車消費的需求對利率及金融條件較敏感,但服務業對利率及金融條件敏感性較低。

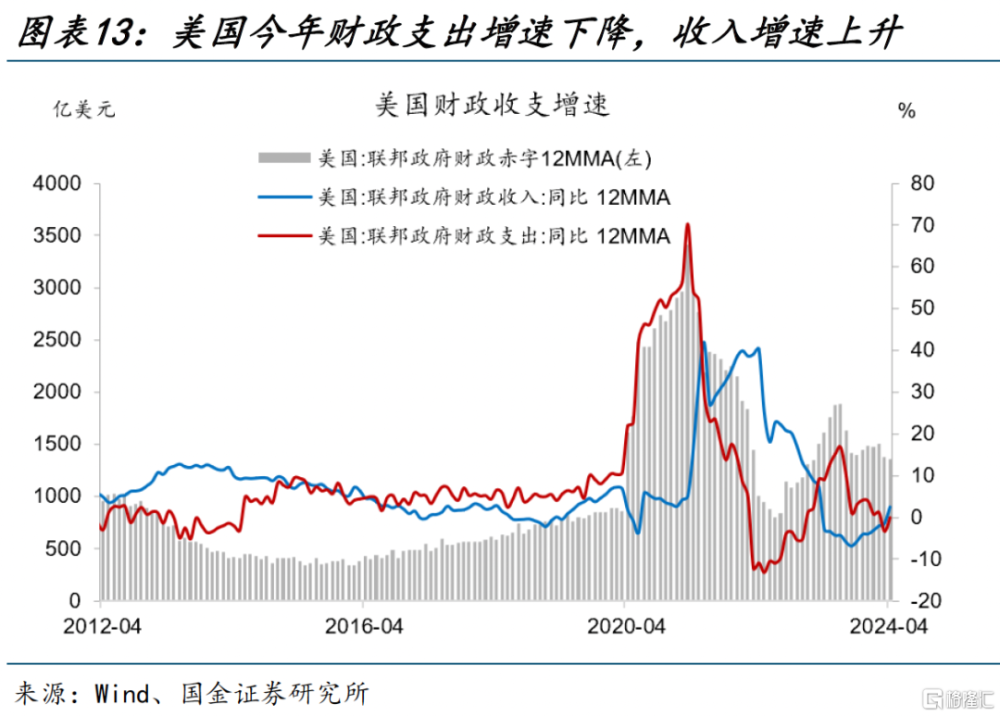

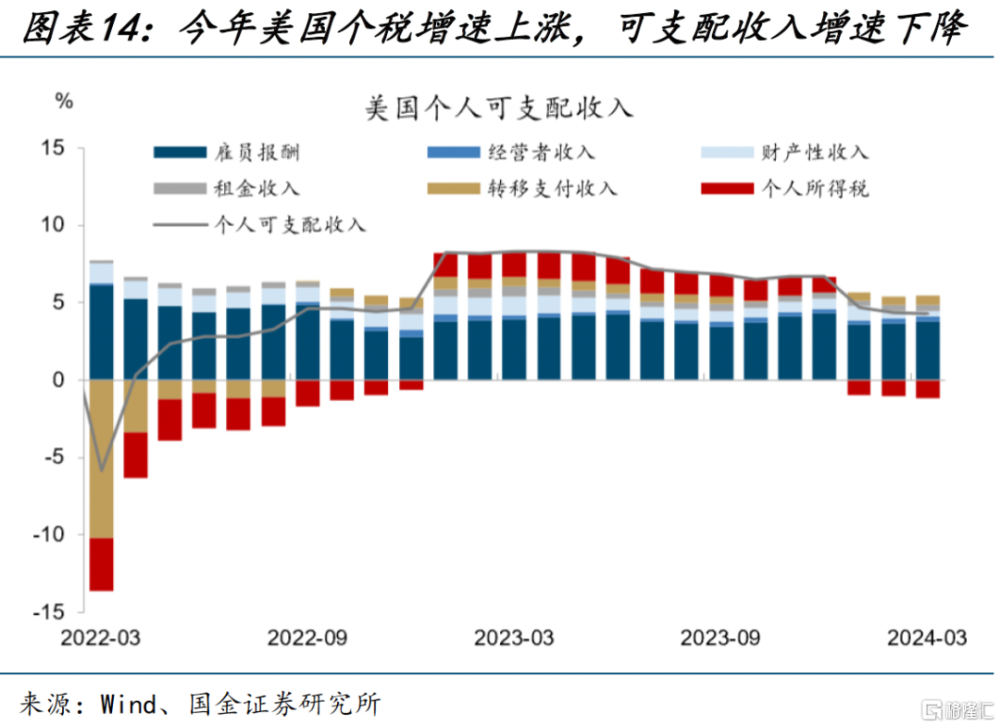

美國財政支出放緩,個稅增速上漲,也削弱了居民對汽車等耐用品的需求。今年一季度,受政府關門風險、臨時撥款的限制,美國財政支出增速下滑,政府消費和投資環比增速下降3.4個點至1.2%,對GDP的拉動率由去年四季度的0.8%降至0.2%。財政收入端,由於個稅上漲,美國居民可支配收入增速下一台階,由去年的6.7%左右降至4.7%,財政支撐的減弱,削弱了居民對耐用品的需求。

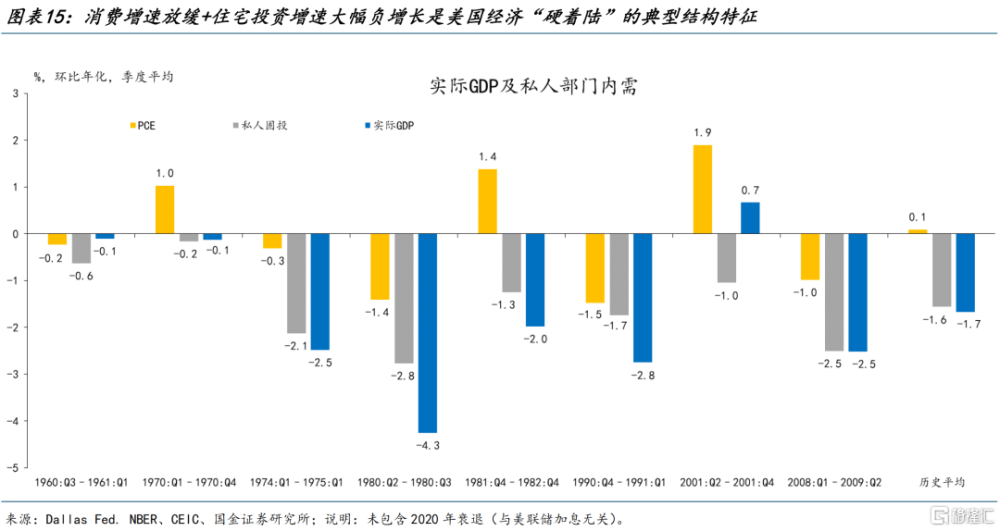

但美國內需的邊際放緩不足以上升到“硬着陸”層面。經驗上,消費增速放緩+住宅投資增速大幅負增長是美國經濟“硬着陸”的典型結構特徵。在歷史上的8次與美聯儲加息有一定關聯的衰退中,實際GDP平均回撤1.7個百分點(年化),私人固定投資平均貢獻1.6個百分點,消費則仍然保持0.1個百分點的正貢獻——只有在相對較深的衰退中,例如大滯脹時期,或者2008年大危機,消費才會出現負增長。2023年上半年以來住宅投資已企穩。展望未來,由於新增就業人數和平均時薪增速雙雙放緩,消費繼續放緩的趨勢較爲確定,但也僅是回到2020年前的平均水平。

(三)美國需求修復的持續性:高利率或緩和,補庫、資本开支仍有持續性

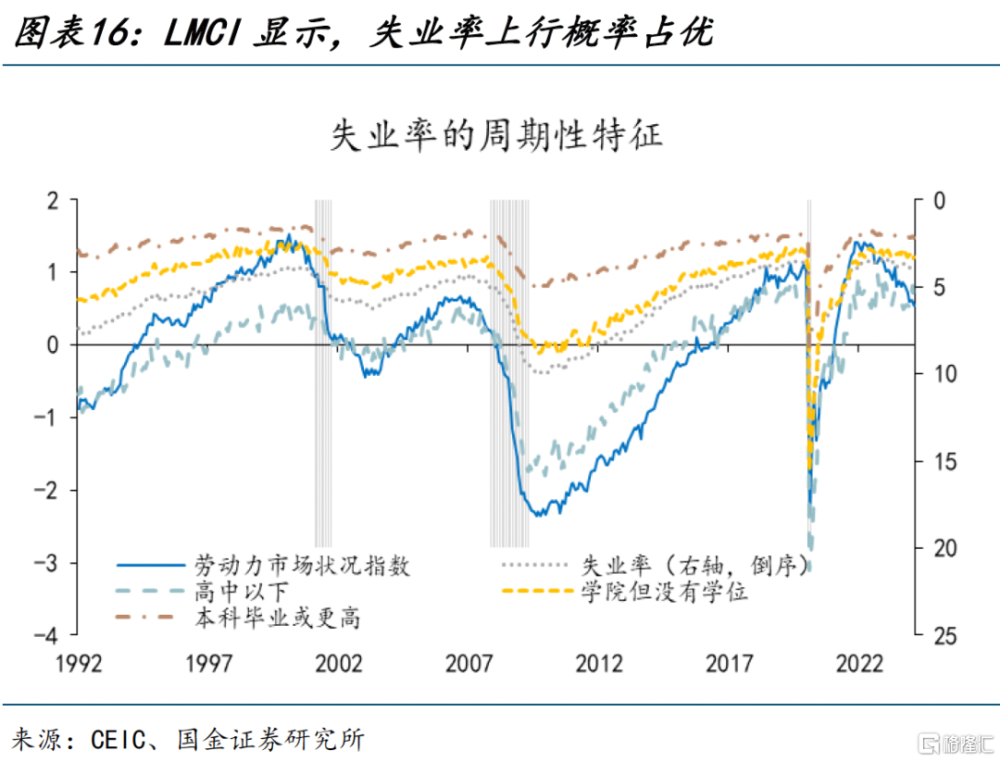

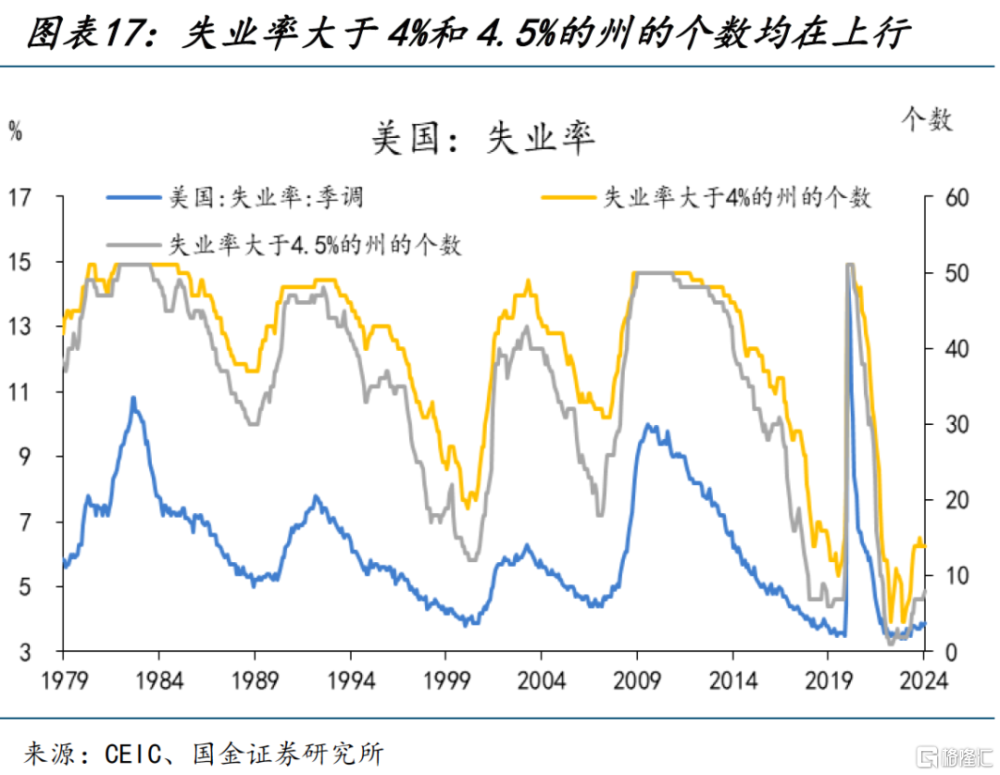

向後看,勞動力市場繼續轉松的概率更高,失業率上行至4%以上,將顯著提升美聯儲降息的概率,有助於緩解高利率對需求的壓制。勞動力市場供給側與需求側敘事的切換,決定了通脹上行風險與增長下行風險孰將佔優,以及美聯儲的政策走向。截至目前,供給側改善或已接近尾聲,需求邊際走弱的信號仍在繼續。趨勢上看,勞動力市場繼續轉松的概率更高。經驗上,當前LMCI隱含的失業率水平爲4.1%(官方U3失業率爲3.9%)。

供給改善與需求轉弱都將導致的失業率上行,兩者對經濟和資產的含義不同,但對美聯儲降息的含義是一致的。如果失業率上行至4%以上,降息將至,如果沒有發生金融系統性風險,就可以視之爲“假衰”。在歷史上的9次衰退中,失業率最少上行1.5個百分點,對應本次至少需上行至5%。

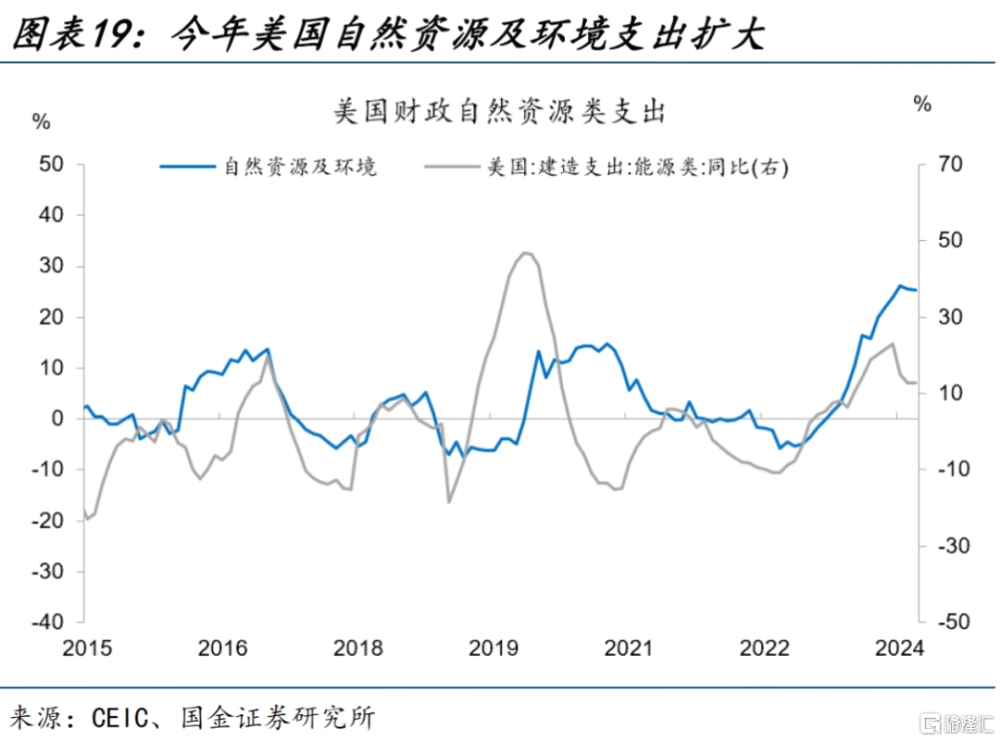

今年財政在交通運輸、自然資源及環境領域的支出仍有擴張,或帶動相關領域資本开支需求。根據今年3月公布的撥款預算,今年美國財政支出分項中,交通運輸類、自然資源及環境類支出或明顯增長,交通類財政支出領先道瓊斯運輸業指數,自然資源及環境財政支出則與美國清潔能源投資建造支出相關。

整體庫存偏低,美國企業補庫需求仍有持續性。美國銷售庫存比反映了相對於需求水平,庫存規模的稀缺性程度。截至5月,銷售庫存比爲1.1,仍然處於近20年來的偏低水平。銷售庫存比2023年年中觸底回升,且領先庫存增速1年左右,指向美國補庫可能持續到年底。補庫作爲需求的加強項,庫存回補或能繼續提振美國進口需求。

注:本文來自國金證券2024年6月8日發布的《美國經濟的“溫度”與“溫差”》,分析師:趙 偉(執業S1130521120002)zhaow@gjzq.com.cn,陳達飛(執業S1130522120002)chendafei@gjzq.com.cn,趙 宇(執業S1130523020002)zhaoyu2@gjzq.com.cn

標題:美國經濟的“溫度”與“溫差”

地址:https://www.iknowplus.com/post/115022.html