中金:國有大行基本面分析手冊

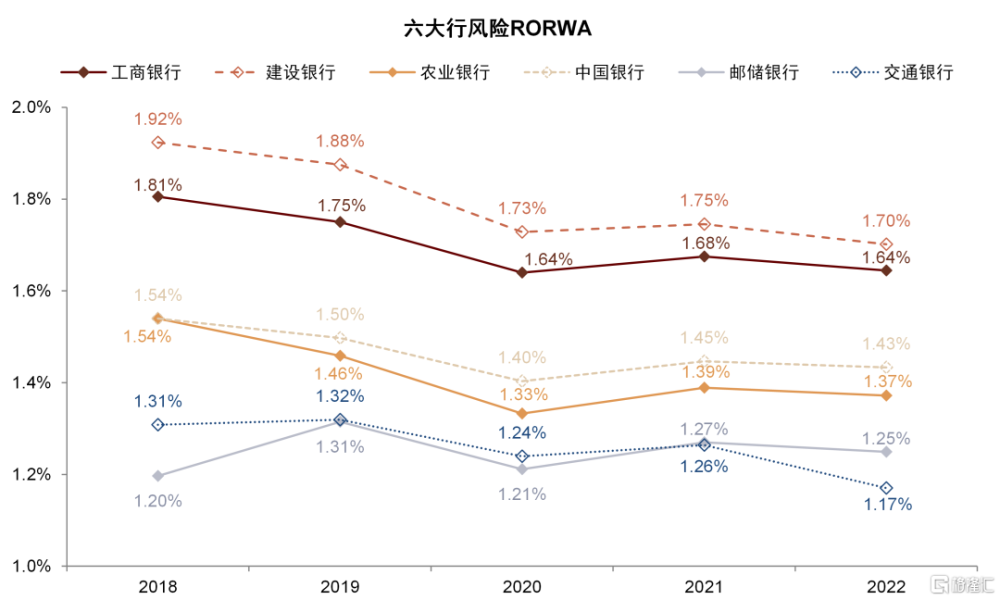

本篇報告作爲《探索銀行低估值之謎》[1]的續篇專注國有大行基本面分析。與常見的市場印象不同,我們認爲國有大行盈利能力並不差:盡管ROE處於行業中等水平,但風險加權資產收益率較中小銀行有明顯優勢,主要受益於資產端佔比更高的按揭貸款和政府債券,在相同的資本佔用水平下取得更多收益。

摘要

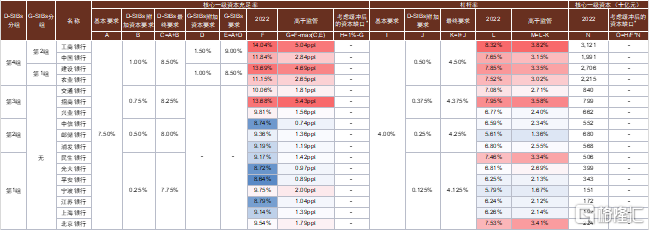

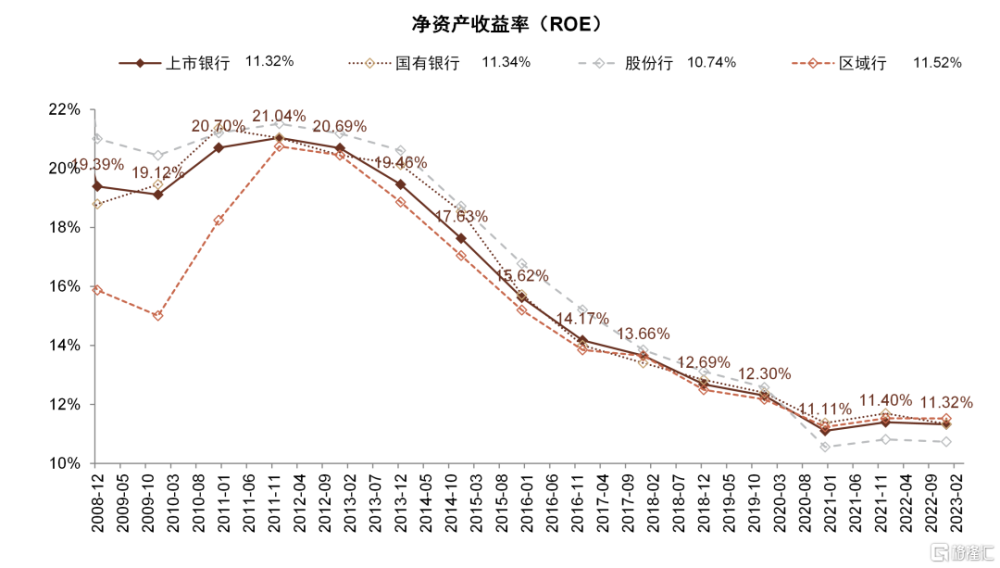

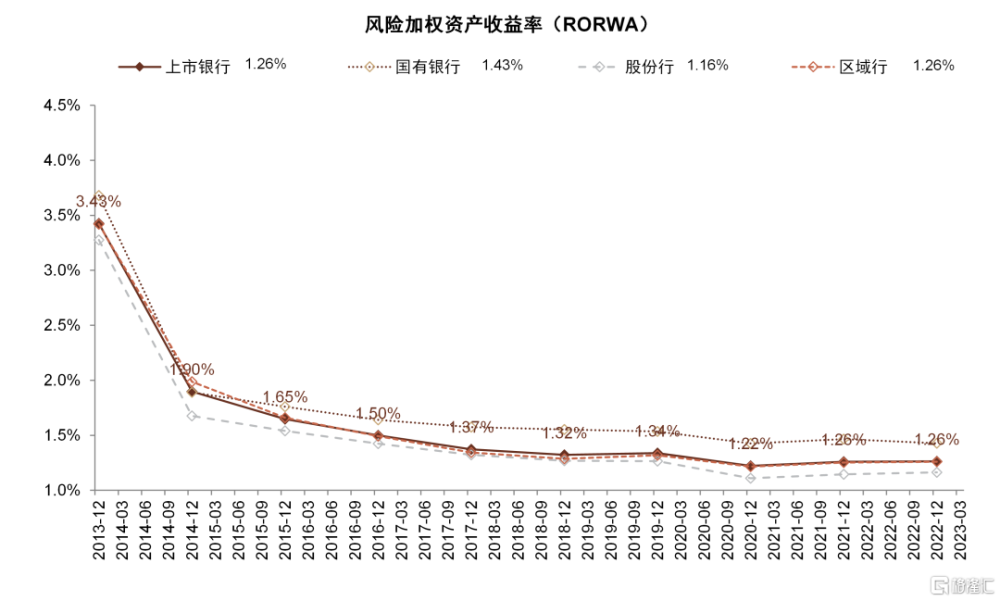

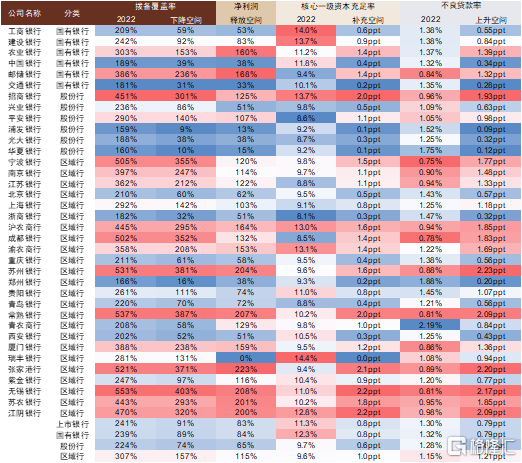

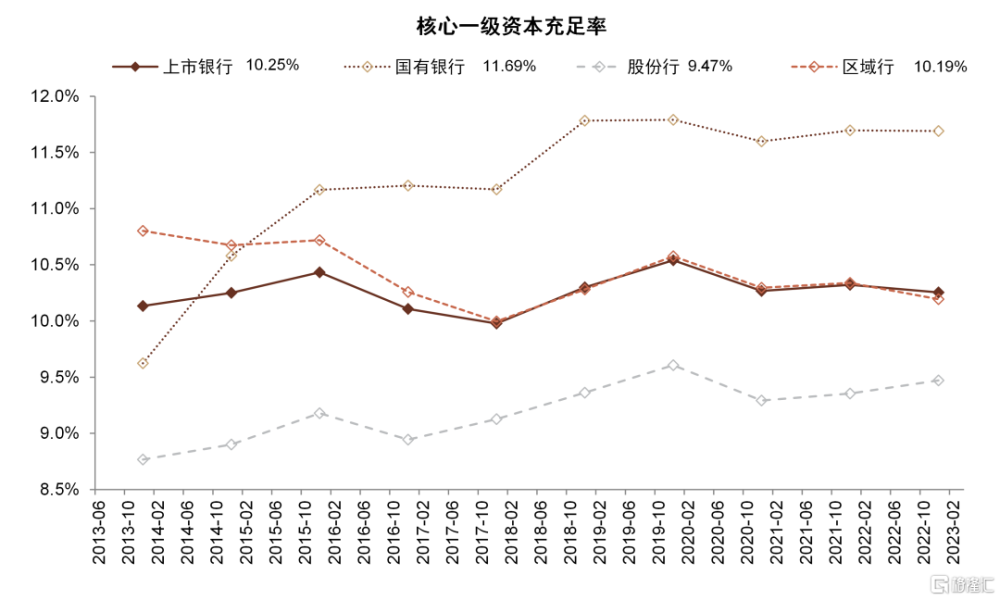

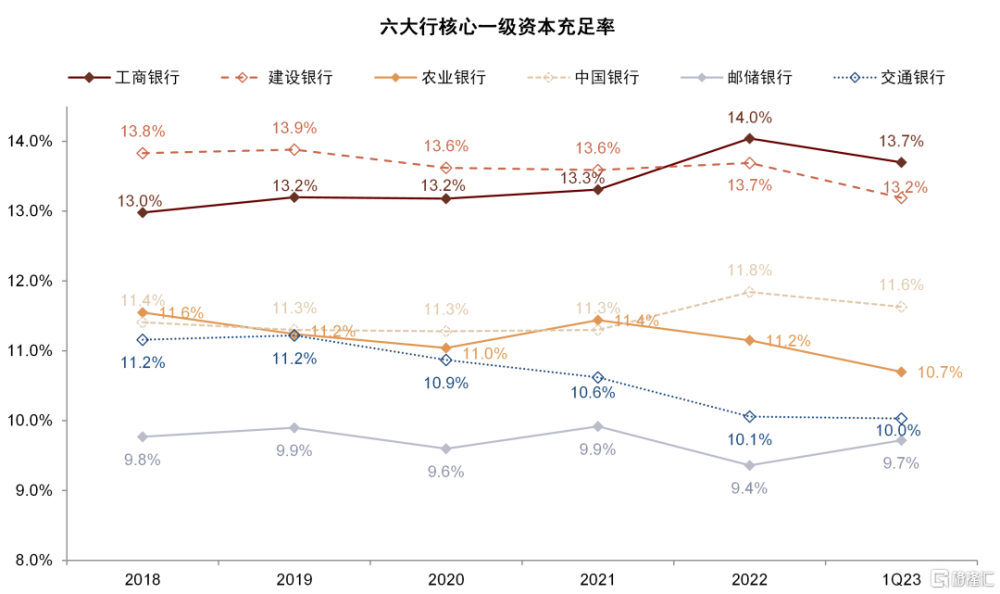

更低的槓杆,更高的資產回報率。2022年國有大行的平均ROE爲11.34%,與上市銀行平均水平接近,但如果考慮各類資產對資本的佔用程度,2022年國有大行RORWA達到1.43%,高於股份行(1.16%)和區域行(1.26%)。較低的槓杆率是國有大行ROE不突出的原因,主要由於國有大行保持較高的資本充足率,截至2022年末,四大行核心一級資本充足率較系統重要性銀行監管標准高出2-5ppt,平均核心一級資本充足率達到12.3%;而股份行和區域行核心一級資本充足率平均僅高於監管要求1-2ppt。

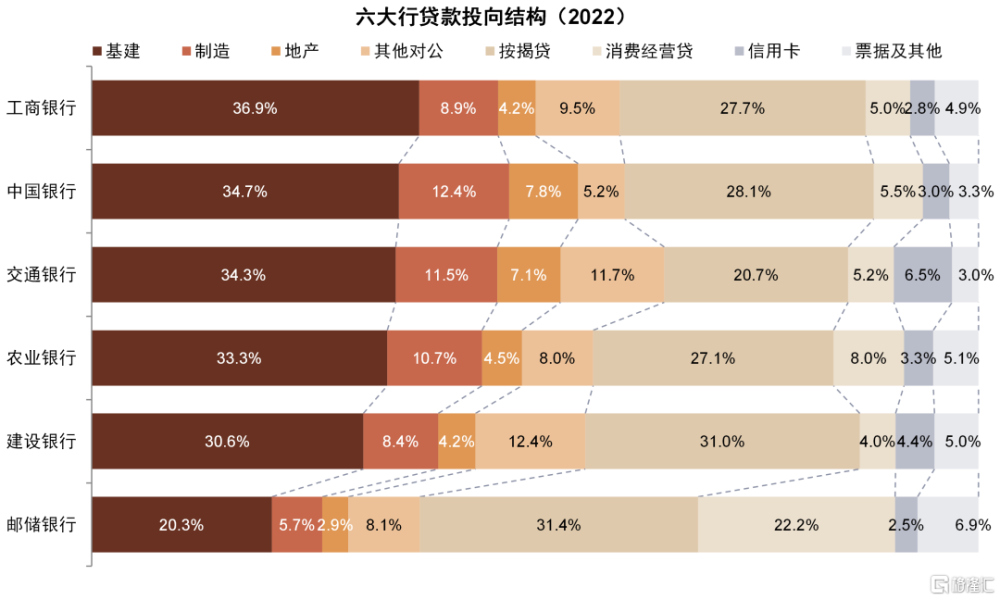

安全資產佔比更高。2022年末國有大行基建+按揭佔貸款比重超過60%,高於股份行(40%)及區域行(44%),爲國有大行帶來了穩定的信貸需求和較爲可觀的風險調整後收益率。在資產擴張上大行呈現逆周期特點,在經濟下行期受“穩增長”政策導向,大行往往呈現相對較快的資產增速,2022年以來表現更加明顯。

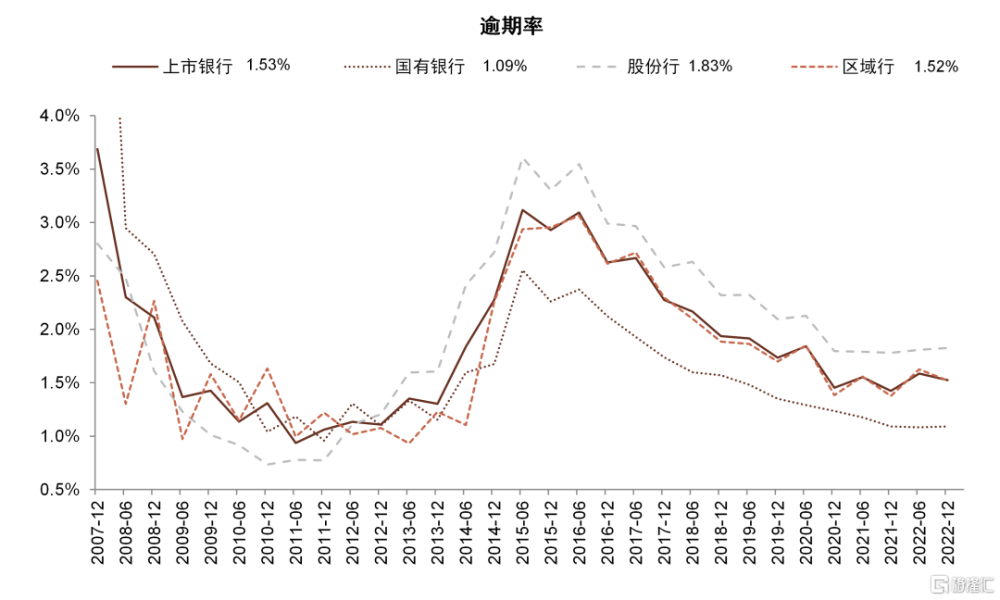

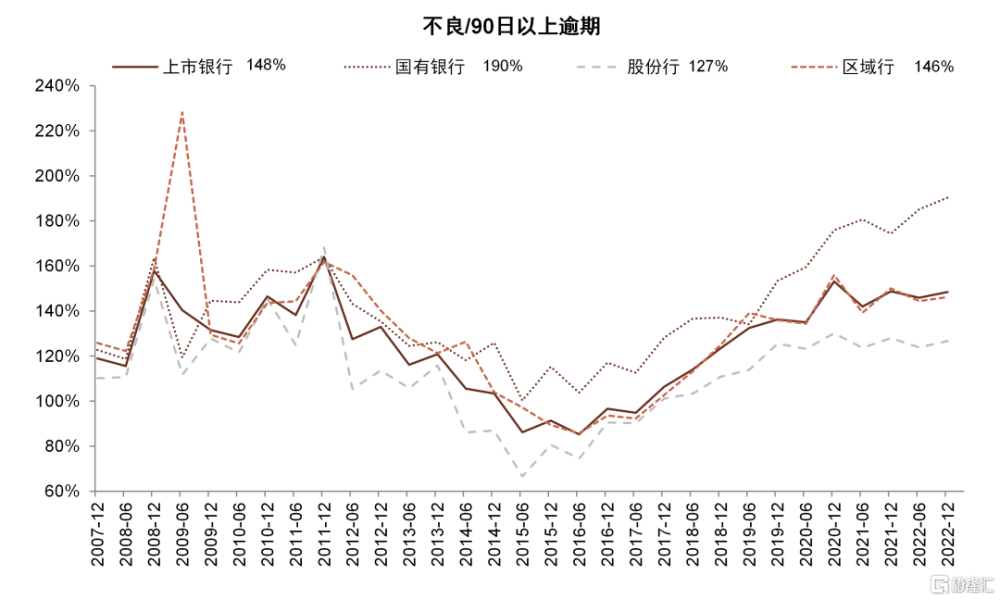

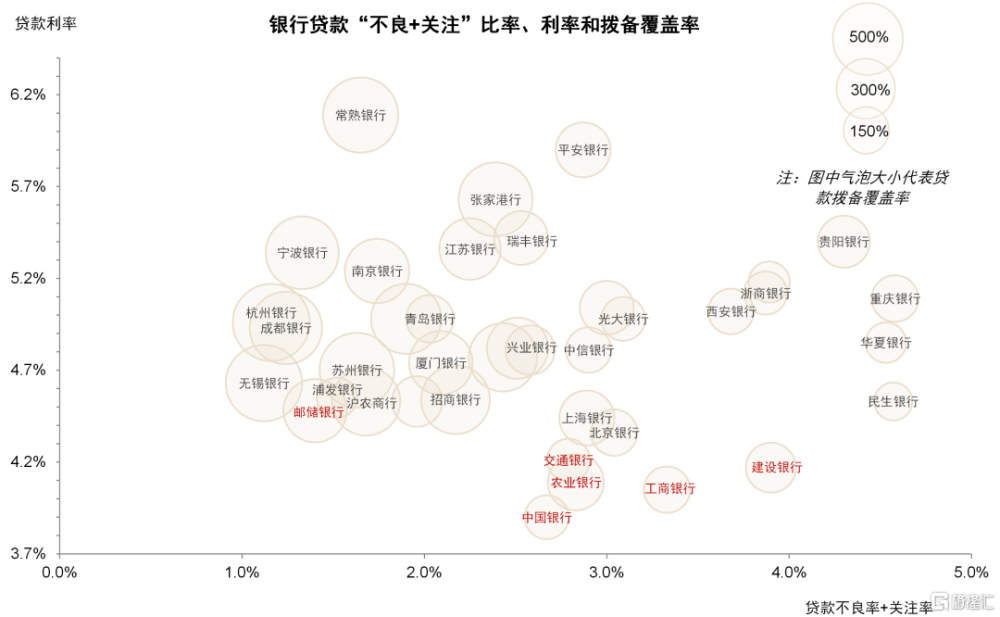

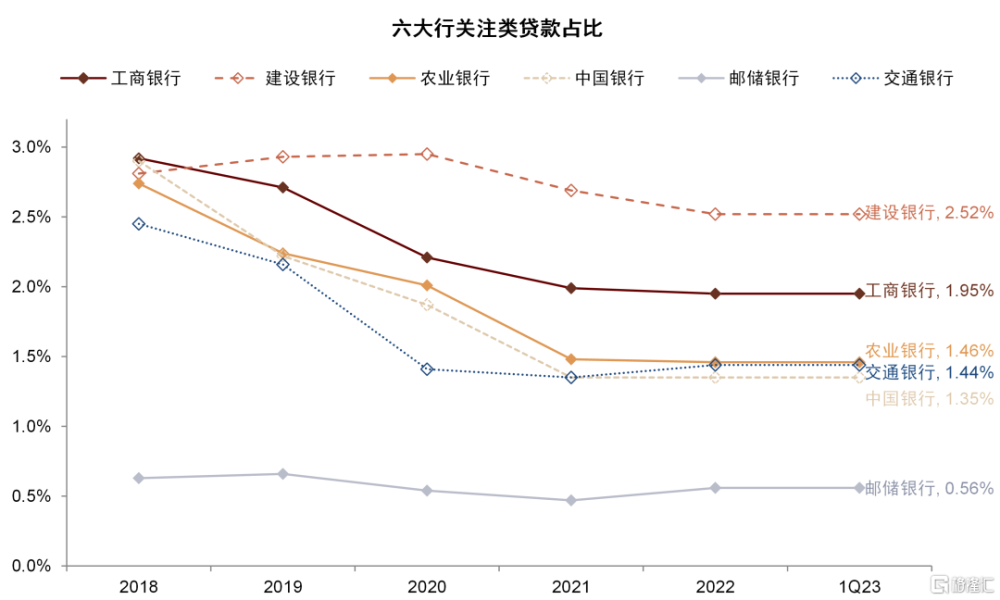

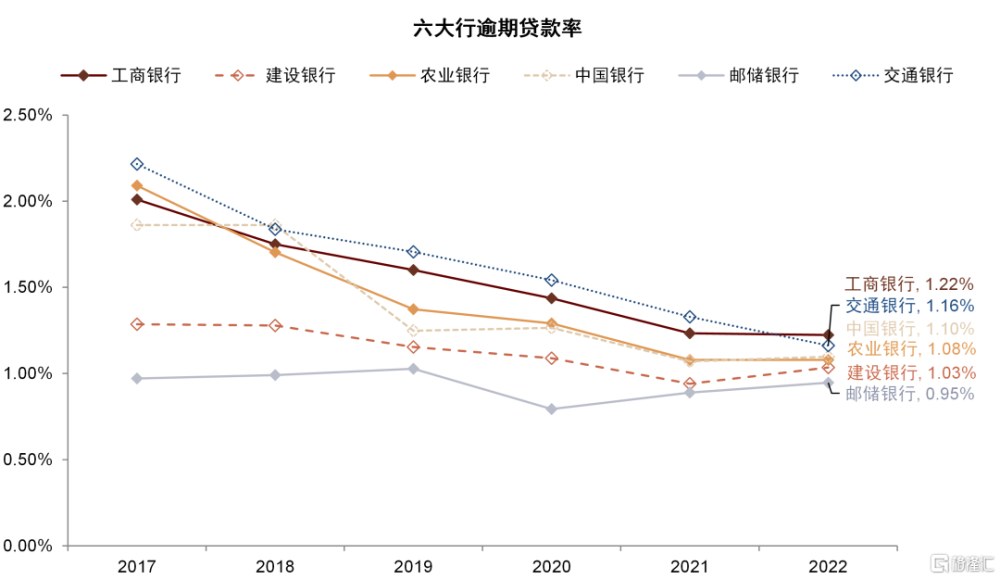

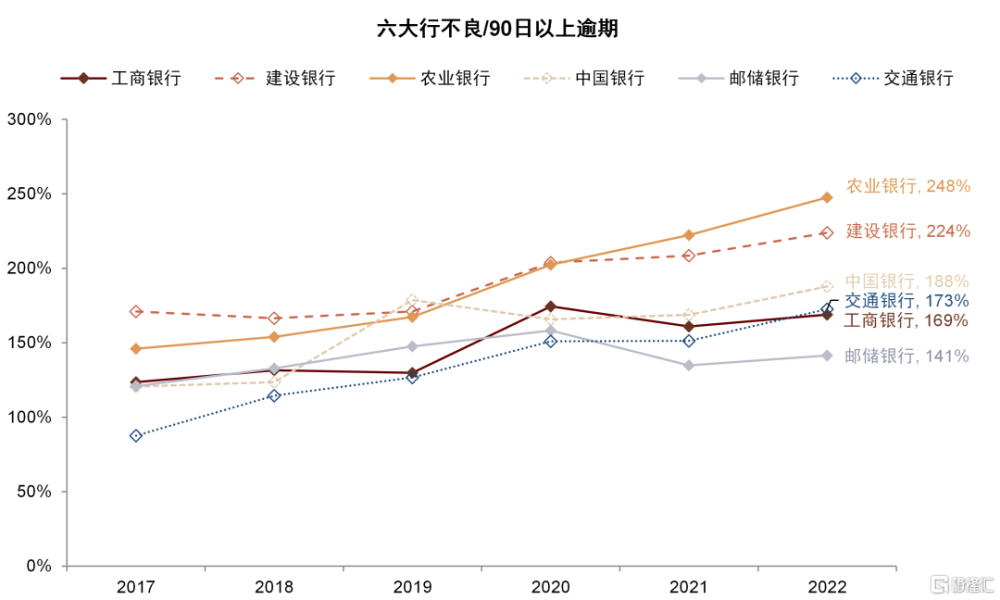

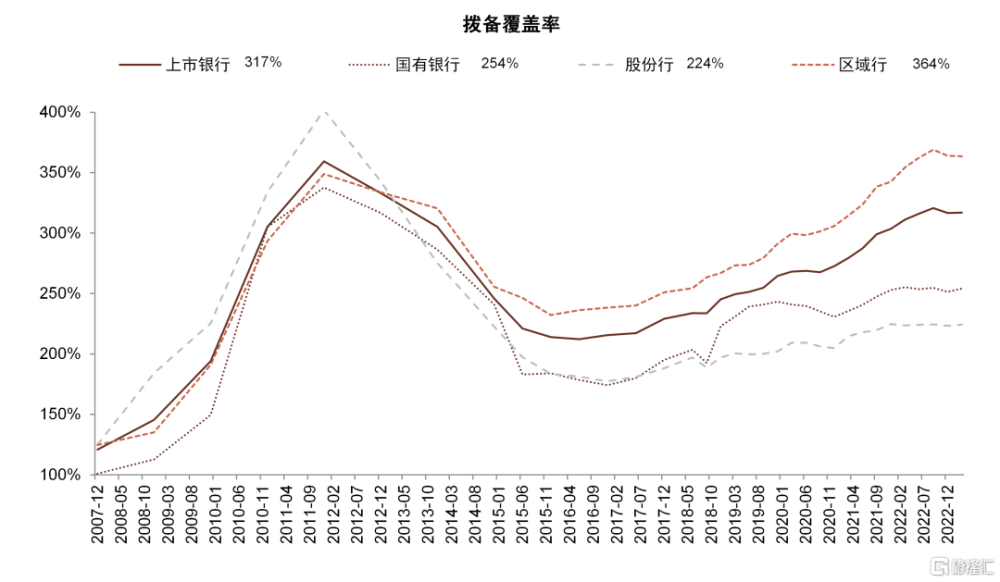

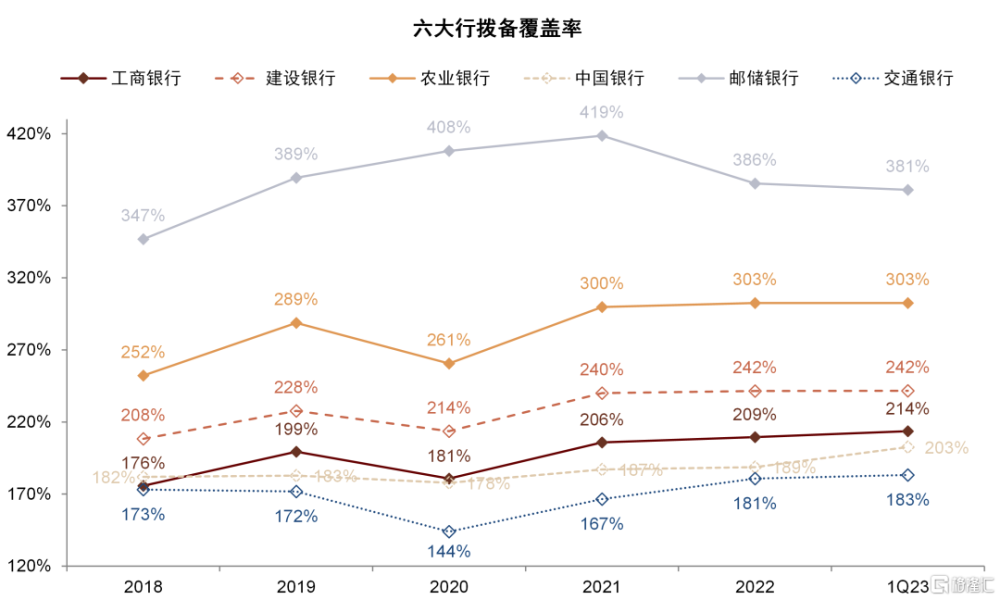

更嚴格的風險認定標准。國有大行账面不良率、關注率與同業平均水平接近,而逾期率則低於同業,風險認定標准更加嚴格,2022年末大行不良/逾期90+比例爲190%,高於同業平均水平(148%)。截至1Q23,大行平均撥備覆蓋率超過250%,處於歷史相對高位,2022年4月國常會提出“鼓勵撥備水平較高的大型銀行有序降低撥備覆蓋率”,我們預計撥備節約有望帶來進一步的利潤釋放。

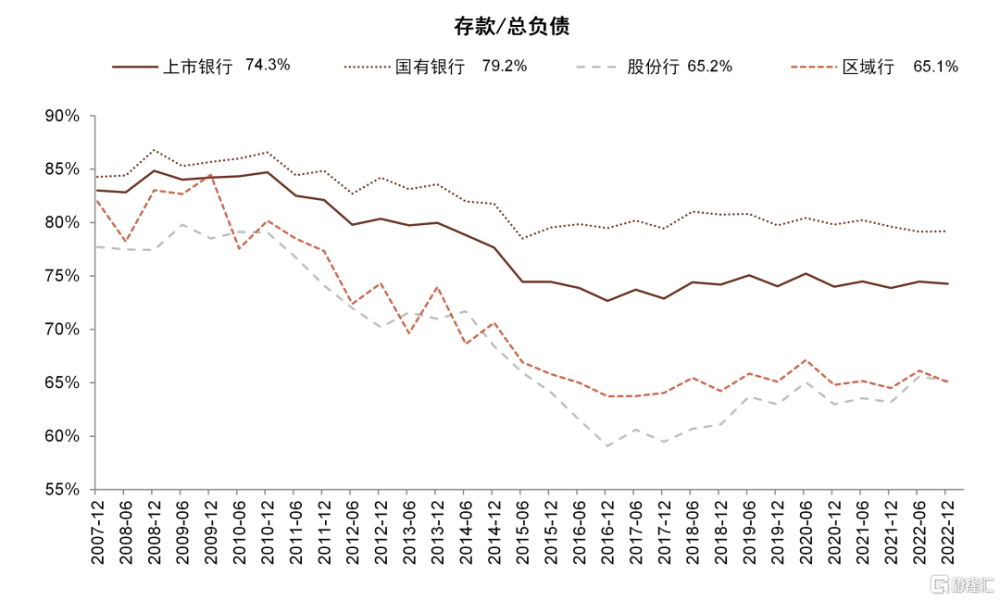

更穩定的負債來源。國有大行負債來源以存款爲主,2022年末存款佔總負債比例達到79.2%,高於股份行(65.2%)及區域行(65.1%),主要得益於豐富的網點布局帶來的攬儲能力優勢。

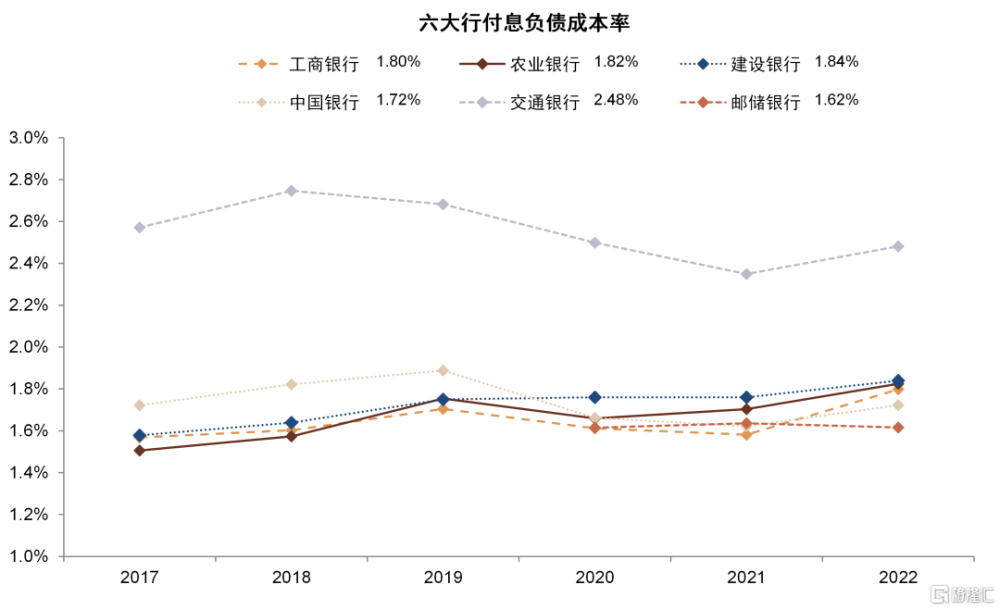

息差更受益於存款降息。相對同業,國有大行淨息差長期偏低,主要由於貸款風險偏好較低,因此盡管負債成本具備優勢,整體息差仍低於同業。我們預計隨着新發放貸款利率企穩,以及負債端存款利率下調,大行息差有望逐漸企穩,考慮到大行存款佔負債比重較高,存款利率下調對負債成本的貢獻可能更加明顯。

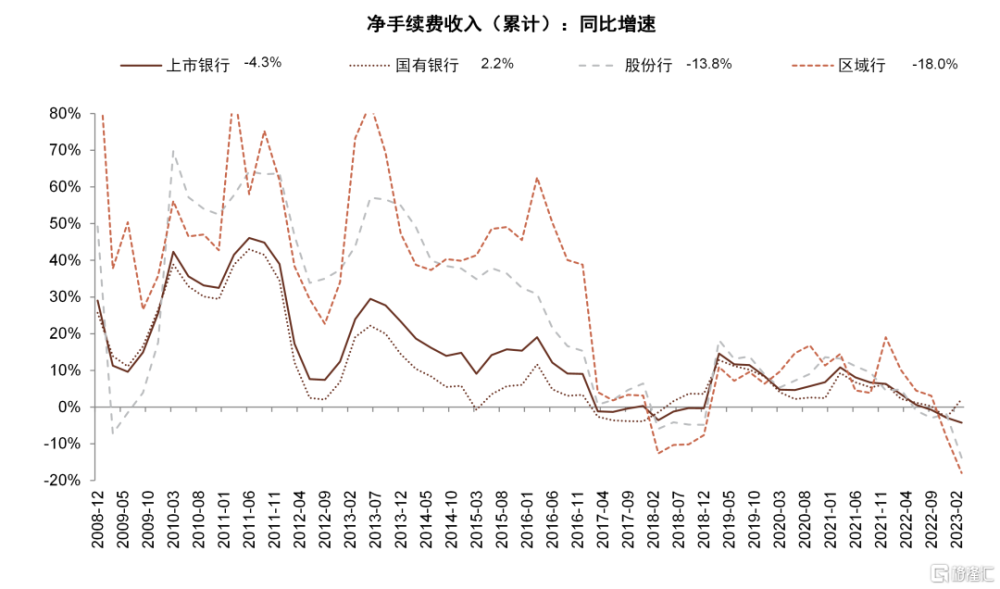

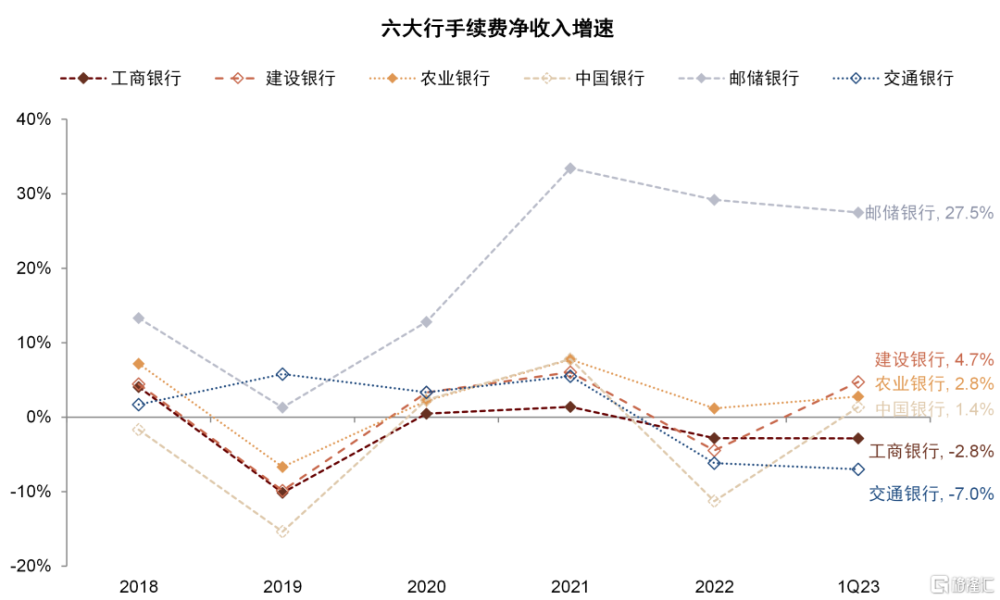

手續費表現更爲穩定。相對同業,大行非息收入佔營收比重偏低,2022年非息收入佔比爲23%,低於上市銀行平均水平(25%)。手續費收入方面,大行淨手續費收入增速較行業偏低,但受到資本市場影響較小,相比中小銀行更加穩定。

資本新規更爲受益。相對同業,國有大行核心一級資本充足率較高,2022年末達到11.69%。2023年2月的《商業銀行資本管理辦法(徵求意見稿)》[1]中將使用內評法的銀行的資本底线要求從80%下調至 72.5%,我們預計新規若能落地將有望幫助大行核心一級資本充足率提升1ppt左右(參見《》)。

估值有望長期見底回升。我們重申《探索銀行低估值之謎》中的觀點:考慮到ROE和息差水平有望長期觸底,我們認爲銀行估值也應企穩回升,前向市淨率也有望修復到2020-2021年均值0.7-0.8x的水平,相比當前的0.5x左右隱含30%-50%的修復空間;考慮到主要H股銀行相比A股存在30%左右的折價,H股修復空間或更大。催化劑包括:1)宏觀經濟復蘇;2)進一步全面降低存款成本;2)鼓勵市場資金投資銀行的政策措施;3)財政政策穩增長;4)更加充分的信息披露,等等。

風險

房地產和城投風險,息差壓力大於預期。

盈利能力:更低的槓杆,更高的資產回報率

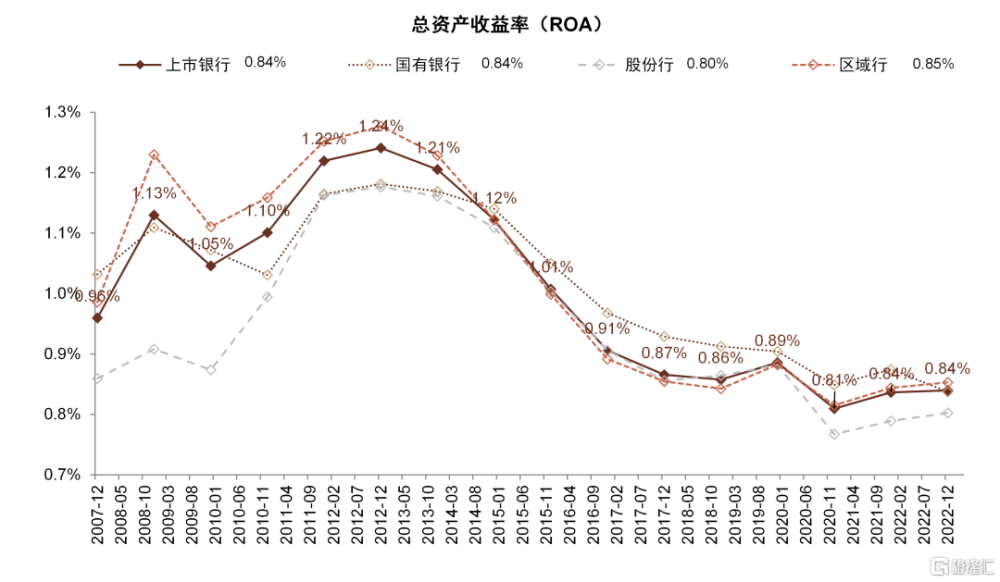

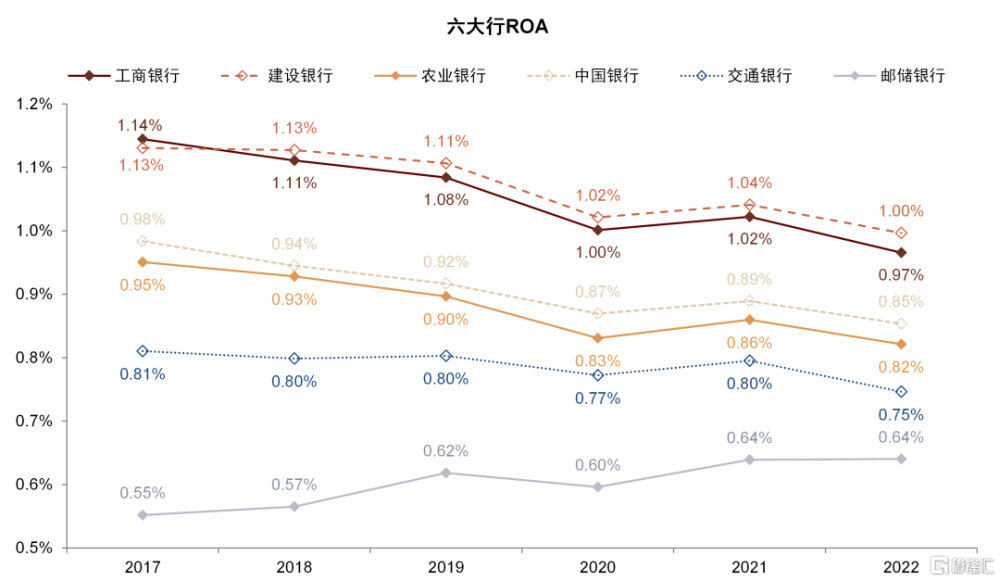

更低的槓杆,更高的資產回報率。2022年國有大行的平均ROE爲11.34%,平均ROA爲0.84%,均與上市銀行11.32%/0.84%的平均水平接近,但如果考慮各類資產對資本的佔用程度,相對ROA,RORWA更能體現銀行業資本運用效率。2022年國有大行平均RORWA達到1.43%,高於股份行(1.16%)和區域行(1.26%)。較低的槓杆率是國有大行ROE不突出的原因,以RWA/淨資產衡量,2022年國有大行僅爲8x左右,低於股份行和區域行9x的水平。低槓杆率主要由於國有大行保持較高的資本充足率,截至2022年末國有大行核心一級資本充足率平均爲11.7%,其中四大行平均核心一級資本充足率12.3%,高於系統重要性銀行監管最低要求2-5ppt;而股份行和區域行平均核心一級資本充足率分別爲9.5%和10.2%,平均僅高於監管要求1-2ppt。

爲了分析國有大行RORWA較高的原因,我們進一步採用杜邦分析:

1. 風險資產加權的淨息差水平較高:以淨利息收入/總資產衡量,國有大行比例爲1.76%,與股份行(1.77%)、區域行(1.72%)差距不大,但以淨利息收入/RWA衡量,國有大行爲3.00%,高於股份行(2.57%)及區域行(2.54%),主要原因是國有大行資產組成以貸款爲主,且按揭貸款佔比高於股份行及區域行。相對於對公貸款,按揭貸款風險權重較低,爲大行帶來較高的風險權重調整後收益率。

2. 非利息收入佔比處於同業平均水平:2022年國有大行淨手續費收入/RWA比例爲0.50%,其他非息收入/RWA爲0.41%,兩項佔比均與行業平均水平差異不大,目前國有大行營收來源仍以利息淨收入爲主,非利息收入貢獻度仍有提升空間。

3. 成本收入比與同業差異不大:2022年國有大行管理費用/RWA比例爲1.19%,高於上市銀行平均水平,主要由於郵儲這一比例較高(3.01%,由於存款代理費),其他五大行經營成本佔比與同業平均水平差異不大。

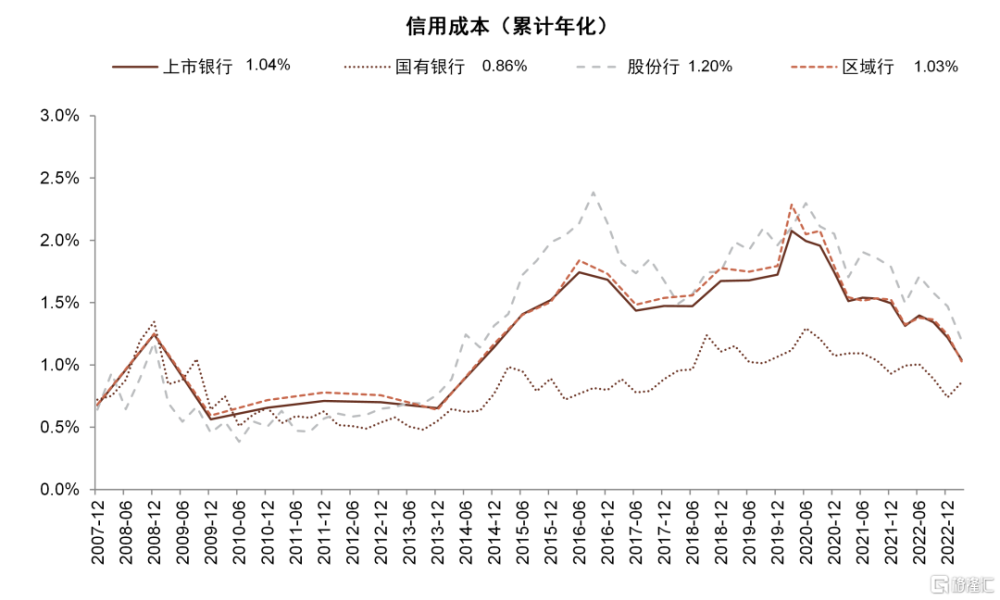

4. 信用成本低於上市銀行均值:2022年國有大行資產減值損失/RWA比例爲0.73%,低於股份行(1.11%)及區域行(0.92%),體現出較低的風險偏好。

圖表:上市銀行杜邦分析(2022)

注:槓杆率=期初期末平均總資產/期初期末平均淨資產 資料來源:公司公告,Wind,中金公司研究部

圖表:國內系統性重要銀行資本充足率要求(2022年末)

注:(1)假設核心一級資本充足率緩衝爲高於監管要求1個百分點;(2)槓杆率=一級資本淨額/調整後的表內外資產余額 資料來源:中國人民銀行,FSB,中金公司研究部

圖表:國有大行ROE水平與行業平均水平基本一致

資料來源:公司公告,Wind,中金公司研究部

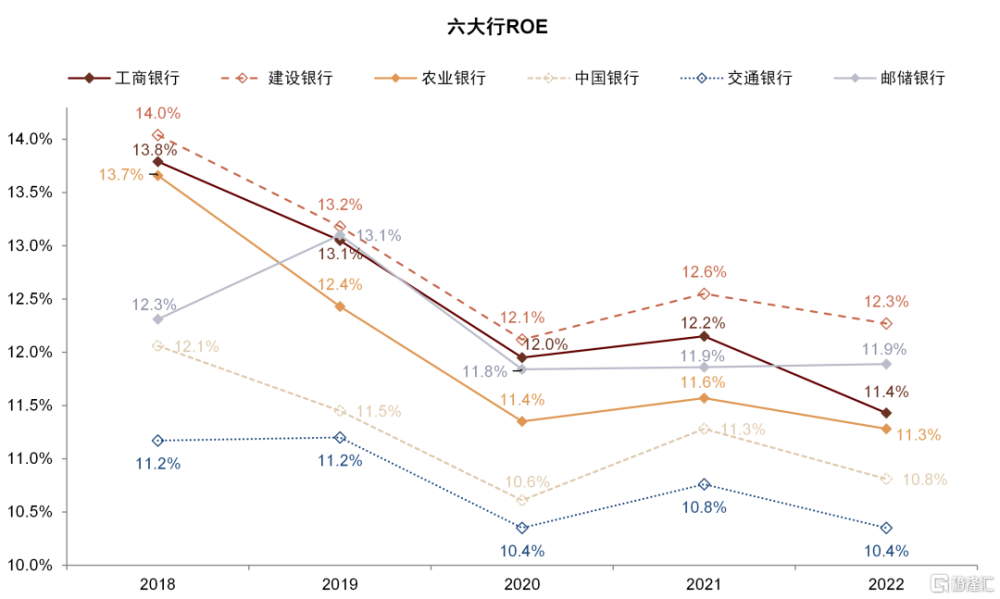

圖表:建行、郵儲ROE在大行中較高

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行ROA水平與行業平均基本一致

資料來源:公司公告,Wind,中金公司研究部

圖表:建行、工行ROA在大行中較高

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行RORWA高於股份行及區域行

資料來源:公司公告,Wind,中金公司研究部

圖表:建行、工行RORWA在大行中較高

資料來源:公司公告,Wind,中金公司研究部

盈利能力:更低的槓杆,更高的資產回報率

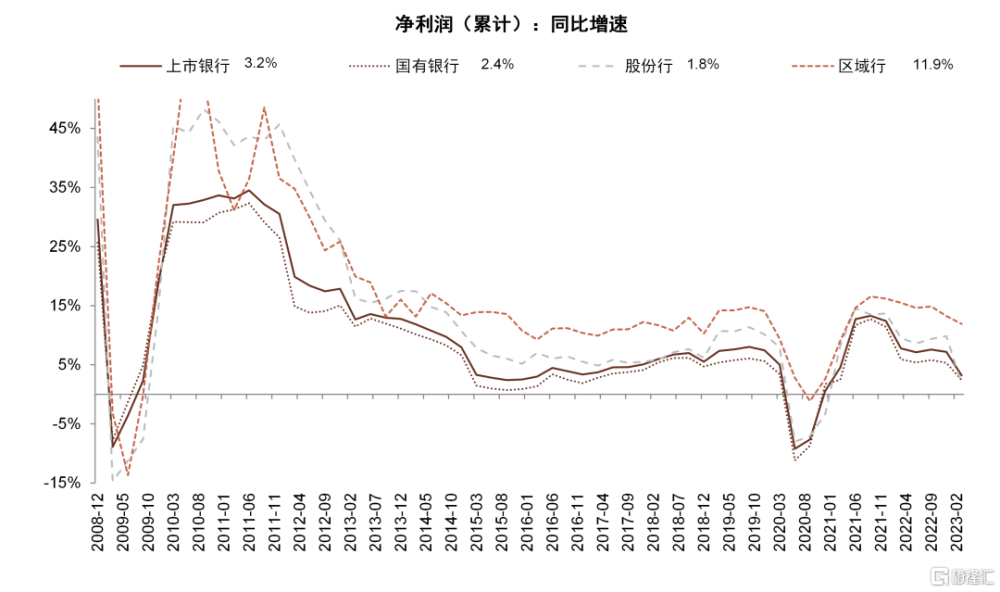

淨利潤增速略低於同業,主要由於撥備謹慎

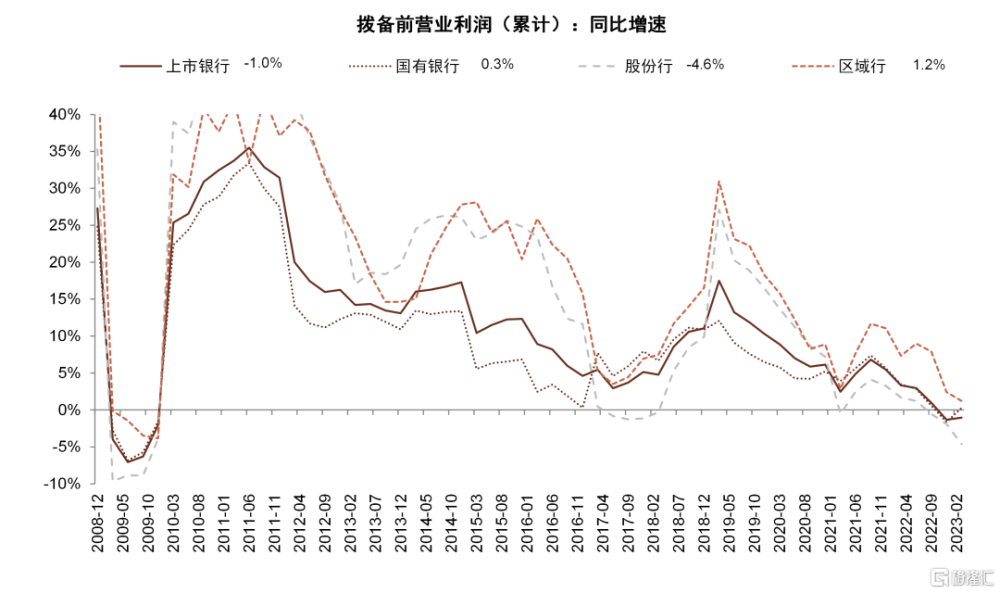

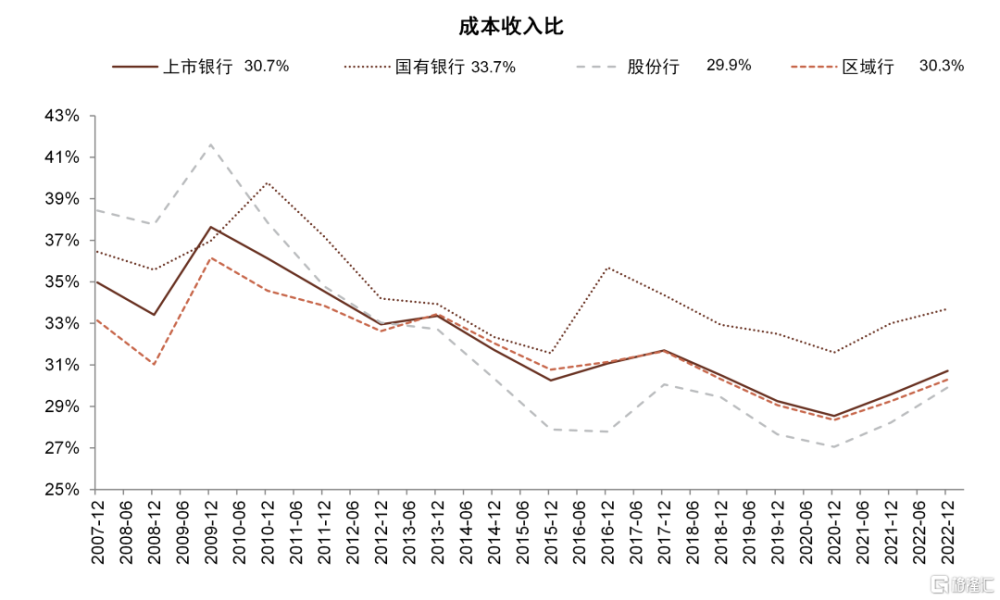

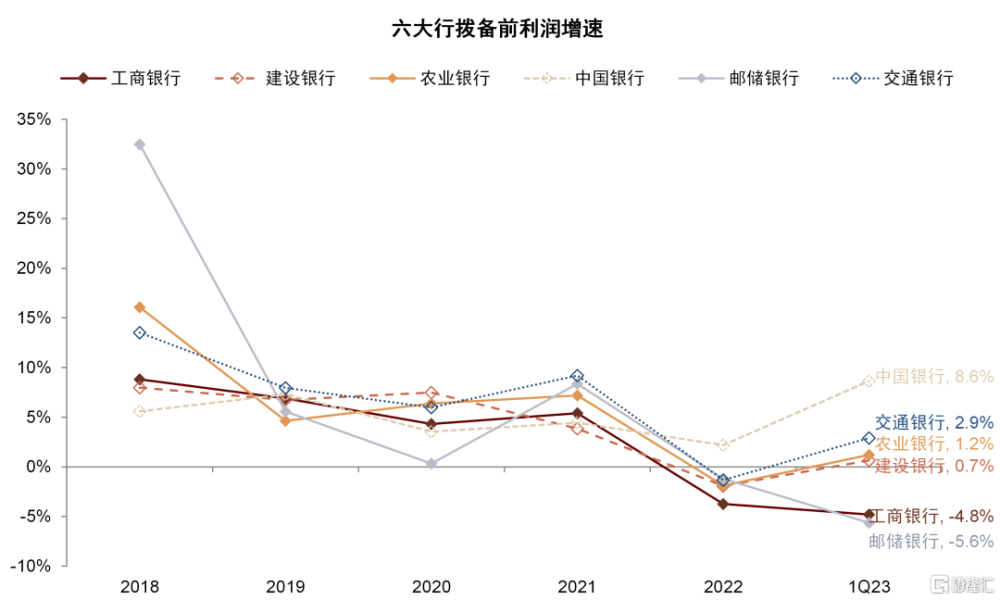

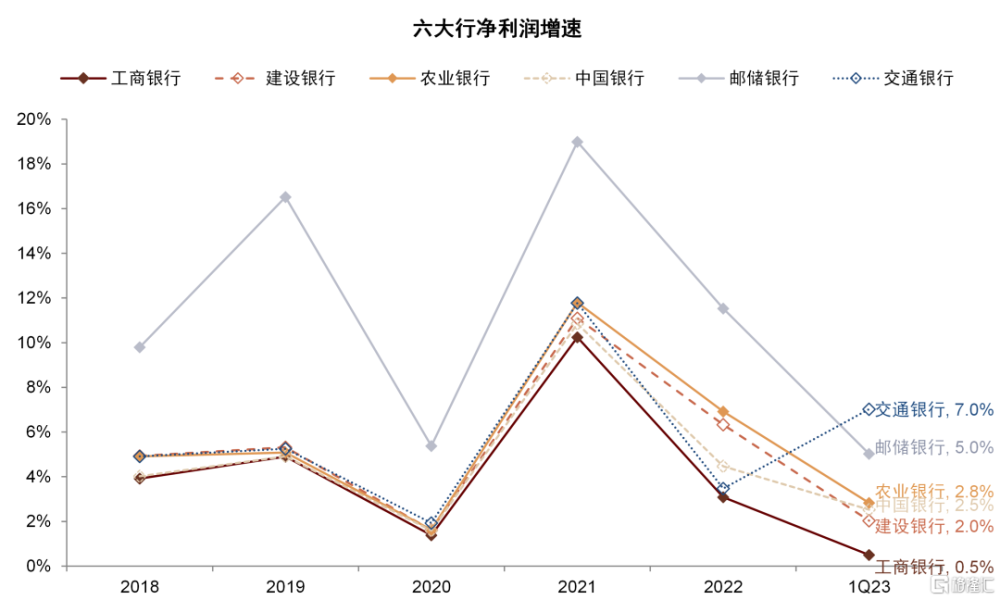

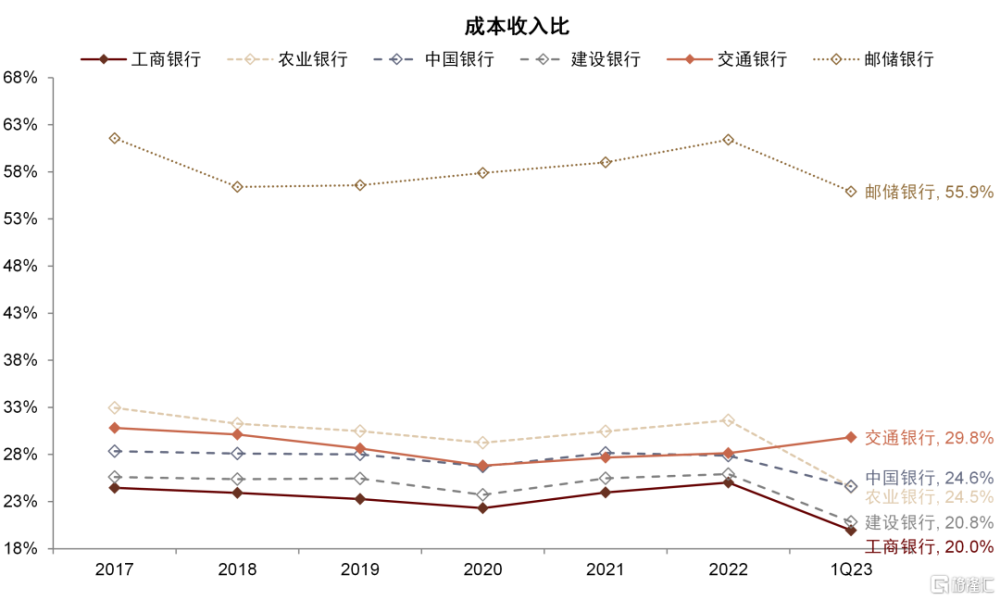

國有大行利潤增速在大部分時期低於股份行及區域行。相對於股份行及區域行,國有大行利潤增速長期處於較低位置。2021年後國有大行撥備前利潤與同業平均水平接近,而淨利潤增速則低於同業,反映出國有大行撥備計提政策較爲審慎。從成本收入比看,除郵儲外其他大行1Q23成本收入比在30%以下,接近或低於行業平均水平,整體成本控制能力較好。

圖表:1Q23上市銀行淨利潤同比上升3.2%,較2022年全年增速有所下降

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23國有行撥備前利潤增速較2022提升較爲明顯

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行成本收入比較高

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行信用成本低於股份行和區域行

資料來源:公司公告,Wind,中金公司研究部

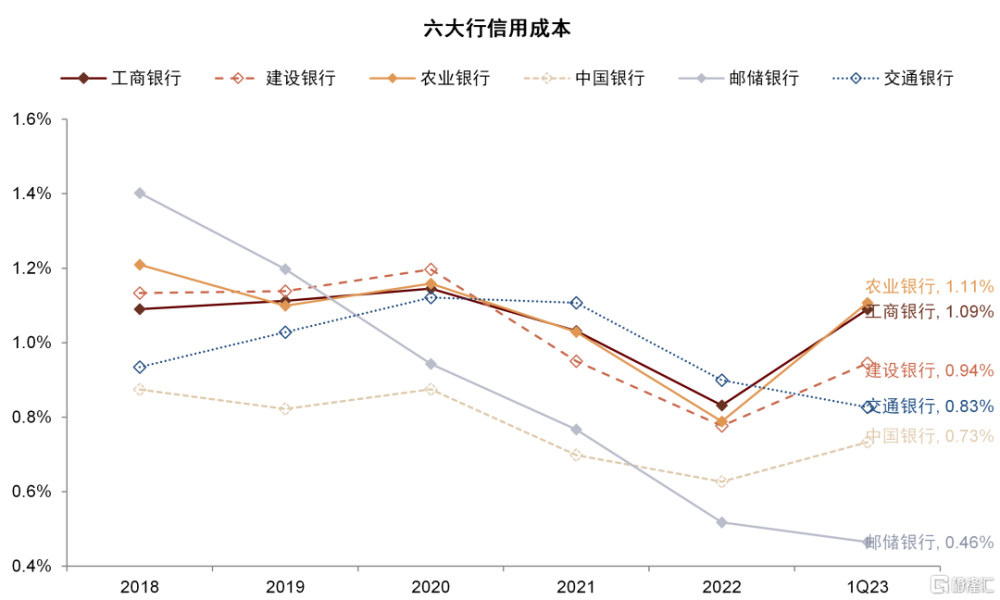

交行、郵儲淨利潤增速較快。大行內部來看,1Q23中行撥備前利潤增速較快,達到8.6%,交行、郵儲淨利潤增速較快,分別爲7.0%和5.0%。成本支出上,1Q23郵儲成本收入比達到55.9%,高於其他大行,農行、工行信用成本相對較高,主要與經營區域覆蓋較廣,風險相對下沉有關。

圖表:1Q23中行、交行撥備前利潤同比增速較快

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23交行、郵儲淨利潤同比增速較快

資料來源:公司公告,Wind,中金公司研究部

圖表:郵儲成本收入比較高,主要受代理網點費用影響

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23農行、工行信用成本較高

資料來源:公司公告,Wind,中金公司研究部

營收增速與中小銀行間差距縮小

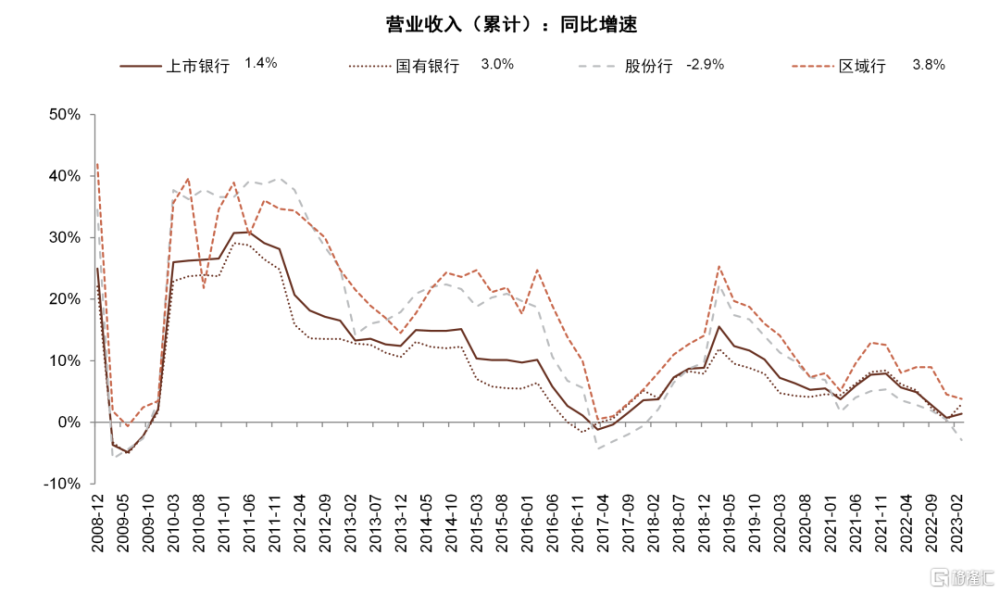

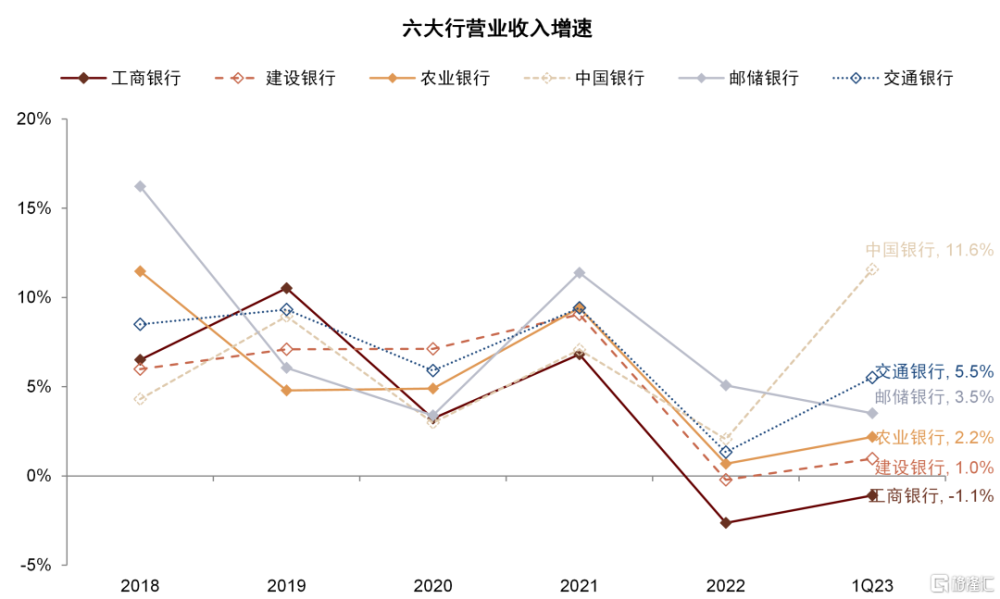

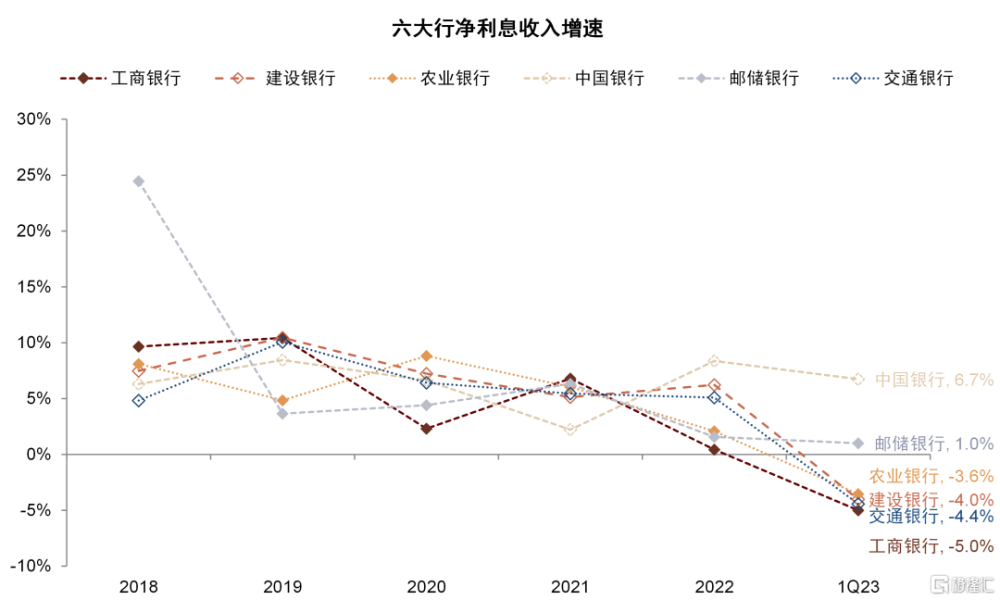

國有大行歷史上營收增速略低於股份行及區域行,但2021年後差距縮小。1Q23國有大行營收同比增長3.0%,快於上市銀行整體營收增速(1.4%),主要由於“穩增長”環境下資產增速較快。其中中行1Q23營收同比增長11.6%,增速爲六大行中最快,主要受益於海外加息。

圖表:1Q23上市銀行營業收入同比增長1.4%,較2022年上升0.7個百分點,主要是國有行營收增速回升

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23中行、交行營收增速較快

資料來源:公司公告,Wind,中金公司研究部

非息收入佔營收23%,傳統存貸業務爲主

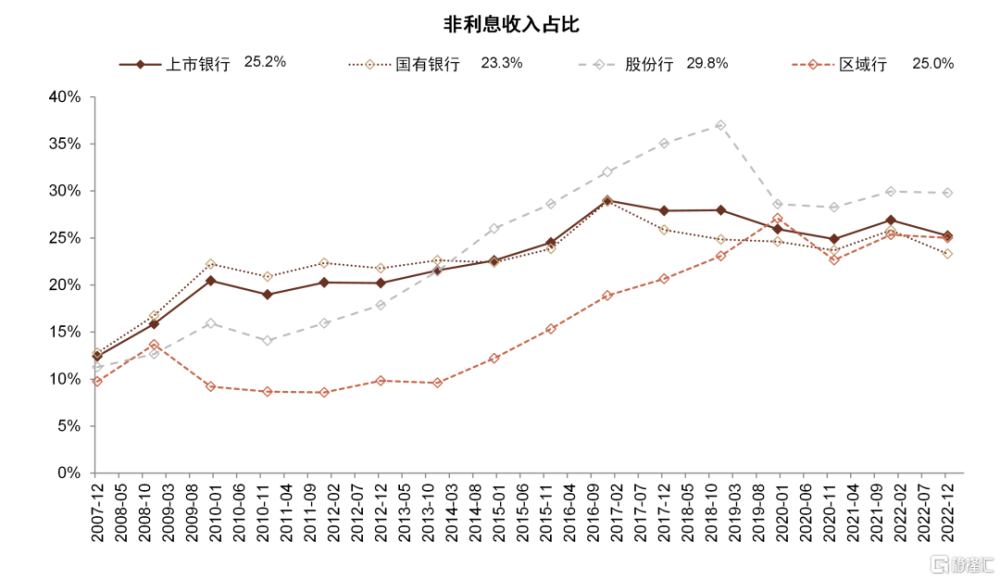

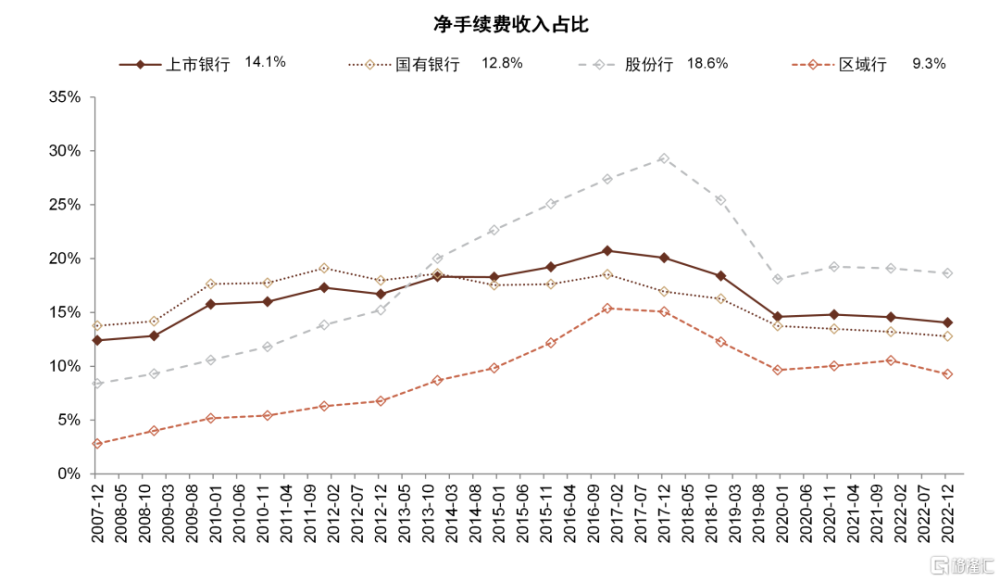

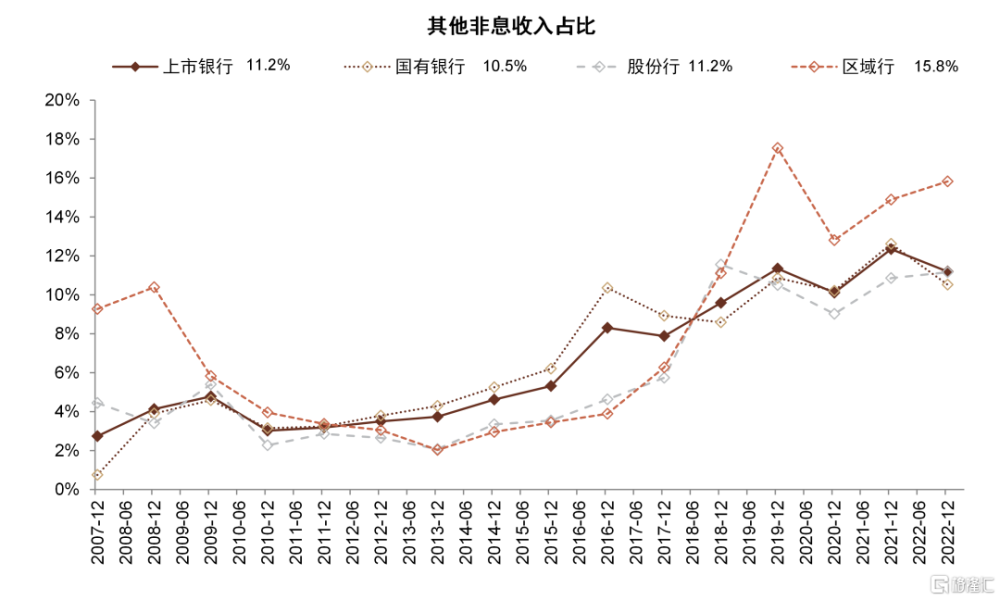

國有大行非息收入佔比較低,主要原因是股份行手續費貢獻較高,區域行其他非息收入佔比較高。2019年後國有大行非息收入佔比低於股份行,與區域行接近,主要原因是股份行財富管理、資產管理、信用卡手續費佔比較高,國有大行手續費佔比不及股份行,而區域行在2016年後加大債券資產配置力度,其他非息收入佔比快速提升。

圖表:國有大行非利息收入佔比較低

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行手續費收入佔比低於股份行,高於區域行

資料來源:公司公告,Wind,中金公司研究部

圖表:2016年後區域行其他非息收入佔比快速提升

資料來源:公司公告,Wind,中金公司研究部

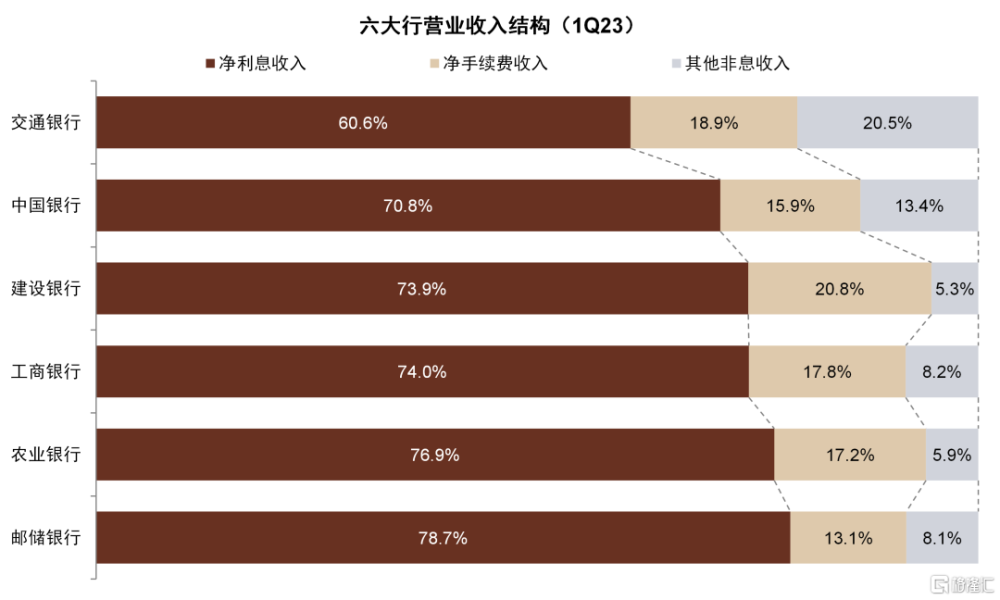

交行、中行、建行非息收入貢獻較高,建行、交行手續費佔比較高。國有大行內部來看,交行、中行、建行非息收入佔比較高,1Q23分別達到39.4%、29.2%和26.1%。中間業務方面,建行、交行淨手續費收入佔比較高,1Q23淨手續費收入佔比達到20.8%和18.9%;投資業務方面,交行、中行其他非息收入佔比較高,1Q23其他非息收入分別達到20.5%和13.4%。

圖表:1Q23交行、中行非息收入佔比較高,建行手續費收入貢獻較高

資料來源:公司公告,Wind,中金公司研究部

資產:安全資產佔比高,擴表逆周期特徵

資產以貸款爲主,基建、按揭佔比高

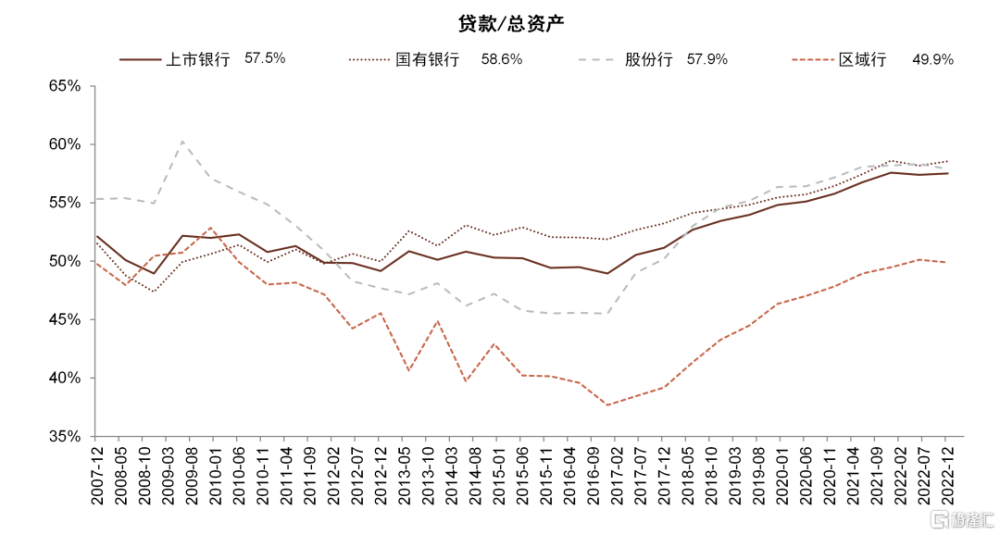

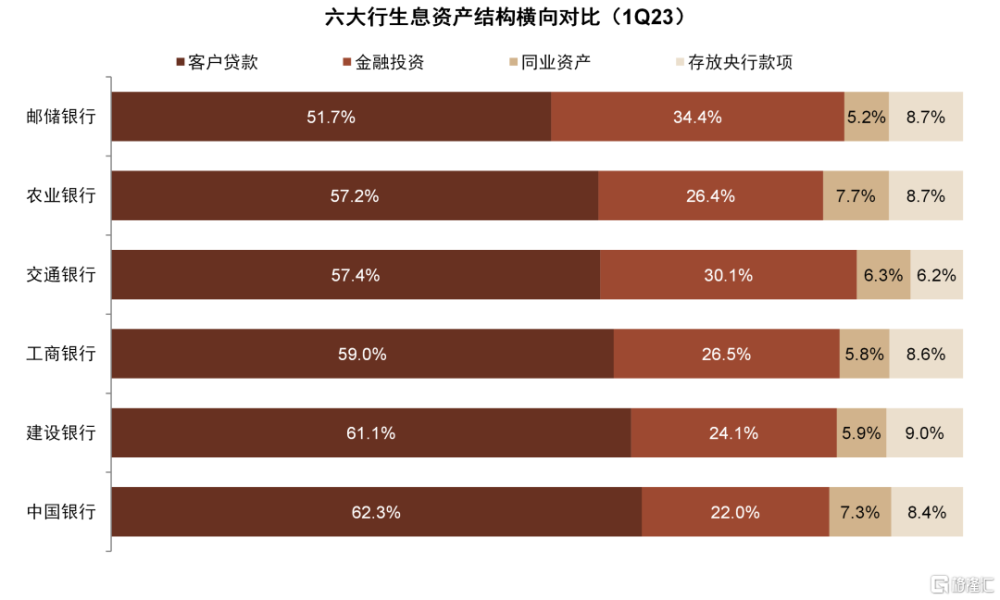

國有大行資產投向以貸款爲主。2022年末國有大行貸款佔總資產比例達到58.6%,高於股份行(57.9%)及區域行(49.9%),資產投向以貸款爲主。國有大行內部來看,一季度末中行、建行貸款佔生息資產比重較高,分別達到62.3%和61.1%,郵儲及交行金融投資佔生息資產比重較高,分別達到34.4%和30.1%。

圖表:國有大行貸款佔總資產比例較高,2022年末達到58.6%

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23中行、建行貸款佔生息資產比重較高,郵儲、交行金融投資佔比較高

資料來源:公司公告,Wind,中金公司研究部

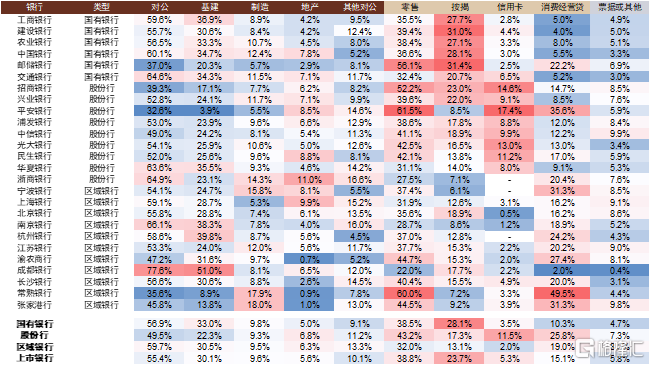

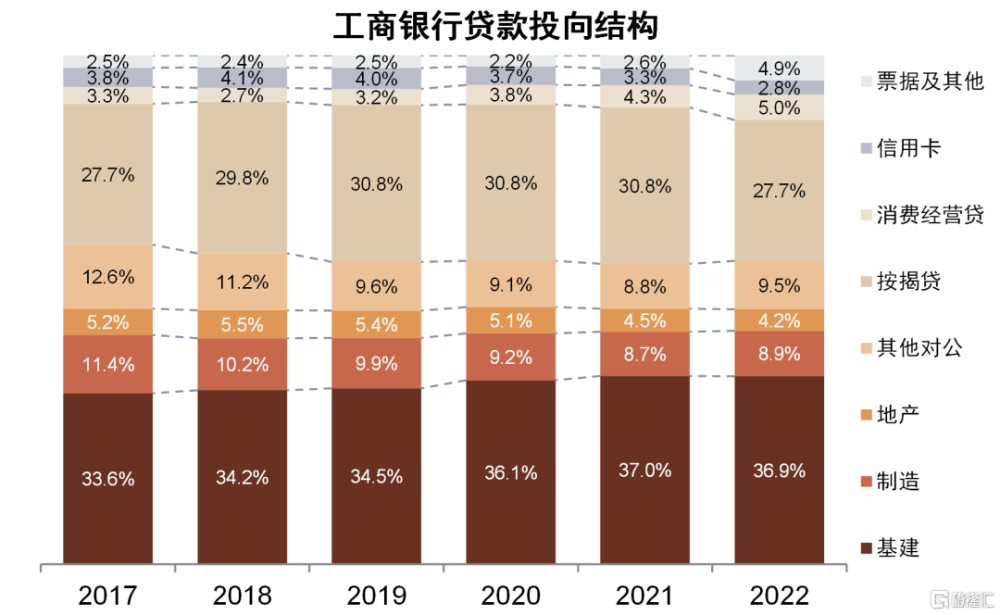

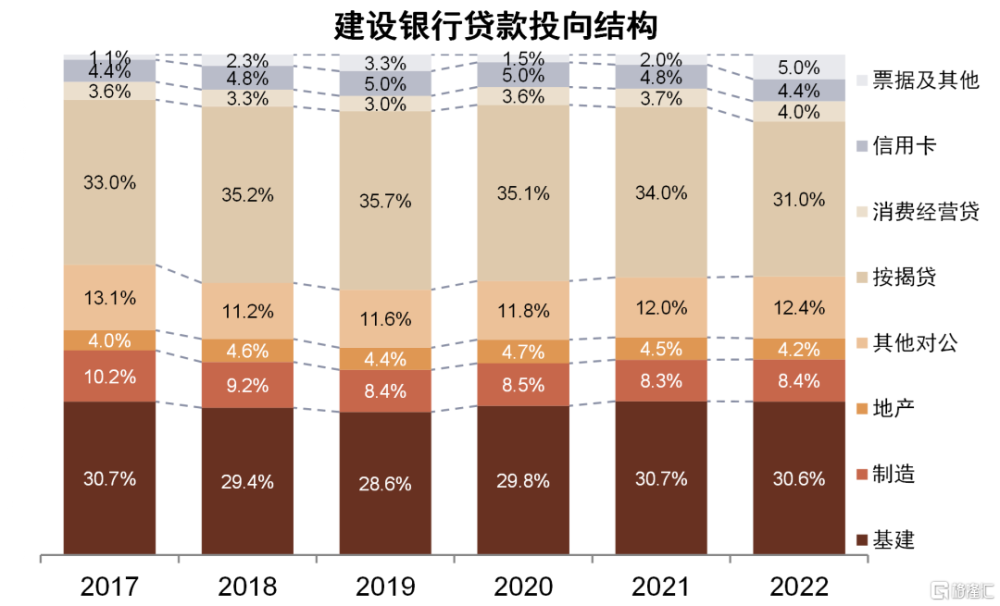

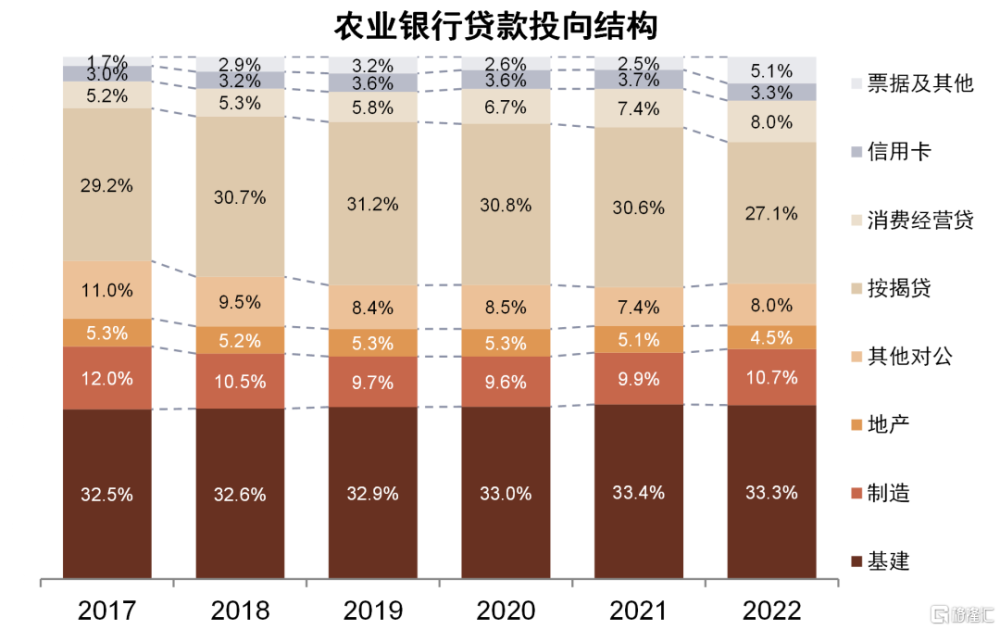

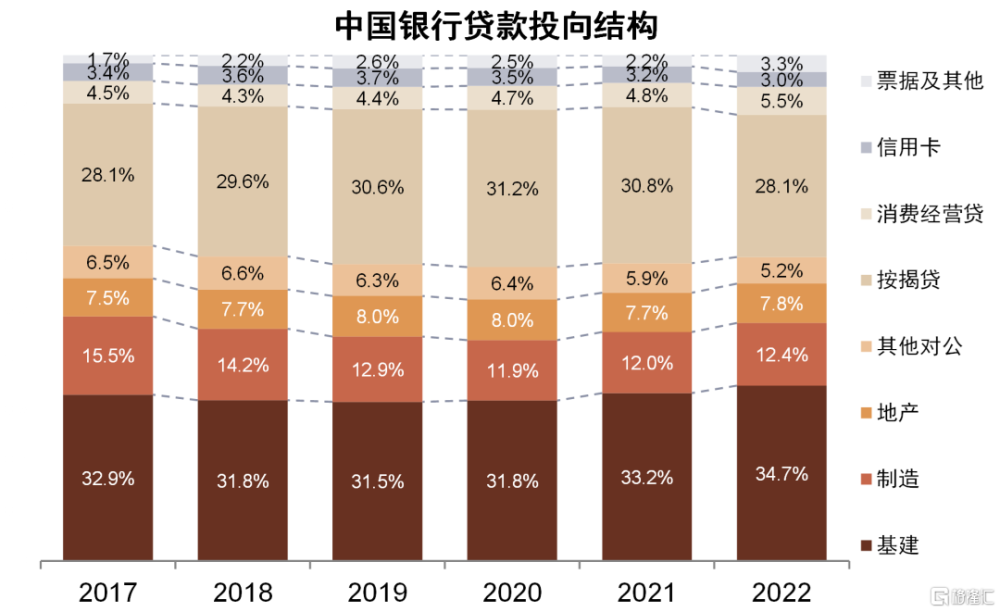

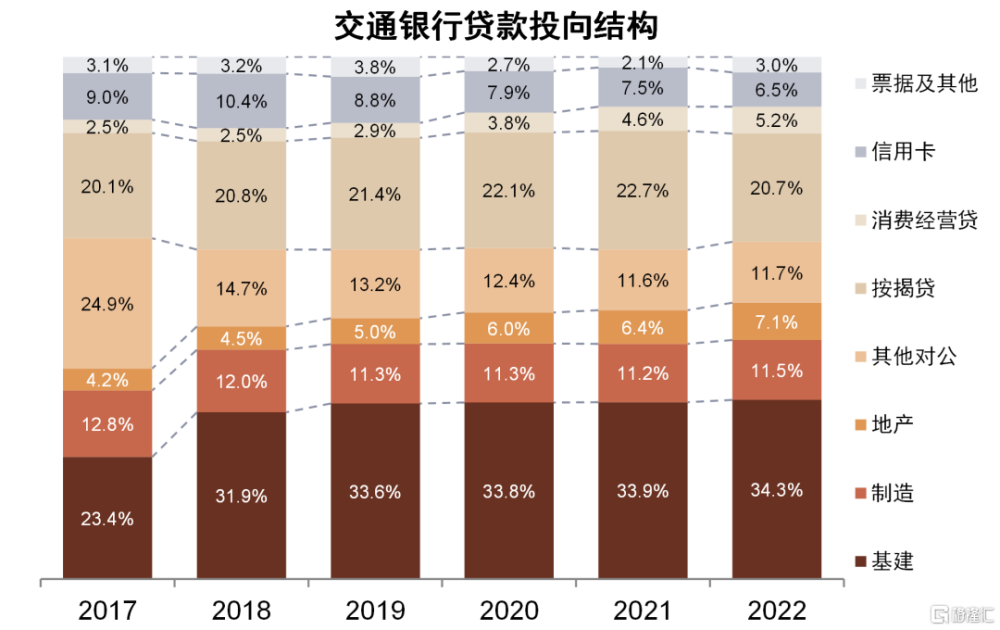

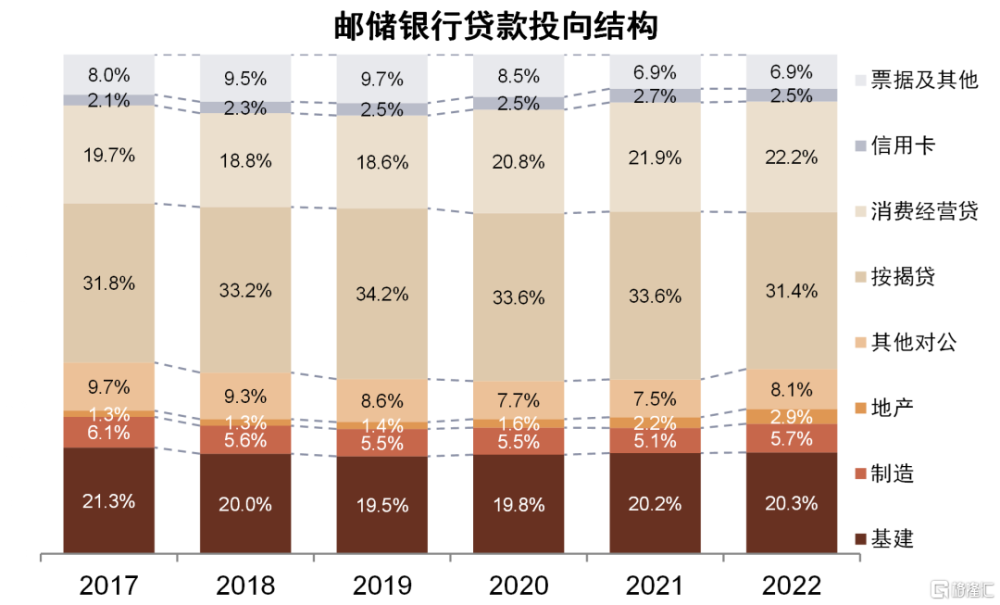

基建及按揭等安全資產佔比較高。與同業相比,國有大行“基建+按揭貸款”佔貸款比較高,2022年末合計佔比超過60%,高於股份行(39.6%)和區域行(43.6%),爲國有大行帶來了穩定的信貸需求和較爲可觀的風險調整後收益率。具體來看,對公貸款投向以基建貸款爲主,2022年末基建貸款佔比達33.0%,高於股份行(22.3%)及區域行(30.5%),零售端則以按揭貸款爲主,按揭貸款佔比達到28.1%。國有大行內部來看,2022年末除郵儲外其他五大行均以對公貸款爲主,基建類貸款佔比超過30%,郵儲則以零售貸款爲主,零售貸款佔比超過50%。零售貸款方面,信用卡、消費貸及經營貸佔比普遍較低,郵儲、建行按揭貸款佔比超過30%。

圖表:上市銀行貸款結構(2022)

資料來源:公司公告,Wind,中金公司研究部

圖表:工農中建交等五大行基建類貸款佔比較高,郵儲零售貸款佔比較高

資料來源:公司公告,Wind,中金公司研究部

圖表:工商銀行貸款結構

資料來源:公司公告,Wind,中金公司研究部

圖表:建設銀行貸款結構

資料來源:公司公告,Wind,中金公司研究部

圖表:農業銀行貸款結構

資料來源:公司公告,Wind,中金公司研究部

圖表:中國銀行貸款結構

資料來源:公司公告,Wind,中金公司研究部

圖表:交通銀行貸款結構

資料來源:公司公告,Wind,中金公司研究部

圖表:郵儲銀行貸款結構

資料來源:公司公告,Wind,中金公司研究部

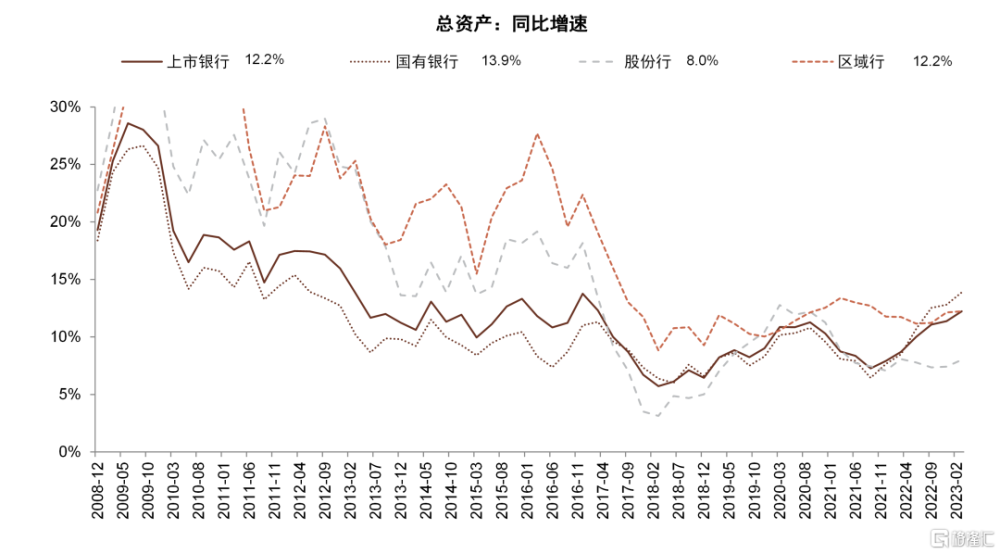

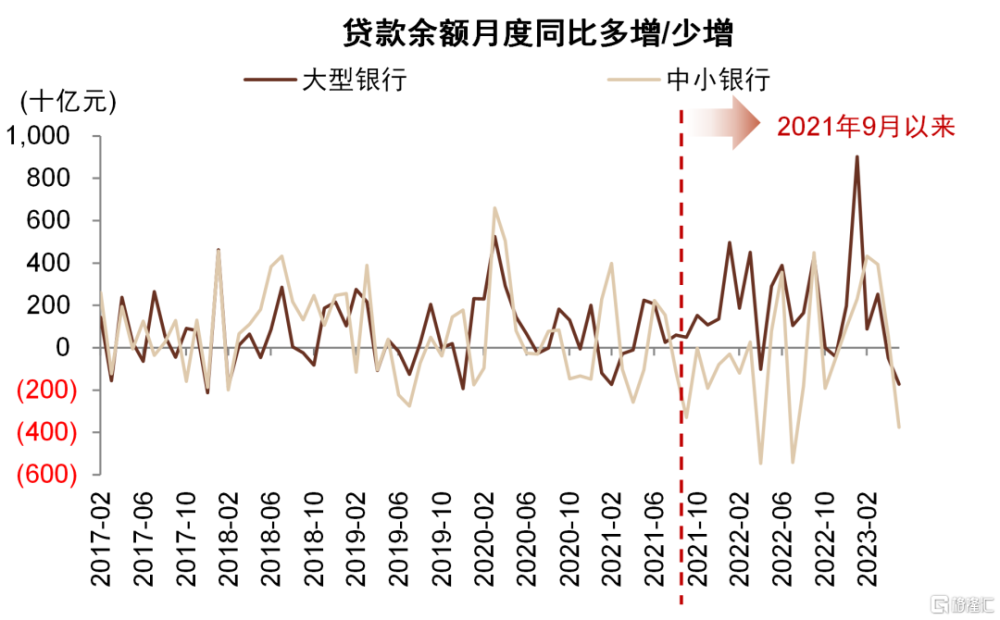

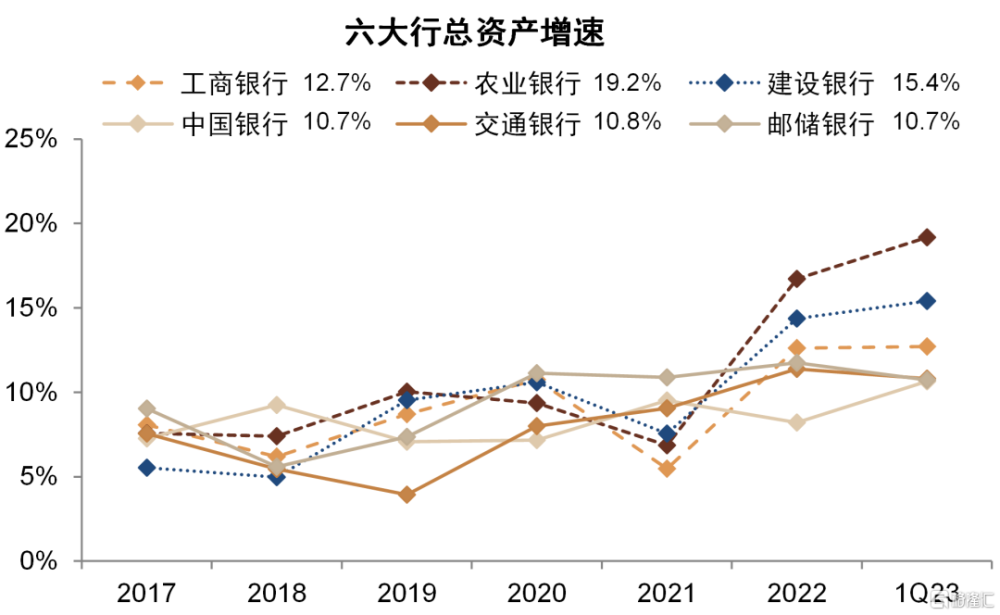

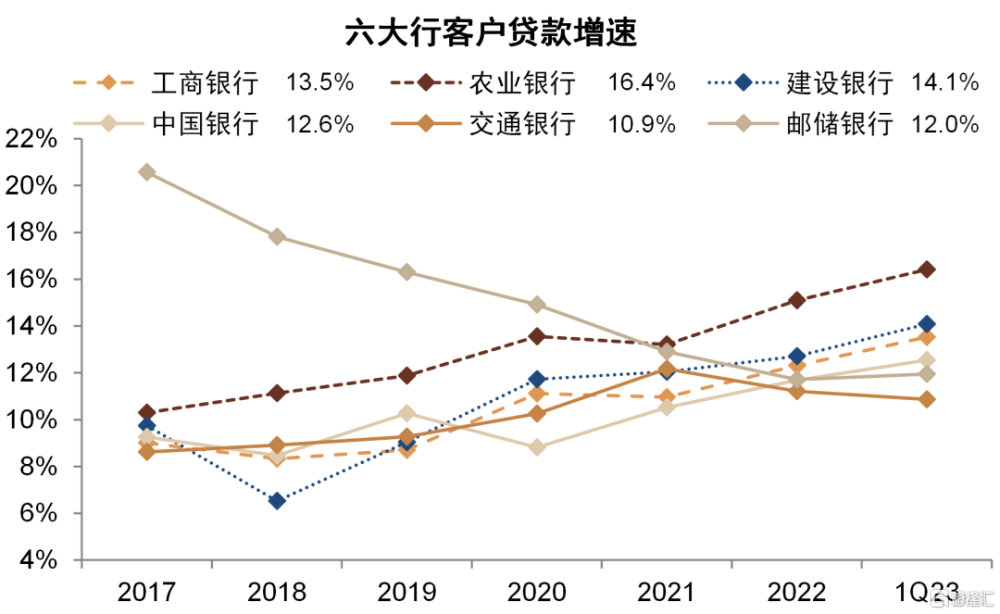

資產擴張逆周期,2022年後擴表提速

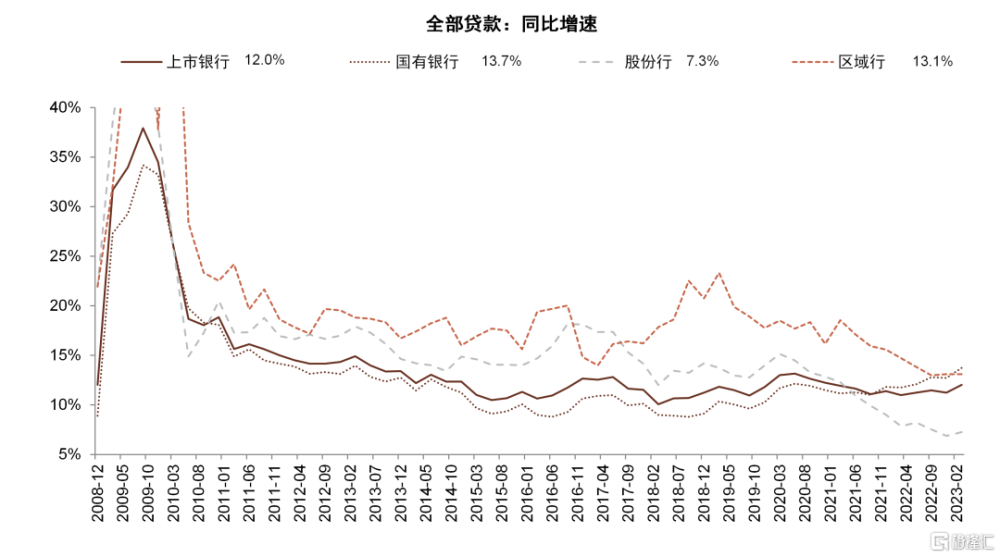

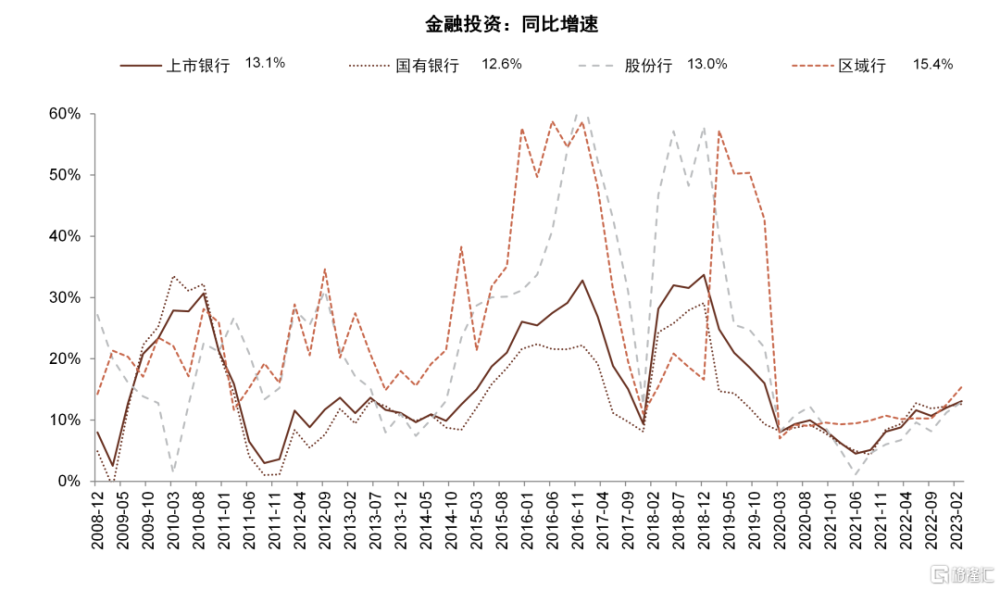

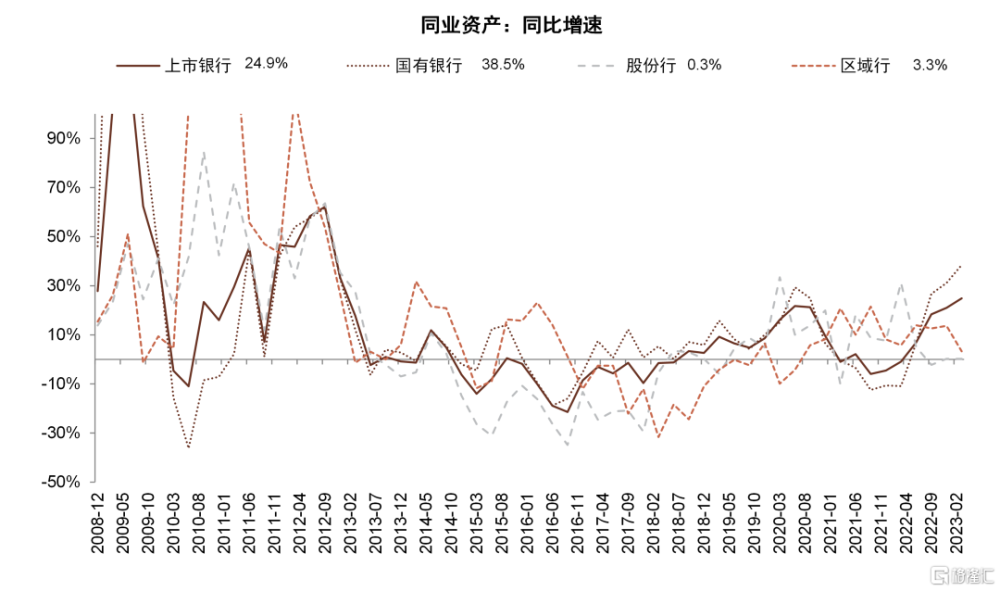

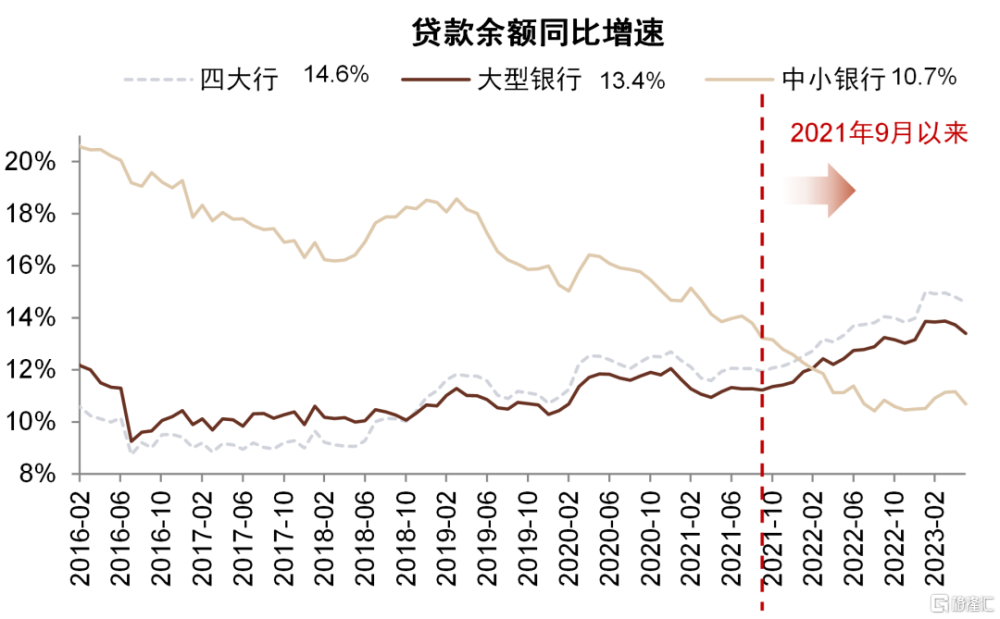

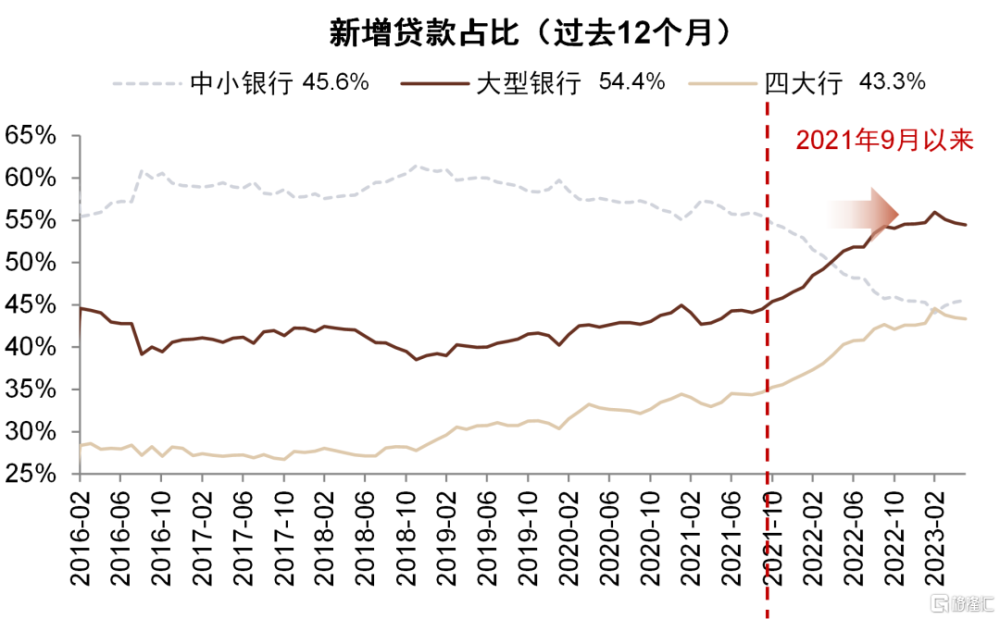

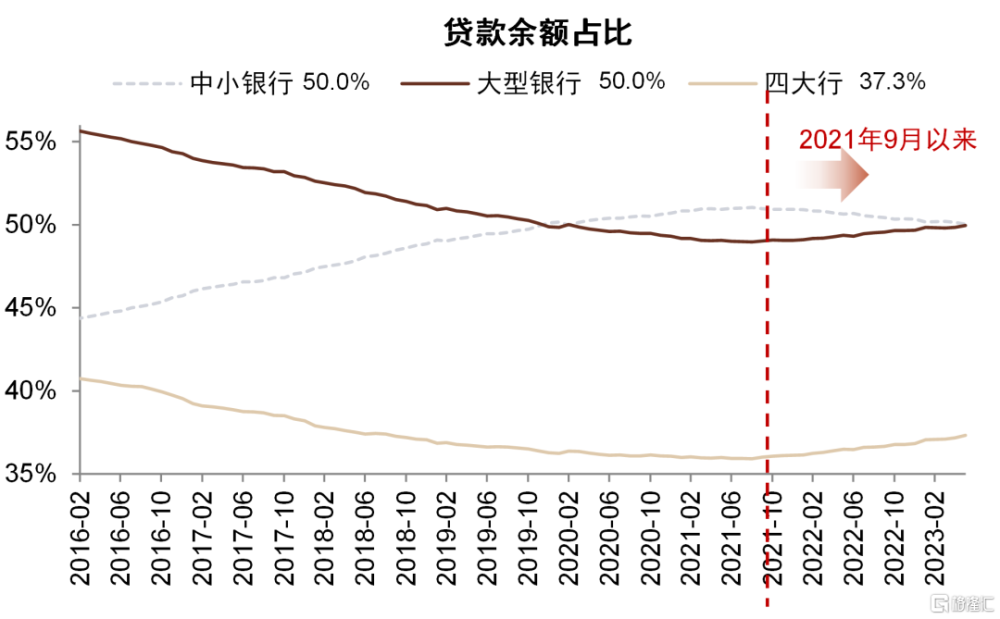

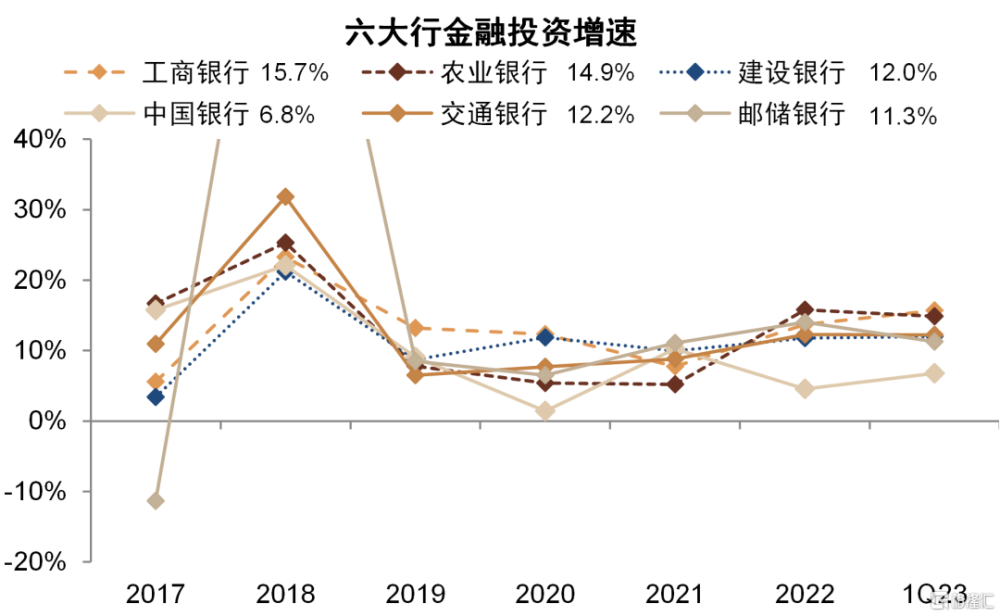

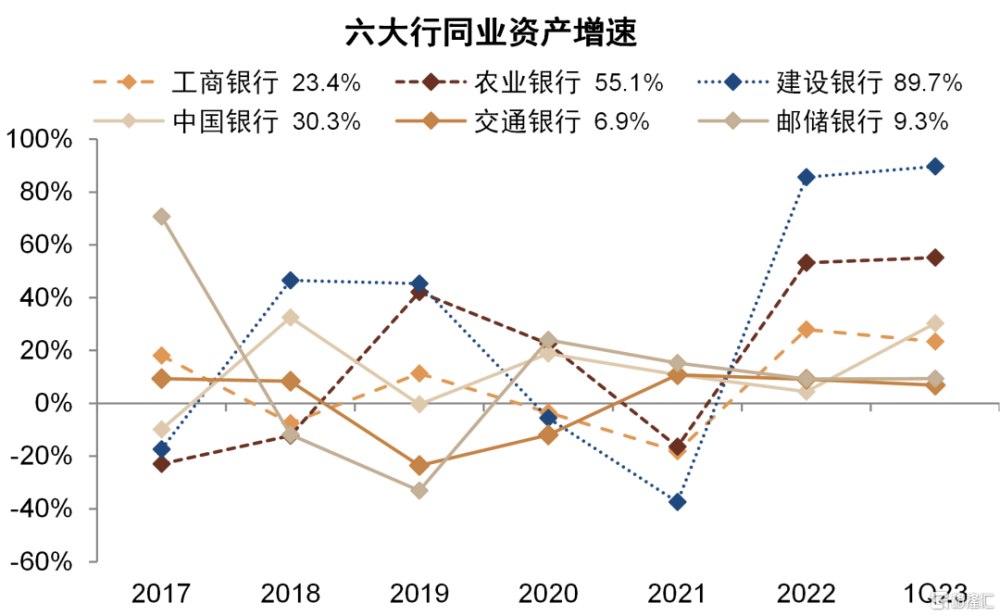

國有大行擴表呈現逆周期特點,主要由於經濟下行期“穩增長”政策導向。如2013年股份行及區域行擴表速度放緩,國有大行資產增速保持平穩,2016年股份行及區域行資產增速下降較快,而國有大行資產增速逆勢提升。2022年後逆周期擴表表現更加明顯,1H22以來國有大行資產增速持續快於上市銀行平均水平,1Q23國有大行總資產同比增長13.9%,貸款同比增長13.7%,增速均高於上市銀行整體水平(12.2%/12.0%)。金融投資方面,國有大行金融投資增速與股份行及區域行差異不大,1Q23國有大行金融投資同比增長12.6%。同業資產方面,1Q23國有大行同業資產同比增長38.5%,增速快於股份行及區域行。

圖表:1Q23上市銀行總資產同比增速12.2%,國有行增速較快

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23國有行及股份行貸款增速較4Q22有所提升,區域行基本持平

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行金融投資增速波動小於同業

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23國有行同業資產增速較快

資料來源:公司公告,Wind,中金公司研究部

圖表:2021年9月以後大型銀行較中小銀行貸款增長更快

注:數據截至2023年5月 資料來源:中國人民銀行,中金公司研究部

圖表:2021年9月以後大型銀行貸款增速整體較快

注:數據截至2023年5月 資料來源:中國人民銀行,中金公司研究部

圖表:過去12個月新增貸款中大型銀行佔比超過50%

注:數據截至2023年5月 資料來源:中國人民銀行,中金公司研究部

圖表:2021年9月以後大型銀行貸款余額佔比持續提升

注:數據截至2023年5月 資料來源:中國人民銀行,中金公司研究部

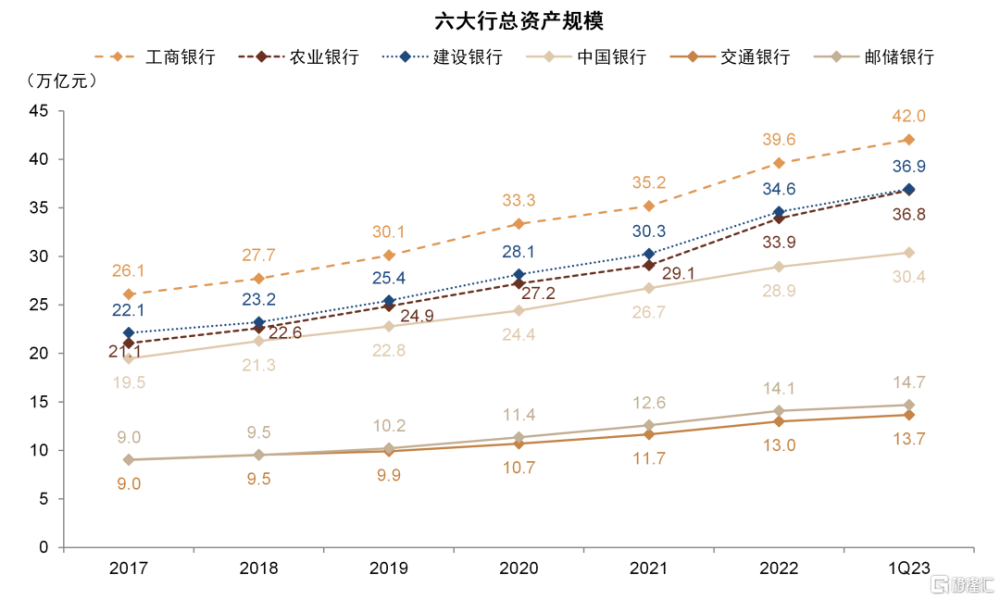

國有大行內部來看,農行資產增速較快。目前工行資產規模顯著高於其他國有大行,農行及建行資產規模較爲接近。從擴表速度上看,2022年以來農行資產增速顯著提升,1Q23農行總資產及貸款增速顯著高於其他銀行,1Q23農行總資產同比增長19.2%,貸款同比增長16.4%,主要源於縣域地區貸款高增貢獻。

圖表:工行總資產規模保持領先,交行、郵儲資產規模較小

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23農行、建行總資產增速較快

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23農行貸款增速較快

資料來源:公司公告,Wind,中金公司研究部

圖表:六大行金融投資整體增速平穩

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23建行、農行同業資產增速較快

資料來源:公司公告,Wind,中金公司研究部

負債:存款佔比高,提供穩定負債來源

存款佔負債比重高,提供穩定負債來源

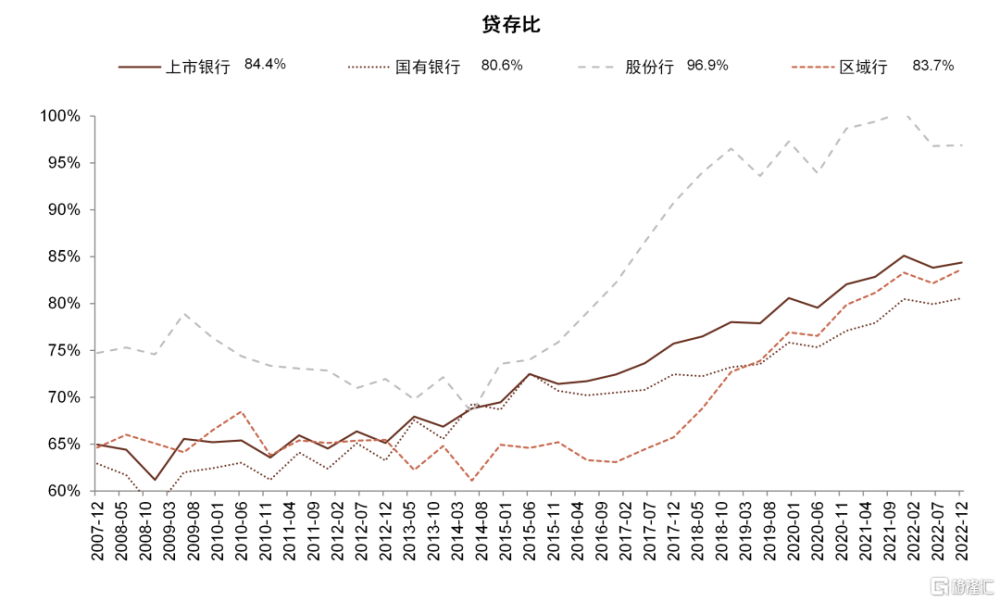

國有大行存款佔負債比重較高,攬儲能力較強。與股份行及區域行相比,國有大行負債來源以存款爲主,2022年末存款佔總負債比例達到79.2%,高於股份行(65.2%)及區域行(65.1%)。得益於豐富的網點布局帶來的攬儲能力,國有大行貸存比較低,2022年末國有大行貸存比爲80.6%。

圖表:國有大行存款佔負債比重高於股份行及區域行

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行貸存比較低,主要源於較好的存款基礎

資料來源:公司公告,Wind,中金公司研究部

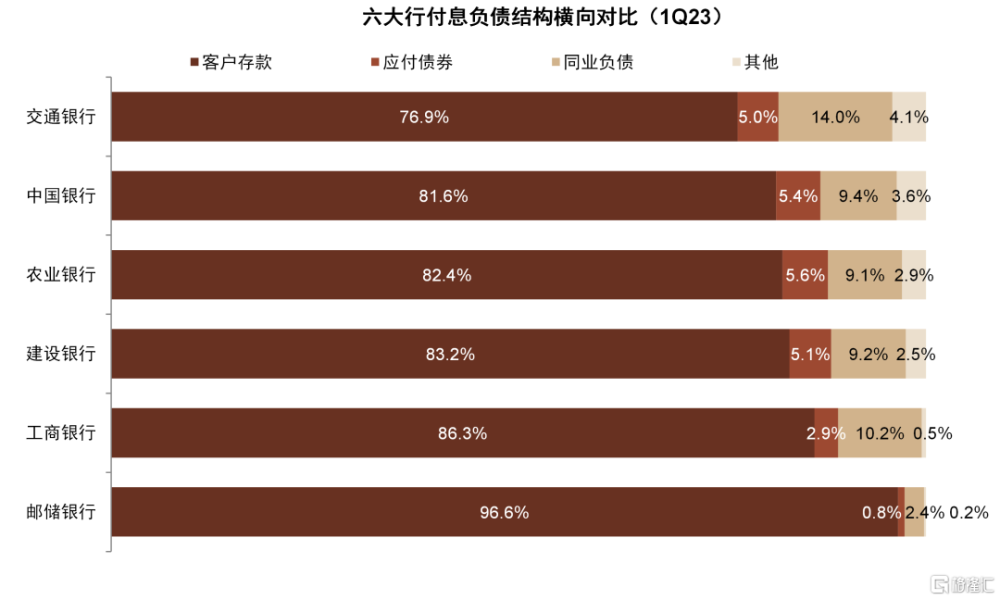

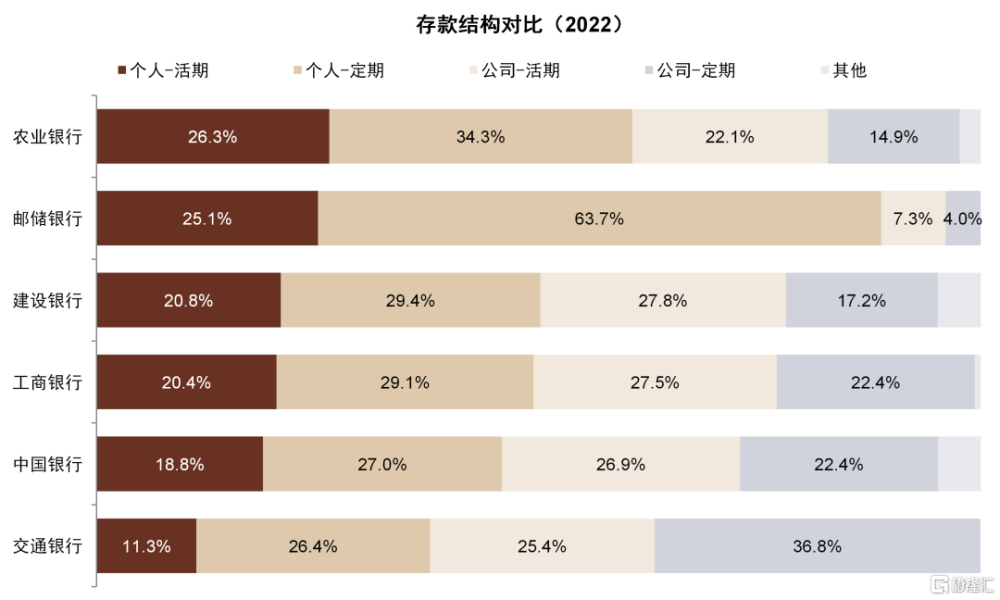

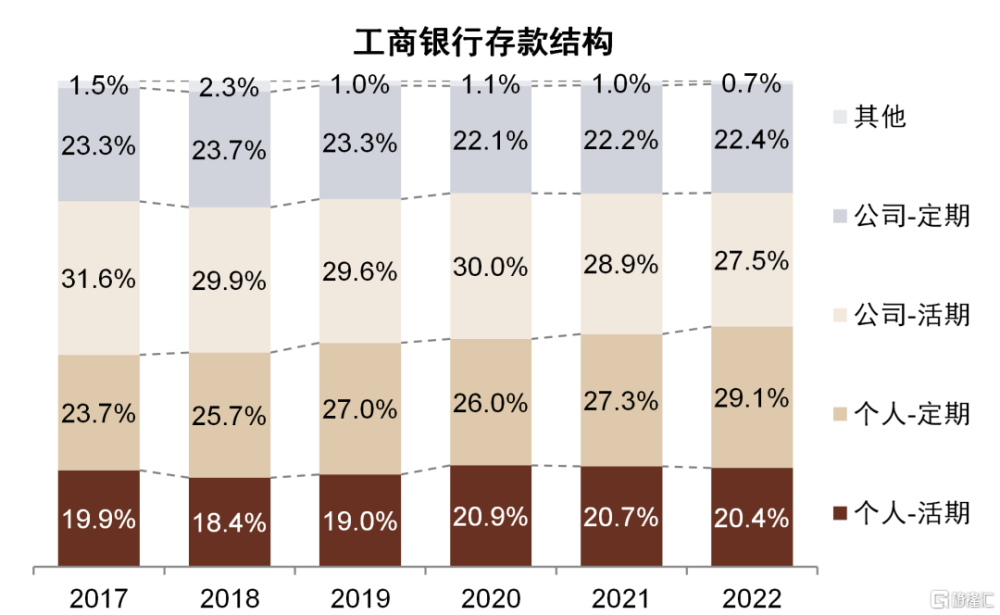

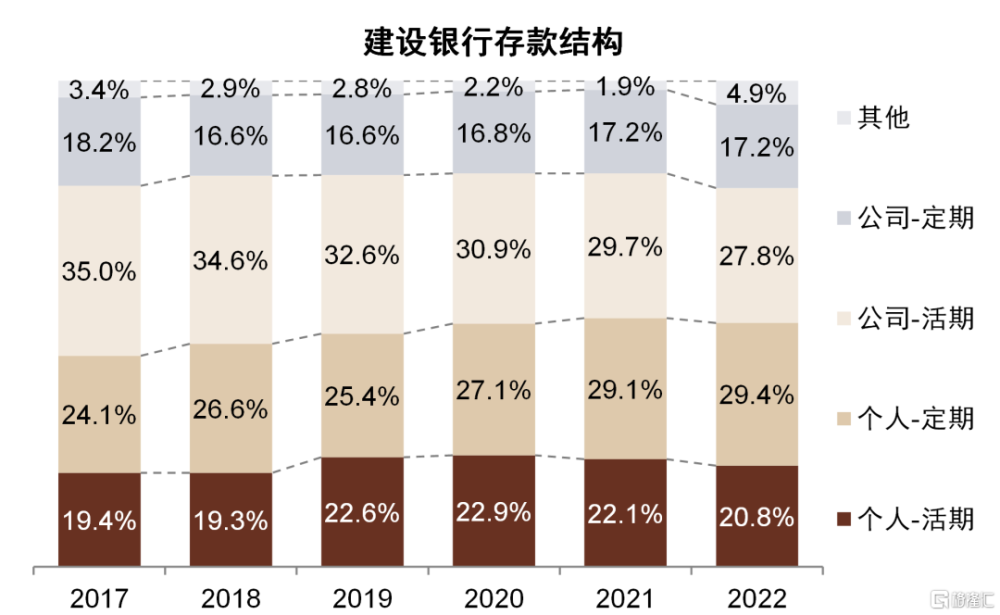

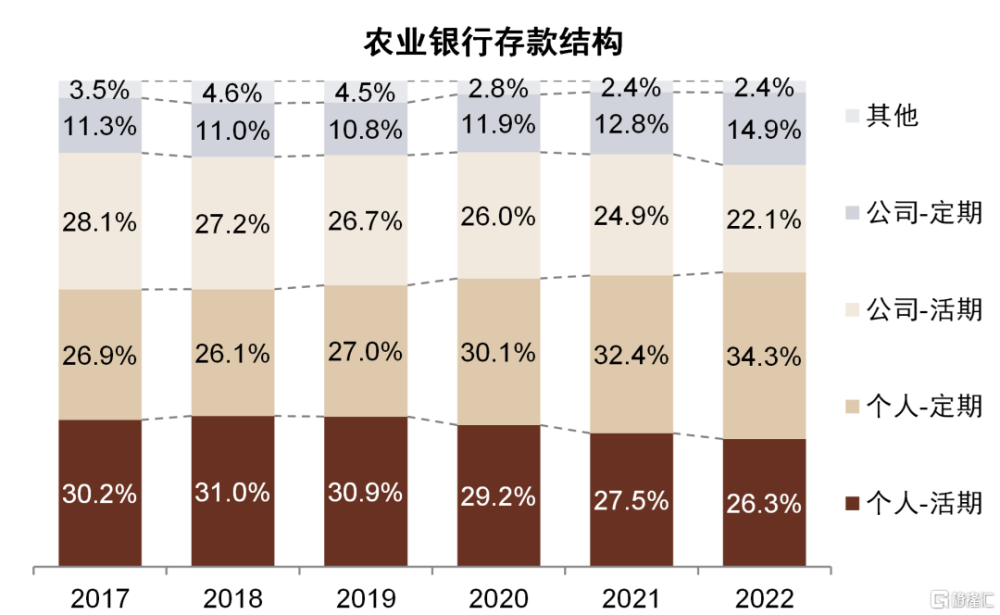

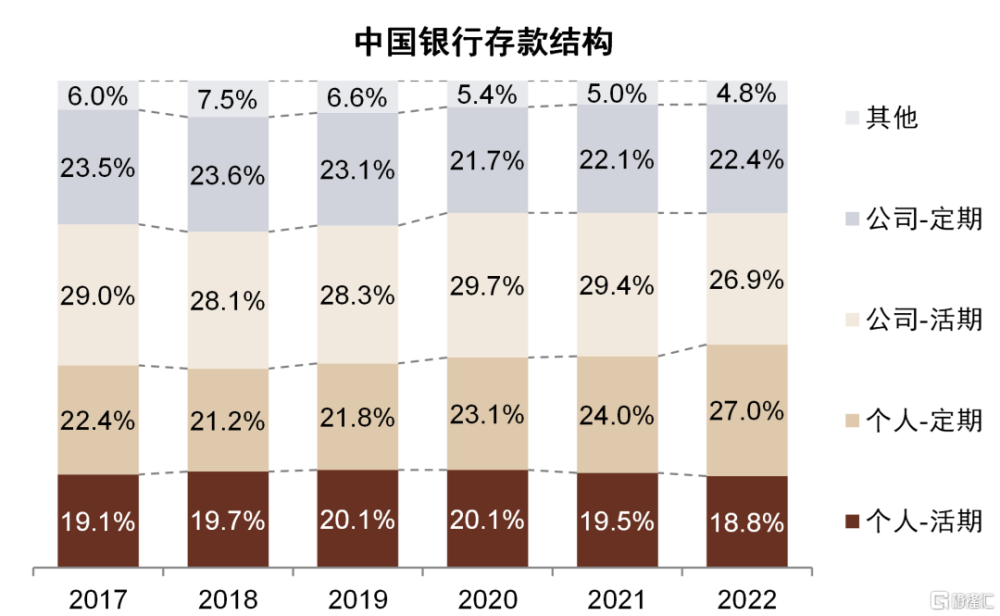

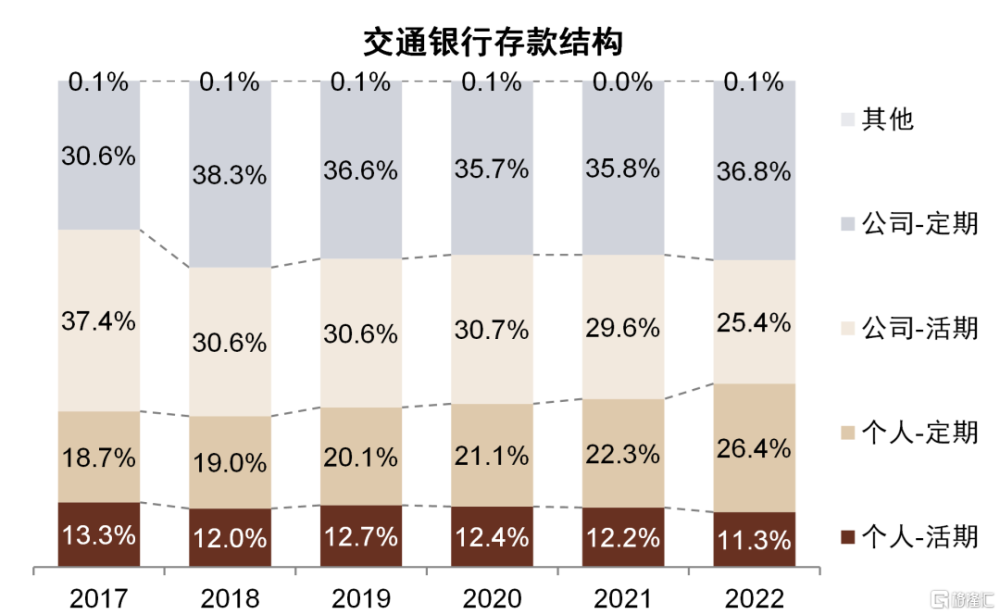

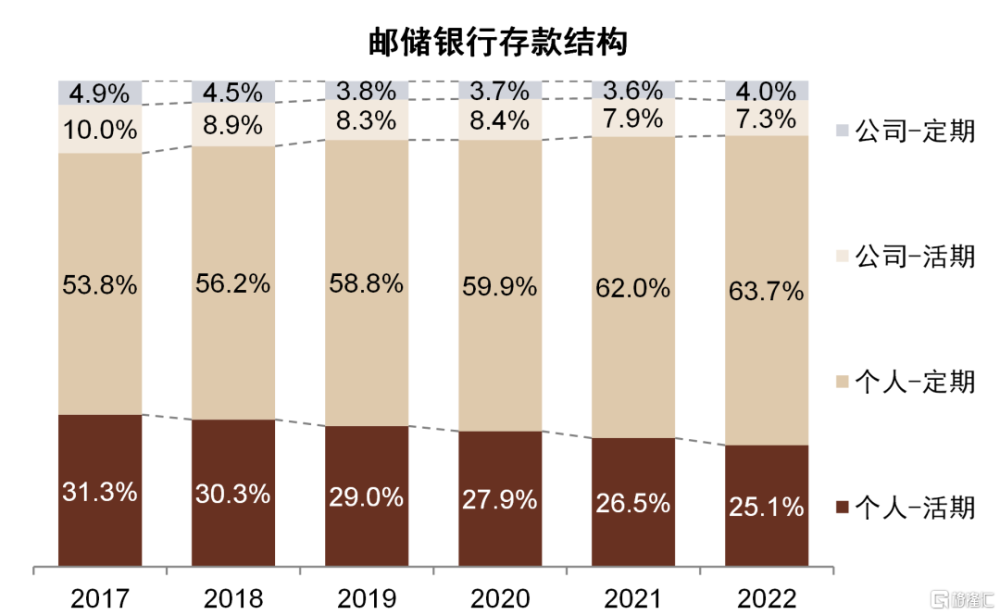

郵儲存款佔負債比重較高,零售存款貢獻較大。國有大行內部來看,郵儲存款佔負債比重較高,1Q23郵儲存款佔付息負債比重達到96.6%,其他大行存款佔付息負債比重也在75%以上。從存款結構上看,郵儲零售存款佔比顯著高於其他大行,2022年末零售存款比重達到88.8%。2022年受居民風險偏好下行影響,國有大行存款均呈現定期化趨勢,個人定期存款佔比較年初均有所上升。

圖表:1Q23郵儲存款佔付息負債比重較高

資料來源:公司公告,Wind,中金公司研究部

圖表:農行、郵儲個人活期存款佔比較高,郵儲零售存款比重顯著高於其他大行

資料來源:公司公告,Wind,中金公司研究部

圖表:2022年工行個人定期存款佔比較年初提升1.8ppt

資料來源:公司公告,Wind,中金公司研究部

圖表:2022年建行個人定期存款佔比較年初提升0.3ppt

資料來源:公司公告,Wind,中金公司研究部

圖表:2022年農行個人定期存款佔比較年初提升1.9ppt

資料來源:公司公告,Wind,中金公司研究部

圖表:2022年中行個人定期存款佔比較年初提升3.0ppt

資料來源:公司公告,Wind,中金公司研究部

圖表:2022年交行個人定期存款佔比較年初提升4.1ppt

資料來源:公司公告,Wind,中金公司研究部

圖表:2022年郵儲個人定期存款佔比較年初提升1.7ppt

資料來源:公司公告,Wind,中金公司研究部

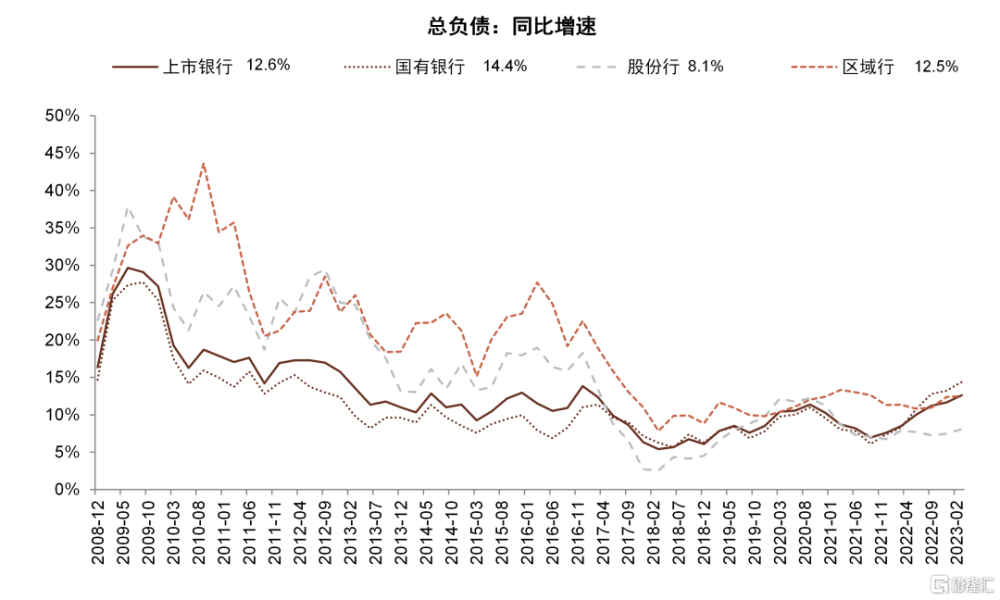

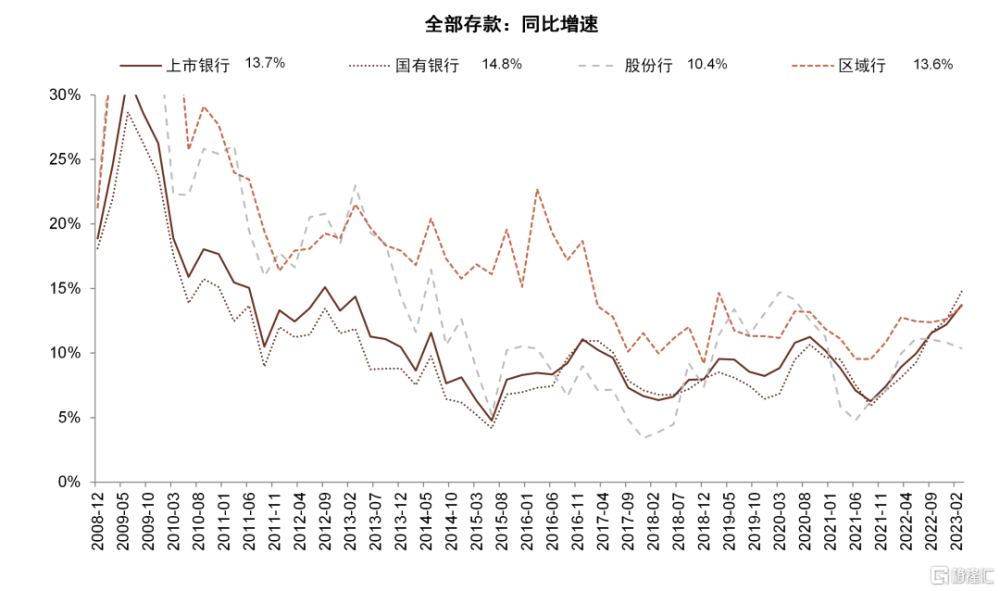

負債增速與資產增速同步提升

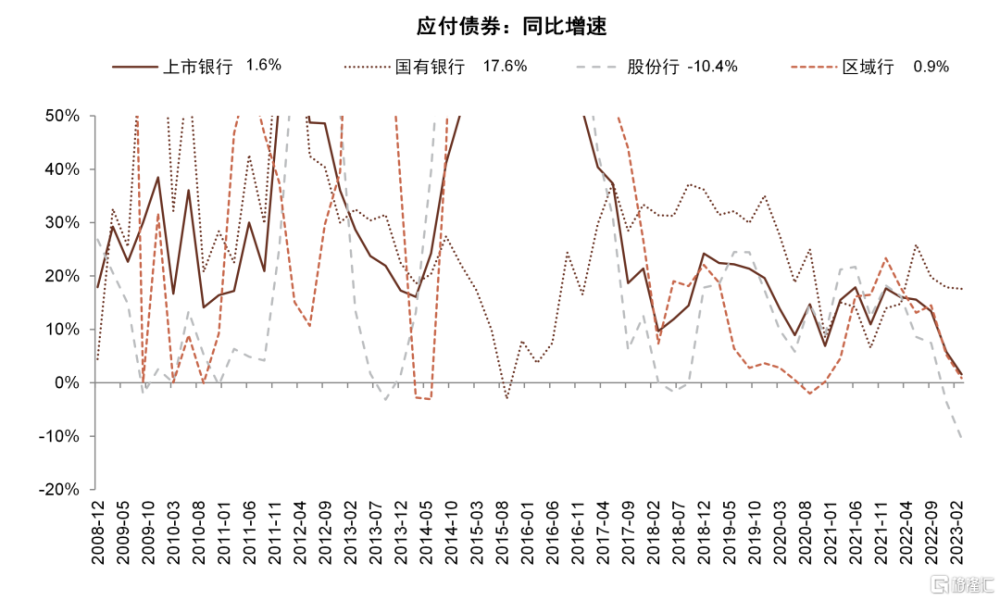

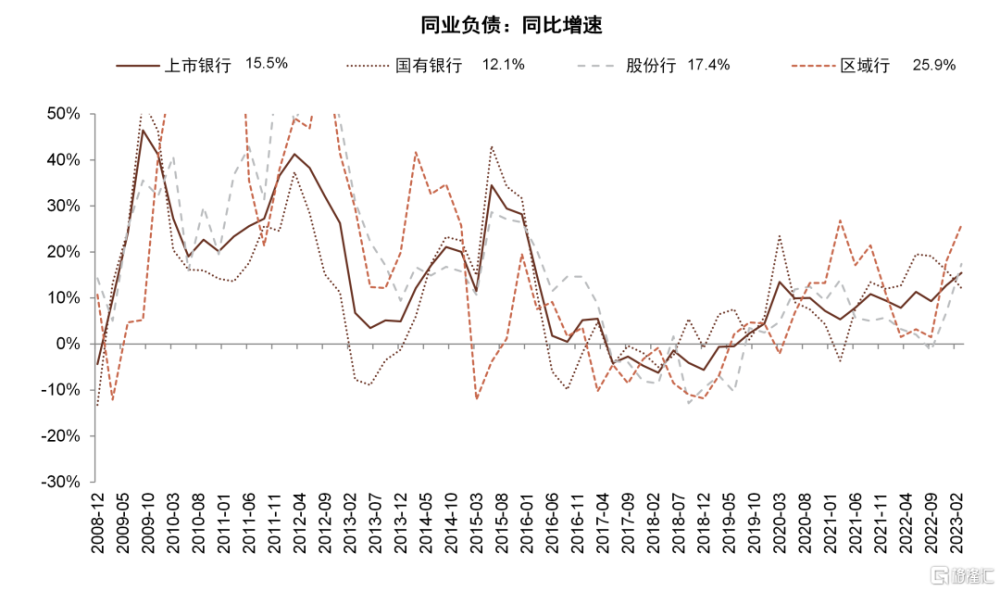

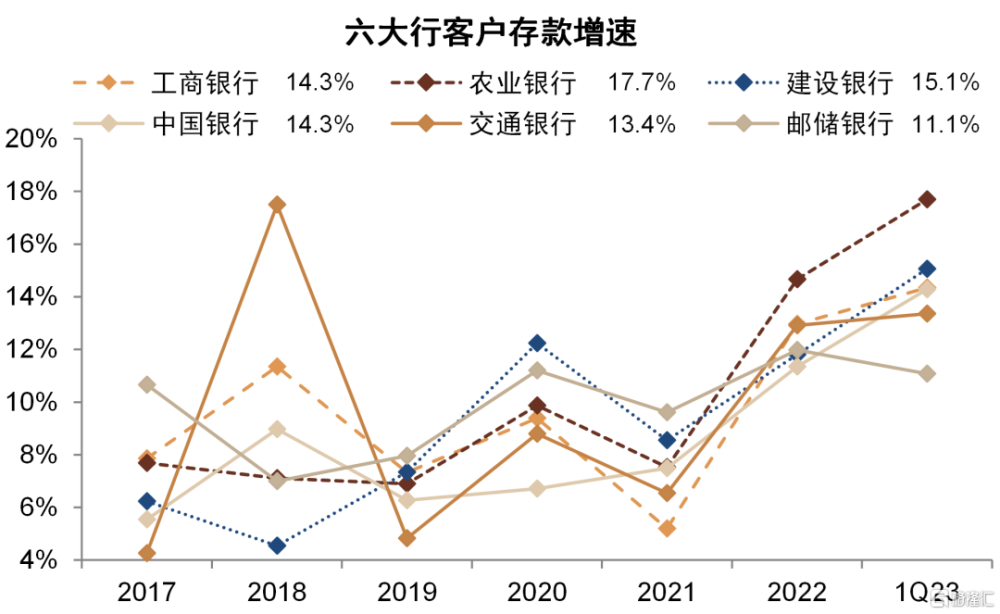

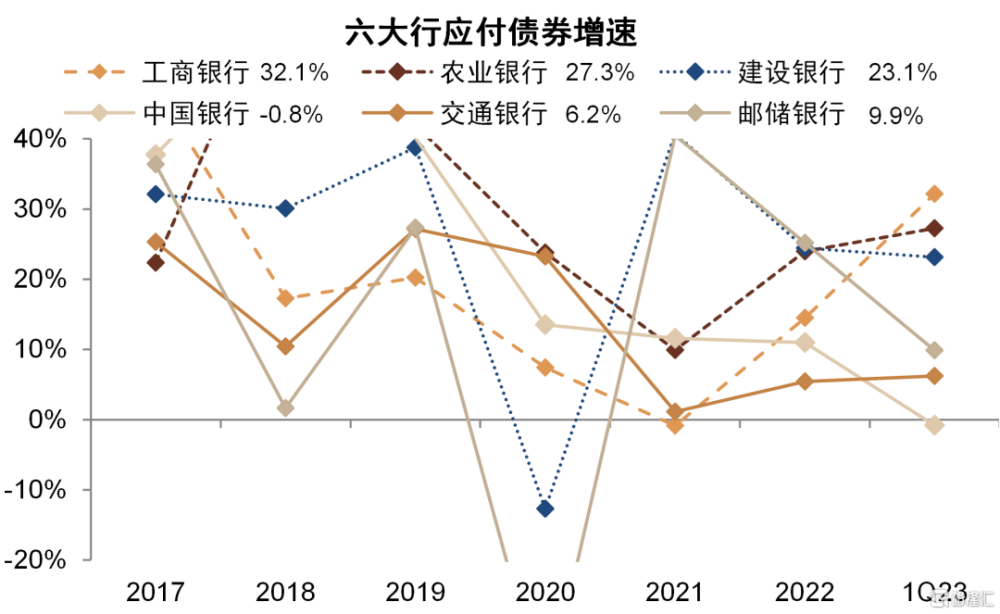

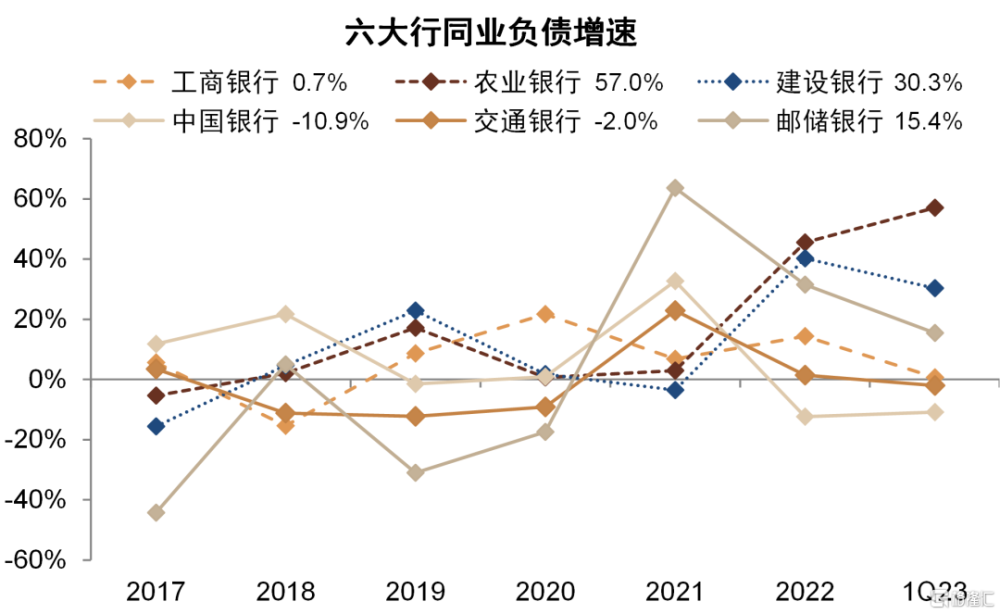

國有大行負債與資產增速同步提升。與資產擴張節奏保持一致,2022年後國有大行負債增速提升,1Q23國有大行總負債同比增長14.4%,存款同比增長14.8%,增速快於上市銀行平均水平。債券融資方面,2017年後國有大行應付債券增速較快,1Q23國有大行應付債券同比增長17.6%,增速快於股份行及區域行。同業負債方面,國有大行同業負債增速低於行業平均水平,1Q23國有大行同業負債同比增長12.1%。

圖表:1Q23上市銀行總負債同比增速12.6%,國有行負債增長較快

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23國有行及區域行存款增速較4Q22有所提升,股份行增速有所下降

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23國有行應付債券增速較快

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23區域行同業負債增速較快

資料來源:公司公告,Wind,中金公司研究部

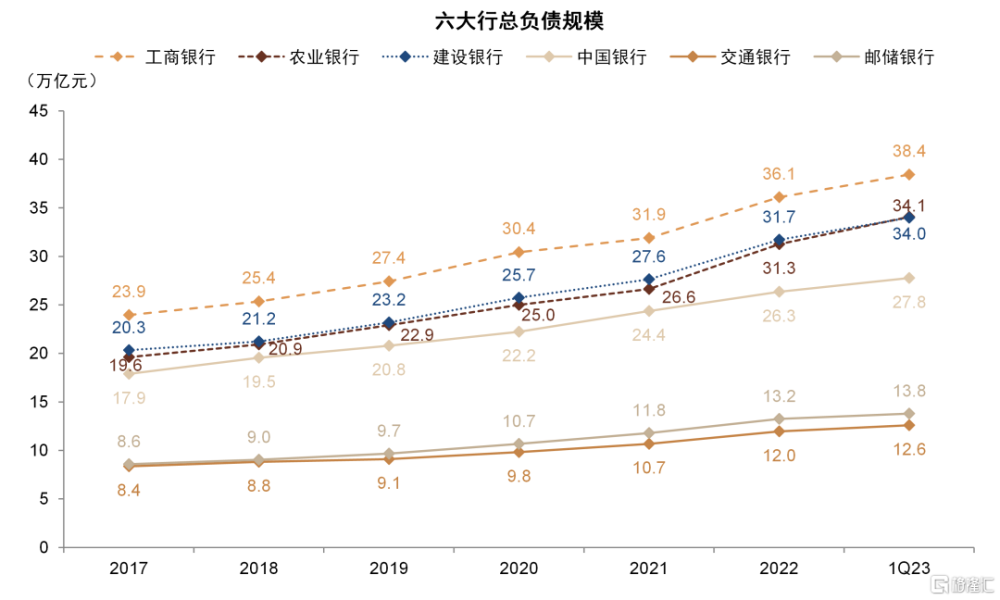

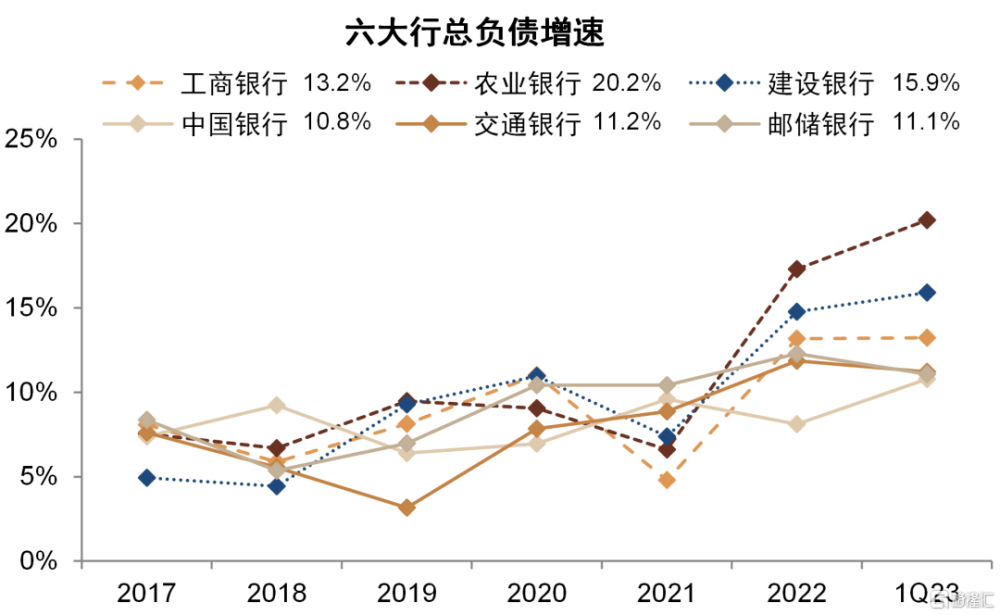

國有大行內部來看,農行負債增速較快,與資產擴張情況匹配。1Q23農行負債同比增長20.2%,存款同比增長17.7%,增速均爲國有大行最快,匹配資產端快速擴張需要。除農行外,工行、建行也保持了較快的負債增長速度,中行負債增速較低。

圖表:工行負債規模較大

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23農行、建行負債增速較快

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23農行存款增速較快

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23工行、農行、建行應付債券增速較快

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23農行、建行同業負債增速較快

資料來源:公司公告,Wind,中金公司研究部

淨息差:長期下行趨勢有望企穩,相比同業更爲穩定

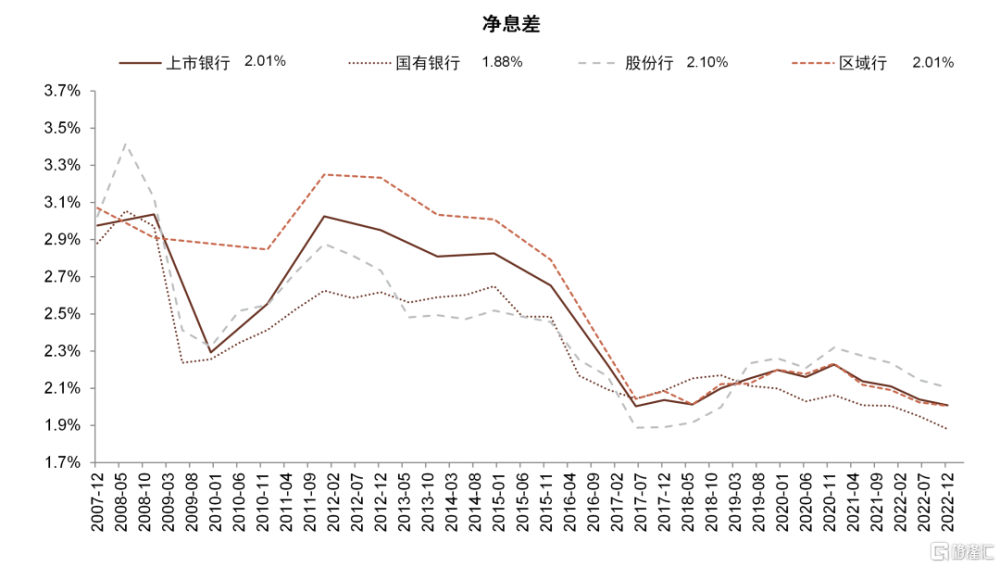

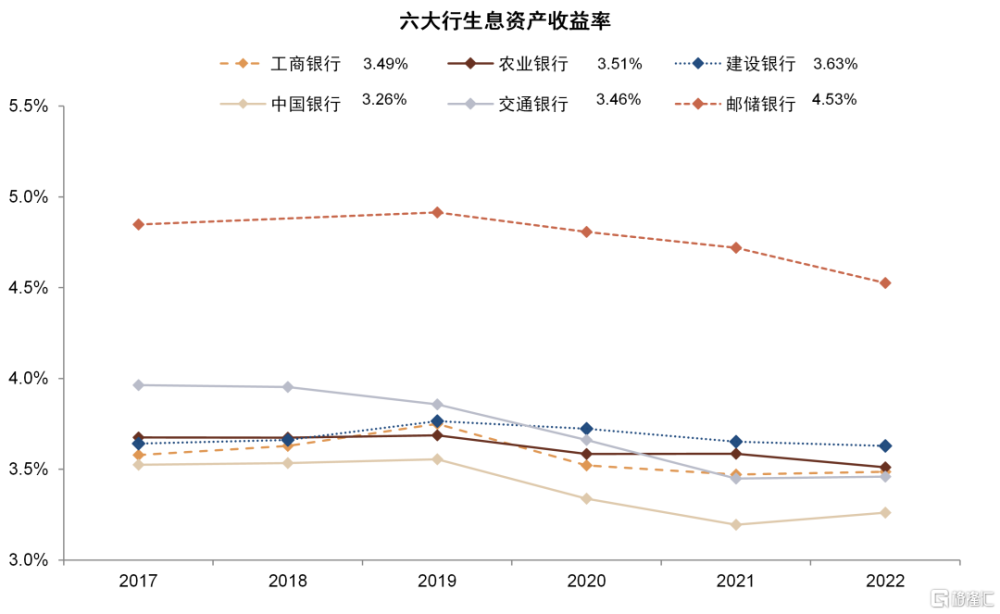

息差略低於同業,主要由於風險偏好較低

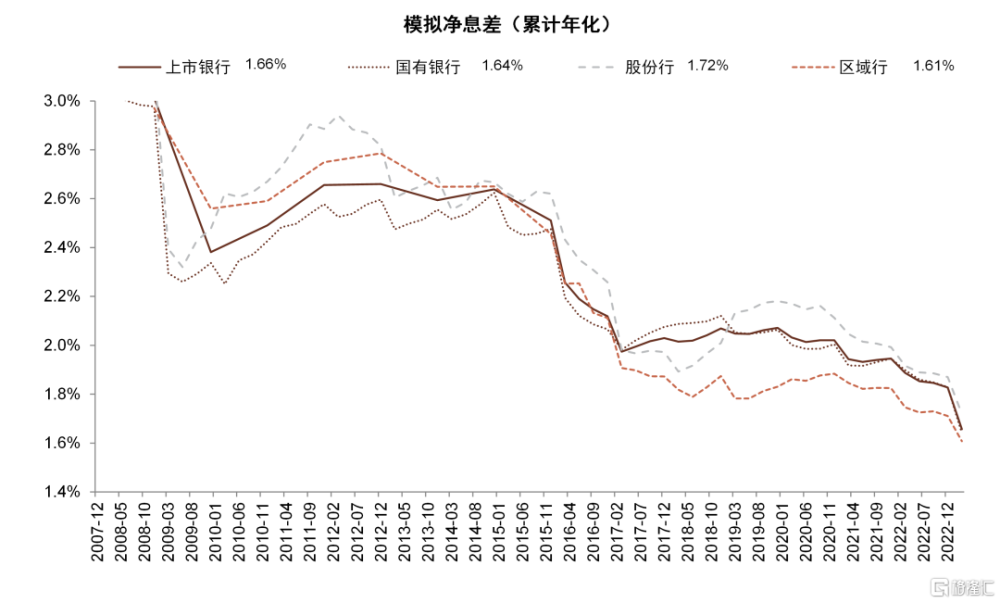

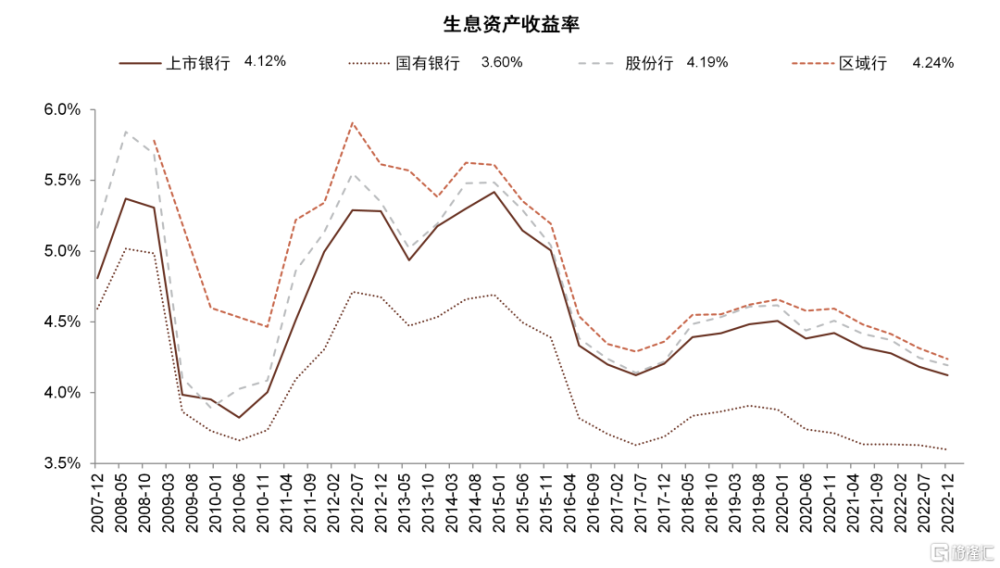

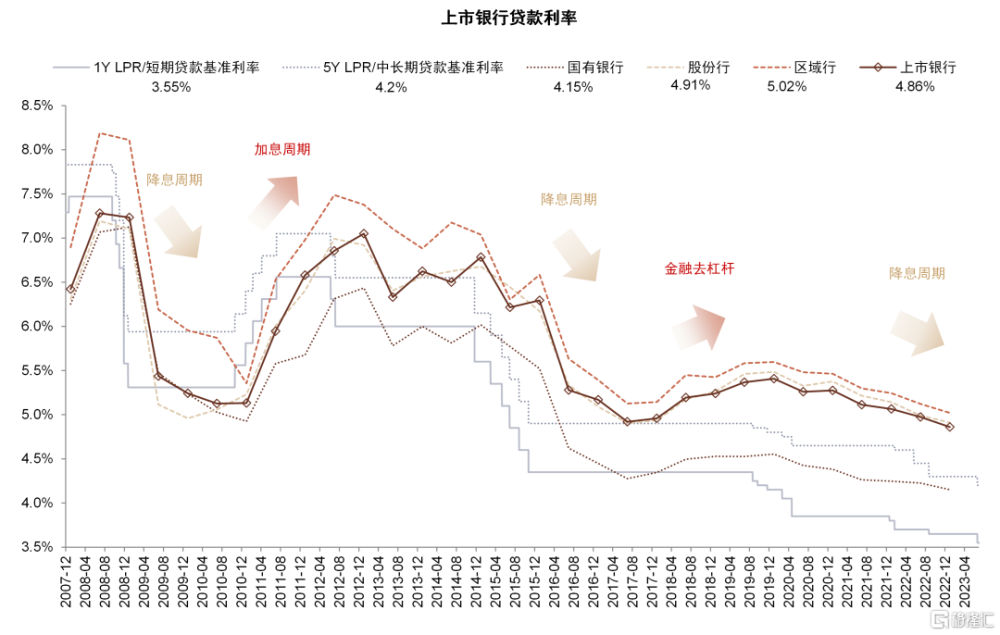

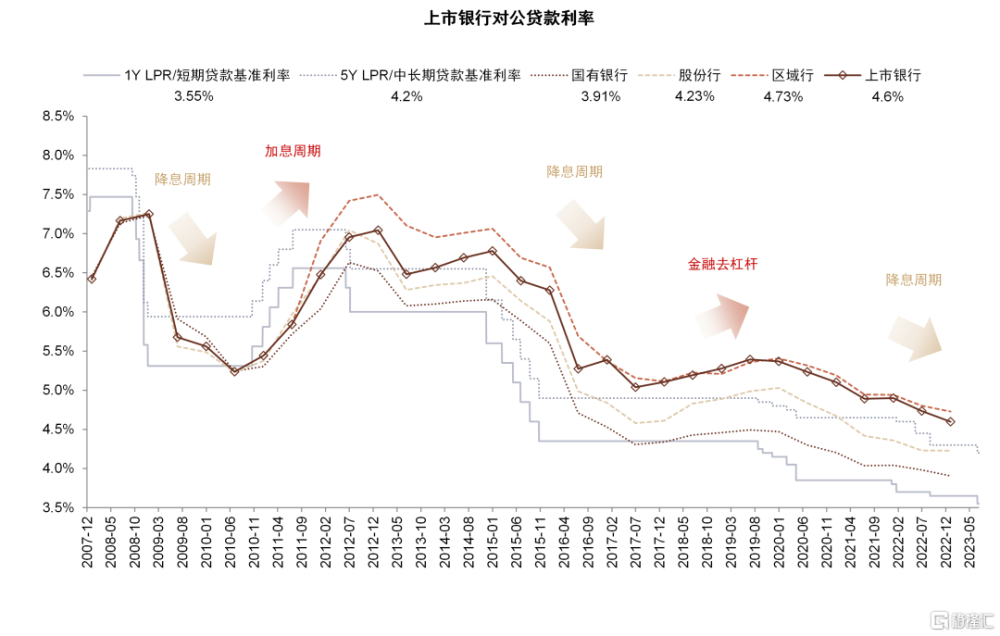

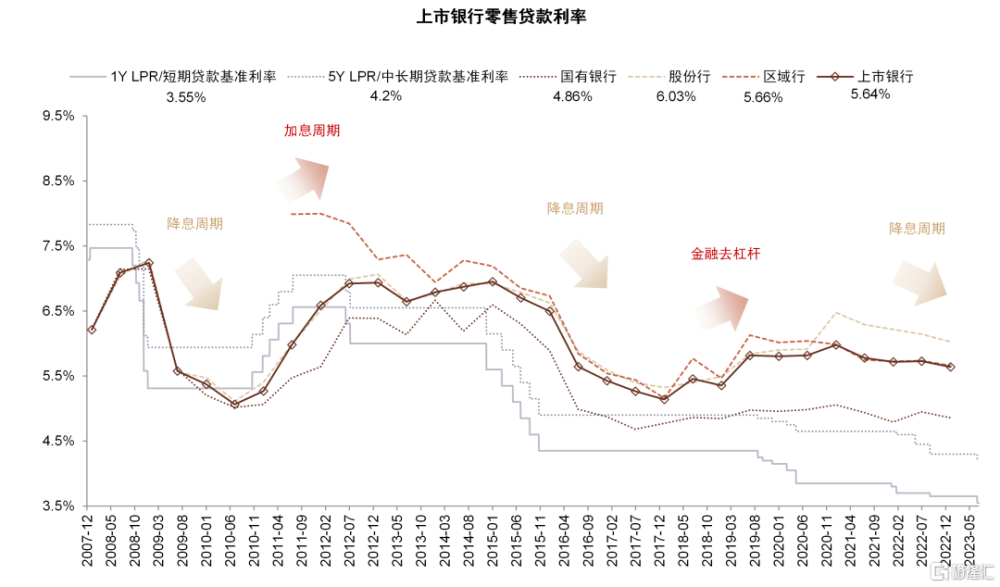

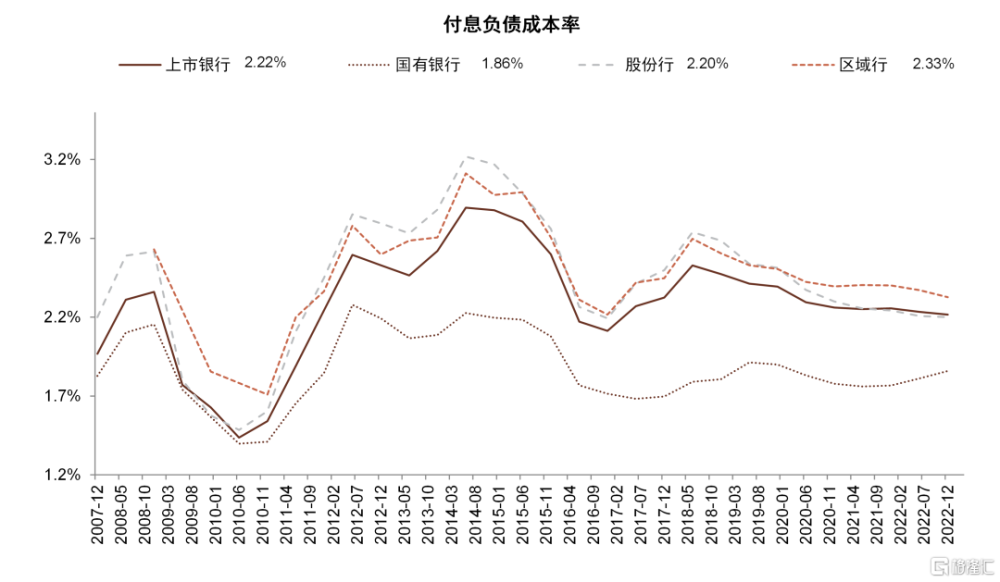

相對股份行及區域行,國有大行具有負債成本優勢,但較低的資產收益率影響息差表現。與股份行及區域行相比,國有大行淨息差長期偏低,主要原因是國有大行風險偏好較低,對公及零售貸款利率均低於行業平均水平,因此資產收益率偏低,盡管相對股份行及區域行有負債成本上的優勢,但整體息差仍然較低。

圖表:2022年末上市銀行披露淨息差平均值爲2.01%,股份行息差較好

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23模擬淨息差較2022年下行明顯,主要受貸款重定價影響

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行資產收益率長期低於行業平均水平

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行貸款利率低於行業平均水平

注:貸款利率截至2022年末,LPR截至2023年6月末 資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行對公貸款利率低於行業平均水平

注:貸款利率截至2022年末,LPR截至2023年6月末 資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行零售貸款利率低於行業平均水平

注:貸款利率截至2022年末,LPR截至2023年6月末 資料來源:公司公告,Wind,中金公司研究部

受益存款利率下降,息差有望企穩

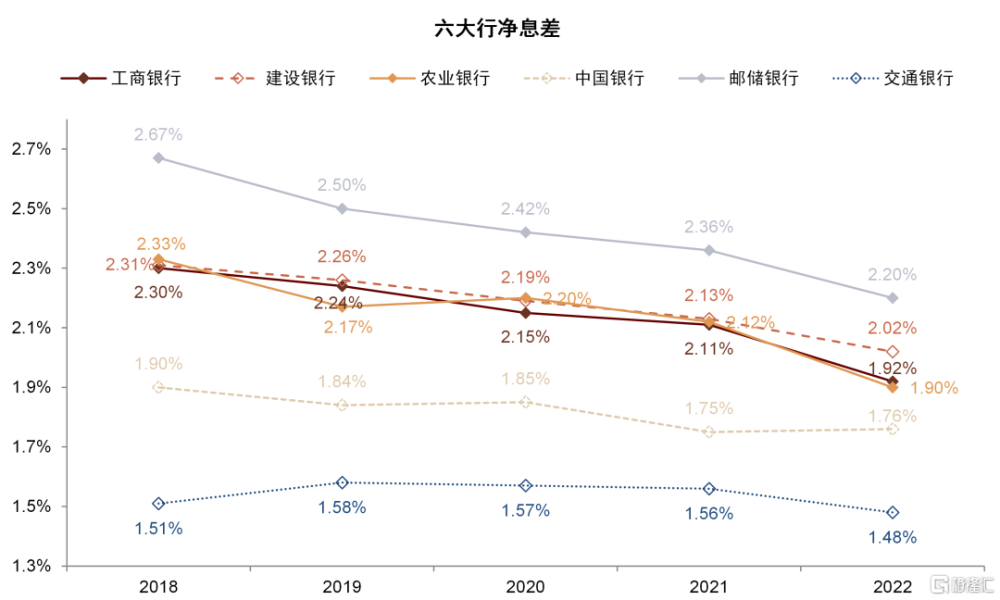

息差處於下行通道,後續有望企穩。受資產端收益下行而負債成本相對剛性影響,國有大行淨息差近年來持續下降,與行業趨勢一致。向前看,我們認爲隨着新發放貸款利率企穩,以及負債端存款利率下調,大行息差有望逐漸企穩。考慮到大行存款佔負債比重較高,存款利率下調對負債成本的貢獻可能更加明顯。

圖表:國有大行具備負債成本優勢,但2021年後負債成本有所擡升

資料來源:公司公告,Wind,中金公司研究部

郵儲息差表現較好,主要源於較高的資產收益率

郵儲息差較高,中行利息業務表現較好。郵儲息差相對其他大行更高,主要與零售業務佔比較高,資產收益率較高有關,2022年郵儲息差達到2.20%。交行息差表現相對較弱,主要與負債成本較高有關。受益於海外加息,中行2022年息差逆勢提升1bp,表現爲六大行最佳。1Q23中行淨利息收入同比增長6.7%,利息業務表現顯著優於其他大行。

圖表:郵儲、建行淨息差較高

資料來源:公司公告,Wind,中金公司研究部

圖表:郵儲生息資產收益率較高

資料來源:公司公告,Wind,中金公司研究部

圖表:郵儲、中行負債成本較低

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23中行淨利息收入同比增速較快

資料來源:公司公告,Wind,中金公司研究部

非息業務:手續費表現增速穩定,投資業務波動較大

手續費增速波動較低,相對表現有所改善

相對於股份行及區域行,國有大行淨手續費收入增速長期偏低,但波動較小。受大行業務結構影響,大行中間業務表現並不突出,但2022年後大行淨手續費收入增速較行業平均水平有所改善,1Q23國有大行淨手續費收入同比增長2.2%,增速快於股份行(-13.8%)及區域行(-18.0%),中間業務表現較好。主要原因是疫情因素疊加資本市場波動,財富管理、信用卡等業務中收貢獻下降,對股份行、區域行影響較大,大行中收則相對穩定。大行內部來看,郵儲銀行淨手續費收入增速較快,1Q23淨手續費收入同比增長27.5%,主要來自財富管理相關業務貢獻。

圖表:1Q23國有大行淨手續費收入較2022年有所回升

資料來源:公司公告,Wind,中金公司研究部

圖表:1Q23郵儲手續費淨收入增速較快

資料來源:公司公告,Wind,中金公司研究部

投資類業務收入波動較大,受到債市和轉股資產價值變動影響

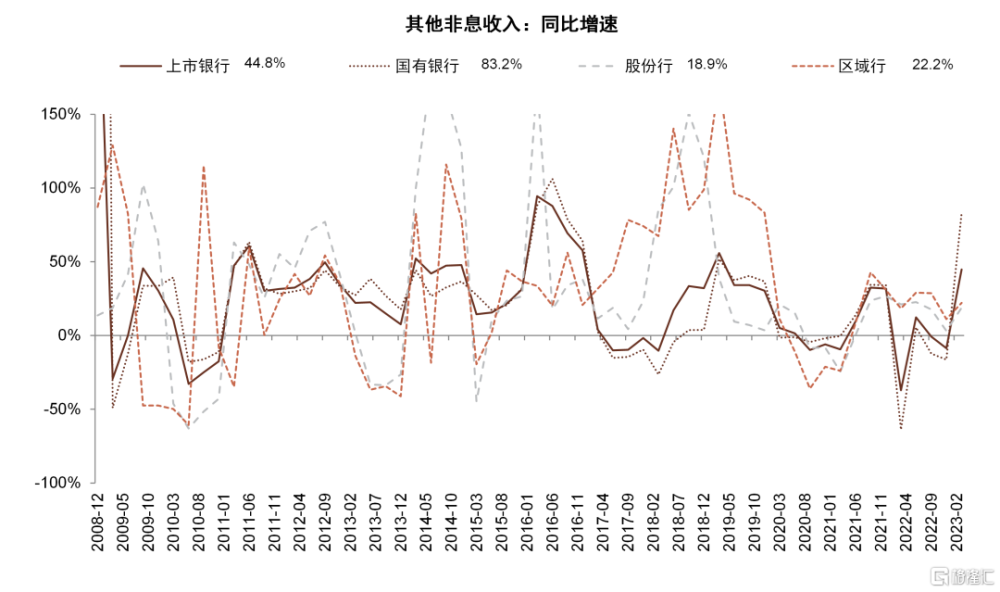

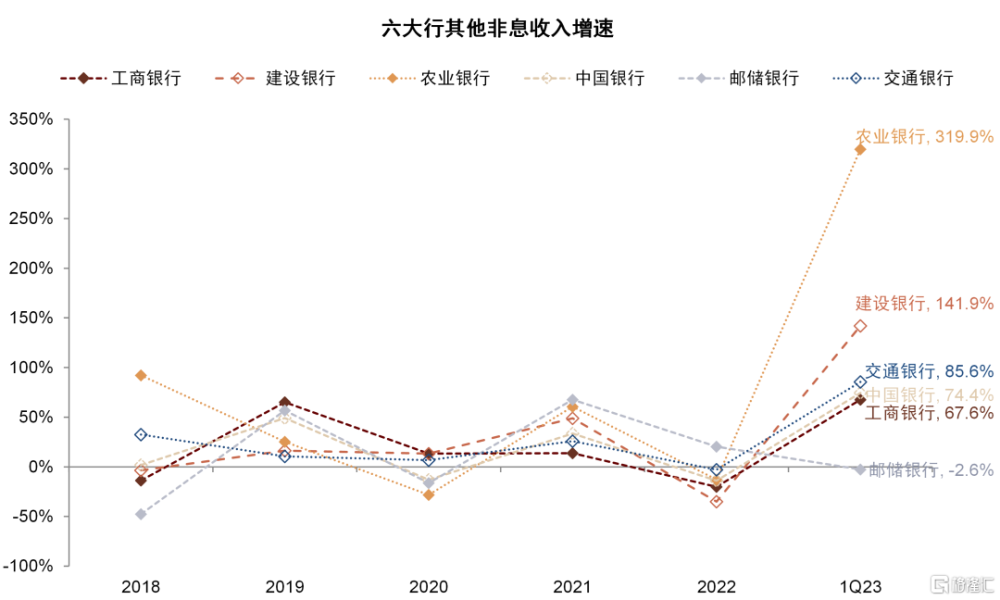

國有大行其他非息收入波動較大。與股份行及區域行類似,國有大行其他非息收入受市場環境影響,季度間波動較大。1Q23國有大行其他非息收入增速達到83.2%,高於股份行(18.9%)及區域行(22.2%),主要來自債轉股資產公允價值提升及保險業務收入增長。除郵儲外,其他五大行1Q23其他非息收入同比增速均超過50%,農業銀行增速達到319.9%。

圖表:1Q23上市銀行其他非息收入高增,國有行增速最快

資料來源:公司公告,Wind,中金公司研究部

圖表:除郵儲外,1Q23大行其他非息收入均實現同比快速增長

資料來源:公司公告,Wind,中金公司研究部

資產質量:撥備穩步提升,不良認定更加審慎

不良率與同業接近,但不良認定標准更加嚴格

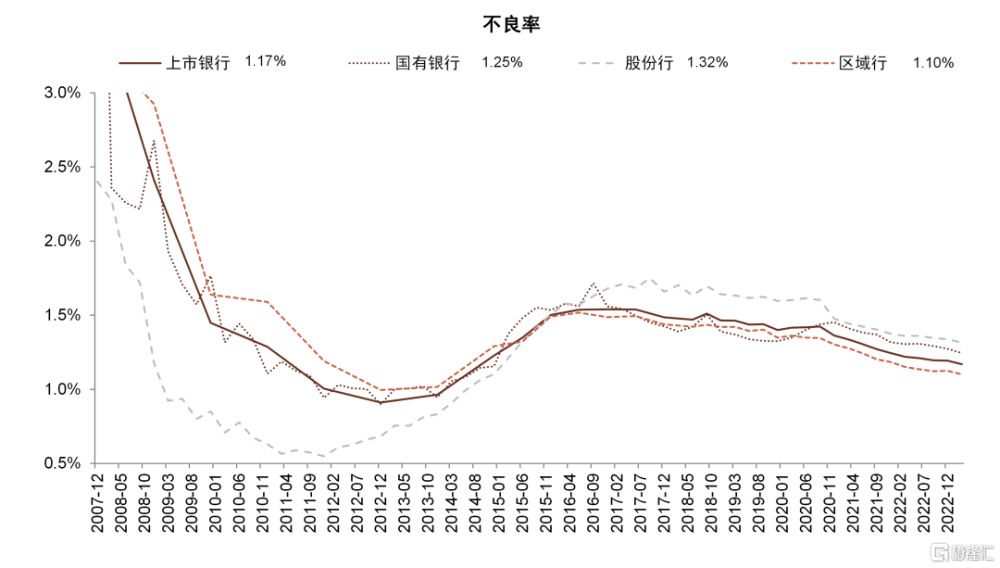

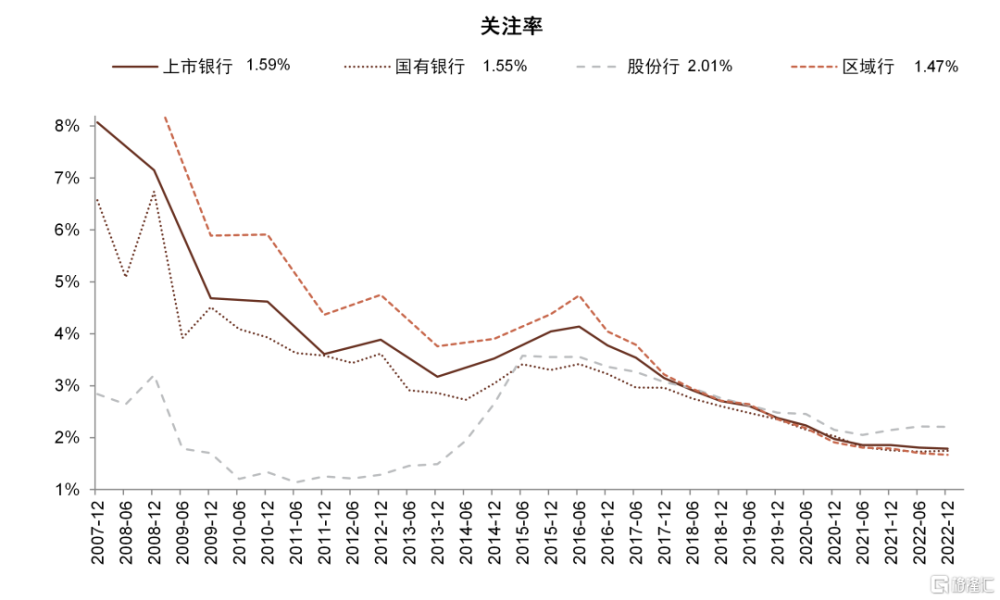

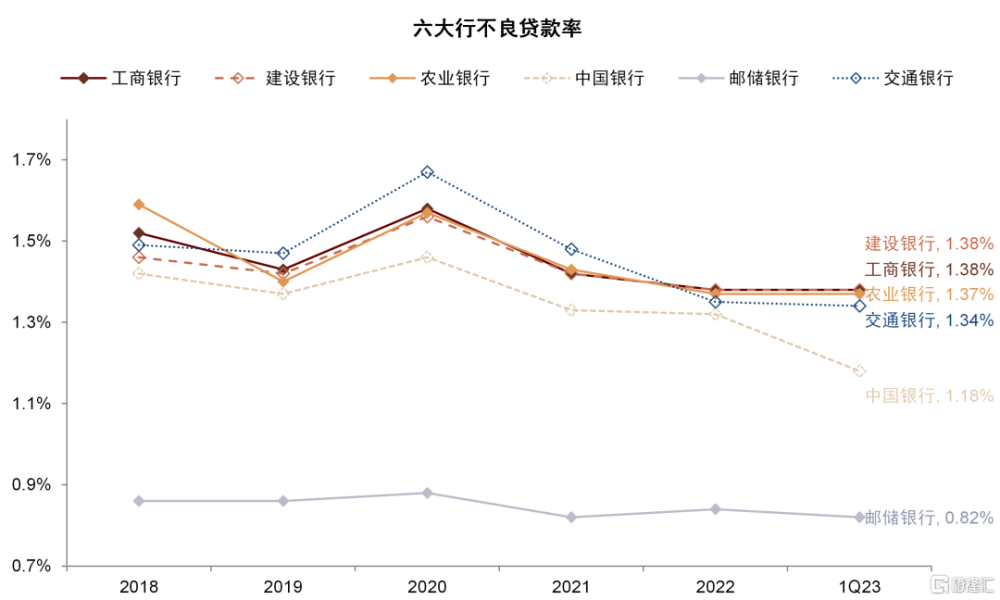

國有大行账面風險指標保持穩定。國有大行不良率長期介於股份行和區域行之間,略低於股份行平均水平,但高於區域行水平,關注率亦低於股份行、但高於區域行。相對於同業,國有大行逾期率較低,2022年末大行逾期率爲1.09%,低於股份行(1.83%)及區域行(1.52%)。账面風險指標的差異主要源於大行相對較爲嚴格的風險認定,2022年末大行不良/逾期90+比例爲190%,高於股份行(127%)及區域行(146%)。相對同業,大行對於已發生信用減值的資產(即三階段信用損失模型中處於第三階段的金融資產)的不良劃分更加嚴格,不良認定更加審慎。

圖表:國有大行不良率低於股份行,高於區域行

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行關注率低於股份行,高於區域行

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行逾期率較低

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行不良/逾期90+比例較高,風險認定標准嚴格

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行整體風險偏好較低

注:圖表中採用2022年末數據 資料來源:公司公告,Wind,中金公司研究部

郵儲账面風險指標較好,農行、建行不良認定標准嚴格。國有大行內部來看,郵儲账面風險指標較好,1Q23不良率、關注率及2022年末逾期率均爲六大行中最低,主要與郵儲較爲積極的風險管控措施有關。從不良認定標准看,2022年末農行、建行不良/逾期90+比例超過200%,風險認定標准較爲嚴格。

圖表:郵儲銀行不良率長期較低

資料來源:公司公告,Wind,中金公司研究部

圖表:郵儲銀行關注類貸款佔比長期較低

資料來源:公司公告,Wind,中金公司研究部

圖表:郵儲銀行逾期貸款佔比較低

資料來源:公司公告,Wind,中金公司研究部

圖表:農行、建行不良認定標准較嚴格

資料來源:公司公告,Wind,中金公司研究部

撥備覆蓋率穩步提升,存在利潤釋放空間

國有大行撥備水平整體充足,保持穩中有升。國有大行撥備覆蓋率高於股份行,但低於區域行, 1Q23國有大行撥備覆蓋率爲254%,較2022年末上升3bp。2015年以後國有大行撥備覆蓋率保持穩步提升狀態,與行業趨勢一致,目前撥備覆蓋率處於歷史相對高位,風險抵補能力充足。2022年4月國常會提出“鼓勵撥備水平較高的大型銀行有序降低撥備覆蓋率”[1],我們預計撥備節約帶來的利潤釋放將有助於大行盈利能力進一步改善。

圖表:國有大行撥備覆蓋率介於股份行及區域行之間

資料來源:公司公告,Wind,中金公司研究部

圖表:假設撥備覆蓋率下降至150%,2022年上市銀行淨利潤釋放空間測算

注:1. 假設撥備覆蓋率釋放空間爲與150%的差距;2. 假設淨利潤對資本的補充通過淨利潤釋放;3. 不良貸款率上升空間爲在保持150%撥備覆蓋率的假設下允許不良率上升的空間。 資料來源:公司公告,Wind,中金公司研究部

郵儲、農行撥備覆蓋率較高。國有大行內部來看,郵儲、農行撥備計提更爲充分,1Q23郵儲及農行撥備覆蓋率分別達到381%和303%,主要與兩家銀行經營區域更加下沉,針對貸款潛在風險,採取了更爲積極的撥備計提政策有關。

圖表:郵儲、農行撥備覆蓋率較高

資料來源:公司公告,Wind,中金公司研究部

資本充足率:國有大行顯著高於同業,新規更爲利好

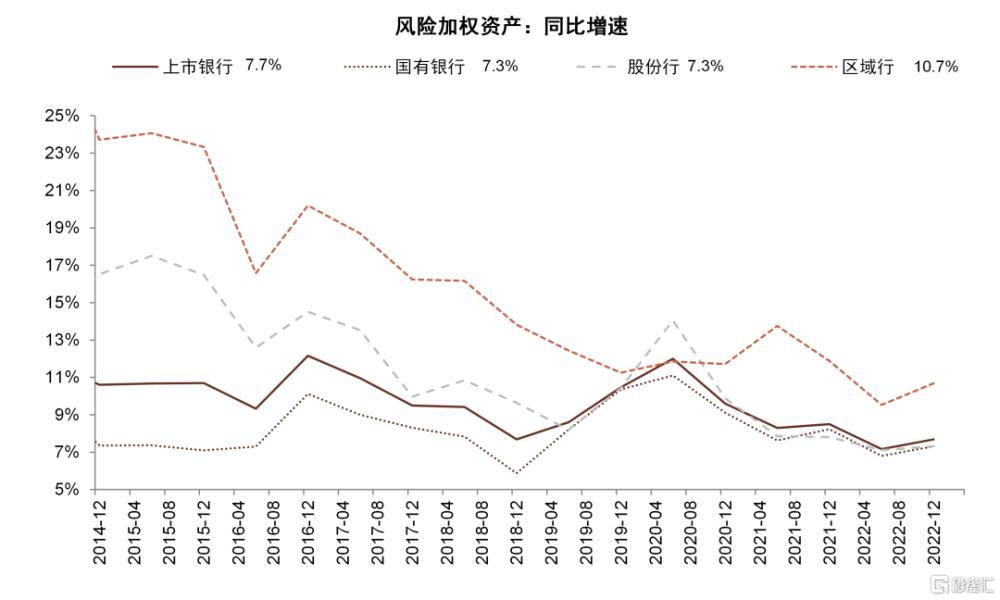

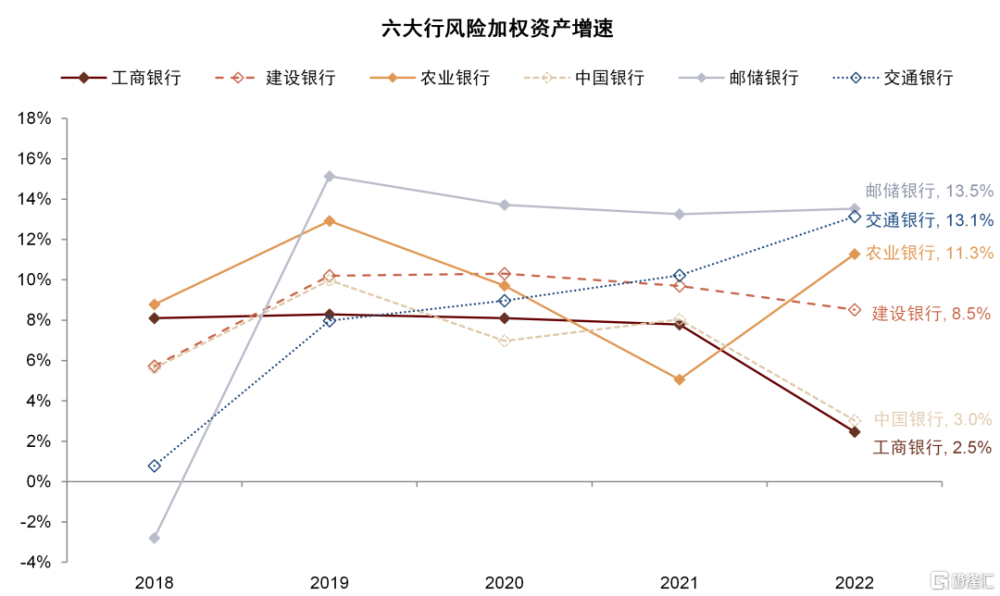

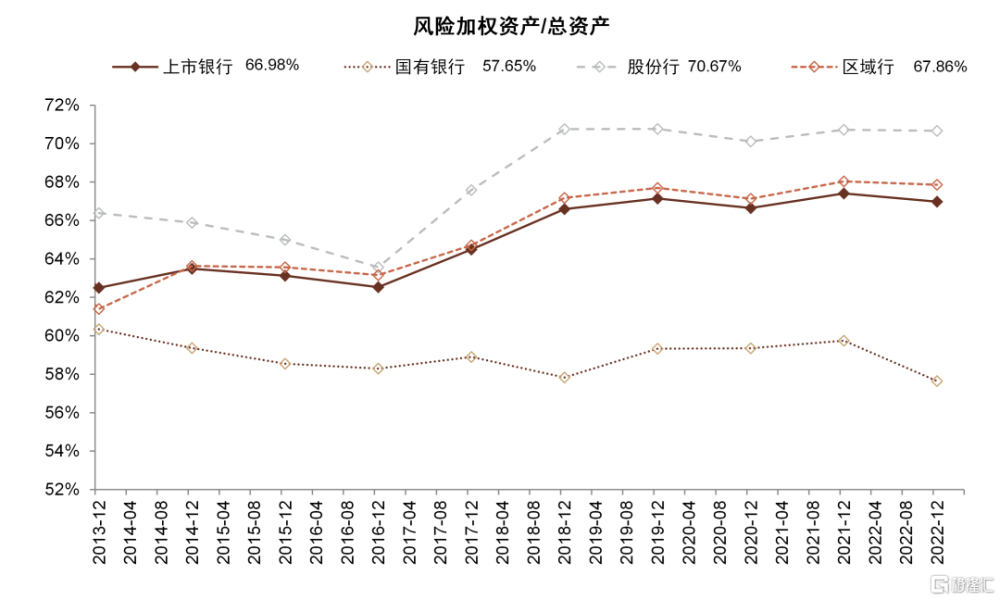

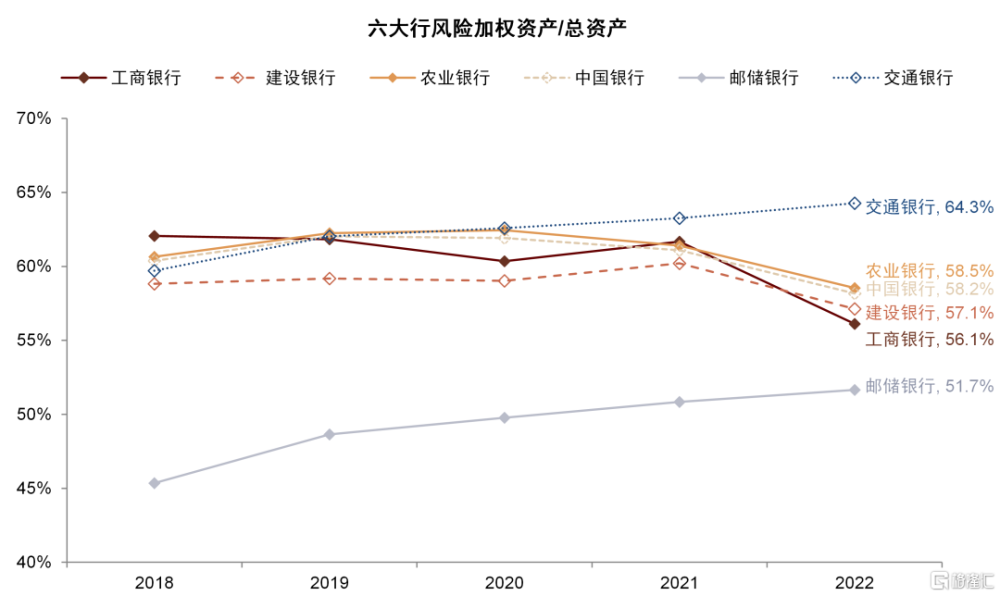

國有大行資本充足率高於股份行及區域行,風險加權資產佔總資產比例較低。作爲金融系統的重要組成部分,國有大行風險管理策略更加審慎,核心一級資本充足率長期高於股份行及區域行,2022年末國有大行核心一級資本充足率達到11.69%,其中工行、建行核心一級資本充足率較高,分別爲13.7%和13.2%。與股份行及區域行相比,國有大行風險加權資產增速較低,風險加權資產佔總資產比例也較低,主要與國有大行資產投放策略有關,風險偏好相對股份行及區域行更低。

資本新規應用後資本實力有望進一步夯實。如我們在《新巴塞爾III中國版即將落地》中的解讀,目前五大行(工農中建交)及招行資本充足率計算採用的是內評法,2023年2月的《商業銀行資本管理辦法(徵求意見稿)》中將使用內評法的銀行的資本底线要求下調至 72.5%(此前爲 80%),我們預計新規若能落地將有望幫助國有大行進一步夯實資本充足水平,以2022年末數據測算,核心一級資本充足率有望提升1ppt左右。

圖表:國有大行核心一級資本充足率較高

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行中工行、建行核心一級資本充足率較高

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行風險加權資產增速較低

資料來源:公司公告,Wind,中金公司研究部

圖表:六大行風險加權資產增速差異較大,郵儲、交行、農行增速較快

資料來源:公司公告,Wind,中金公司研究部

圖表:國有大行風險加權資產佔總資產比例較低

資料來源:公司公告,Wind,中金公司研究部

圖表:交行風險加權資產/總資產比例較高,郵儲風險資產權重較低

資料來源:公司公告,Wind,中金公司研究部

銀行估值評分框架:哪些銀行享有估值溢價?

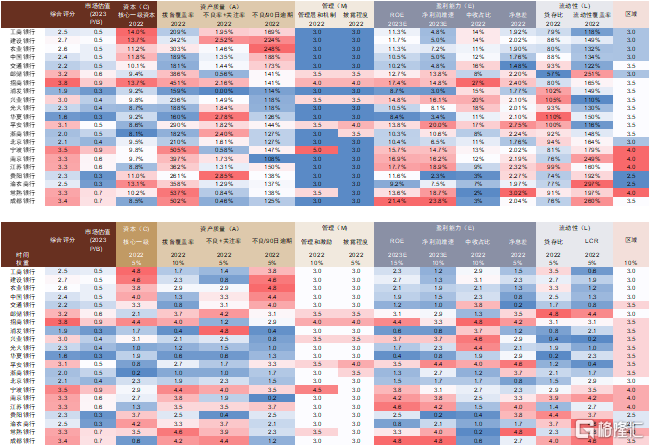

我們認爲ROE並非評價銀行經營長期可持續的唯一考慮因素,我們參考CAMEL模型使用銀行估值的評分框架對銀行進行打分。在我們的框架中,對上市銀行的資本、資產質量、管理、盈利能力、流動性及區域分別賦予5%、20%、15%、40%、10%和10%的權重,每項分數範圍爲0-5分。

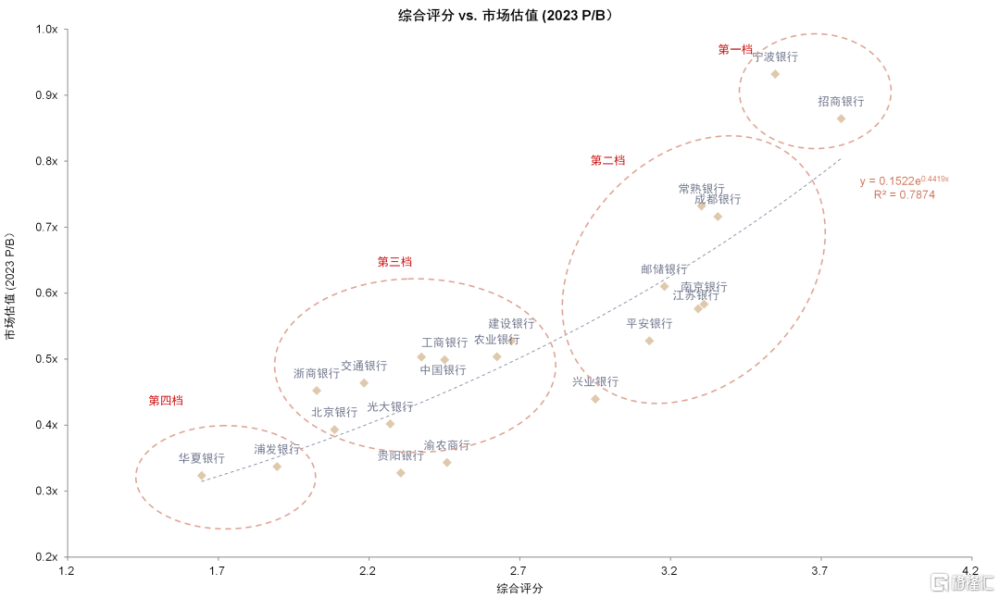

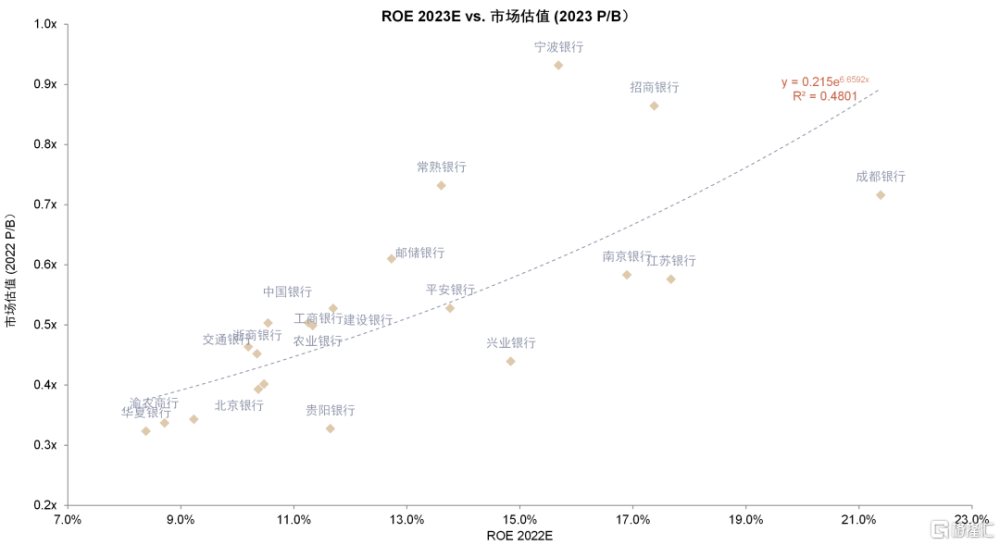

我們發現,我們銀行評分體系相比ROE對銀行估值有更好的解釋力,特別是資產質量透明度較高、公司治理較爲市場化、長三角等經濟發達區域資產佔比較高的銀行相比同業顯示出明顯的估值溢價。與其他銀行相比,國有大型銀行的綜合評分和估值水平均位於行業平均水平,因此,我們認爲國有大型銀行的合理估值水平也應位於行業中位數,約爲0.7-0.8倍P/B左右。

圖表:上市銀行估值評分框架

注:市場估值截至2023年6月29日 資料來源:Wind,中金公司研究部

圖表:綜合評分與市場估值具有較高相關性

注:市場估值截至2023年6月29日 資料來源:Wind,中金公司研究部

圖表:ROE與市場估值具有一定相關性,但對估值較高的銀行解釋力較弱

注:市場估值截至2023年6月29日 資料來源:Wind,中金公司研究部

風險提示

1. 房地產和城投風險:若房地產和城投行業風險擴散,可能會影響銀行相關敞口,資產質量壓力加大。

2. 息差壓力大於預期:若經濟復蘇進程不及預期,企業融資需求、居民購房和消費需求較弱,或是銀行負債端定期化現象持續,銀行息差收窄幅度可能高於預期。

[1] https://www.research.cicc.com/zh_CN/report?id=1133826&entrance_source=empty

[2] https://www.research.cicc.com/zh_CN/report?id=1135338&entrance_source=empty

[3] https://www.research.cicc.com/zh_CN/report?id=1122703&entrance_source=empty

注:本文摘自:2023年7月1日已經發布的《國有大行基本面分析手冊》

分析員 林英奇 SAC 執證編號:S0080521090006;SFC CE Ref:BGP853;

分析員 周基明 SAC 執政編號:S0080521090005;SFC CE Ref:BTM336;

聯系人 許鴻明 SAC 執證編號:S0080121080063;

分析員 張帥帥 SAC 執證編號:S0080516060001;SFC CE Ref:BHQ055

標題:中金:國有大行基本面分析手冊

地址:https://www.iknowplus.com/post/11284.html