中金:LCD產業鏈有望“量價齊升”

我們認爲LCD面板周期迎來新一輪的拐點,在22年末觸底後LCD面板價格快速上升,截至到6月份已部分突破現金成本线。展望未來,我們認爲面板公司即將迎來稼動率提升、盈利顯著改善,LCD面板產業鏈公司有望受益於稼動率提升+國產替代雙重邏輯。

摘要

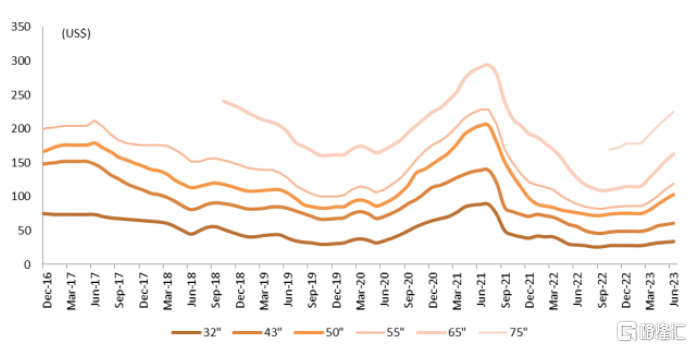

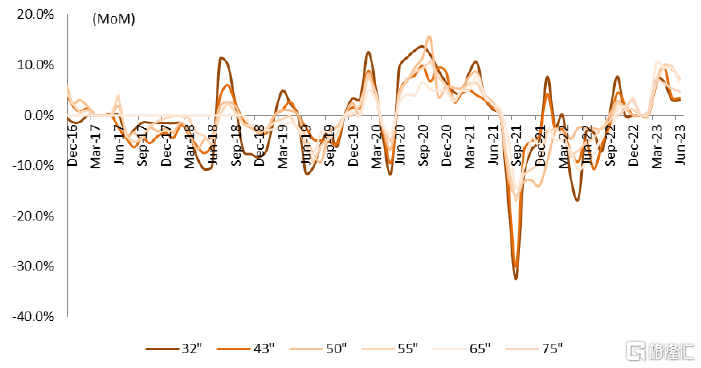

根據群智咨詢,1Q23大尺寸32/43/50/55/65/75寸面板價格環比4Q22上漲7.1%/6.1%/6.7%/7%/11.3%/7.9%;2Q23大尺寸32/43/50/55/65/75寸面板價格環比1Q23上漲16.7%/17.3%/28.8%/29.3%/27.3%/17.2%,中尺寸面板止跌企穩。展望下半年,我們估計3季度初大部分大尺寸面板價格回到現金成本之上,龍頭廠商憑借規模優勢有望率先盈利。

展望3Q23我們認爲由於玻璃基板等原材料成本上漲、面板廠盈利改善訴求強、需求有所改善等原因,LCD面板價格可能呈現溫和上升趨勢,但由於稼動率提升釋放產能,漲幅將明顯收窄。長期來看:1)需求端:我們看好2023-2025年,TV大尺寸化趨勢推動出貨面積逐年增長。我們預計2023-2025年TV面板出貨面積有望實現不低於每年4%的增長。同時我們看好PC端明後年迎來換機高峰(以4-5年換機周期來計算),出貨量有望同比增長。2)供給端:我們根據現有規劃產线測算,在22年供給面積增長7%後,行業23-25年供給端增速明顯收窄(小於需求增速),因此未來3年,行業供需格局將逐年改善,延續景氣度上行趨勢。

通過全面梳理LCD面板產業鏈我們認爲,1)上遊產業鏈公司有望受益於行業整體稼動率的提升;2)產業鏈上遊有望在技術逐漸突破和下遊面板廠產業鏈國產化需求日益增高的背景下,加快產品驗證導入、搶佔海外份額。

風險

面板價格上升幅度不及預期,下遊需求復蘇進度不及預期,面板上遊國產化進程不及預期。

正文

LCD周期拐點已至,供需加速改善

LCD面板行業:周期屬性突出,大尺寸供需情況爲核心關注點

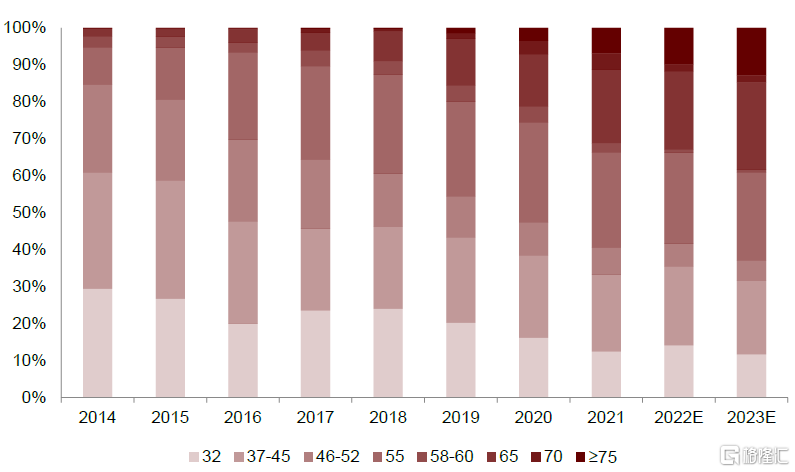

盡管我們樂觀看待大尺寸化趨勢的持續演進(根據歷史經驗,全球LCD電視面板平均尺寸15年到22年平均每年增加1英寸),但是LCD面板行業由於技術較爲成熟、產品標准化等原因使得產品價格隨供需演變呈現周期性波動。大尺寸(TV面板)在整體出貨面積佔比約7成,大尺寸的供需較大程度上決定了整體LCD面板行業的供需格局,因此大尺寸面板價格也是行業景氣度的風向標。

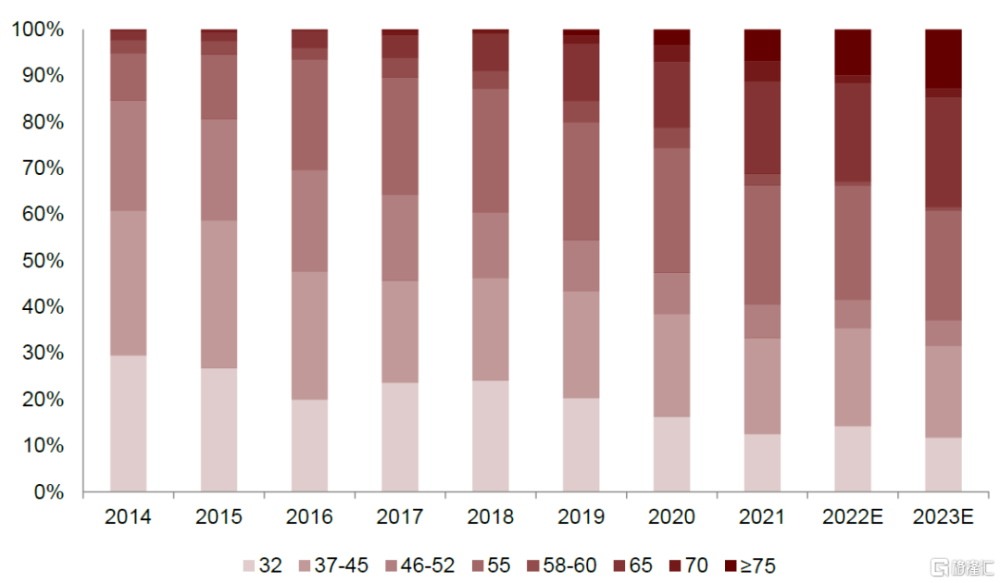

圖表1:中國各尺寸(單位:英寸)LCD TV出貨量佔比

資料來源:群智咨詢,中金公司研究部

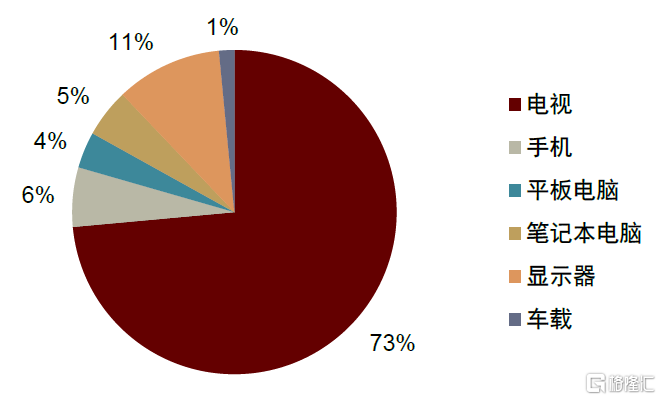

圖表2:2022全球面板產業下遊應用分布(按面積)

資料來源:群智咨詢,Omdia,中金公司研究部

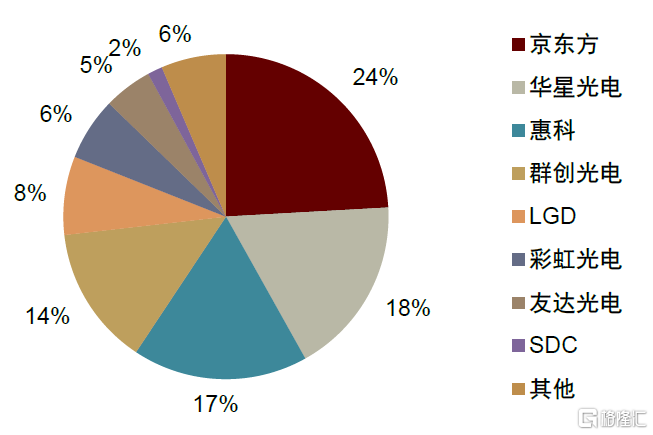

圖表3:2022年全球面板廠電視市場份額(按出貨量)

資料來源:DISCIEN,中金公司研究部

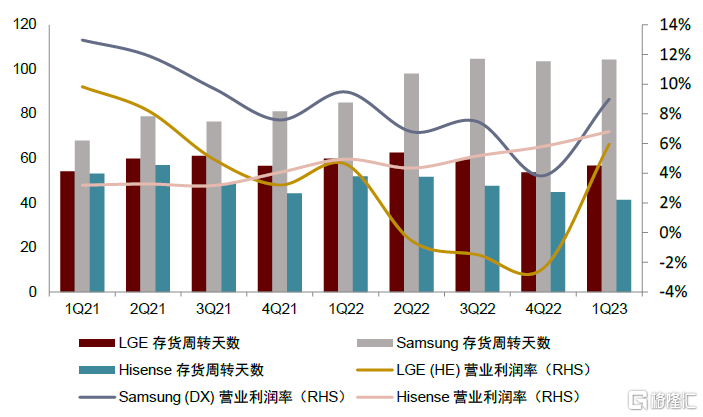

從TV產業鏈來看,下遊的電視廠提供附加值有限,技術更新迭代小於IT/手機類品牌,而電視產品價格從上世紀90年代至今經過了大幅度的下滑,如今普通的電視產品較難向下遊消費者提價。而電視品牌格局較爲分散,行業集中度小於面板行業,所以電視廠定價權不強。當面板緊缺、供不應求,面板廠則會向下遊電視廠商提價,電視廠商利潤空間受到擠壓;當面板過剩,供大於求,面板廠商降價,電視廠商利潤修復。2021年至2022年,電視下遊需求萎縮,電視廠利潤空間再次受到擠壓,LGE和三星由於庫存較高,未能充分享受到面板價格下跌帶來的利潤修復,營業利潤率持續下跌;海信庫存相較之下存處於低位,在面板降價的趨勢下利潤率有所回升。

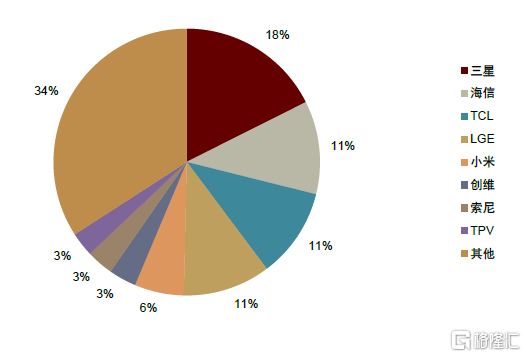

圖表4:2022電視整機廠市場份額(按出貨量)

資料來源:DISCIEN,中金公司研究部

圖表5:電視整機廠利潤及庫存情況

資料來源:Capital IQ,iFinD,中金公司研究部

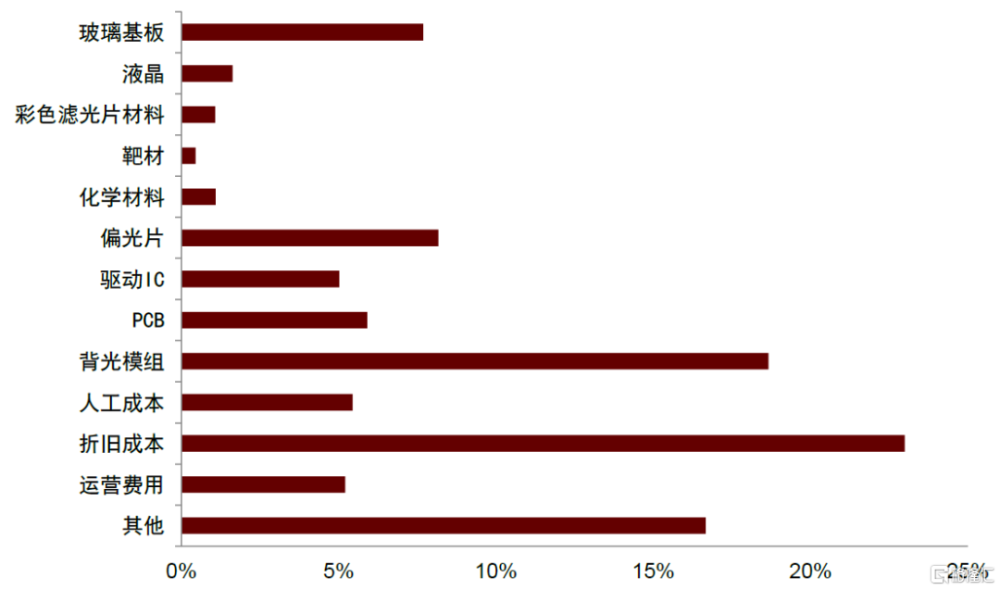

從上遊環節來看,主要材料爲玻璃基板、光學膜、化學品、背光模組、驅動IC等,比較來看,我們認爲國產化率低的環節,由於主要供應商在海外、擴產有度等原因,價格一般較爲平穩,面板廠較難向上傳導成本壓力;國產化率高的環節,則可能下行周期中面臨面板廠的降價降本要求因而也呈現一定的周期性。

圖表6:65寸LCD顯示模組成本拆分

注:此處爲60Hz a-Si 65寸LCD顯示模組成本拆分,玻璃基板爲0.5t,產线爲G10.5 資料來源:WitsView,中金公司研究部

上輪周期復盤:供給端先行,需求端催化帶來更大投資機會

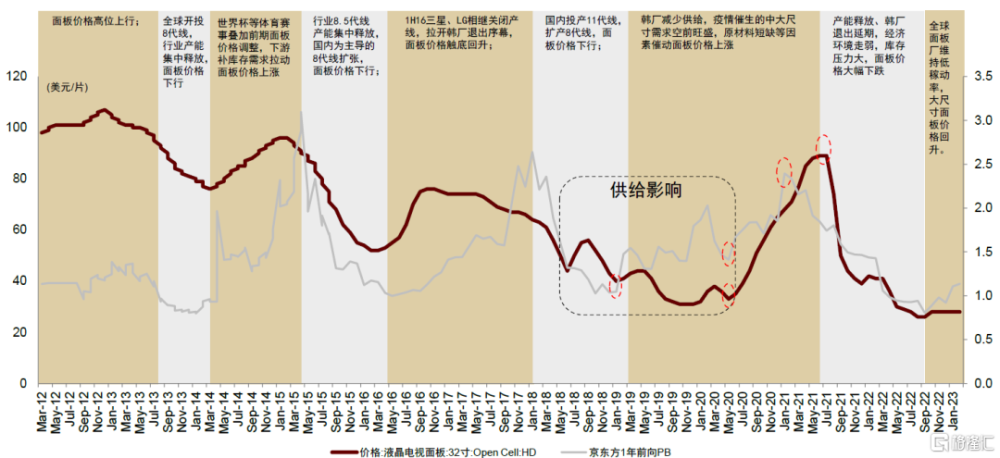

回顧2017-2021周期,我們觀察到面板價格止跌後,供給端因素導致股價呈波動上漲,主要原因是當時正處於11代线投產爬坡和8代线擴產期,稼動率回升和新產能的爬坡帶來供給增加,32寸價格止跌後短時間內價格出現一次反復,股價雖然呈現較大波動但獲得了約30%的上漲機會。進入到2020年第二季度,居家辦公催生的需求超景氣周期啓動第二輪股價上漲,股價獲得了60%以上的上漲。

從京東方1年前向P/B來看,2018年1月達到高點2.64倍,同年10月回落到1.03倍。2021年景氣周期高點P/B再次超過2倍,達到2.39倍,2022年9月再次觸底到0.8倍,低於上輪底部估值。2012年至今來看,京東方的P/B倍數較少低於1倍,此前僅在2014年初出現過一次,同樣低至0.8倍。根據歷史規律我們認爲,通常可以將P/B小於1看做估值底部,而在景氣高點估值通常超過2倍,從景氣度底部到頂部的估值反彈可能超過100%。

圖表7:京東方股價和面板價格周期復盤

資料來源:Omdia,Wind,中金公司研究部

本輪周期:供需加速改善,面板價格步入上升通道

大尺寸(TV)面板價格止跌回升,面板廠有望逐步實現盈利

本輪面板價格復盤:根據群智咨詢,2020年6月至2021年7月TV面板價格平均上行109%,而21年下半年至22年9月,TV面板價格平均下降65%,經歷一年的價格持續下跌,面板廠紛紛面臨現金成本虧損。22年10月开始TV面板價格全线上漲,但由於需求仍較爲疲軟,在23年的1月份價格企穩,3月份在行業庫存大幅降低、面板廠嚴控產能的情況下再次开啓上漲。

具體產品來看,根據群智咨詢,1Q23大尺寸32/43/50/55/65/75寸面板價格環比4Q22上漲7.1%/6.1%/6.7%/7%/11.3%/7.9%;中尺寸14/15.6/21.5/23.8/27寸面板價格環比下跌0%/0%/0%/0.5%/0.8%;小尺寸6.52寸面板價格環比下跌10.2%。根據群智咨詢,2Q23大尺寸32/43/50/55/65/75寸面板價格環比1Q23上漲16.7%/17.3%/28.8%/29.3%/27.3%/17.2%;中尺寸面板止跌企穩,小尺寸面板價格持續下跌。

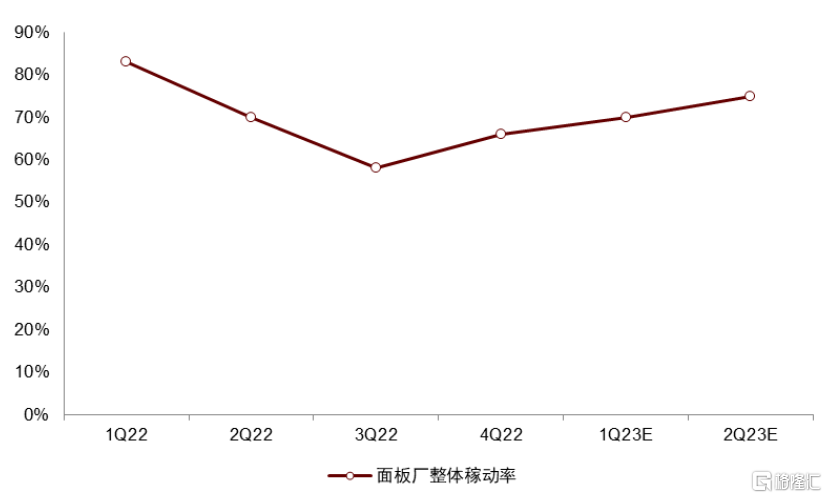

我們認爲10月份的止跌主要有幾點原因:1)需求端:一方面,終端品牌去庫存已經告一段落,雙11幫助行業清庫存,三星爲代表的主力品牌重啓拉貨。2)供給端:由於大部分面板廠已經進入現金成本虧損,控產力度較大,根據我們估計,4Q22頭部面板廠稼動率已低於65%。

圖表8:面板廠稼動率走勢

資料來源:Omdia,中金公司研究部

我們認爲3月份價格重啓上漲和去年10月份的止跌回升有以下不同之處:1)體現了大陸面板廠定價權的增強和競爭緩和,我們估計2023年大陸前三家面板廠全球產能面積佔比超過6成,伴隨着海外產能退出、國內產线放量接近尾聲,我們認爲LCD面板行業難以出現大的格局變化。我們看到頭部幾家面板廠已經從去年的惡性競爭到今年以盈利爲統一的目標,稼動率維持在較低水平,長期看主力廠商开始在細分市場謀求差異化而不是集中力量在主流市場打價格战,以盈利爲導向而不追求絕對的市佔率排名。我們看好行業定價權集中在大陸面板廠手中之後,競爭格局和行業盈利水平也有望迎來改善;2)需求預期更爲樂觀,10月份價格上漲主要得益於終端去庫存結束的正常拉貨,而3月份在行業整體庫存水位較低的情況下,开始出現終端廠商的補庫存需求,而面板廠也开始接收618等增量訂單,我們看到景氣度呈現月度環比改善。根據集邦咨詢預估,2Q23全球電視出貨量將達到4663萬台,同比增長2%,尤其是中國品牌海外銷售優於預期。

目前大尺寸面板價格上升,中尺寸面板在大尺寸面板止跌後跌幅逐步收窄,目前價格也步入上升通道,我們認爲這主要是由於:1)大尺寸和中尺寸面板存在一定比例可以互切,由於大尺寸佔行業整體出貨面積7成左右,足以影響行業整體的供需關系,因此大尺寸價格回暖後也加速改善了中尺寸的供需格局。2)PC終端品牌庫存繼續下降、以chromebook爲代表的中低端市場需求有所回暖。根據集邦咨詢預估,今年2Q全球筆記本電腦出貨量將增加15.7% QoQ(同比仍疲軟),我們認爲下半年將受益於季節性拉貨延續環比增長態勢。

圖表9:LCD TV月度面板價格

資料來源:Omdia,群智咨詢,中金公司研究部

圖表10:LCD TV面板價格環比增速

資料來源:Omdia,群智咨詢,中金公司研究部

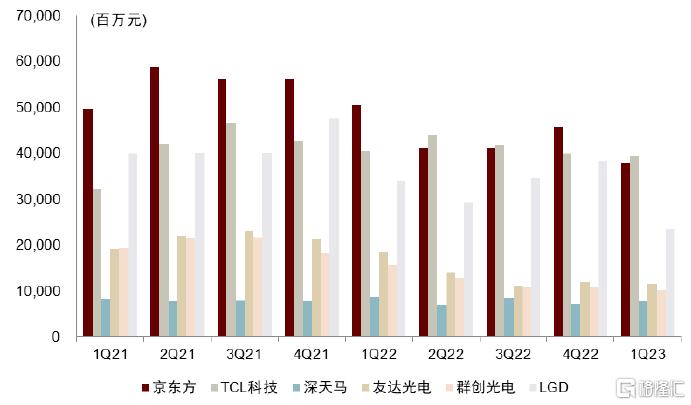

圖表11:面板廠營業收入走勢

資料來源:Capital IQ,iFinD,中金公司研究部

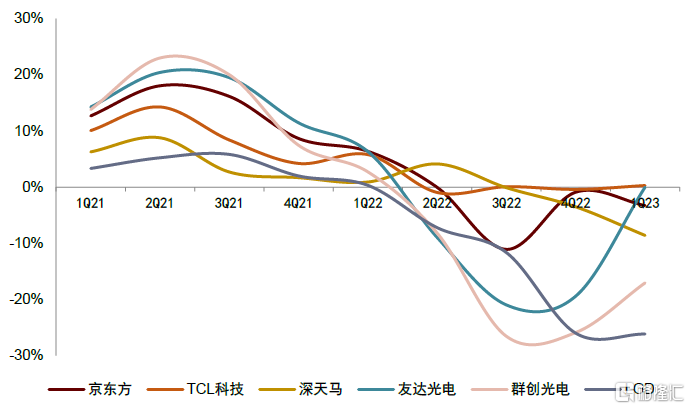

圖表12:面板廠淨利潤率走勢

資料來源:Capital IQ,iFinD,中金公司研究部

展望下半年,我們認爲現金成本线爲關鍵分水嶺,由於龍頭廠商規模效應帶來的採購成本更低、產线搭配更加靈活的因素,我們認爲龍頭廠商普遍有更低的現金成本,因此單條產线對比來看有望率先實現盈利。1)在面板價格修復到部分廠商的現金成本线之前,面板廠大幅提升稼動率的可能性較小,供給將在低水位維持,面板價格逐月上升。我們預計3季度初大部分尺寸回到現金成本之上。2)回歸現金成本线上之後稼動率擡升可能造成面板價格波動,但我們預計各大面板廠或將比以往更加克制,盡量維持價格平穩。我們認爲由於玻璃基板等原材料成本上漲、面板廠突破現金成本线後爲獲得盈利仍需推動面板價格繼續上漲等原因,3Q23 LCD面板價格有望呈現溫和上升的趨勢,但漲幅或將明顯收窄。3)我們看好面板廠在今年2Q-3Q开始陸續實現單季度盈利,而後隨着下半年旺季需求釋放,稼動率繼續上升,盈利進一步修復。我們認爲由於LCD產能爬坡高峰期即將結束、供給端出清加速,以及大尺寸化趨勢主導的TV出貨面積有望保持逐年增長,我們認爲24-25年行業供需將逐年有更明顯的改善。

供需展望:需求預計逐年增長,供給進一步整合出清

► 需求端:2023-2025年,我們看好TV大尺寸化趨勢推動出貨面積逐年增長

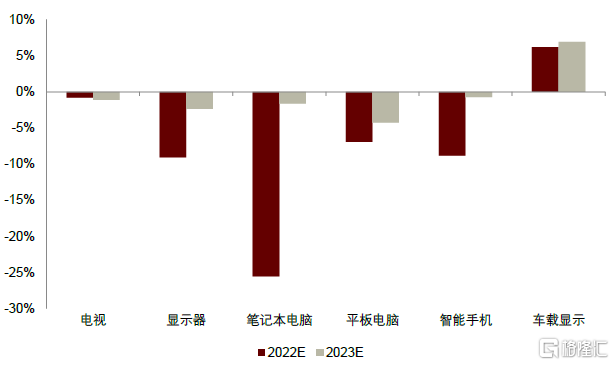

根據CINNO Research統計,預計2022年面板市場整體出貨量同比降幅約爲8%,整體出貨面積同比降幅約7%,主要集中在電視、PC、監控器和智能手機領域,預計2023年終端市場的需求逐步復蘇,但面板出貨量將維持小幅下降趨勢,預計車載顯示將成爲唯一正增長下遊。

圖表13:全球顯示面板出貨量同比變化預測(按應用分)

資料來源:CINNO Research,中金公司研究部

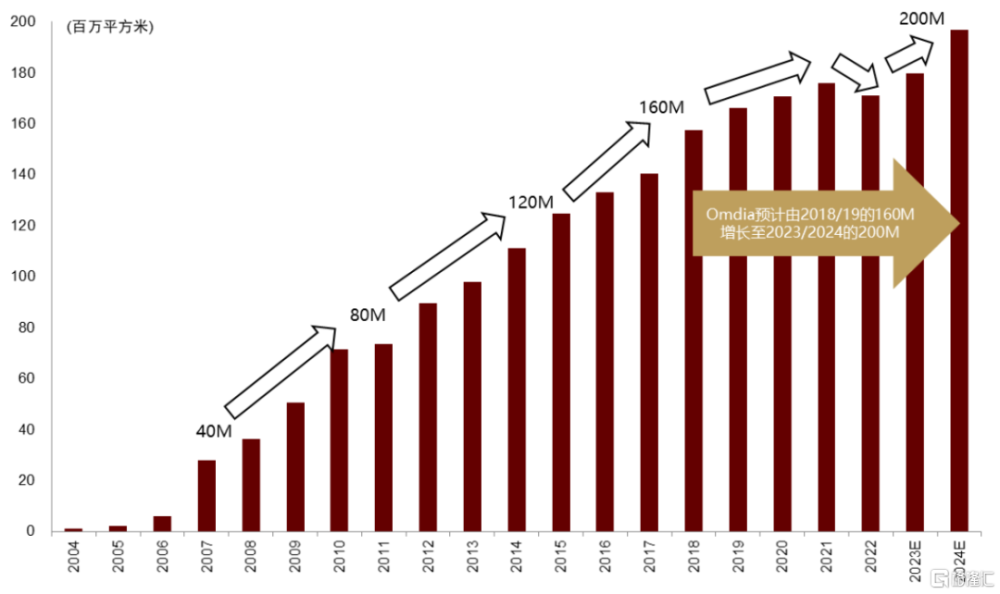

我們認爲TV的大尺寸化趨勢是LCD面板行業保持增長的主要的驅動力。根據Omdia數據,2018-19年,出貨量達到峰值,20-21年开始下降。但是18-21年,出貨面積保持了增長,這說明大尺寸的增長比小尺寸更爲強勁。2022年,由於需求走弱,TV面板出貨面積首次出現下滑。我們認爲以50寸以上尺寸爲代表的大尺寸面板滲透率提升是一個長期的趨勢,在2023年TV出貨量相較於22年保持基本穩定的假設前提下,大尺寸化的需求將助力整體TV出貨面積重回增長通道。而我們樂觀看待2024/25年電視需求進一步修復帶來的TV出貨面積增速提升。

圖表14:TV面板出貨面積增長周期

資料來源:Omdia,中金公司研究部

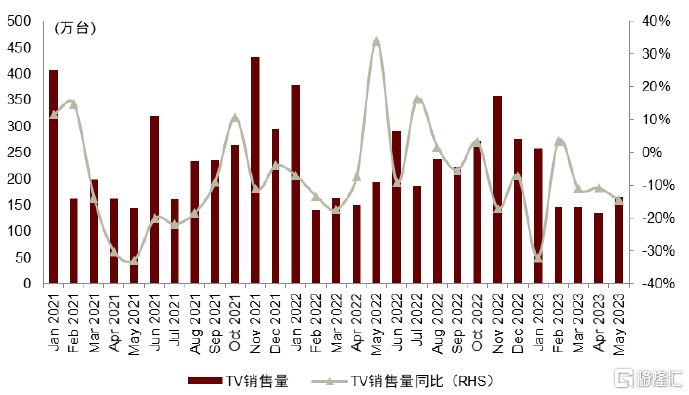

圖表15:中國TV月度銷售量及同比

資料來源:AVC,中金公司研究部

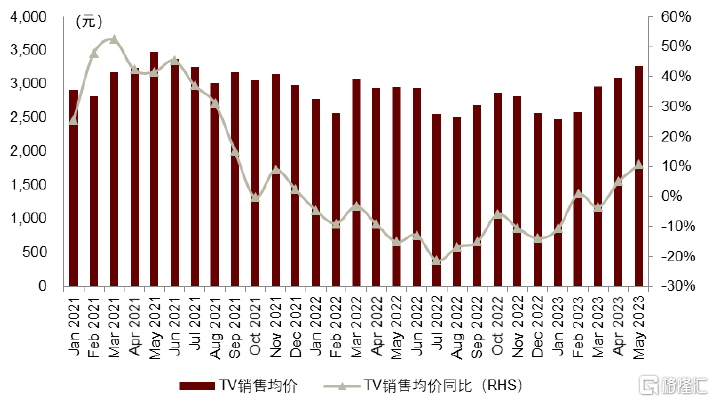

圖表16:中國TV月度銷售均價及同比

資料來源:AVC,中金公司研究部

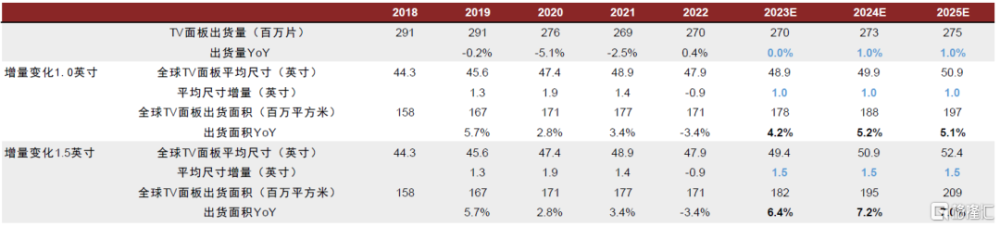

我們預計2023-2025年TV面板出貨面積有望實現不低於每年4%的增長。我們假定2023全年TV面板出貨量持平去年,24/25年略有增長1%。我們按照行業歷史規律,假定未來3年平均尺寸每年增加1至1.5英寸,在TV大尺寸化趨勢的推動下預計未來三年TV出貨面積有望實現逐年增長,23/24/25年同比增長4.2%/5.2%/5.1%(假設1英寸)或6.4%/7.2%/7%(假設1.5英寸)。考慮到即使在1.5英寸的假設情境下,25年平均尺寸達到52.4英寸,仍有提升空間,我們認爲TV面板出貨面積有望維持增長。

圖表17:TV面板需求測算

資料來源:Omdia,中金公司研究部

► 供給端

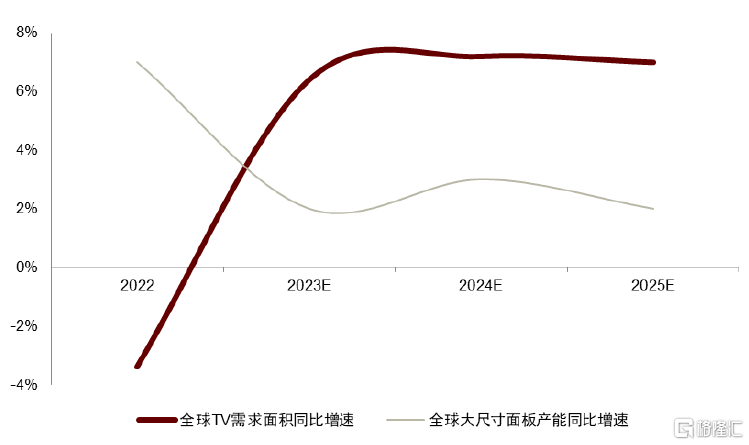

2022年的供過於求情況將在2023年得到緩解。在2022年,TV面積需求同比萎縮,同時中國大陸的G10.5與G8.6新產能大幅推動了大尺寸面板產能,造成了供過於求現象;2023年开始,由於需求端的重新復蘇,大尺寸面板的需求面積增速恢復上升,且在面板廠加速退出、新增產能減少情況下,我們預計未來三年供給增速將小於需求增速,供應過剩的情況將逐年得到有效緩解。我們根據現有規劃產线測算,行業23-25年供給端增速明顯放緩,可能小於需求增速。我們認爲由於韓國三星和LG快速退出LCD產能、中國台灣落後產线出清,同時行業新增產线很少,使得LCD行業在22年供給面積同比增長7%後,23/24/25年LCD供給面積增長收窄至2%/3%/2%(中金研究部測算)。並且我們認爲長期角度來看,由於行業已經非常成熟,格局趨於穩定,LCD供給增速將進一步收窄。

圖表18:大尺寸面板供需增速走勢

注:此處TV需求增速假定平均尺寸增量變化爲1.5英寸/年 資料來源:Omdia,中金公司研究部

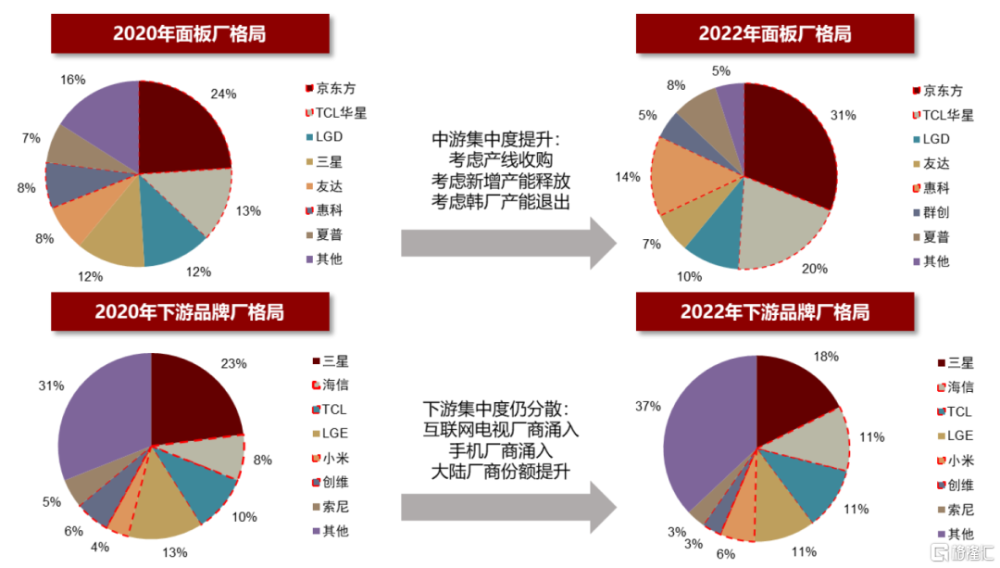

供給格局來看,面板龍頭廠商定價權將提升。中遊面板廠格局方面,2020年底和2021年初三星蘇州线和中電熊貓的兩條线分別被TCL華星和京東方收購並表。根據Omdia數據,整合前京東方和TCL華星在高世代线產能面積份額爲37%,考慮整合、新增產能釋放以及韓廠產能退出,兩家龍頭份額在2022年提升至51%,面板行業集中度持續提升。下遊電視廠格局方面,根據Omdia數據,2020年至2022年,韓國三星和LGE市場份額從36%降低至29%,主要由於互聯網廠商及手機廠商不斷湧入電視市場,使得品牌廠商集中度較爲分散。因此,我們認爲在中遊集中度加速提升、下遊集中度較爲分散但國產份額提升的情況下,面板龍頭廠商議價和平抑周期的能力將明顯提升。

圖表19:全球面板及下遊市場格局變化

資料來源:Omdia,Witsview,DISCIEN,中金公司研究部

顯示面板技術及生產流程

顯示面板主要類型爲LCD、OLED、Mini-LED和Micro-LED。

圖表20:顯示面板類型及技術對比

資料來源:LEDinside,JM Insights,中金公司研究部

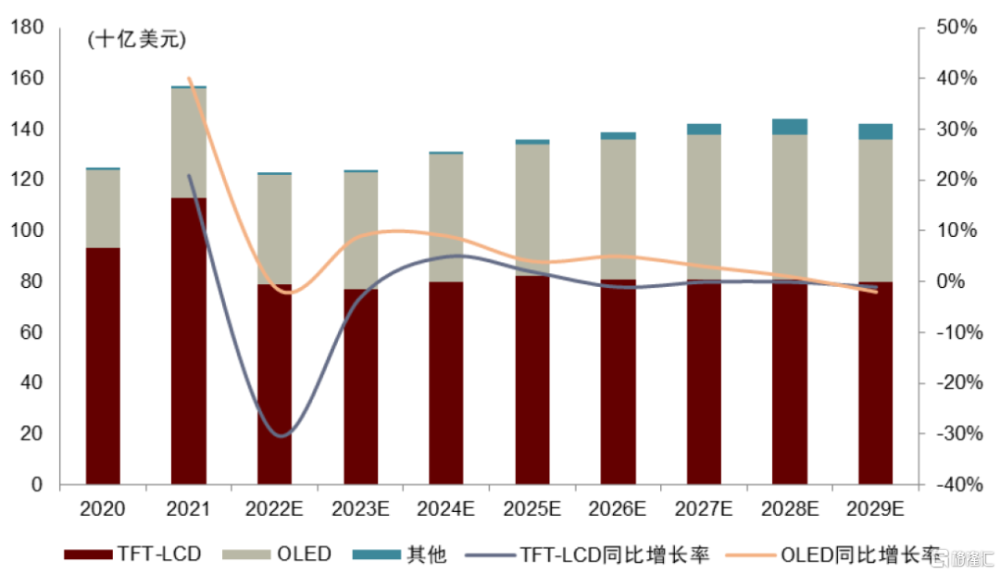

TFT-LCD(含Mini-LED背光)仍爲主流面板類型,市場偏存量,長期看OLED佔比將提升。根據Omdia數據,預計2022年TFT-LCD營收達790億美元,OLED營收達430億美元,由於全球面板需求走弱,面板出貨量、價格大幅降低,TFT-LCD營收同比下降30%,OLED相對堅挺,營收同比下降1%。展望未來,我們認爲TFT-LCD的營收趨勢將於2023年起趨於穩定;我們認爲OLED面板在手機端滲透率持續提升以及中尺寸的啓動是行業長期驅動力;Omdia預計以Micro-LED爲主的新型面板將於2025至2026年起开始放量。

圖表21:不同面板類型營收走勢

資料來源:Omdia,中金公司研究部

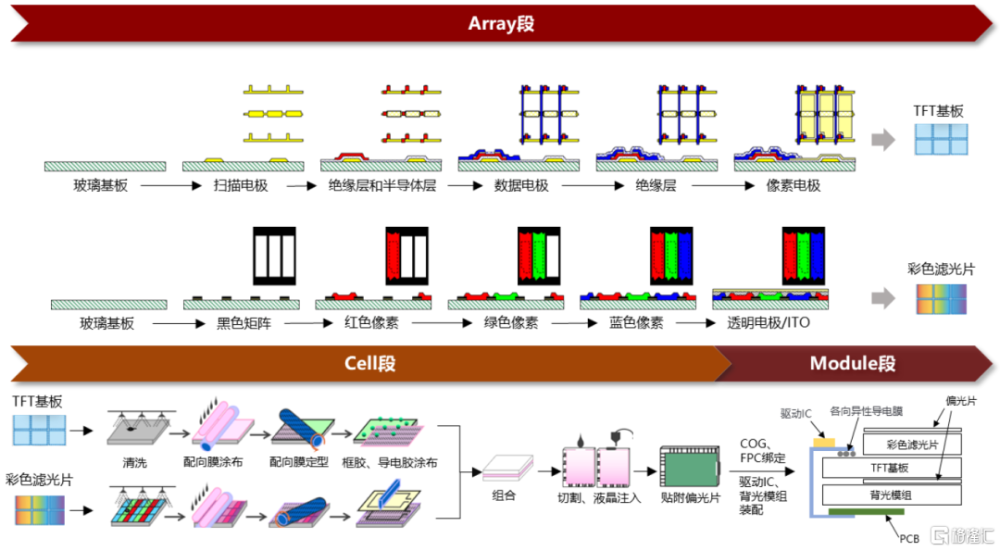

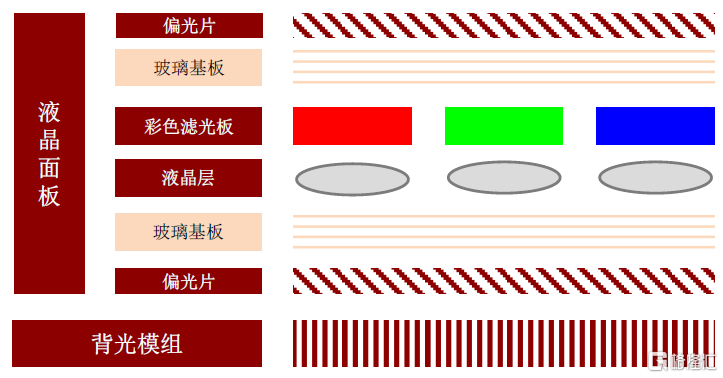

當前主流的TFT顯示面板的生產工藝流程可以分爲陣列(Array)、成盒(Cell)、模組(Module)。TFT-LCD陣列段將玻璃基板制成TFT基板、彩色濾光片,成盒段包含配向膜引述、彩色濾光片印刷、切割、注入液晶、基板貼合、貼附偏光片,模組段主要負責貼附背光模組、連接驅動IC和柔性電路板等。AMOLED陣列段同樣將玻璃基板制成TFT導電基板,成盒段將有機發光材料和陰陽極等材料蒸鍍在基板上,結合驅動電路形成發光元器件,最後在無氧的環境中進行封裝,模組段主要負責切割、進行面板點亮測試、貼附偏光板、連接驅動IC和柔性電路板等。

圖表22:a-Si TFT-LCD生產制造流程

資料來源:CSDN,中金公司研究部

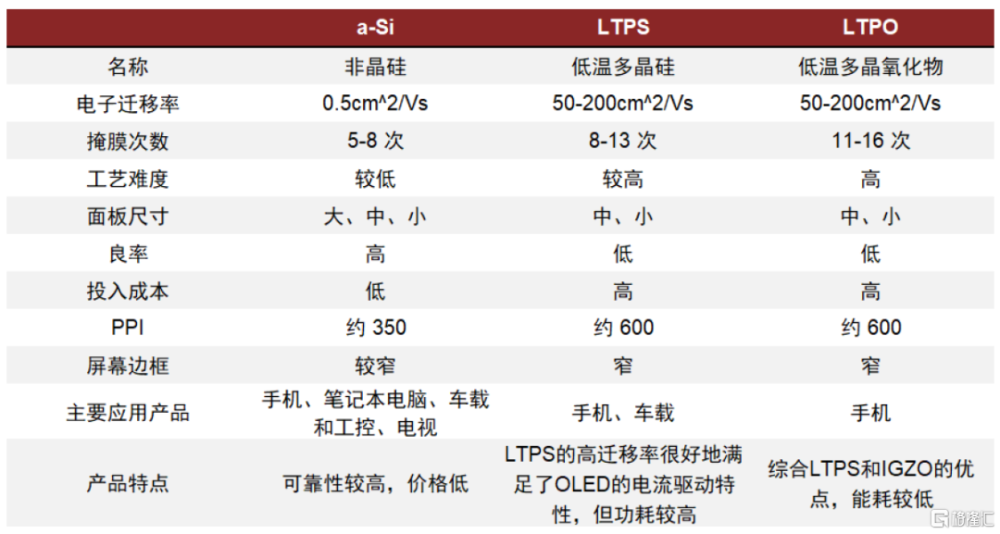

TFT背板在不同場景下的技術趨勢不同

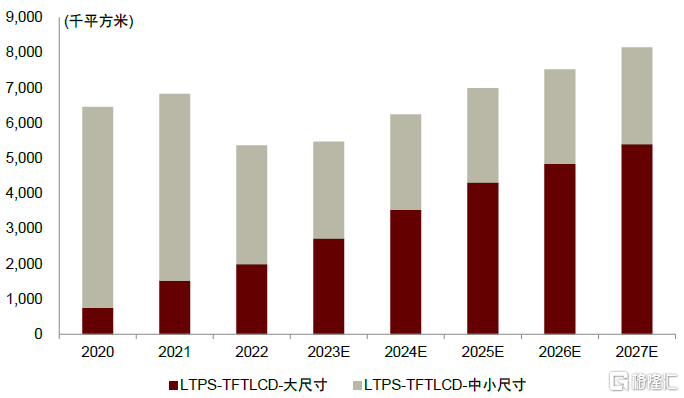

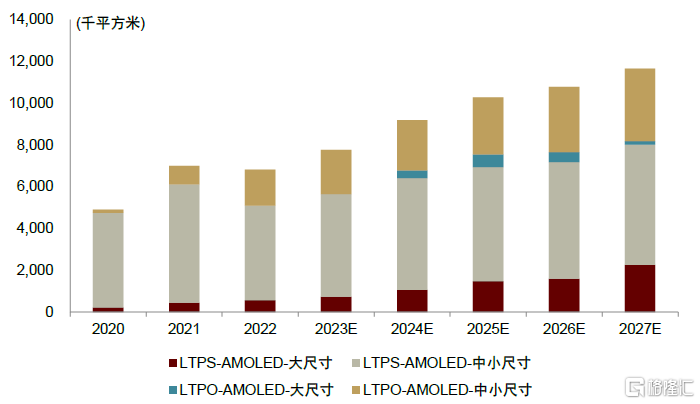

陣列段的TFT導電基板主流工藝可分爲a-Si、LTPS、LTPO。a-Si技術由於成熟穩定,成本較低,可實現較高的良率,達到主流顯示性能,因此是電視、桌上型顯示器、筆記本電腦、車載顯示等大部分主要產品市場的主流技術。LTPS技術顯示精度更高,電子遷移率滿足了OLED電流驅動需求,實現了PPI、功耗和窄邊框等指標的大幅提高,適用於OLED和中小尺寸高端LCD面板。LTPO技術實際是在LTPS的基礎上增加氧化物制程,能夠在實現高像素密度的同時顯著降低功耗,在屏幕變大和逐漸適配高刷的背景下重要性日益提升。

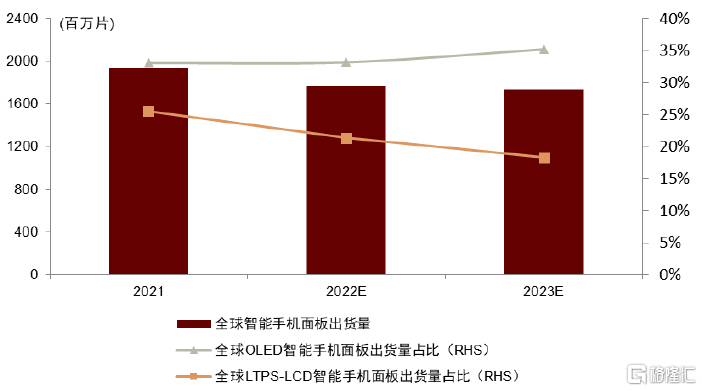

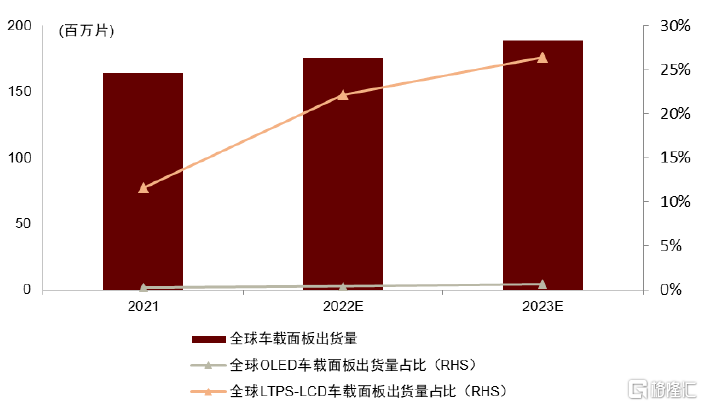

圖表23:TFT背板類型及技術對比

資料來源:龍騰光電招股說明書,中金公司研究部

中小尺寸場景來看:a-Si、LTPS LCD於小尺寸應用中顯出頹勢,當下更多轉移至中尺寸的車載及IT,AMOLED將更多替代TFT-LCD應用於小尺寸。根據Omdia數據,2022年車載TFT-LCD的營收將首次超過手機TFT-LCD的營收,2022年車載TFT-LCD的營收爲85億美元,手機TFT-LCD營收爲81.7億美元。根據群智咨詢預測,2023年LTPS LCD在智能手機的滲透率將降至18%,OLED滲透率上升至35%,我們認爲隨着OLED成本進一步降低,AMOLED滲透率有望進一步擡升。在車載端,LTPS LCD爲車載顯示帶來了更高的顯示精度,根據群智咨詢和Omdia數據,預計2023年使用LTPS技術的TFT-LCD車載顯示面板佔比將達到26%且有不斷提升趨勢,OLED佔比仍較低。IT類場景來看,我們認爲若蘋果在平板/筆記本電腦上开始採用OLED屏幕,將來安卓系品牌也有望跟進,成爲OLED行業开啓高增長的一個重要時刻。此外,LTPS LCD由於低功耗、窄邊框等優點受到品牌的喜愛,故大量應用在高端筆電。在車載和IT類產品領域,短期內a-Si仍爲主流。

圖表24:全球智能手機面板出貨量及顯示技術佔比

資料來源:群智咨詢,中金公司研究部

圖表25:全球車載面板出貨量及顯示技術佔比

資料來源:群智咨詢,Omdia,中金公司研究部

大尺寸場景來看:LTPS、LTPO AMOLED在大尺寸中擴張仍較爲緩慢,主要問題仍在於成本較高同時使用壽命相對較短,我們認爲中長期仍然以LCD爲主,a-Si佔主流工藝。

圖表26:LTPS LCD應用趨勢

資料來源:Omdia,中金公司研究部

圖表27:LTPS、LTPO AMOLED應用趨勢

資料來源:Omdia,中金公司研究部

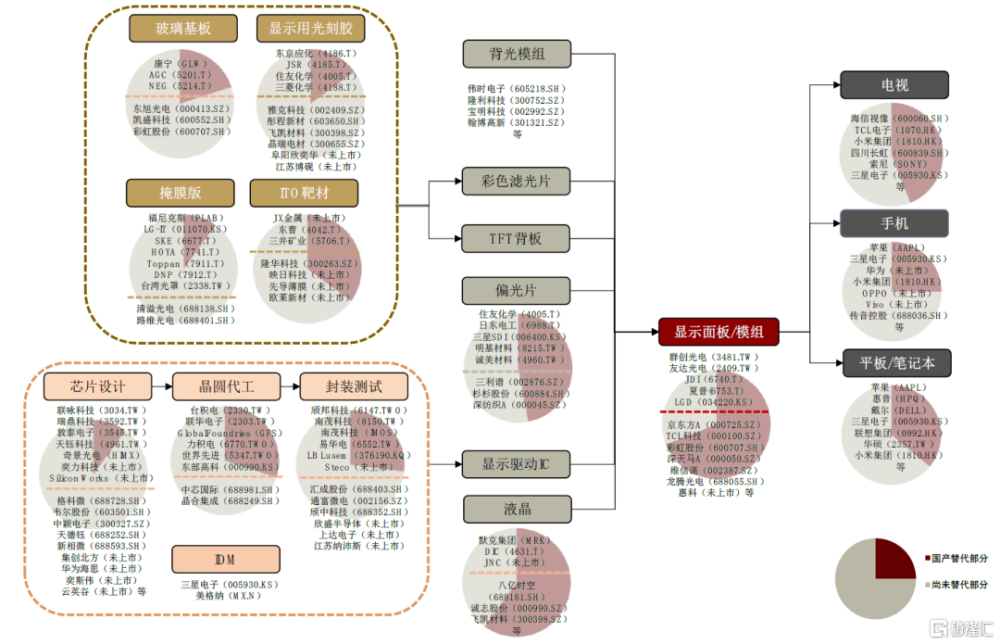

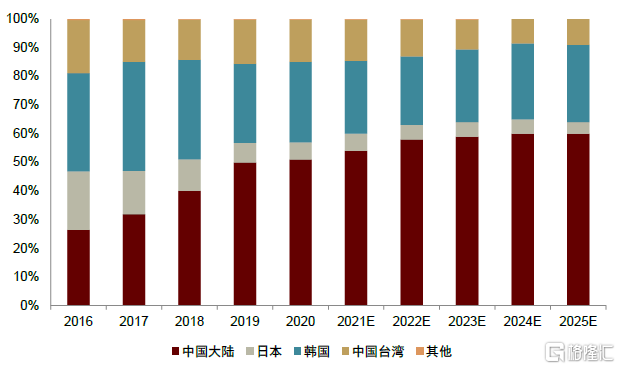

從產業鏈看上行周期中LCD面板的投資機會

LCD面板產業鏈主要分爲上遊材料、中遊面板、下遊應用,我們認爲大陸LCD產業鏈有望由中遊面板端帶動上遊材料端加速國產化。顯示面板上遊材料部分主要包含玻璃基板、掩膜版、ITO靶材、顯示用光刻膠、顯示驅動IC、偏光片、液晶等材料,中遊主要包含面板與背光模組,下遊應用端包含TV、手機、車載等。在下遊部分,根據群智咨詢、Omdia的數據,我們測算得2022年約73%的面板面積應用於TV領域,能夠影響整體行業的供需關系。根據DISCIEN,2022年三星電視全球市佔率18%(出貨量角度),國產電視例如海信等成長較快,以11%的份額排名全球第二,我們看到國產電視品牌的強勢也爲面板行業提供了良好的成長環境。在中遊部分,隨着韓廠退出、台廠減產,格局向大陸龍頭廠商集中,目前我國已於中遊面板端實現很大程度的國產替代,根據DSCC數據,2022年大陸面板廠市佔率達到72%。在上遊部分,部分材料零部件由於我國起步較晚,海外廠商在技術和專利上均有所領先,國產化率較低;但隨着中遊面板國產化的推動,部分領域的國產化率快速提升,如偏光片、液晶材料。

我們認爲,1)隨着面板價格不斷提升,尤其是在近期各尺寸面板價格陸續超過現金成本线後,上遊材料公司有望受益於行業整體稼動率的提升;2)產業鏈上遊材料部分有望在技術逐漸突破和下遊面板廠商材料國產化需求日益增高的背景下,加快產品驗證導入、搶佔海外份額。如TDDI芯片、玻璃基板、顯示用光刻膠、部分膜材等環節目前國產化率較低,有較大的國產替代空間。

圖表28:LCD面板產業鏈及2022年部分環節國產替代率

資料來源:iFinD,Capital IQ,Wind,中金公司研究部

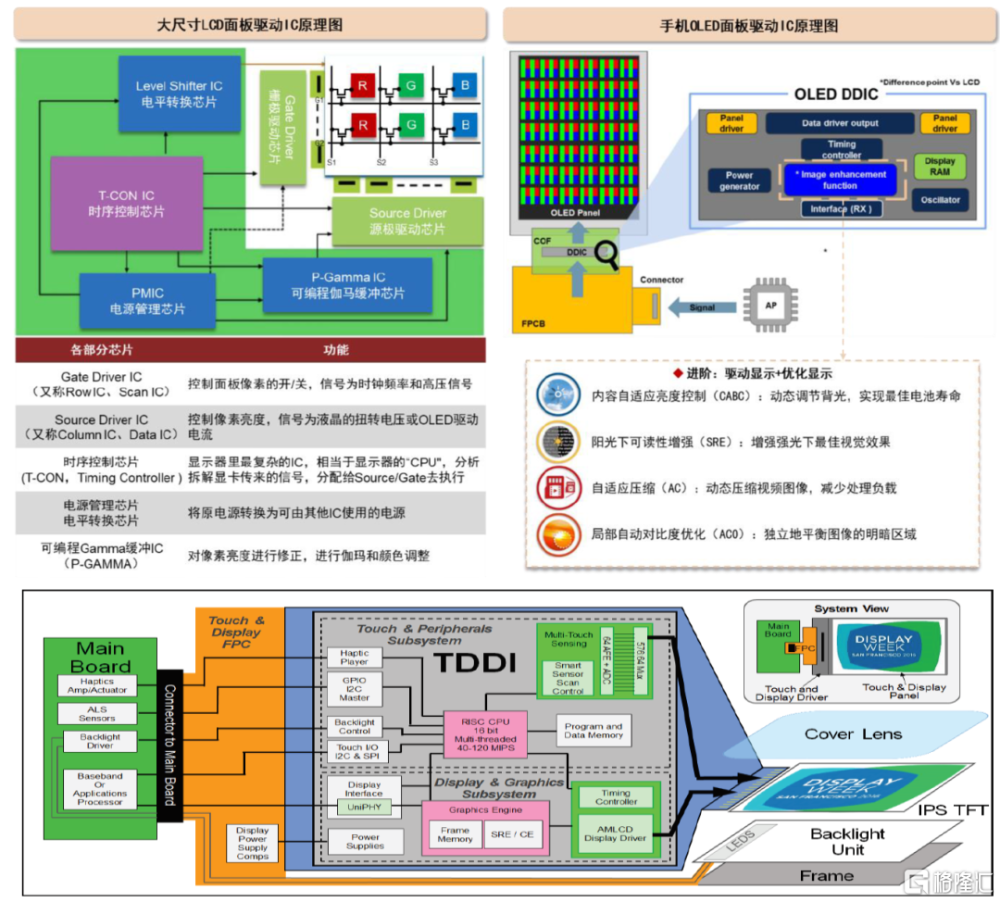

顯示驅動IC:面板控制的關鍵芯片,周期性強

顯示驅動IC分類:驅動顯示,是指CPU發送數字信號到驅動IC,驅動IC將其轉爲模擬信號,電壓電流驅動TFT管控制每個像素發光。LCD 顯示驅動IC,通過高壓元件對電壓的控制,調整液晶分子的偏轉角度,從而達成對液晶面板的顯示控制;觸顯集成TDDI,LCD顯示驅動搭配上後段電容,通過計算電場、電流等一系列特徵的變化,可以同時實現顯示與觸控功能;OLED顯示驅動IC,通過向OLED背後的薄膜晶體管發送特定指令的方式來實現對於發光單位的控制。

圖表29:顯示驅動IC原理圖

資料來源:eet,MagnaChip,Synaptics,SID,中金公司研究部

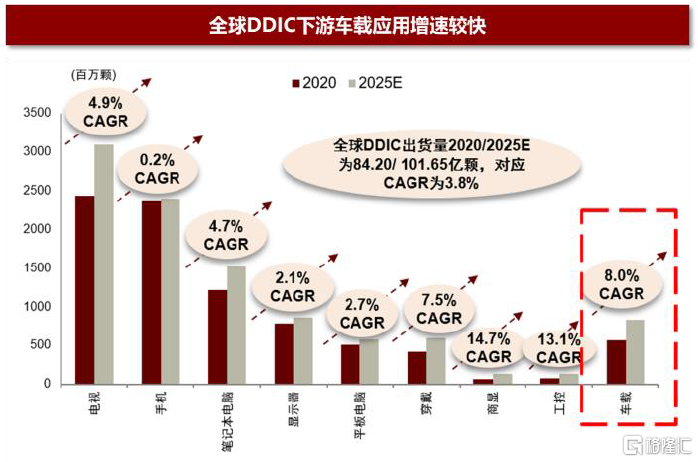

根據JW Insights的數據,2021年全球DDIC市場規模達到135億美元,由於市場需求減弱,2022、2023年DDIC市場規模將在小幅下滑至127億美元後回升至133億美元,2018至2023年間年均復合增長率CAGR約13%。按顯示技術與制程拆分來看,OLED顯示驅動芯片將保持高增長,整體制程往更先進方向演進,90nm-150nm制程或仍然爲顯示驅動IC晶圓代工廠的重要陣地,根據Frost&Sullivan預計,2024年90nm及以上制程的DDIC仍將保持在70%左右。由於大、中尺寸面板技術已較爲成熟,集成度要求較手機屏幕低,故多用90nm及以上的成熟制程,這部分市場相對穩定。

圖表30:全球顯示驅動IC出貨量預測

資料來源:CINNO Research,中金公司研究部

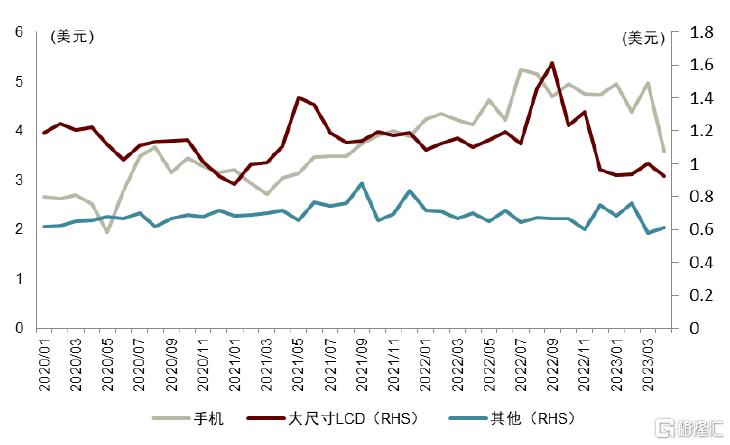

圖表31:全球顯示驅動IC價格趨勢

資料來源:WSTS,中金公司研究部

顯示驅動IC周期性特徵突出,當前處於底部階段。2020年起,由於需求快速增長及晶圓代工廠的擴產周期較長,導致顯示驅動IC產能緊缺,價格快速上漲;超額預定疊加2022年地緣衝突和全球通脹,驅動IC需求下降,庫存高企,去庫存使得2Q22價格全面下降。我們看到:1)2Q23 TV出貨量有小幅度回暖,我們認爲大尺寸面板顯示驅動IC需求在2023年將小幅回升,其主要適配的8英寸產能增長受限,因此大尺寸IC供需格局有望率先修復。我們認爲2023年價格有望止跌回升。2)智能手機方面,盡管智能手機銷量仍疲軟,但驅動IC價格和庫存均已經到低點,由於去庫存基本結束,我們認爲LCD驅動IC價格2023年有望小幅度反彈。長期來看,我們認爲OLED將在中小尺寸繼續滲透,OLED driver IC未來將會一定程度上擠壓LCD驅動芯片市場空間,廠商在提高LCD產品份額同時拓展OLED高端產品也十分重要。

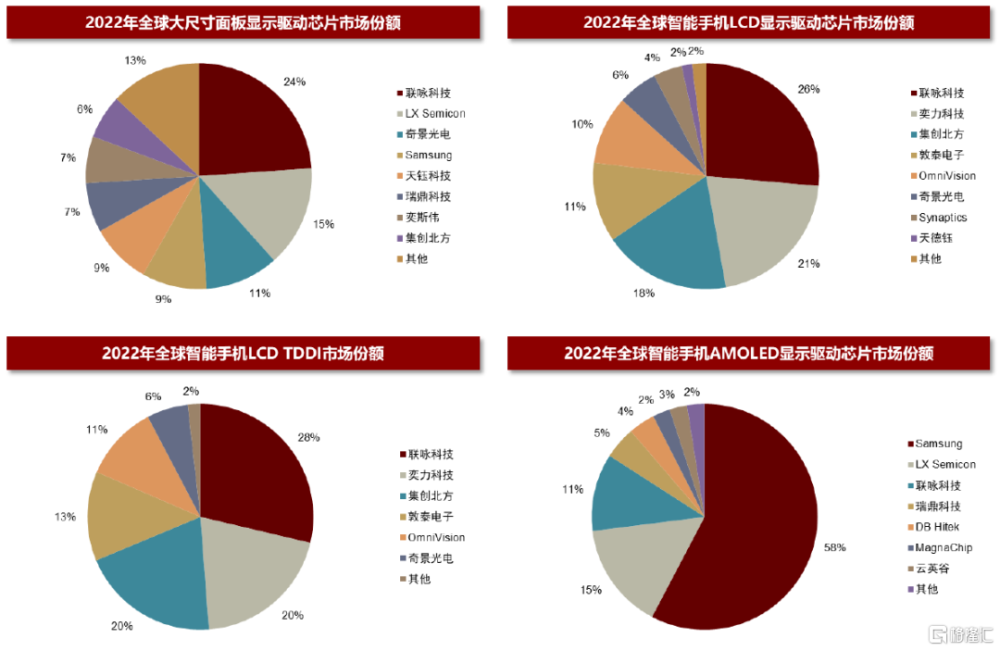

競爭格局:LCD驅動自給率低,LCD驅動主要由中國台灣廠商佔據,OLED驅動主要由韓國廠商引領。大尺寸面板驅動IC方面,根據Omdia數據,2022年市場份額排名前五的企業依次是聯詠科技(23.9%)、LX Semicon(14.5%)、奇景光電(10.5%)、三星(9.3%)和天鈺科技(8.7%),CR5爲66.9%。兩家大陸廠商集創北方、北京奕斯偉2022年市佔率共爲13.0%,相比2020年提升了3.8 pcts;智能手機LCD驅動IC方面,中國台灣企業佔據主導地位,大陸廠商集創北方佔比18.3%;TDDI方面,集創北方2022 年佔比19.9%。OLED驅動IC方面,雲英谷 2022年實現了2.5%的市佔率。

圖表32:全球顯示驅動芯片市場競爭格局

資料來源:Omdia,中金公司研究部

看好國產替代趨勢,下遊面板全球產能轉移推動DDIC國產化率。2021年中國大陸顯示面板產能佔全球比例65%,並且在不斷提升,但DDIC國產市佔率僅爲15%, 面板廠傾向採購本土芯片設計商(韓國三星、LG分別有100%、92%的DDIC供應自韓國,中國台灣友達光電、群創光電分別有90%、85%的DDIC供應來自中國台灣,中國大陸面板廠有60%左右的DDIC供應來自中國台灣)。我們認爲國產DDIC芯片公司有以下優勢:1)日韓和中國台灣廠商的核心技術管理團隊在外,國內廠商的反饋調整速度較爲及時;2)中國大陸的地價、人力、運輸成本相對較低,無關稅壁壘,更具降本競爭力;在國際局部衝突的影響下,產業鏈國產替代將具備更穩定的供貨表現。3)部分國外DDIC與面板廠商綁定,在晶圓產能稀缺的背景下,海外DDIC廠商優先向海外面板廠供貨,因此國內面板廠开始扶持國內DDIC創業公司。

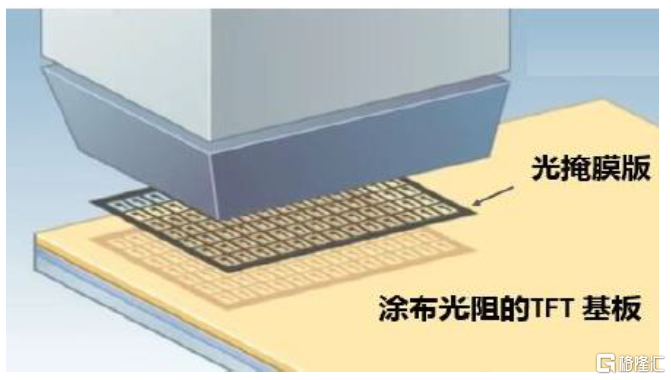

掩膜版:顯示背板的轉移母版

按照下遊應用區分,掩膜版主要應用於半導體及平板顯示領域。根據SEMI數據,2020年掩膜版於半導體領域使用最多,佔據60%的份額;28%應用於平板顯示領域,其中LCD佔比23%,OLED佔比5%。TFT-LCD制造中,需利用掩膜版的曝光掩蔽作用,將設計好的TFT陣列和彩色濾光片圖形按照薄膜晶體管的膜層結構順序,依次曝光轉移至玻璃基板,最終形成多個膜層所疊加的顯示器件,掩膜版的精度和質量水平會直接影響最終下遊制品的優品率。

圖表33:平板顯示掩膜版曝光示意圖

資料來源:路維光電招股說明書,中金公司研究部

圖表34:半導體掩膜版曝光示意圖

資料來源:路維光電招股說明書,中金公司研究部

顯示掩膜版技術趨勢:1)大尺寸化趨勢使得G11线國產化重要性提升。根據群智咨詢數據,中國TV市場中55寸及65寸以上TV產品佔比快速提升。G11等高世代线在切割大尺寸面板上具備顯著的效率優勢,國際廠商如福尼克斯、日本SKE、韓國LG-IT、日本DNP均擁有G11掩膜版生產能力,目前國內廠商高世代掩膜版產线主要集中於G8.5/8.6,其中路維光電於2019年成功建設了國內首條G11產线並投產,打破了國外廠商在該領域的壟斷,成爲國內首家、世界第四家擁有G11掩膜版生產能力的企業,根據Omdia 數據,2021年路維光電G11產线掩膜版的市場份額爲19.21%。

圖表35:中國大陸TV尺寸分布(單位:英寸)

資料來源:群智咨詢,中金公司研究部

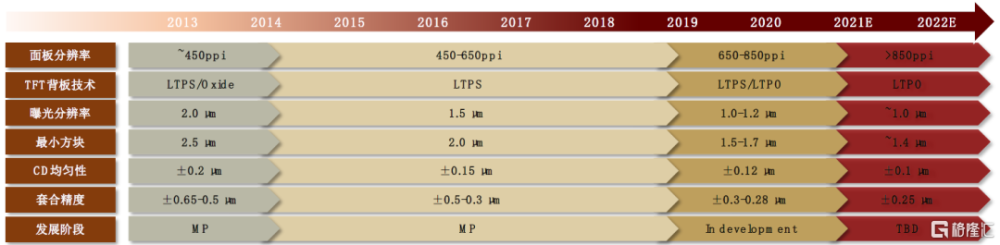

2)TFT背板技術發展提高掩膜版精度要求。近年在多個顯示領域中,爲實現更優的顯示效果,TFT背板中的高端技術如LTPS/Oxide/LTPO的佔比逐年提升,這對掩膜版的精度提出了更高的要求,主要體現在對曝光分辨率(最小线寬线縫)、最小孔或方塊、CD 均勻性、TP精度以及套合精度的要求不斷提升。傳統LTPS背板一般需要9~13層掩膜版,結合IGZO技術後,LTPO背板工藝所需掩膜版要增加至少4層,至13~17層。因此我們預計隨着LTPO屏幕技術普及,掩膜版層數也有望隨之增加。

圖表36:平板顯示掩膜版精度發展趨勢

資料來源:Omdia,路維光電招股說明書,中金公司研究部

顯示掩膜版市場:國產份額有望快速提升,逆周期特性明顯

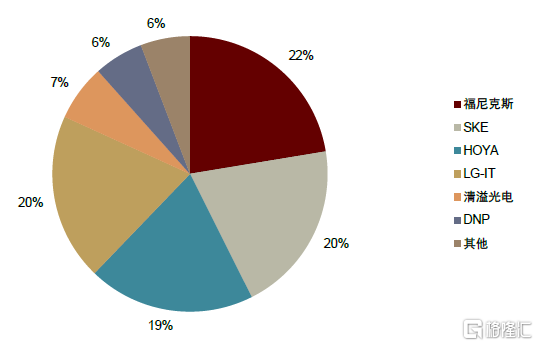

顯示掩膜版主要和產品創新周期、客戶多樣性等因素相關,具有部分逆產業周期特性,受行業景氣度波動影響較小。根據Omdia統計,2016年全球平板顯示掩膜版市場規模約671億日元,受益於中國大陸LCD及OLED產能加速擴建,2019年達1,010億日元,復合增速達14.58%。受疫情影響,2020 年平板顯示掩膜版市場規模約爲903億日元,較2019年下降10.57%,2021年起开始逐步復蘇,至2022年市場規模達1,026億日元(折合人民幣約50億元)。隨着面板產能不斷向大陸轉移,大陸平板顯示掩膜版市場佔比逐年提升。根據Omdia數據及預測,2020年大陸市場佔比爲51%,到2025年大陸市場佔比將達到60%,我們認爲有利於推動平板顯示掩膜版的國產替代。

圖表37:2020年平板顯示掩膜版市場份額

資料來源:Omdia,中金公司研究部

圖表38:全球平板顯示掩膜版市場不同地區佔比

資料來源:Omdia,中金公司研究部

美日韓平板顯示掩膜版市場佔據優勢地位,國內廠商逐漸突圍。由於掩膜版行業專業性較強、進入壁壘較高,且海外廠商布局時間較早,技術積累時間長,故整體而言美日韓企業佔據較大的市場份額。根據Omdia統計,2020年平板顯示掩膜版行業市場份額前五分別爲福尼克斯、SKE、HOYA、LG-IT、清溢光電,CR5達到88%。其中國內廠商發展迅速,清溢光電首次躋身CR5,市場份額約7%;路維光電排名全球第八,國內第二。

玻璃基板:顯示面板的承載基底

玻璃基板是顯示面板的重要組成部分,在面板中發揮着重要的承載作用。在LCD顯示面板中需要兩片玻璃基板,其作用分別在於承載薄膜晶體管和彩色濾光片,兩片基板也共同形成液晶的儲存空間,在OLED顯示面板中僅需要一塊用於承載薄膜晶體管的玻璃基板。根據GIR數據,2022年全球玻璃基板市場規模約600億元。23年5月份,康寧宣布其顯示基板玻璃價格將上調20%,全球範圍漲價從3Q23开始,覆蓋所有產品組合和世代尺寸。我們認爲這主要由於:1)通貨膨脹帶來的原材料成本上升壓力;2)康寧對顯示行業需求復蘇保持樂觀。我們認爲在顯示面板企業盈利仍然承壓的情況下,玻璃基板的漲價壓力有望傳導,進一步延續顯示面板的漲價趨勢。

圖表39:LCD顯示結構中玻璃基板的位置

資料來源:龍華薄膜招股說明書,中金公司研究部

圖表40:OLED(RGB)顯示結構中玻璃基板的位置

資料來源:AUO,中金公司研究部

由於玻璃基板所需配方制備面臨專利封鎖、生產工藝復雜、設備自研難度高,長期以來以Corning、AGC爲首的國外廠商依托其配方和工藝壁壘佔據市場主導地位。我們看好國產企業快速成長,主要由於:1)近年來隨着面板行業逐漸向大陸轉移,進一步打开了玻璃基板市場的國產化需求。由於天然的地理優勢,就近配套使得國內廠商有較低的運輸成本。2)國產高世代產品打破高階壟斷。根據新材料在线數據,2019年全球G8.5高世代玻璃基板主要被國外廠商壟斷,國產廠商主要集中於G5及以下的生產线。同期國內玻璃基板廠商已經开始布局建設G8.5產线,目前彩虹股份、東旭光電、凱盛集團均已投產G8.5產线,打破了國外廠商對高世代產品的壟斷。

ITO靶材:制備表面電子薄膜的關鍵材料

靶材是濺射薄膜制備的源頭材料,又稱濺射靶材,特別是高性能濺射靶材應用於電子元器件制造的物理氣相沉積(Physical Vapor Deposition,PVD)工藝,是制備半導體晶圓、顯示面板、太陽能電池等表面電子薄膜的關鍵材料。濺射靶材的下遊應用領域廣泛,在不同的應用領域,濺射靶材對金屬材料的選擇和性能要求存在一定的差異,其中ITO靶材主要應用於平面顯示和太陽能電池領域。

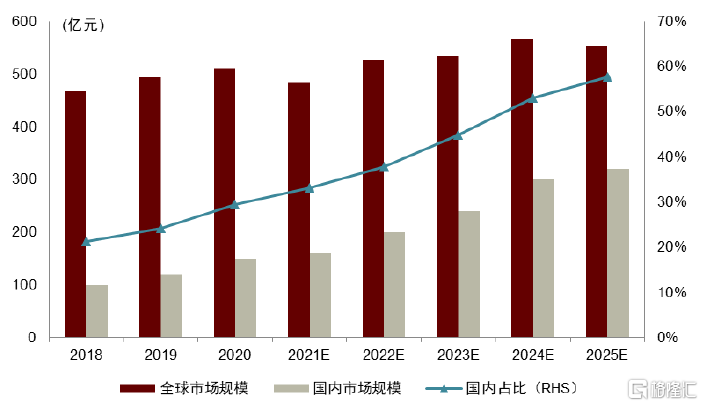

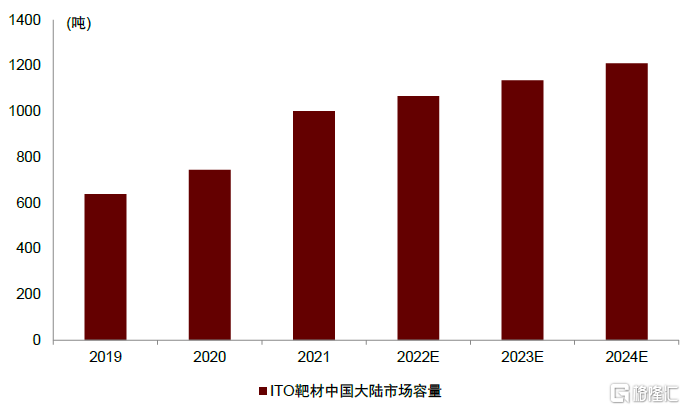

顯示面板生產是ITO靶材當前的主要需求領域。在平面顯示面板的生產工藝中,玻璃基板要經過多次濺射鍍膜形成ITO玻璃和彩色濾光片,用於生產LCD面板、OLED面板等。一般而言,ITO靶材在顯示面板全部靶材成本中的佔比接近50%。顯示面板出貨面積穩步增長帶動顯示靶材市場同步增長,根據隆華科技公告,國內顯示靶材市場規模有望從2020年的150億元增長至2025年的320億元,CAGR5爲16%,增速高於全球市場。同時根據中國光學光電子行業協會數據,2019年至2021年國內ITO靶材市場容量從639噸增長到1002噸,CAGR爲25.2%,根據其預測,未來2-3年內,雖然國內平面顯示行業的固定資產投資增速將有所放緩,但由於平面顯示行業存量需求及太陽能光伏電池的增量需求,國內ITO靶材市場容量仍將保持一定幅度的增長。

圖表41:顯示用濺射靶材市場規模

資料來源:隆華科技公告,中金公司研究部

圖表42:中國大陸ITO靶材市場容量

資料來源:中國光學光電子行業協會,映日科技招股說明書,中金公司研究部

從國內行業競爭情況看,我國目前仍對進口的依賴程度較高,日韓企業佔據了國內市場的主導地位。在ITO 靶材方面,前期三井礦業、JX金屬、東曹、韓國三星等佔據了較大的國內市場份額,在面板產能向大陸遷移以及對穩定供應渠道需求提升的背景下,我國主要ITO靶材供應商先導薄膜、隆華科技、歐萊新材以及映日科技等陸續成爲主要本土面板制造商的供應商。

顯示面板光刻膠:光刻工藝的核心材料

光刻膠作爲光刻工藝的核心材料,被廣泛應用於集成電路、顯示面板、PCB 等領域。光刻膠能夠將掩膜版上的圖形轉移到襯底表面,其分辨率直接決定了特徵尺寸的大小,其質量和性能直接影響制造產线的良率。顯示面板中的光刻膠可以按照正性光刻膠和負性光刻膠劃分,正性光刻膠爲曝光區域溶解, 而負性光刻膠爲曝光區域交聯,加工精度要求較高的部分需使用正性光刻膠,而加工精度要求較低的部分可以使用負性光刻膠。

• TFT-Array正性光刻膠:主要應用於TFT-LCD或AMOLED制造中的Array段,包括TFT的圖案化光刻膠,保護絕緣層光刻膠,ITO圖案化光刻膠,OLED Array中平坦層光刻膠,OLED中PDL像素界定層光刻膠和Yocta制程用光刻膠。根據背板技術的不同,所需的Mask次數也不同,從而導致用膠量不同,背板技術越先進,所需的Mask次數越多。

• CF負性光刻膠:彩色濾光片由玻璃基板、黑色矩陣、顏色層、保護層、ITO導電層等構成,用於實現LCD面板和WOLED/QDOLED的彩色顯示,主要應用彩色光刻膠和黑色光刻膠。彩色光刻膠(RGB)分爲紅、綠、藍三原色光刻膠,經過塗抹、曝光、顯影等工序組成了顏色層;黑色光刻膠則用於形成黑色矩陣(BM),起到防止漏光的作用,其中彩膠在FPD光刻膠中佔比超過50%。

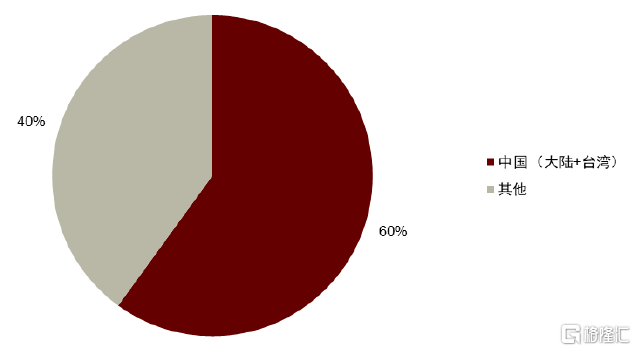

顯示光刻膠市場:國內廠商產能日漸爬升以滿足面板需求

根據Absolute Reports,全球LCD光刻膠市場的領跑者JSR、東洋油墨、住友化學佔據全球彩色光刻膠市場的較大份額,2020年中國大陸和中國台灣市場佔全球市場的60%左右。根據Cision數據,2022年全球顯示面板光刻膠市場規模達到29.19億美元。由於全球 LCD面板產能向國內轉移,我們預計國內的面板光刻膠需求增速將顯著高於全球水平。

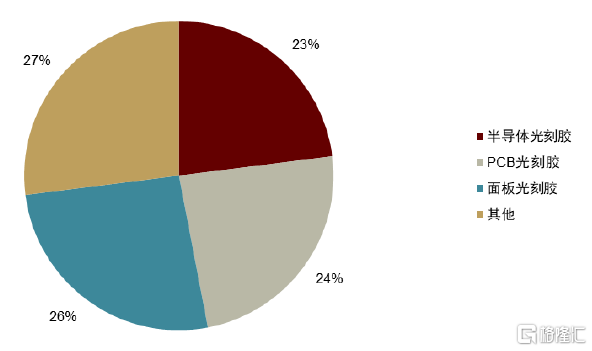

圖表43:2020年全球光刻膠分類佔比(銷售額)

資料來源:Research And Markets,中金公司研究部

圖表44:2020年全球LCD光刻膠市場

資料來源:Omdia,Absolute Reports,中金公司研究部

根據彤程新材2021年報,彩色光刻膠和黑色光刻膠的技術壁壘高,全世界的生產幾乎被日本、韓國廠商所壟斷,彩色光刻膠的主要生產商有JSR、住友化學、三菱化學等公司,黑色光刻膠主要生產商有東京應化、新日鐵化學、三菱化學等公司,佔全球產量約90%。根據CINNO Research數據,2022年大陸TFT正性光刻膠需求量將達到1.8萬噸,彩色光刻膠需求量爲1.9萬噸,黑色光刻膠需求量爲4100噸。近兩年北旭電子、欣奕華和雅克科技等多個企業面板光刻膠供應量有一定提升,已能夠滿足部分國內面板光刻膠需求。

風險提示

► 面板價格上升幅度不及預期。在面板價格修復到現金成本线之後,面板廠稼動率的擡升可能導致面板價格波動,需求端的復蘇情況也將影響面板價格,若供需格局改善不及預期,可能導致面板價格上升幅度不及預期,影響面板廠商的盈利情況。

► 下遊需求復蘇進度不及預期。受全球經濟下行周期的影響,消費電子市場需求持續疲軟,若宏觀經濟不景氣,下遊需求端復蘇進度緩慢,可能導致相關公司的業績增長不及預期。

► 面板上遊國產化進程不及預期。面板上遊部分材料我國起步較晚,有較大的國產替代空間,若國內廠商技術突破不及預期,可能導致國產替代的節奏放緩,影響上遊國產廠商的成長性。

注:本文摘自中金2023年7月5日已經發布的《芯”機遇系列:LCD產業鏈有望“量價齊升”》,分析師:臧若晨S0080522070018 SFC CE Ref:BTM305、石曉彬S0080521030001、彭虎S0080521020001 SFC CE Ref:BRE806

標題:中金:LCD產業鏈有望“量價齊升”

地址:https://www.iknowplus.com/post/11285.html