貴在穩定:探索保險次級債配置性價比

核心觀點

上半年金融次級債再度成爲市場關注的重點,而經歷波折後市場陷入就此止盈與再進一步的糾結。央行降息打开了信用市場對於寬貨幣的預期空間,下半年再進一步或能獲得更可觀的回報。對於當前的信用市場而言,輿情不絕於耳,雖然整體違約可控,但估值的波動與調整令人望而卻步。我們認爲不妨轉換視角,去關注利差更爲豐厚,估值也相對穩定的保險次級債的配置機會。

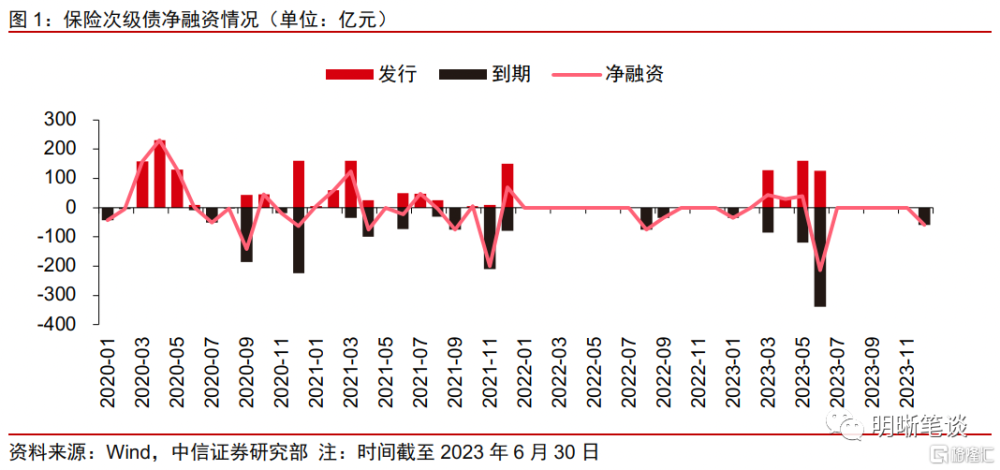

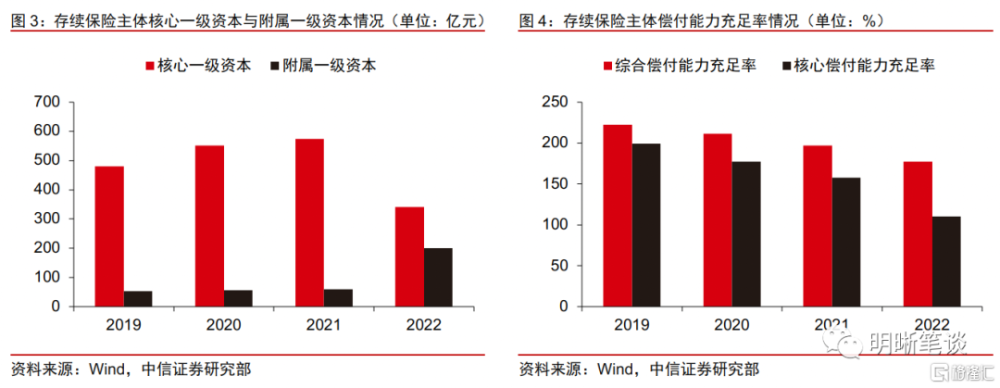

一級市場再現保險次級債。今年3月以來,時隔14個月保險次級債發行端破冰,帶動淨融資規模增長,發行主體整體資質較高,債項評級均爲AAA。保險次級債發行量邊際增長源於監管的收緊和保險企業投資規模的擴大。監管方面,2022年銀保監會正式實施“償二代”二期工程,改變部分資產科目的認定標准,對實際資本認定趨嚴,引起2022年保險企業核心一級資本出現較大幅度的下滑,爲保持實際資本和綜合償付能力充足率穩定,保險企業融資動力增強。投資方面,2019年以來,保險企業對金融投資規模增大,2022年金融投資同比增長16.38%;同時“償二代”工程實施後部分資產的基礎因子提高,雙重影響引起部分主體補充資本需求增大。

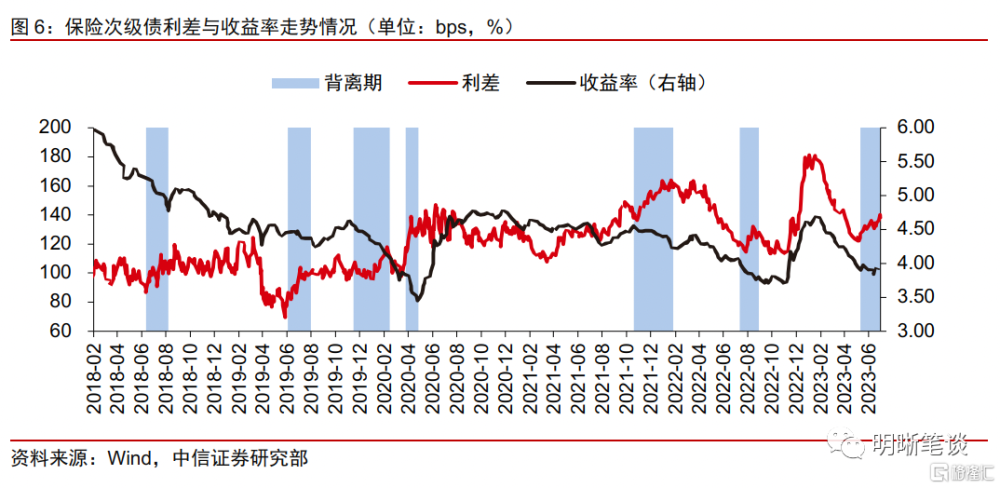

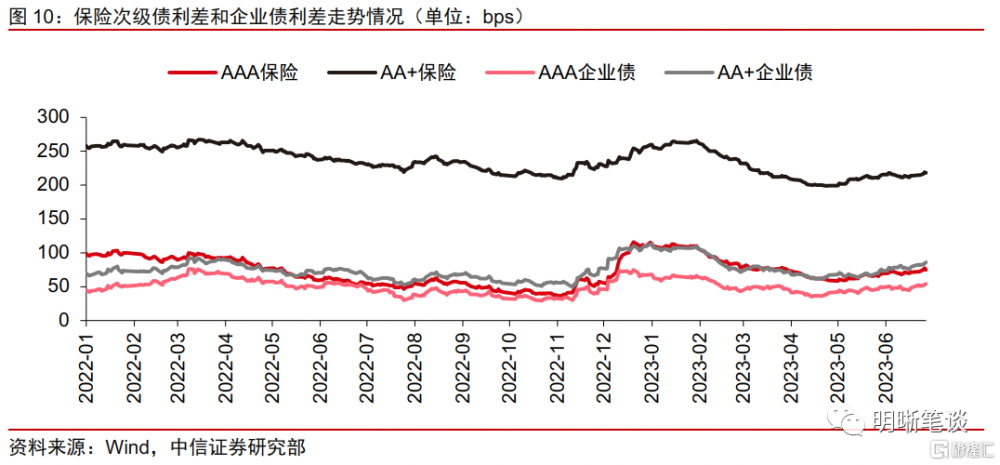

近年來保險次級債走勢回顧。2018年以來,保險次級債利差在一條“走廊”內上下波動,除特殊時期外,利差走廊的上限在160bps左右,下限在95bps左右。在寬貨幣時期,保險次級債收益率與利差走勢存在較明顯的別離情況,主要是收益率跟隨基准利率下行,而利差則被動走闊。2023年以來,保險次級債利差可大致分爲兩個階段:年初至4月,信用市場經歷調整後打开利差下行空間,債市表現火熱,保險次級債利差快速下行;5月後經濟修復斜率放緩,市場預期寬貨幣,基准利率下行後保險次級債利差走闊。與銀行二永債相比,AA+等級保險次級債利差較厚,性價比優勢明顯。

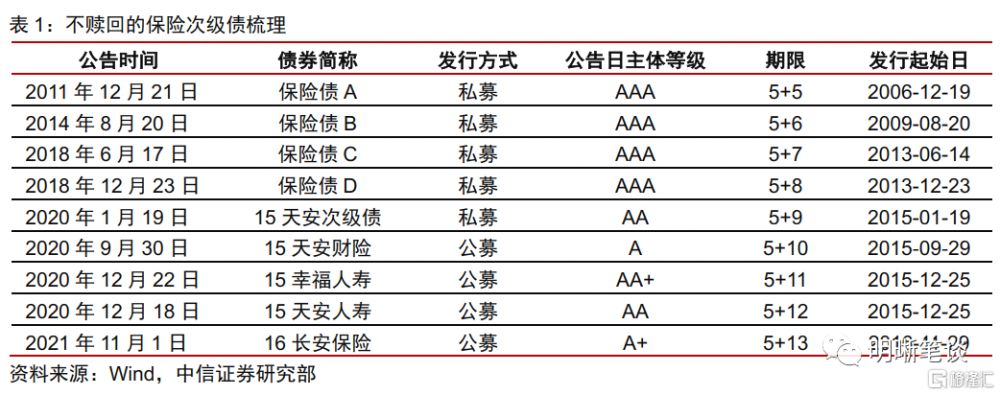

下一階段保險次級債潛在風險挖掘。我們認爲下一階段保險次級債的主要風險點在於保險永續債對資金的分流和不贖回事件對估值的影響。永續債方面,對於市場而言,頭部險企永續債兼具高票息和低風險優勢,對於存續保險資本補充債券性價比更高,或對當前的保險次級債市場形成分流,引起估值的調整,我們估算未來首批保險永續債的落地或引起資本補充債券利差上行15bps。不贖回方面,2011年以來,共有9筆保險次級債不贖回,2015年以後不贖回的保險次級債主體資質較弱。短期來看2018年保險次級債供給較少,因此2023年進入贖回期的資本補充債券數量相應較少,對二級市場擾動不大;但長期來看,保險企業整體償付能力下降或引起中低等級主體滾續融資受阻,不贖回等輿情事件多發,從而引起市場對於保險次級債避險情緒升溫,及估值利差波動。

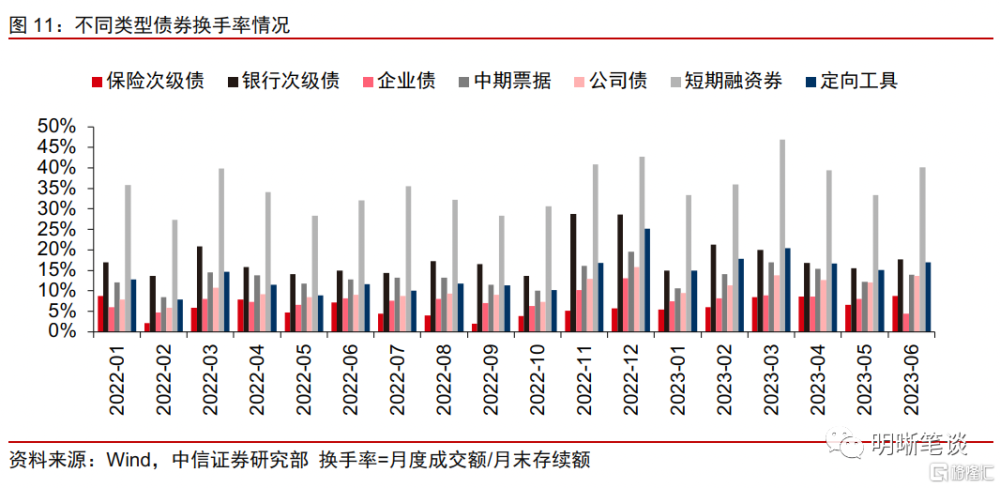

未來投資策略:短期來看保險次級債板塊較爲穩定,到期壓力降低的背景下,我們預計不贖回事件增多的可能性較低,保險永續債的推出仍需時間落地,對於估值的利空影響有限。與其他品類債券相比,保險次級債性價比明顯,有望成爲新一輪寬貨幣下機構配置的重點。長期則需要警惕保險永續債的推出引起市場資金分流的影響、不贖回事件增多對主體資質和資本補充債券估值的利空影響。具體到策略而言,保險次級債波動較小,同時換手率較其他品類債券也更低,更適宜配置策略而非交易策略,AA+等級的保險次級債利差較厚,同時不贖回和違約風險相對可控,可作爲債市資產荒背景下配置的重點;而絕對高等級的AAA等級利差與商業銀行二級資本債近似,但流動性遠不足,相對性價比一般,建議待估值調整後參與配置。

風險因素:央行貨幣政策超預期;金融監管政策超預期,引起融資難度提高;個體風險事件頻發引起市場普遍的避險情緒。

正文

央行降息打开了信用市場對於寬貨幣的預期空間,下半年再進一步或能獲得更可觀的回報。對於當前的信用市場而言,輿情不絕於耳,雖然整體違約風險可控,但估值的波動與調整令人望而卻步,我們認爲不妨轉換視角,去關注利差更爲豐厚,估值也相對穩定的保險次級債的配置機會。

一級市場再現保險次級債

保險次級債供給環比增加

多家保險主體發行資本補充債券。今年3月以來,時隔14個月,保險次級債發行端破冰,帶動淨融資規模增長。從發行端看,3、5、6月保險次級債發行規模均超過100億元,處於2020年以來月度較高水平,但由於6月到期規模較大影響,淨融資絕對水平較低,3-6月淨融資規模爲-101億元,爲2020年以來同期淨融資規模最低值。從主體等級看,除少數主體外,3-6月發行資本補充債券的保險企業均爲主體評級爲AAA的頭部企業,債項評級均爲AAA,期限均爲“5+5”,預計未來不贖回風險較低。從募集資金用途看,新發保險次級債主要用於補充發債主體資本。

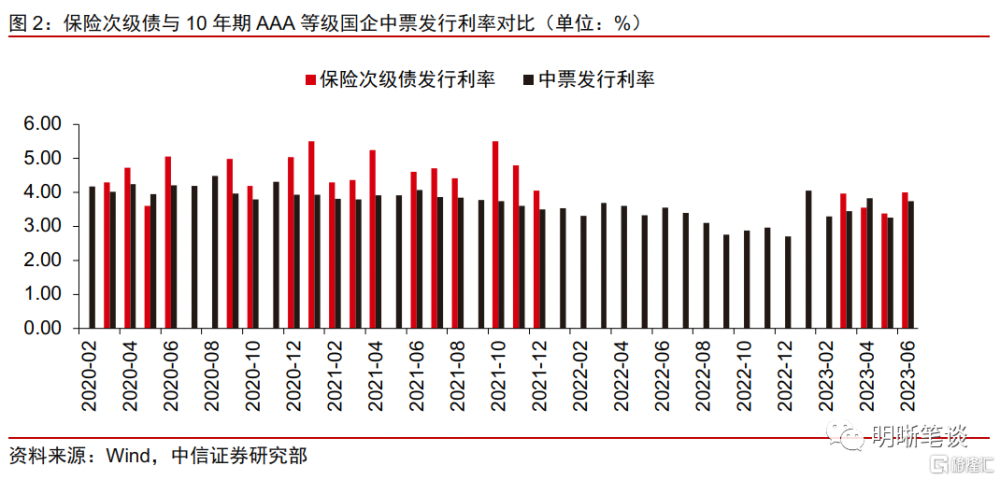

發行利率處於低位,次級條款溢價壓縮。從特殊條款看,2023年新發的保險次級債主要包含調整票面利率和贖回條款,調整票面利率條款均爲不贖回後的利率跳升機制,贖回條款爲發行5年後保險主體可在滿足一定條件下部分或全部贖回該筆資本補充債券。2020年以來,保險次級債發行利率呈下行趨勢,與同等級同期限的國企中期票據相比,2021年以前二者相差較大,主要爲發行資本補充債的主體資質稍弱,而2020年中低等級保險企業輿情頻發,一級市場對於較弱資質的保險主體信心較弱,對次級條款要求更高的票面利率補償;2023年以來,發行資本補充債券的保險主體資質優良,一級市場對於次級條款無需更多票息補償,因此保險次級債發行利率溢價較2021年邊際壓縮。

當前處於年內到期與贖回高峰,發行成本降低與滾續融資或驅使保險次級債淨融資轉正。6月爲今年保險次級債的到期高峰,當前頭部保險主體批文額度仍有一定額度,央行降息後寬貨幣發力,保險次級債發行成本邊際下行,考慮到年內11-12月保險次級債到期規模環比增加,主體或前置發債保持資本和償付能力穩定,7-9月保險次級債發行端有望再度發力帶動淨融資規模轉正。

爲何保險機構發債動力增強

“償二代”工程實施後保險主體綜合償付能力下降,亟需補充資本提高償付能力。目前我國已形成定量資本要求、定性資本要求、市場約束機制爲支柱的保險行業監管體系,2012年保監會啓動“償二代”一期工程建設,2022年正式實施“償二代”二期工程,改變部分資產科目的認定標准,對實際資本認定趨嚴,受經濟增速下行壓力增大影響和計量方式變化的影響,2022年保險企業核心一級資本出現較大幅度的下滑。此外,“償二代”二期工程提高了最低資本要求,因此2022年保險企業綜合償付能力充足率和核心償付能力充足率出現下滑,雖然保險資本補充債券計入附屬一級資本,無法補充核心一級資本,但爲保持實際資本和綜合償付能力充足率穩定,保險企業仍有較強動力發行資本補充債券。

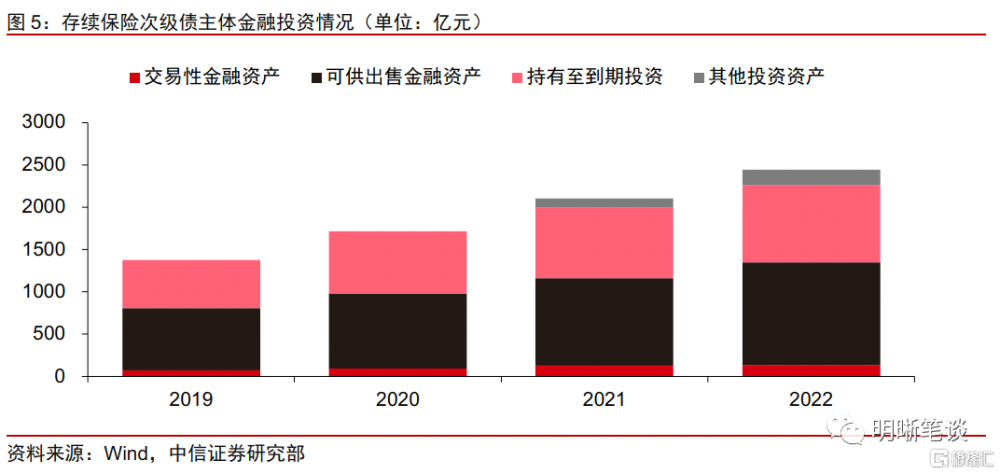

投資規模增大,對資本需求提高。2019年以來,保險企業對金融投資規模增大,截至2022年末,保險企業金融投資平均規模共計2447.85億元,同比增長16.38%,細分結構看,主要是債權投資和可供出售金融資產規模增大,分別同比增長80.85%和16.83%;同時“償二代”工程實施後部分資產的基礎因子提高,雙重影響引起保險企業最低資本要求大幅提高,部分主體存在較大的資本補充需求。

保險次級債利差復盤

利差走廊對保險次級債仍有效

利差周期性波動,寬貨幣驅動收益率與利差走勢背離。一般而言,保險資本補充債券期限爲“5+5”,大多數主體在發行5年後選擇贖回該筆債券,因此我們以2016年以來新發的保險資本補充債券對5年期國开債收益率之間的利差代表保險次級債利差走勢。2018年以來,保險次級債利差在一條“走廊”內上下波動,除特殊時期外,利差走廊的上限在160bps左右,下限在95bps左右。回顧2018年以來收益率與利差走勢情況,我們發現在寬貨幣時期,例如央行降低7天逆回購利率或MLF利率時,保險次級債收益率與利差走勢存在較明顯的別離情況,收益率跟隨基准利率下行,而利差則被動走闊。2023年以來,保險次級債利差可大致分爲兩個階段:年初至4月,信用市場經歷調整後打开利差下行空間,債市表現火熱,保險次級債利差快速下行;5月後經濟修復斜率放緩,市場預期寬貨幣,基准利率下行後保險次級債利差走闊。

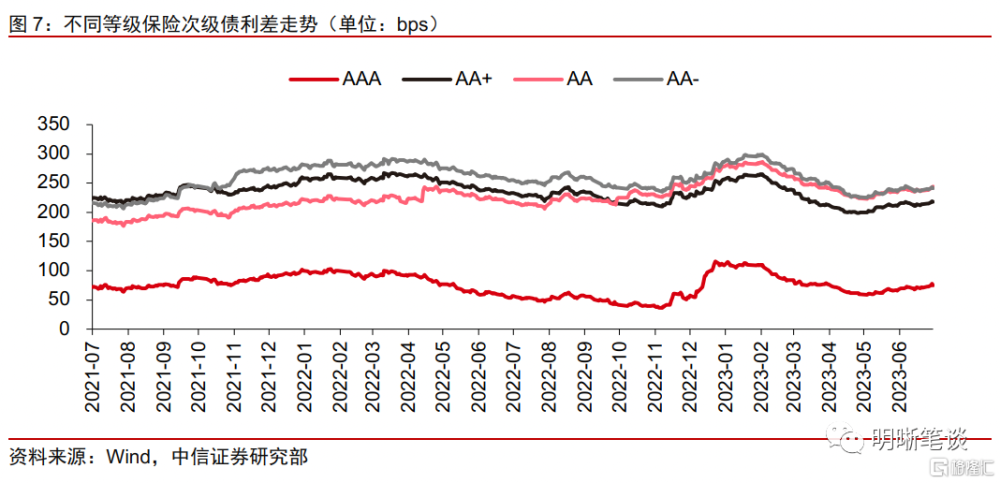

等級利差持續分層。從等級利差角度看,絕對高等級的AAA主體利差與中等級利差之間存在明顯的分層現象,且保持穩定,即使在2022年3-9月和2023年3-5月的結構性“資產荒”行情中,高中等級之間的利差未出現明顯的收窄,顯示機構偏好優質的保險主體,對於資質偏弱的主體則保持謹慎。

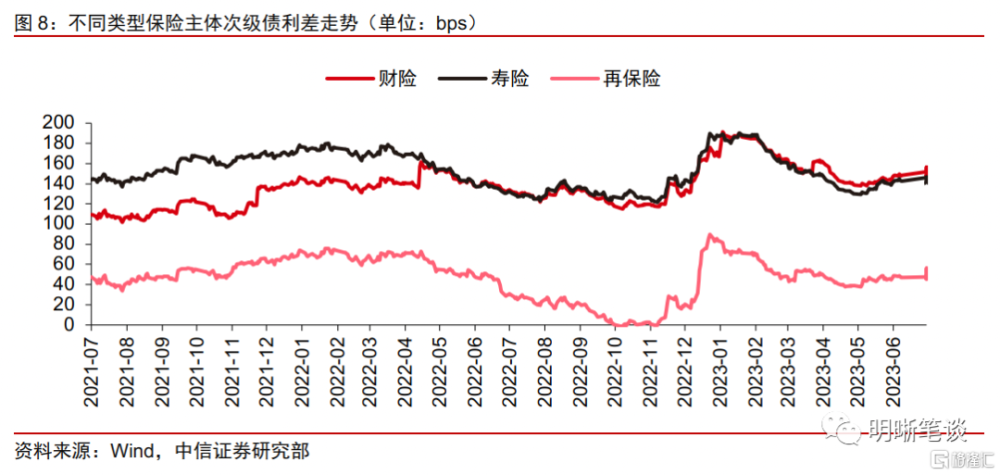

再保險分層明顯,財險與壽險利差接近。按照Wind四級行業分類,存續保險次級債主體可分爲財險、壽險、再保險和綜合保險,由於綜合保險樣本量較小,我們主要關注財險、壽險和再保險利差走勢情況。2021年以來,由於再保險主體資質優良,信用利差較低,與財險和壽險之間分層明顯,截至6月30日處於歷史中部水平。財險和壽險利差較接近,市場對於財險和壽險次級債並無明顯的偏好差別,2023年5月二者利差觸底後略有調整,目前壽險利差處於歷史較低水平,而財險則處於偏高水平。

橫向對比性價比仍存

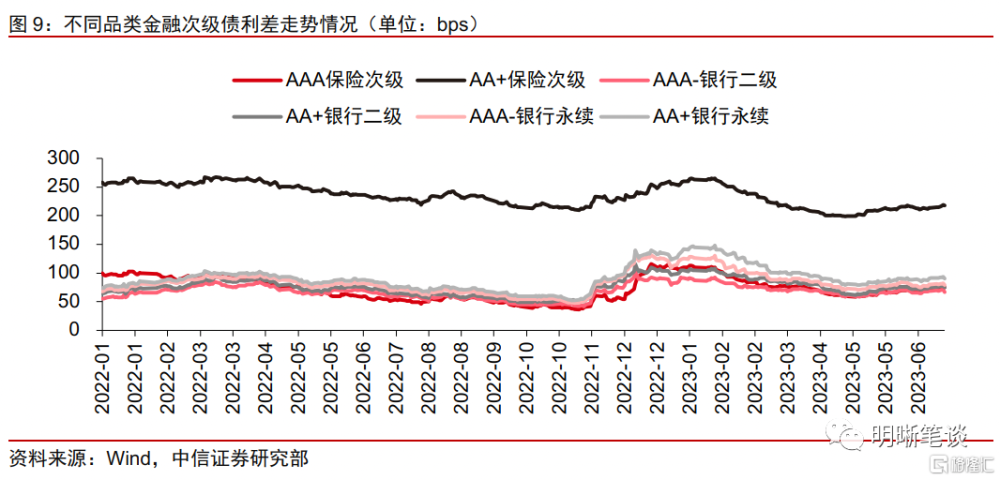

高等級利差性價比一般,中等級利差分層。橫向對比銀行二永債利差來看,除AA+等級保險次級債以外,其余品類利差整體在50-100bps的區間內波動,走勢較爲接近,其中AAA等級保險次級債利差處於各品類中的較低水平,性價比相對一般。AA+保險次級債利差與其他品類呈現分層態勢,主要爲2022年部分地方國有保險企業經營業績不佳後估值利差處於高位,拉高整體水平。綜合來看,AA+等級保險次級債較同等級的銀行二永債利差更厚,相對安全邊際更高,性價比優勢明顯。

次級條款溢價明顯,具有較高性價比。與同等級同期限企業債利差相比,保險次級債利差較高,2023年以來與企業債之間的品種利差雖然有所壓縮,但次級條款溢價仍存;從歷史分位數看,AAA級保險次級債利差處於2022年以來的55.90%水平,高於AAA等級企業債利差分位數26.80%,在信用市場結構性資產荒持續演繹的當下,保險次級債相對來說性價比更高。

保險次級債流動性處於較低水平,2023年以來邊際改善。從流動性角度看,橫向對比來看,2022年以來短期融資券和銀行次級債換手率較高,二級市場流動性良好,保險次級債流動性不佳,月度換手率處於10%以下;縱向來看,2022年以來保險次級債換手率呈下降趨勢,其中2022年9月換手率達到最低的2.03%,2023年以來換手率呈上升趨勢,月度換手率均高於5%,主要爲債市經歷調整後機構加大保險次級債的配置規模,成交規模邊際上升,但仍低於其他品類債券的同期水平。

下一階段保險次級債的潛在風險因素

永續債或對存續市場資金分流

“償二代”工程實施後,保險主體存在較強動力發行永續債補充核心二級資本。2022年8月,央行與銀保監會聯合發布《關於保險公司發行無固定期限資本債券有關事項的通知》,代表保險永續債正式落地。與目前的保險資本補充債券相比,保險永續債含有減記或轉股條款、有條件取消利息支付條款、無固定期限、不含利率跳升機制,次級條款更明顯,因此市場對於永續債或要求更高的票息回報。雖然目前暫無保險永續債項目落地,但“償二代”工程實施後,受核算方式變化影響,諸多保險企業出現核心資本規模和核心償付能力充足率下降的現象,存在較大動力發行保險永續債補充核心資本。對於市場而言,頭部險企永續債兼具高票息和低風險優勢,對於存續保險資本補充債券性價比更高,或對當前的保險次級債市場形成分流,引起估值的調整。

預計首批永續債規模或超過130億元,資本補充債券利差調整幅度在15bps左右。2022年保險企業核心償付能力充足率整體有所下滑,我們判斷償付率低於90%的主體存在較大補充核心資本的動力,首批保險永續債的發行人或以高等級主體爲主。我們篩選得到6家綜核償付能力充足率低於90%的AAA等級保險企業,距離90%的安全线存在137.03億元的核心資本缺口,假設該缺口全部通過保險永續債補充,則測算首批保險永續債規模佔存續保險次級債的4.33%,或引起估值收益率上升至4.08%,利差調整幅度在15bps左右。

警惕中低資質不贖回事件多發

2020年後不贖回的保險次級債多爲中低等級債券。保險主體贖回資本補充債券需滿足綜合償付能力充足率不低於100%的要求,由於存續保險次級債大多含有利率跳升機制,爲降低融資成本,一般而言保險主體選擇在發行5年後行使贖回權,若部分主體不行使贖回權,則可能說明公司存在流動性緊張的情況或贖回後償付能力不足的情況。與銀行二級債近似,是否贖回在保險次級債板塊也被視爲發行主體資質的重要指標。2011年以來,共有9筆保險次級債不贖回,其中5筆爲保險次級債定期債務,不贖回主要發生在2015年以前;2015年9月後不贖回的保險次級債均爲資本補充債券,發行方式均爲公募。從主體資質看,2015年以後不贖回的保險次級債主體資質較弱。

償付能力弱化或引起長期內不贖回事件增多。雖然短期來看2018年保險次級債供給較少,因此2023年進入贖回期的資本補充債券數量相應較少,對二級市場擾動不大;但長期來看,保險企業整體償付能力下降或引起中低等級主體滾續融資受阻,不贖回等輿情事件多發,從而引起市場對於保險次級債避險情緒升溫,及估值利差波動。

投資策略

輿情等利空因素擾動有限,降息打开收益率下限。短期來看,保險次級債板塊較爲穩定,到期壓力降低的背景下預計不贖回事件增多的可能性較低,保險永續債的推出仍需時間落地,對於估值的利空影響有限。當前保險次級債利差處於相對較高水平,與其他品類債券相比性價比明顯,同時降息後估值收益率具有更大的下行空間,且主體具有較強的融資動力,一級市場供給增加,爲機構提供更廣泛的選擇,預計新一輪寬貨幣政策下保險次級債有望成爲機構配置重點。長期來看,則需要警惕保險永續債的推出引起市場資金分流的影響、不贖回事件增多對主體資質和資本補充債券估值的利空影響。

估值波動較小,配置與票息策略優於交易策略。從二級市場表現來看,保險次級債波動較小,同時換手率較其他品類債券也更低,更適宜配置策略而非交易策略。具體到等級而言,票息策略或能獲得可觀回報,估值分層後的主體等級爲AA+的保險次級債利差較厚,同時不贖回和違約風險相對可控,可作爲債市資產荒背景下配置的重點;而絕對高等級的AAA等級利差與商業銀行二級資本債近似,但流動性遠不足,相對性價比一般,建議待估值調整後參與配置。

風險因素

央行貨幣政策超預期;金融監管政策超預期,引起融資難度提高;個體風險事件頻發引起市場普遍的避險情緒。

注:本文節選自中信證券研究部已於2023年7月7日發布的《債市啓明系列20230707—貴在穩定:探索保險次級債配置性價比》報告,證券分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:貴在穩定:探索保險次級債配置性價比

地址:https://www.iknowplus.com/post/11281.html