興證策略:地產政策落地後,是核心資產的春天

前言:5月17日,國務院召开全國切實做好保交房工作視頻會議,就保交房工作作出全面部署,提出明確要求。同日,央行推出設立3000億元保障性住房再貸款、降低全國層面個人住房貸款最低首付比例、取消全國層面個人住房貸款利率政策下限和下調各期限品種住房公積金貸款利率0.25個百分點等4項政策措施。穩地產政策集中落地下,後續行情將如何演繹?詳見報告。

一、穩地產政策落地,再次驗證“多頭思維”

多頭思維是興業證券今年反復強調的關鍵詞,核心在於年初過度悲觀的預期在政策發力、數據修復下逐漸修正。

年初以來我們已經見證了包括央行降准降息、重啓PSL,第一批地產項目“白名單”落地,國務院發布新“國九條”,4月政治局會議定調積極、強調和側重穩增長部署等一系列政策舉措,持續呵護並提振市場信心。本次穩地產政策落地,是對於政策寬松方向的再一次確認,同時也鞏固了市場對於基本面信心的修復。因此2024年整體仍建議保持多頭思維,尤其是出現階段性的調整或風險偏好收縮時,更應積極應對。

二、地產政策落地後,是核心資產的春天

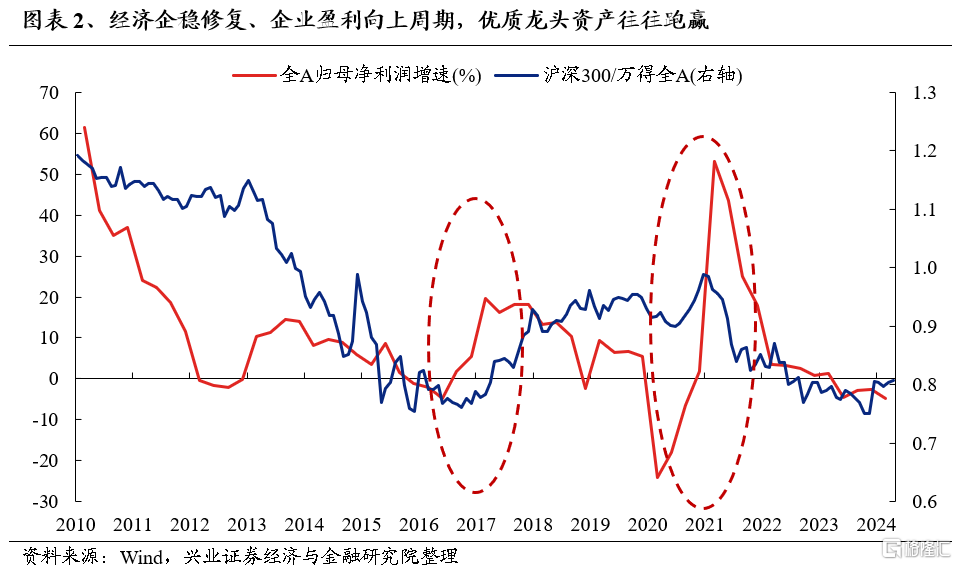

首先,隨着政策落地,地產部門有望逐步企穩。而本輪經濟修復或較爲溫和,而非“V形”反轉。在此背景下,核心資產作爲各行業中具備競爭優勢的標杆龍頭,將呈現出明顯的超額收益。參考歷史經驗,每一輪經濟、盈利企穩復蘇階段,龍頭白馬往往率先企穩並迎來修復,以滬深300爲代表的大盤指數也多數跑贏全A。隨着穩地產政策落地,本輪的經濟底部更加明朗,後續隨着企業盈利修復,以各行業龍頭爲代表的核心資產將持續跑贏。

其次,隨着經濟預期的改善,核心資產兼具當下的確定性與一定的成長性,有望成爲共識凝聚的方向。年初市場風險偏好急劇收縮下,出於避險部分投資者偏向於縮短資產久期,對當下確定性尤爲看重,過度偏向“現實”。舉例而言,可以選取兩種資產類別,一類是純粹的高股息而缺乏增長,例如0增長、5%股息(0+5),另一類則是兼具了一定的增速和股息,例如15%增長、3%股息(15+3),類似於核心資產。年初“0+5”一度顯著跑贏“15+3”,原因在於市場對於經濟與未來的假設過度悲觀,因此過度偏向於短期的確定性。

然而當前隨着地產的放松,經濟預期從悲觀中逐步扭轉,亮點开始增多,因此也要兼顧未來。這其中,以核心資產爲代表,既有一定增速作爲長期空間及可持續性的保證、又有適當的分紅作爲短期穩定性安全性的確認,既懷揣“夢想”,也兼顧“現實”,有望成爲共識凝聚的方向。

三、核心資產統一战线正在重塑

當前已經看到一些積極信號,指向市場各類資金开始聚焦龍頭白馬,統一战线正在逐步建立:

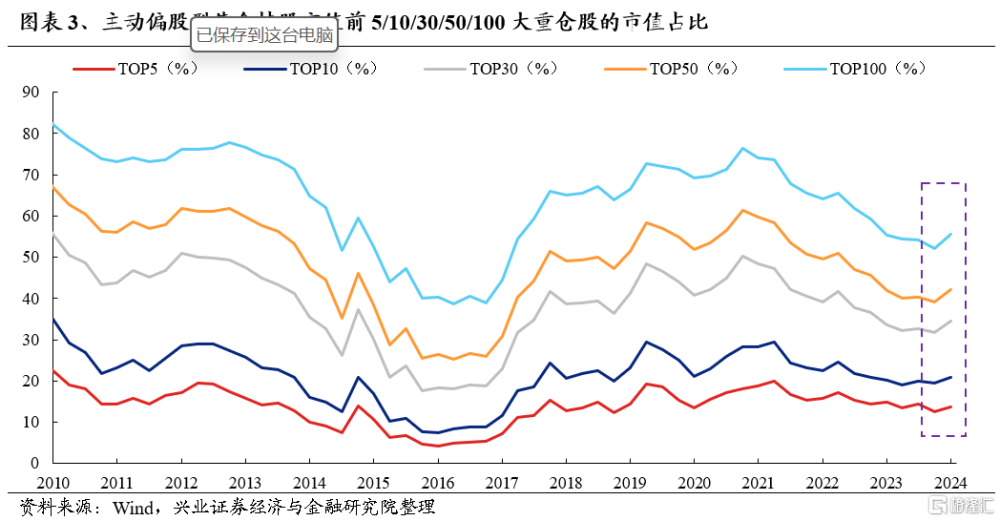

1、主動基金持倉“分久必合”,重新聚焦龍頭。參考基金一季報,從重倉股分布看,基金持倉的集中度再次提升。興業證券在年度策略中對於2024年持倉“分久必合”、從“分散”到“集中”的分水嶺即將出現的判斷已在驗證。

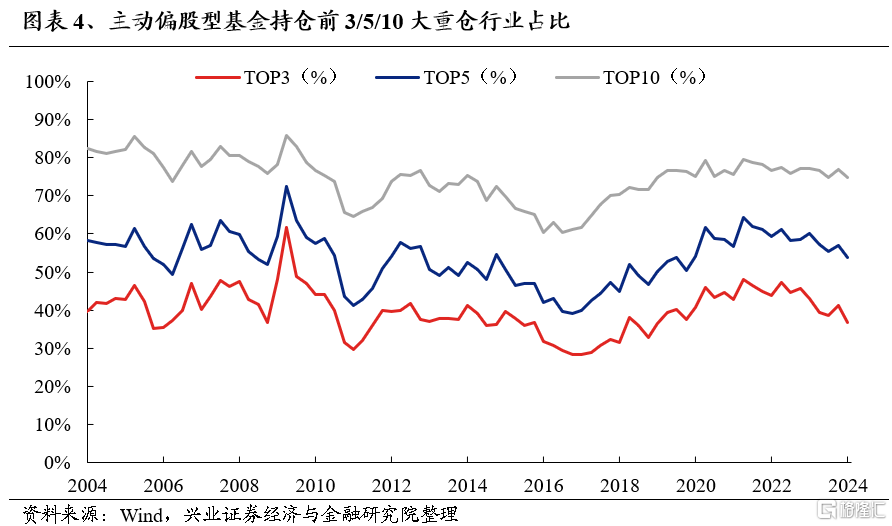

首先,參考歷史經驗,基金持倉的集中度大概每3~4年出現一次趨勢性的變化。本輪公募基金的倉位集中度從2020年底見頂以來,至2023年底已連續回落3年。而當前,根據最新的2024年一季度基金季報數據,興業證券觀察到,主動偏股型基金持股市值前5/10/30/50/100的重倉股佔全部重倉股持倉市值的比重分別較上一季度提升1.12 pct、1.42 pct、2.91 pct、3.06 pct、3.40pct。新一輪持倉從“分散”到“集中”、從市值下沉到聚焦龍頭的轉折點或已出現。

並且,從行業的角度來看,主動偏股基金前3/5/10大重倉行業持倉佔比卻分別較上一季度下降4.24 pct、3.16 pct、2.02 pct。個股集中度提升,而行業重倉集中度回落,顯示市場更傾向於從各個行業中尋找優質龍頭資產,而非聚焦某個行業賽道。

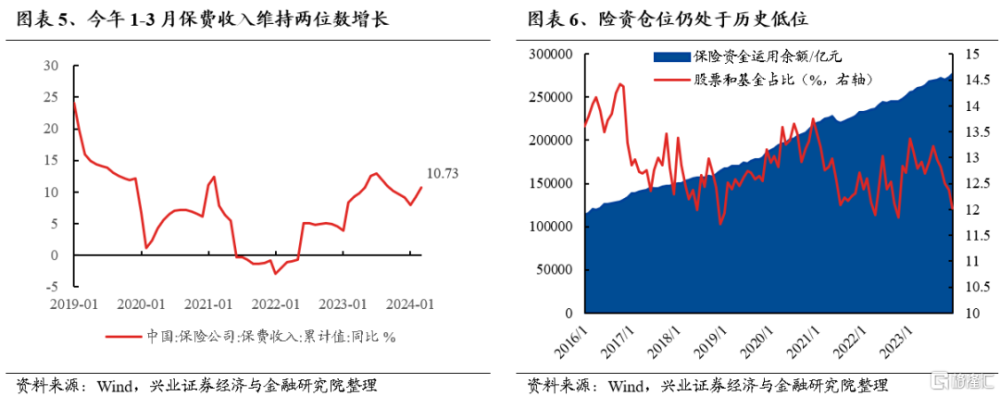

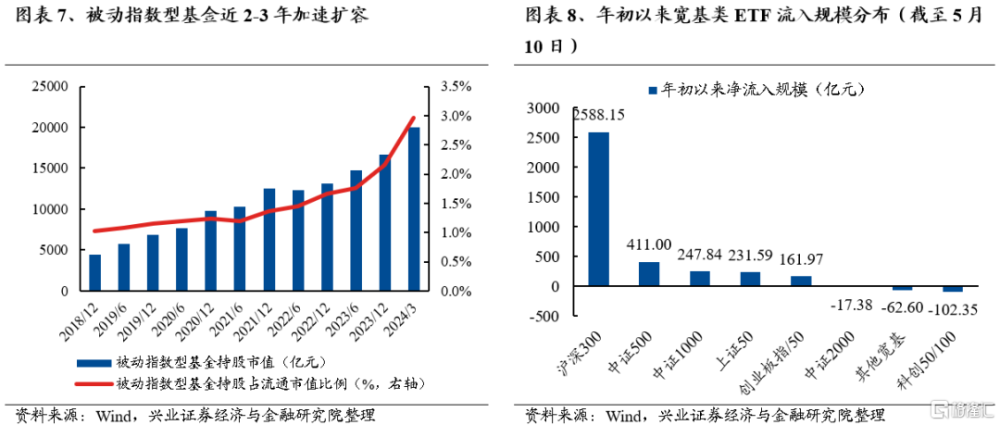

2、ETF和險資是今年重要的邊際增量資金,也帶動市場進一步聚焦龍頭白馬、核心資產。截至5月10日,今年以來股票型ETF淨流入3273.64億元。這其中,滬深300指數ETF是最重要的增量來源。與此同時,截至2024年3月,保險公司累計保費收入維持兩位數的增長,也帶動險資繼續流入。

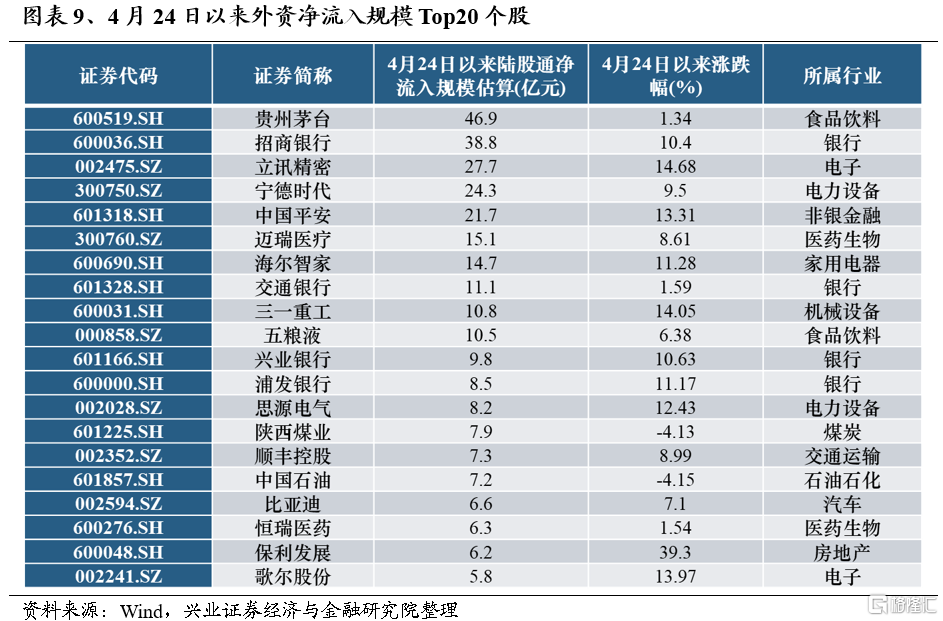

3、近期外資大幅入場,並依然聚焦龍頭,與國內各類機構形成共振。行業層面上,近期北上資金主要加倉銀行、食品飲料、有色金屬、醫藥生物等板塊。個股層面,加倉也集中在貴州茅台、招商銀行、寧德時代、立訊精密等龍頭白馬。

因此,隨着核心資產統一战线重塑,興業證券在2024年度策略中——“核心資產主线回歸”的判斷,也愈加清晰明朗。

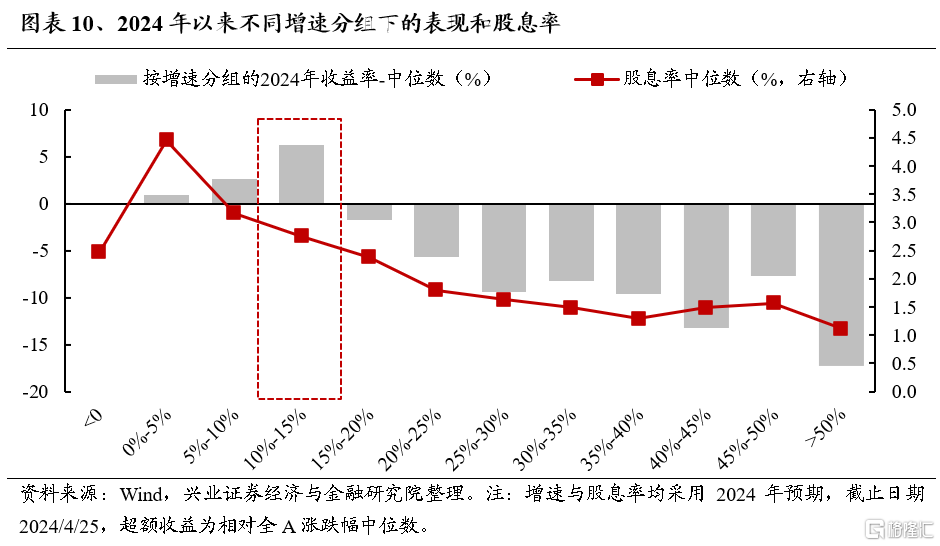

四、“15+3”:新時代的核心資產

今年以來市場出現了紅利、AI、出海、資源等比較鮮明的主线,但如果換個視角,從財務指標出發,興業證券發現“15+3”資產是今年以來市場表現最好的資產類別。根據2024年預期增速將全A分成12組,今年以來超額收益最顯著的一組落在10%-15%區間,超額收益高達21.6%,這組增速區間對應的股息率爲2.8%,恰好符合了15%左右增速+3%左右股息率的特徵。而去年表現最強的啞鈴型的兩端今年以來的累計收益率並非最高,尤其是高增速的一端。高股息資產(0%-5%增速+股息率4.5%、5%-10%+股息率3.2%)表現略遜色於“15+3”,高增速資產大幅跑輸,且增速越高,跑輸的幅度越大。

“15+3”資產是更順應這個時代的核心資產:

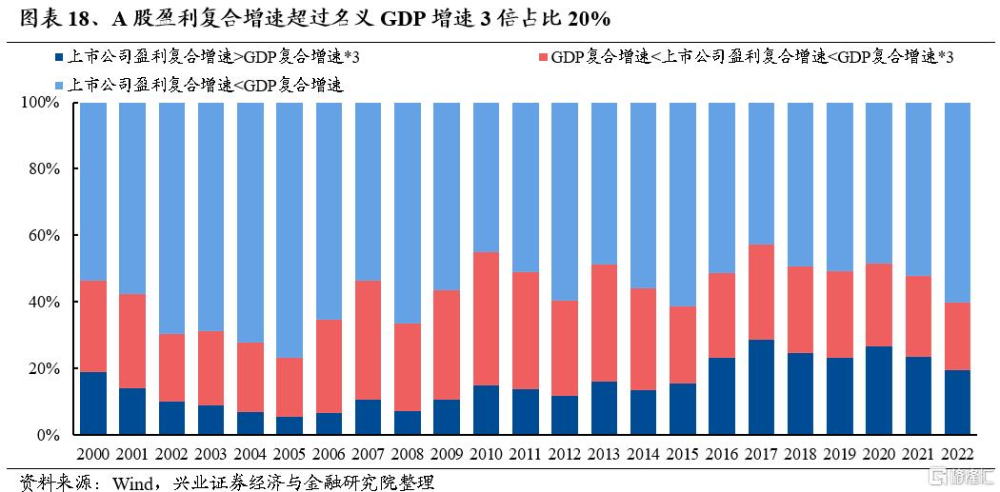

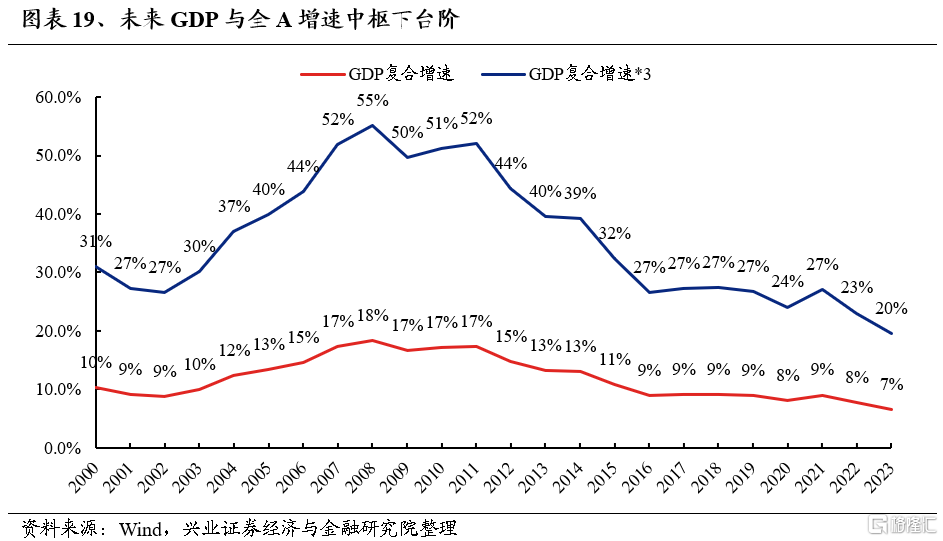

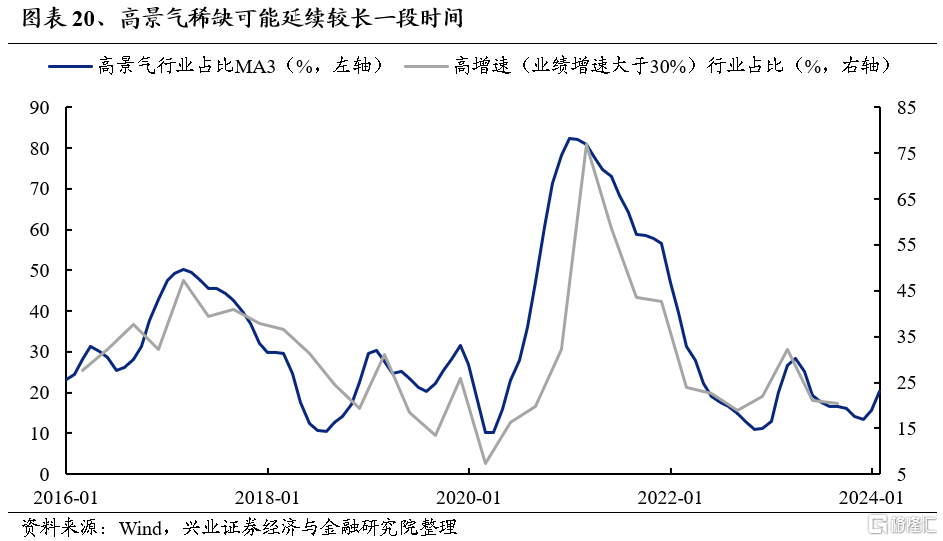

一是高質量時代,“15%增速”已屬佼佼者,高景氣需要向下找穩定性。過去,經濟增速中樞較高,高增長並不稀缺,投資者傾向於將30%以上增速的行業定義爲高景氣、高增速。但隨着經濟從高增長向高質量轉換,高增長將變得稀缺,未來對增速的要求必然會降低、但對穩定性的要求會提升,能夠維持15%的長期復合增速已屬佼佼者。上市公司盈利五年復合增速超過名義GDP增速三倍的數量佔比基本在20%,如果未來名義GDP增長中樞在5%,那么意味着同期盈利復合增速超15%已屬於佼佼者。

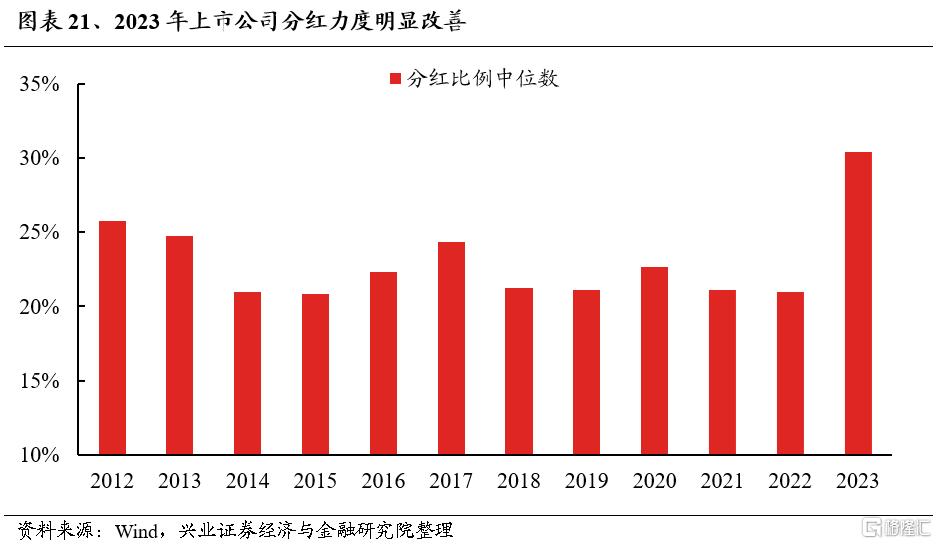

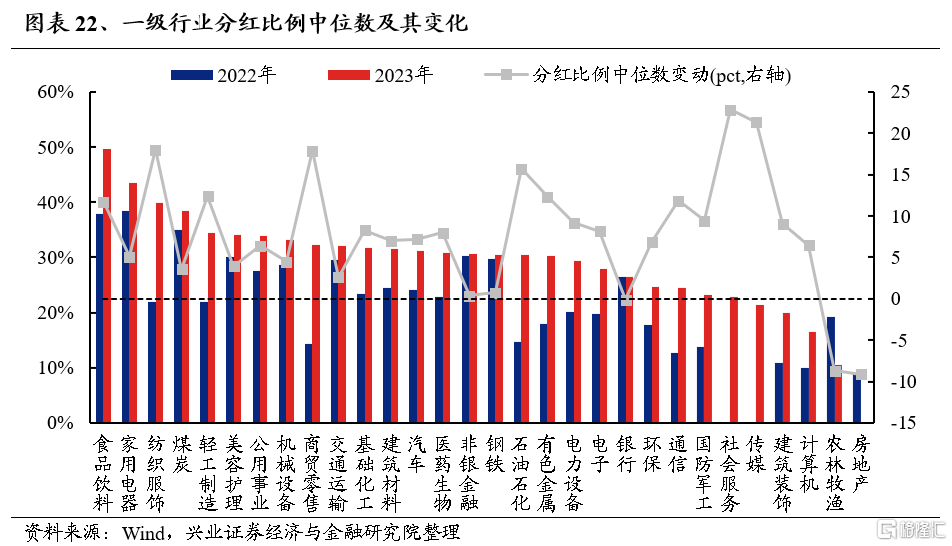

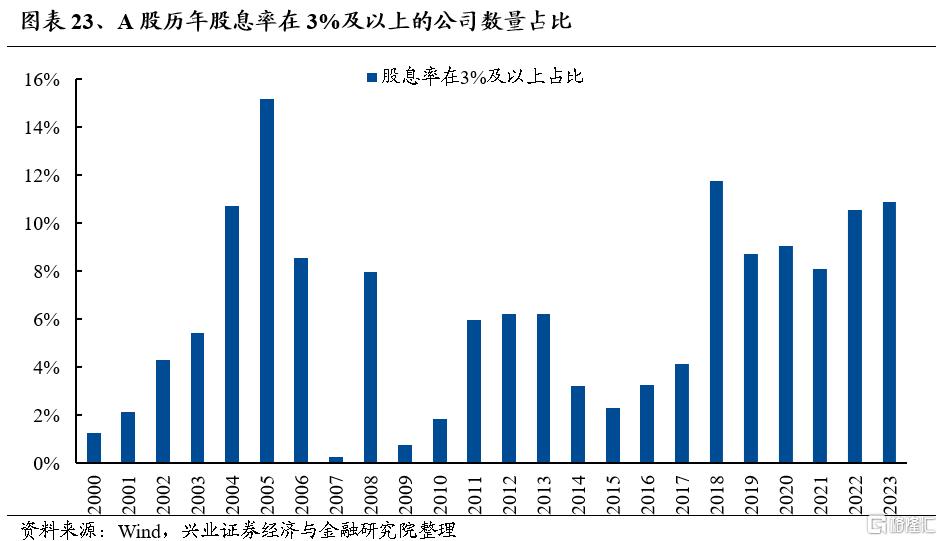

二是高分紅時代,“3%股息率”將不再稀缺,高股息需要向上找彈性。2023年全A分紅比例中位數爲30.37%,較2022年的20.96%大幅提升9.41pct。且分紅率提升不僅僅局限在增速較低的行業中,正在向更多行業擴散。未來隨着監管引導分紅率的提升,超過3%股息率的個股數量可能迎來擴容,3%提供了保底收益率。當具備一定成長性的行業同時又具備高分紅的特徵,其在穩定性的基礎上又具備了向上的彈性。

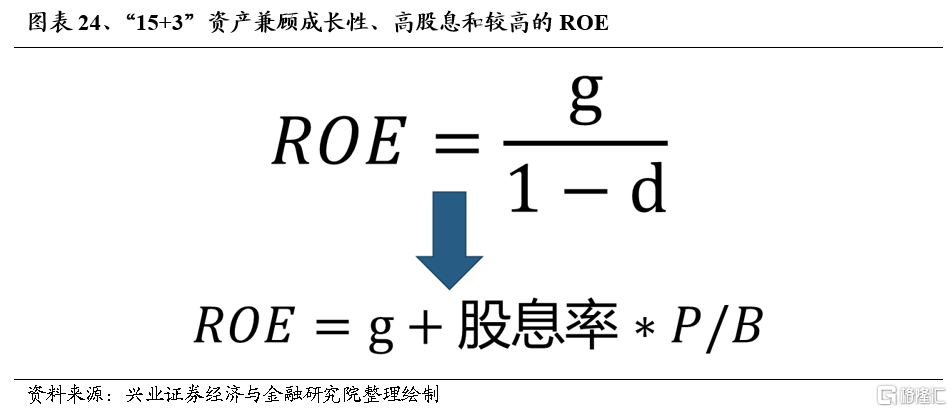

三是高勝率投資時代,“15+3”資產隱含着較高的ROE水平和確定性的回報。在永續經營假設下,ROE=g/(1-d),維持穩定的ROE,一方面來自分子端增長率,另一方面來自分母端分紅或回購。如果15%左右增速+3%左右股息率,也隱含着15%+3%*PB的ROE水平,回報率較高且穩定。興證策略春節提出“高勝率投資:大波動後的共識”,在經歷實體經濟與資本市場的波動後,對確定性的共同追求使得高勝率資產成爲共識。“15+3”資產具備一定的成長性、又有高股息保底,隱含着較高的ROE,這類資產提供了確定性的回報率,是這個時代下天然的高勝率資產。

“15+3”資產提供了簡單、明確的篩選標准,篩選條件如下(“15+3”基礎上放寬):

1)中證800成分股,市值不低於300億;

2)2024Q1、2024E、2025E淨利潤增速不低於10%;

3)2023年股息率不低於2.5%;

“15+3”資產標的池共33只,具體名單歡迎聯系興證策略團隊獲取。

五、5月行業配置建議

5.1、5月重點行業推薦:食飲、電新、光模塊、電子、港股互聯網

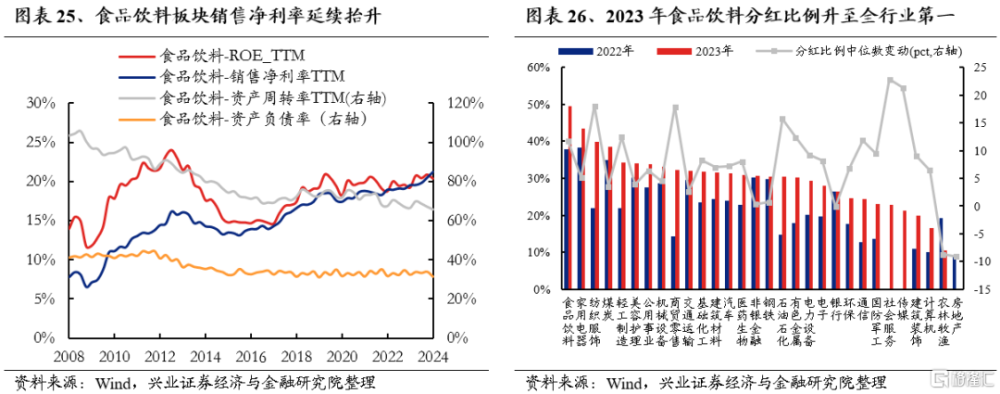

1、食品飲料:財報彰顯盈利韌性,高分紅比例+估值低提供高安全邊際

年初以來市場對於消費復蘇力度一度產生分歧,但最新財報顯示,食品飲料板塊穩定增長、高盈利能力的屬性持續印證,同時分紅比例也處於全行業之首。考慮到當前板塊估值處於相對低位,後續隨着消費復蘇持續得到驗證、CPI有望觸底回升,板塊值得重點關注。

2、電力設備及新能源:悲觀預期有望修復,關注出海+困境反轉邏輯

前期投資者對於板塊的盈利能力、增速等問題產生較大分歧,但近期相關擔憂因素已在逐步緩解:一方面,電網受益於海內外需求高增,尤其是外需強勁持續得到驗證;另一方面,鋰電、光伏等環節的供需矛盾已在逐步緩解,後續產業鏈各緩解盈利能力也有望逐步修復,困境反轉可期。

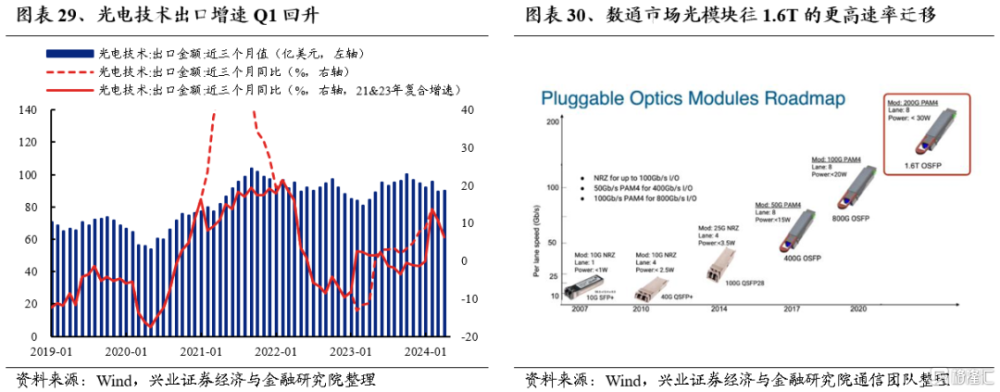

3、光模塊:大廠資本开始大幅提升,明年1.6T有望超預期

業績披露期結束,TMT板塊風險偏好有望提升,光模塊作爲其中景氣確定性強、業績彈性大的方向之一有望受益。產業鏈多環節驗證明年1.6T光模塊有望超預期,近期海外大廠的AI資本开支也大幅提升,未來增長確定性進一步加強。

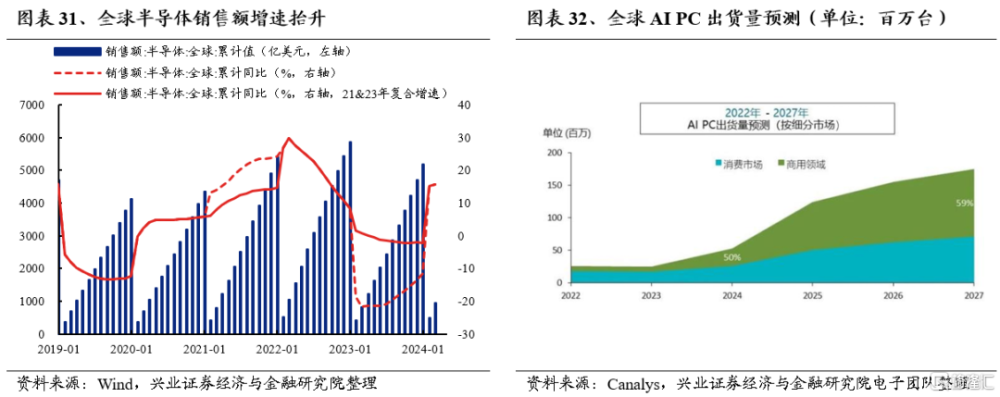

4、電子:全球消費電子周期回升,AI算力建設提速支撐核心環節景氣

除了光模塊以外,電子板塊同樣是TMT中業績復蘇確定性較高、受益於AI浪潮的重要方向。一方面,智能機+筆電等終端需求回升有望拉動產業鏈景氣度持續復蘇;另一方面,AI帶動的算力需求爆發也會繼續催化基礎設施相關環節。

5、港股互聯網:壓制因素緩解+估值低位帶來正反饋,後續仍具修復彈性

壓制因素緩解疊加估值低位,港股互聯網板塊仍具備向上彈性。近期港股互聯網板塊連續大漲,主因海內外的壓制因素迎來明顯緩解。國內方面,經濟數據的回暖和政策的決心近期正在扭轉投資者對於內需修復的預期,港股互聯網板塊受國內內需影響較大,因此受到較大提振。海外方面,美聯儲降息預期升溫對於港股市場具有一定提振。此外,日本等部分前期較爲活躍的亞洲市場近期表現平平,或帶動部分外資回流估值處於較低水位的港股市場,尤其是港股互聯網板塊。參考過去兩年歷次港股市場修復的行情,港股互聯網均爲彈性較大、持續性較好的重要方向之一。考慮到當前海內外利好催化持續、港股互聯網板塊估值仍然處於偏低位置,5月港股互聯網仍然是行情修復中的重要彈性方向。

5.2、5月多維行業比較

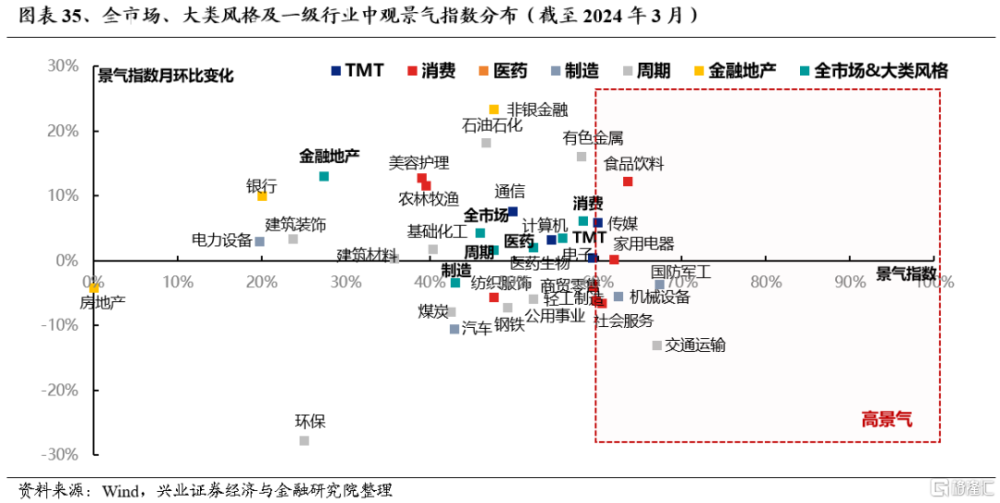

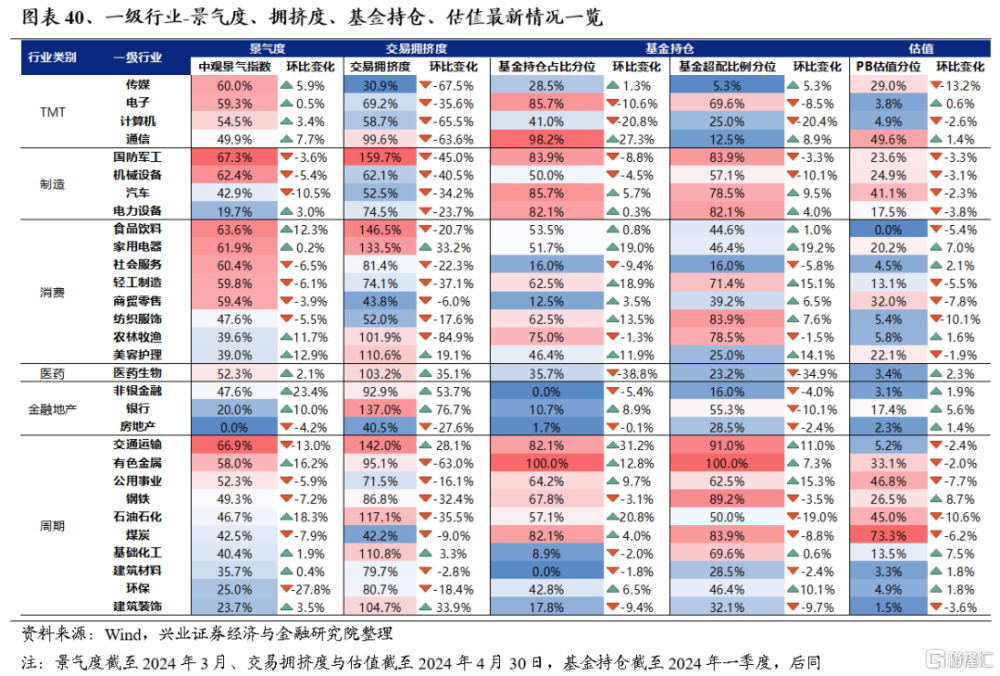

1、中觀景氣

景氣維度主要基於【188景氣跟蹤框架】對各行業景氣水平進行觀察和比較。188景氣指數是興業證券獨家構建的刻畫細分行業、大類風格以及市場整體景氣水平的重要指標,依據188個行業、共1000+核心中觀指標聚合而來,每月跟蹤市場景氣趨勢及變化。

結合最新中觀數據,一級行業層面,多數行業景氣指數環比提升,其中景氣度處於較高水平同時環比提升的行業主要包括食品飲料、傳媒、家用電器。

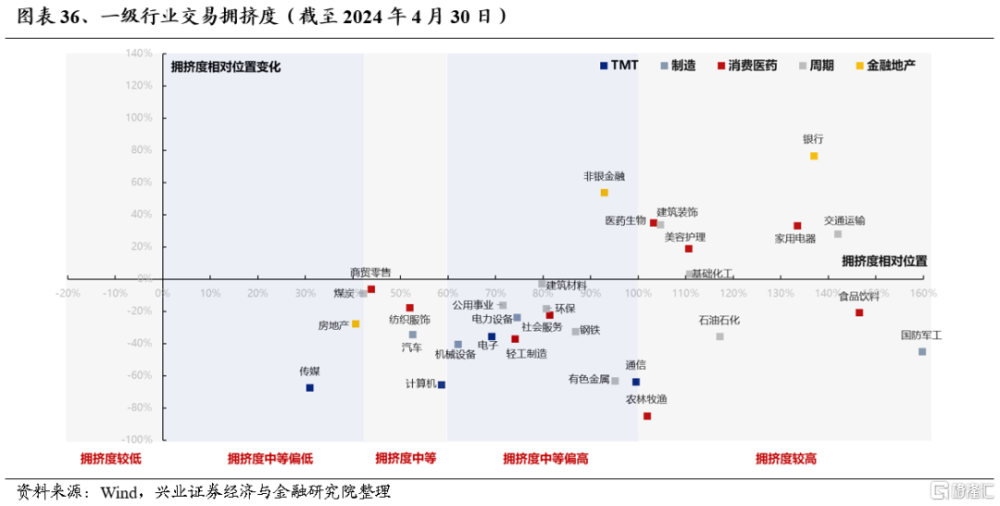

2、交易擁擠度

擁擠度是興證策略團隊獨家構建的反映熱門賽道交易情緒的重要指標,由量能、價格、資金、分析師預測四大維度、七大指標合成而來,量化跟蹤市場情緒變化,對於股價短期走勢有較強指示意義。

一級行業層面,近一個月多數行業交易擁擠度有所消化,其中擁擠度相對較低的行業包括傳媒、房地產、煤炭、商貿零售、紡織服飾、汽車等。

3、基金持倉

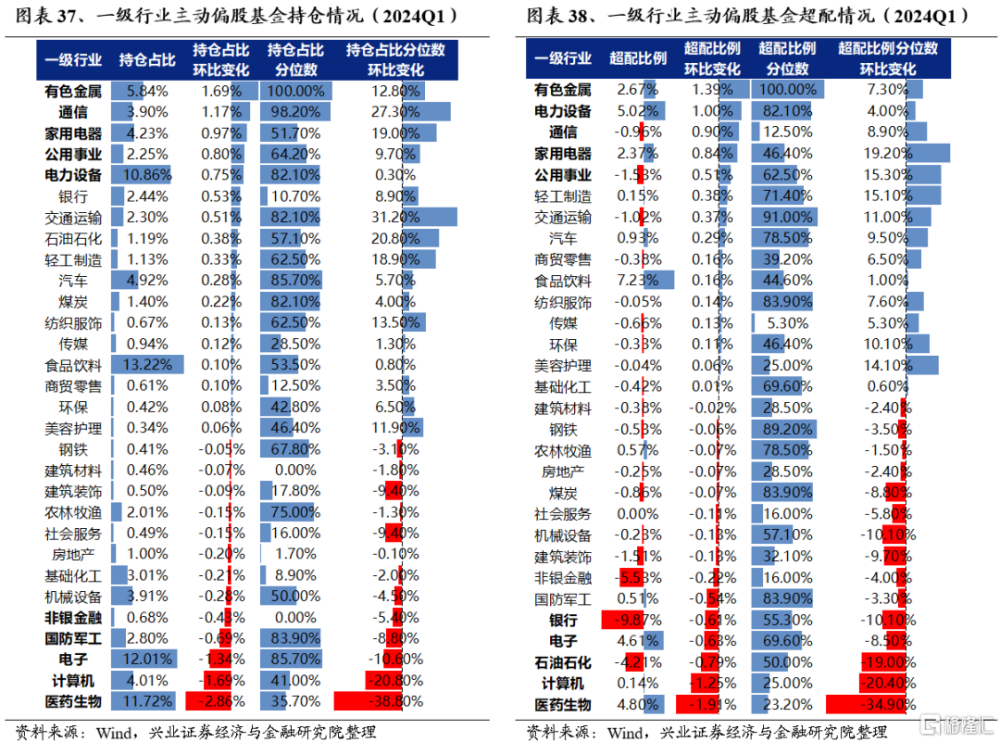

根據最新披露的基金一季報,從一級行業的配置情況看,有色金屬、通信、家用電器、公用事業和電力設備倉位提升幅度居前,這五個行業也是超配比例環比提升最多的行業,其中有色金屬倉位已處於2010年以來最高水平,通信倉位也接近歷史高位,但相較於行業市值佔比仍屬於低配。

與此同時,醫藥生物、計算機、電子、國防軍工和非銀金融倉位回落幅度居前,而從超配情況看,銀行和石油石化超配比例回落幅度相較國防軍工和非銀金融更爲明顯。

4、估值水平

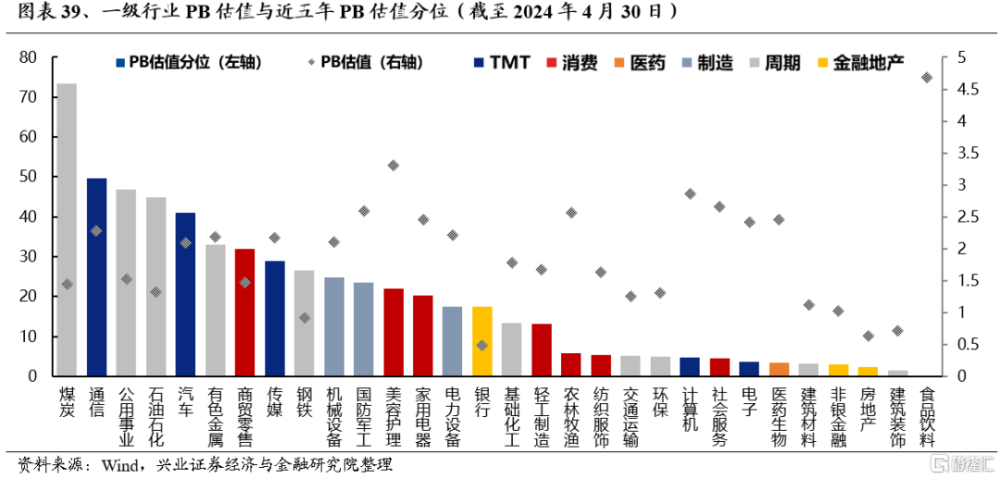

估值維度主要考察行業PB估值近五年分位數。一級行業層面,30個行業中有23個行業PB估值分位數低於30%,其中煤炭、通信、公用事業、石油石化和汽車估值分位相對較高,食品飲料、建築裝飾、房地產、非銀金融和建築材料估值分位相對較低。

5、一級行業比較信息匯總

風險提示

關注經濟數據波動,政策超預期收緊,美聯儲超預期加息等。

注:文中報告節選自興業證券於2024年5月19日發布的《地產政策落地後,是核心資產的春天——A股策略展望》,分析師 :張啓堯 S0190521080005;胡思雨 S0190521110003;張勳 S0190520070004;吳峰 S0190510120002;楊震宇 S0190520120002

標題:興證策略:地產政策落地後,是核心資產的春天

地址:https://www.iknowplus.com/post/109012.html