地產股是否反轉,決定因素是什么?

目前較多房地產上市公司估值在0.3-0.7倍PB之間,從長遠來看,我們判斷房地產行業存量依然還有較大的更新替換需求,後續如果地產行業正常化,战略上估值修復空間較大。但投資者比較困惑的是賠率高,但勝率難定,擇時較難。我們認爲地產股勝率和擇時取決於現金流和銷售。(1)參考2014-2015年去庫存的經驗,如果後續房地產企業總現金流企穩,則大概率由反彈升級爲反轉。2014-2015年房地產政策寬松期間,也提出了去庫存的政策。從股價表現來看,房地產行業的超額收益始於2014年,但房地產銷售同比回正是2015年Q1,股價表現領先銷售較多,背後很重要的原因之一是,政策變化後,房地產企業的總現金流結束下滑穩定住了。(2)參考美國次貸危機後的經驗,從2005年Q4美國房地產銷售見頂回落,銷售下降3年後,2009年Q1銷售开始企穩,對應房地產行業也見底並有明顯的超額收益。房地產銷售企穩的前兩年(2009-2010),地產銷售出現二次探底,但股價在第一個銷售底的時候已經見底,第二個銷售底之後反而超額收益很小,房價开始上漲後,房地產股的超額收益反而結束了。這一次房地產銷售下降已經3年了,如果不是日本的情形,而是美國的情形,銷售也有逐漸底部企穩的可能,這一點還需要時間驗證,我們認爲當下驗證地產企業現金流情況更重要。

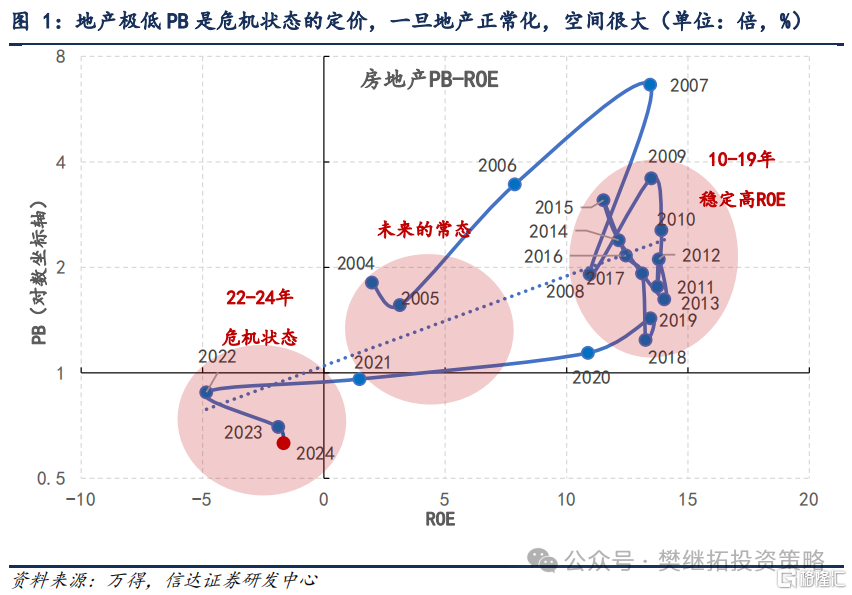

(1)战略上,地產股機會較大,關鍵是確定何時走出危機模式。2007-2019年,房地產行業ROE長時間維持在10-15%的範圍內,2020年之後,ROE急速下降到負值,同時PB也快速回落到1倍以下,目前較多房地產上市公司估值在0.3-0.7倍PB之間,隱含的是對房地產企業現金流風險的較大擔心。鑑於未來長遠來看,我們判斷房地產行業存量依然還有較大的更新替換需求,房地產行業ROE大概率某些時候是要回到正值。如果以散點圖分布來看,未來PB至少要從現在0.6倍左右的水平擡升到1-1.5倍,战略上估值修復空間較大。战術上,我們認爲分成兩步,第一步觀察政策變化後,房地產企業流動性危機能否根本性緩解,第一步完成房地產PB大概率可以修復到接近1倍。第二步,觀察地產銷售回升和地產經營正常化,這一步完成後,地產的PB大概率會進入1-2倍的範圍內波動。

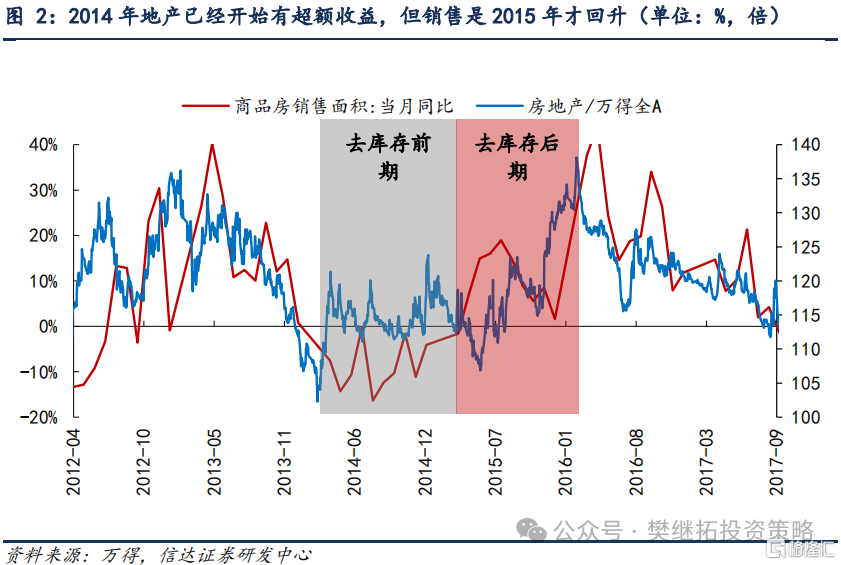

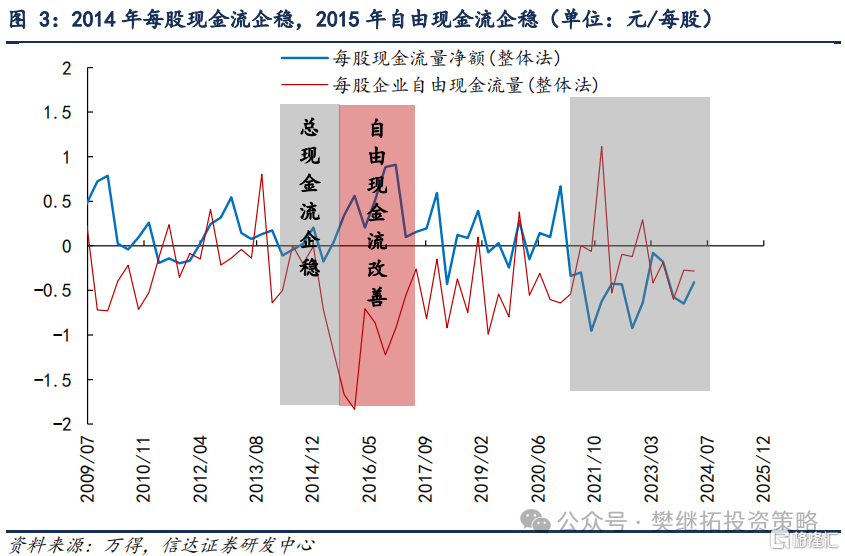

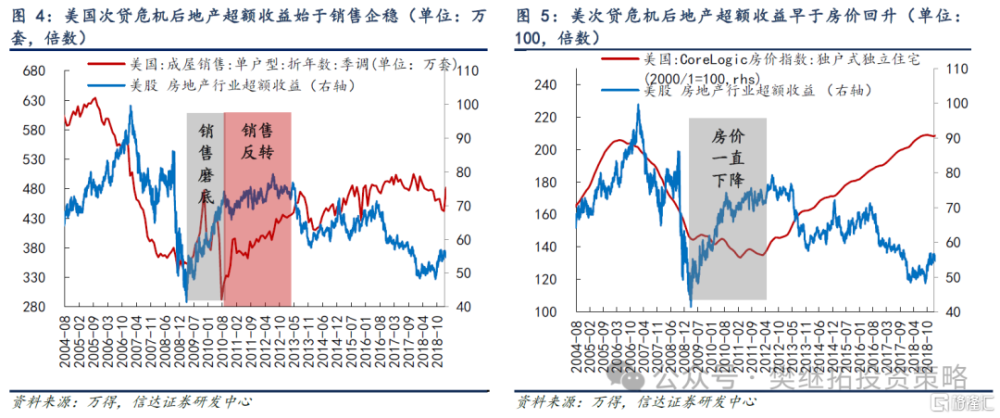

(2)參考上一次國內地產去庫存的經驗,地產股見底需觀察企業現金流,而不是銷售。2014-2015年房地產政策寬松期間,也提出了去庫存的政策。從股價表現來看,房地產行業的超額收益始於2014年,但房地產銷售同比回正是2015年Q1,股價表現領先銷售較多。

2014年地產之所以能有超額收益,背後很重要的原因之一是,政策變化後,房地產企業現金流惡化的情況开始緩和,雖然反映正常經營的自由現金流依然不好,但總現金流逐漸穩定,2015-2016年總現金流大幅回升。2020年以來的這一次房地產銷售下降,總現金流和自由現金流都較差,我們認爲新一輪政策後,銷售改善估計需要比較長時間,但如果能通過商品房收儲、土地回收等新的去庫存政策改善企業的現金流。地產股存在進入第一階段上漲的可能性。

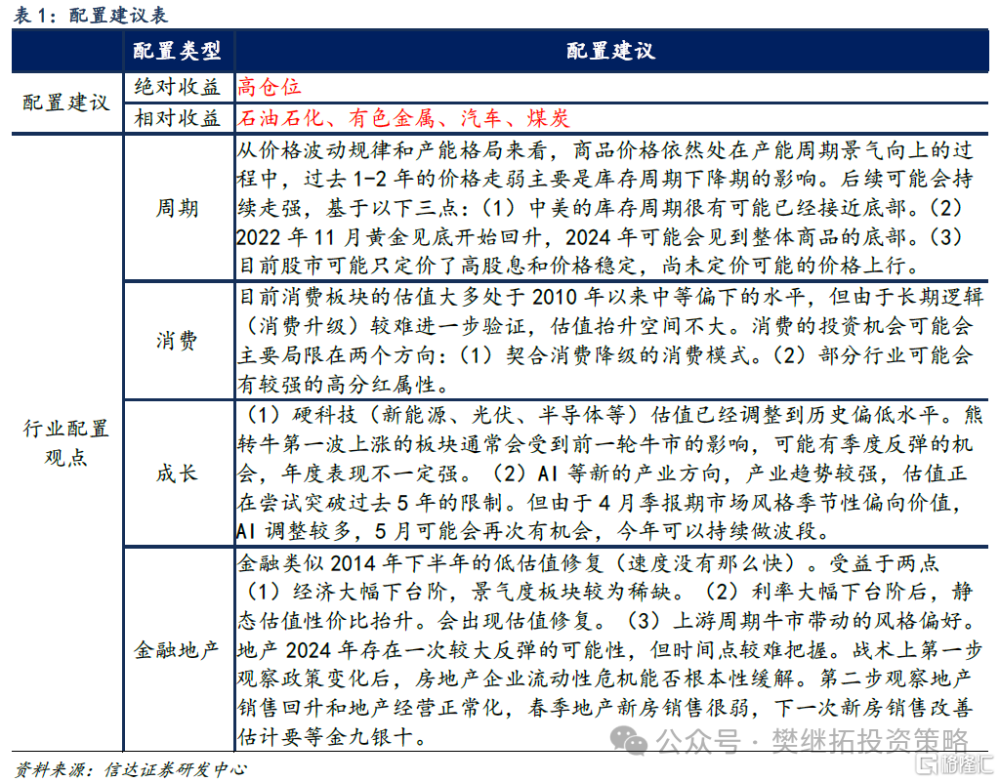

(3)美股次貸危機後,地產股超額收益出現在銷售底部震蕩期,房價上漲期行情已經結束。參考美國次貸危機後的經驗,從2005年Q4美國房地產銷售見頂回落,銷售下降3年後,2009年Q1銷售开始企穩反轉,對應房地產行業也見底並有明顯的超額收益。我們這一次房地產下降已經3年了,如果不是日本的情形,而是美國的情形,銷售有逐漸底部企穩的可能。美國次貸危機後,房地產銷售企穩的前兩年(2009-2010),地產銷售剛回升不到1年後,還有二次探底,直到2010年底才真正穩定下來進入趨勢性回升,但股價在第一個銷售底的時候已經見底,第二個銷售底之後反而超額收益很小,房價开始上漲後,房地產股的超額收益反而結束了。

以此來看,這一次地產股的行情,起點可能是地產企業通過去庫存實現現金流改善,加速點可能是銷售企穩反彈,終點可能是房價企穩回升。

(4)短期A股策略觀點:年度上漲趨勢沒有完成,但第一波輪動式估值修復可能已經到達尾聲。市場的年度反轉已經確立,背後主要是兩個原因:(1)房地產下滑對各行業盈利的負面影響逐漸達到尾聲,2月5日A股整體PB歷史最低,但整體ROE並不是歷史最低,股市已經充分定價了大部分宏觀悲觀預期。(2)新國九條政策將會系統性改善股市的供需結構。從歷史經驗來看,熊轉牛第一波上漲大多持續1個季度左右,以估值修復爲主,此時大部分板塊業績並沒有改善。但如果漲到第二個季度,則大多需要明確的盈利改善或居民增量資金,這些因素還需要酝釀,當下有可能是第一波估值修復的尾聲。交易層面的特徵是:(1)第一波估值修復所有板塊都要輪漲一遍,現在已經輪動到最晚的房地產行業了。(2)近期私募和外資補倉比較快。(3)經濟在庫存周期底部剛企穩,改善一般會比較慢,後續一個季度,基本面變化可能趕不上投資者預期的變化,由此帶來波折。

年度建議配置順序:上遊周期>汽車汽零、出海>金融地產>AI、老賽道(醫藥半導體新能源)>消費,排序靠前的可能是未來牛市的最強主线。近期地產鏈的強勢,從策略角度來看,有兩個原因:(1)熊市結束後,熊市中跌幅最大的板塊大多會出現一次較大的反彈,新能源和地產是過去2年熊市中,最弱的兩個方向,先後企穩反彈,標志着熊市結束。(2)季度內,2月6日市場反轉以來,高分紅、AI、周期、超跌大盤成長先後反轉,地產鏈反彈之前是位置最低的一類板塊,從輪動的角度,存在着補漲的訴求。

上遊周期股這一次調整主要是短期強勢股補跌,大概率1-2周內會結束。商品價格上行剛從黃金輪到工業金屬,我們判斷離頂點還有1-2年的時間,基本面不需要擔心。對上遊周期的後續展望:(1)上遊周期行情能否持續核心看商品價格。我們認爲價格上漲還處在初段,現在全球經濟短周期(庫存周期)還處在底部,後續隨着庫存周期回升,價格1-2年會持續上漲。(2)強勢股補跌一般1-2周內結束。參考2016-2021年白酒,如果是單純的強勢股補跌,一般1-2周內結束。我們認爲這一次上遊周期可能只會有1-2周波折。(3)什么情況下周期會出現季度調整?參考2016-2021年白酒牛市經驗,如果非熊市,需要同時具備三個條件,基本面出現階段性擔心、且其他行業集中出現基本面邏輯明顯改善、同時市場季度內持續震蕩或下跌。三個條件同時具備時會出現季度調整,我們認爲當下出現季度調整的概率不高。

風險因素:房地產市場超預期下行,美股劇烈波動。

注:本文來自信達證券2024年5月19日發布的《地產股是否反轉,決定因素是什么?》,報告分析師:樊繼拓 S1500521060001,張穎銳 S1500523110004,李暢 S1500523070001

標題:地產股是否反轉,決定因素是什么?

地址:https://www.iknowplus.com/post/109010.html