港股還有多少上漲空間?

摘要

海外中資股市場上周延續漲勢。資金面和風險偏好修復是目前爲止本輪上漲的主要驅動力。資金突然且集中流入所帶來的正反饋式的自我實現,疊加港股市場此前低迷的成交額,共同推動市場反彈,而4月中旬以來20%的漲幅中,風險溢價幾乎貢獻全部。

後續外資流入的空間還有多少?當前資金來源主要以交易型以及部分再平衡需求的區域配置型資金爲主。假設以一季度流出的主動外資作爲區域型資金再平衡需求的近似,第一階段可能流入約50億美元。如果進一步假設全部主動外資從低配轉爲標配,將有望帶來約400億美元流入。

當前關鍵問題是,還有多少上漲空間?假設風險溢價回到2023年初水平,恆指第一階段假設目標點位爲19,000-20,000點,目前已基本接近。市場進一步上漲的動力來自:1)無風險利率進一步回落;2)更爲重要的是盈利增長,我們測算如果2024年盈利增長10%,或將有望推動市場攀升至22,000點,而盈利增長高度依賴後續財政發力力度與進展。

當前基本面的支持不僅有限,近期還在走弱,反映了2月以來財政擴張放緩的滯後影響。4月國內經濟數據整體偏弱,尤其是投資、大件消費和地產市場。地產銷售量價持續偏弱,企業庫存壓力較大,均表明需要進一步政策支持。

相反,對近期政策“組合拳”效果的樂觀預期,反應在了風險溢價的進一步修復上。政策若要有效,尤其是反應到基本面上,整體力度和推進速度尤爲關鍵,而不僅僅是目標。取消房貸利率下限和調降首付比例均有望短期內提振部分剛需,但是政府收儲可能才是關鍵,投資收益能否覆蓋成本是收儲能否廣泛推行的關鍵因素之一。

往前看,更多上漲空間依賴於以下兩方面:1)10年美債利率進一步下行,我們認爲美債利率當前水平已較爲合理,短期也難以爲市場上漲帶來更多貢獻;2)更重要是基本面能否改善,或取決於對症政策即中央政府將加槓杆的力度與速度。配置方面,當前尚未明確的大幅加槓杆可能性,使得我們並不愿意完全拋棄“啞鈴”策略(高分紅+科技成長),徹底轉向順周期板塊。

本輪反彈的動力與空間

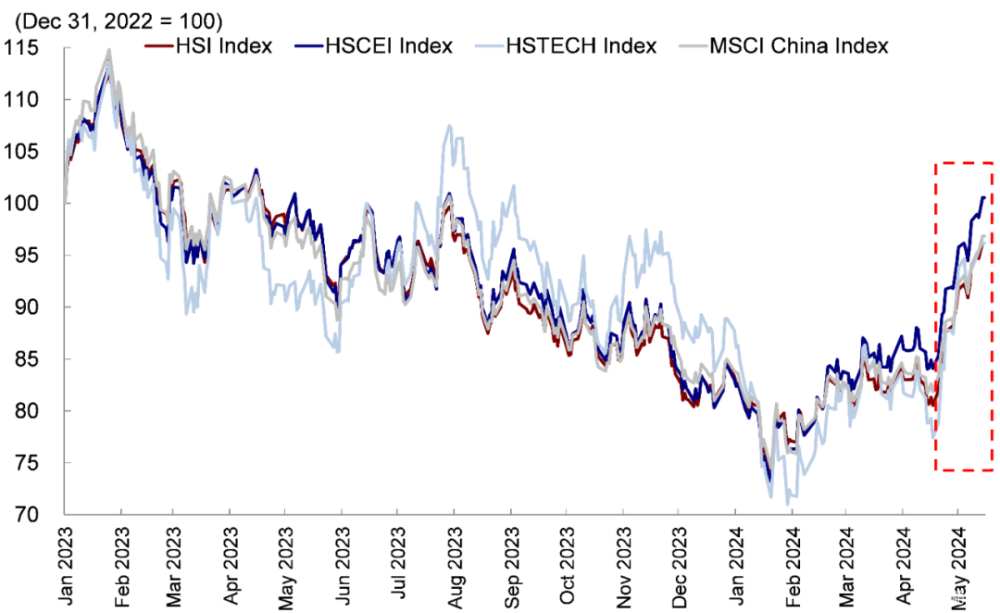

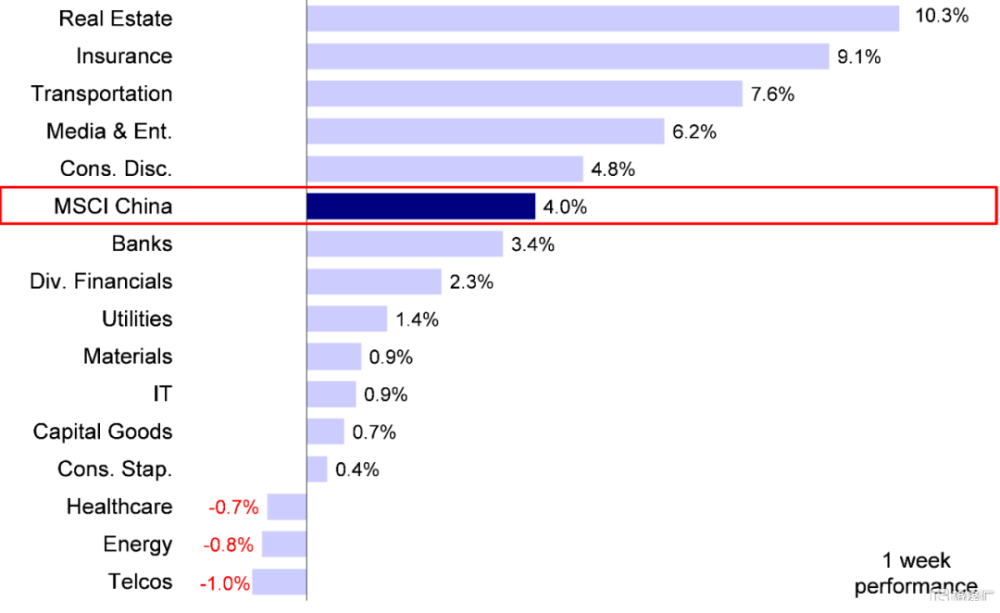

受國內積極政策進展和美聯儲降息預期升溫等利好因素推動,海外中資股市場上周延續漲勢,再度跑贏全球主要市場。主要指數中,MSCI中國指數上漲4.0%,恆生科技指數、恆生國企指數和恆生指數分別上漲3.8%、3.2%和3.1%。板塊方面,房地產、保險和交運板塊跑贏,分別上漲10.3%、9.1%和7.6%,而電信、能源和醫療保健板塊表現落後,分別下跌1.0%、0.8%和0.7%。

圖表:4月中旬以來港股市場連續四周周线收漲

資料來源:Wind,中金公司研究部

圖表:房地產、保險和交運板塊跑贏,而電信、能源和醫療保健板塊表現落後

資料來源:FactSet,中金公司研究部

資金面和風險偏好修復是目前爲止本輪上漲的主要驅動力。4月中旬以來,港股市場連續四周收漲,恆生指數自4月19日底部以來已累計反彈近20%,回到19,600點附近,爲去年8月以來新高。對比依然疲弱的基本面,以及直到近期才密集出台的諸多利好政策,資金突然且集中流入所帶來的正反饋式的自我實現,疊加港股市場此前低迷的成交額,共同推動了近期市場讓人意外的快速反彈。

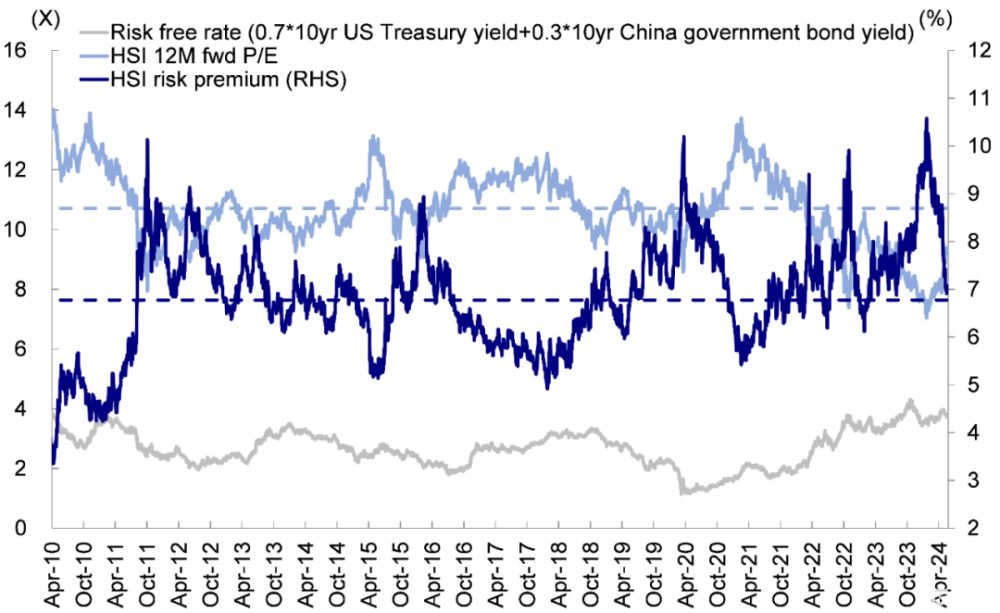

我們拆解市場4月中旬以來20%的漲幅可以發現,風險溢價在20%的上漲中貢獻了幾乎全部漲幅(19個百分點),恆生指數風險溢價目前已回落至2023年3月6.7%左右的水平。相比之下,無風險利率僅貢獻1個百分點(還是由於近期美聯儲降息預期再度升溫推動美債利率下行所致),而企業盈利拖累0.1個百分點。

圖表:風險溢價回落是此輪上漲的主要貢獻

資料來源:Bloomberg,中金公司研究部

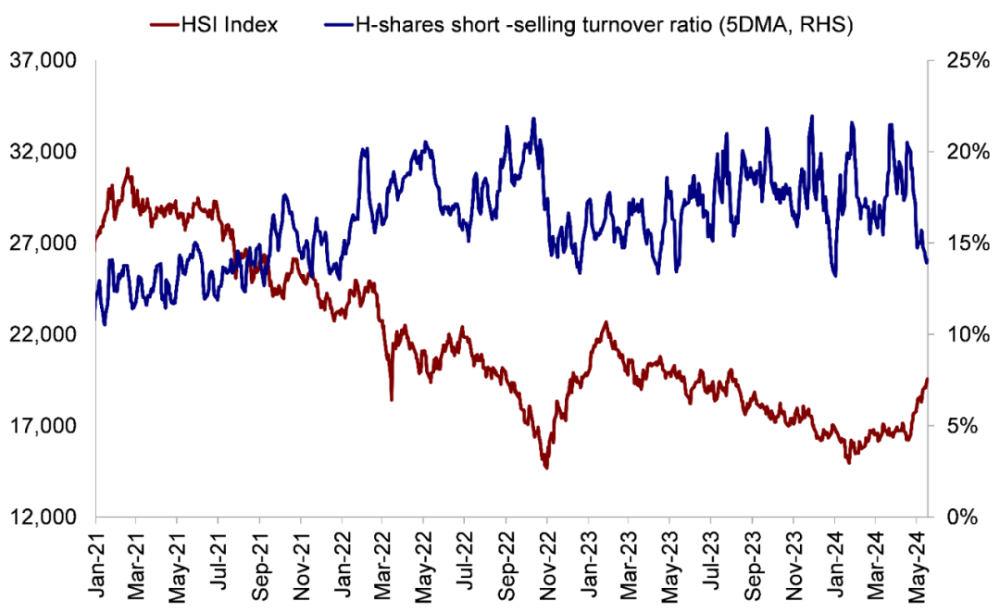

圖表:當前賣空成交佔比在一個月內驟降6ppt至14%

資料來源:Bloomberg,中金公司研究部

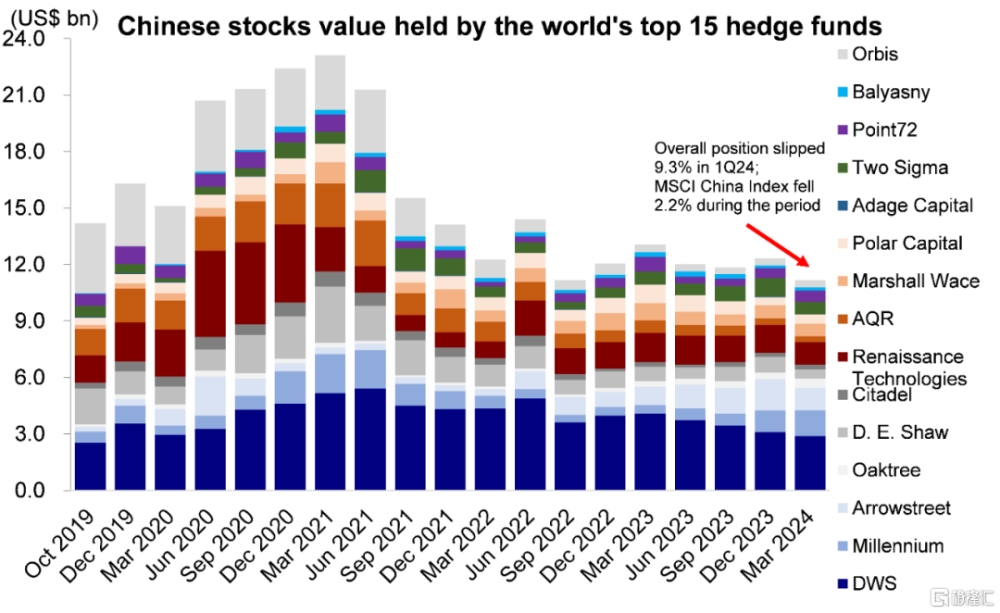

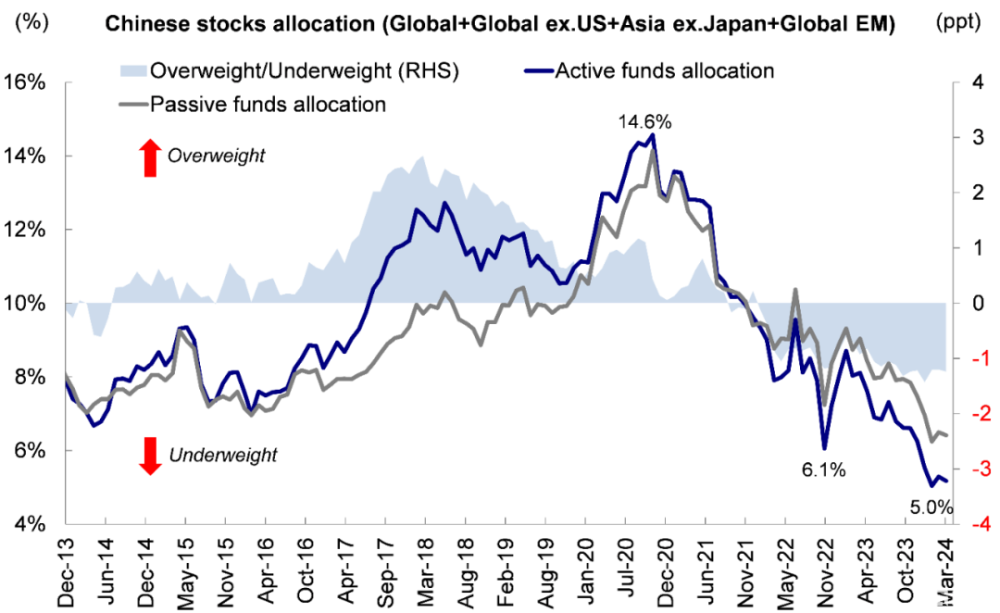

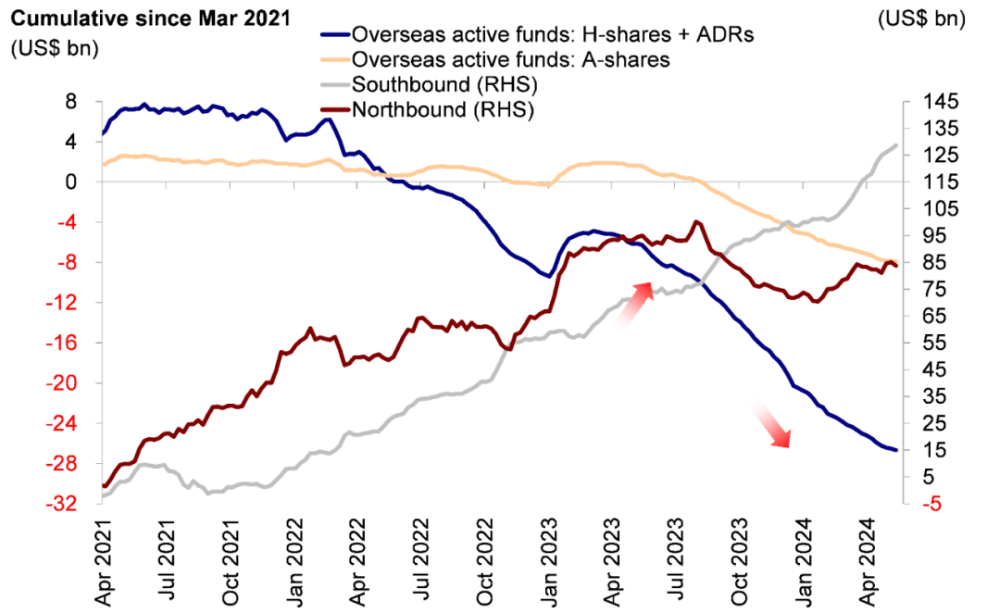

後續外資流入的空間還有多少?當前資金來源主要以交易型資金以及部分再平衡需求的區域配置型資金爲主,例如一部分行動較快的對衝基金或空頭回補的交易型資金(當前港股市場賣空成交佔比在一個月內驟降6%至14%,爲2024年1月以來最低),以及因爲日本等外部市場再波動後重新再平衡回中國市場的本地和區域型配置資金。截至2024年3月,全球各類主動型基金(包括投資範圍覆蓋新興市場、亞洲除日本、全球市場等)對中資股的整體配置比例已經從2020年10月的高點15%降至5%,相比被動型基金也低配了1ppt。此外,截至2024年1季度,雖然部分對衝基金增加了對中資股持倉,但全球頭部對衝基金整體對中資股的倉位環比依然下降9.3%,超過同期MSCI中國指數2.2%的跌幅。

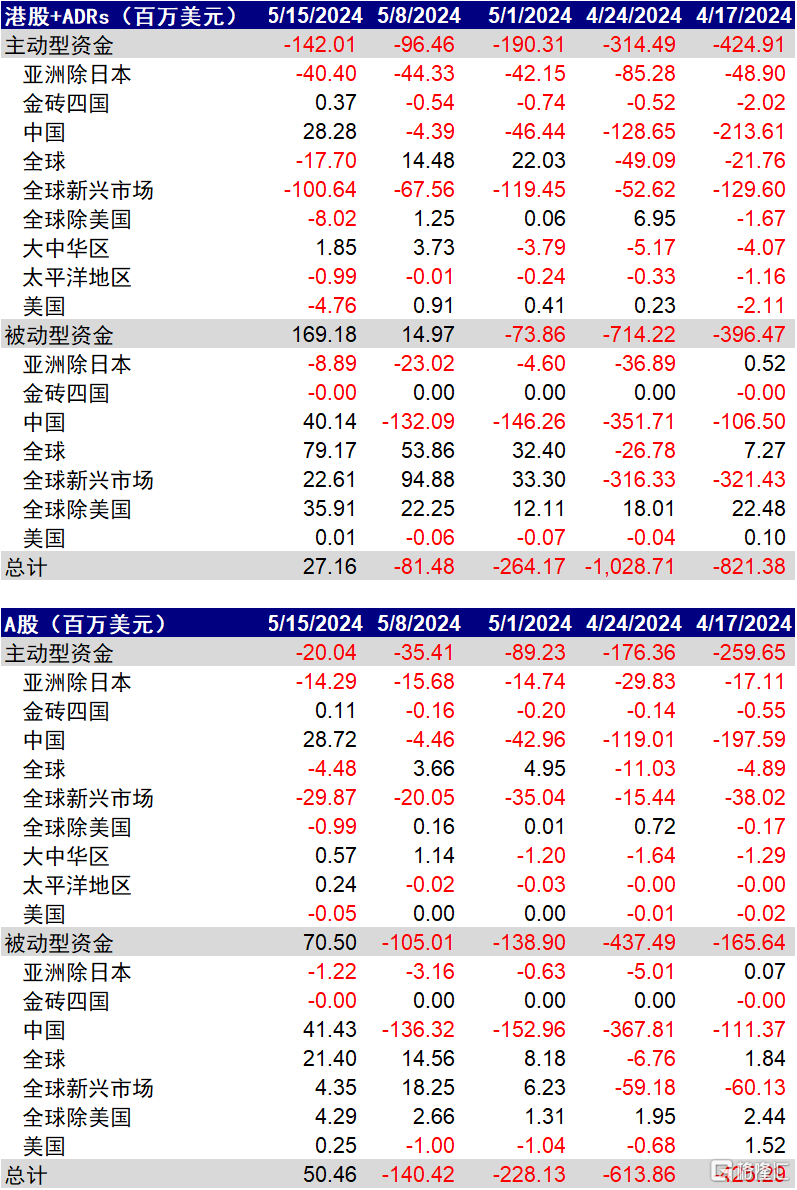

上周最新的EPFR數據顯示,更多區域性外資轉爲流入海外中資股市場,包括主要投資中國、大中華區、新興市場以及全球除美國的基金,尤其是被動資金流入1.7億美元,但海外主動資金流出有所擴大,不排除存在一定獲利回吐。

我們測算,如果假設以今年一季度流出的主動外資作爲部分區域型資金再平衡需求的近似,那么在EPFR口徑下第一階段的流入規模可能約爲50億美元,相當於2023年以來主動外資流出總量四分之一。如果進一步假設上述全部主動外資都從低配轉爲標配中資股,將有望帶來約400億美元的流入,超過2021年以來的流出總額。

圖表:全球頭部對衝基金對中資股的整體倉位一季度環比下降9.3%

資料來源:FactSet,中金公司研究部

圖表:全球主動型基金對中資股的總體配置比例從2020年10月的高點15%降至5%

資料來源:EPFR,中金公司研究部

當前關鍵問題是,還有多少上漲空間?我們在此前報告中指出,考慮到市場近期漲幅全部由風險偏好改善貢獻,假設風險溢價回到2023年初市場高點的水平,恆生指數第一階段假設的目標點位爲19,000-20,000點,目前已經基本接近。

接下來,市場進一步上漲的動力來自:

1)無風險利率進一步回落,主要取決於美聯儲降息預期變化推動長端美債利率下行,例如上周10年期美債利率回落對指數漲幅貢獻0.5%;2)更爲重要的是盈利增長,我們測算如果2024年盈利增長10%,或將有望推動市場攀升至22,000點,而盈利增長有高度依賴後續財政發力力度與進展。

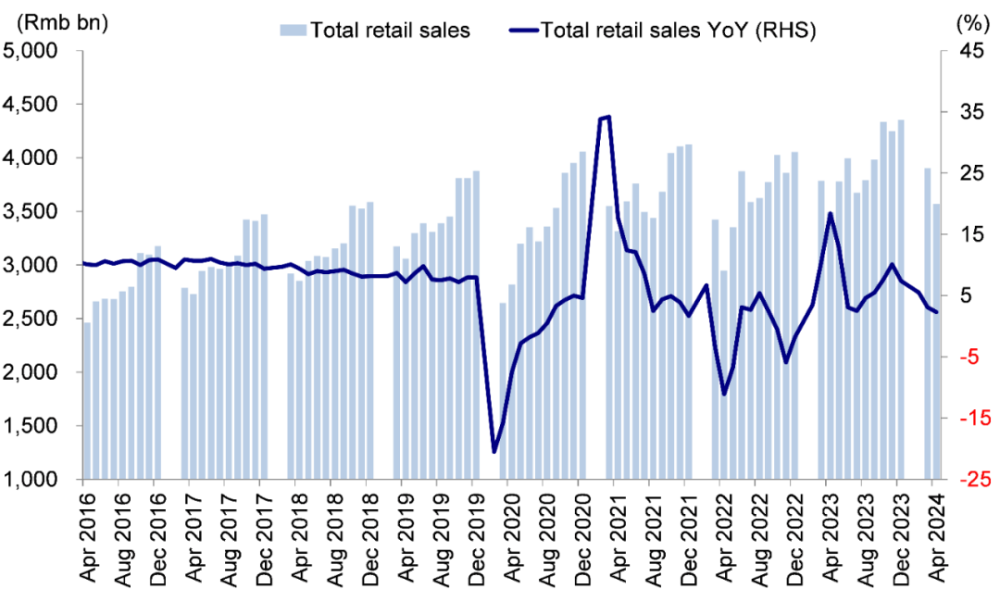

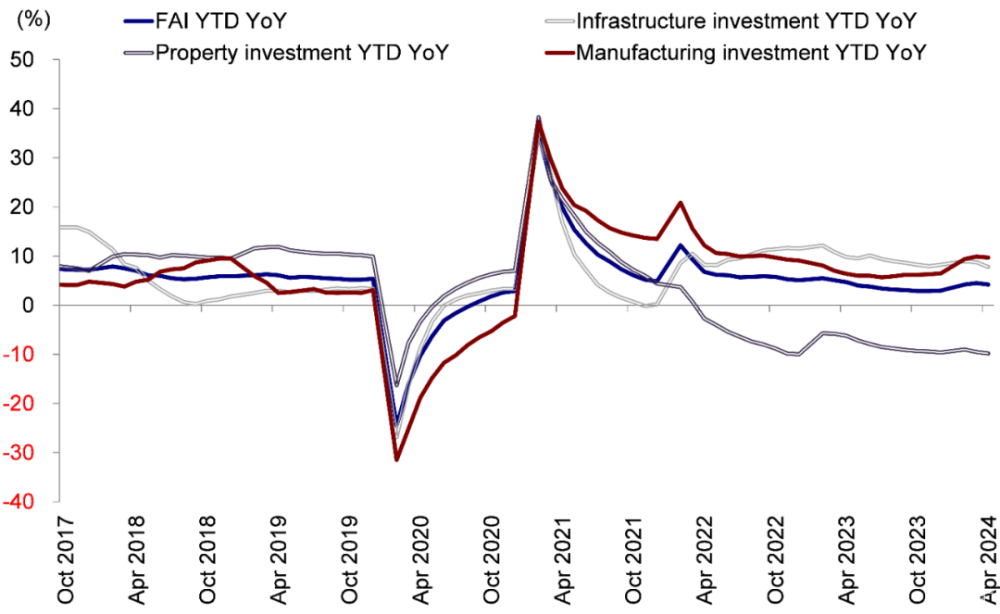

不過基本面的支持不僅有限,近期還在走弱,反映了2月以來財政擴張放緩的滯後影響。4月國內經濟數據整體偏弱,尤其是投資、大件消費和地產市場:

1)生產:4月工業增加值同比實際增長6.7%(vs. 3月同比實際增長4.5%),五一假期錯位基數較低,高技術制造業同比增長11.3%和出口交貨值同比增速躍升是主要支撐,而服務業生產指數同比增長3.5%,慢於3月的5.0%;

2)消費:社零增速承壓,4月同比增長2.3%較3月的3.1%放緩,環比增長0.03%與3月基本持平,其中汽車零售同比下滑5.6%是主要拖累,假期錯位有一定影響,尤其是今年以來假期與平日居民消費熱情的分化進一步加劇,同時大件消費表現不佳,與服務消費形成分化;

3)投資:4月固定資產投資環比下滑0.03%,房地產、基建和制造業增速均有下行[1]。此外,此前一周公布的社融和物價數據也反應整體需求較爲疲弱,經濟內生動能仍有不足;

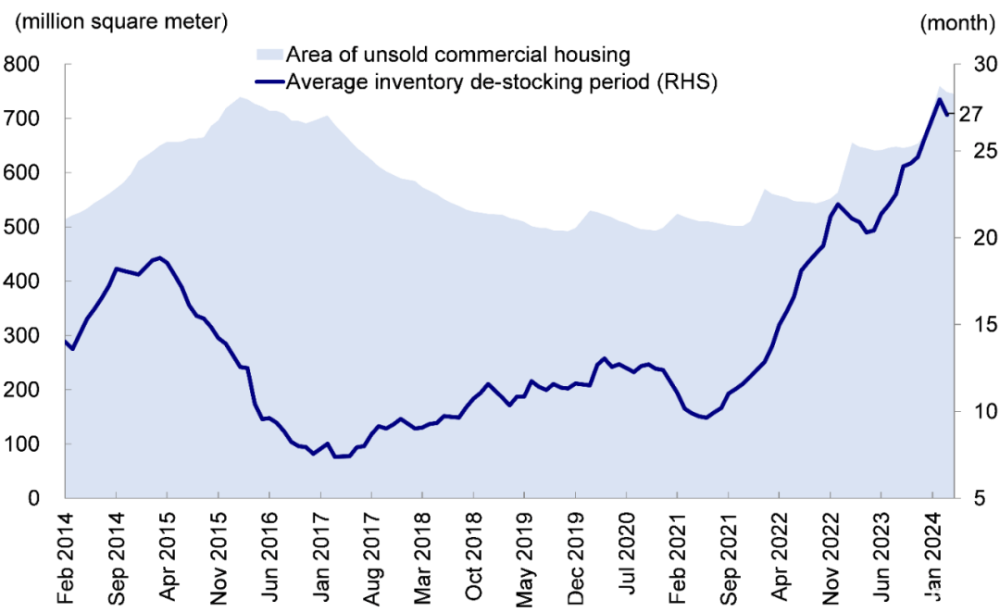

4)房地產市場表現疲弱尤其值得注意,4月商品房銷售面積同比下滑22.8%,降幅進一步擴大,70城口徑下一线城市新房價格連續五個月同比下跌,並且錄得2015年以來最大跌幅(-2.5%),重新回到2022年3月的價格水平,其中北京新房價格4月同比下跌0.5%,爲2018年6月以來首降。截至2024年3月,中國商品房待售面積7.5億方,超過2015-2016周期高點,而截至2024年3月,全部城市平均庫存去化周期已達27個月,是歷史均值14個月的兩倍。地產銷售量價持續偏弱,企業庫存壓力較大,均表明需要進一步政策支持。

圖表:社零增速承壓,4月同比增長2.3%較3月的3.1%放緩

資料來源:Wind,中金公司研究部

圖表:4月固定資產投資環比下滑0.03%,房地產、基建和制造業增速均有下行

資料來源:Wind,中金公司研究部

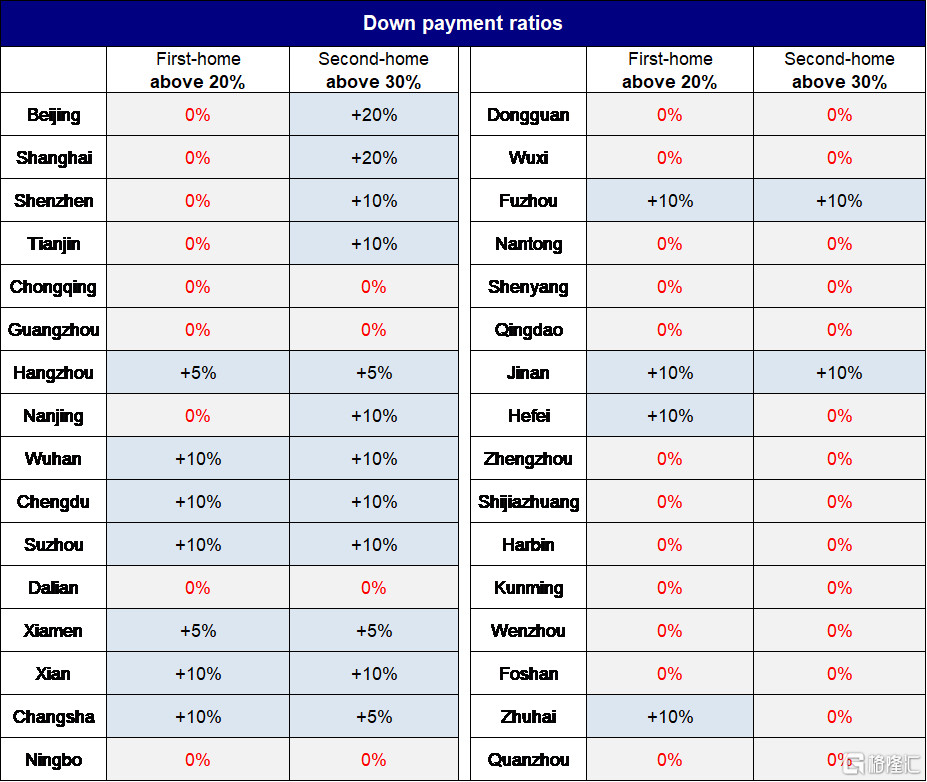

相反,對近期政策“組合拳”效果的樂觀預期,反應在了風險溢價的進一步修復上。4月底中央政治局會議明確住房去庫存後,5月17日政府出台多項措施:

1)貸款利率:取消全國層面首套和二套住房商業性個人住房貸款利率政策下限[2],並且下調個人住房公積金貸款利率0.25ppt[3]。2)首付比例:首套住房商業性個人住房貸款最低首付款比例從不低於20%調整爲不低於15%,二套住房商業性個人住房貸款最低首付款比例從不低於30%調整爲不低於25%[4]。3)央行設立3000億元保障性住房再貸款,地方政府可以組織地方國企以合理價格收購部分存量商品住房用作保障性住房[5]。

政策若要有效,尤其是反應到基本面上,整體力度和推進速度尤爲關鍵,而不僅僅是目標,正如去年底1萬億特別國債與今年初1萬億超長債的例子。

對比近期的地產政策“組合拳”,取消房貸利率下限和調降首付比例均有望短期內提振部分地產銷售特別是剛需需求,但是在房價和收入預期較弱的宏觀大環境下,單純降低房貸利率和首付比例都難以從根本上解決目前地產下行預期和高庫存的問題。

此外,與平均不到2%的租金回報率相比,房貸利率在當前5年期LPR 3.95%的基准水平上能否下浮多少,可能對於激發短期加槓杆需求有關鍵意義。

可以見得,相較推動新一輪居民加槓杆來解決當前房地產市場的高庫存問題,政府收儲可能才是關鍵,但與全國7.5億方的商品房待售面積相比,目前3000億元保障性住房再貸款規模顯然有限。

同時,投資收益能否覆蓋成本也是收儲能否廣泛推行的關鍵因素之一,適當的收購折扣(例如六到八折)或可觀的財政補貼將扮演重要作用。

圖表:中國商品房待售面積7.5億方,超過2015-2016周期高點

資料來源:Wind,中金公司研究部

圖表:當前各主要城市首付比例

資料來源:各地政府官網,中金公司研究部;數據截至2024年5月17日

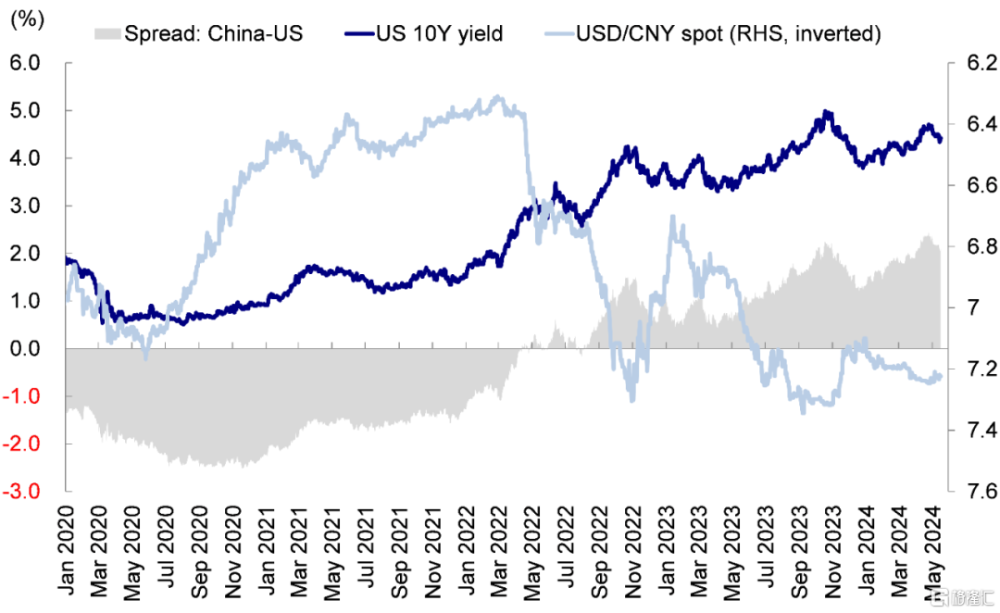

外部方面,10年期美債利率過去兩周快速回落,降息預期計入較爲充分。考慮到金融條件寬松的反身性,我們認爲美債利率當前水平已較爲合理,短期也難以爲市場上漲帶來更多貢獻。

上周美國公布的4月CPI數據低於市場預期,降息預期升溫帶動10年期美債利率下行,爲恆生指數周线收漲3.1%貢獻了0.5個百分點。但是,金融條件的快速寬松可能會使需求轉好,再度引發通脹壓力,因此短期內美債利率進一步下行空間有限。

圖表:10年期美債利率過去兩周快速回落,降息預期恢復已被計入

資料來源:Bloomberg,中金公司研究部

總結而言,市場目前接近我們第一階段假設目標19,000-20,000,主要受益於風險溢價回落,反映了短期資金流入以及政策積極預期所帶來的影響。往前看,我們認爲更多上漲空間依賴於以下兩方面:1)10年美債利率進一步下行,短期內進一步大幅下行的可能性較低;2)更重要是基本面能否改善,或取決於對症政策即中央政府將加槓杆的力度與速度,而非只是提出整體目標。

配置方面,當前尚未明確的大幅加槓杆可能性,使得我們並不愿意完全拋棄“啞鈴”策略(高分紅+科技成長),徹底轉向順周期板塊。

對於地產政策和加槓杆更敏感的順周期板塊,我們建議可以持有,但也不建議激進追高。

相反,雖然在當前市場環境下“啞鈴”型策略進攻性不足,但是如果未出現新一輪的強力刺激和大規模加槓杆,“啞鈴”型配置將更爲均衡,體現爲高分紅、互聯網和科技、出海標的以及與出行、旅遊和休闲娛樂產品有關的消費服務板塊的組合。

此外,上周需要關注的變化主要包括:

1) 宏觀:4月中國經濟數據分化,工業生產偏強,但投資消費數據低於預期。4月,全國規模以上工業增加值同比增長6.7%,比上月加快2.2個百分點,環比增長0.97%;4月全國服務業生產指數同比增長3.5%。4月社會消費品零售總額同比增長2.3%,增速較3月下降0.8個百分點;環比增長0.03%。其中商品零售同比增長2.0%;餐飲收入同比增長4.4%。1-4月,全國固定資產投資同比增長4.2%,低於1-3月的4.5%,對應4月環比下滑0.03%。分領域看,基礎設施投資同比增長6.0%,制造業投資增長9.7%,房地產开發投資下降9.8%,均較前月下行[6]。

2) 美國4月CPI低於市場預期,降息預期升溫但路徑有不確定性。美國4月CPI同比增長3.36%,低於市場預期的3.4%,前值爲3.5%;環比增長0.31%,低於預期的0.4%和前值的0.38%。4月核心CPI同比降至3.6%,符合市場預期,爲2021年4月以來最低;核心CPI環比增速從3月份的0.4%下降至0.3%,爲6個月來首次下降。此外美國4月核心零售環比轉負爲-0.3%,低於預期的0.1%,進一步反映金融條件收緊對需求和通脹的抑制,市場預期美聯儲將從9月开始降息。

3) MSCI中國指數成分股新增10只,剔除56只。5月15日,MSCI中國指數公布5月半年度審議結果,納入10只成分股,剔除56只成分股。港股納入2只,爲海信家電H和五礦資源;A股新納入8只,分別爲中信特鋼、海信家電A、萬豐奧威、金誠信、平煤股份、南鋼股份、天地科技和海油發展。調整後的成份股數量從703只減少至657只,建議關注權重變化對海信家電H、五礦資源、古井貢B以及華潤醫藥等的正面影響;對中遠海運港口、建滔集團、再鼎醫藥以及衆安在线等的負面影響。MSCI中國指數調整將於5月31日收盤後實施,6月1日正式生效。

4) 5月17日恆生指數公布一季度指數調整結果。比亞迪電子納入恆生指數,碧桂園服務被剔除;紫金礦業納入恆生國企,信義光能被剔除;恆生科技維持成分不變。指數調整結果將於6月11日正式生效,被動資金爲最大程度減少追蹤誤差或將選擇在生效前一個交易日(即6月7日)調倉。此次是季度指數調整,對半年度系統性調整一次的恆生綜合指數而言,只有符合快速納入機制股票才考慮納入。我們預計速騰聚創(2498.HK)或符合港股通納入範圍,極兔速遞-W在滿足市值及交易額條件下或將於近期納入。

5) 流動性:上周南向資金繼續流入,更多區域外資流入。具體看,來自EPFR的數據顯示,上周海外主動型基金流出海外中資股市場,流出規模共計1.9億美元,但較此前一周3.8億美元的流出總量明顯收窄。雖然海外主動型資金已經連續45周流出海外中資股市場,但是過去三周流出規模持續下降。南向資金上周流入勢頭保持強勁。具體來看,中國內地投資者上周通過港股通南向买入了114億港元的港股,明顯超出了此前一周60億港元的买入規模。

圖表:海外主動型資金已經連續45周流出海外中資股市場

資料來源:EPFR,中金公司研究部

圖表:上周更多區域型外資流入

資料來源:EPFR,中金公司研究部

重點關注事件

5月23日美國Markit PMI數據,5月27日中國工業企業利潤數據。

本文摘自中金公司2024年5月19日已經發布的《本輪反彈的動力與空間》

分析員 劉剛 CFA SAC 執業證書編號:S0080512030003 SFC CE Ref:AVH867

聯系人 王牧遙 SAC 執業證書編號:S0080123060036

分析員 張巍瀚 SAC 執業證書編號:S0080524010002 SFC CE Ref:BSV497

聯系人 吳薇 SAC 執業證書編號:S008012206005gan個股

標題:港股還有多少上漲空間?

地址:https://www.iknowplus.com/post/108872.html