國君國際宏觀:降息看似渺茫,美債利率或已見曙光

由於美國經濟和通脹表現突出,市場不斷推後美聯儲的降息時點。與此同時,市場也預期美聯儲會在6月的議息會議中調減點陣圖的降息次數,大概率會從3月的3次調整至2次。

然而,從10年美債利率的實際走勢來看,其表現較爲平穩,盡管在3月底曾快速突破4.5%,並一度向4.7%進發,但此後卻一路下行,在過去幾個交易日中大致穩定在4.5%的下方。此前多個就業數據表現不佳,似乎成爲了利率表現相對溫和的核心因素。

從債券市場的供給狀況來看,也有幾個因素值得關注。首先,由於經濟表現良好,稅收狀況好於預期,美國在2024財年的財政赤字可能會低於此前的預期。與此同時,由於美聯儲宣布將從6月份开始減緩縮表,縮表規模與此前相比每月減少了350億美元。兩者疊加,這意味着今年下半年對國債市場的淨供給大約會減少3,000億美元。

由於市場已經大幅調降今年的減息預期,從博弈的角度來看,即使經濟和通脹數據再超預期,利率上行的力度大概率是有限度的;反而一旦經濟和通脹出現降溫,降息交易更容易成爲市場的主題。

從這些方面而言,10年美債利率大概率已經找到了年內的頂部區域;當然,一旦降息交易盛行,10年美債利率也可能會找到一個底部。換言之,市場开始price in美國經濟的新常態,而對於股票投資者而言,由於來自美債的邊際surprise越來越小,因此其對股票市場的影響也會逐步降低。

正文

由於美國經濟和通脹表現突出,市場不斷推後美聯儲的降息時點。與此同時,市場也預期美聯儲會在6月的議息會議中調減點陣圖的降息次數,大概率會從3月的3次調整至2次。

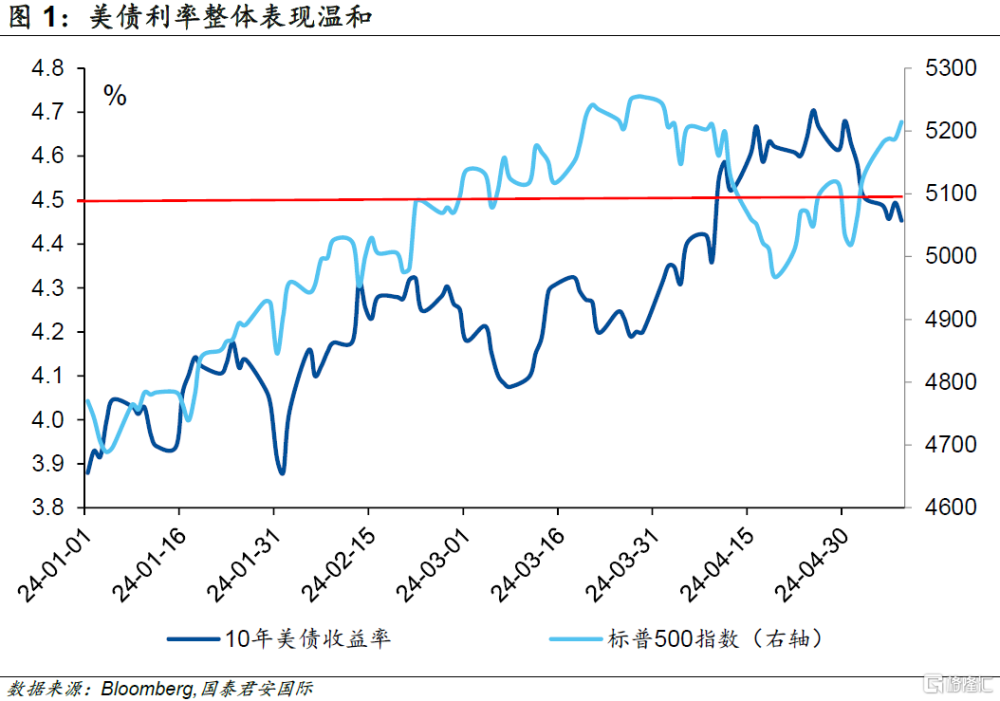

然而,從10年美債利率的實際走勢來看,其表現較爲平穩,盡管在3月底曾快速突破4.5%,並一度向4.7%進發,但此後卻一路下行,在過去幾個交易日中大致穩定在4.5%的下方。引發美債利率下行的因素,主要是4月的非農就業數據大幅低於預期,同時本周公布的失業金初請人數也顯著高於預期。美聯儲主席鮑威爾在5月議息會議後表達了對於降息觸發條件的看法——要么通脹超預期下行,要么就業市場出現大的問題,或者兼而有之。4月通脹數據要到下周公布,但此前多個就業數據表現不佳,似乎成爲了利率表現相對溫和的核心因素。

與此同時,從債券市場的供給狀況來看,也有幾個因素值得關注。首先,由於經濟表現良好,稅收狀況好於預期,美國在2024財年的財政赤字可能會低於此前的預期。市場新的看法是2024年的財政赤字大約爲1.65萬億美元,低於此前大約1.8億美元的預期。與此同時,由於美聯儲宣布將從6月份开始減緩縮表,縮表規模與此前相比每月減少了350億美元。兩者疊加,這意味着今年下半年對國債市場的淨供給大約會減少3,000億美元。加上美國財政部TGA账戶的盈余水平高於此前的預期,總體而言,債券市場的供給情況要好於預期。從近期的國債拍賣來看,整體中標情況也相對較爲理想。

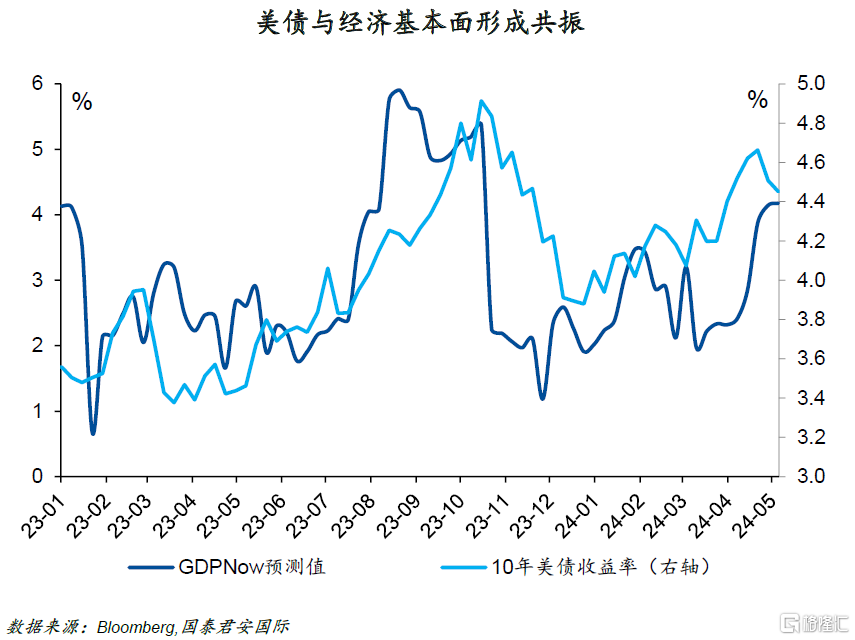

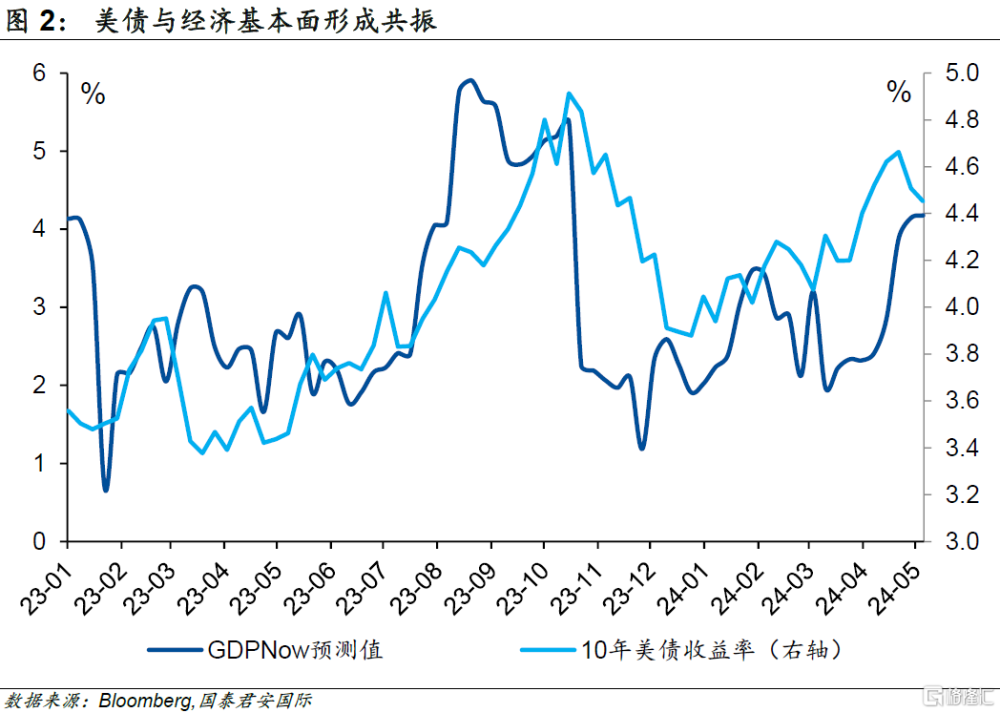

由於市場已經大幅調降今年的減息預期,從博弈的角度來看,即使經濟和通脹數據再超預期,利率上行的力度大概率是有限度的;反而一旦經濟和通脹出現降溫,降息交易更容易成爲市場的主題。從GDPNow和10年美債的走勢來看,兩者的相關度較高,而近期兩者的走勢也基本吻合,在一定程度上表明經濟基本面仍然是利率最重要的決定因素。目前來看,GDPNow預計美國經濟在第二季度的增速會超過4%(環比年化),盡管顯著高於第一季度的1.6%,但在一定程度上也意味着未來經濟再上台階的可能性較低(考慮到美國經濟的潛在增速大概率不超過2%)。

從其他市場對於美債的反饋來看,有一個較爲明顯的變化是,當10年美債利率快速超過4.5%時,美股出現了一定的調整。但由於利率總體上表現溫和,股票市場很快出現了反彈。從這個角度來說,股票市場與債券收益率之間的“蹺蹺板”效應,似乎只有在利率快速上行期間表現較爲明顯,多數時間股票投資者並不十分關注宏觀因素。

換個角度來看,股票投資者對於利率的“脫敏”,可能意味着市場开始接受一個更高的美元利率中樞,這背後的根本驅動力仍然是美國經濟和通脹的中期走勢。盡管所謂的“新常態”和“新中樞”是一個後驗的結論,但金融市場卻似乎取得了一定的共識,並認可只要通脹不會失速,那么一個相對更高的利率環境,並不會讓投資無所適從。與此同時,美聯儲和財政部也扮演着協調市場機制的角色,美聯儲放緩縮表,財政部公布buyback的方案,都從技術上保證了利率走勢保持大致平穩。

從這些方面而言,10年美債利率大概率已經找到了年內的頂部區域;當然,一旦降息交易盛行,10年美債利率也可能會找到一個底部。換言之,市場开始price in美國經濟的新常態,而對於股票投資者而言,由於來自美債的邊際surprise越來越小,因此其對股票市場的影響也會逐步降低。

注:本文來自國泰君安發布的《【國君國際宏觀】降息看似渺茫,美債利率或已見曙光》,報告分析師:周浩

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:國君國際宏觀:降息看似渺茫,美債利率或已見曙光

地址:https://www.iknowplus.com/post/106516.html