中金:如何把握不斷輪動的資產“風口”

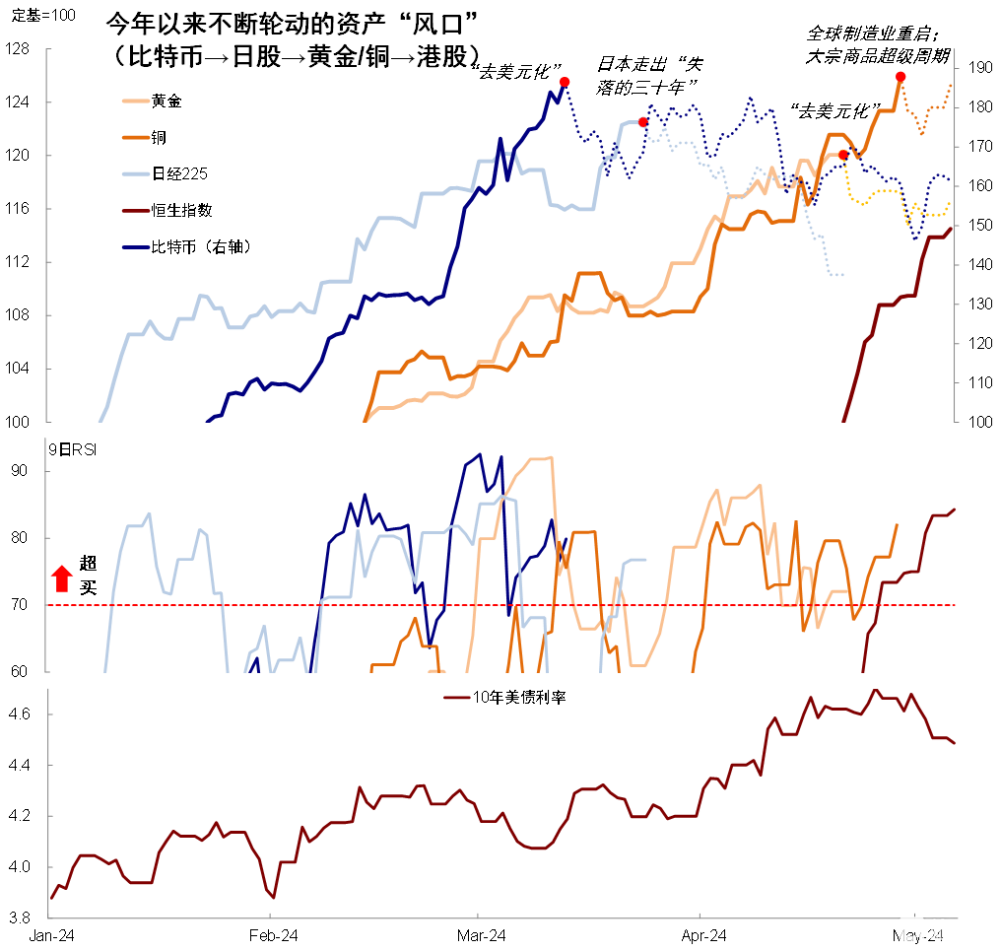

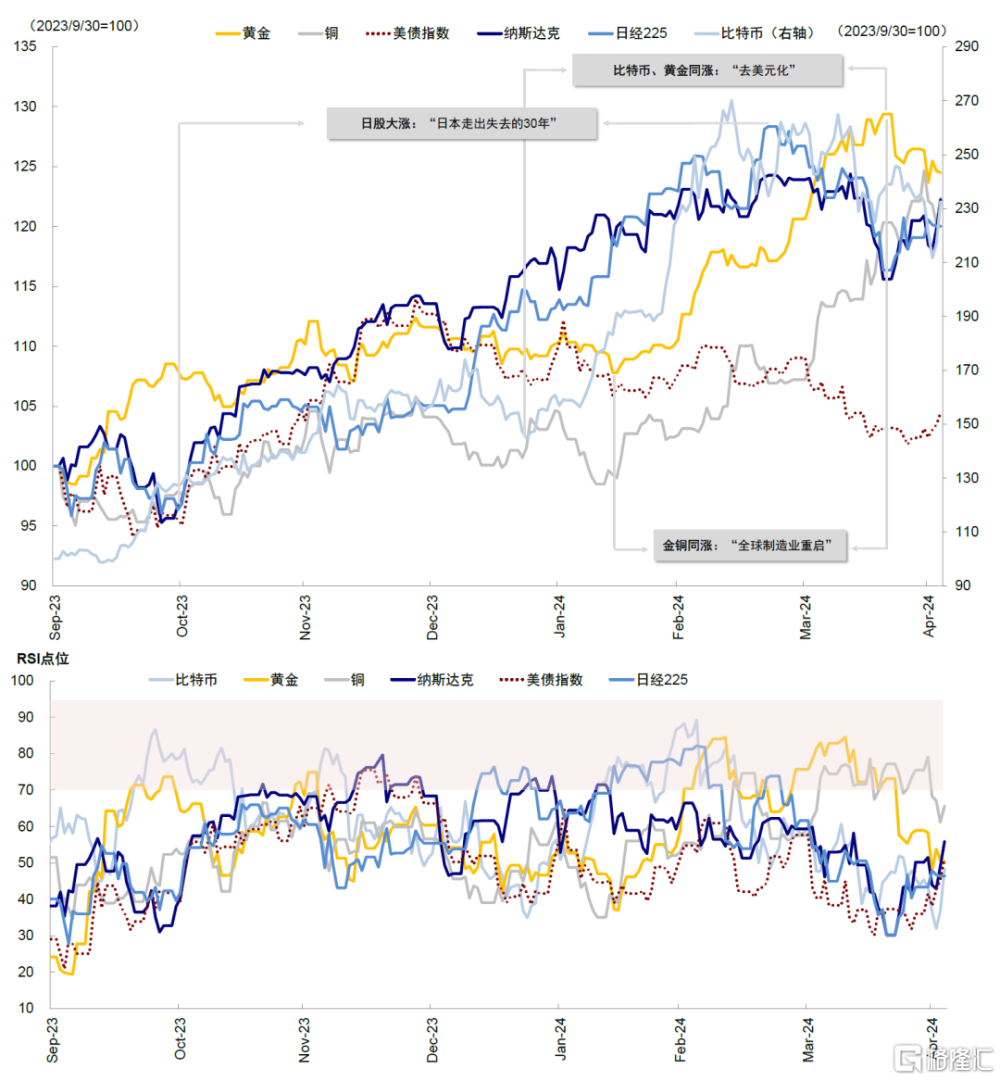

今年以來資產的“風口”不斷輪動,從比特幣到日股,到黃金與銅,再到當前的港股,資產仿佛“接力”般交替領先,同時“風口”在時間上存在重合。具體分爲流動性交易、再通脹交易以及市場比較優勢三輪。盡管基本面邏輯不同,但情緒升溫導致衝高超买後回調的特徵卻又高度相似。每一次切換的背後,市場都會尋找短期無法證僞的長邏輯助推,最終導致其短期透支。

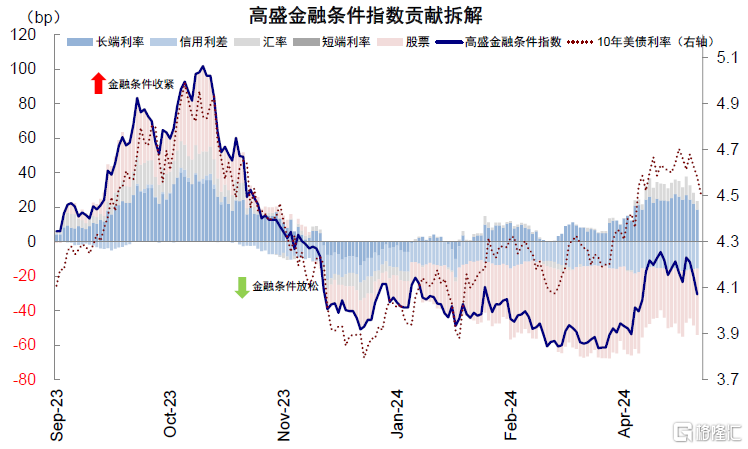

“風口”輪動背後的主线還是美國利率和金融條件松緊的反身性,進而影響增長和全球資產定價,只不過這中間有傳導時滯和鐘擺擺動。在當前情況下,金融條件持續收緊導致的短期回撤,反而爲後續反彈提供了基礎,若金融條件持續放松反而會拉長控制通脹的战线且壓縮後續的空間。

資產配置上,金融條件仍需維持偏緊狀態,短債優先,長債次之,美股和信用債暫時回避,大宗黃金透支。

正文

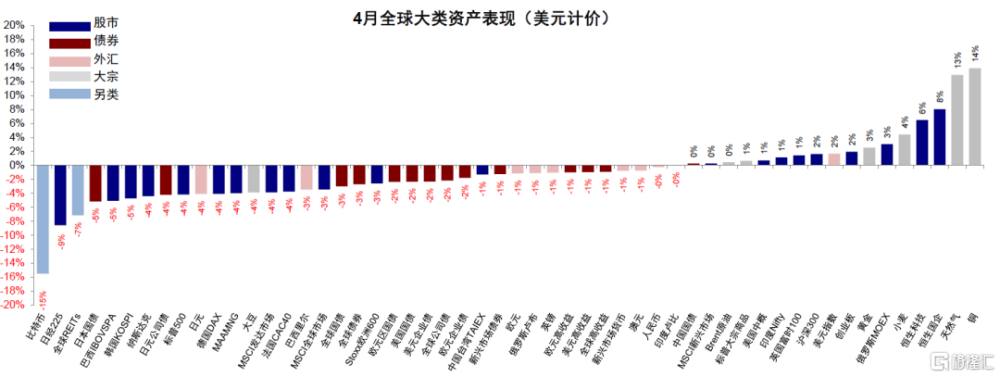

4月以來全球資產輪動的“風口”再度爲之一變,美債利率在5月FOMC和低於預期的非農快速回落,前期強勁的銅和黃金大幅回調,即便美債利率下行也未能提振黃金表現。此外,今年以來輪番領漲的比特幣(-15.5%)、日經225(-4.9%)以及美股(-4.2%)等資產近期表現落後,反而持續低迷的港股开始領跑全球市場,成爲新的“風口”,後續是否又會重演今年以來輪番輪動的情景?一方面資產“風口”不斷切換,另一方面“風口”的持續性卻有限,凸顯了如何把握資產定價真正抓手的重要性。

今年以來不斷輪動的資產“風口”:從比特幣到日股,到黃金與銅,再到當前的港股

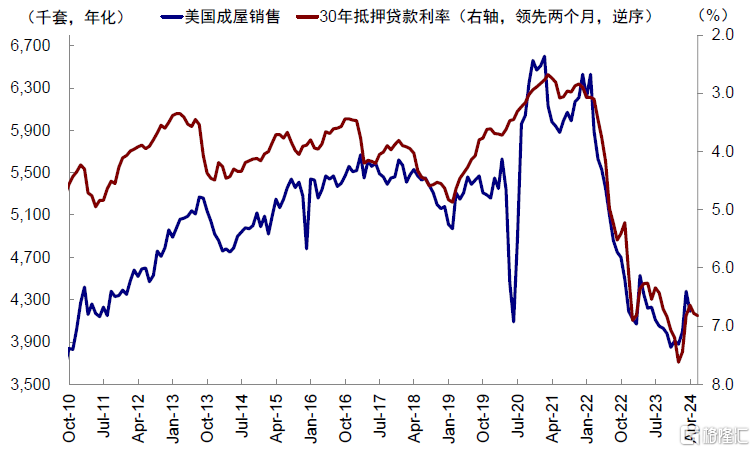

實際上,今年以來資產的“風口”已出現多次,資產仿佛“接力”般交替領先,同時“風口”在時間上存在重合,進一步導致資產表現的割裂和“混亂”。復盤今年以來的幾輪交易,首先是年初的流動性擴張帶動比特幣和納斯達克大漲,隨後轉爲日股、黃金和銅領先,現在再度輪動到港股市場。誠然資產“風口”背後的基本面邏輯不同,但情緒升溫導致衝高超买後回調的特徵卻又高度相似,幾輪資產強勢的高點基本對應持續超买的過熱情緒。具體來看,“風口”輪動大致可以概括爲三輪:

圖表:今年以來不斷輪動的資產“風口”,從比特幣到日股,到黃金與銅,再到當前的港股

資料來源:Bloomberg,中金公司研究部

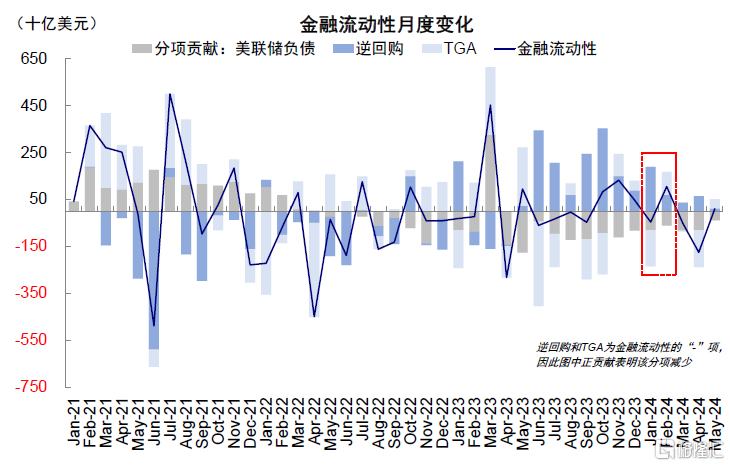

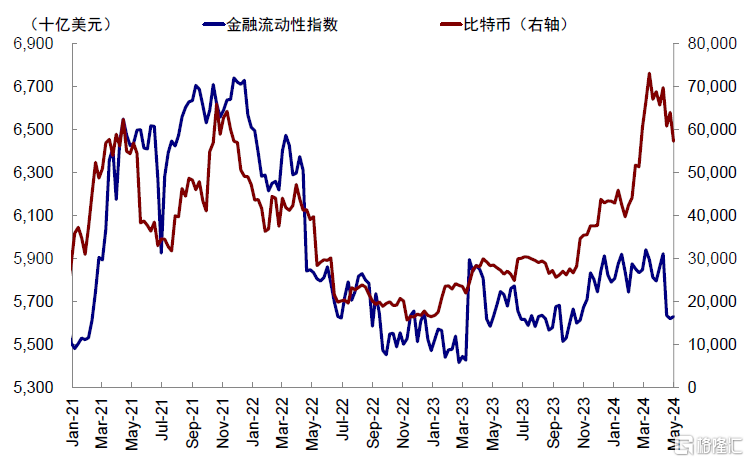

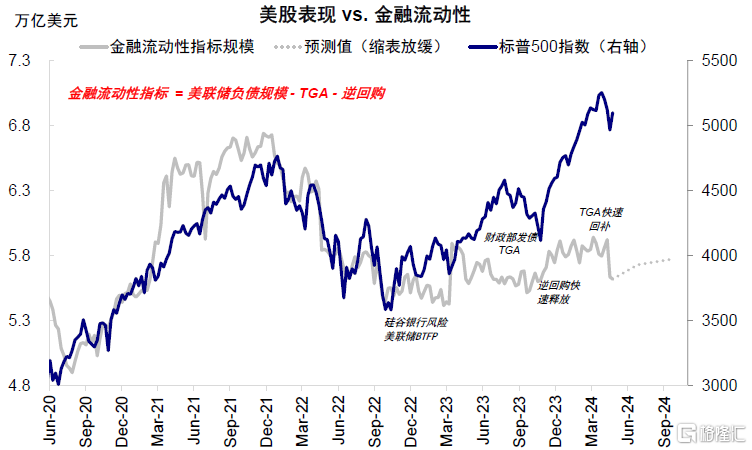

► 流動性交易:1月底至3月初,逆回購的快速釋放導致金融流動性增加,助力全球風險偏好擡升(《》)。疊加美國比特幣現貨ETF獲批和美股科技股業績超預期等事件的催化,流動性敏感的比特幣大漲87%,價格突破7.3萬美元,納斯達克(4.9%)、銅(6.8%)和黃金(7.2%)也同樣受益於流動性擴散走高。

圖表:1月底至3月初,我們的金融流動性指標增加3.4%,基本完全由逆回購釋放貢獻

資料來源:Bloomberg,中金公司研究部

圖表:比特幣受益於流動性擴張一度突破7.3萬美元的高點

資料來源:Bloomberg,中金公司研究部

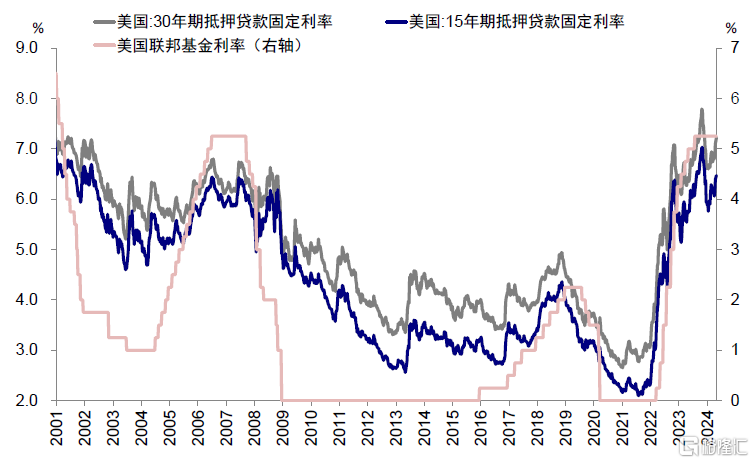

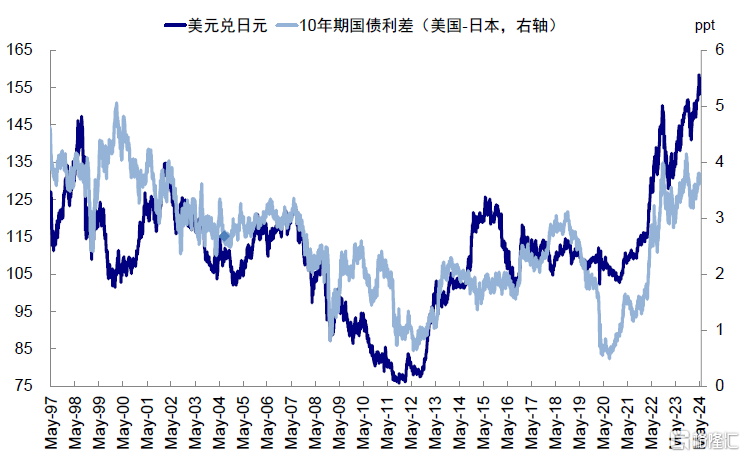

► 再通脹交易:2月中旬开始,銅、油和黃金等大宗商品持續上漲,其中銅和黃金漲幅均超過20%,1-2月超預期的通脹和制造業PMI數據推升了市場交易再通脹和需求改善的預期。而這看似強勁的需求和通脹數據恰恰是前期利率交易6-7次降息快速回落的結果,金融條件的放松邊際改善了需求和價格。

圖表:1-2月利率交易6-7次降息快速回落,帶動房貸利率下行

資料來源:Bloomberg,Wind,中金公司研究部

圖表:2月成屋銷售的改善是過去兩個月前期利率快速下行帶動貸款利率下行的滯後結果

資料來源:Haver,中金公司研究部

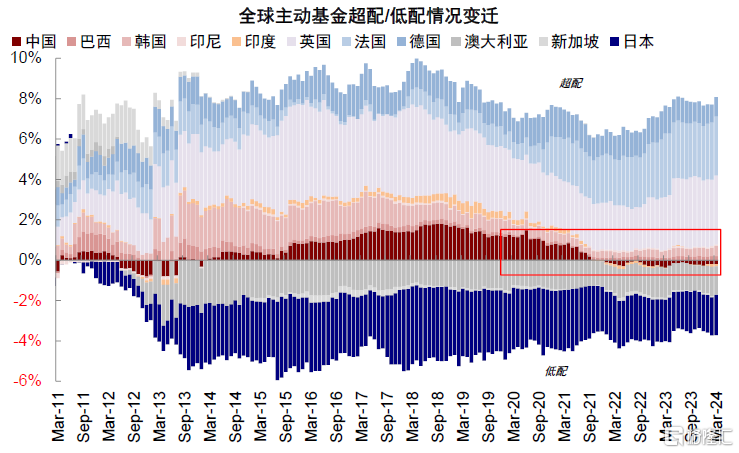

► 市場比較優勢:1-3月的日股和4月下旬以來的港股大漲,可能都是美股自身的不確定性的“替代品”,全球資金在具有比較優勢的市場進行了再配置。如近期上漲的港股市場,盡管部分受益於基本面和政策面的樂觀預期催化,但在財政刺激進一步發力前的基本面並不具備支撐急劇快速漲幅的基礎,反而是美日股市波動下回流的海外資金才是主要動力,這也是所謂的“比出來”的優勢(《港股大漲後的前景分析》)。

圖表:年初以來日元匯率快速貶值,金融和貿易條件邊際轉松

資料來源:Bloomberg,Wind,中金公司研究部

圖表:年初全球主動配置資金對日本市場低配程度收窄

資料來源:EPFR,中金公司研究部

同時每一次“風口”切換的背後,市場都會尋找短期無法證僞的長邏輯助推,最終導致其衝向透支,市場對於交易主线的解讀經常是以月度爲頻率在切換。我們發現長邏輯可能在長期交易中兌現,但並不妨礙其助推短期資產透支後下跌,今年以來的幾輪交易背後的宏觀敘事,近期均已出現逆轉,如比特幣和日股等。

► “去美元化”與美元信用:比特幣和黃金今年以來漲幅明顯,在流動性擴張和再通脹交易的邏輯以外,市場上同樣出現了美元信用和貨幣體系重構的宏大敘事,認爲黃金和比特幣將在“去美元化”的進程中持續強勢,甚至一度預計比特幣將突破10萬美元。

► 全球制造業和投資周期重啓、大宗商品超級周期:3月後,銅金油等資產領跑,恰逢3月美國制造業PMI重回擴張區間,市場开始全球制造業重啓的再通脹交易。但在降息尚未开啓的前提下,再通脹交易無疑搶跑明顯,因此銅和黃金在4月末也已經开始明顯回調,黃金下跌約4%回到 2300美元/盎司,甚至在5月FOMC會議後利率回落的背景下仍然下跌,進一步說明了此前透支過多(《上次黃金利率與美元同漲發生了什么?》)。

► 日本走出“失落的三十年”:日央行此前的按兵不動,推動日元貶值,疊加巴菲特“名人”效應帶來的外資流入,推升了日股的表現。在此背景下,投資者對於日本徹底走出失落的30年且進入長牛的聲音不絕於耳,長期的結構性變化預期以及全球投資者對日本配置觀點的系統性改變的“順風”使得投資日本的情緒持續升溫。

圖表:幾輪資產強勢的高點均有市場情緒的推動,比特幣、銅和黃金的高位基本對應持續超买的過熱情緒

資料來源:Bloomberg,中金公司研究部

輪動背後隱藏的真正主线:美國利率和金融條件松緊的反身性

我們認爲,拋开無法證實與證僞的長邏輯,上述資產“風口”輪動背後的主线還是美國利率和金融條件松緊的反身性,進而影響增長和全球資產定價,只不過這中間有傳導時滯和鐘擺擺動。判斷美國增長強弱的主要抓手是金融條件,金融條件的松緊程度決定了增長和通脹的走向,同時也可以輔助判斷資產價格的走勢。

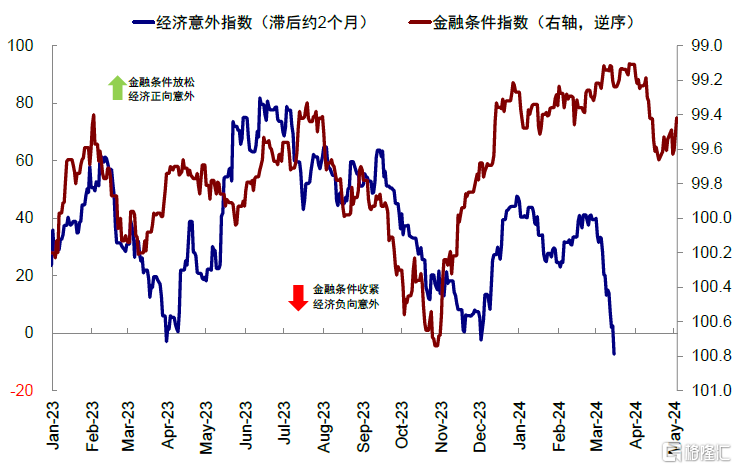

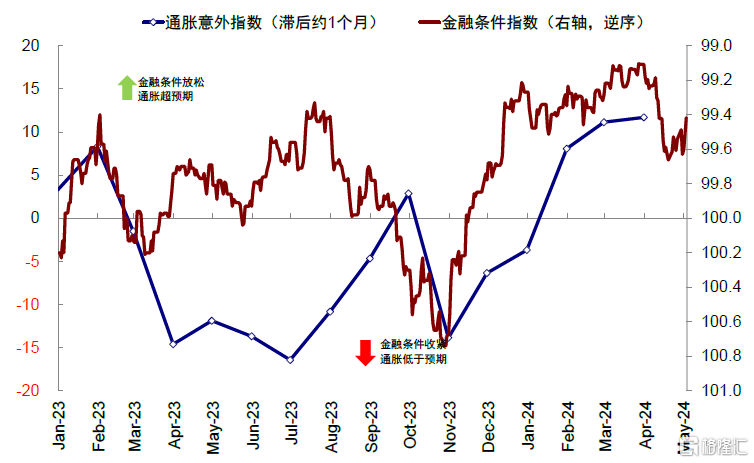

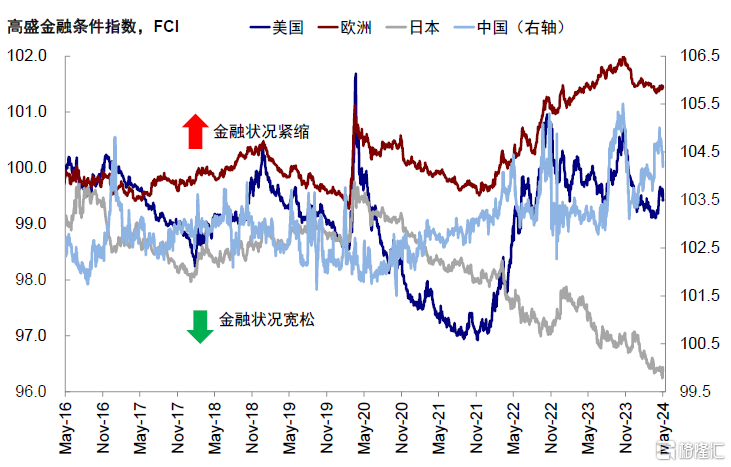

例如,今年以來資產“風口”的輪動背後就是利率下行後流動性交易、利率下行增長改善的再通脹交易、通脹和增長改善反過來壓制降息預期的緊縮交易的循環:1)去年四季度金融條件大幅放松,11月通脹意外指數开始低位回升,增長意外指數從今年初也开始明顯改善,ISM制造業PMI屢超預期。資產層面上,金融條件放松首先對應比特幣、美股以及黃金等受益於流動性擴張資產的上漲,過一段時間增長預期改善开始催化再通脹交易,大宗商品开始上漲,對應上文提到的市場开始押注增長預期改善帶來的全球制造業周期重啓。2)3月底以來金融條件再度收緊,4月通脹意外指數擡升幅度放緩,增長意外指數快速回落,4月ISM制造業PMI、成屋銷售和非農的再度降溫也與金融條件收緊有關。資產層面,美股美債或承壓,其他市場的相對價值开始凸顯,如此前投資熱情高漲的日本和近期大漲的港股。因此,在當前情況下,金融條件持續收緊導致的短期回撤,反而爲後續反彈提供了基礎,若金融條件持續放松反而會拉長控制通脹的战线且壓縮後續的空間。

圖表:去年10月金融條件大幅收緊後,增長意外指數從今年初开始改善

資料來源:Bloomberg,Haver,中金公司研究部

圖表:金融條件領先通脹意外指數約1個月,11月的通脹意外指數开始低位擡升

資料來源:Bloomberg,中金公司研究部

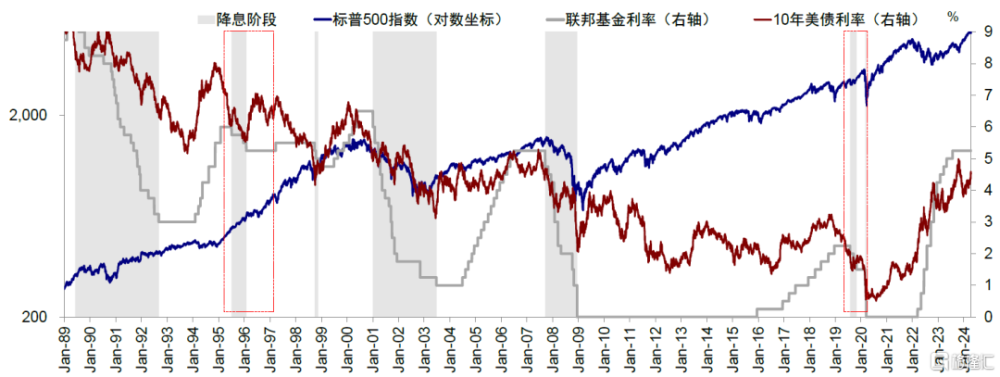

那么回到核心問題,美聯儲何時开啓降息,利率的反身性如何影響這一結果?回答這一問題首先需要明確,美聯儲本輪並不需要等到經濟大幅惡化再降息,因此通過金融條件再度收緊找到合適的通脹窗口,方能开啓降息。5月FOMC上鮑威爾相對均衡的表態也印證了這一觀點,在充分提示降息可能需要等待更久,需要更多耐心的同時,也打消市場最爲擔心的還需進一步加息的風險(《美聯儲短期緊一些不是壞事》)。因此利率走高可以繼續壓制需求和價格,過早寬松反而會加劇地產等壓制不深的板塊邊際修復,導致通脹壓力再度走高,即利率的反身性。

圖表:降息开啓並不以經濟數據大幅惡化爲門檻,此輪還有一個最大不同在於金融穩定性

資料來源:資料來源:Bloomberg,中金公司研究部

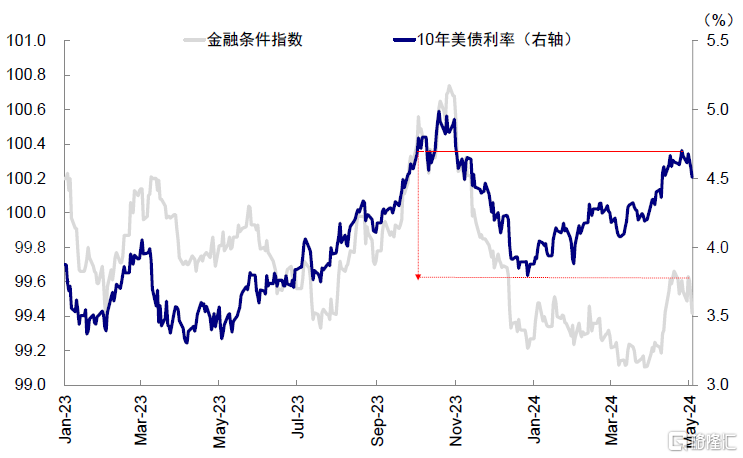

但當前金融條件收緊的程度還不夠,所以還需要一定時間。截至5月3日,金融條件指數爲99.42,美股的上漲和利率的回落再度導致金融條件遠離緊縮區間。如果假設金融條件重回100的緊縮區間,美股市場需要回調5-7%至4700點附近,美國信用利差走闊50bp左右,可以擡升金融條件至緊縮區間。因此,美聯儲還需要維持一定時間的緊縮姿態來保持金融條件收緊態勢。

圖表:截至5月3日,金融條件指數爲99.42,當前金融條件的收緊程度不夠

資料來源:Bloomberg,中金公司研究部

圖表:美股的上漲和利率的回落再度導致金融條件遠離緊縮區間

資料來源:Bloomberg,中金公司研究部

圖表:美股市場回調5-7%至4700點附近,美國信用利差走闊50bp左右,金融條件可以達到緊縮區間

資料來源:Bloomberg,中金公司研究部

5月資產配置:金融條件仍需維持偏緊狀態;短債優先,長債次之,美股和信用債暫時回避,大宗黃金透支

我們在3月的報告中已經強調了交易邏輯背後的“矛盾”(《股債大宗同漲,是誰“錯”了?》),提示二季度流動性交易面臨拐點、再通脹交易搶跑太多、降息交易或逐漸成爲主线,這一觀點在當前也得到了印證,進一步也證明了許多無法證僞的長邏輯可能更多是市場的“強行解釋”。

往後看,我們認爲降息仍有可能,利率的反身性不支持降息預期從一個極端(降息6-7次)搖擺到另一個極端(不降息甚至加息)。但當前仍未回到緊縮區間的金融條件無法有效抑制需求和增長,因此需要信用利差走擴和股票下跌帶動金融條件再度收緊,進而達到降息交易重啓的前提,反之金融條件再度寬松帶來資產價格短期衝高不建議過多參與。

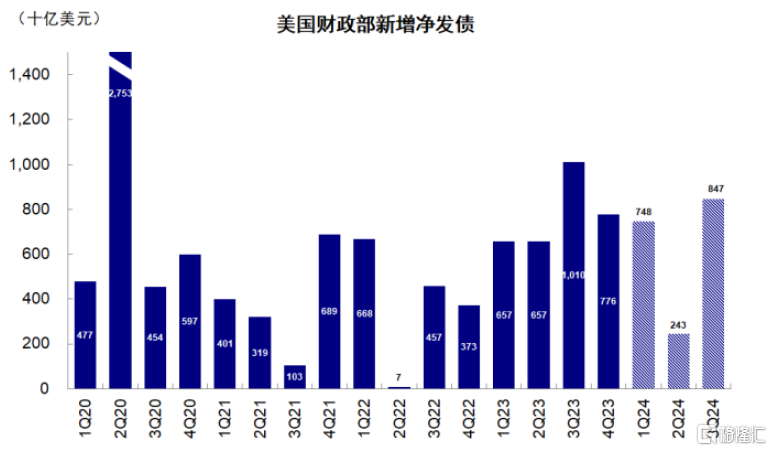

► 美債:當前配置短債,降息交易升溫切換至長債。當前由於再加息概率相對較小,短端國債是更好的選擇。長端國債目前4.7%的點位基本已經對應年內不降息,計入預期較爲充分。且結合財政部最新發債計劃,二季度計劃發債2430億美元(一季度爲7480億美元),三季度繼續發行8470億美元,發債程度較爲溫和,遠低於去年三季度美國國債供給大幅激增時期的1萬億美元左右單季度淨發債規模。因此去年5%高點對應的國債發債壓力今年出現概率並不高。

圖表:結合財政部最新發債計劃,今年前三季度發債遠低於去年三季度

資料來源:美國財政部,中金公司研究部

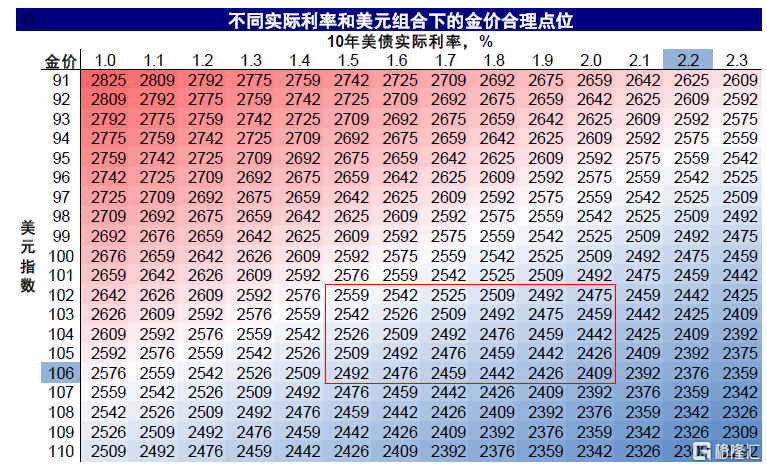

► 黃金:當前點位透支,降息交易重啓後仍有一定空間。基於當前實際利率2%~2.2%,美元指數105-106的估計,我們測算黃金短期合理中樞應爲2100美元/盎司左右,目前黃金交易點位已高於目標點位、與美元和實際利率背離較大,短期存在透支。往後看,在實際利率1.5%-2%、美元指數102-106假設下,黃金合理中樞爲2400~2500美元/盎司。降息交易重啓後黃金仍有一波降息交易空間,直到降息开始一兩次後結束(《上次黃金利率與美元同漲發生了什么?》)。我們復盤1971年以來的情況發現,三者同漲在歷史上不常見;出現後,一個月後續轉爲下跌的概率接近六成,平均兩個月內回吐漲幅。

圖表:在實際利率1.5%-2%、美元指數102-106假設下,黃金合理中樞爲2400~2500美元/盎司

資料來源:Bloomberg,中金公司研究部

► 美股:回調後再介入,短期改善反而壓縮後續空間。結合我們金融流動性和金融條件模型測算,美股回調至4700點左右金融條件可以基本達到緊縮區間。值得注意的是,財報季對於美股的短期提振或將延後金融條件的收緊效果,壓縮未來的降息空間。但全年我們對美股不悲觀,在經濟軟着陸的基准假設下,降息後美股可能從當前的分母端邏輯切換至分子端邏輯,由經濟基本面驅動美股再度反彈。

圖表:我們測算按照目前縮表的進程,准備金在今年底就會從過度充裕轉爲適度充裕水平

資料來源:Bloomberg,中金公司研究部

圖表:縮表減速會降低金融流動性衝擊,我們測算拐點或出現在二季度

資料來源:Bloomberg,中金公司研究部

► 大宗商品:同樣搶跑嚴重,需要降息後需求側預期好轉。大宗商品雖然不直接反映在金融條件指數中,但其推動商品價格上漲和需求好轉邏輯,與美股和美國信用債一樣,都需要回撤才可以促成降息的最終兌現。

4月回顧:交易主线再度切換,降息預期搖擺帶動資產價格“折返跑”

本月降息預期在主要經濟數據的影響下再度出現搖擺,再通脹交易降溫,受益於海外資金回流的港股市場表現亮眼。3月超預期的通脹、非農以及零售數據顯示需求和通脹仍有韌性,由淨出口和庫存負貢獻拖累的一季度GDP數據同樣顯示美國內需較強,降息時點延後至9/12月,美債利率一度攀升至4.7%附近。金融條件收緊的效果在月末顯現,ISM制造業PMI和非農數據均降溫,帶動美債利率回落至4.5%附近,黃金、銅以及美元月末回調,科技股業績提振美股回升。美聯儲方面,5月FOMC上鮑威爾表態較爲平衡,排除了加息可能的同時也承認通脹回落進展緩慢仍需時間,6月將开始縮表降息有助於降低金融流動性壓力。

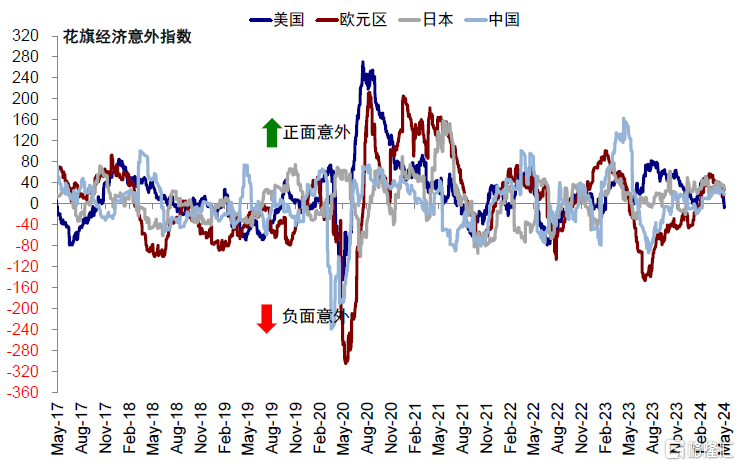

整體看,4月,1)跨資產:大宗>股>債;2)權益市場:新興上漲而發達下跌;發達中,MAAMNG、英股領漲,日股領跌;新興中,恆生國企領漲;3)債券市場:債市小幅下跌;4)匯率:美元和俄羅斯盧布走強,其余貨幣走弱;5)大宗商品:天然氣和銅上漲,原油下跌。4月,日本經濟意外指數擡升,歐元區、中國和美國經濟意外指數均下降;美國金融條件有所收緊。資金流向方面,美國流入加速,日本流入減速,發達歐洲流出減速,新興市場轉爲流出,中國流出加速;債券型基金流入減速,股票型基金流入加速,貨幣市場基金流出減速。

圖表:4月,美元計價下,大類資產排序爲大宗>債>股,銅、天然氣、恆生國企領先,而比特幣、日經225、全球REITs落後

資料來源:Bloomberg,FactSet,中金公司研究部

圖表:4月,日本經濟意外指數擡升,美國、歐元區和中國經濟意外指數均下降

資料來源:Bloomberg,Wind,中金公司研究部

圖表:4月,中國、日本金融條件有所放松,美國、歐洲金融條件有所收緊

資料來源:Bloomberg,Wind,中金公司研究部

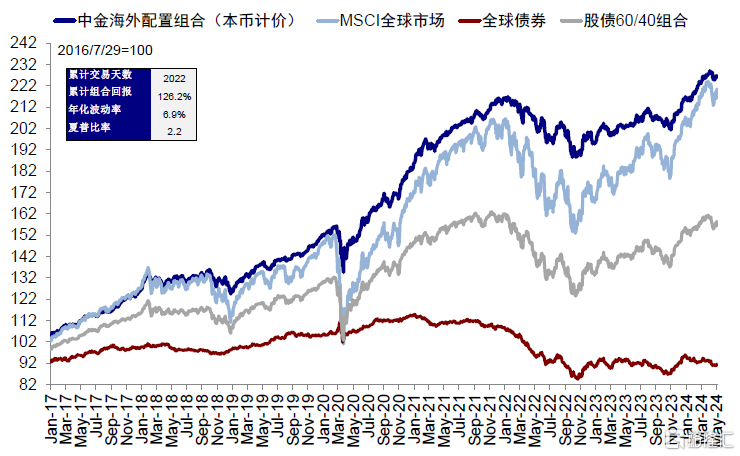

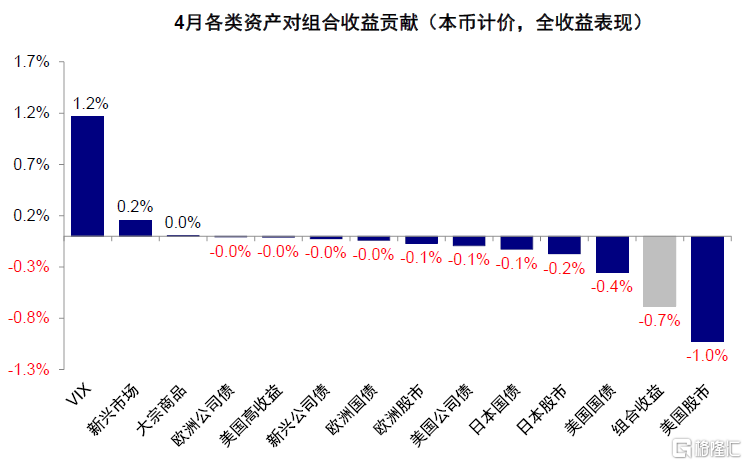

4月,海外資產配置組合下跌0.68%(本幣計價);領先於全球股市(-3.26%,MSCI全球指數,美元計價)、全球債市(-2.72%,美銀美林全球債券指數,美元計價),落後於大宗商品(0.63%,標普高盛商品指數,美元計價)。分項看,VIX指數貢獻明顯,美股爲主要拖累。自2016年7月成立以來,該組合累計回報126.2%,夏普比率2.2。

圖表:4月,我們的海外資產配置組合下跌0.68%(本幣計價)

資料來源:Bloomberg,FactSet,中金公司研究部

圖表:4月,VIX是組合收益的主要貢獻,美國股市爲主要拖累

資料來源:Bloomberg,FactSet,中金公司研究部

注:本文摘自中金公司於2024年5月5日已經發布的《如何把握不斷輪動的資產“風口” 海外資產配置月報(2024-5)》,證券分析師:劉剛,CFA 分析員 SAC 執證編號:S0080512030003 SFC CE Ref:AVH867

楊萱庭 聯系人 SAC 執證編號:S0080122080405

標題:中金:如何把握不斷輪動的資產“風口”

地址:https://www.iknowplus.com/post/105660.html